纳税人合并(分立)情况报告书

- 格式:doc

- 大小:46.50 KB

- 文档页数:2

第1篇一、前言自我国实施税务合并改革以来,我国税务系统发生了翻天覆地的变化。

作为税务部门的一员,我深感责任重大,使命光荣。

现将我在税务合并后一年的工作情况进行总结,以便更好地总结经验、查找不足,为今后的工作提供借鉴。

二、工作回顾1. 思想认识方面税务合并后,我深刻认识到税务工作的重要性,始终把提高自身素质、增强业务能力作为首要任务。

通过参加各类培训、研讨活动,不断提高自己的政治觉悟和业务水平。

2. 工作执行方面(1)认真履行岗位职责,确保各项工作任务按时完成。

在税务合并后,我积极参与各项税务工作,严格按照法律法规和上级指示,确保各项税收政策得到贯彻落实。

(2)加强与同事的沟通与协作,形成工作合力。

税务合并后,部门之间、岗位之间的联系更加紧密,我主动与其他同事沟通交流,共同解决工作中遇到的问题,确保工作顺利进行。

(3)强化税收征管,提高税收收入。

在税务合并后,我充分发挥专业特长,积极参与税收征管改革,优化税收征管流程,提高税收征管效率,确保税收收入稳步增长。

3. 服务意识方面(1)牢固树立服务意识,提高服务质量。

我始终坚持以纳税人需求为导向,主动了解纳税人诉求,积极解决纳税人遇到的问题,努力为纳税人提供优质服务。

(2)拓宽服务渠道,创新服务方式。

我充分利用网络、电话、现场等多种方式,为纳税人提供便捷、高效的咨询服务,切实提高纳税人满意度。

三、存在问题及改进措施1. 存在问题(1)业务知识储备不足,对某些新政策、新法规掌握不够熟练。

(2)与同事沟通协作能力有待提高。

2. 改进措施(1)加强学习,提高自身业务素质。

通过参加培训、自学等方式,不断充实业务知识,提高业务水平。

(2)加强与同事的沟通交流,增进彼此了解,形成工作合力。

四、总结税务合并后,我在工作中取得了一定的成绩,但也存在一些不足。

在今后的工作中,我将继续努力,不断提高自身素质,为我国税务事业贡献自己的力量。

第2篇一、前言随着我国税收体制改革的不断深化,税务合并工作已全面展开。

分公司因纳税合并开票情况说明范文尊敬的[相关部门/合作方]:您好!咱们这儿是[分公司名称],今天想跟您唠唠我们分公司因为纳税合并而涉及开票的那些事儿。

您知道,我们总公司呢,出于一些合理的规划和管理需求,决定进行纳税合并操作。

这就好比把几个小伙伴(分公司)的财务小账本,按照新的规则(纳税合并政策)合到一块儿算总账啦。

这一合并呢,在开票这个事儿上就有了些新情况。

以前呢,我们分公司都是各开各的票,各自算各自的纳税份额,就像每个小伙伴自己管自己的零花钱收支一样。

但是现在,由于纳税合并,开票就不能像以前那么“任性”啦。

比如说,在对外开具发票的时候,我们得按照纳税合并后的统一规则来操作。

具体来讲,如果是与咱们长期合作的老客户,可能就会发现发票上的一些信息有了变化。

像开票主体这块儿,虽然还是我们分公司在具体跟您对接业务,但是发票上体现的纳税相关信息可能会有总公司的一些元素在里面,这是为了符合纳税合并的要求,让整个纳税计算和申报能够准确无误。

再举个例子,关于发票的税率方面,也不再是单纯按照我们分公司以前的情况来定了。

而是要根据纳税合并后整体的业务范围、应税项目等综合因素确定一个统一的税率。

这就好比我们一起做一个大蛋糕(总的业务),然后按照新的切蛋糕规则(税率)来分配每一块(不同业务对应的纳税金额)。

还有啊,在开票的金额计算上,也会考虑到总公司和其他分公司之间的关联业务和成本分摊等情况。

这就像是我们要把整个大家庭(总公司及分公司体系)的收支都算清楚,不能只看我们分公司自己这一小摊儿。

我们这么做呢,一方面是严格遵守国家的税收政策,做个遵纪守法的好企业公民;另一方面呢,也是为了提高整个公司集团内部的财务管理效率,让咱们的业务发展更加健康、稳定。

不过您放心,虽然开票情况有了这些变化,但我们对您的服务质量可不会打折扣。

咱们该提供的产品还是会保质保量,该履行的售后服务也绝对不会含糊。

希望您能理解我们分公司因纳税合并而产生的开票变化情况。

地税合并情况汇报近年来,地方税收体制改革一直是社会关注的焦点之一。

地税合并作为改革的重要举措之一,对于优化税收体制、提高税收征管效率、促进经济发展具有重要意义。

在此,我将就地税合并情况进行汇报,以便大家了解最新的改革进展。

首先,地税合并的背景是我国税收体制改革的需要。

原有的地方税和国税分头征收的体制存在着税种重叠、征管分散、信息孤岛等问题,给纳税人和税收征管带来了诸多不便。

因此,地税合并成为了税收体制改革的重要一环。

其次,地税合并的目标是实现税收征管的整合和统一。

通过整合地方税和国税的征管机构和人员,实现税收信息的共享和统一管理,可以有效减少税收征管成本,提高征管效率,减少纳税人的税收负担,增强税收征管的公平性和透明度。

再次,地税合并的进展是积极稳步的。

自2016年开始试点以来,地税合并工作已经在全国范围内展开,各地区纷纷出台了相关政策和措施,加强了税收征管的整合和协调。

同时,相关部门也加大了对税收征管体制改革的支持和投入,推动了改革工作的顺利进行。

最后,地税合并的前景是广阔的。

通过地税合并,可以进一步完善我国税收体制,提高税收征管的效率和质量,为经济发展提供更好的税收支持。

同时,地税合并也将有助于优化营商环境,降低企业成本,增强市场活力,促进经济结构的升级和转型。

综上所述,地税合并是税收体制改革的重要举措,对于优化税收体制、提高税收征管效率、促进经济发展具有重要意义。

在未来的工作中,我们将继续深化改革,完善相关政策和措施,推动地税合并工作取得更大的成效,为建设现代化经济体系、推动经济高质量发展作出更大的贡献。

感谢大家的关注和支持!。

税务机构合并整合汇报材料尊敬的领导:根据您的要求,我们为您整合汇报了税务机构合并的相关情况,并将标题去掉。

现将所整合的汇报材料摘要如下:一、目的和背景该次合并的目的是为了优化资源配置,提高效率。

背景是税务机构面临经费紧张、人员不足等问题,需要通过整合来解决。

二、整合方案我们制定了以下整合方案:1)人员整合:将两个机构的职工进行统一编制,调整岗位设置,避免职工重复。

2)经费整合:合并后统一管理经费,避免浪费。

3)业务整合:对两个机构的业务进行整合,避免重复办理。

三、合并过程我们按照以下步骤进行了合并:1)制定合并计划:明确合并的具体内容、时间和责任人等。

2)人员安置:根据职工的情况进行调整、安置等。

3)经费整合:建立统一的财务管理制度,整合资金流向。

4)业务整合:进行业务流程优化,消除重复环节。

四、合并效果经过合并,我们已经取得了以下成果:1)资源优化:消除了职工重复办公的现象,实现了人员资源的最大化利用。

2)经费节约:通过统一管理经费,避免了浪费现象,实现了经费的最优配置。

3)效率提升:业务整合后,流程更加简化,办事效率明显提高。

五、存在问题和建议在合并过程中,我们也遇到了一些问题:1)人员安置难度较大,需更加精细化管理。

2)业务整合需要进一步完善,避免遗漏。

为此,我们提出以下建议:1)加强人员管理,为职工提供合理安置。

2)持续优化业务流程,提高整合效果。

以上仅为合并整合汇报的摘要,详细内容请查阅附件。

如有任何问题,请及时与我们联系。

谢谢!此致敬礼。

税务登记的合并分⽴报告

税务登记的合并分⽴报告

税务登记是整个税收征收管理的起点。

税务登记范围:纳税⼈、扣缴义务⼈

①从事⽣产、经营的纳税⼈:企业,企业在外地设⽴的分⽀机构和从事⽣产、经营的场所,个体⼯商户和从事⽣产、经营的事业单位;②⾮从事⽣产经营但依照规定负有纳税义务的单位和个⼈:前款规定以外的纳税⼈,除国家机关、个⼈和⽆固定⽣产经营场所的流动性农村⼩商贩外;③扣缴义务⼈:负有扣缴税款义务的扣缴义务⼈(国家机关除外),应当办理扣缴税款登记。

享受减免税待遇的纳税⼈需要办理税务登记。

税务登记证件及使⽤:

(1)纳税⼈办理下列事项时,必须提供税务登记证件:①开⽴银⾏账户;②领购发票。

(2)纳税⼈办理其他税务事项时,应当出⽰税务登记证件:

①申请减税、免税、退税; ②申请办理延期申报、延期缴纳税款; ③申请开具外出经营活动税收管理证明;④办理停业、歇业;

⑤其他有关税务事项。

⼀、概述

纳税⼈有合并、分⽴情形的,应当向税务机关报告,并依法缴清税款。

纳税⼈合并时未缴清税款的,由合并后的`纳税⼈继续履⾏未履⾏的纳税义务;纳税⼈分⽴时未缴清税款的,分⽴后的纳税⼈对未履⾏的纳税义务应当承担连带责任。

⼆、受理资料

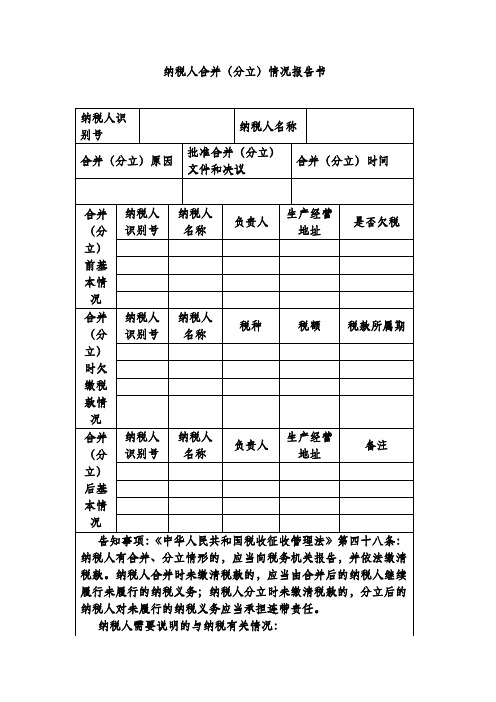

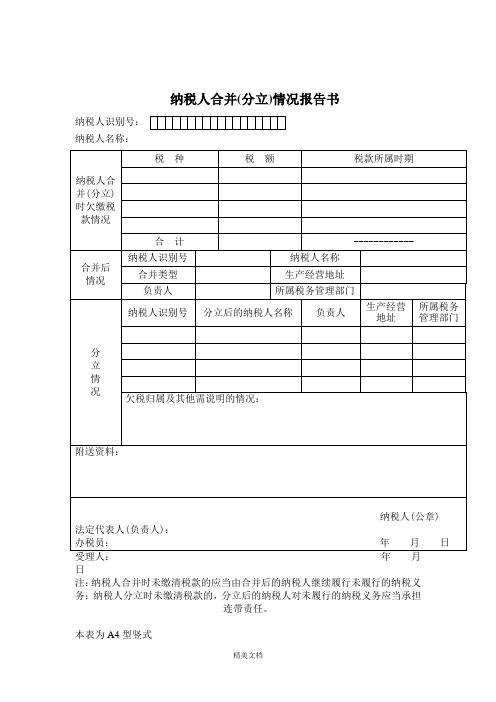

(⼀)《纳税⼈合并(分⽴)情况报告书》 (⼀式两份)

(⼆)合并、分⽴的批准⽂件或企业决议原件和复印件

三、办理程序:受理—>即办

四、办理时限:即办

五、收费标准:免费。

总局-1.2特殊事项报告1.2 特殊事项报告1.2.1—008 欠税人处置不动产或大额资产报告【事项描述】欠缴税款数额较大(5 万元以上)的纳税人在对其不动产或者大额资产进行转让、出租、出借、提供担保等处分之前,应当向税务机关报告。

【报送资料】序号材料名称数量备注1 《欠税人处置不动产或大额资产报告表》2 份2 处置不动产或大额资产清单。

1 份【办理渠道】1.办税服务厅(场所)2.电子税务局、移动终端、自助办税终端具体渠道由省税务机关确定。

【办理时限】资料齐全、符合法定形式、填写内容完整的,税务机关受理后即时办结。

【办理结果】税务机关反馈《欠税人处置不动产或大额资产报告表》。

【纳税人注意事项】1.纳税人对报送材料的真实性和合法性承担责任。

2.办税服务厅地址、电子税务局网址,可在省税务机关门户网站或拨打12366 纳税服务热线查询。

【政策依据】1.《中华人民共和国税收征收管理法》2.《中华人民共和国税收征收管理法实施细则》1.2.2—009 纳税人合并分立情况报告【事项描述】纳税人有合并、分立情形的,应当向税务机关报告,并依法缴清税款。

纳税人合并时未缴清税款的,由合并后的纳税人继续履行未履行的纳税义务;纳税人分立时未缴清税款的,分立后的纳税人对未履行的纳税义务承担连带责任。

【报送资料】序号材料名称数量备注1 《纳税人合并(分立)情况报告书》报送数量根据合并(分立)的单位数量决定2 合并、分立的批准文件或企业决议复印件。

1 份【办理渠道】1.办税服务厅(场所)2.电子税务局、移动终端、自助办税终端具体渠道由省税务机关确定。

【办理时限】资料齐全、符合法定形式、填写内容完整的,税务机关受理后即时办结。

【办理结果】税务机关反馈《纳税人合并(分立)情况报告书》。

【纳税人注意事项】1.纳税人对报送材料的真实性和合法性承担责任。

2.纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

3.纳税人有合并、分立情形的,可以参照办理“1.1 基础信息报告”“8.1清税注销”等事项。

尊敬的税务机关:我谨代表XXX公司(以下简称“总公司”)向您提交《合并纳税申请书》,希望能够获得您的批准。

在此,我向您详细介绍公司的基本情况以及合并纳税的理由。

一、公司基本情况总公司成立于XXXX年,主要从事XXXX业务。

在多年的发展过程中,总公司始终秉持着诚信经营、积极进取的理念,业务范围不断拓展,市场份额持续增长。

为了更好地发挥整体优势,提高运营效率,总公司决定设立分公司,以便更好地服务于不同地区的客户。

截至目前,总公司已设立多个分公司,分布在不同地区。

在业务上,总公司与各分公司实行统一核算,确保财务数据的准确性和一致性。

各分公司在总公司的领导下,严格遵守国家法律法规,认真履行纳税义务,保持着良好的信用记录。

二、合并纳税理由1.提高税务管理效率:总公司与各分公司实行统一核算,财务数据一致,合并纳税可以减少税务申报次数,降低税务管理成本,提高税务管理效率。

2.减轻企业负担:合并纳税意味着总公司可以代表各分公司进行纳税,减少各分公司单独纳税的繁琐程序,降低企业运营成本。

3.优化资源配置:合并纳税有助于总公司更加合理地配置资源,实现规模效应,提高整体竞争力。

4.简化税收征管:合并纳税有助于税务机关对企业进行统一管理,简化税收征管流程,降低税收征管成本。

5.促进企业可持续发展:合并纳税有利于企业集中精力发展业务,提高市场竞争力,为企业的可持续发展奠定基础。

基于以上理由,我们恳请税务机关批准总公司与各分公司进行合并纳税。

我们相信,合并纳税将有助于提高企业的运营效率,降低运营成本,实现企业的可持续发展。

三、合并纳税具体方案1.总公司作为纳税主体,代表各分公司进行纳税。

2.总公司与各分公司实行统一核算,财务数据一致。

3.总公司按照税法规定,按时足额缴纳税款。

4.总公司承担各分公司的税收法律责任。

在此,我们真诚希望税务机关能够批准我们的合并纳税申请。

我们将严格遵守国家法律法规,认真履行纳税义务,为国家的税收事业做出贡献。

市—征管—83

纳税人合并(分立)情况报告书

使用说明

1.本报告依据《中华人民共和国税收征收管理法》第四十八条、《中华人民共和国税收征收管理法实施细则》第五十条设置。

2.适用范围:纳税人发生合并、分立情形的,向税务机关报告有关情况时使用。

3.合并(分立)原因:填写合并(分立)的批准文件或企业决议中确认的合并或分立原因。

4.合并(分立)文件和决议:经有关部门批准的,填写批准合并(分立)的文件、文号和企业的合并(分立)决议;不需要有关部门批准的,只填写企业的合并(分立)决议。

5.合并(分立)前基本情况:应按项目填写合并(分立)前的所有纳税人情况。

是否欠税栏按照有无欠税填“是”或者“否”。

6.合并(分立)时欠缴税款情况:应按项目填写合并(分立)时所有各方的欠税情况

7. 合并(分立)后基本情况:应按项目填写合并(分立)后的所有纳税人情况。

8.纳税人需要说明的与纳税有关情况:由报告的纳税人填写与纳税有关的情况。

包括:资产的分配、主要业务的归属、人员安排等。

9.本表一式多份,税务机关存档一份,合并、分立的每户纳税人存档一份;解散、撤销、破产的纳税人存档一份。