双汇并购Smithfield案例分PPT课件

- 格式:pptx

- 大小:661.47 KB

- 文档页数:12

双汇并购史密斯菲尔德案例分析双汇集团是中国最大的肉制品生产企业之一,而史密斯菲尔德则是美国著名的猪肉制品企业。

在2017年,双汇集团完成了对史密斯菲尔德的收购,这是一笔价值近74亿美元的交易。

这个并购案例值得我们关注和学习。

1. 目的这次并购,双汇集团的主要目的是提升公司的国际化水平,加强在国际市场的竞争力。

通过收购史密斯菲尔德,双汇集团获得了先进的技术和设备,也拓展了国际市场。

2. 资金来源在并购过程中,双汇集团主要以银行贷款和发行债券的方式筹措资金。

在银行贷款方面,双汇集团选择了国内和国外多家银行合作,融资规模达到了近50亿美元。

在发行债券方面,双汇集团在香港和新加坡市场发行了总额达23亿美元的债券,此举也创造了中国企业在全球市场上发行规模最大的跨境债券的记录。

3. 交易结构本次并购的交易结构是通过双汇集团全资子公司收购史密斯菲尔德。

其中,双汇集团注资49.9亿美元,并获得史密斯菲尔德84.98%的股权,另有部分由史密斯菲尔德管理层持有。

4. 合规要求本次并购涉及跨境交易,需要满足各国政府的相关法律和监管要求。

在此过程中,双汇集团支付了一定的关税和政府授权费用,并建立了稳健的合规程序和体系,以确保交易顺利完成。

5. 对双方的影响此次并购对双方都产生了积极的影响。

对于双汇集团而言,收购史密斯菲尔德使得其产品线更加丰富,扩大了国际市场渠道,同时获得了先进的生产技术和管理经验。

对于史密斯菲尔德而言,由于双汇集团在国内市场拥有强大的品牌和销售渠道,其产品也可通过双汇集团的市场渠道来进入中国市场,为公司未来的发展提供更大的空间和机遇。

总之,这次并购案例充分体现了双汇集团的国际化战略和实力,同时也为中国企业在全球并购领域走出一步,为世界企业并购带来了全新的思路和动力。

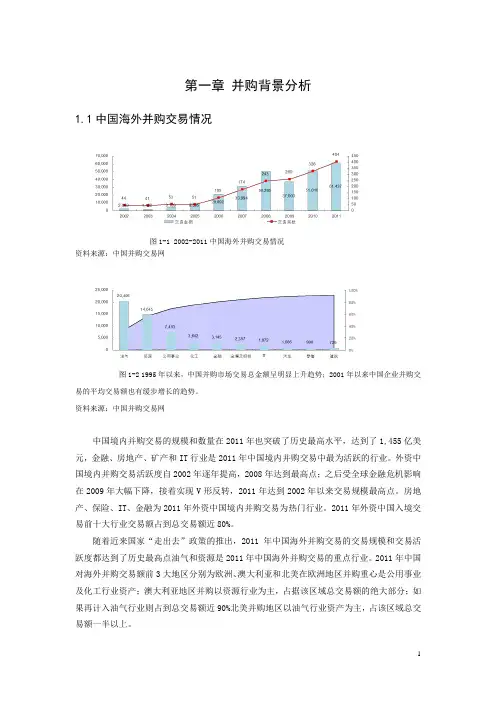

第一章并购背景分析1.1中国海外并购交易情况图1-1 2002-2011中国海外并购交易情况资料来源:中国并购交易网图1-2 1995年以来,中国并购市场交易总金额呈明显上升趋势;2001年以来中国企业并购交易的平均交易额也有缓步增长的趋势。

资料来源:中国并购交易网中国境内并购交易的规模和数量在2011年也突破了历史最高水平,达到了1,455亿美元,金融、房地产、矿产和IT行业是2011年中国境内并购交易中最为活跃的行业。

外资中国境内并购交易活跃度自2002年逐年提高,2008年达到最高点;之后受全球金融危机影响在2009年大幅下降,接着实现V形反转,2011年达到2002年以来交易规模最高点。

房地产、保险、IT、金融为2011年外资中国境内并购交易为热门行业。

2011年外资中国入境交易前十大行业交易额占到总交易额近80%。

随着近来国家“走出去”政策的推出,2011年中国海外并购交易的交易规模和交易活跃度都达到了历史最高点油气和资源是2011年中国海外并购交易的重点行业。

2011年中国对海外并购交易额前3大地区分别为欧洲、澳大利亚和北美在欧洲地区并购重心是公用事业及化工行业资产;澳大利亚地区并购以资源行业为主,占据该区域总交易额的绝大部分;如果再计入油气行业则占到总交易额近90%北美并购地区以油气行业资产为主,占该区域总交易额一半以上。

1.2双汇收购动因分析1.2.1良好的发展势头,利润增长双汇集团是中国最大的肉类加工基地,集团连续十一年在中国肉类食品企业中排名第一位。

双汇发展(SZ000985)是双汇集团旗下主营肉类加工的上市公司,是其主要利润来源。

近些年来,双汇集团良好的发展势头是其坚决参与国际竞争,积极海外并购的基础。

1.2.2整合上游产业,避免养殖环节问题双汇目前产品收入来源较单一,生猪主要外购。

2011 年,双汇遭遇的瘦肉精事件,基本上可以归结为养殖环节问题对规模企业的牵连。

当前肉市企业“三巨头”中,双汇在高温肉制品市场是当之无愧的第一,雨润的传统优势在于低温肉制品和冷鲜肉,而金锣在上游的生猪规模养殖、屠宰加工和生鲜冻品业务上有一定优势。

双汇并购案例分析2013年5月29日,双汇国际控股有限公司和美国史密斯菲尔德食品公司(Smithfield Foods,NYSE:SFD)联合发布公告称,双汇国际将以总价71亿美元收购史密斯菲尔德。

并购双方的介绍双汇国际是中国最大的肉类加工企业和中国最大的肉类上市公司双汇发展(000895)的控股股东,也是双汇发展第一大股东双汇集团的控股股东。

2012年,双汇国际控股的双汇发展出栏生猪31万头、生猪屠宰量1142万头、肉类总产量270万吨,实现销售收入393亿元人民币,利润总额38亿元人民币史密斯菲尔德食品成立于1936年,在全球12个国家开展业务,公司营收来源主要分三块:猪肉、生猪和国际业务。

该公司此前公布的2012财年财报显示,净利润达到3.613亿美元,在2012年财富美国500强排行榜中排名第218位。

并购背景及原因双汇国际控股的双汇发展是中国最大的肉类加工企业,是中国肉类品牌的开创者。

史密斯菲尔德是全球规模最大的生猪生产商及猪肉供应商,美国最大的猪肉制品供应商,具有优质的资产、健全的管理制度、专业的管理团队和完善的食品安全控制体系。

“对于双汇来说,收购史密斯菲尔德的目的是实现优势互补,加速双汇在全球的扩张步伐。

”双汇国际会坚持自己的长期发展战略,专注发展优质、安全、高效的肉类产业,通过遍布全球的资源布局,打造世界级的肉类企业航母。

并购过程简介今年5月29日,双汇与史密斯菲尔德宣布达成最终并购协议,双汇拟以每股34美元的价格收购史密斯菲尔德。

为此,双汇将支付47亿美元,加上承担史密斯菲尔德的债务,这笔交易涉及总金额约为71亿美元。

然而,这一巨资并购案进展并不顺利。

6月中旬,该并购案遭到史密斯菲尔德大股东阻挠,称史密斯菲德尔的价值在交易中被低估,如果将这家肉企拆分后出售,股东会得到更多利益;之后又传出美国密苏里州长否决两项包含允许把密苏里农田出售给外国人条款的议案,造成双汇并购案的法律障碍;7月23日,17个美国民间团体联名写信给美国外国投资委员会,要求其否决双汇并购案;7月底,史密斯菲尔德又称,美国外国投资委员会对这一并购交易将展开第二阶段审查,审查期被延长至45天。

双汇国际收购史密斯菲尔徳案例分析当今形势下,企业并购已成为企业战略发展的重要途径之一。

企业进行跨国并购是为了获取企业所需要的资源(比如技术、品牌资源、管理经验等),以及扩大国际市场份额。

双汇国际收购史密斯菲尔徳是近几年来我国企业跨国并购的一个典型案例,双汇国际通过收购, 可以获得共享史密斯菲尔徳公司的资源、产品、品牌、技术和管理经验,有助于扩大我国市场甚至世界市场。

但经济的全球化,有时一国经济波动会使得他国甚至多国的经济产生波动, 从而使跨国并购企业面临一圧程度的风险,尤其是财务风险。

为此,我们需要总结经验,供我国企业跨国并购借鉴和参考。

一、企业跨国并购及其财务风险概述(一)企业跨国并购的动因及类型从20世纪90年代后期以来,国际形势转变为经济全球化、区域经济一体化•资本在全球性流动。

跨国并购是国际资本流动的主要形式。

跨国公司通过跨国并购的方式,来实现生产经营的优化性的全球配宜。

企业跨国并购主要为适应国际环境变迁,获取战略性资源及获取经营、管理、财务协同效应。

我国企业跨国并购的类型主要有资源驱动型、技术品牌驱动型及市场驱动型。

(二)企业跨国并购财务风险跨国并购中的财务风险是指企业在海外并购中,由于设左的融资、支付、目标价值评估等财务决策而引起的企业财务状况的不确左,使预期和实际产生较大偏离,而导致企业岀现财务危机。

财务风险贯穿于企业整个并购活动之中,在不同的并购环肖会产生不同的财务风险,主要有并购前战略决策风险、目标企业价值评估风险、融资和支付风险、整合风险。

(三)我国企业跨国并购及财务风险控制现状1.我国企业跨国并购现状近年来,我国的并购市场发生了不小的变化,主要体现在并购重点转移、并购模式调整、并购市场拓展、并购工具创新等几个方而。

首先,并购市场由传统产业逐步投向新兴产业。

英次,并购模式从兼并重组逐步过渡为收购重组。

此外,我国并购市场由国内逐渐走向国际。

最后,企业并购的金融工具岀现多元化趋势。