基于GARCH模型的中美股票市场波动性的比较分析毕业论文答辩模板

- 格式:ppt

- 大小:3.40 MB

- 文档页数:8

新冠“黑天鹅”下中美股票市场波动趋势探讨——基于GARCH模型的实证研究新冠“黑天鹅”下中美股票市场波动趋势探讨——基于GARCH模型的实证研究摘要:2020年新冠疫情的爆发给全球股票市场带来了巨大的冲击,尤其是中美两大经济体的股票市场。

本文基于GARCH模型,对新冠疫情期间中美股票市场的波动趋势进行了实证研究。

研究结果表明,新冠疫情对中美股票市场的波动具有显著的影响,且两国市场的表现存在差异。

在疫情初期,中美股票市场均表现出较大的波动,尤其是美国市场表现更为剧烈。

随着疫情的发展,中美股票市场的波动逐渐趋于稳定,但美国市场仍然保持较高的波动性。

本文的研究结果有助于了解新冠疫情对股票市场的影响,并为投资者提供对策和参考。

关键词:新冠疫情;黑天鹅;中美股票市场;波动趋势;GARCH模型第一章绪论1.1 研究背景和意义新冠疫情是自20世纪初爆发的全球大流行疾病,对全球经济产生了长期且广泛的影响。

疫情爆发初期,全球股票市场出现了剧烈的波动,许多市场指数创下历史新低。

作为全球最大的两个经济体,中美的股票市场也受到了极大的冲击。

研究新冠疫情对中美股票市场波动趋势的影响,对了解疫情对经济的影响机制以及风险管理具有重要意义。

1.2 研究目的和内容本文旨在基于GARCH模型实证研究新冠疫情对中美股票市场波动趋势的影响,并对两国市场的表现进行比较分析。

具体来说,本文将分析疫情爆发初期中美股票市场的波动性,探讨随着疫情的发展,两市场的波动趋势是否存在差异,并寻找影响波动的关键因素。

第二章文献综述2.1 GARCH模型的理论基础GARCH模型是一个用于揭示金融资产波动性的经济计量模型。

其理论基础是ARCH模型,即自回归条件异方差模型。

GARCH模型在ARCH模型的基础上引入了波动的延迟响应,能够更准确地描述金融市场的波动特征。

2.2 关于新冠疫情对股票市场的影响研究在新冠疫情爆发初期,许多研究探讨了疫情对全球股票市场的冲击。

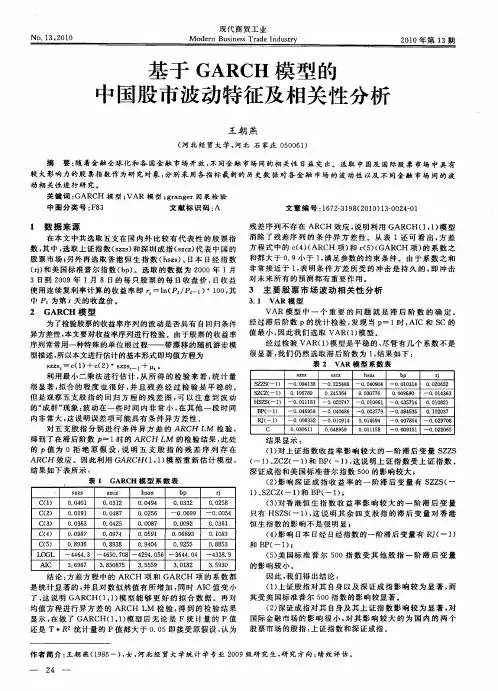

基于GARCH模型中国股市波动性的实证分析基于GARCH模型中国股市波动性的实证分析摘要:本文应用ARCH,GARCH,TARCH,EGARCH,GARCH-M模型对中国股市收益率进行定性及定量的分析。

考虑到我国股市变动的实际效果,提出EGARCH模型对我国股市是较好的选择。

分析股市的ARCH效应,对我国上证180指数收益率进行实证分析。

关键词:上证180指数,;GARCH模型;ARCH效应;收益率一、模型简介ARCH模型最早是由Engle于1982年提出,是最简单最基础的条件异方差模型(自回归条件异方差模型),用来描述波动的集群性和持续性。

但是为了获取条件异方差的动态特征需要高阶的ARCH模型。

Bollerslev将ARCH模型的阶数推广到无穷,得到广义的自回归条件异方差模型,即GARCH模型。

该模型大大减少了参数估计的个数,具有良好的处理厚尾的能力。

后来的研究中先后对ARCH模型进行扩展,提出了ARCH-M,TARCH和EGARCH等模型。

现在国内的一些学者对证券市场上股票的价格及收益率进行了研究,指出与西方比较相像,其波动性呈现出明显的尖峰厚尾,异方差,波动的群集性等特征。

目前我国一些学术界的人对我国证券市场的指数进行实证研究,岳朝龙(2002),万蔚(2007),曾慧(2005)都对上证综合指数进行了实证研究,同样反映出我国证券市场的指数收益率呈现尖峰厚尾的特性。

但是还没有对上证180指数进行过ARCH效应的实证检验。

二、研究的目的和数据的.选取上证成份指数(SSE CONSTITUENT INDEX,简称上证180指数)是上海证券交易所中选取的股票。

以2008年1月2日为基准日。

本文选取2008年1月2日至2012年12月31日的上证180指数的收盘价进行分析,共有1119个数据(资料来源于海通大智慧)。

本文的分析均用Eviews3、1进行分析。

由于这一指数属于时间序列,容易导致不稳定性,因而用对数指数收益率。

经济与管理中美股市波动性研究与杠杆效应——基于GARCH模型的实证分析孙梦鸽(华东政法大学商学院,上海200001)【摘要】文章在回顾ARCH/GARCH类模型的基础上,用GARCH模型进行美国股市波动性与中国股市波动性的实证研究,用EGARCH模型进行股市波动的非对称性实证研究。

结果表明,GARCH模型能消除残差的异方差性,股市波动存在强烈冲击,收益有正的风险溢价,股市中坏消息引起的波动比同等大小的好消息引起的波动要大得多,存在明显的杠杆效应,中国的杠杆效应小于美国的杠杆效应。

【关键词】GARCH模型;股市;杠杆一、引言随着经济全球化的发展,世界各国经济被紧紧地联系在一起。

金融市场之间的互动和相互影响表现得尤为突出,金融市场的开放使单个市场波动很容易迅速扩散到另一个市场,进而引起全球金融市场的波动。

Engle通过建立自回归条件异方差模型(ARCH)证明了金融时间序列存在波动聚集现象。

Engle和Ng绘制出了利好消息和利空消息的非对称性信息曲线,证明了资产市场的冲击存在非对称效应,即杠杆效应。

韩非、肖辉研究了2000年到2004年中国股市与美国股市之间的联动性,发现中国股市和美国股市的相关性很弱。

周孝华、黄斌贝对上证综合指数和深证综合指数之间波动的关系进行了研究,结果表明沪深两个市场之间相互引导,信息在两个市场之间能迅速传递,沪深两市存在双向波动溢出效应,并表现出波动的聚集性和非对称性特征。

董秀良、曹凤岐研究了我国股市与美国和日本股市之间的波动溢出效应,结果表明只有香港股市对沪市具有显著的波动溢出效应,美国和日本股市对沪市的波动溢出不显著。

张兵、范致镇和李心丹以上证指数和道琼斯指数为样本研究了中美股市之间的联动性,结果表明在价格和波动溢出方面,中国股市对美国股市的引导作用很弱;在QDII实施滞后,美国股市对中国股市的开盘价和收盘价均有显著的引导作用,美国股市对中国股市的波动溢出呈现不断增强之势。

基于GARCH类模型的中国股票市场波动性的VaR研究作者:薛学学来源:《智富时代》2019年第07期【摘要】近几年我国股票市场经历了大起大落,股市的异常波动与振荡使人们提高了对市场波动性分析的重视程度,并在相关研究中发现了风险问题。

基于此,本文选取了上证指数从2009年4月1日至2016年3月31日的日收盘价为原数据样本,利用GARCH类模型进行研究分析,分析在该模型下中国股票市场的波动性情况,通过相关统计分析,了解当前股票市场面临的风险价值,从而立足于GARCH类模型做出市场VaR分析。

【关键词】GARCH类模型;中国股票市场;风险价值股票市场中存在的风险会随着股市的发展而变化,虽然国家通过多种监管方式遏制风险出现,但出于各类不确定因素的影响,各类风险充满了不可预见性特点。

因此,根据当前我国股票市场的发展现状,明确风险对股价产生的波动,本文基于GARCH类模型,利用风险价值方法衡量股票市场的风险,为各国家股市风险监管部门与金融机构提供参考依据。

1.中国股票市场波动性统计分析一般情况下,我国股票市场价格指数指的是反映价格水平和价格变化,通过对股市波动性分析,以沪市股票市场上证综合指数为案例。

选择了2009年4月1日至2016年3月31日的日收盤价为样本区间,并通过这一区间了解我国股票市场波动情况。

1.1股价总体波动规律分析通过对股票市场上证综指总体波动序列走势图进行分析,了解了股市基本波动走势。

序列图具体如图(1)所示,纵坐标为该区间内日收盘价,横坐标为上证指数,根据图(1)取二者对数。

从序列图中进行研究,发现上证综指波动带有丛聚性特点。

较大的波动情况会伴随大波动,较小的波动也会伴随小波动,这种波动带有明显的持续性特点。

图(1)沪市股票市场上证综指序列图1.2股价波动的描述性统计分析探究股票市场波动性时,首先对上证综指做基本的描述性统计分析,了解样本数据特征,针对样本数据的均值、偏度、峰度以及标准差等指标,做出统计数据计算。

中美股市的动态相关性研究——基于DCC-GARCH模型中美股市的动态相关性研究——基于DCC-GARCH模型摘要:本文基于DCC-GARCH模型,对中美股市的动态相关性进行了研究。

研究结果表明,中美股市存在着显著的动态相关性,尤其在金融危机期间更为明显。

此外,本文还分析了相关性对投资组合风险的影响,并探讨了相关性的传染效应及其对跨国投资的启示。

研究结果对于投资者在中美股市间进行投资决策,以及跨国投资的风险管理具有一定的参考价值。

关键词:中美股市、动态相关性、DCC-GARCH模型、投资组合风险、传染效应、跨国投资第一章引言1.1 研究背景中美股市是全球最为重要的两个股票市场,其发展状况关系到全球经济的稳定和发展。

近年来,中美两国股市的关联程度日益加深,投资者对中美股市的相关性变化越来越关注。

1.2 研究目的本文旨在利用DCC-GARCH模型揭示中美股市的动态相关性,并进一步探讨相关性对投资组合风险的影响以及可能存在的传染效应。

通过研究中美股市的动态相关性,将为投资者提供有关投资决策和风险管理方面的参考。

第二章文献综述2.1 中美股市的相关性研究现状2.2 DCC-GARCH模型的应用状况第三章数据与模型3.1 数据收集与描述性统计分析3.2 DCC-GARCH模型简介3.3 模型参数估计与模型检验第四章结果与分析4.1 DCC-GARCH模型估计结果4.2 中美股市的动态相关性分析4.3 相关性对投资组合风险的影响分析4.4 相关性的传染效应分析第五章实证结果的启示5.1 对投资者的启示5.2 对跨国投资的启示第六章结论与建议6.1 结论总结6.2 研究局限与展望第一章引言1.1 研究背景股票市场是一个国家经济的重要组成部分,尤其是中美两个全球最为重要的股票市场。

中美股市的发展状况直接关系到全球经济的稳定和发展。

近年来,中美两国股市的关联程度日益加深,投资者对中美股市的相关性变化越来越关注。

了解并研究中美股市的动态相关性,对投资者进行投资决策和风险管理提供有益的参考。

GARCH模型在股票市场波动性预测中的应用研究引言股票市场的波动性是投资者关注的重要指标之一。

准确预测波动性对于投资组合管理、风险管理和衍生品定价等方面具有重要意义。

GARCH(Generalized Autoregressive Conditional Heteroskedasticity)模型是一种常用的时间序列模型,常用于股票市场波动性的预测。

本文将介绍GARCH模型的基本原理和应用,并分析其在股票市场波动性预测中的研究成果和局限性。

一、GARCH模型的基本原理GARCH模型是ARCH模型的拓展,旨在捕捉时间序列中存在的异方差性。

异方差性是指随着时间的推移,时间序列的波动性不是恒定的,而是变动的。

具体而言,GARCH模型通过引入滞后期的波动性变量来建模时间序列的波动性。

GARCH模型的一般形式为:σ²_t = ω + αε²_(t-1) + βσ²_(t-1)其中,σ²_t是时间t的条件异方差;ω、α和β是待估计的参数;ε_t是满足独立同分布的序列。

GARCH模型的基本思想是基于历史数据,通过对波动性的自相关进行建模,来预测未来的波动性。

参数α和β表示过去波动性对当前波动性的权重,参数ω则表示当前波动性的基本水平。

二、GARCH模型在股票市场波动性预测中的应用研究近年来,GARCH模型在股票市场波动性预测方面得到了广泛的应用。

研究者通过收集大量的历史股票数据,将GARCH模型应用于波动性的预测,得到了一系列重要的结论。

1. GARCH模型能够捕捉到股票市场的波动性聚集效应。

波动性聚集效应是指在股票市场中,当市场状况不好时,波动性往往会集中爆发;而在市场状况良好时,波动性往往较为平稳。

GARCH模型能够很好地捕捉到这种聚集效应,为投资者提供了重要的参考。

2. GARCH模型能够提供波动性的条件预测。

根据GARCH模型的估计结果,研究者可以得到未来一段时间内的波动性预测。

基于GARCH模型的VaR方法对中国股市的分析一、引言中国股市作为全球最大的股票市场之一,具有重要的风险管理和投资价值。

如何准确评估股市的风险水平,对于投资者制定合理的投资策略至关重要。

本文将运用基于GARCH模型的VaR (Value at Risk)方法对中国股市的风险进行分析,旨在提供一种全面有效的风险评估方法,援助投资者更好地管理风险。

二、GARCH模型的基本原理GARCH(Generalized Autoregressive Conditional Heteroskedasticity)模型是一种经济计量模型,主要用于对金融市场波动性进行建模和猜测。

GARCH模型通过思量市场波动性的自相关性和异方差性,为VaR计算提供了可靠的理论基础。

GARCH模型的核心假设是市场波动性在一定范围内存在一定的自相关性,即当市场波动性大时,将来波动性也有可能较大。

同时,市场波动性具有一定的异方差性,即波动性的方差不会保持不变,而是随着时间的推移而发生变化。

三、VaR方法的基本原理VaR是一种用来器量投资组合或资产的风险水平的方法。

它的主要思想是通过对历史数据进行统计分析,找出某个置信水平下的最大可能亏损水平。

VaR的计算方法可以分为历史模拟法、蒙特卡洛模拟法和基于方差-协方差模型的方法。

本文将重点介绍基于GARCH模型的VaR计算方法,因为它能够更好地反映金融市场的波动性特征。

四、基于GARCH模型的VaR计算方法基于GARCH模型的VaR计算方法主要分为两个步骤:起首,利用GARCH模型对将来的波动性进行猜测;然后,依据猜测的波动性计算相应置信水平下的VaR。

1. GARCH模型的参数预估起首需要选择适当的GARCH模型及其参数。

一般状况下,可以利用最大似然预估法对GARCH模型的参数进行预估。

最大似然预估法能够通过最大化观测数据的似然函数,得到最优的参数预估结果。

2. 波动性猜测依据预估出的GARCH模型参数,可以进行将来波动性的猜测。

中美股市的动态相关性研究——基于DCC-GARCH模型中美股市的动态相关性研究——基于DCC-GARCH模型摘要:中美股市的动态相关性对于两个国家的经济和金融市场具有重要意义。

本文采用DCC-GARCH模型,对中美股市的动态相关性进行研究。

通过对沪深300指数和标普500指数的日收益率进行分析,我们发现中美股市的动态相关性存在显著的时变特性。

同时,我们还对该相关性与宏观经济变量之间的关系进行了讨论,并对相关性对投资者的风险管理和资产配置策略的启示进行了探讨。

关键词:中美股市、动态相关性、DCC-GARCH模型、时变特性、宏观经济变量、风险管理、资产配置策略一、引言中美两国是全球最大的经济体之一,在国际间经济和金融活动中占据重要的地位。

股市作为国家经济和金融市场的重要组成部分,中美股市的动态相关性对于两国的经济和金融市场有着重要的影响。

了解中美股市的动态相关性对于投资者制定更准确的风险管理和资产配置策略至关重要。

二、研究方法本文采用DCC-GARCH模型对中美股市的动态相关性进行研究。

DCC-GARCH模型是基于广义条件相关性模型和广义自回归条件异方差模型的组合。

该模型能够捕捉到相关性的动态变化特征。

我们选择了中国上海证券交易所的沪深300指数和美国纽约证交所的标普500指数的日收益率作为研究对象。

我们通过利用DCC-GARCH模型计算中美股市的动态相关系数,并对其时变特性进行了分析。

三、中美股市的动态相关性分析我们首先对沪深300指数和标普500指数的日收益率进行了计算,并通过DCC-GARCH模型计算了两个指数之间的动态相关系数。

研究结果表明,中美股市的动态相关性存在显著的时变特性。

在国际金融危机等重大事件发生期间,中美股市的相关性通常较高,表明两个市场存在较大的冲击传导效应。

然而,在相对平静的市场时期,两个市场的相关性较低,表明两个市场之间的相互独立性较强。

进一步的分析表明,中美股市的动态相关性受到许多宏观经济变量的影响。

DOI:10.19995/10-1617/F7.2024.05.111基于GARCH类模型对美国股市波动性的对比分析李姜悦 沈慈慈 王伟杰(淮北理工学院 安徽淮北 235000)摘 要:为研究美国股市股指的波动性特征,本文选取美国股市的Nasdaq指数和Russel2000指数的日收盘价数据,借助统计软件,利用GARCH类模型进行实证分析。

实证结果表明:Russel2000指数的风险较Nasdaq指数更稳定,更适合投资,且相较GARCH(1,1)模型,满足学生t分布的APARCH(1,1)模型拟合的条件异方差可以更好地反映种股指日对数收益率的波动率情况,因此可选用此模型对两种指数波动率的未来值进行预测,为投资者提供未来投资参考。

关键词:GARCH模型;APARCH模型;非正态性;收益率;波动率;全球金融市场;国际金融风险本文索引:李姜悦,沈慈慈,王伟杰.基于GARCH类模型对美国股市波动性的对比分析[J].商展经济,2024(05):111-116.中图分类号:F831;F830.9 文献标识码:A随着全球金融市场的日益相互联系和国际金融风险的增加,金融市场的波动性成为重要的研究领域。

美国作为全球最大的经济体,其金融市场的波动性对全球经济有着巨大的影响。

为了更好地刻画时间序列的波动率,Bollerslev(1986)[1]对自回归条件异方差(Autoregressive Conditional Heterosc edasticity,ARCH)模型进行了拓展,建立了广义自回归条件异方差模型(Generalized Autoregressive Conditional Heteroscedasticity Model,GARCH模型)。

因为波动性是市场风险的度量,可以反映市场的不确定性,反映投资者对市场的情绪和态度,因此国外学者借助GARCH类模型对股市波动性的研究层出不穷;Edbert和Sigit(2018)[2]基于GARCH类模型对东盟五国的油价波动和股票收益进行了实证分析;Takwi(2023)[3]通过GARCH模型对喀麦隆股市的波动率进行实证分析,表明相比ARCH模型,GARCH模型能够很好地衡量喀麦隆股市的波动率;Maria等(2023)[4]利用英国上市公司高管内幕交易的月度数据分析了内幕交易总量( AIT )与股市波动之间的关系,发现较高的AIT会导致股市波动率的短期上升。

基于GARCH模型的VaR方法对中国股市的分析基于GARCH模型的VaR方法对中国股市的分析一、引言在金融市场中,风险管理一直是一个重要的问题。

特别是对于股市投资者来说,了解股市波动性对决定投资决策是至关重要的。

近年来,由于金融危机的爆发和市场的不确定性增加,风险评估和监控成为了金融机构和投资者的关注焦点。

在这种背景下,使用VaR(Value at Risk)方法来对金融资产的风险进行估计和控制变得越来越重要。

本文将基于GARCH模型的VaR方法对中国股市进行分析,以揭示中国股市的波动性特征和风险水平。

二、VaR方法和GARCH模型的介绍VaR方法是一种将金融市场风险量化的方法。

其基本思想是通过对投资组合或资产在一定置信水平下未来一段时间内可能的最大损失进行估计。

GARCH模型则是用来预测资产收益率的方差的一种经济计量模型,它能够反映出资产价格的波动性特征,并在一定程度上预测未来的风险。

三、数据和方法本文选取了中国A股市场上的上证综指作为研究对象,时间跨度为2010年至2020年。

利用该时间段的日收益率数据,首先对A股市场的波动性进行描述性统计分析,然后运用GARCH模型对波动性进行建模和预测,最后利用VaR方法估计不同置信水平下的最大可能损失。

四、结果分析通过描述性统计分析,可以发现中国A股市场的波动性是相对较大的,其标准差较高。

这一结果表明,中国股市存在着较大的风险水平。

接下来,使用GARCH模型对股市的波动性进行建模,发现模型的残差项存在ARCH效应和GARCH效应,即波动性是随时间变化的,并且对于过去的波动幅度具有记忆性。

然后,根据GARCH模型,得到关于未来波动性的预测结果。

利用GARCH模型得到的波动性预测结果,结合VaR方法,我们可以估计不同置信水平下的最大可能损失。

例如,在置信水平为95%的情况下,VaR值为-2%,即预计未来一天内最大可能损失不超过2%。

这个结果对于投资者进行风险管理和决策具有重要的参考价值。

基于GARCH模型的股票市场波动性研究股票市场是一个充满不确定性的环境,价格随时可能上涨或下跌,因此,了解市场波动性对于投资者和交易者来说是非常重要的。

为了预测市场波动性,研究人员已经发展了许多模型,其中GARCH模型是最常用的一种。

GARCH模型是一个统计模型,它用于描述股票市场中的波动性。

该模型通过测量股票价格的波动性来预测未来的波动性。

GARCH模型的名字来源于Generalized Autoregressive Conditional Heteroskedasticity模型,它是对传统的自回归模型的扩展。

GARCH模型的基本原理是在股票价格的波动中发现某种模式。

当价格波动大的时候,GARCH模型会根据历史波动的大小和趋势来预测未来的波动。

此外,GARCH模型还使用了条件异方差的思想,即根据条件变量和条件均值来预测波动。

为了建立GARCH模型,需要使用历史股价数据对模型进行训练。

通过训练,模型可以产生一组参数,这些参数可以用来预测未来的波动。

在模型中,有三个关键参数:a、b和p。

其中a和b分别表示股票价格中短期和长期收益的自我回归系数,p表示误差项中的条件异方差项的系数。

在使用GARCH模型进行建模和预测时,需要注意一些重要的因素。

首先,历史数据必须准确反映股票价格的波动性。

其次,对于长期预测,对未来市场趋势的深入了解十分重要。

最后,模型的精度和可靠性取决于样本数据的数量和质量。

与其他模型相比,GARCH模型有许多优点。

它可以处理在波动性方面存在自相关性和异方差性的情况。

它还具有可扩展性和解释性,可以通过调整模型的参数来改善预测的准确性。

另外,由于GARCH模型已经被广泛研究和应用,因此使用该模型的风险相对较小。

在实践中,投资者和交易者可以通过使用GARCH模型来预测市场波动性。

例如,他们可以使用该模型来优化资产组合和控制风险,以最大化回报。

另外,GARCH模型还可用于定价衍生品和将股票市场与其他市场进行比较。

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要在金融学中,收益率的波动性是一个重要概念。

收益率的波动反映了市场不确定性的程度,同时,收益率的波动性也被看成是信息流的一种度量,波动性强一般伴随着较大的市场信息冲击。

由于2008年到2018年这十年期间中国股市经历了两次大起大落,股市的剧烈动荡使我们有必要对其目前的波动性进行研究,发现其问题所在。

因此,本文一沪深300指数作为研究对象,以2008年1月2日到2018年1月2日共2436个日收盘价作为样本,站在经济计量的角度采用CARCH族模型对该样本数据进行分析,从而得出沪深300指数的波动性特征。

首先是引言,简要说明研究的背景及意义,突出研究的必要性;其次是对国内外文献的综述,总结其研究成果,发现其不足,为后文的写作奠定基础;第三部分是模型概述,对ARCH、GARCH、EGARCH这三种模型的特征进行描述和介绍。

第四部分是本文核心,以实证分析为主,建立GARCH(1,1)模型、ARCH模型以及EGARCH(1,1)模型分别对沪深300指数的收益率波动特征进行分析。

研究结果表明:沪深300指数的日收益率呈现出可变与集簇的波动特性,在序列分布上,具有尖峰厚尾的显著特征。

并存在明显的GARCH 效应;根据模型具有GARCH-M效应得出收益存在正溢价,从投资者在股票市场投资的经验可知,大多数偏向于短期的投机性投资。

此外,对沪深300指数的收益率进一步分析可以发现杠杆效应,由此可以推断在股指期货市场中,坏消息产生的影响远大于好消息。

最后根据GARCH族模型检验结果,提出相应的政策建议,以推动中国股市向健康稳定的方向发展。

关键词:收益率、波动性、GARCH族模型、沪深300指数AbstractThe volatility of the rate of return is an important concept in finance. The fluctuation of returns reflects the degree of market uncertainty. Meanwhile, the volatility of returns is also regarded as a measure of information flow. Volatility is usually accompanied by larger market information shocks.During the ten years from 2008 to 2018, China's stock market experienced two ups and downs, and the intense turbulence of the stock market made it necessary for us to study its current volatility and find its problems.Therefore, the CSI 300 index as the object of study, from January 2, 2008 to 2 January 2018, 2436 day closing price as the sample, hope that through the application of GARCH model, describe the Shanghai and Shenzhen 300 index volatility characteristics from the perspective of econometric.This paper mainly studies the volatility of the Shanghai and Shenzhen 300 index returns from five parts. The first is the introduction, a brief description of the research background and significance of the research, highlighting the necessity; secondly it is a survey of the domestic and foreign literatures, summarizes the research results, find its shortcomings, which lays the foundation for later writing; the third part is the model overview, describes and introduces the features of ARCH, GARCH, EGARCH three model. Fourth through theestablishment of ARCH model, GARCH (1,1) model and EGARCH (1,1) model, the volatility of the CSI 300 index returns is empirically analyzed. The results show that the daily yield volatility of the CSI 300 index shows obvious variability and volatility cluster, and the sequence distribution is characterized by peak and thick tail. And there is a significant GARCH effect. There is GARCH-M effect in the model, which shows that there is a positive premium for earnings. Investors in the stock market have strong speculative atmosphere and short term investment preferences are obvious. At the same time, we also found that the CSI 300 index yields obvious leverage effect, which reflects the volatility caused by bad news in China's stock index futures market is greater than that caused by good news. Finally, according to the test results of the GARCH model, the corresponding policy suggestions are put forward to promote the development of Chinese stock market to a healthy and stable direction.Key words:rate of return, volatility, GARCH model, CSI 300 index目录一.引言(一)研究背景纵观我国证券市场的发展历史,自正式成立上证交易所之日起,已有一段发展历程。