上海电力2019年经营风险报告

- 格式:rtf

- 大小:158.00 KB

- 文档页数:5

上海电力股份有限公司2019年年度业绩预告重要内容提示1、公司2019年度实现归属于上市公司股东的净利润预计为8.62亿元到10.54亿元之间,与上年同期相比,预计将减少17.15亿元到19.07亿元,同比减少61.94%到68.87%。

2、公司2019年度实现归属于上市公司股东的扣除非经常性损益的净利润预计为5.16亿元到5.72亿元之间,与上年同期相比,预计将增长0.01亿元到0.57亿元,同比增长0.19%到11.07%。

3、影响公司业绩的原因:一是2018年公司合作开发杨树浦电厂土地项目,该笔交易增加公司2018年净利润约20亿元。

2019年公司无此项非经常性损益事项,因此,业绩与上年同期相比下降。

二是因煤价下跌、新能源板块利润增长等原因,公司2019年归属于上市公司股东的扣除非经常性损益的净利润比2018年略有增长。

一、本期业绩预告情况(一)业绩预告期间2019年1月1日至2019年12月31日。

(二)业绩预告情况1、经财务部门初步测算,公司预计2019年度实现归属于上市公司股东的净利润为8.62亿元到10.54亿元之间,与上年同期相比,预计将减少17.15亿元到19.07亿元,同比减少61.94%到68.87%;归属于上市公司股东的扣除非经常性损益的净利润为5.16亿元到5.72亿元之间,与上年同期相比,预计将增长0.01亿元到0.57亿元,同比增长0.19%到11.07%。

2、由于公司2019年收购了公司控股股东国家电力投资集团有限公司持有的上海长兴岛热电有限责任公司100%股权、盐城热电有限责任公司47.3%股权,涉及同一控制下的企业合并,公司对上年同期财务数据进行了追溯调整。

经财务部门初步测算,公司预计2019年度实现归属于上市公司股东的净利润与上年同期经重述后的财务报表数据相比,预计将减少16.99亿元到18.91亿元,同比减少61.71%到68.69%;归属于上市公司股东的扣除非经常性损益的净利润与上年同期经重述后的财务报表数据相比,预计将增加0.01亿元到0.57亿元,同比增加0.19%到11.07%。

沪电股份2019年上半年财务分析综合报告沪电股份2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为54,659.57万元,与2018年上半年的22,811.49万元相比成倍增长,增长1.4倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为221,038.7万元,与2018年上半年的193,284.84万元相比有较大增长,增长14.36%。

2019年上半年销售费用为10,334.81万元,与2018年上半年的9,685.79万元相比有较大增长,增长6.7%。

2019年上半年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年上半年管理费用为6,621.26万元,与2018年上半年的16,379.89万元相比有较大幅度下降,下降59.58%。

2019年上半年管理费用占营业收入的比例为2.12%,与2018年上半年的6.65%相比有较大幅度的降低,降低4.53个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2019年上半年财务费用为522.86万元,与2018年上半年的793.36万元相比有较大幅度下降,下降34.09%。

三、资产结构分析2019年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年上半年相比,2019年上半年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2018年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,沪电股份2019年上半年是有现金支付能力的。

企业内部资料,妥善保管第1 页共3 页。

2019年国电电力公司财务风险分析报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、国电电力公司实现利润分析 (2)(一)、公司利润总额分析 (3)(二)、主营业务盈利能力 (3)(三)、公司利润真实判断 (4)(四)、公司利润总结分析 (4)二、国电电力公司成本费用分析 (5)(一)、成本构成情况 (5)(二)、销售费用增减及合理化评判 (6)(三)、管理费用增减及合理化评判 (7)(四)、财务费用的合理化评判 (7)三、国电电力公司资产结构分析 (8)(一)、资产构成基本情况 (8)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (11)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、国电电力公司负债及权益结构分析 (13)(一)、负债及权益构成基本情况 (13)(二)、流动负债构成情况 (14)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (16)(六)、权益变化原因 (17)五、国电电力公司偿债能力分析 (17)(一)、支付能力 (17)(二)、流动比率 (18)(三)、速动比率 (18)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (19)(七)、负债经营可行性 (20)六、国电电力公司盈利能力分析 (20)(一)、盈利能力基本情况 (20)(二)、内部资产的盈利能力 (21)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (22)(七)、资产报酬率变化情况 (22)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (23)七、国电电力公司营运能力分析 (23)(一)、存货周转天数 (24)(二)、存货周转变化原因 (24)(三)、应收账款周转天数 (24)(四)、应收账款周转变化原因 (24)(五)、应付账款周转天数 (25)(六)、应付账款周转变化原因 (25)(七)、现金周期 (25)(八)、营业周期 (25)(九)、营业周期结论 (26)(十)、流动资产周转天数 (26)(十一)、流动资产周转天数变化原因 (26)(十二)、总资产周转天数 (27)(十三)、总资产周转天数变化原因 (27)(十四)、固定资产周转天数 (28)(十五)、固定资产周转天数变化原因 (28)八、国电电力公司发展能力分析 (28)(一)、可动用资金总额 (29)(二)、挖潜发展能力 (29)九、国电电力公司经营协调分析 (29)(一)、投融资活动的协调情况 (30)(二)、营运资本变化情况 (31)(三)、经营协调性及现金支付能力 (31)(四)、营运资金需求的变化 (31)(五)、现金支付情况 (31)(六)、整体协调情况 (32)十、国电电力公司经营风险分析 (32)(一)、经营风险 (32)(二)、财务风险 (32)十一、国电电力公司现金流量分析 (33)(一)、现金流入结构分析 (34)(二)、现金流出结构分析 (35)(三)、现金流动的协调性评判 (36)(四)、现金流动的充足性评判 (37)(五)、现金流动的有效性评判 (38)(六)、自由现金流量分析 (39)十二、国电电力公司杜邦分析 (39)(一)、资产净利率变化原因分析 (40)(二)、权益乘数变化原因分析 (40)(三)、净资产收益率变化原因分析 (40)声明 (41)前言国电电力公司2019年营业收入为1,165.99亿元,与2018年的654.90亿元相比大幅增长,增长了78.04%。

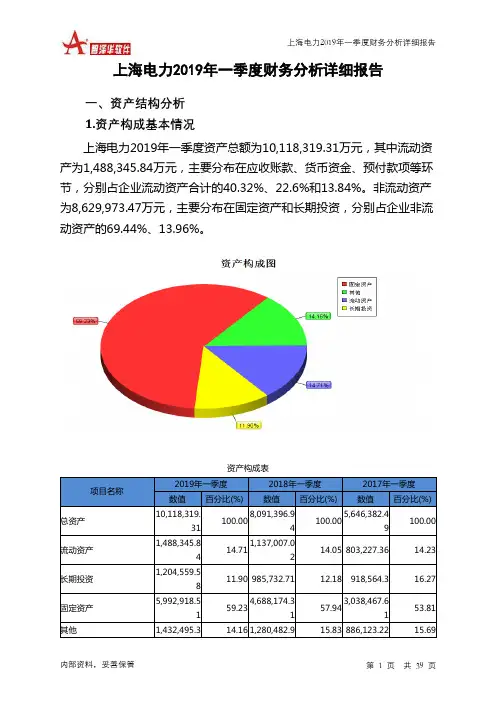

上海电力2019年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况上海电力2019年一季度资产总额为10,118,319.31万元,其中流动资产为1,488,345.84万元,主要分布在应收账款、货币资金、预付款项等环节,分别占企业流动资产合计的40.32%、22.6%和13.84%。

非流动资产为8,629,973.47万元,主要分布在固定资产和长期投资,分别占企业非流动资产的69.44%、13.96%。

资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产10,118,319.31100.008,091,396.94100.005,646,382.49100.00流动资产1,488,345.8414.711,137,007.0214.05 803,227.36 14.23长期投资1,204,559.5811.90 985,732.71 12.18 918,564.3 16.27固定资产5,992,918.5159.234,688,174.3157.943,038,467.6153.81其他1,432,495.314.16 1,280,482.9 15.83 886,123.22 15.6982.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.3%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的24.23%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,488,345.84100.001,137,007.02100.00 803,227.36 100.00存货50,696.18 3.41 58,632.86 5.16 33,681.07 4.19 应收账款600,045.38 40.32 472,274.49 41.54 307,918.2 38.34 其他应收款118,817.25 7.98 19,849.7 1.75 27,632.59 3.44 交易性金融资产14,493.02 0.97 0 0.00 0 0.00 应收票据9,723.77 0.65 2,194.7 0.19 816.36 0.10 货币资金336,357.17 22.60 412,762.77 36.30 343,163.44 42.72 其他358,213.08 24.07 171,292.5 15.07 90,015.69 11.213.资产的增减变化2019年一季度总资产为10,118,319.31万元,与2018年一季度的8,091,396.94万元相比有较大增长,增长25.05%。

国电电力2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供794,845.13万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为21,684,822.72万元,2019年上半年已经发生的非流动负债合计为15,484,826.08万元。

3.总资金需求

该企业的总资金需求为20,889,977.6万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,016,414.49万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,857,157万元,实际已经取得的短期贷款金额为4,286,277.64万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,857,157万元,企业有能力在3年之内偿还的贷款总规模为2,277,528.26万元,在5年之内偿还的贷款总规模为3,118,270.77万元,当前实际的长短期借款合计为19,529,381.67万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为3,269,863.14万元。

不过,该资金缺口在企业持续经营6.81个分析期之后可被盈利填补。

该企业投资活动存在资

内部资料,妥善保管第页共1 页。

上海电力

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 上海电力2019年现金流量报告

一、现金流入结构分析

2019年现金流入为9,312,634.88万元,与2018年的8,106,186.76万元相比有较大增长,增长14.88%。

企业当期新增借款总额为6275105.27万元,它是企业当期现金流入的最大项目,占企业当期现金流入总额的

67.38%。

但这部分新增借款有92.60%用于偿还旧债。

127.75%需要依靠经营活动创造的现金净流量来偿还旧债。

经营业务产生的现金流量为

2399947.54万元,约占企业当期现金流入总额的25.77%。

企业经营活动所需要的现金支出小于现金收入,经营活动为企业带来了现金净增加2019年经营现金收益率为25.03%,与2018年的28.13%相比有所降低,降低3.1个百分点。

二、现金流出结构分析

2019年现金流出为9,109,760.02万元,与2018年的8,120,209.21万元相比有较大增长,增长12.19%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的15.29%。