计量经济学案例分析

- 格式:ppt

- 大小:228.50 KB

- 文档页数:19

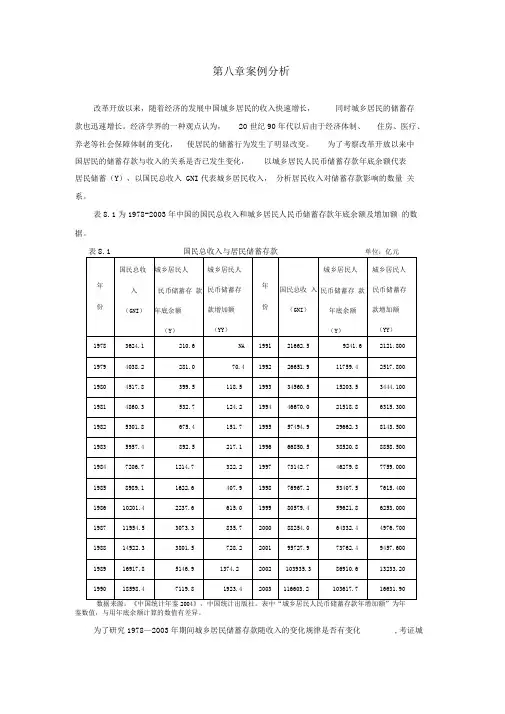

第八章案例分析改革开放以来,随着经济的发展中国城乡居民的收入快速增长,同时城乡居民的储蓄存款也迅速增长。

经济学界的一种观点认为,20世纪90年代以后由于经济体制、住房、医疗、养老等社会保障体制的变化,使居民的储蓄行为发生了明显改变。

为了考察改革开放以来中国居民的储蓄存款与收入的关系是否已发生变化,以城乡居民人民币储蓄存款年底余额代表居民储蓄(Y),以国民总收入GNI代表城乡居民收入,分析居民收入对储蓄存款影响的数量关系。

表8.1为1978-2003年中国的国民总收入和城乡居民人民币储蓄存款年底余额及增加额的数据。

单位:亿元2004鉴数值,与用年底余额计算的数值有差异。

为了研究1978—2003年期间城乡居民储蓄存款随收入的变化规律是否有变化,考证城乡居民储蓄存款、国民总收入随时间的变化情况,如下图所示:图8.5从图8.5中,尚无法得到居民的储蓄行为发生明显改变的详尽信息。

若取居民储蓄的增量(YY ),并作时序图(见图 8.6)从居民储蓄增量图可以看出,城乡居民的储蓄行为表现出了明显的阶段特征:2000年有两个明显的转折点。

再从城乡居民储蓄存款增量与国民总收入之间关系的散布图看(见图8.7),也呈现出了相同的阶段性特征。

为了分析居民储蓄行为在 1996年前后和2000年前后三个阶段的数量关系,引入虚拟变 量D 和D2°D 和D 2的选择,是以1996>2000年两个转折点作为依据,1996年的GNI 为66850.50 亿元,2000年的GNI 为国为民8254.00亿元,并设定了如下以加法和乘法两种方式同时引入 虚拟变量的的模型:YY = 1+ 2GNI t3GNI t66850.50 D 1t+4GNh 88254.00 D2tiD1t 1996年以后 D1 t 2000年以后 其中:D1t_t 1996年及以前2t0 t 2000年及以前对上式进行回归后,有:Dependent Variable: YY Method: Least Squares Date: 06/16/05 Time: 23:27120000 8.71996年和100000-400002WMGNio eOB2&ISEea9a9l2949698[Ma220CUCir-“-1CC0C图8.6*OOCOmnoot , RtKXD TconrGF*Sample (adjusted): 1979 2003Included observations: 25 after adjustmentsVariable Coefficient Std. Error t-Statistic Prob.C -830.4045 172.1626 -4.823374 0.0001 GNI0.144486 0.005740 25.17001 0.0000 (GNI-66850.50)*DUM1-0.291371 0.027182 -10.71920 0.0000 (GNI-88254.00)*DUM20.5602190.04013613.958100.0000R-squared0.989498 Mean dependent var 4168.652 Adjusted R-squared 0.987998 S.D. dependent var 4581.447 S.E. of regression 501.9182 Akaike info criterion 15.42040 Sum squared resid 5290359. Schwarz criterion 15.61542 Log likelihood -188.7550 F-statistic 659.5450 Durbin-Watson stat1.677712Prob(F-statistic)0.000000即有:YY = -830.4045 + 0.1445GNI t - 0.2914 GNI t -66850.50 6 + 0.5602 GNI t -88254.00 D ?tse= ( 172.1626) ( 0.0057) ( 0.0272) t = (-4.8234)(25.1700) (-10.7192)由于各个系数的t 检验均大于2,表明各解释变量的系数显著地不等于 存款年增加额的回归模型分别为:(0.0401)(13.9581)2 2R 0.9895 R 0.9880 F 659.5450 DW 1.6777 t 1996 1996<t 2000 t 20000,居民人民币储蓄YY = -830.4045 + 0.1445GNI t+ 1tYY YY = 18649.8312- 0.1469GNI t+ 2tYY =- 30790.0596 + 0.4133GNI t+ 3t这表明三个时期居民储蓄增加额的回归方程在统计意义上确实是不相同的。

美股行情对A股的影响性分析——标普500与沪深300相关性分析摘要:本文主要通过分析标准普尔500指数与沪深300指数的相关性,以标普500指数为解释变量,以沪深300指数为被解释变量,利用Eviews软件,使用其中的最小二乘法对其进行线性回归分析,最终得出方程。

并对其进行显著性检验(F,t)、异方差检验、自相关性检验来验证方程的可靠性。

然后解释方程的经济意义,并利用软件对未来指数变动进行预测。

最后在未来几天比较预测结果与实际两个指数的变化情况,验证实际应用情况。

关键词:标普500、沪深300、Eviews、显著性检验、异方差检验、自相关性检验。

一、研究背景1.全球化大环境在经济全球化不断深入发展的今天,全球资本市场,尤其是中美两个超级大国之间的资本流通,早已彼此嵌入,密不可分。

全世界早有不少学者对中美资本流通做了深入研究。

但美国股市发展早于中国十几年,其内部的资金也远远超过中国股市,美国股市的资本流动势必会对中国股市产生一定影响,这种影响不仅体现在情绪面,更反映在指数变动方向上。

2.对外开放资本市场的QFII政策Qualified Foreign Institutional Investor,作为一种过渡性制度安排,QFII制度是在资本项目尚未完全开放的国家和地区,实现有序、稳妥开放证券市场的特殊通道。

外资对中国股市的影响早已不可忽视,而美国市场的变动也一定程度会影响在中国股市外资的操作行为。

所以研究两个指数的变动是很有意义的。

二、数据1.数据选择沪深两个市场各自均有独立的综合指数和成份指数,这些指数不能用来反映沪深两市的整体情况,而沪深300指数则同时考虑了两市的交易情况,是中国A股市场的“晴雨表”。

标准普尔500指数英文简写为S&P 500 Index,是记录美国500家上市公司的一个股票指数。

与道琼斯指数等其他指数相比,标准普尔500指数包含的公司更多,因此风险更为分散,能够反映更广泛的市场变化。

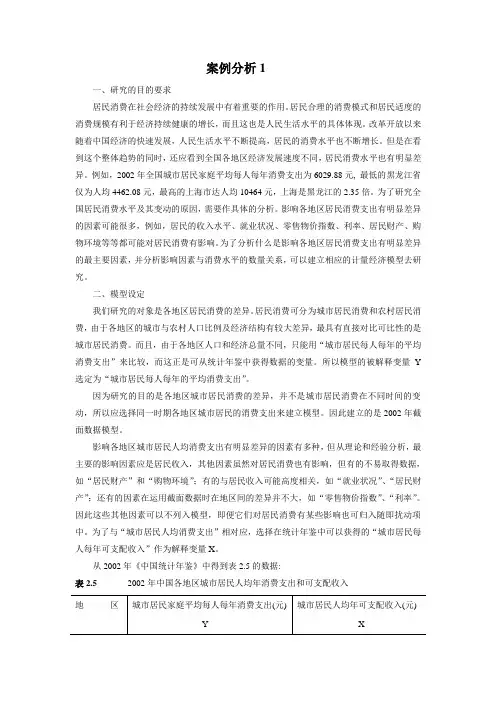

案例分析1一、研究的目的要求居民消费在社会经济的持续发展中有着重要的作用。

居民合理的消费模式和居民适度的消费规模有利于经济持续健康的增长,而且这也是人民生活水平的具体体现。

改革开放以来随着中国经济的快速发展,人民生活水平不断提高,居民的消费水平也不断增长。

但是在看到这个整体趋势的同时,还应看到全国各地区经济发展速度不同,居民消费水平也有明显差异。

例如,2002年全国城市居民家庭平均每人每年消费支出为6029.88元, 最低的黑龙江省仅为人均4462.08元,最高的上海市达人均10464元,上海是黑龙江的2.35倍。

为了研究全国居民消费水平及其变动的原因,需要作具体的分析。

影响各地区居民消费支出有明显差异的因素可能很多,例如,居民的收入水平、就业状况、零售物价指数、利率、居民财产、购物环境等等都可能对居民消费有影响。

为了分析什么是影响各地区居民消费支出有明显差异的最主要因素,并分析影响因素与消费水平的数量关系,可以建立相应的计量经济模型去研究。

二、模型设定我们研究的对象是各地区居民消费的差异。

居民消费可分为城市居民消费和农村居民消费,由于各地区的城市与农村人口比例及经济结构有较大差异,最具有直接对比可比性的是城市居民消费。

而且,由于各地区人口和经济总量不同,只能用“城市居民每人每年的平均消费支出”来比较,而这正是可从统计年鉴中获得数据的变量。

所以模型的被解释变量Y 选定为“城市居民每人每年的平均消费支出”。

因为研究的目的是各地区城市居民消费的差异,并不是城市居民消费在不同时间的变动,所以应选择同一时期各地区城市居民的消费支出来建立模型。

因此建立的是2002年截面数据模型。

影响各地区城市居民人均消费支出有明显差异的因素有多种,但从理论和经验分析,最主要的影响因素应是居民收入,其他因素虽然对居民消费也有影响,但有的不易取得数据,如“居民财产”和“购物环境”;有的与居民收入可能高度相关,如“就业状况”、“居民财产”;还有的因素在运用截面数据时在地区间的差异并不大,如“零售物价指数”、“利率”。

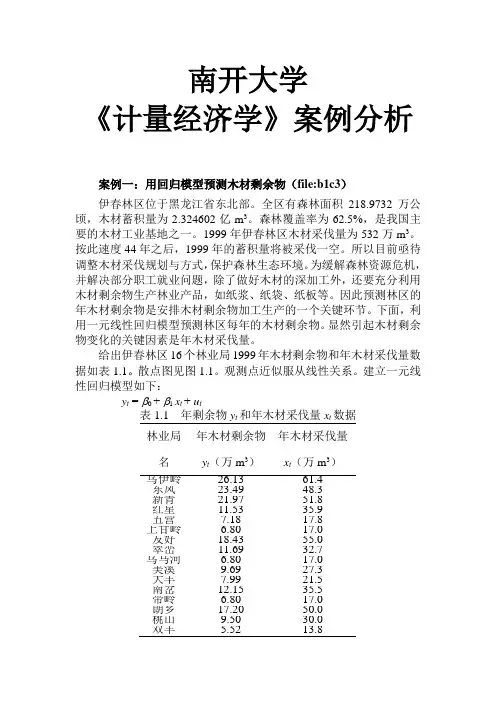

南开大学《计量经济学》案例分析案例一:用回归模型预测木材剩余物(file:b1c3)伊春林区位于黑龙江省东北部。

全区有森林面积218.9732万公顷,木材蓄积量为2.324602亿m3。

森林覆盖率为62.5%,是我国主要的木材工业基地之一。

1999年伊春林区木材采伐量为532万m3。

按此速度44年之后,1999年的蓄积量将被采伐一空。

所以目前亟待调整木材采伐规划与方式,保护森林生态环境。

为缓解森林资源危机,并解决部分职工就业问题,除了做好木材的深加工外,还要充分利用木材剩余物生产林业产品,如纸浆、纸袋、纸板等。

因此预测林区的年木材剩余物是安排木材剩余物加工生产的一个关键环节。

下面,利用一元线性回归模型预测林区每年的木材剩余物。

显然引起木材剩余物变化的关键因素是年木材采伐量。

给出伊春林区16个林业局1999年木材剩余物和年木材采伐量数据如表1.1。

散点图见图1.1。

观测点近似服从线性关系。

建立一元线性回归模型如下:y t = β0 + β1 x t + u t表1.1 年剩余物y t和年木材采伐量x t数据林业局名年木材剩余物y t(万m3)年木材采伐量x t(万m3)乌伊岭26.13 61.4 东风23.49 48.3 新青21.97 51.8 红星11.53 35.9 五营7.18 17.8 上甘岭 6.80 17.0 友好18.43 55.0 翠峦11.69 32.7 乌马河 6.80 17.0 美溪9.69 27.3 大丰7.99 21.5 南岔12.15 35.5 带岭 6.80 17.0 朗乡17.20 50.0 桃山9.50 30.0 双丰 5.52 13.8合计202.87 532.00图1.1 年剩余物y t和年木材采伐量x t散点图图1.2 EViews输出结果EViews估计结果见图1.2。

在已建立Eviews数据文件的基础上,进行OLS估计的操作步骤如下:打开工作文件,从主菜单上点击Quick键,选Estimate Equation 功能。

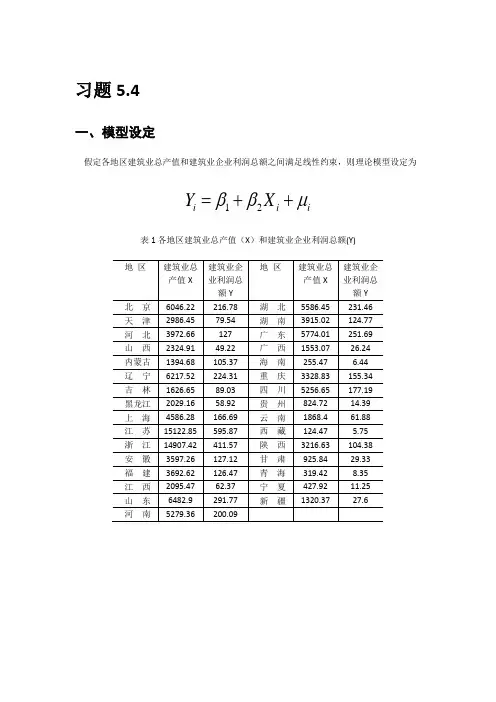

习题5.4一、模型设定假定各地区建筑业总产值和建筑业企业利润总额之间满足线性约束,则理论模型设定为表1各地区建筑业总产值(X )和建筑业企业利润总额(Y)i i i X Y μββ++=21二、参数估计估计结果为=2.368138+0.034980t=(0.261691) (19.94530)=0.932055 F=397.8152iY ˆiX 2R三、检验模型的异方差(一)goldfeld-quandt检验由图得到残差平方和21i=5739.944,残差平方和22i=23084.48 ,根据goldfeld-quandt检验,F统计量为F===4.0217在α=0.05下,式中α分子、分母的自由度均为10,查F分母表得临界值F0.05(10,10)=2.98,因为F=4.0217>F0.05(10,10)=2.98,所以拒绝原假设,表明模型确实存在异方差(二)White检验根据White检验中辅助函数的构造,则辅助函数为经估计出现White 检验结果,见图从图可以看出,n =20.15100,由White 检验知,查分布表,得临界值(2)=5.9915,同时X 和的t 检验也显著。

比较计算的统计量与临界值,因为n =20.15100>(2)=5.9915,所以拒绝原假设,不拒绝备择假设,表明模型存在异方差。

四、异方差性的修正在运用WLS 法估计中,可以分别选中各种权数做比较,从中则较为理想的权数。

经估计检验用权数1/X t 2的效果最好。

下图为估计结果tt t tv x x +∂+∂+∂=22102σ2R 2χ205.0χ2X 2R 205.0χ可以看出,运用加权最小二乘法消除了预防差性后,参数的t 检验均显著,F 检验也显著,即估计结果为t=(8.303693) (6.569011)=0.976392 DW=1.816022 F=43.15191五.结论这说明个地区建筑业总产值每增加1元,平均来说将增加0.018026元建筑业企业利润总额,而不是引子中得出的需要增加0.37627元建筑业企业利润总额。

第七章 案例分析【案例7.1】 为了研究1955—1974年期间美国制造业库存量Y 和销售额X 的关系,我们在例7.3中采用了经验加权法估计分布滞后模型。

尽管经验加权法具有一些优点,但是设置权数的主观随意性较大,要求分析者对实际问题的特征有比较透彻的了解。

下面用阿尔蒙法估计如下有限分布滞后模型:tt t t t t u X X X X Y +++++=---3322110ββββα将系数i β(i =0,1,2,3)用二次多项式近似,即00αβ=2101αααβ++=210242αααβ++= 210393αααβ++=则原模型可变为t t t t t u Z Z Z Y ++++=221100αααα其中3212321132109432---------++=++=+++=t t t t t t t t t t t t t X X X Z X X X Z X X X X Z在Eviews 工作文件中输入X 和Y 的数据,在工作文件窗口中点击“Genr ”工具栏,出现对话框,输入生成变量Z 0t 的公式,点击“OK ”;类似,可生成Z 1t 、Z 2t 变量的数据。

进入Equation Specification 对话栏,键入回归方程形式Y C Z0 Z1 Z2点击“OK ”,显示回归结果(见表7.2)。

表7.2表中Z0、 Z1、Z2对应的系数分别为210ααα、、的估计值210ˆˆˆααα、、。

将它们代入分布滞后系数的阿尔蒙多项式中,可计算出3210ˆˆˆˆββββ、、、的估计值为: -0.522)432155.0(9902049.03661248.0ˆ9ˆ3ˆˆ0.736725)432155.0(4902049.02661248.0ˆ4ˆ2ˆˆ 1.131142)432155.0(902049.0661248.0ˆˆˆˆ661248.0ˆˆ21012101210100=-⨯+⨯+=++==-⨯+⨯+=++==-++=++===αααβαααβαααβαβ从而,分布滞后模型的最终估计式为:32155495.076178.015686.1630281.0419601.6----+++-=t t t t t X X X X Y在实际应用中,Eviews 提供了多项式分布滞后指令“PDL ”用于估计分布滞后模型。

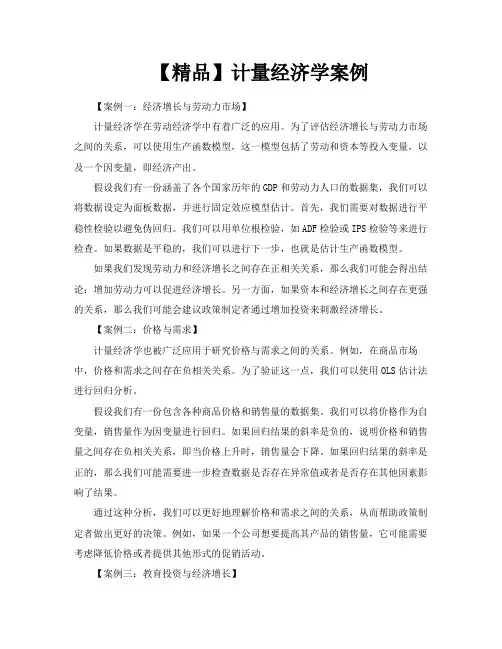

【精品】计量经济学案例【案例一:经济增长与劳动力市场】计量经济学在劳动经济学中有着广泛的应用。

为了评估经济增长与劳动力市场之间的关系,可以使用生产函数模型,这一模型包括了劳动和资本等投入变量,以及一个因变量,即经济产出。

假设我们有一份涵盖了各个国家历年的GDP和劳动力人口的数据集,我们可以将数据设定为面板数据,并进行固定效应模型估计。

首先,我们需要对数据进行平稳性检验以避免伪回归。

我们可以用单位根检验,如ADF检验或IPS检验等来进行检查。

如果数据是平稳的,我们可以进行下一步,也就是估计生产函数模型。

如果我们发现劳动力和经济增长之间存在正相关关系,那么我们可能会得出结论:增加劳动力可以促进经济增长。

另一方面,如果资本和经济增长之间存在更强的关系,那么我们可能会建议政策制定者通过增加投资来刺激经济增长。

【案例二:价格与需求】计量经济学也被广泛应用于研究价格与需求之间的关系。

例如,在商品市场中,价格和需求之间存在负相关关系。

为了验证这一点,我们可以使用OLS估计法进行回归分析。

假设我们有一份包含各种商品价格和销售量的数据集。

我们可以将价格作为自变量,销售量作为因变量进行回归。

如果回归结果的斜率是负的,说明价格和销售量之间存在负相关关系,即当价格上升时,销售量会下降。

如果回归结果的斜率是正的,那么我们可能需要进一步检查数据是否存在异常值或者是否存在其他因素影响了结果。

通过这种分析,我们可以更好地理解价格和需求之间的关系,从而帮助政策制定者做出更好的决策。

例如,如果一个公司想要提高其产品的销售量,它可能需要考虑降低价格或者提供其他形式的促销活动。

【案例三:教育投资与经济增长】计量经济学也被广泛应用于研究教育投资与经济增长之间的关系。

一些研究表明,教育投资可以促进经济增长。

为了验证这一点,我们可以使用时间序列数据集进行回归分析。

假设我们有一份包含了各个国家历年的教育投资和GDP数据的时间序列数据集。

我们可以将教育投资作为自变量,GDP作为因变量进行回归。

计量经济学案例分析一、问题提出国内生产总值(GDP)指一个国家或地区所有常住单位在一定时期内(通常为1 年)生产活动的最终成果,即所有常住机构单位或产业部门一定时期内生产的可供最终使用的产品和劳务的价值,包括全部生产活动的成果,是一个颇为全面的经济指标。

对国内生产总值的分析研究具有极其重要的作用和意义,可以充分地体现出一个国家的综合实力和竞争力。

因此,运用计量经济学的研究方法具体分析国内生产总值和其他经济指标的相关关系。

对预测国民经济发展态势,制定国家宏观经济政策,保持国民经济平稳地发展具有重要的意义。

二、模型变量的选择模型中的被解释变量为国内生产总值Y。

影响国内生产总值的因素比较多,根据其影响因素的大小和资料的可比以及预测模型的要求等方面原因, 文章选择以下指标作为模型的解释变量:固定资产投资总量(X1 ) 、财政支出总量(X2 )、城乡居民储蓄存款年末余额(X3 )、进出口总额(X4 )、上一期国内生产总值(X5)、职工工资总额(X6)。

其中,固定资产投资的增长是国内生产总值增长的重要保障,影响效果显著;财政支出是扩大内需的保证,有利于国内生产总值的增长;城乡居民储蓄能够促进国内生产总值的增长,是扩大投资的重要因素,但是过多的储蓄也会减缓经济的发展;进出口总额反映了一个国家或地区的经济实力;上期国内生产总值是下期国内生产总值增长的基础;职工工资总额是国内生产总值规模的表现。

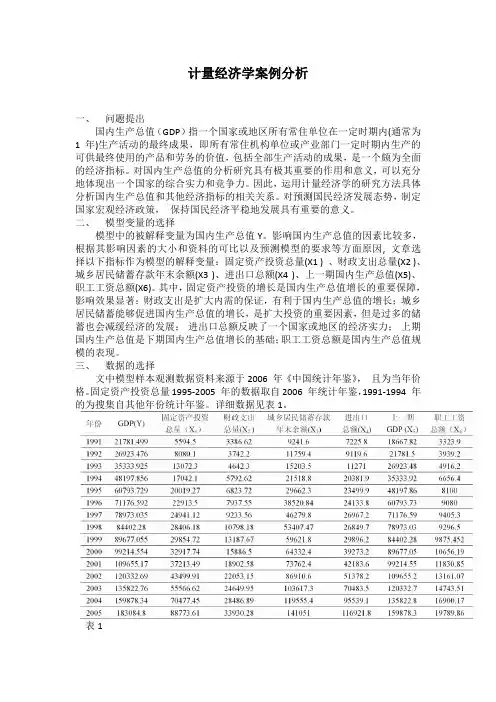

三、数据的选择文中模型样本观测数据资料来源于2006 年《中国统计年鉴》,且为当年价格。

固定资产投资总量1995-2005 年的数据取自2006 年统计年鉴,1991-1994 年的为搜集自其他年份统计年鉴。

详细数据见表1。

表1四、模型的建立通过散点图可以发现,被解释变量Y与解释变量:X1、X2、X3、X4、X5、X6 之间大致存在线性相关关系。

于是可以设该模型的理论方程:Y =β0 +β1X1 +β2 X2 +β3 X3 +β4 X4+β5 X5 +β6X6+u (1)五、模型的参数估计对于理论模型运用OLS进行参数估计,再用Eviews软件进行运算,得到的结果如下:Y(^)=-2343.173-0.232209X1+0.285821X2-0.090052X3+0.265575X4+0.653820X5 +3.810634X6 (2)t =(-0.867663)(-0.663590)(0.569626)(-0.295743)(1.144851)(3.051578)(3.743547)R²=0.999342 D.W.=2.181505 F=2023.923六、模型的检验1、经济意义检验上面模型(2)可以看出β1<0,这表明随着固定资产投资总额的增加,国内生产总值反而减少,这是不符合实际的,因此不能通过经济意义检验,把此变量剔除。

案例一、建筑行业工资差异制度因素的分析一、引言我国目前正处在由计划经济向市场经济过渡的体制转型时期。

在这一时期,各行业之间的职工工资差异在日趋扩大的同时,呈现出与计划经济时期完全不同的特征。

本文试图通过考察体制转型时期行业(以建筑业为例)工资,以及行业垄断程度,提出基于体制转型这一特定时期的行业工资决定假说:行业相对工资差异的扩大是由于行业垄断程度的扩大引致的,并用回归方法分析对这一假说进行验证。

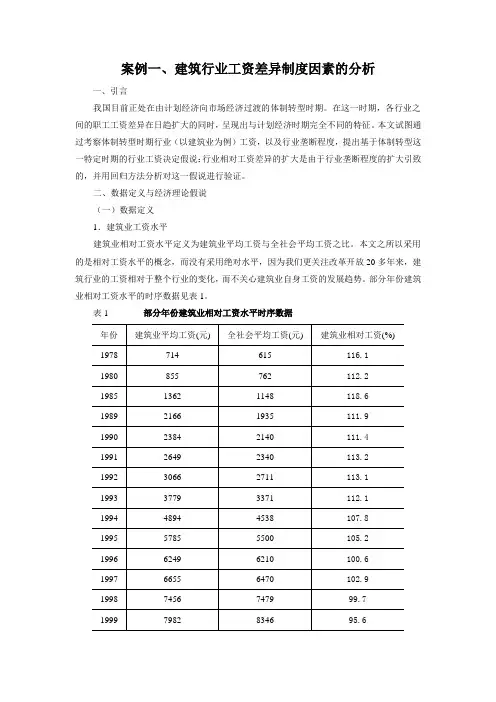

二、数据定义与经济理论假说(一)数据定义1.建筑业工资水平建筑业相对工资水平定义为建筑业平均工资与全社会平均工资之比。

本文之所以采用的是相对工资水平的概念,而没有采用绝对水平,因为我们更关注改革开放20多年来,建筑行业的工资相对于整个行业的变化,而不关心建筑业自身工资的发展趋势。

部分年份建筑业相对工资水平的时序数据见表1。

表1 部分年份建筑业相对工资水平时序数据2.垄断程度在西方国家,人们通常用一个行业中最大的几家厂商的销售收入的份额表示一个行业的垄断程度。

然而这种方法在我国目前的情况下并不完全适用,因为目前影响(甚至决定)我国行业职工工资水平的并不是一般意义上的垄断,,而是体制转型时期一种特有的垄断,它并不是针对企业的规模而言的,而是针对所有制结构或国有经济成分对行业的控制程度而言的,,即所谓“所有制垄断”或“行政垄断”。

在传统的计划经济体制下,我国经济属于典型的二元经济模式。

如果撇开农村经济这一“元”而不论,城市经济这一“元”的大多数行业基本上都是由国有经济控制的,各行业间在这一点上没有显著性的差别。

然而,随着计划经济体制向市场经济体制的过渡,这种国有经济一统天下的格局逐步被打破,呈现出所有制日趋多元化的的趋势。

但是,不同行业所有制多元化的进程并不一致,由此产生了不同行业间所有制结构的差异。

建筑业相对于电力、金融、房地产等行业,其非国有经济成分进入的门槛相对较低,竞争较为激烈,因此所有制多元化进展较快。

案例分析1— 一元回归模型实例分析依据1996-2005年《中国统计年鉴》提供的资料,经过整理,获得以下农村居民人均消费支出和人均纯收入的数据如表2-5:表2-5 农村居民1995-2004人均消费支出和人均纯收入数据资料 单位:元 年度 1995199619971998199920002001200220032004人均纯收入1577.7 1926.1 2090.1 2161.1 2210.3 2253.4 2366.4 2475.6 2622.2 2936.4人均消费支出1310.4 1572.1 1617.2 1590.3 1577.4 1670.1 1741.1 1834.3 1943.3 2184.7一、建立模型以农村居民人均纯收入为解释变量X ,农村居民人均消费支出为被解释变量Y ,分析Y 随X 的变化而变化的因果关系。

考察样本数据的分布并结合有关经济理论,建立一元线性回归模型如下:Y i =β0+β1X i +μi根据表2-5编制计算各参数的基础数据计算表。

求得:082.1704035.2262==Y X∑∑∑∑====3752432495.1986.788859011.516634423.1264471222ii i i iX y x y x 根据以上基础数据求得:623865.0423.126447986.788859ˆ21===∑∑iii xyx β8775.292035.2262623865.0082.1704ˆˆ10=⨯-=-=X Y ββ 样本回归函数为:ii X Y 623865.08775.292ˆ+= 上式表明,中国农村居民家庭人均可支配收入若是增加100元,居民们将会拿出其中的62.39元用于消费。

二、模型检验1.拟合优度检验952594.0011.516634423.1264471986.788859))(()(22222=⨯==∑∑∑iii i yx y x r2.t 检验525164.3061 210423.12644710.623865011.166345 2ˆˆ222122=-⨯-=--=∑∑n x y iiβσ049206.0423.1264471525164.3061ˆ)ˆ()ˆ(2211====∑ie xVar S σββ6717.112525164.3061423.126447110137.52432495ˆ)ˆ()ˆ(22200=⨯===∑∑σββii e xn X Var S 在显著性水平α=0.05,n-2=8时,查t 分布表,得到:306.2)2(2=-n t α提出假设,原假设H 0:β1=0,备择假设H 1:β1≠067864.12049206.0623865.0)ˆ(ˆ)ˆ(111==-=ββββe S t)2(67864.12)ˆ(21->=n t t αβ,差异显著,拒绝β1=0的假设。

齐齐哈尔大学计量经济学案例分析题目1994-2011年出口货物总额差异原因专业班级信科172学号学生姓名成绩一、研究的目的要求随着全球经济一体化进程深入推进,加强对外贸易是必不可少的。

面对当今世界复杂多变的经济形式,出口作为国民经济指标之一,受到多种因素的影响。

“工业增加值”,“人民币汇率”“经济增长”“商品结构”等因素。

我们本题选择“工业增加值”,“人民币汇率”等变量进行研究。

为研究影响1994-2011年每年年出口货物总额差异的主要原因,分析1994-2011年每年出口货物总额增长的数量规律,预测每年出口货物总额的增长趋势,需要建立计量经济模型。

二、模型设定为了探究影响1994-2011年每年年出口货物总额差异的主要原因,选择年出口货物总额为解释变量,工业增加值,人民币汇率为解释变量。

首先,建立工作文件,选择数据类型“Annual”“Start date”中输入1994,“End date”中输入“2011”.在EViews命令框中直接输入“data Y X1 X2”,在对应的“Y X1 X2”下粘贴数据。

探索将模型设定为线性回归模型形式建立出口货物总额计量经济模型:三、数据收集四、参数估计(1)绘制散点图在命令框输入“scat X1 Y”“scat X2 Y”得到:上图为解释变量工业增加值和被解释变量出口货物总额的散点图,由图可知,大多数散点分布在一条直线左右,可以认为X1和Y之间呈高度线性相关。

上图为解释变量人民币汇率和被解释变量出口货物总额的散点图,由图可知,大多数散点分布在一条直线左右,可以认为X1和Y之间呈线性相关。

(2)对于计量经济模型:在命令框输入“LS Y C X1 X2”回车即可出现下面的回归结果:根据数据,模型估计的结果写为:(8638.216) (0.012799) (9.776181)t=(-2.110573) (10.58454) (1.928512)R2=0.985838 F=522.0976 n=18五、模型检验1.经济意义检验(1)对于计量经济模型:(2)模型估计结果说明,在假定其他变量不变的情况下,工业增加值每增加1亿元,平均说来出口货物总额将增加0.135474亿元,(3)人民币汇率每增加100美元,平均说来出口货物总额将增加18.85348亿元,这与理论分析和经验判断相一致。

计量经济学实例分析-------居民消费水平与GDP之间关系摘要改革开放以来,我国居民收入与消费水平不断提高,居民消费需求成为我国经济增长的关键动力,特别是21世纪初以来,居民消费需求对过敏寂静的发展起到了越来越大的作用。

及时把握居民消费需求的变化,并制定相关政策推动内需,对于提高我国经济增长速度和质量都有了重要的意义。

凯恩斯认为,短期影响个人消费的主观因素是确定的,消费者的消费主要取决于收入的多少,而其他因素对消费的影响相对较小。

因此,本文只对我国居民消费水平和GDP的变化情况之间建立了粗略的模型。

本文利用了1990-2009年之间20年内居民消费水平和GDP数据,旨在说明其中的相互关系,并建立模型以供参考。

关键词消费收入 GDP一,理论陈述1,凯恩斯的绝对收入假说凯恩斯在《货币通论》中提出了绝对收入假说,即人们的消费支出是起当期的可支配收入决定的。

当人们的可支配收入增加时,其中用于消费的数额也会增加,但消费增量在收入增量中的比重是下降的,因此随着收入的增加,人们的消费在收入中的比重是下降的,而储蓄在收入中所占的比重则是上升的。

凯尔斯构建的绝对收入消费函数中,当人们的可支配收入增加时,其中用于消费的数额也会增加,但是消费增量在收入增量中的比重是下降的,因此随着收入的增加,人们的消费在收入中的比重是下降的,而储蓄在收入中的比重则是上升的。

二,实证分析消费水平是指,一个国家在一定时期内人们在消费过程中对物质文化生活需要的满足程度。

本文以分析居民消费水平为目的,考虑到了GDP 对消费水平的影响,根据学到的计量经济学知识,采用了1990-2009年间的完整数据,构建了以居民收入水平为被解释变量,GDP 为解释变量的一元回归线性模型。

1,参数估计设模型表达式为:i i Y U +βX α=+ 其中:Yi :居民消费水平(元) Xi :GDP (亿元) Ui :随机干扰项表一:居民消费水平与GDP 数据表年份 居民消费水平(元)GDP (亿元) 1990 833 18667.82 1991 932 21781.5 1992 1116 26923.48 1993 1393 35333.92 1994 1833 48197.86 1995 2355 60793.73 1996 2789 71176.59 1997 3002 78973.03 1998 3159 84402.28 1999 3246 89677.05 2000 3632 99214.55 2001 3887 109655.2 2002 4144 120332.7 2003 4475 135822.8 2004 5032 159878.3 2005 5573 184937.4 20066263216314.42007 7255 265810.3 2008 8349 314045.4 2009 9098 340506.9 合计783662482445使用excel 软件对模型的参数进行OLS 估计得到Y025.0523.814ˆ+=T= (7.61) (36.3)986526.02=R(二)模型检验 1,经济意义检验模型估计说明,当假定其他量变,GDP 每增长1亿元,居民消费就会增加0.025元,理论分析符合经验判断标准。

第六章 案例分析一、研究目的2003年中国农村人口占59.47%,而消费总量却只占41.4%,农村居民的收入和消费是一个值得研究的问题。

消费模型是研究居民消费行为的常用工具。

通过中国农村居民消费模型的分析可判断农村居民的边际消费倾向,这是宏观经济分析的重要参数。

同时,农村居民消费模型也能用于农村居民消费水平的预测。

二、模型设定正如第二章所讲述的,影响居民消费的因素很多,但由于受各种条件的限制,通常只引入居民收入一个变量做解释变量,即消费模型设定为t t t u X Y ++=21ββ(6.43)式中,Y t 为农村居民人均消费支出,X t 为农村人均居民纯收入,u t 为随机误差项。

表6.3是从《中国统计年鉴》收集的中国农村居民1985-2003年的收入与消费数据。

表6.3 1985-2003年农村居民人均收入和消费 单位: 元2000 2001 2002 20032253.40 2366.40 2475.60 2622.241670.00 1741.00 1834.00 1943.30314.0 316.5 315.2 320.2717.64 747.68 785.41 818.86531.85 550.08 581.85 606.81为了消除价格变动因素对农村居民收入和消费支出的影响,不宜直接采用现价人均纯收入和现价人均消费支出的数据,而需要用经消费价格指数进行调整后的1985年可比价格计的人均纯收入和人均消费支出的数据作回归分析。

根据表6.3中调整后的1985年可比价格计的人均纯收入和人均消费支出的数据,使用普通最小二乘法估计消费模型得t t X Y 0.59987528.106ˆ+=(6.44)Se = (12.2238) (0.0214)t = (8.7332)(28.3067)R 2 = 0.9788,F = 786.0548,d f = 17,DW = 0.7706该回归方程可决系数较高,回归系数均显著。

计量经济学案例分析姓名:学号:学院:管理学院专业: 10级工程管理计量经济学案例分析案例:研究从1989-2009年,影响我国国债发行总量的主要因素。

当年的国债发行总量(Y),国内生产总值(X1)、城乡居民储蓄存款(X2)、国家财政收入(X3)、国家财政赤字(X4)、国债余额(X5)。

在这里,国债发行总量作为被解释变量,其余为解释变量。

数据如下:作散点图观察各变量的增长趋势,如图所示:从上面的散点图可以看出Y,X1,X2,X3,X4,X5都是逐年增长的,但增长速率并不相同,是曲线增长,为便于研究,将模型设置如下:其中,μ为随机误差项。

进行普通最小二乘回归,结果如下所示:模型估计结果说明,在假定其他条件不变的情况下,当年国内生产总值每增长1%,国债发行总量会增加3.204509%;在假定其他条件不变的情况下,当年城乡居民储蓄额每增长1%,国债发行总量会减少2.170162%;在假定其他条件不变的情况下,当年财政收入每增长1%,国债发行总量会减少2.007389%;在假定其他条件不变的情况下,当年财政赤字每增长1%,国债发行总量会增加0.1876280%;在假定其他条件不变的情况下,当年国债余额每增加1%,国债发行总量会增加1.976280%。

上述分析与实际不符,模型需要进一步调整。

多重共线性检验由普通最小二乘回归结果知R2=0.986336,修正后的可决系数为0.981782,这说明模型对样本的拟合较好。

F值为216.5585,很显著,即“国内生产总值”、“城乡居民储蓄额”、“财政收入”、“财政赤字”和“国债余额”5个变量联合起来对“国债发行总量”有显著影响。

但是当α=0.05时,t0.025(21-6)=2.131,X3的系数t检验不显著,而且X1、X3的符号与预期相反,这表明很可能存在严重的多重共线性。

查看解释变量的相关系数矩阵,如下:由上图发现,X1 和X2的相关系数为0.994684,高度相关,这符合一般的经济规律,即城乡居民储蓄额和国内生产总值存在高度的相关性。