项目损益明细表

- 格式:xls

- 大小:18.50 KB

- 文档页数:1

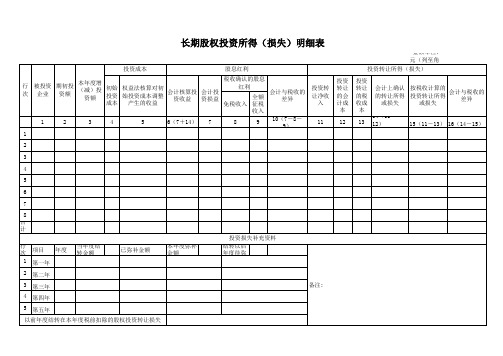

《长期股权投资所得(损失)明细表》填报说明一、适用范围本表适用于实行查账征收的企业所得税居民纳税人填报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例以及企业会计制度、企业会计准则核算的长期股权投资初始成本、持有收益、处置收益,以及上述业务会计核算与税收的差异调整情况,据以填报附表三《纳税调整表》相关项目。

三、有关项目填报说明纳税人应按被投资方逐项填报,同时填列以前年度结转投资损失本年度弥补情况。

1.第2列“期初投资额”:填报年初此项投资余额。

2.第3列“本年度增(减)投资额”:填报本年度内此项投资额增减变化。

3.第4列“初始投资成本”:填报纳税人取得该长期股权投资支付的货币性资产、非货币性资产的公允价值及支付的相关税费。

4.第5列“权益法核算对初始投资成本调整产生的收益”:填报纳税人在权益法核算下,初始投资成本小于取得投资时应享有被投资单位可辩认净资产公允价值份额的,两者之间的差额计入取得投资当期的营业外收入的金额。

此列合计数填入调整表中的第6行第4列。

3.第6列“会计核算投资收益”:填报纳税人在持有长期股权投资期间会计上核算的投资收益。

4.第7列“会计投资损益”:填报纳税人按照会计准则计算的投资损益,不包括投资转让所得。

5.第8、9列“税收确认的股息红利”:填报纳税人在本年度取得的税收确认的股息红利,对于符合免税条件的填入第8列“免税收入”,否则填入第9列“全额征收收入”。

6.第11列“投资转让净收入”:填报纳税人因收回、转让或清算处置股权投资时,转让收入扣除相关税费后的金额。

7.第12列“投资转让的会计成本”:填报纳税人因收回、转让或清算处置股权投资时,会计核算的投资转让成本。

8.第13列“投资转让的税收成本”:填报纳税人按税收规定计算的投资转让成本。

9.第14列“会计上确认的转让所得或损失”:填报纳税人按会计核算确认的长期股权投资转让所得或损失,所得以正数反映,损失以负数反映。

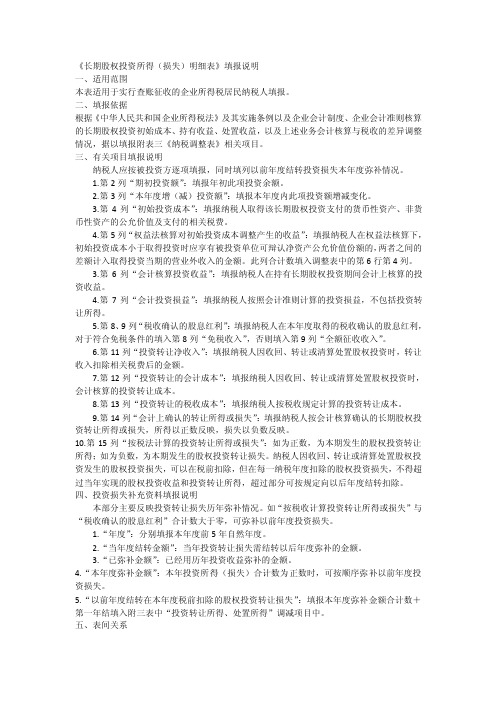

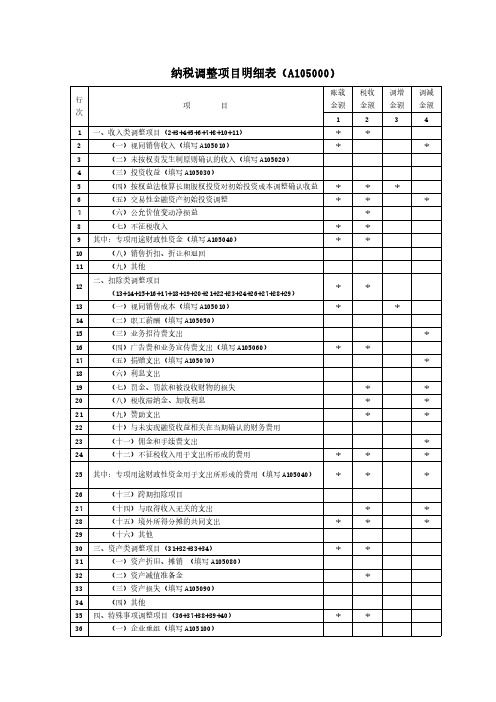

纳税调整项目明细表公允价值变动净损益是指企业以各种资产,如投资性房地产、债务重组、非货币交换、交易性金融资产等公允价值变动形成的应计入当期损益的利得或损失。

这些公允价值变动净损益在会计上通常计入当期损益,但在计算应纳税所得额时,可能需要进行纳税调整。

具体来说,公允价值变动净损益的纳税调整可能涉及以下几个方面:

1.递延所得税资产或负债的调整:当公允价值变动导致资产或负

债的账面价值与其计税基础产生差异时,可能会产生递延所得

税资产或负债。

这时,需要在纳税调整项目明细表中反映这些

递延所得税资产或负债的变化。

2.永久性差异的调整:有些公允价值变动可能导致会计利润与应

纳税所得额之间产生永久性差异,如某些投资性房地产的公允

价值变动。

这些差异需要在纳税调整项目明细表中进行调整。

3.其他纳税调整事项:除了上述两种调整外,还可能涉及其他与

公允价值变动相关的纳税调整事项。

这些事项应根据具体情况

进行分析和处理,并在纳税调整项目明细表中予以反映。

在填制纳税调整项目明细表时,企业应按照税法规定和会计准则的要求,正确计算公允价值变动净损益,并对其进行适当的纳税调整。

同时,企业还应注意与税务机关的沟通和协调,确保纳税调整项目明细表的准确性和合规性。

纳税调整项目明细表公允价值变动净损益全文共四篇示例,供读者参考第一篇示例:纳税调整项目明细表公允价值变动净损益是企业在编制财务报表时需要关注的重要内容之一。

公允价值是指在特定日期下,市场参与者为一项资产或负债交易愿意支付的价格,它反映了市场的最新状态和价格水平。

而公允价值变动净损益则是指企业在一定时期内由于资产或负债的公允价值发生变动所引起的损益。

根据《企业会计准则》的规定,企业在编制财务报表时需要将公允价值变动净损益纳入税前利润进行调整,以确保企业的税收计算准确和合规。

具体而言,纳税调整项目明细表公允价值变动净损益包括了以下内容:1. 公允价值变动净损益的计算方法在编制纳税调整项目明细表时,企业需要根据公允价值变动净损益的计算方法计算出公允价值变动带来的损益。

计算方法一般包括计算公允价值变动带来的净利润或净损失,并在税前利润中进行调整。

2. 公允价值变动的原因及影响公允价值变动可能由多种原因引起,例如市场价格波动、货币汇率变动、宏观经济环境变化等。

这些原因会对企业的资产或负债的公允价值产生影响,从而引起公允价值变动净损益的波动。

3. 具体资产或负债的公允价值变动情况纳税调整项目明细表需要详细列示出每一项资产或负债的公允价值变动情况,包括其公允价值的变动金额、原因及影响等。

这样有助于监管部门和税务机关对企业税前利润的计算进行核查和审计。

4. 纳税调整项目明细表的编制要求企业在编制纳税调整项目明细表时需要遵循《企业会计准则》和相关法律法规的规定,确保表格的准确性和完整性。

还需要对纳税调整项目明细表进行内部审计和复核,以确保其符合税收法规和财务准则的要求。

纳税调整项目明细表公允价值变动净损益是企业在财务报表编制和税务申报中需要重点关注的内容之一。

企业需要严格按照相关规定和标准进行编制和披露,确保税前利润的计算准确、合规,避免因公允价值变动而引起的税收争议和风险。

只有做好这些工作,企业才能更好地履行纳税义务,保障自身的合法权益。

资产处置损益明细表填写范本1. 公司登记时清算所得税申报表、资产处置损益明细表及负债清偿、剩余企业清算所得税申报表是依据资产负债表及损益表填报的,各表关系为:资产处置损益明细表的合计数=负债清偿损益明细表的合计数+剩余财产计算和安排明细表中的累计未安排利润数+投资额所以你所给的数据不全,没法填报。

下图是我在2021年填制的一份申报表(该报表由于企业新办没几个月故比较简洁),你可以自创一下:2. 如何填资产处置损益明细表资产处置损益,经过审批后计入“营业外收入”,在损益表的“其中:非流淌资产处置损失”中进行反映。

相关引申:损益表(利润安排表)是指反映企业在肯定会计期的运营成果及其安排状况的会计报表,是一段时间内公司运营业绩的财务记录,反映了这段时间的销售收入、销售成本、运营费用及税收情况,报表结果为公司实现的利润或亏损。

损益表编制方法:明确当期运营观念和总括观念。

当期运营观念反映损益表中只应计入在当期运营有关的惯常收入和惯常费用。

总括观念主见,除了股利分派的资本收益以外,全部影响全部者权益变动的经济业务,都要总括地反映在损益表中。

针对两种观念的冲突,报表编制者应从企业本身运营管理动身,并结合外部使用者的信息要求,查找它们之间的最佳结合点。

表内数字的填列内容及填列方法:1)产品销售收入项目,应依据“产品销售收入”账户发生额分析填列。

2)产品销售成本项目,应依据“产品销售成本”账户发生额分析填列。

3)产品销售费用项目,应依据“产品销售费用”账户发生额分析填列。

4)产品销售税额附加项目,应依据“产品销售税金及附加”账户的发生额填列。

5)其他业务利润项目,应依据“其他业务收入”,“其他业务收入”账户的发生额分析计算填列。

6)管理费用、财务费用项目,应依据“管理费用”,“财务费用”账户发生额分析填列。

7)投资收益项目,应依据“投资收益”账户发生额分析填列。

8)营业外收入项目和营业外收入项目,应分别依据“营业外收入”和“营业外收入”账户分析填列,9)产品销售利润、营业利润、利润总额等项目,可在表内计算填列。