第五章 期货投机与套利交易-大豆提油套利和反向大豆提油套利

- 格式:pdf

- 大小:116.78 KB

- 文档页数:3

2015年期货从业资格考试内部资料期货市场教程第五章 期货投机与套利交易知识点:期货套利的分类● 定义:期货套利是指利用相关市场或相关合约之间的价差变化,在相关市场或相关合约上进行交易方向相反的交易,以期价差发生有利变化时同时将持有头寸平仓而获利的交易行为。

● 详细描述:跨期套利(Calendar Spread),是指在同一市场(即同一交易所)同时买人或卖出同种商品不同交割月份的期货合约,以期在有利时机同时将这些期货合约对冲平仓获利。

跨品种套利,是指利用两种或三种不同的但相互关联的商品之间的期货合约价格差异进行套利,即同时买入或卖出某一交割月份的相互关联的商品期货合约,以期在有利时机同时将这些合约对冲平仓获利。

跨市套利,是指在某个交易所买入(或卖出)某一交割月份的某种商品合约的同时,在另一个交易所卖出(或买入)同一交割月份的同种商品合约,以期在有利时机分别在两个交易所同时对冲在手的合约而获利。

例题:1.以下为跨期套利的是()。

A.买入上海期货交易所5月份铜期货合约,同时卖出上海期货交易所8月份铜期货合约B.卖出上海期货交易所5月份铜期货合约,同时卖出LME8月份铜期货合约C.当月买入LME5月铜期货合约,下月卖出LME8月铜期货合约D.卖出LME5月份铜期货合约,同时买入LME8月铜期货合约正确答案:A,D解析:根据跨期套利的定义,同一市场同时买入或卖出同种商品不同交割月份的交易。

2.关于跨品种套利说法正确的是()。

A.跨品种套利可以利用相互关联的商品的期货合约进行套利B.跨品种套利同时买入和卖出不同交割月份的商品期货C.跨品种套利可以分为相关商品间的套利和原料与成品间套利两种情况D.大豆和豆粕之间的套利属于跨商品套利中的相关商品间套利正确答案:A,C解析:跨品种套利是同时买入和卖出相同交割月份的商品期货;大豆和豆粕之间的套利属于跨商品套利中的原料与成品间套利。

3.只有当实际的估值期货价格高于标的现货指数时,套利机会才有可能出现A.正确B.错误正确答案:B解析:套利是利用价差变化来进行的。

大豆压榨套利投资策略分析大豆、豆油与豆粕三种商品在国内与CBOT期货市场都已上市,为大豆产业链的三种商品进行套利交易提供了条件。

大豆压榨套利是期货市场上经典的套利模式,本文首先分析大豆压榨套利的原理,然后利用历史样本数据对大豆压榨套利进行实证分析,最后结合当前大豆、豆油与豆粕的价格分析潜在的套利机会与存在的风险。

一、大豆压榨套利原理大豆作为豆粕、豆油的原材料,三者之间存在着紧密的价格联系,这个联系就是压榨利润。

投资者可以根据压榨利润公式计算出压榨利润,与正常区间的压榨利润进行对比,从而据此确定套利的机会。

一般情况下进口大豆的出油率为19%-22%,进口大豆的出粕率:78%-79%;国产大豆的出油率为16%-17%,国产大豆的出粕率为79%-80%,大豆压榨的加工成本一般为100-120元/吨。

大豆的压榨利润可以通过下面公式计算:压榨利润=豆粕价格×出粕率+豆油价格×出油率-加工成本—大豆价格。

当压榨利润偏高时,投资者可以考虑买入大豆,卖出其压榨产品豆油与豆粕,反之亦然。

大豆压榨套利分为大豆提油套利与反向大豆提油套利两种。

(1)大豆提油套利大豆提油套利是大豆加工商在市场价格关系基本正常时进行的,目的是防止大豆价格突然上涨,或豆油、豆粕价格突然下跌引起的损失,或使损失降至最低。

由于大豆加工商对大豆的购买和产品的销售不能够同时进行,因而存在着一定的价格变动风险。

大豆提油套利的作法是:购买大豆期货合约的同时卖出豆油和豆粕的期货合约,并将这些期货交易头寸一直保持在现货市场上,购入大豆或将成品最终销售时才分别予以对冲。

这样,大豆加工商就可以锁定产成品和原料间的价差,防止市场价格波动带来的损失。

(2)反向大豆提油套利反向大豆提油套利是投资者在市场价格反向时采用的套利方法,当大豆价格受某些因素的影响出现大幅上涨时,卖出大豆期货合约,同时买进豆油和豆粕期货合约。

(3)大豆压榨套利操作策略如图1所示,一般情况下大豆压榨利润将保持在一个合理的区间波动,当压榨利润超过正常的区间,如图1中的A点,即可以采取提油套利交易策略;相反,当压榨利润低于正常的区间水平,如图1中的B点,即可以采取反向提油套利交易策略。

2015年期货从业资格考试内部资料

期货市场教程

第五章 期货投机与套利交易

知识点:期货套利操作的注意要点

● 定义:

期货套利须注意六个方面

● 详细描述:

(一)套利必须坚持同时进出

(二)下单报价时明确指出价格差

(三)不要在陌生的市场做套利交易

(四)不能因为低风险和低额保证金而做超额套利

(五)不要用锁单来保护已亏损的单盘交易

锁单不是套利交易,锁单无法把握不同合约间的价差收益。

(六)注意套利的佣金支出

例题:

1.进行套利时,必须坚持同时进出,也就是开仓时同时买入卖出,平仓时也

要同时卖出买入。

A.正确

B.错误

正确答案:A

解析:考核期货套利操作的注意要点。

2.以价格差代替具体价格,可以更加灵活,只要价差符合,可以按任何价格

成交。

A.正确

B.错误

正确答案:A

解析:考核期货套利操作的注意要点。

3.跨市套利中的保证金和佣金成本是额外发生的,投资者在决策是否进行跨

市套利时需将其考虑到自己的成本中。

A.正确

B.错误

正确答案:A

解析:考察跨市套利在操作中应注意的因素。

4.运输费用是决定同一期货品种在不同交易所间价差的主要因素。

A.正确

B.错误

正确答案:A

解析:考察跨市套利在操作中应注意的因素。

运输费用是决定同一品种在不同交易所间价差的主要因素。

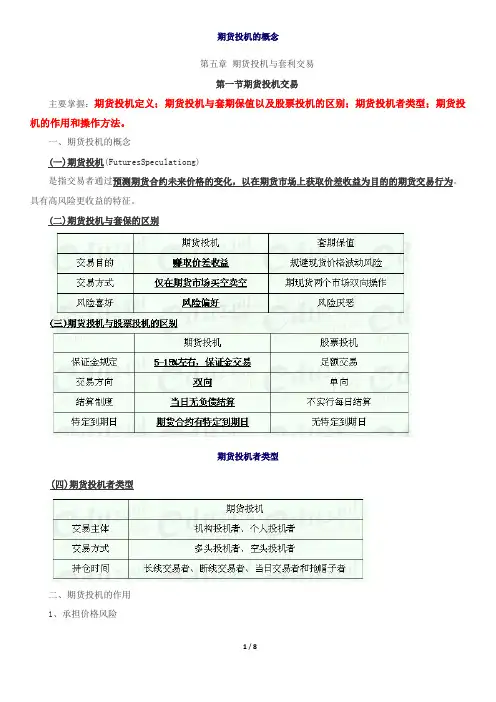

第五章期货投机与套利交易第一节期货投机交易知识点一、期货投机的概念期货投机是指交易者通过预测期货合约未来价格变化,以在期货市场上获取价差收益为目的的期货交易行为。

期货投机与套期保值的区别主要有:(一)从交易目的来看期货投机交易是以赚取价差收益为目的;而套期保值交易是利用期货市场规避现货价格波动的风险。

(二)从交易方式来看期货投机交易是在期货市场上进行买空卖空,从而获得价差收益;套期保值交易则是在现货市场与期货市场同时操作,以期达到对冲现货市场的价格波动风险。

(三)从交易风险来看期货投机者在交易中通常是为博取价差收益而主动承担相应的价格风险;套期保值者则是通过期货交易规避现货价格风险。

因此,一般来说,期货投机者是价格风险偏好者,套期保值者是价格风险厌恶者。

知识点二、期货投机者的类型(一)按交易主体划分按交易主体划分,期货投机者可分为机构投机者和个人投机者。

机构投机者是指用自有资金或者从分散的公众手中筹集的资金专门进行期货投机活动的机构。

主要包括各类基金、金融机构、工商企业等。

个人投机者则是指以自然人身份从事期货投机交易的投机者。

(二)按持有头寸方向划分按持有头寸方向划分,期货投机者可分为多头投机者和空头投机者。

若投机者预测价格上涨买进期货合约,持有多头头寸,被称为多头投机者;若投机者预测价格下跌卖出期货合约,持有空头头寸,则被称为空头投机者。

知识点三、期货投机交易的常见操作方法(一)开仓阶段1.入市时机的选择第一步,通过基本分析法,判断市场处于牛市还是熊市。

第二步,权衡风险和获利前景。

第三步,决定入市的具体时间。

建仓时应注意,只有在市场趋势已明确上涨时,才买入期货合约;在市场趋势已明确下跌时,才卖出期货合约。

如果趋势不明朗或不能判定市场发展趋势,不要匆忙建仓。

2.金字塔式建仓金字塔式建仓是一种增加合约仓位的方法,即如果建仓后市场行情走势与预期相同并已使投机者获利,可增加持仓。

增仓应遵循以下两个原则:(1)只有在现有持仓已盈利的情况下,才能增仓;(2)持仓的增加应渐次递减。

第五章期货投机与套利交易第一节期货投机交易一、期货投机的概念:1.期货投机的定义期货投机(FuturesSpeCu1ation)是指交易者通过预测期货合约未来价格的变化,以在期货市场上获取价差收益为目的的期货交易行为。

期货交易具有保证金的杠杆机制、双向交易和对冲机制、当日无负债的结算机制、强行平仓制度,使得期货投机易有高收益、高风险的特征。

2.期贷投机与套期保值的区别期货投机与套期保值的区别如表5-1所示。

二、期货投机的作用:1.承担价格风险期货投机者在博取风险收益的同时,承担了相应的价格风险,使得套期保值者能够有效规避现货价格波动风险,也使其现货经营平稳运行。

2.促进价格发现期货市场把投机者的不同交易指令集中在交易所内进行公开竞价,买卖双方彼此竞价所产生的互动作用使得价格趋于合理。

3.减缓价格波动适度的投机能够减缓期货市场的价格波动。

减缓价格波动作用的实现是有前提的:一是投机者要理性化操作;二是适度投机。

4.提高市场流动性市场流动性即市场交易的活跃程度。

期货市场上的投机者就像润滑剂一样,为套期保值者提供了更多的机会。

三、期货投机的准备工作:(1)了解期货合约。

(2)制定交易计划。

(3)设定盈利目标和亏损限度。

四、期货投机的操作方法:1.开仓阶段(1)入市时机的选择:①基本分析,判断市场处于牛市还是熊市;②权衡风险和获利前景;③确定入市时间(可以借助技术分析法)。

(2)金字塔式买入卖出:①只有在现有持仓已经盈利的情况下,才能增仓;②持仓的增加应渐次递减。

(3)合约交割月份的选择:①合约的流动性(活跃月份合约和不活跃月份合约);②远期月份合约价格与近期月份合约价格之间的关系。

一般来说,在正向市场中,做多头的投机者应买入近期月份合约,做空头的投机者应卖出远期月份的合约;在反向市场中,做多头的投机者宜买入交割月份较远的远期月份合约,而做空头的投机者宜卖出交割月份较近的近期月份合约。

2.平仓阶段(I)限制损失、滚动利润。

期货的3种套利模式套利交易:即买入一种期货合约的同时卖出另一种不同的期货合约,这里的期货合约既可以是同一期货品种的不同交割月份。

也可以是相互关联的两种不同商品。

还可以是不同期货市场的同种商品。

3种套利模式分别是:1)跨品种套利跨品种套利是指两个相关度较高的品种间的套利形式,比如具有替代性的小麦和玉米(作为粮食及饲料二者具有相互替代性),大豆和玉米(在播种效益理论上一致的情况下,二者的价格比处于一个动态平衡的区间),铜和铝(在应用上存在替代领域,目前不适合),强麦和硬麦(后者的范围包括前者)等;还有是上游原料与下游产品间的套利,比如:大豆和豆粕及即将推出的豆油合约间的提油套利及反向提油套利,这在CBOT市场是一种非常成熟的套利方式.我们以大豆提油套利来举例:大商所豆粕合约的活跃,为市场提供了豆粕、豆油与大豆间的跨品种套利新机会。

由于大豆与豆粕、豆油之间存在着“100%大豆=18.5%豆油+78.5%豆粕+3%损耗”的关系,同时也存在着“100%大豆*购进价格+加工费用+利润=18.5%豆油*销售价格+78.5%豆粕*销售价格”的平衡关系,因此大豆、豆粕与豆油这三种商品之间存在着必然的套利关系,其做法有两种,分别为提油套利和反向提油套利。

大豆提油套利是投资者在市场价格关系基本正常时进行的,目的是防范大豆价格突然上涨或豆油、豆粕价格突然下跌的风险,其做法是买入大豆期货合约的同时卖出豆油和豆粕期货合约。

反向大豆提油套利是投资者在市场价格反常时采用的套利方法,当大豆价格受某些因素的影响出现大幅上涨时,卖出大豆期货合约,同时买进豆油和豆粕期货合约。

由于国内目前拟推出豆油期货合约,因此,投资者可以参考现货价格来计算大豆与豆粕/豆油之间的价格关系,从而确定具体的入市方法与入市时机。

2)跨期套利跨期套利是指利用同一交易所的相同商品,但交割月份不同的期货合约的价差进行的套利交易。

例如,在大连商品交易所买入1月份的大豆期货的同时卖出相同数量的5月份的大豆期货,期望未来在有利价位卖出1月份合约的同时买入5月份合约平仓获利。

第五章期货投机与套利交易-蝶式套利的案例2021年期货从业资格考试内部资料第五章期货投机与套利交易知识点:蝶式套利的案例蝶式套利的计算●详细描述:2月1日,3月份、5月份、7月份的大豆期货合约价格分别为5050元/吨、5130元/吨和5175元/吨,某交易者认为3月份和5月份之间的价差过大而5月份和7月份之间的价差过小,预计3月份和5月份的价差会缩小而5月份与7月份的价差会扩大。

于是该交易者以该价格同时买人150手(1手为10吨)3月份合约、卖出350手5月份合约、买人200手7月份大豆期货合约。

到了2月18日,三个合约的价格均出现不同幅度的下跌,3月份、5月份和7月份的合约价格分别跌至4850元/吨、4910元/吨和4970元/吨。

三份盈亏合约见表3月合约(150手)5月合约(350手)7月合约(200手)开仓买入,5050元/吨卖出,5130元/吨买入,5175元/吨平仓卖出,4850元/吨买入,4910元/吨卖出,4970元/吨盈亏亏损200元/吨盈利220元/吨亏损205元/吨1.在我国,1月8日,某交易者展开套利交易,同时买进100手3月豆油期货合约、买进200手5月豆油期货合约、买进100手7月豆油期货合约;成交量价格分别为6580元吨、6600元吨和6620元吨。

1月20日对冲平仓时成交量价格分别为6480、6500、6580元吨时,该投资者的盈亏为().a.盈利60000元b.亏损60000元c.盈利50000元d.亏损50000元恰当答案:a解析:豆油期货合约每手10吨。

该投资者盈亏=(-100*10*6580+200*10*6600-100*10*6620)+(100*10*6480-200*10*6500+100*10*6580)=60000(元)。

2.1月28日,某交易者展开套利交易,同时买进5手3月该期货合约、买进10手5月该期货合约,买进5手7月该期货合约;成交量价格分别为5770元吨、5760元吨和5790元吨。

大豆、豆粕、油脂类合约间套利方法介绍大豆、豆粕、油脂类合约间套利方法介绍一、跨月套利在同一品种不同月份合约之间,如果二者价差脱离正常范围,可进行跨月套利交易,当二者价差进入预期范围时平仓。

1、买近卖远一般而言,只要近期月份合约价格加上所有交割所需费用后仍低于远期合约价格,理论上均可进行买近卖远的跨月套利。

期货仓单交割的有关费用品种仓储费交易手续费交割手续费增值税(元/吨月)(元/吨)(元/吨)大豆冬12元、夏15元 0.8元 8元 13%豆粕 15元 0.6元 2元 13%豆油 27元 1.2元 2元 13%棕油 27元 1.2元 2元 13%菜油 15元 0.8元 2元 13%注:夏(5月1日~10月31日),交易手续费、交割手续费按交易所标准的2倍计算注意事项:所有的豆粕标准仓单在每年的3、7、11月份最后一个工作日之前必须进行标准仓单注销。

所有的豆油标准仓单在每年的12月份最后一个工作日之前必须进行标准仓单注销。

棕榈油标准仓单在每个交割月份最后交割日后3个工作日内注销。

所有的黄大豆1号、黄大豆2号、玉米标准仓单在每年的3月份最后一个工作日之前必须进行标准仓单注销。

菜籽油:N年6月1日起注册的菜籽油标准仓单有效期至N+1年5月份最后1个工作日。

由以上数据可以推算出同一品种不同月份合约之间的合理价差,资金成本另算。

以上介绍的方法仅仅是从接仓单再抛至远期月份(接近抛远)角度进行的安全性套利方式,理论上成立,但费用较高,收益相对较低。

实际操作中,可以抛开此种理论束缚,进行较多形式的套利,从而发现更多的套利机会。

比如:A、牛市的尾声阶段,通常远期非主力合约完成补涨时进行,此后一般会出现远期合约弱于近期合约的现象,进行买近卖远是可行的;B、一波上涨行情的开始阶段,通常近期的主力合约领涨而远期合约相对落后。

2、卖近买远在近月合约明显高于远期合约时,就有机会进行卖近买远的套利。

这样的套利机会一般较少,需要及时把握且不能太贪。