央行下调存款准备金率的原因、背景、目的

- 格式:doc

- 大小:38.50 KB

- 文档页数:4

我国金融机构存款准备金率历次调整及原因分析【摘要】法定存款准备金率的调整是货币政策工具之一,一方面影响基础货币的数量,另一方面通过乘数效应多倍扩张或收缩货币供应量。

近年来我国对法定存款准备金率这一政策工具的运用比较频繁。

本文结合我国法定存款准备金率的调整情况,分析了我国历次调整法定存款准备金率的原因,并给出了一些建议.【关键词】存款准备金率通货膨胀压力流动性货币供应量存款准备金,也称为存储准备金,是指金融机构为保证客户提取存款和资金清算需要而准备的在中央银行的具有强制性的存款。

中央银行要求的存款准备金占其存款总额的比例就是存款准备金率,中央银行规定的存款准备金率被称为法定存款准备率。

存款准备金率的大小与否、高低与否都取决于当时的经济环境和经济政策。

存款准备金率是一个国家重要的货币政策之一,存款准备金率的调整对金融机构会产生很大影响。

[1]准备金率越高,收缩的货币量越大,经济运行可用的资金越小,对经济发展起到负面作用。

反之,则扩大资金的可用量,促进经济较快发展。

存款准备金率主要是通过货币乘数和基础货币来影响货币供应量从而发挥作用的。

存款准备金率的倒数即为货币乘数,因此存款准备金率的轻微变动就可以极大地影响到货币乘数。

[2]而且,从另一方面来说,存款准备金率的调整很大程度上反映了中央对经济走势的判断及未来发展的方向。

因此,公众和金融机构可以根据具体的政策变动来及时调整自身的支出和投资计划,从而保证政策调整的良好效果,这就是所谓的“宣告效应"。

与其他货币政策工具相比,存款准备金率的调整的宣告效应更直接更有效。

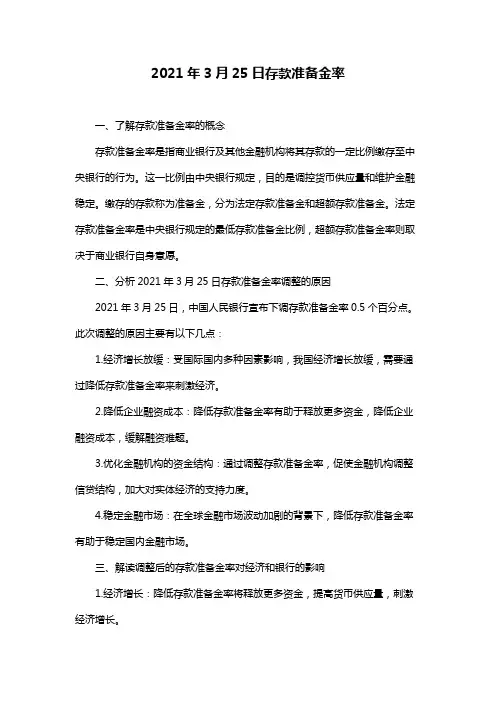

[4]一、我国金融机构存款准备金率历次调整情况1983年9月17日国务院决定中国人民银行专门行使中央银行职能,中国人民银行依法建立了存款准备金制度.1986年1月7日,国务院颁布《中华人民共和国银行管理暂行条例》,对存款准备金制度进一步作了法律规定。

此后存款准备金率随着经济金融形势的变化进行多次调整。

下调存款准备金率的意义是什么?

小编希望下调存款准备金率的意义是什么?这篇文章对您有所帮助,如有必要请您下载收藏以便备查,接下来我们继续阅读。

随着时间的推移,我国经济的也在不断的发展,国家的经济政策并非是一成不变的,也会随着国情的改变进行调整,那么国家宣布下调存款准备金率的意义是什么?一般情况下,下调存款准备金率说明中央银行的存储金变少,那么用于贷款的金额增多,也会在一定程度上刺激经济的增长。

存款准备金率下调,在央行存储的准备金就可以减少,那么,可以放贷的资金就增多,通常存贷款利率也会降低,这是在经济比较宽松的时候采取的财政政策。

通货紧缩的条件下,也会通过降低存贷款利率来刺激贷款,刺激经济增长。

一、带来的影响

1、办个人房贷消贷更容易

央行此次降准,简单测算,以2014年底全市人民币存款余额24501.5亿元为例,普降金融机构存款准备金率0.5个百分点以后,市内金融机构有望释放流动性120亿元以上。

按照上述数据,市内商业银行将有更多资金用于信贷投放,企业贷款难问题有望进一步缓解,促进实体经济平稳健康发展。

对于普通市民来说,今后向市内银行申办个人房贷、个人消费贷款等,在同等条件下可能更容易。

2020年存款准备金率摘要:1.2020 年存款准备金率调整的背景和原因2.2020 年存款准备金率的具体调整情况3.存款准备金率调整的影响4.存款准备金率调整的优缺点5.2022 年大型银行存款准备金率走势6.2020 年农村信用社存款利率正文:2020 年存款准备金率调整的背景和原因2020 年,我国央行对存款准备金率进行了多次调整。

存款准备金率是指金融机构为保证客户提取存款和资金清算需要而准备的在中央银行的存款。

央行通过调整存款准备金率,可以影响金融机构的信贷扩张能力,从而实施货币政策。

2020 年存款准备金率调整的具体情况2020 年1 月1 日,央行公布再次降准,大型金融机构存款准备金率降至12.5%,中小金融机构存款准备金率降至10.5%。

此次降准幅度为0.5%,于2020 年1 月6 日正式实施。

这是继2019 年1 月4 日之后,央行再次对存款准备金率进行调整。

存款准备金率调整的影响存款准备金率调整对金融机构和经济主体产生一定影响。

降低存款准备金率可以增加金融机构的信贷扩张能力,提高货币供应量,从而促进经济增长。

同时,存款准备金率的调整也会影响金融机构的利润水平和金融市场的稳定。

存款准备金率调整的优缺点存款准备金率调整具有一定的优缺点。

优点在于,中央银行拥有主动权,受外界影响较小,能较好地体现央行的政策意图;对货币供应量产生迅速、有力、广泛的影响;作用于所有的银行和存款型金融机构,时间、程度上公平一致。

缺点在于,存款准备金率调整对金融机构的经营行为产生一定的约束,可能影响金融机构的利润水平;同时,存款准备金率调整对金融市场的影响较大,可能导致金融市场波动。

2022 年大型银行存款准备金率走势根据公开数据整理,2023 年3 月,大型银行存款准备金率为9.25%。

这表明,近年来,央行在实施货币政策时,对存款准备金率进行了适度调整,以维护金融市场的稳定和促进经济增长。

2020 年农村信用社存款利率2020 年农村信用社存款利率在中国人民银行存款基准利率基础上有所上浮。

2021年3月25日存款准备金率一、了解存款准备金率的概念存款准备金率是指商业银行及其他金融机构将其存款的一定比例缴存至中央银行的行为。

这一比例由中央银行规定,目的是调控货币供应量和维护金融稳定。

缴存的存款称为准备金,分为法定存款准备金和超额存款准备金。

法定存款准备金率是中央银行规定的最低存款准备金比例,超额存款准备金率则取决于商业银行自身意愿。

二、分析2021年3月25日存款准备金率调整的原因2021年3月25日,中国人民银行宣布下调存款准备金率0.5个百分点。

此次调整的原因主要有以下几点:1.经济增长放缓:受国际国内多种因素影响,我国经济增长放缓,需要通过降低存款准备金率来刺激经济。

2.降低企业融资成本:降低存款准备金率有助于释放更多资金,降低企业融资成本,缓解融资难题。

3.优化金融机构的资金结构:通过调整存款准备金率,促使金融机构调整信贷结构,加大对实体经济的支持力度。

4.稳定金融市场:在全球金融市场波动加剧的背景下,降低存款准备金率有助于稳定国内金融市场。

三、解读调整后的存款准备金率对经济和银行的影响1.经济增长:降低存款准备金率将释放更多资金,提高货币供应量,刺激经济增长。

2.企业融资:降低存款准备金率有助于降低企业融资成本,缓解融资难题,促进企业发展。

3.银行业:银行可贷资金增加,有助于提高银行的盈利能力,但同时竞争加剧,银行需要优化信贷结构,提高风险管理能力。

4.金融市场:降低存款准备金率有助于稳定金融市场,降低金融风险。

四、应对策略和建议1.金融机构:加大信贷投放力度,优化信贷结构,支持实体经济。

2.企业:合理利用低利率政策,加大投资,加快发展。

3.政府:继续实施稳健的货币政策,关注国际国内经济形势,适时调整存款准备金率。

4.个人投资者:关注政策导向,把握市场机会,合理配置资产。

总之,2021年3月25日存款准备金率的调整旨在刺激经济增长、降低企业融资成本、优化金融市场环境。

分析当前中央人民银行调整存款准备金率带来的影响[摘要] 存款准备金是金融机构为保证客户提取存款和资金结算需要而准备的在中央银行的款,中央银行要求的存款准备金占其存款总额的比例就是存款准备金率。

中央银行通过调整存款准备金率,可以影响金融机构的信贷扩张能力,从而间接调控货币供应量。

2003年9月21日起,央行决定将存款准备金率调高1个百分点,即存款准备金率由现行的6%调高到7%。

此次调整的原因是什么,会产生那些方面的影响,以及存款准备金率未来的发展趋势会是什么?这就是本文所要阐述的问题。

[关键词] 货币政策、存款准备金率、备付率、货币信贷总量一、相关理论综述存款准备金制度作为一般性货币政策工具,是在中央银行体制下建立起来的。

所谓存款准备金,是指金融机构为保证客户提取存款和资金结算需要而准备的在中央银行的款。

在现代金融制度下,金融机构的准备金分为两部分,一部分以现金的形式保存在自己的业务库,另一部分则以存款形式存储于中央银行,后者即为存款准备金。

存款准备金又分法定准备金和超额准备金两部分。

中央银行在国家法律授权中规定金融机构必须将自己吸收的存款按照一定比率交存中央银行,这种比率就是法定存款准备金率。

按法定存款准备金率交存中央银行的存款为法定准备金存款,金融机构在中央银行存款超过法定准备金存款的部分为超额准备金存款。

超额准备金存款与金融机构自身保有的库存现金,构成超额准备金(国内习惯称其为备付金)。

超额准备金与存款总额的比例是超额准备率(国内常称之为备付率)。

金融机构缴存的法定准备金,一般情况下是不准动用的。

而超额准备金,金融机构可以自主动用,其保有金额也由金融机构自主决定。

如刚刚公布招股说明书的华夏银行2003年中期的超额准备率为12.31%。

在实践过程中,人们发现法定存款准备金率的提高或降低,对商业银行和其他金融机构的资产业务规模变化,从而对货币供给有重大影响。

也就是说,中央银行通过调整存款准备金率,可以影响金融机构的信贷扩张能力,从而间接调控货币供应量。

我国频调法定存款准备金率的原因及效用分析随着我国市场经济的深化,金融创新的不断涌现,直接融资和非存款机构的占比增大,资本充足监管和存款保险制度的建立及完善,中央银行调控目标、方式及技术的转变和完善,我国把调整存款准备金率作为主要货币政策工具之一的现象将会逐渐改变。

标签:存款准备效用分析1 法定存款准备金率的背景法定存款准备金作为中央银行调控宏观经济的三大货币政策措施之一,起始于18世纪的英国。

而后,美国1913年的《联邦储备法》以法律形式规定商业银行必须向中央银行缴存存款准备金,形成法定存款准备金制度。

由于1929-1933年世界经济危机,各国普遍认识到限制商业银行信用扩张的重要性,凡实行中央银行制度的国家都仿效英美等国的做法,纷纷以法律形式规定法定存款准备金的比例,并授权中央银行按照货币政策的需要随时加以调整。

在过去近100年里,美国一直在不断强化对法定存款准备金的管制,同时也不断采取措施完善法定存款准备金管制的手段,如根据金融创新的发展而不断扩展应当缴纳法定存款准备金的负债项目;根据商业银行吸收的存款金额大小实行累进的法定准备金比率。

1935年美国《银行法》颁布之后,调整法定存款准备金比率便成了美联储重要的政策工具之一。

法定存款准备金率政策调整宏观经济的作用机制可描述为:为抑制(刺激)经济增长,减少(增加)货币供应量→调高(调低)法定存款准备金率→商业银行等金融机构超额准备金减少(增加)→商业银行等金融机构贷款和全社会投资规模缩小(扩大)→货币乘数缩小(扩大)→市场货币供应量减少(增加)→市场利率提高(降低)→投资、消费支出减少(增加)。

存款准备金率的变化最终引起货币乘数的变化,通过乘数效应引起货币供应量的多倍变化。

因此,这是一个给经济可能会带来较大震荡的政策工具。

在货币政策理论中,普遍认为该政策手段对宏观经济的调控过于猛烈,被称之为货币政策工具的一把“猛斧”。

因此,发达国家的中央银行在运用该政策时,慎之又慎。

降低存款准备金率的作用机制一、引言存款准备金率是指商业银行必须按照一定比例向央行缴纳的存款储备金,其主要作用是调节货币供应量和控制通货膨胀。

而降低存款准备金率则是指央行降低商业银行向其缴纳的存款储备金比例,以达到稳定货币供应量和促进经济发展的目的。

本文将从以下几个方面详细阐述降低存款准备金率的作用机制。

二、促进经济发展降低存款准备金率可以增加商业银行可用资金量,从而促进经济发展。

当商业银行向央行缴纳的存款储备金比例下降时,商业银行可用于贷款和投资的资本就会增加,这样就会刺激企业和个人消费、投资和生产活动。

同时,由于商业银行可以更容易地获得贷款和投资,因此他们也能够更好地支持企业和个人的创新及扩张计划。

三、提高流动性降低存款准备金率可以提高商业银行的流动性。

当商业银行向央行缴纳的存款储备金比例下降时,商业银行可以将更多的资金用于贷款和投资,这样就会增加商业银行的流动性。

由于商业银行可以更容易地获得贷款和投资,因此他们也能够更好地支持企业和个人的创新及扩张计划。

四、降低利率降低存款准备金率还可以降低利率。

当商业银行向央行缴纳的存款储备金比例下降时,商业银行可以将更多的资金用于贷款和投资,这样就会导致市场上的货币供应量增加,从而使利率下降。

此外,由于利率下降会促进企业和个人消费、投资和生产活动,因此也有助于促进经济发展。

五、风险管理降低存款准备金率还可以提高商业银行的风险管理能力。

当商业银行向央行缴纳的存款储备金比例下降时,商业银行可以将更多的资金用于贷款和投资,这样就能够分散他们所承担的风险。

此外,在经济不景气时,通过降低存款准备金率,央行可以提高商业银行的流动性和资本水平,从而帮助它们应对风险。

六、结论综上所述,降低存款准备金率是一种有利于促进经济发展和稳定货币供应量的政策工具。

通过增加商业银行可用资金量、提高流动性、降低利率和提高风险管理能力等方式,它可以为经济发展带来积极的影响。

然而,在实施这种政策时,央行也必须注意控制通货膨胀和防范风险等问题。

下调金融机构存款准备金率政策解读下调金融机构存款准备金率政策解读1. 简介中国人民银行最近宣布下调金融机构的存款准备金率,引起了广泛的关注和讨论。

存款准备金率是指商业银行必须保持在中央银行的存款比例,以确保金融体系的稳定。

本文将对金融机构存款准备金率下调的政策进行深度解读,以帮助读者更好地理解此举的意义和影响。

2. 政策背景2.1 近年来,中国经济面临一些内外部的挑战,包括经济增长潜力下降、物价上涨压力、金融市场波动等。

为应对这些挑战,中国人民银行采取了一系列的货币政策措施,包括调整存款准备金率。

2.2 降低存款准备金率的主要目的是提供更多的资金支持实体经济,刺激经济增长,拓宽金融机构的融资渠道,降低实体经济的融资成本。

3. 存款准备金率下调的好处3.1 增加资金供应:下调存款准备金率意味着商业银行需要持有的存款比例降低,可以释放更多的资金用于贷款和投资,从而促进经济活动的增长。

3.2 降低融资成本:由于金融机构有更多的资金用于贷款,因此贷款利率可能会下降,从而降低了企业的融资成本,提高了企业的竞争力和盈利能力。

3.3 刺激消费和投资:由于金融机构提供更多的贷款资金,消费者和投资者可以更容易地获取和使用资金,促进了消费和投资的增长。

4. 存款准备金率下调的挑战4.1 通胀压力:下调存款准备金率可能导致更多的流动性进入市场,增加了通货膨胀的风险。

中国人民银行需要密切关注通胀压力,并及时采取适当的调控措施。

4.2 金融风险:过度下调存款准备金率可能增加金融机构的风险敞口,特别是在金融市场不稳定或经济增长放缓时。

中国人民银行需要谨慎平衡货币政策的松紧度,避免出现金融风险的积累。

5. 我的观点和理解存款准备金率下调的政策是中国人民银行的一项积极措施,旨在促进经济增长和降低实体经济的融资成本。

然而,在实施这一政策时,中国人民银行需要保持审慎和平衡,平衡经济增长和金融稳定之间的关系。

政府还应采取适当的监管措施,防止金融风险的积累,并加强对资金使用的监督和调控。

以来存款准备金率的历次调整及原因分析The document was finally revised on 2021我国存款准备金率的历次调整及原因分析【摘要】作为货币政策工具之一,法定存款准备金率的调整一方面影响基础货币的数量,另一方面通过乘数效应多倍扩张或收缩货币供应量。

近年来我国对法定存款准备金率这一政策工具的运用比较频繁。

本文结合我国法定存款准备金率的调整情况,分析了我国历次调整法定存款准备金率的原因及其存在的问题,并提出了相应的政策建议。

中国论文网【关键词】存款准备金率流动性过剩通货膨胀压力?中国人民银行在1984年独立行使中央银行职能的同时,建立了法定存款准备金制度。

存款准备金是指商业银行等金融机构为保证客户提取存款和资金清算的需要,而在央行存放的款项。

存款准备金率则是指央行要求的存款准备金占其存款总额的比例。

从理论上来说,在货币乘数的作用下,存款准备金率微小的变化将引起货币供应量的大幅度变化,能够迅速达到中央银行的既定目标,同时对经济的冲击也比较大。

因此,正确认识我国频繁调整法定存款准备金率的原因显得尤为重要。

一、我国历年来存款准备金率的调控情况?自从我国实行存款准备金制度近三十年来,存款准备金率经历了四十五次调整,存款准备金制度经历了从初创到逐步成熟的发展过程,成为了重要的货币政策工具之一。

我国历年来存款准备金率的调整大致可以分为以下几个阶段:(一)上调持平阶段(1985年—1998年3月)1984年,我国存款准备金制度设定的最初目标是为中央银行筹集资金,央行按存款种类规定法定存款准备金率,企业存款20%,农村存款25%,储蓄存款40%。

过高的存款准备金率使当时银行的资金严重不足,人民银行不得不通过再贷款形式将资金返还给银行。

1985年,为克服存款准备金率过高带来的不利影响,中央银行将存款准备金率一律调整为10%。

1987年和1988年是我国进行全面经济体制改革的重要时期,由于价格的全面开放和固定资产投资规模增长过快,使我国出现了比较严重的通货膨胀。

下降存款准备金率的原因

存款准备金率指的是商业银行需向央行存放的一定比例的存款储备,以保证银

行体系的流动性和稳定运行。

央行通过调整存款准备金率来对整个银行体系进行货币政策的调控。

下降存款准备金率是指央行降低商业银行需存放的比例。

首先,降低存款准备金率可以提高银行的流动性。

当存款准备金率下降,商业

银行可以减少储备金的存放,释放更多的资金用于贷款和投资,进而促进经济的发展。

这种政策可以帮助企业筹集更多的资金,推动生产和消费的增长。

其次,降低存款准备金率可以降低企业和个人贷款利率。

商业银行通过降低存

款准备金率得到更多的贷款额度,使得银行间的竞争加剧。

为了吸引更多的借款人,银行会降低贷款利率,从而减轻企业和个人负担,促进投资和消费的增长。

此外,降低存款准备金率还可以刺激股市和房地产市场的发展。

当银行有更多

的资金用于投资,会增加对股市和房地产市场的投资,提升市场信心和需求。

这将有助于推动股市和房地产市场的活跃,促进经济的增长。

然而,降低存款准备金率也存在一定的风险。

如果过度降低存款准备金率,可

能会导致通胀压力增加,甚至引发经济泡沫。

因此,央行在决定降低存款准备金率时需要权衡各种因素,确保宏观经济的平稳运行。

总结起来,下降存款准备金率的原因主要包括提高银行流动性、降低贷款利率、刺激股市和房地产市场等。

这一政策的目的是促进经济的发展,但央行需谨慎把握,以避免引发其他风险。

存款准备金调整作用及意义Modified by JEEP on December 26th, 2020.存款准备金率的调整及其意义资料一:2010年1月18曰,中国人民银行决定上调存款类金融机构人民币存款准备金率0.5个百分点,这是自2008年6月后,19个月来首次上调存款准备金率。

2008 年下半年,为应对国际金融危机的严重冲击,我国开始实行适度宽松的货币政策,并连续四次下调存款准备金率。

资料二:从2011年12月5日起,中国人民银行决定下调存款类金融机构人民帀存款准备金率个百分点,为近三年以来的首次。

央行上一次下调存款准备基金率是在2008 年12月25曰。

另中国人民银行决定,从2012年2月24曰起,下调存款类金融机构人民帀存款准备金率个百分点。

近期我国为什么要下调存款准备金率存款准备金的上调和下调对中国经济有什么作用—■存款准备金政策存款准备金是指金融机构为保证客户提取存款和资金清算需要而准备的资金,金融机构按规定向中央银行缴纳的存款准备金占其存款总额的比例就是存款准备金率。

法定存款准备率:是以法律的形式规定商业银行等金融机构将其吸收存款的一部分上缴中央银行作为准备金的比率,是中央银行控制货币供应量的货帀政策工具“三大法宝”之一,而且是最猛烈的工具。

目的:实行存款准备金的目的是为了确保商业银行在遇到突然大量提取银行存款时,能有相当充足的清偿能力。

中央银行控制的商业银行的准备金的多少和准备率的高低影响着银行的信贷规模。

作用:中央银行通过调整存款准备金率,影响金融机构的信贷资金供应能力,从而间接调控货帀供应量。

- 、(-)由材料一分析上调存款准备金率的作用:(1)调高存款准备金率有肋于降低通货膨胀。

提高存款准备金率,就减少了社会贷款总量,相应地也就减少了货帀供应量,在货帀市场上,货帀供应量减少,货帀需求就会增加,民收入变化不大的情况下,利率就会上升,这样人们的CPI指数下降,最终降低通货膨胀率。

央行存贷款降息近日,央行宣布对存款和贷款利率进行了下调。

这是今年以来央行第二次降息,是应对全球经济不确定性和国内经济下行压力的重要举措。

本文将从宏观经济形势、货币政策思路、影响因素等多个方面,对央行存贷款降息进行深度分析。

一、宏观经济形势当前全球经济增长放缓,贸易保护主义在全球范围内抬头,对中国实体经济的冲击不断加剧。

同时,国内经济增长同样面临压力,经济增速持续下行,工业企业利润下降,投资增速放缓,需求增长乏力,对财政收入等产生了影响。

在这种情况下,央行降低存款和贷款利率,有利于增强市场信心,稳定市场情绪,促进经济增长。

二、货币政策思路央行在货币政策方面,保持了稳健中性的立场,及时进行相应调整,以确保工具适度、定向、有效。

央行银行将继续实施稳健中性的货币政策,维护流动性合理稳定和金融稳定。

通过降低存款和贷款利率,刺激市场需求,促进实体经济增长,从而进一步增强市场内生动力和经济活力。

三、影响因素央行存贷款利率下调,不仅对社会经济产生了影响,而且对个人、企业、银行、金融机构、债券市场、股市等都产生了直接和间接的影响。

下面我将把影响因素分类讨论:(一)对借贷市场的影响1、降低贷款利率,企业融资成本降低,有利于提高企业利润率,推动实体经济发展;2、存款利率下降,会让许多投资类不动产和金融投资理财类产品的收益率降低,同时会让人们更倾向于使用自己的存款来进行消费,这会对个人及投资者产生影响;3、对银行业有着双重影响,银行的净息差可能会受到影响,同时银行的营运也会受到影响。

(二)对股市和债券市场的影响1、下调利率,推进企业融资成本的下降,将有助于扩大和加速资本市场的发展;2、降低存款利率将会降低银行存款利润,如果央行一再降低存款利率,那么银行应该会加快资产扩张的步伐,加强信贷发放,而资产扩张带动经济增长将会促进股市上涨。

四、结论央行存贷款降息,是应对当前经济形势,保持经济平稳发展的重要举措。

无论对企业还是个人,都有着积极的意义。

导致存款准备金率下调有三方面原因:一是财政收入大幅增加及其先收后支的特点亦使部分银行出现存款的阶段性减少;二是10月外汇占款减少导致银行体系流动性净流失,央行下调存准率是流动性对冲政策;三是12月份整月,到期央票资金量只有250亿。

由此来看,央行无需大幅增量,公开市场延续净回笼将是大概率事件。

新华网北京11月30日电(记者王宇、王培伟)中国人民银行11月30日晚间宣布,从2011年12月5日起,下调存款类金融机构人民币存款准备金率0.5个百分点。

此次下调距离央行上次上调存款准备金率不到半年时间,也是央行三年来首次下调存款准备金率。

央行上次下调存款准备金率是在2008年12月。

之后从2010年1月起,央行连续12次上调存款准备金率,通过对金融机构准备金率共计600个基点的上调,来回收市场过多流动性以抑制物价的过快上涨。

此次调整后,我国大型金融机构存款准备金率为21%,中小型金融机构存款准备金率为17.5%。

经济学家认为,准备金率的下调,有助于在当前复杂形势下稳定国内经济增长。

“在这样一个外需不稳,国内经济增速放缓、通胀压力趋弱的关键节点上,央行通过下调准备金率传递出稳增长的信号,这是央行货币政策微调的进一步体现。

”亚洲开发银行中国代表处高级经济学家庄健说。

中国人民银行决定,从2011年12月5日起,下调存款类金融机构人民币存款准备金率0.5个百分点。

存款准备金率历次调整一览表次数时间调整前调整后调整幅度(单位:百分点)42 2011年6月20日(大型金融机构)21.00% 21.50% 0.5 (中小金融机构)17.50% 18.00% 0.541 2011年5月18日(大型金融机构)20.50% 21.00% 0.5 (中小金融机构)17.00% 17.50% 0.540 2011年4月21日(大型金融机构)20.00% 20.50% 0.5 (中小金融机构)16.50% 17.00% 0.539 2011年3月25日(大型金融机构)19.50% 20.00% 0.5 (中小金融机构)16.00% 16.50% 0.538 2011年2月24日(大型金融机构)19.00% 19.50% 0.5 (中小金融机构)15.50% 16.00% 0.537 2011年1月20日(大型金融机构)18.50% 19.00% 0.5 (中小金融机构)15.00% 15.50% 0.536 2010年12月20日(大型金融机构)18.00% 18.50% 0.5 (中小金融机构)14.50% 15.00% 0.535 2010年11月29日(大型金融机构)17.50% 18.00% 0.5 (中小金融机构)14.00% 14.50% 0.534 2010年11月16日(大型金融机构)17.00% 17.50% 0.5 (中小金融机构)13.50% 14.00% 0.533 2010年5月10日(大型金融机构)16.50% 17.00% 0.5 (中小金融机构)13.50% 不调整-32 2010年2月25日(大型金融机构)16.00% 16.50% 0.5 (中小金融机构)13.50% 不调整-31 2010年1月18日(大型金融机构)15.50% 16.00% 0.5 (中小金融机构)13.50% 不调整-30 2008年12月25日(大型金融机构)16.00% 15.50% -0.5(中小金融机构)14.00% 13.50% -0.529 2008年12月05日(大型金融机构)17.00% 16.00% -1 (中小金融机构)16.00% 14.00% -228 2008年10月15日(大型金融机构)17.50% 17.00% -0.5 (中小金融机构)16.50% 16.00% -0.527 2008年09月25日(大型金融机构)17.50% 17.50% - (中小金融机构)17.50% 16.50% -126 2008年06月07日16.50% 17.50% 1 25 2008年05月20日16% 16.50% 0.50 24 2008年04月25日15.50% 16% 0.50 23 2008年03月18日15% 15.50% 0.50 22 2008年01月25日14.50% 15% 0.50 21 2007年12月25日13.50% 14.50% 1 20 2007年11月26日13% 13.50% 0.50 19 2007年10月25日12.50% 13% 0.50 18 2007年09月25日12% 12.50% 0.50 17 2007年08月15日11.50% 12% 0.50 16 2007年06月05日11% 11.50% 0.50 15 2007年05月15日10.50% 11% 0.50 14 2007年04月16日10% 10.50% 0.50 13 2007年02月25日9.50% 10% 0.50 12 2007年01月15日9% 9.50% 0.50 11 2006年11月15日8.50% 9% 0.50 10 2006年08月15日8% 8.50% 0.50 9 2006年07月5日7.50% 8% 0.50 8 2004年04月25日7% 7.50% 0.50 7 2003年09月21日6% 7% 16 1999年11月21日8% 6% -2 5 1998年03月21日13% 8% -5 4 1988年09月12% 13% 13 87年10% 12% 22 85年央行将法定存款准备金率统一调整为10%--1 84年央行按存款种类规定法定存款准备金率,企业存款20%,农村存款25%,储蓄存款40%--*新浪财经注:财务公司准备金率不与小型金融机构一致,调整后准备金率为12%。

存款准备金率下调是什么意思?存款准备金率下调是什么意思存款准备金率下调0.25个百分点是指央行下调金融机构存款准备金率0.25%,其中存款准备金率是指金融机构为了保证客户提取存款和资金清算需要在央行的存款与金融机构的总存款之比,比如,在下调之前的存款准备金率为10%,下调0.25个百分点之后的存款准备金率则为9.75%。

下调存款准备金率是一种宽松的货币政策,这意味着金融机构有更多的可贷资金,会增加社会上的流动资金。

比如,如果存款准备金率为10%,就意味着金融机构每吸收1000万元存款,要向央行缴存100万元的存款准备金,用于发放贷款的资金为900万元,如果下调0.25个百分点,即存款准备金率为9.75%,则意味着金融机构每吸收1000万元存款,要向央行缴存97.5万元的存款准备金,用于发放贷款的资金为902.5万元。

那么,存款准备金率下调0.25个百分点对股市有什么影响呢?存款准备金率下调0.25个百分点是一宽松的货币政策,会增加市场上的流动货币,对股市来说是一种利好,可以推动股市上涨,其中对以下板块来说是利好:1、利好房地产板块存款准备金率下调会提高银行可贷资金,从而增大信贷规模,提高货币供应量,这有利于房地产企业向银行融资,从而推动房地产发展。

2、利好金融板块对银行板块来说,存款准备金率下调后有助于银行负债成本的缓释,对券商板块来说,存款准备金率下调会使更多的资金流向证券市场,证券账户里的资金增加,间接地刺激券商板块的拉升。

3、利好消费板块存款准备金率下调使社会上的流动资金增加,变相地会使消费的钱增加,从而刺激消费行业拉升,比如,酒、零售板块的拉升。

4、利好有色金属板块有色金属的价格主要受经济环境的影响,即当经济好转时,往往伴随着有色金属的增加,同时,充裕的流动性也会刺激商品价格的上涨。

当然存款准备金率下调对这些板块短期内会产生一定的影响,其长期走势,还得结合市场上的其他因素来考虑。

如何选择黑马股一、有远景题材。

中国人民银行关于下调部分金融机构存款准备金率的通知

正文:

----------------------------------------------------------------------------------------------------------------------------------------------------

中国人民银行关于下调部分金融机构存款准备金率的通知

银发〔2020〕85号

中国人民银行上海总部,各分行、营业管理部、省会(首府)城市中心支行,深圳市中心支行:为支持实体经济发展,促进加大对中小微企业的支持力度,降低社会融资实际成本,中国人民银行决定降低部分金融机构存款准备金率1个百分点,分两次实施到位。

现将有关事项通知如下:

一、自2020年4月15日起,下调农村商业银行、农村合作银行、农村信用社、村镇银行和仅在本省级行政区域内经营的城市商业银行人民币存款准备金率0.5个百分点。

二、自2020年5月15日起,下调农村商业银行、农村合作银行、农村信用社、村镇银行和仅在本省级行政区域内经营的城市商业银行人民币存款准备金率0.5个百分点。

中国人民银行上海总部、各分支行要严格按照有关规定做好此次存款准备金率调整工作,确保顺利实施,遇有重大紧急情况,及时报告总行。

请中国人民银行上海总部,各分行、营业管理部、省会(首府)城市中心支行,深圳市中心支行将本通知转发至辖区内仅在本省级行政区域内经营的城市商业银行、农村商业银行、农村合作银行、农村信用社和村镇银行。

——结束——。

我国存款准备金率的历次调整及原因一、我国历年来存款准备金率的调控情况(一)上调持平阶段(1985年—1998年3月)1984年,我国存款准备金制度设定的最初目标是为中央银行筹集资金,央行按存款种类规定法定存款准备金率,企业存款20%,农村存款25%,储蓄存款40%。

过高的存款准备金率使当时银行的资金严重不足,人民银行不得不通过再贷款形式将资金返还给银行。

1985年,为克服存款准备金率过高带来的不利影响,中央银行将存款准备金率一律调整为10%。

1987年和1988年是我国进行全面经济体制改革的重要时期,由于价格的全面开放和固定资产投资规模增长过快,使我国出现了比较严重的通货膨胀。

中国人民银行为适当集中资金,支持重点产业和项目的资金需求,同时也为了紧缩银根、抑制通货膨胀,两次上调了法定存款准备金率。

1987年从10%上调为12%,1988年8月出现挤兑抢购风潮,迫使中央银行于1988年9月进一步上调为13%。

之后一直到1998年基本保持法定存款准备金率的稳定。

(二)下调阶段(1998年3月—2003年9月)从1998年开始,我国经济形势受到亚洲金融风暴的影响,由通货膨胀风险变为通货紧缩风险,国内市场疲软,有效需求不足。

为了刺激经济增长,1998年3月21日,中国人民银行对金融机构的存款准备金制度进行了重大改革,将法定准备金账户和备付金账户合二为一,同时法定存款准备金率从13%下调到8%。

1999年,我国的GDP增幅滑落到7.1%,经济仍然处在较为低迷的状态,因此央行在11月21日将金融机构法定存款准备金率由8%下调到6%以刺激经济增长。

从1998年到1999年,我国的存款准备金率由13%下降到6%,下降的幅度很大,之后一直到2003年9月保持了法定存款准备金率的稳定。

(三)平稳上升阶段(2003年9月—2008年9月)2003年,扩张性的政策造成了我国投资过热,宏观经济出现了固定资产投资规模过大,货币供应量和信贷投放增长过快,物价上涨迅速等不利情况。

央行下调存款准备金率的原因、背景The central bank lowered the deposit reserve rate reason, background1.与经济发展回落相关:GDP增速从一季度的9.7%下滑到二季度的9.5%和三季度的9.1%。

在国内外的多重压力下,通过货币政策的适当放松达到提振经济,解决就业,稳定职工收入,稳定社会的目的。

1.And economic development: GDP growth rate down from the first quarter of 9.7% down to two in the 9.5% quarter and the three quarter of 9.1%. At home and abroad under the multiple pressures, the appropriate relaxation through monetary policy to boost the economy, solve obtain employment, stable worker income, stabilize social objective2.地方财政债券的发行,挤占了货币流动性的释放,扩大了投资但减少了消费。

扩张性的财政政策和扩张性的货币政策混合使用,使市场利率水平保持稳定,在CPI高位情况下,贷款利率不会作大的松动,否则会使今年的调控(特别是对房价调控)付之东流。

2 .local government bond issuance, misuse of monetary liquidity release, expanded investment but reduced consumption. Expansionary fiscal policy and the monetary policy of outspread sex mix, so that the level of interest rates remained stable, high in the CPI case, loan interest rate not loose, or they will make this Regulation ( especially for price control ) all one's efforts wasted.3.由于欧洲主权债务危机向深度蔓延,我国第一大出口市场进入二战后经济最困难的时期。

从9月份开始,我国出口已连续2个月负增长3 .due to the depth of the spread of European sovereign debt crisis, China's largest export market in the economy after World War II the most difficult period. From the beginning of September, China's export has 2 consecutive months of negative growth目的:Purpose:1. 意在释放流动性1 to the release of liquidity“央行宣布下调准备金率,主要是考虑到当前准备金率实际水平较高、外汇占款减少等导致了银行流动性偏紧,以致银行的信贷投放能力受到了制约。

”交通银行首席经济学家连平指出,准备金率的下调有利于缓解银行流动性压力,促进货币信贷合理增长。

" The central bank cut reserve ratio, mainly taking into account the current reserve rate actual levelis higher, Waihuizhankuan reduction has caused the bank fluidity is tight, so that the bank credit capacity is restricted." The traffic bank chief economist Lianping indicated, reserve rate cut will help ease the liquidity pressure, promote reasonable growth of monetary credit相关数据显示,自2010年起,为应对通胀压力,我国央行连续12次上调了存款准备金率,但一定程度上带来今年以来市场流动性普遍趋紧的局面。

根据央行最新数据显示,10月末我国广义货币(M2)余额81.68万亿元,同比增长12.9%,狭义货币(M1)余额27.66万亿元,同比增长8.4%,货币供应量的同比增速均处于近年来的低点。

此次调整后,大型金融机构存款准备金率为21%,中小型金融机构存款准备金率为17.5%。

上调0.5个百分点后,可释放流动性4000多亿元。

Relevant data shows, since 2010, to deal with the inflation pressure, China's central bank for 12 consecutive times raised the deposit reserve ratio, but to a certain extent bring this year market liquidity generally tight situation. According to the central bank's latest data shows, 10 at the end of China's broad money ( M2 ) balance of 81.68 yuan, grow 12.9% compared to the same period, the narrow money ( M1 ) balance of 27.66 yuan, grow 8.4% compared to the same period, the money supply in the year-on-year growth in recent lows. After this adjustment, the large financial institutions deposit reserve ratio of 21%, small and medium-sized financial institutions to deposit reserve ratio of 17.5%. By 0.5 percentage points, but the release of liquidity, about 400000000000 yuan.2. 传递稳增长信号2.The steady growth of signal transmission相关数据显示,我国经济增速回落的风险正在加大。

目前GDP增速从一季度的9.7%下滑到二季度的9.5%和三季度的9.1%。

同时汇丰银行日前公布的11月中国制造业采购经理人指数(PMI)创出32个月以来最低,折射出中国经济下行风险正在加大。

此外,由于欧洲主权债务危机向深度蔓延,我国第一大出口市场进入二战后经济最困难的时期。

从9月份开始,我国出口已连续2个月负增长。

Relevant data shows, our country economy increases fast fall after a rise risk are increasing. The GDP growth rate from the first quarter of 9.7% down to two in the 9.5% quarter and the three quarter of 9.1%. At the same time, HSBC Bank recently released the November China Manufacturing Purchasing Managers Index ( PMI ) 32 months hit the lowest, reflects the Chinese economic downside risk is increasing. In addition, due to the depth of the spread of European sovereign debt crisis, China's largest export market in the economy after World War II the most difficult period. From the beginning of September, China's export has 2 consecutive months of negative growth.3.货币政策是否转向有待观察Whether the monetary policy to be observed对于此次下调是否意味着中国货币政策的转向,专家们普遍持谨慎态度。

“不能把央行下调准备金率理解为货币政策发生了方向性的变化。

10月份的外汇占款减少导致银行体系流动性净流失,而财政收入大幅增加以及其先收后支的特点亦使部分银行出现存款的阶段性减少,因此央行下调准备金率,这只是流动性的对冲政策。

”中央财经大学中国银行业研究中心主任郭田勇判断,考虑到物价尚在高位、结构调整、房地产调控等因素,政策仍需保持稳健。

庄健也认为,相比于此前趋紧的货币环境,此次下调只是货币政策进一步微调的体现,政策是否全面转向还有待观察。

For the cut means China monetary policy change, the experts generally cautious attitude." Can't take the central bank lowered the reserve ratio for monetary policy direction of change. The October foreign exchange led to reduced liquidity in the banking system and financial income net loss, as well as a substantial increase in its collection of the posterior branch of the characteristic is also part of bank deposit phasic decrease, so the central bank lowered the reserve ratio, this just liquidity hedge policy." Central University of Finance and Economics China banking research center director Guo Tianyong judge, taking into account the price still is in perch, structure adjustment, the real estate regulation factors, still need to maintain a prudent policy. Zhuang Jian also believed that,compared to the previous tightening monetary conditions, this decline is the monetary policy further fine-tuning of the embodiment, policy steering remains to be seen whether comprehensive.瑞信亚太区首席经济师陶冬认为,目前国内准备金率指标偏高,准备金率的下调是技术性下调。