四川长虹财务案例分析及盈余管理讨论---第4小组

- 格式:ppt

- 大小:1.25 MB

- 文档页数:30

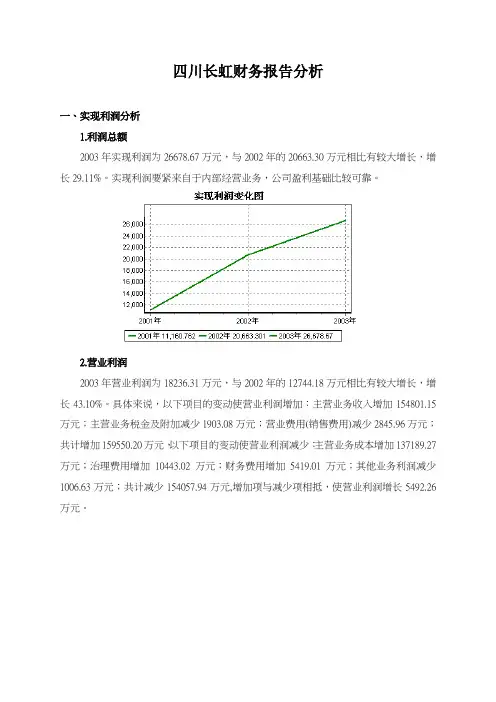

四川长虹财务报告分析一、实现利润分析1.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

实现利润要紧来自于内部经营业务,公司盈利基础比较可靠。

2.营业利润2003年营业利润为18236.31万元,与2002年的12744.18万元相比有较大增长,增长43.10%。

具体来说,以下项目的变动使营业利润增加:主营业务收入增加154801.15万元;主营业务税金及附加减少1903.08万元;营业费用(销售费用)减少2845.96万元;共计增加159550.20万元,以下项目的变动使营业利润减少:主营业务成本增加137189.27万元;治理费用增加10443.02万元;财务费用增加5419.01万元;其他业务利润减少1006.63万元;共计减少154057.94万元,增加项与减少项相抵,使营业利润增长5492.26万元。

3.投资收益2003年投资收益为3310.68万元,与2002年的7764.67万元相比有较大幅度下降,下降57.36%。

4.营业外利润2003年营业外利润为4169.54万元,与2002年的81.22万元相比成倍增长,增长50.33倍。

5.主营业务的盈利能力2003年主营业务收入净额为1413319.58万元,与2002年的1258518.43万元相比有较大增长,增长12.30%。

从主营业务收入和成本的变化情形来看,2003年的主营业务收入净额为1413319.58万元,比2002年的1258518.43万元有所增长,增长12.30%,主营业务成本为1208264.29万元,比2002年的1071075.02万元有所增加,增加12.81%,主营业务收入和主营业务成本同时增长,但主营业务成本增长幅度大于主营业务收入,说明公司主营业务盈利能力下降。

实现利润增减情形表项目名称2003年2002年2001年数值(万元)增长率(%)数值(万元)增长率(%)数值(万元)增长率(%)销售收入1413319.58 12.30 1258518.43 32.27 951461.89 0.00 实现利润26678.67 29.11 20663.30 85.14 11160.76 0.00 营业利润18236.31 43.10 12744.18 487.30 2169.97 0.00 投资收益3310.68 -57.36 7764.67 -35.44 12026.23 0.00 营业外收支净额4169.54 5033.40 81.22 102.40 -3386.68 0.00 补贴收入962.14 1213.98 73.22 -79.15 351.24 0.006.利润总额2003年实现利润为26678.67万元,与2002年的20663.30万元相比有较大增长,增长29.11%。

财务报表分析财务报表分析为企业做出决策的重要依据,本文以四川长虹为例,对其偿债能力、营运能力及杜邦分析等,目的在丁提供会计报表数字中包含的各种趋势和关系,为利益相关者提供企业的偿债能力、盈利能力、营运能力和增长能力等信息和建议。

1长虹集团简介本文主要是对四川长虹进行财务报表的分析,四川长虹电器股份是一家集视屏、空调、视听、电池、器件、通讯、小家电及可视系统、液晶显示、应用电视等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江甦长虹、广东长虹等多家参股、控股公司。

2005年,长虹跨入世界品牌500强。

目前,长虹品牌价值705.69亿元。

长虹现有职工七万余人,其中拥有包括博士后、博士在内的专业人才一万五千余人,拥有现代化的培训中心、国家级技术中心和博士后科研流开工作站,被歹0为全国重点扶持企业、技术创新试点企业和创新型企业。

2011年入选首批“国家技术创新示范企业”。

企业财务报表分析,是指根据企业的财务报表等资料,应用专门的分析方法对企业的财务状况、经营成果和现金流量情况进行剖析。

其常用的分析方法有:水平分析法,共同比分析法,比率分析法和因素分析法。

本文从企业的角度,运用比率分析法对长虹集团进行财务报表分析,以期为企业投资决策提供帮助。

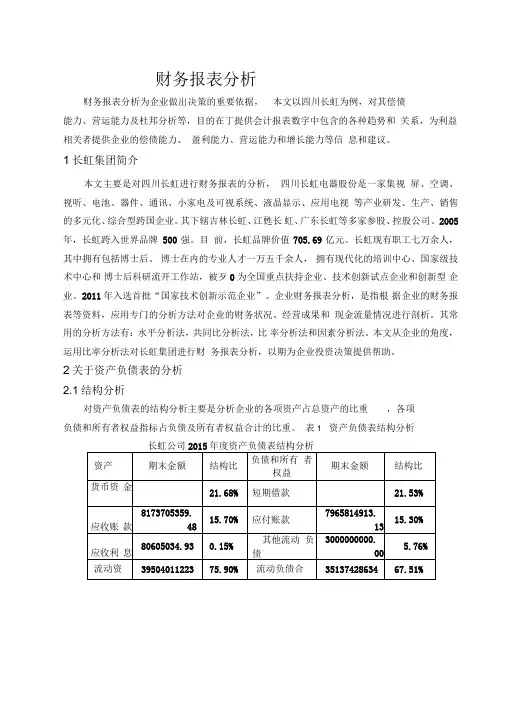

2关于资产负债表的分析2.1结构分析对资产负债表的结构分析主要是分析企业的各项资产占总资产的比重,各项负债和所有者权益指标占负债及所有者权益合计的比重。

表1 资产负债表结构分析长虹公司2015年度资产负债表结构分析从上表可以看出在长虹的资产结构中,货币资金,应收账款,应收股利,其他应收款,流动资产,可供出售金融资产,长期股权投资,其他非流动资产和非流动资产占了较大的比重,特别是流动资产,长期股权投资和非流动资产这三个项目。

而在负债和所有者权益的结构中,其他应付款,流动负债,长期借款,应付债券,非流动负债,负债,实收资本〔或股本〕资本公积和所有者权益占了较大的比重,具体来说,在负债中,其他应付款,流动负债,长期借款,应付债券, 非流动负债都占据了相当大的比重,而在所有者权益中,实收资本〔或股本〕资本公积则有着不可无视的地位。

四川长虹的盈余管理案例一、引言在当今全球化竞争激烈的商业环境下,企业的盈余管理显得尤为重要。

盈余管理是指企业通过调整会计政策、会计估计和会计处理方法等手段,以达到对外界传递某种信息的目的。

本文将以中国知名家电企业四川长虹为例,探讨其盈余管理案例。

二、四川长虹的背景介绍四川长虹是中国家电行业的龙头企业之一,成立于1958年。

公司主要从事电视机、冰箱、空调等家电产品的研发、生产和销售。

多年来,四川长虹凭借其优质产品和良好的品牌形象在市场上占据了一席之地。

三、四川长虹的盈余管理策略3.1 产品创新和研发投入四川长虹一直致力于产品创新和研发投入。

公司将大量资金用于技术研发和产品创新,不断推出具有竞争力的新产品。

这种盈余管理策略使得公司能够不断提高产品质量和技术水平,从而在市场上取得更大的份额。

3.2 市场拓展和渠道建设四川长虹积极开拓国内外市场,并通过建立合作伙伴关系和渠道建设,扩大销售网络。

公司通过与各大电商平台合作,提升产品的曝光率和销售额。

这种盈余管理策略使得公司的销售额不断增长,为盈余的增加提供了坚实的基础。

3.3 成本控制和效率提升四川长虹注重成本控制和效率提升,通过优化生产流程和管理制度,降低生产成本和经营成本。

公司还积极推行精益生产和物流管理,提高生产效率和运营效率。

这种盈余管理策略使得公司能够在激烈的市场竞争中保持竞争优势,并提高了盈余水平。

3.4 品牌建设和营销推广四川长虹注重品牌建设和营销推广,通过大力投入广告宣传和品牌推广,提升品牌知名度和美誉度。

公司还积极参与体育赛事和公益活动,增强品牌形象。

这种盈余管理策略使得公司能够吸引更多消费者,提高销售额和盈余。

四、四川长虹的盈余管理效果通过以上盈余管理策略的实施,四川长虹取得了显著的盈余管理效果。

- 公司的市场份额不断增加,销售额和盈余稳步增长。

- 公司的产品质量和技术水平得到了提升,赢得了消费者的认可和信赖。

- 公司的品牌知名度和美誉度大幅提升,成为行业的领军企业。

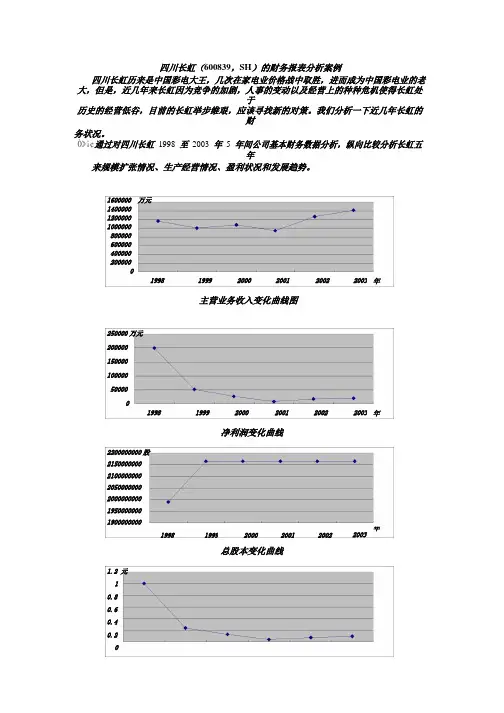

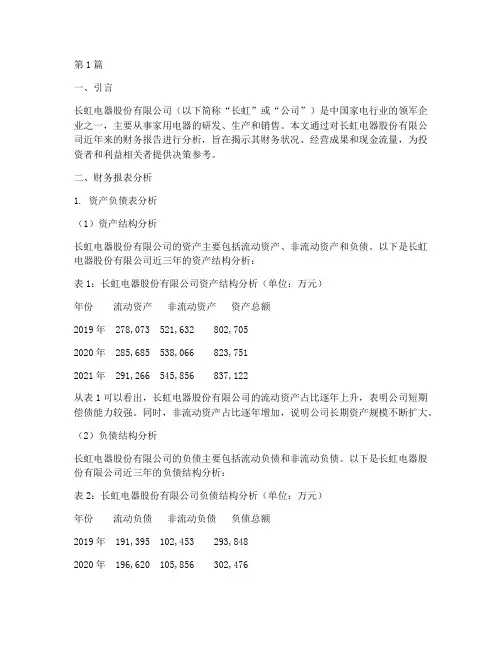

案例与作业四川长虹财务报表分析Standardization of sany group #QS8QHH-HHGX8Q8-GNHHJ8-HHMHGN#四川长虹(600839,SH)的财务报表分析案例四川长虹历来是中国彩电大王,几次在家电业价格战中取胜,进而成为中国彩电业的老大,但是,近几年来长虹因为竞争的加剧,人事的变动以及经营上的种种危机使得长虹处于历史的经营低谷,目前的长虹举步维艰,应该寻找新的对策。

我们分析一下近几年长虹的财务状况。

ò¢通过对四川长虹1998至2003年5年间公司基本财务数据分析,纵向比较分析长虹五年来规模扩张情况、生产经营情况、盈利状况和发展趋势。

1600000 万元140000012000001000000800000600000400000200000199819992000200120022003年主营业务收入变化曲线图250000万元20000015000010000050000199819992000200120022003年净利润变化曲线年199819992000200120022003总股本变化曲线元1199819992000200120022003年每股收益变化曲线从图中可以看出,公司主营业务收入波动不大,99年和01年有所下降,01年降到最低点不到100亿,2001年之后,长虹开创人倪润峰再次上台,长虹开始大范围的降价,推出背头彩电并扩大出口,之后主营收入和净利润开始稳步上升。

1999 年,长虹因为“郑百文”事件,大量应收帐款无法收回,导致净利润大幅下降 %。

加上1999年长虹有过一次10配的增配股和送股使得股本扩张摊薄了每股收益,99年每股收益大幅下降。

由总股本看出,99年之后长虹没有再次增发或配股,也没有进行股利分配,公司正处于整合阶段,一方面在激烈的竞争中惨淡经营,力图维持已有份额,另一方面加大研发力度,开发高端产品背投彩电,待行业好转,获得先机,占领高端市场。

四川长虹(600839,SH)的财务报表分析案例四川长虹历来是中国彩电大王,几次在家电业价格战中取胜,进而成为中国彩电业的老大,但是,近几年来长虹因为竞争的加剧,人事的变动以及经营上的种种危机使得长虹处于历史的经营低谷,目前的长虹举步维艰,应该寻找新的对策。

我们分析一下近几年长虹的财务状况。

Ò»¡¢通过对四川长虹1998至2003年5年间公司基本财务数据分析,纵向比较分析长虹五年来规模扩张情况、生产经营情况、盈利状况和发展趋势。

1600000 万元1400000120000010000008000006000004000002000001998 1999 2000 2001 2002 2003 年主营业务收入变化曲线图250000万元200000150000100000500001998 1999 2000 2001 2002 2003 年净利润变化曲线2200000000股215000000021000000002050000000200000000019500000001900000000年1998 1999 2000 2001 2002 2003总股本变化曲线1.2 元10.80.60.40.2199819992000200120022003年每股收益变化曲线从图中可以看出,公司主营业务收入波动不大,99年和01年有所下降,01年降到最低点不到100亿,2001年之后,长虹开创人倪润峰再次上台,长虹开始大范围的降价,推出背头彩电并扩大出口,之后主营收入和净利润开始稳步上升。

1999 年,长虹因为“郑百文”事件,大量应收帐款无法收回,导致净利润大幅下降 73.78%。

加上1999年长虹有过一次10配 2.31的增配股和送股使得股本扩张摊薄了每股收益,99年每股收益大幅下降。

由总股本看出,99年之后长虹没有再次增发或配股,也没有进行股利分配,公司正处于整合阶段,一方面在激烈的竞争中惨淡经营,力图维持已有份额,另一方面加大研发力度,开发高端产品背投彩电,待行业好转,获得先机,占领高端市场。

第1篇一、引言长虹电器股份有限公司(以下简称“长虹”或“公司”)是中国家电行业的领军企业之一,主要从事家用电器的研发、生产和销售。

本文通过对长虹电器股份有限公司近年来的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量,为投资者和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析长虹电器股份有限公司的资产主要包括流动资产、非流动资产和负债。

以下是长虹电器股份有限公司近三年的资产结构分析:表1:长虹电器股份有限公司资产结构分析(单位:万元)年份流动资产非流动资产资产总额2019年 278,073 521,632 802,7052020年 285,685 538,066 823,7512021年 291,266 545,856 837,122从表1可以看出,长虹电器股份有限公司的流动资产占比逐年上升,表明公司短期偿债能力较强。

同时,非流动资产占比逐年增加,说明公司长期资产规模不断扩大。

(2)负债结构分析长虹电器股份有限公司的负债主要包括流动负债和非流动负债。

以下是长虹电器股份有限公司近三年的负债结构分析:表2:长虹电器股份有限公司负债结构分析(单位:万元)年份流动负债非流动负债负债总额2019年 191,395 102,453 293,8482020年 196,620 105,856 302,4762021年 200,328 108,856 309,184从表2可以看出,长虹电器股份有限公司的流动负债占比逐年上升,表明公司短期偿债压力较大。

同时,非流动负债占比逐年增加,说明公司长期偿债能力有所增强。

2. 利润表分析(1)营业收入分析长虹电器股份有限公司的营业收入主要包括产品销售收入、其他业务收入等。

以下是长虹电器股份有限公司近三年的营业收入分析:表3:长虹电器股份有限公司营业收入分析(单位:万元)年份营业收入2019年 521,6322020年 538,0662021年 545,856从表3可以看出,长虹电器股份有限公司的营业收入逐年增长,表明公司主营业务发展良好。

四川长虹的盈余管理案例四川长虹是中国著名的家电企业之一,其盈余管理策略备受关注。

本文将介绍四川长虹的盈余管理案例,分析其成功原因,并总结其启示。

下面是本店铺为大家精心编写的3篇《四川长虹的盈余管理案例》,供大家借鉴与参考,希望对大家有所帮助。

《四川长虹的盈余管理案例》篇1一、引言四川长虹电器股份有限公司成立于 1994 年,是一家集家电、电子、通信等业务于一体的大型企业集团。

经过多年的发展,四川长虹已经成为中国家电行业的佼佼者之一,其盈余管理策略备受关注。

本文将介绍四川长虹的盈余管理案例,分析其成功原因,并总结其启示。

二、四川长虹的盈余管理案例1.产品创新四川长虹注重产品创新,不断推出新产品,提高产品质量和性能,以满足消费者的需求。

例如,四川长虹推出的智能电视、智能冰箱等产品,受到了消费者的青睐,提高了公司的销售额和利润。

2.成本控制四川长虹注重成本控制,通过优化生产流程、降低原材料成本、提高生产效率等方式,降低生产成本,提高企业盈利能力。

同时,公司还加强了对供应商的管理,优化供应链,降低了采购成本。

3.营销策略四川长虹在营销方面,采取了多种策略,如广告宣传、促销活动、渠道拓展等,提高了产品的知名度和美誉度,促进了销售额的提升。

此外,公司还加强了对市场的研究和分析,根据市场需求及时调整产品结构和策略,提高了市场的竞争力。

4.财务管理四川长虹在财务管理方面,建立了完善的财务管理体系,加强了对财务数据的分析和监控,确保了财务报表的真实性和准确性。

同时,公司还通过优化资本结构、提高资产利用率等方式,提高了企业的财务效益。

三、四川长虹盈余管理成功的原因1.注重产品创新,提高产品质量和性能。

2.加强成本控制,降低生产成本。

3.采取多种营销策略,提高产品的知名度和美誉度。

4.建立完善的财务管理体系,提高企业的财务效益。

四、启示1.企业应注重产品创新,提高产品质量和性能,以满足消费者的需求。

2.企业应加强成本控制,降低生产成本,提高企业盈利能力。

四川长虹的财务报表分析四川长虹历来是中国彩电大王,几次在家电业价格战中取胜,进而成为中国彩电业的老大,但是,近几年来长虹因为竞争的加剧,人事的变动以及经营上的种种危机使得长虹处于历史的经营低谷,目前的长虹举步维艰,应该寻找新的对策。

我们分析一下近几年长虹的财务状况。

通过对四川长虹1998至2003年5年间公司基本财务数据分析,纵向比较分析长虹五年来规模扩张情况、生产经营情况、盈利状况和发展趋势。

从图中可以看出,公司主营业务收入波动不大,99年和01年有所下降,01年降到最低点不到100亿,2001年之后,长虹开创人倪润峰再次上台,长虹开始大范围的降价,推出背头彩电并扩大出口,之后主营收入和净利润开始稳步上升。

1999年,长虹因为“郑百文”事件,大量应收帐款无法收回,导致净利润大幅下降73.78%。

加上1999年长虹有过一次10配2.31的增配股和送股使得股本扩张摊薄了每股收益,99年每股收益大幅下降。

由总股本看出,99年之后长虹没有再次增发或配股,也没有进行股利分配,公司正处于整合阶段,一方面在激烈的竞争中惨淡经营,力图维持已有份额,另一方面加大研发力度,开发高端产品背投彩电,待行业好转,获得先机,占领高端市场。

公司偿债能力分析根据2003年的财务报表进行四川长虹与同行业深康佳A(000016)的财务指标横向对比可以看出,四川长虹短期偿债能力各项指标均高于深康佳,他的流动比率大于2,速动比率大于1,说明流动负债偿还能力有保障,,但是其现金债务比率为负,说明2003年长虹经营现金净流量为负,现金净流出量大于现金净流入量,说明没有合理分配现金流量,现金占在流动资产中占的比例在减少,应收账款和存货等不能迅速变现的资产比例在增加。

而深康佳现金流量管理状况比四川长虹好,但是流动和速动比率不高,短期偿债能力比长虹差,说明深康佳流动资产在总资产中比重不高。

总的来说,长虹的短期偿债能力要好与深康佳。

从长期偿债能力看,长虹的负债率是比较低的,负债总额低于净资产,股权资本对债务的保障能力比较高,公司的资金来源主要是股权和资本和留存收益。

四川长虹财务报告分析四川长虹财务报告分析一、公司简介创立于1958年的长虹,本着“职员中意、顾客中意、股东中意”的企业宗旨,始终致力于制造符合消费者需求的欢乐体验,不断以永为人先的创新精神和彰显于世界的高品质3C消费电子,为消费者制造价值,成为人们改变生活的推动力量。

历经四十余年的磨砺,长虹实现从单纯的家电制造商向标准制定商、内容提供商的转变。

形成了集数字电视、空调、冰箱、IT、通讯、数码、网络、电源、商用系统电子、小家电等产业研发、生产、销售为一体的多元化、综合型跨国企业集团,已成为全球最具竞争能力的消费电子系统供应商和内容服务提供商。

截至2006年,长虹品牌价值已跃升至437.55亿元(RMB),在2005年398.61亿元的基础上净增38.94亿元,蝉联世界品牌500强。

面对宽敞的市场前景,目前,长虹已在中国30多个省市区成立了200余个营销分支机构,拥有遍及全国的30000余个营销网络和8000余个服务网点。

在广东、江苏、吉林、合肥等地区建立了数字工业园区,在深圳、上海、成都等地设立了创研中心。

同时在美洲、澳洲、东南亚、欧洲设立了子公司,在美国、法国、俄罗斯等10多个国家和地区开设了商务中心,经贸往来遍及全球100多个国家和地区。

二、财务分析(一)盈利能力分析从盈利能力角度看,四川长虹的盈利能力处于行业的低端水平。

以净资产收益率为核心的各项数据指标水平都低于行业平均值和要紧竞争对手的数值。

因此,四川长虹的连续进展和拓展业务的能力不强,对股东的回报力不足,对股东连续投资企业的驱动力较弱。

总体上,四川长虹的盈利能力状况不容乐观,企业面临着较为严肃的局面。

下面,报告将从几个要紧的财务比率入手,对长虹的盈利能力进行分析。

表1 2007-2018年度四川长虹盈利能力指标市盈率47.944444 201.25 107.540984每股净资产 4.9 4.73 5.04股利分派率0.388889 5 0.819672(以上数据来源于CSMAR数据库)1、营业毛利率从时刻上进行纵向分析,2007至2018年间,四川长虹的营业毛利率出现出上升趋势。

南京财经大学选修课财务报表分析2014 —2015第二学期课程名称:财务报报表分析论文题目:四川长虹综合财务分析报告班级:保险专硕研一姓名:王慧娟学号:1220140303任课老师:万如荣目录第一章公司简介 (2)1.1公司发展历史 (2)1.2公司主营业务介绍 (2)1.3公司业务展望 (3)第二章资产负债表分析 (3)2.1资产负债表结构分析 (4)2.1.1资产部分结构分析 (4)2.1.2负债结构分析 (6)2.1.3所有者权益结构分析 (7)2.2资产负债表具体项目分析 (7)2.2.1资产部分 (7)2.2.2负债部分 (8)2.3负债能力分析 (9)2.3.1长期负债能力 (9)2.3.2短期偿债能力分析 (10)第三章利润表分析 (11)3.1利润表结构分析 (12)3.2利润表具体项目分析 (13)3.2.1营业收入 (13)3.2.2毛利率 (14)3.2.3销售费用 (14)3.2.4管理费用 (14)3.2.5财务费用 (14)3.2.6其他项目 (15)第四章现金流量表分析 (15)4.1现金流量结构分析 (19)4.2现金流量具体项目分析 (20)4.2.1与经营活动有关的现金流量分析 (20)4.2.2与投资活动有关的现金流量分析 (20)4.2.3与筹资活动有关的现金流量分析 (21)第五章结论 (22)5.1四川长虹财务上存在的问题探讨 (22)5.1.1盈利能力问题 (22)5.1.2资产质量问题 (22)5.1.3偿债能力问题 (23)5.2建议 (23)四川长虹综合财务报告第一章公司简介1.1公司发展历史四川长虹电器股份有限公司(简称四川长虹)是1988 年经绵阳市人民政府[绵府发(1988)33 号]批准进行股份制企业改革试点。

同年人民银行绵阳市分行[绵人行金(1988)字第47 号]批准四川长虹向社会公开发行了个人股股票。

1993 年四川长虹按《股份有限公司规范意见》有关规定进行规范后,国家体改委[体改(1993)54 号]批准四川长虹继续进行规范化的股份制企业试点。