利用Excel计算终值、现值、年金、期限、收益率与久期

- 格式:docx

- 大小:14.73 KB

- 文档页数:2

excel终值计算公式Excel终值计算公式Excel是一款功能强大的电子表格软件,广泛应用于数据处理和计算方面。

在Excel中,终值是一项重要的计算指标,用于计算投资或贷款在一定期限内的最终价值。

本文将介绍Excel中终值计算公式的使用方法和相关注意事项。

一、终值计算公式的基本概念终值是指在一定期限内,经过一定利率的复利计算后,初始投资或贷款的最终价值。

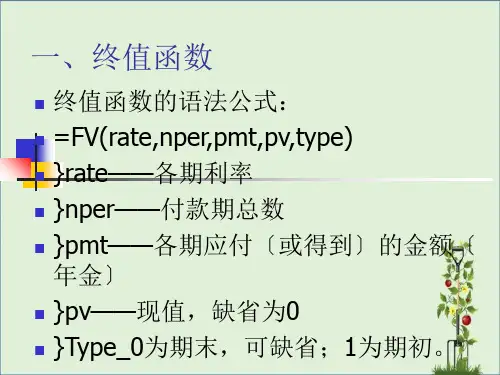

在Excel中,可以使用FV函数来计算终值。

FV 函数的语法如下:=FV(rate, nper, pmt, [pv], [type])其中,rate表示每期利率;nper表示期数;pmt表示每期支付的金额;pv表示现值,即初始投资或贷款的金额;type表示付款方式,0表示期初支付,1表示期末支付。

二、使用终值计算公式的步骤1. 打开Excel软件,新建一个工作表。

2. 在需要计算终值的单元格中输入FV函数。

3. 在函数中填入相应的值。

例如,假设我们要计算一个投资每年支付1000元,期限为5年,利率为5%的终值,那么可以输入以下公式:=FV(5%, 5, -1000, 0, 0)4. 按下回车键,Excel会自动计算并显示终值的结果。

三、终值计算公式的注意事项1. 在使用FV函数时,需要注意利率、期数、支付金额和现值的单位要统一。

例如,如果利率是年利率,那么期数也应以年为单位。

2. 当利率和期数不匹配时,需要进行单位换算。

例如,如果利率是年利率,期数是月数,那么需要将年利率转换成月利率,期数也要相应转换成月数。

3. 终值的计算结果为负数时,表示投资或贷款的偿还金额。

如果结果为正数,则为投资或贷款的最终价值。

4. 如果需要计算多期的终值,可以使用循环或复制公式的方式进行计算。

5. 在使用FV函数时,可以通过调整参数的值来进行不同情况的终值计算。

例如,可以改变支付金额或利率来观察终值的变化。

四、终值计算公式的应用场景1. 投资计划:可以使用终值计算公式来评估不同投资方案的收益情况,从而选择最有利可图的投资方案。

利用Excel计算终值、现值、年金、期限、收益率与久期利用Excel中的5个财务函数FV、PV、PMT、NPER与RA TE,可以相应地依次快捷计算终值FV、现值PV、年金金额(或每期现金流金额)A、年限(或期数)n与收益率(每一期的复利率)r。

这5个财务函数FV、PV、PMT、NPER与RATE,都有5个自变量。

这5个自变量的排列次序,依次为:FV(Rate,Nper,Pmt,Pv,Type);PV(Rate,Nper,Pmt,Fv,Type);PMT(Rate,Nper,Pv,Fv,Type);NPER(Rate,Pmt,Pv,Fv,Type);RA TE(Nper,Pmt,Pv,Fv,Type)。

计算这5个财务函数时,都要相应地按上述这些函数中5个自变量的排列次序,输入这5个自变量的值。

其中最后一个自变量Type,只取值0或1:如果现金流发生在年末(或期末),Type就取值0或忽略;如果现金流发生在年初(或期初),Type就取值1。

当其中的自变量Pmt取为零时,计算机就自然默认为处理的是简单现金流量问题(可以认为这是一个广义的年金问题,只是其中的年金为0):只有一开始的现金流入量Pv,或者最后的现金流入量Fv。

当其中的自变量Pv或Fv取为零时,计算机就自然默认为处理的是年金问题。

计算年金问题时,其中的自变量Pv或Fv都可以不取为零:Pv是指一开始的现金流入量,Fv是指最后的现金流入量。

例如,RA TE(36,4,-100,100,0)=4%,其中:第1个自变量Nper是指收付年金的次数,第2个自变量Pmt是指年金流入的金额,第3个自变量Pv是指一开始的现金流入量,第4个自变量Fv是指最后的现金流入量,最后一个自变量Type取0是指年金都是在期末流入的。

以下再详细说明第1个财务函数的计算方法。

其余财务函数的计算方法类似。

第1个财务函数FV(Rate,Nper,Pmt,Pv,Type)是计算终值FV,计算时:先输入第1个自变量“贴现率(每一期的复利率)Rate”的值r;再输入第2个自变量“年限(或期数)Nper”的值n;接着再输入第3个自变量“年金(或每期现金流金额)Pmt”的值A,如果计算的不是年金问题,而只是计算现在一笔现金P在n年(或期)以后的终值FV,那末第3个自变量“年金Pmt”的值取为0,这表示计算的不是年金问题;接着再输入第4个自变量“现值Pv”的值P,如果计算的不是现在一笔现金P在n年(或期)以后的终值FV,而计算的是年金问题,那末第4个自变量“现值Pv”的值取为0;最后,输入最后一个自变量Type的值,如果现金流发生在年末(或期末),Type就取值0或忽略,如果现金流发生在年初(或期初),Type就取值1。

一、现值计算PV、FV、PMT、RATE、NPER在Excel中,计算现值的函数是PV,其语法格式为:PV(rate,nper,pmt,[fv],[type])。

其中:参数rate为各期利率,参数nper为投资期(或付款期)数,参数pmt为各期支付的金额。

省略pmt参数就不能省略fv参数;fv参数为未来值,省略fv参数即假设其值为0,也就是一笔贷款的未来值为零,此时不能省略pmt参数。

type参数值为1或0,用以指定付款时间是在期初还是在期末,如果省略type则假设值为0,即默认付款时间在期末。

案例1:计算复利现值。

某企业计划在5年后获得一笔资金1000000元,假设年投资报酬率为10%,问现在应该一次性地投入多少资金?在Excel工作表的单元格中录入:=PV(10%,5,0,-1000000),回车确认,结果自动显示为620921.32元。

案例2:计算普通年金现值。

购买一项基金,购买成本为80000元,该基金可以在以后20年内于每月月末回报600元。

若要求的最低年回报率为8%,问投资该项基金是否合算?在Excel工作表的单元格中录入:=PV(8%/12,12*20,-600),回车确认,结果自动显示为71732.58元。

71732.58元为应该投资金额,如果实际购买成本要80000元,那么投资该项基金是不合算的。

案例3:计算预付年金现值。

有一笔5年期分期付款购买设备的业务,每年年初付500000元,银行实际年利率为6%.问该项业务分期付款总额相当于现在一次性支付多少价款?在Excel工作表的单元格中录入:=PV(6%,5,-500000,0,1),回车确认,结果自动显示为2232552.81元。

即该项业务分期付款总额相当于现在一次性支付2232552.81元。

二、净现值计算在Excel中,计算净现值的函数是NPV,其语法格式为:NPV(rate,value1,value2,……)。

Rate为某一期间的固定贴现率;Value1,value2,……为一系列现金流,代表支出或收入。

运用Excel 软件计算NPV(净现值)和IRR(内部收益率)及投资回收期、折现率、财务净现值的解释如何用Excel 软件计算NPV(净现值)和IRR(内部收益率)投资决策时,可以借助Excel 软件通计算NPV(净现值)和IRR(内部收益率)两个重要的投资指标。

操作步骤第一步:启动Excel电子表格,在菜单栏“插入”里点击启动“函数”。

第二步:在粘贴函数对话框里“函数分类”选择“财务”,“函数名”选择“NPV”。

第三步:输入相关参数,求出NPV。

实例演示某项目投资期为6年,各年末净现金流量分别为-500、200、200、200、200、100,该项目基准收益率为10%,试通过NPV 法分析该项目是否可行?在Rate栏内输入折现率0.1,在Value栏内输入一组净现金流量,并用逗号隔开-500, 200, 200, 200, 200, 100。

也可单击红色箭头处,从Excel工作簿里选取数据。

然后,从该对话框里直接读取计算结果“计算结果= 178.2411105”。

或者点击“确定”,将NPV的计算结果放到Excel工作簿的任一单元格内。

大大提高了工作效率。

重复本文中的第一步和第二步,在第二步中的“函数名”中选择“IRR”,单击“确定”,弹出对话框遥在Value栏内输入一组净现金流量,两头用“{}”,中间用逗号隔开,即“{-500, 200, 200, 200, 200, 100}”,也可点击对话框中的红色箭头处,从Excel工作簿里直接选取。

然后,即可从该对话框中直接读出计算结果,或者单击“确定”,将IRR 的计算结果放到Excel工作簿中的任一单元格内。

根据显示,读出IRR=25.5280777%>10%,即该项目的内部收益率大于项目的基准收益率,因此该投资项目可行。

从上面的例子可以看出,利用Excel来计算NPV和IRR,会起到事半功倍的效果,轻松之间就省去了繁杂手工计算的烦恼。

投资回收期、折现率、财务净现值在某一分析(指自有资金、或全投资、或投资者)中,得到各年净现金流量如下:-100,30,33,37,40,40,40,40,80如果说,其返本期是3年或4年,都是可以的,说返本期是 3年,是不包括建设期,说返本期是 4年,是包括建设期在内。

利用Excel计算终值、现值、年金、期限、收益率与久期利用Excel中的5个财务函数FV、PV、PMT、NPER与RA TE,可以相应地依次快捷计算终值FV、现值PV、年金金额(或每期现金流金额)A、年限(或期数)n与收益率(每一期的复利率)r。

这5个财务函数FV、PV、PMT、NPER与RATE,都有5个自变量。

这5个自变量的排列次序,依次为:FV(Rate,Nper,Pmt,Pv,Type);PV(Rate,Nper,Pmt,Fv,Type);PMT(Rate,Nper,Pv,Fv,Type);NPER(Rate,Pmt,Pv,Fv,Type);RA TE(Nper,Pmt,Pv,Fv,Type)。

计算这5个财务函数时,都要相应地按上述这些函数中5个自变量的排列次序,输入这5个自变量的值。

其中最后一个自变量Type,只取值0或1:如果现金流发生在年末(或期末),Type就取值0或忽略;如果现金流发生在年初(或期初),Type就取值1。

当其中的自变量Pmt取为零时,计算机就自然默认为处理的是简单现金流量问题(可以认为这是一个广义的年金问题,只是其中的年金为0):只有一开始的现金流入量Pv,或者最后的现金流入量Fv。

当其中的自变量Pv或Fv取为零时,计算机就自然默认为处理的是年金问题。

计算年金问题时,其中的自变量Pv或Fv都可以不取为零:Pv是指一开始的现金流入量,Fv是指最后的现金流入量。

例如,RA TE(36,4,-100,100,0)=4%,其中:第1个自变量Nper是指收付年金的次数,第2个自变量Pmt是指年金流入的金额,第3个自变量Pv是指一开始的现金流入量,第4个自变量Fv是指最后的现金流入量,最后一个自变量Type取0是指年金都是在期末流入的。

以下再详细说明第1个财务函数的计算方法。

其余财务函数的计算方法类似。

第1个财务函数FV(Rate,Nper,Pmt,Pv,Type)是计算终值FV,计算时:先输入第1个自变量“贴现率(每一期的复利率)Rate”的值r;再输入第2个自变量“年限(或期数)Nper”的值n;接着再输入第3个自变量“年金(或每期现金流金额)Pmt”的值A,如果计算的不是年金问题,而只是计算现在一笔现金P在n年(或期)以后的终值FV,那末第3个自变量“年金Pmt”的值取为0,这表示计算的不是年金问题;接着再输入第4个自变量“现值Pv”的值P,如果计算的不是现在一笔现金P在n年(或期)以后的终值FV,而计算的是年金问题,那末第4个自变量“现值Pv”的值取为0;最后,输入最后一个自变量Type的值,如果现金流发生在年末(或期末),Type就取值0或忽略,如果现金流发生在年初(或期初),Type就取值1。

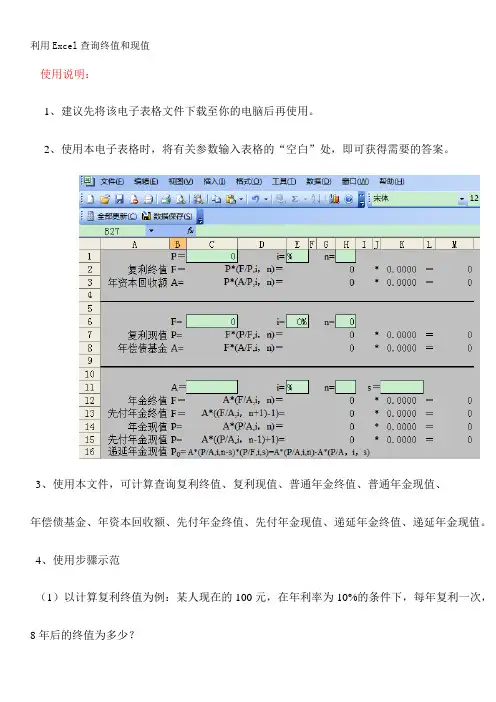

利用Excel查询终值和现值

使用说明:

1、建议先将该电子表格文件下载至你的电脑后再使用。

2、使用本电子表格时,将有关参数输入表格的“空白”处,即可获得需要的答案。

3、使用本文件,可计算查询复利终值、复利现值、普通年金终值、普通年金现值、

年偿债基金、年资本回收额、先付年金终值、先付年金现值、递延年金终值、递延年金现值。

4、使用步骤示范

(1)以计算复利终值为例:某人现在的100元,在年利率为10%的条件下,每年复利一次,8年后的终值为多少?

步骤一:输入P=100

步骤二:输入i=10%

步骤三:输入n=8

步骤四:查询答案

复利终值=214.36;年资本回收额=18.74。

(2)从现在开始,3年后的每年末(即第4年末)将获得500元,共7年,年利率12%,求:该递延年金的终值和现值各为多少?

步骤一:A=500

步骤二:输入i=12%

步骤三:输入n=10

步骤四:s=3

步骤四:查询答案

递延年金终值=8774.35

递延年金现值=1624.2。

在 Excel 中,我们可以使用各种公式和函数来计算终值、现值、年金、期限、收益率和久期。

下面将详细介绍如何使用 Excel 来进行这些计算。

1. 终值:终值是指一笔投资在指定期限后的价值。

要计算终值,可以使用 Excel 的 FV 函数。

该函数的语法如下:FV(rate, nper, pmt, pv, type),其中:- rate:每个期间的利率。

- nper:期间的总数。

- pmt:每个期间的付款金额(如果有年金)。

- pv:现值(如果有)。

- type:付款类型(1:期末付款,0:期初付款)。

例如,假设您要计算在每个月存入 1000 元、持续 5 年、年化利率为 5% 的情况下,到期后的终值。

Excel 公式如下:=FV(5%/12, 5*12, -1000, 0, 0)。

这将得到一个负数,表示未来的价值。

2. 现值:现值是指一笔未来金额的当前价值。

要计算现值,可以使用 Excel 的 PV 函数。

该函数的语法如下:PV(rate, nper, pmt, fv, type),其中的参数与 FV 函数相同。

例如,假设您要计算每个月存入 1000 元、持续 5 年、年化利率为5% 的情况下,现在的现值。

Excel 公式如下:=PV(5%/12, 5*12, -1000, 0, 0)。

3. 年金:年金是指一系列定期支付的金额。

要计算年金,可以使用Excel 的 PMT 函数。

该函数的语法如下:PMT(rate, nper, pv, fv,type),其中的参数与 FV 函数相同,只是 pmt 参数表示每个期间的支付金额。

例如,假设您要计算每个月存入 1000 元、持续 5 年,年化利率为5% 的情况下的每期支付金额。

Excel 公式如下:=PMT(5%/12, 5*12, 0, 0, 0)。

4. 期限:期限是指一笔投资或贷款的持续时间。

要计算期限,可以使用 Excel 的 NPER 函数。

该函数的语法如下:NPER(rate, pmt, pv, fv, type),其中的参数与 FV 函数相同。

利用Excel 计算终值、现值、年金、期限、收益率与久期利用Excel 中的5 个财务函数FV、PV、PMT、NPER 与RATE,可以相应地依次快捷计算终值FV、现值PV、年金金额(或每期现金流金额)A、年限(或期数)n 与收益率(每一期的复利率)r。

这5 个财务函数FV、PV、PMT、NPER 与RA TE,都有5 个自变量。

这5 个自变量的排列次序,依次为:FV(Rate,Nper,Pmt,Pv,Type);PV(Rate,Nper,Pmt,Fv,Type);PMT(Rate,Nper,Pv,Fv,Type);NPER(Rate,Pmt,Pv,Fv,Type);RA TE(Nper,Pmt,Pv,Fv,Type)。

计算这5 个财务函数时,都要相应地按上述这些函数中 5 个自变量的排列次序,输入这5 个自变量的值。

其中最后一个自变量Type,只取值0 或1:如果现金流发生在年末(或期末),Type 就取值0 或忽略;如果现金流发生在年初(或期初),Type 就取值1。

当其中的自变量Pmt 取为零时,计算机就自然默认为处理的是简单现金流量问题(可以认为这是一个广义的年金问题,只是其中的年金为0):只有一开始的现金流入量Pv,或者最后的现金流入量Fv。

当其中的自变量Pv 或Fv 取为零时,计算机就自然默认为处理的是年金问题。

计算年金问题时,其中的自变量Pv 或Fv 都可以不取为零:Pv 是指一开始的现金流入量,Fv 是指最后的现金流入量。

例如,RATE(36,4,-100,100,0)=4%,其中:第1 个自变量Nper 是指收付年金的次数,第 2 个自变量Pmt 是指年金流入的金额,第 3 个自变量Pv 是指一开始的现金流入量,第 4 个自变量Fv 是指最后的现金流入量,最后一个自变量Type 取0 是指年金都是在期末流入的。

以下再详细说明第1 个财务函数的计算方法。

其余财务函数的计算方法类似。

在金融和投资领域,现值和终值是两个基本重要的概念。

现值是指未来一笔或几笔现金流的价值,而终值则是指一定时期后现金流的价值。

计算现值和终值可以帮助投资者做出明智的决策,更好地规划资金的运用。

在Excel中,我们可以利用一些简单的公式来求解现值和终值的计算,这些公式能够帮助我们快速准确地得出结果。

接下来,我们将针对现值和终值的计算公式进行详细介绍,并结合实例进行演示。

一、现值的求解公式在Excel中,我们可以使用现值函数(PV)来计算给定投资的现值。

现值函数的一般形式如下:PV(rate, nper, pmt, [fv], [type])其中,rate代表每期利率;nper代表总期数;pmt代表每期支付金额,如果为负值,代表投资金额;fv代表未来值,即终值;type代表支付时点的时间假设,0代表期末支付,1代表期初支付。

举个例子,比如我们想要计算一笔未来收益为1000元,年利率为5,持续10年的投资的现值。

我们可以使用以下的Excel公式:=PV(5, 10, 0, 1000, 0)通过这个公式,我们可以得到该投资在现在的价值为613.91元。

这就是这笔投资的现值。

二、终值的求解公式同样地,在Excel中,我们也可以使用终值函数(FV)来计算给定投资的终值。

终值函数的一般形式如下:FV(rate, nper, pmt, [pv], [type])其中,rate代表每期利率;nper代表总期数;pmt代表每期支付金额,如果为负值,代表投资金额;pv代表现值;type代表支付时点的时间假设,0代表期末支付,1代表期初支付。

举个例子,假设我们现在有一笔投资,现值为500元,年利率为3,持续5年。

我们想要计算这笔投资在未来的价值,我们可以使用以下Excel公式:=FV(3, 5, 0, 500, 0)通过这个公式,我们可以得到这笔投资在未来的价值为579.63元。

这就是这笔投资的终值。

现值和终值是投资领域非常重要的概念,在Excel中我们可以使用PV 和FV函数来方便快捷地计算现值和终值。

在EXCEL中根据久期的定义式计算债券的久期久期是衡量债券价格对于利率变动的敏感度的指标。

债券的久期越长,其价格对利率变化的敏感度就越高,反之亦然。

下面将详细介绍如何在Excel中根据久期的定义式计算债券的久期。

首先,我们需要了解久期的定义。

久期的定义是债券现金流的加权平均到期时间,其中现金流是指债券的利息和本金支付时间。

公式表示为:久期=[(现金流1时间x现金流1金额)+(现金流2时间x现金流2金额)+...+(现金流n时间x现金流n金额)]/债券总价值现在我们来详细解释一下这个公式。

首先,我们需要获得债券的现金流时间和现金流金额。

现金流时间是指债券支付现金流的时间,可以根据债券的期限和付息频率计算得出。

现金流金额是指债券在每个现金流时间支付的金额,包括利息和本金。

然后,我们将现金流时间乘以现金流金额,将所有现金流的乘积相加,得到一个乘积总和。

接下来,我们还需要计算债券的总价值。

债券的总价值等于所有现金流的现值之和。

现值是指将未来现金流折现到当前时间的价值。

在Excel中,我们可以使用以下公式来计算债券的总价值:债券总价值 = PV(rate, nper, pmt, fv, type)其中,rate是折现率,可以是债券的到期收益率;nper是债券的期限;pmt是每期支付的现金流金额;fv是债券到期时的未来本金(通常为0);type是现金流支付类型,通常为0。

最后,我们将乘积总和除以债券的总价值,即可得到债券的久期。

接下来,我们将通过一个具体的例子来演示如何在Excel中计算债券的久期。

假设有一个债券,期限为5年,年利率为5%,每年付息一次,债券总额为1000元。

我们需要计算债券的久期。

首先,我们需要确定债券的现金流时间和现金流金额。

债券每年付息一次,因此共有5个现金流。

现金流时间分别为1年、2年、3年、4年和5年。

现金流金额为50元(1000元乘以5%)。

现在,我们可以将现金流时间和现金流金额分别输入Excel表格的列中。

excel年金计算公式

Excel中的年金计算公式非常简单且实用,可以用来计算每月、每年或其他周期性付款的总金额,包括本金和利息。

年金计算公式可以用来计算贷款、退休计划和其他投资计划的收益。

下面是Excel中的年金计算公式:

=PMT(rate, nper, pv, [fv], [type])

其中,

rate:每期利率,可以是年利率除以12得到的月利率,或者是其他周期性利率。

nper:付款总期数,也就是到期日或最后一次支付日之前的付款期数。

pv:现值,即未来所有付款的现值。

如果省略,则默认为0。

fv:未来值,即在最后一次支付之后的余额,如果省略,则默认为0。

type:付款时间类型,0或省略表示付款在期末,1表示付款在期初。

下面是一个例子:

假设你要贷款10万元,贷款期限为10年,年利率为5%。

你每年需要向银行支付一次利息和本金,每年支付期初。

使用年金计算公式可以计算出每年需要支付的金额。

在Excel中,输入以下公式:

=PMT(5%/12, 10*12, 100000)

公式的意思是,每月支付5%/12=0.4167%的利率,总共需要支付10*12=120期,现值为100000元。

计算结果为每期支付1,110.21元。

所以每年需要支付的金额为1,110.21元*12=13,322.52元。

年金计算公式在Excel中非常实用,可以帮助你计算各种投资和贷款方案的收益和支付金额。

excel年金计算公式

年金是一种周期性的支付,通常用于退休金、保险金等领域。

在Excel中,我们可以使用内置的NPV函数来计算年金。

首先,需要确定年金的现值、未来值、付款期数和利率。

假设现值为PV,未来值为FV,付款期数为n,利率为r,则年金的计算公式为:

=(PV*(1+r)^n+FV)/((1+r)^n-1)*r

其中,^表示乘方,*表示乘法,/表示除法,-表示减法,()表示优先计算的部分。

在使用Excel时,可以将上述公式输入到单元格中,然后将相应的值替换到公式中的PV、FV、n和r位置。

例如,如果PV为10000,FV为0,n为10,r为0.05,则计算公式为:

=(10000*(1+0.05)^10+0)/((1+0.05)^10-1)*0.05

计算结果为:

1089.72

这意味着在未来10年内,每年支付1089.72元的年金,可以在利率为5%的情况下,达到现值为10000元的目标。

使用Excel的年金计算公式可以帮助我们更轻松地计算年金,同时也可以通过更改相应的值来进行不同方案的比较和分析。

- 1 -。

在EXCEL中根据久期的定义式计算债券的久期债券久期(Duration)是衡量债券价格对利率敏感程度的一个指标。

它是衡量债券期限内现金流现值加权平均的期限,帮助投资者评估债券的价格波动和利率风险。

在Excel中,我们可以使用定义式来计算债券的久期。

定义式久期是债券现金流现值与债券价格的比率的加权平均期限,通过以下步骤可以计算债券的定义式久期:1.首先,我们需要获得债券的现金流。

债券通常有固定的息票和到期日,投资者将在每一期收到固定的利息,并在到期日收回本金。

债券的现金流通常可以通过列出每期的现金流,然后计算现金流的现值来获得。

例如,假设债券有5年期限,每年支付利息100元,到期时收回1000元本金,我们可以将现金流列为:期数:12345现金流:10010010010011002. 然后,我们计算每期现金流的现值。

现值是将未来的现金流计算到当前时点的过程。

在Excel中,我们可以使用NPV函数来计算现值。

假设债券的年利率为5%,我们可以使用以下公式计算每期现金流的现值:现值=现金流/(1+年利率)^期数例如,在Excel中,我们可以使用以下公式计算第1期现金流的现值:=100/(1+5%)^1=95.243. 接下来,我们计算每期现金流的加权期限。

加权期限是每期现金流乘以相应的期数后的加权平均值。

在Excel中,我们可以使用SUMPRODUCT函数来计算加权期限。

假设债券有5期现金流,并且加权期限的计算范围是A2:A6(对应现金流范围),则可以使用以下公式计算加权期限:加权期限=SUMPRODUCT(现金流范围,期数范围)/SUM(现金流范围)例如,在Excel中,我们可以使用以下公式计算加权期限:=SUMPRODUCT(A2:A6,B2:B6)/SUM(B2:B6)4. 最后,我们计算债券的定义式久期。

定义式久期是加权期限除以债券的价格。

在Excel中,我们可以使用以下公式计算债券的定义式久期:定义式久期=加权期限/债券价格假设债券的价格是1000元,则可以使用以下公式计算债券的定义式久期:=加权期限/1000通过以上步骤,我们可以在Excel中计算债券的定义式久期。

3.2.5利用Excel计算终值、现值、年金、期限、收益率与久期利用Excel中的5个财务函数FV、PV、PMT、NPER与RATE,可以相应地依次快捷计算终值FV、现值PV、年金金额(或每期现金流金额)A、年限(或期数)n与收益率(每一期的复利率)r。

这5个财务函数FV、PV、PMT、NPER与RATE,都有5个自变量。

这5个自变量的排列次序,依次为:FV(Rate,Nper,Pmt,Pv,Type);PV(Rate,Nper,Pmt,Fv,Type);PMT(Rate,Nper,Pv,Fv,Type);NPER(Rate,Pmt,Pv,Fv,Type);RATE(Nper,Pmt,Pv,Fv,Type)。

计算这5个财务函数时,都要相应地按上述这些函数中5个自变量的排列次序,输入这5个自变量的值。

其中最后一个自变量Type,只取值0或1:如果现金流发生在年末(或期末),Type就取值0或忽略;如果现金流发生在年初(或期初),Type就取值1。

当其中的自变量Pmt取为零时,计算机就自然默认为处理的是简单现金流量问题(可以认为这是一个广义的年金问题,只是其中的年金为0):只有一开始的现金流入量Pv,或者最后的现金流入量Fv。

当其中的自变量Pv或Fv取为零时,计算机就自然默认为处理的是年金问题。

计算年金问题时,其中的自变量Pv或Fv都可以不取为零:Pv是指一开始的现金流入量,Fv是指最后的现金流入量。

例如,RATE(36,4,-100,100,0)=4%,其中:第1个自变量Nper是指收付年金的次数,第2个自变量Pmt是指年金流入的金额,第3个自变量Pv是指一开始的现金流入量,第4个自变量Fv是指最后的现金流入量,最后一个自变量Type取0是指年金都是在期末流入的。

以下再详细说明第1个财务函数的计算方法。

其余财务函数的计算方法类似。

第1个财务函数FV(Rate,Nper,Pmt,Pv,Type)是计算终值FV,计算时:先输入第1个自变量“贴现率(每一期的复利率)Rate”的值r;再输入第2个自变量“年限(或期数)Nper”的值n;接着再输入第3个自变量“年金(或每期现金流金额)Pmt”的值A,如果计算的不是年金问题,而只是计算现在一笔现金P在n年(或期)以后的终值FV,那末第3个自变量“年金Pmt”的值取为0,这表示计算的不是年金问题;接着再输入第4个自变量“现值Pv”的值P,如果计算的不是现在一笔现金P在n年(或期)以后的终值FV,而计算的是年金问题,那末第4个自变量“现值Pv”的值取为0;最后,输入最后一个自变量Type的值,如果现金流发生在年末(或期末),Type就取值0或忽略,如果现金流发生在年初(或期初),Type就取值1。

excel怎么计算收益率与年化收益率通过比较年化收益率,我们可以比较直观地看出一项投资是否成功。

EXCEL通过简单的操作,就能帮助我们快速方便地自动计算出年化收益率。

excel计算收益率与年化收益率的方法excel计算收益率与年化收益率的步骤:【新建一个工作簿】打开EXCEL后,我们首先新建一个空白的工作簿。

excel计算收益率与年化收益率的步骤:【输入项目】如图,分别输入项目:购入成本,当下价值,累计收益,买入日期,卖出日期,持有时间,收益率年,化收益率。

excel计算收益率与年化收益率的步骤:【建立函数】(1)累计收益=当下价值-购入成本。

所以在D2栏输入【=C2-B2】输入完毕后点击回车。

excel计算收益率与年化收益率的步骤:【建立函数】(2)持有时间=卖出日期-买入日期。

所以在G2栏输入【=DATEDIF(E2,F2,"d")】输入完毕后点击回车。

excel计算收益率与年化收益率的步骤:【建立函数】(3)收益率=累计收益/购入成本。

所以在H2栏输入【=D2/B2】输入完毕后点击回车。

excel计算收益率与年化收益率的步骤:【建立函数】(4)年化收益率=(累计收益/购入成本)/持有时间*365天。

所以在最后一栏输入【=H2/G2*365】输入完毕后点击回车。

excel计算收益率与年化收益率的步骤:【改变单元格格式】分别右键H栏和I栏的最顶端,点击【设置单元格格式】,点击【百分比】,点击【确定】。

excel计算收益率与年化收益率的步骤:【在各栏中输入数值】我在这里随便输入了一些数值做测试,如图。

3.2.5 利用Excel计算终值、现值、年金、期限、收益率与久期

利用Excel中的5个财务函数FV、PV、PMT、NPER与RA TE,可以相应地依次快捷计算终值FV、现值PV、年金金额(或每期现金流金额)A、年限(或期数)n与收益率(每一期的复利率)r。

这5个财务函数FV、PV、PMT、NPER与RATE,都有5个自变量。

这5个自变量的排列次序,依次为:

FV(Rate,Nper,Pmt,Pv,Type);

PV(Rate,Nper,Pmt,Fv,Type);

PMT(Rate,Nper,Pv,Fv,Type);

NPER(Rate,Pmt,Pv,Fv,Type);

RA TE(Nper,Pmt,Pv,Fv,Type)。

计算这5个财务函数时,都要相应地按上述这些函数中5个自变量的排列次序,输入这5个自变量的值。

其中最后一个自变量Type,只取值0或1:如果现金流发生在年末(或期末),Type就取值0或忽略;如果现金流发生在年初(或期初),Type就取值1。

当其中的自变量Pmt取为零时,计算机就自然默认为处理的是简单现金流量问题(可以认为这是一个广义的年金问题,只是其中的年金为0):只有一开始的现金流入量Pv,或者最后的现金流入量Fv。

当其中的自变量Pv或Fv取为零时,计算机就自然默认为处理的是年金问题。

计算年金问题时,其中的自变量Pv或Fv都可以不取为零:Pv是指一开始的现金流入量,Fv是指最后的现金流入量。

例如,

RA TE(36,4,-100,100,0)=4%,

其中:第1个自变量Nper是指收付年金的次数,第2个自变量Pmt是指年金流入的金额,第3个自变量Pv是指一开始的现金流入量,第4个自变量Fv是指最后的现金流入量,最后一个自变量Type取0是指年金都是在期末流入的。

以下再详细说明第1个财务函数的计算方法。

其余财务函数的计算方法类似。

第1个财务函数FV(Rate,Nper,Pmt,Pv,Type)是计算终值FV,计算时:先输入第1个自变量“贴现率(每一期的复利率)Rate”的值r;再输入第2个自变量“年限(或期数)Nper”的值n;接着再输入第3个自变量“年金(或每期现金流金额)Pmt”的值A,如果计算的不是年金问题,而只是计算现在一笔现金P在n年(或期)以后的终值FV,那末第3个自变量“年金Pmt”的值取为0,这表示计算的不是年金问题;接着再输入第4个自变量“现值Pv”的值P,如果计算的不是现在一笔现金P在n年(或期)以后的终值FV,而计算的是年金问题,那末第4个自变量“现值Pv”的值取为0;最后,输入最后一个自变量Type的值,如果现金流发生在年末(或期末),Type就取值0或忽略,如果现金流发生在年初(或期初),Type就取值1。

【例3.1】设有一个分期付款项目,付款期限为2年,每个月月底支付5万元,月复利率为1%,则运用Excel中的财务函数FV与PV,可计算得到付款现值之和为

PV(1%,24,-5,0,0)=106.22,

付款现值之和为

FV(1%,24,-5,0,0)=134.87,

其年复利率为

IRR=(1+1%)^12-1=12.6825%。

【例3.2】设有一个分存整取项目,存期为3年,每个月月初存0.1万元,3年以后可得4万元,则运用Excel中的财务函数RA TE,可计算得到该项目的月复利率为

RA TE(36,-0.1,0,4,1)=0.562%,

从而其年复利率为

IRR=(1+0.562%)^12-1=6.95557%。

【例3.3】设有一个设备的价格为30万元,准备进行分期付款,每个月月底支付1万元,商定的月复利率为0.5%,则运用Excel中的财务函数NPER,可计算得到需要付款的次数为NPER(0.5%,-1,30,0,0)=32.585次。

【例3.4】设有一个设备的价格为300000元,准备进行分期付款,每个月月底支付同样一笔钱,3年内付清,商定的月复利率为0.5%,则运用Excel中的财务函数PMT,可计算得每个月月底需要支付

PMT(0.5%,36,—300000,0,0)=9126.58元。

【例3.5】设有一只附息债券,每半年付息一次,还有10年到期,发行时的票面利率为5%,现在同类债券(指风险与剩余年限差不多)的到期收益率约为4%,试计算该债券的合理价格。

年复利率为4%时,半年的复利率为

(1+4%)^0.5-1,

于是,1张债券(100元面值)的现值为

PV((1+4%)^0.5-1,20,-2.5,0,0)+PV(4%,10,0,-100,0)=108.51元。

最后,再介绍一个计算附息债券久期的财务函数DURA TION。

这里的DURA TION是附息债券的久期,也称为持续期,它是指在考虑资金时间价值的条件下,投资回收的平均年限(剩余年限)。

该财务函数DURA TION共有5个自变量

DURATION(Settlement,Maturity,Coupon,Yld,Frequency),

其中:第1个自变量结算日Settlement是指一开始投资的日期,第2个自变量到期日Maturity 是指最后一笔现金流入的日期,第3个自变量息票率Coupon是指每次利息与债券面值之比,第4个自变量Yld是债券的到期收益率,第5个自变量频率Frequency是指债券每年付息的次数。

例如,

DURATION(2005-3-23,2009-9-8,0.02,0.04,2)=4.275。