第二章 增值税法 (1)

- 格式:ppt

- 大小:1.28 MB

- 文档页数:45

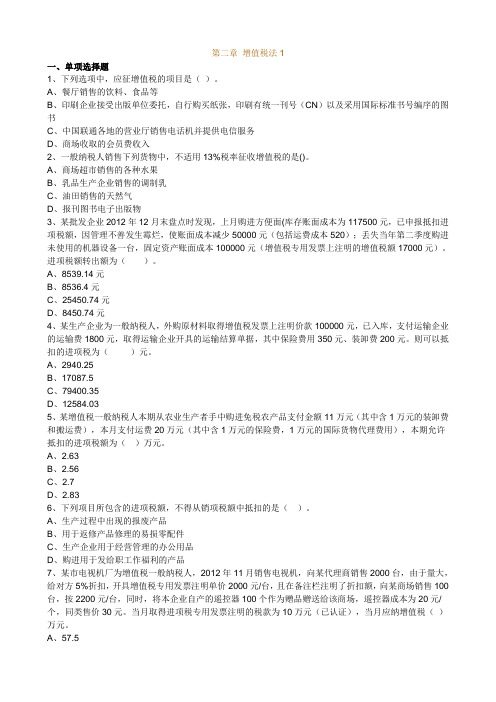

第二章增值税法1一、单项选择题1、下列选项中,应征增值税的项目是()。

A、餐厅销售的饮料、食品等B、印刷企业接受出版单位委托,自行购买纸张,印刷有统一刊号(CN)以及采用国际标准书号编序的图书C、中国联通各地的营业厅销售电话机并提供电信服务D、商场收取的会员费收入2、一般纳税人销售下列货物中,不适用13%税率征收增值税的是()。

A、商场超市销售的各种水果B、乳品生产企业销售的调制乳C、油田销售的天然气D、报刊图书电子出版物3、某批发企业2012年12月末盘点时发现,上月购进方便面(库存账面成本为117500元,已申报抵扣进项税额,因管理不善发生霉烂,使账面成本减少50000元(包括运费成本520);丢失当年第二季度购进未使用的机器设备一台,固定资产账面成本100000元(增值税专用发票上注明的增值税额17000元)。

进项税额转出额为()。

A、8539.14元B、8536.4元C、25450.74元D、8450.74元4、某生产企业为一般纳税人,外购原材料取得增值税发票上注明价款100000元,已入库,支付运输企业的运输费1800元,取得运输企业开具的运输结算单据,其中保险费用350元、装卸费200元。

则可以抵扣的进项税为()元。

A、2940.25B、17087.5C、79400.35D、12584.035、某增值税一般纳税人本期从农业生产者手中购进免税农产品支付金额11万元(其中含1万元的装卸费和搬运费),本月支付运费20万元(其中含1万元的保险费,1万元的国际货物代理费用),本期允许抵扣的进项税额为()万元。

A、2.63B、2.56C、2.7D、2.836、下列项目所包含的进项税额,不得从销项税额中抵扣的是()。

A、生产过程中出现的报废产品B、用于返修产品修理的易损零配件C、生产企业用于经营管理的办公用品D、购进用于发给职工作福利的产品7、某市电视机厂为增值税一般纳税人,2012年11月销售电视机,向某代理商销售2000台,由于量大,给对方5%折扣,开具增值税专用发票注明单价2000元/台,且在备注栏注明了折扣额,向某商场销售100台,按2200元/台,同时,将本企业自产的遥控器100个作为赠品赠送给该商场,遥控器成本为20元/个,同类售价30元。

第二章增值税法.txt不要为旧的悲伤而浪费新的眼泪!现在干什么事都要有经验的,除了老婆。

没有100分的另一半,只有50分的两个人。

为计税依据而课征的一种流转税。

早在1917年,美国学者亚当斯(T.Adams)就已经提出了具有现代增值税雏形的想法。

1921年,德国学者西蒙士(C.F.V.Siemens)正式提出了增值税的名称。

但是增值税最终得以确立并征收的国家是法国。

1954年,法国在生产阶段对原来的按营业额全额课征改为按全额计算后允许扣除购进项目已缴纳的税款,即按增值额征税,开创了增值税实施之先河。

此后,增值税在欧洲得到推广,不久又扩展到欧洲以外的许多国家。

目前,世界上已有100多个国家实行了增值税。

增值税在半个多世纪的时间里能得到如此众多国家的广泛认可和推行,这在世界税制发展史上是罕见的,被称为20世纪人类在财税领域的一个最重要改革和成就。

增值税得以推广,最主要的原因是其改变了传统的流转税按全额道道重复征税的做法,改由对每一生产流通环节的增值额进行征税,由此产生一些自身独特的功能和作用。

对增值税概念的理解,关键是要理解增值额的含义。

增值额是指企业或者其他经营者从事生产经营或者提供劳务,在购入的商品或者取得劳务的价值基础上新增加的价值额。

可以从以下四个方面理解:1.从理论上讲,增值额是指生产经营者生产经营过程中新创造的价值额。

增值额相当于商品价值C+V+M中的V+M部分。

C即商品生产过程中所消耗的生产资料转移价值;V即工资,是劳动者为自己创造的价值;M即剩余价值或盈利,是劳动者为社会创造的价值。

增值额是劳动者新创造的价值,从内容上讲大体相当于净产值或国民收入。

2.就一个生产单位而言,增值额是这个单位商品销售收入额或经营收入额扣除非增值项目(相当于物化劳动,如外购的原材料、燃料、动力、包装物、低值易耗品等)价值后的余额。

这个余额,大体相当于该单位活劳动创造的价值。

以表2-1为例,如果用传统的流转税计税方式,对每个流转环节均按全额课税,将会对该商品从原材料到零售环节的每个环节按销售全额计税,其计税总值为390元。

增值税法征税范围与纳税义务人一、征税范围A.一般规定I.五大征税范围销售货物(指有偿转让所有权;生产销售、批发销售、零售销售)*货物,有形动产,包括电力、热力和气体*进口货物,申报进入我国海关的货物(进口征税出口退税;消费地征税原则)i.销售劳务(提供劳务)*受托加工货物:主要材料由委托方提供,受托方收取加工费*修理修配劳务:对功能受损的货物进行修理使其恢复原状功能的业务(不包括:单位或个体户聘用的员工,为本雇主提供的加工、修理修配劳务)ii.销售服务iii.交通运输服务(陆路、水路、航空、管道)1、陆路:铁路、公路、缆车、索道、地铁、轻轨2、出租车公司自有出租车,向司机收取管理费,属于陆路运输3、程租:运输企业为租船人完成一次特定航次,收取租赁费期租:运输企业将配备有操作人员的船承租给他人使用一定期限,期限内听承租方调遣,不论是否经营,按天收取租赁费,固定费用由船东负担4、湿租:运输企业将配备有机组人员的飞机承租给他人使用一定期限,期限内听承租方调遣,不论是否经营,按一定标准收取租赁费,固定费用由承租方负担【注意:以上程租期租湿租业务属于运输服务,不是租赁业务。

】5、航天运输,按照航空运输缴纳6、纳税人已售票,客户逾期未消费,仍属于交通运输服务,按规定纳税7、运输工具舱位承包,按照交通运输缴纳*发包方计税依据:向承包方收取的全部价款+价外费用*承包方计税依据:向托运人收取的全部价款+价外费用8、运输工具舱位互换,按照交通运输缴纳*互换双方计税依据:换出运输工具舱位确认的全部价款+价外费用(互相利用对方工具完成业务,互换前后计税依据不变)9、无运输工具,承运业务。

(承运人向托运人收取运费,而委托实际承运人运输)(一)现代服务1、研发和技术服务:研发、合同能源管理、工程勘察勘探、专业技术服务……2、信息技术服务:软件服务、电路设计及测试、信息系统服务、业务流程管理、信息系统增值服务……3、文化创意服务:设计、知识产权、广告、会议展览服务*(宾馆旅馆度假村等经营性住宿场所,提供会议场地及配套服务的,属于“会议展览服务”)4、物流辅助服务:航空服务、港口码头服务、货运客运场站服务、打捞救助服务、装卸搬运服务、仓储服务、(同城)收派服务(跨城快递物流应该是:交通运输服务+收派服务)??5、租赁服务:①融资租赁服务②经营租赁服务【水路光租、航空干租,不配备操作人员,属于租赁服务】6、鉴证咨询服务:认证、鉴证、咨询(例如:翻译、市场调查、审计鉴证业务……)7、广播影视服务:影视作品制作、发行、播映……8、商务辅助服务:企业管理、经纪代理、人力资源、安全保护*拍卖行受托拍卖取得的手续费或佣金,属于“经纪代理服务”*纳税人提供的“安全保护服务”,属于“人力资源服务”,比照劳务派遣服务政策执行*纳税人提供“武装守护押运服务”,属于“安全保护服务”9、其他现代服务*因客户退票而收取的手续费*对安装后的机器进行维护保养收取的费用(二)建筑服务1、工程服务:与建筑物相连的部分的工程工作2、安装服务:包括与被安装设备相连的部分的工程工作【提示:有线电视、宽带、水电气等经营者向用户收取的安装费、开户费、扩容费等也属于安装服务】3、修缮服务:*有形动产的修缮属于修理修配劳务不属于修缮服务;*建筑物的养护、加固、改善等才属于修缮服务4、装饰服务5、其他建筑服务:除上述之外,还有钻井、拆除建筑物、园林绿化、平整土地等等6、tips:*物业为业主提供的装修服务,属于建筑服务*纳税人将施工设备出租给他人并配备操作人员的,属于建筑服务【注意:配备了操作人员就属于建筑服务,不是租赁业务。

第二章增值税法-1增值税概述一、关于增值税的基本理论(一)增值税的概念增值税是以商品生产、流通或劳务服务各环节的增值额为征税对象征收的一种税。

增值额是指纳税人在生产经营应税产品或提供应税劳务过程中新创造的价值。

商品的最终销售额=生产经营各环节的增值额之和(二)增值税的特点●保持税收中性●普遍征收●道道征收,即实行“多环节课征原则”●税负具有前转嫁性●实行税款抵扣制度●实行比例税率●实行价外税制度(三)增值税的类型①生产型增值税,又称毛所得型增值税或GNP增值税,是指对购进固定资产价值不允许作任何扣除,其折旧作为增值额的一部分据以课税。

从全社会来看,其税基与国民生产总值GNP 一致,因而称为生产型增值税或GNP增值税。

由于固定资产没有扣除,仍然存在一定程度的重复征税,因而又被称为是一种不彻底的或不完全的增值税类型。

我国在2009年1月1日前实行的就是这类增值税。

增值额=销售收入-外购原材料、燃料、动力等物质资料价值②收入型增值税,又叫净所得增值税,是指对购进固定资产价款,只允许抵扣应计入产品成本的折旧部分。

从全社会看,其税基相当于国民收NI,因此称为收入型增值税。

此类增值税税基与前面讨论的理论上的增值额概念相一致,是严格意义上的增值税。

增值额=销售收入-外购物质资料价值-固定资产的折旧③消费型增值税,是指对当期购进用于生产应税产品的固定资产,允许从当期增值额中一次扣除。

从全社会来看,其税基仅限于消费资料价值,而固定资产价值则不在课税之列,所以此类增值税称为消费型增值税。

西欧各国大都实行此类增值税。

我国自2009年1月1日起开始实行消费型增值税。

增值额=销售收入-外购物质资料价值-固定资产的价值(四)我国开征增值税的历史●1979,部分城市试行;●1983-01-01,《增值税暂行办法》全国试行;●1983-10-01,《中华人民共和国增值税暂行条例(草案)》;●1994-01-01,《中华人民共和国增值税暂行条例》;●2009-01-01,消费型增值税;●2012-01-01,“营改增”营改增上海试行;●2012-07-31,“营改增”试点地区扩大到8省市。