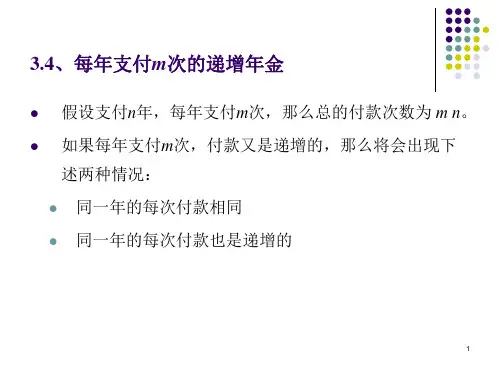

复递增年金和每年支付m次的变额年金

- 格式:ppt

- 大小:218.00 KB

- 文档页数:18

年金基础知识年金是一种财务安排,通常与退休规划相关,涉及一系列定期支付。

了解年金的基础知识对于个人财务规划非常重要。

下面是年金的一些关键概念:1.定义:年金是一种合同,通常是与保险公司签订的,根据该合同,个人在一段时间内支付一定金额的资金,以换取未来的定期收入。

2.类型:●即期年金:投资后立即开始收到支付。

●延期年金:在一定期限后开始收到支付。

●固定年金:提供固定金额的定期支付。

●变动年金:支付额基于投资表现而变化。

3.支付方式:●终身支付:支付持续到保单持有人去世。

●确定期限支付:支付在预设的时间内进行,无论保单持有人是否在世。

●灵活支付:根据特定的合同条款,支付方式可以更加灵活。

4.投资特点:年金可以被视为投资工具,尤其是在退休规划中,可以提供稳定的收入来源。

5.税务优势:许多年金计划提供税收优惠,如税前投资或税收延迟增长。

6.风险和回报:●固定年金提供较低的风险和稳定的回报。

●变动年金则与市场表现相关,可能提供更高的回报,但也伴随更高的风险。

7.使用目的:年金常被用于退休规划,为退休后的生活提供稳定的收入来源。

8.费用和开销:年金合同可能涉及各种费用和开销,包括管理费、投资费用、提前撤回费等。

9.购买考虑因素:在购买年金时,需要考虑个人的财务状况、收入需求、风险承受能力以及税务状况。

年金是一个复杂的财务产品,涉及多种选择和因素。

因此,在决定是否购买年金时,最好咨询财务规划师或保险专家,以确保选择最适合个人需求和目标的产品。

增长年金名词解释增长年金也称增长期权,是投资者买入一种股票并希望在股价上升时获得好处的权利。

增长期权是指在期权有效期内每次执行时,除了可以获得履约所得之外,还会自动增加新的期权费收入,而且这种额外的收入会越来越多。

比如当期权到期日的时候,投资者买入了10份看涨期权,合计费用为1000元,然后股票市场又上升了15%,那么该投资者的期权费收入就变成了2000元,而且还在继续不断地上升,因为他每次在执行期权时,还要交纳新的期权费。

增长年金的概念很简单,其原理就是根据期权费与期权有效期的关系。

举个例子来说,假设某投资者买入一张看涨期权,初始期权费用为1000元,假设期权合约为6个月有效期,那么此人在执行合约时,除了可以获得每份期权费1000元之外,还可以获得额外的一笔期权费收入,即6月份之前的期权费用,总共有3份。

比如合约到期日为6月12日,那么此人总共能获得3000元期权费收入,扣除6月份应缴纳的期权费2000元,再扣除交易手续费300元,最终到手为2000元。

从图中我们可以看出, 6月份之前期权费逐月递增,一直到第三个月达到最高值。

由于未来的时间不确定性,只要股票市场走势向好,那么在每个月都会增加期权费,所以该投资者的投资收益会非常稳定,远远大于目前的年化收益率。

相反,如果股票市场继续下跌,则可能亏损本金,投资者则需要提前止损,以规避更大的风险。

假设一个投资者购买了一份看涨期权,但是投资收益情况不尽人意,预期收益率低于10%,甚至低于5%。

对于此类投资者,也可以考虑购买增长年金。

只要没有投资亏损,那么每个月都会自动增加新的期权费收入。

这样,随着投资期限的增加,投资者的期权费收入也会越来越多。

如果没有考虑市场波动,可以把时间轴拉长到20年,因为增长年金是一项长期投资,而市场中短期波动可能影响投资收益。

以20年为例,如果以每个月1%-2%的速度增加收入,那么到第20年时期权费收入将会接近40%。

而目前该投资者的期权费收入已经达到了年化10%,投资年化收益超过了30%。

各种年金的计算公式梳理及推导过程年金是指在一定期限内,等额、定期的系列收支。

在财务和经济领域,年金有着广泛的应用,不同类型的年金,其计算公式和推导过程也有所不同。

接下来,咱们就一起梳理梳理各种年金的计算公式,并看看它们是怎么推导出来的。

先来说说普通年金。

普通年金就是从第一期期末开始,每期期末等额收付的年金。

比如说,咱们每个月月底发工资,这就可以近似看作是一个普通年金。

普通年金的终值计算公式是:F = A×[(1 + i)^n - 1]/i 。

这里的 F 表示年金终值,A 表示年金数额,i 表示利率,n 表示期数。

咱们来推导一下这个公式。

假设每年年末存入 A 元,年利率为 i ,存了 n 年。

第一年的 A 元到第 n 年末的本利和是 A×(1 + i)^(n - 1) ;第二年的 A 元到第 n 年末的本利和是 A×(1 + i)^(n - 2) ;以此类推,第 n 年的 A 元到第 n 年末的本利和就是 A 元。

把这些加起来,就得到了普通年金终值的计算公式。

再看看普通年金现值的计算公式:P = A×[1 - (1 + i)^(-n)]/i 。

这个 P 表示年金现值。

推导过程是这样的:假设未来 n 年内每年年末有 A 元的现金流入,年利率为 i 。

第 1 年年末的 A 元折合到现在的价值是 A/(1 + i) ;第 2 年年末的 A 元折合到现在的价值是 A/(1 + i)^2 ;一直到第 n 年年末的A 元折合到现在的价值是 A/(1 + i)^n 。

把这些现值加起来,就得到了普通年金现值的计算公式。

接着说预付年金。

预付年金是在每期期初等额收付的年金。

比如说,年初交房租,这就是预付年金。

预付年金终值的计算公式是:F = A×[(1 + i)^n - 1]/i ×(1 + i) 。

推导的时候,咱们可以把预付年金看成是普通年金,先计算出在 n - 1 期末的普通年金终值,然后再乘以 (1 + i) ,就得到了预付年金的终值。

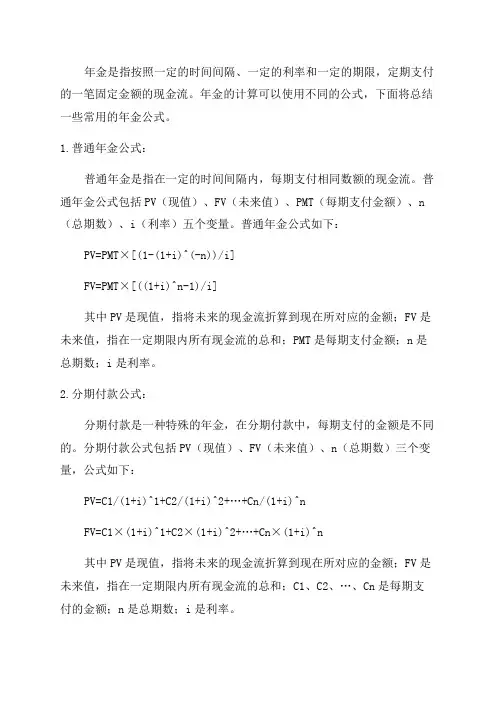

年金是指按照一定的时间间隔、一定的利率和一定的期限,定期支付的一笔固定金额的现金流。

年金的计算可以使用不同的公式,下面将总结一些常用的年金公式。

1.普通年金公式:普通年金是指在一定的时间间隔内,每期支付相同数额的现金流。

普通年金公式包括PV(现值)、FV(未来值)、PMT(每期支付金额)、n (总期数)、i(利率)五个变量。

普通年金公式如下:PV=PMT×[(1-(1+i)^(-n))/i]FV=PMT×[((1+i)^n-1)/i]其中PV是现值,指将未来的现金流折算到现在所对应的金额;FV是未来值,指在一定期限内所有现金流的总和;PMT是每期支付金额;n是总期数;i是利率。

2.分期付款公式:分期付款是一种特殊的年金,在分期付款中,每期支付的金额是不同的。

分期付款公式包括PV(现值)、FV(未来值)、n(总期数)三个变量,公式如下:PV=C1/(1+i)^1+C2/(1+i)^2+…+Cn/(1+i)^nFV=C1×(1+i)^1+C2×(1+i)^2+…+Cn×(1+i)^n其中PV是现值,指将未来的现金流折算到现在所对应的金额;FV是未来值,指在一定期限内所有现金流的总和;C1、C2、…、Cn是每期支付的金额;n是总期数;i是利率。

3.延期年金公式:延期年金是指在一定的时间间隔内,推迟一段时间后开始支付的现金流。

延期年金公式包括PV(现值)、FV(未来值)、PMT(每期支付金额)、d(延迟期数)、n(总期数)、i(利率)六个变量,公式如下:PV=PMT×[(1-(1+i)^(-n))/i]×(1+i)^-dFV=PMT×[((1+i)^n-1)/i]×(1+i)^-d其中PV是现值,指将未来的现金流折算到现在所对应的金额;FV是未来值,指在一定期限内所有现金流的总和;PMT是每期支付金额;d是延迟期数;n是总期数;i是利率。

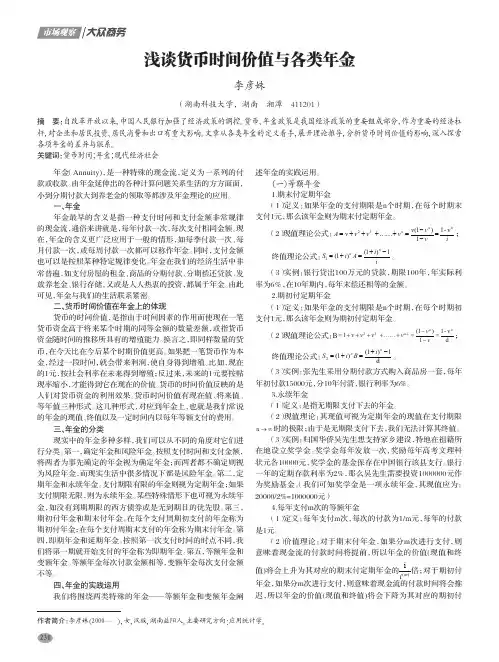

230大众商务年金(Annuity),是一种特殊的现金流,定义为一系列的付款或收款。

由年金延伸出的各种计算问题关系生活的方方面面,小到分期付款大到养老金的领取等都涉及年金理论的应用。

一、年金年金最早的含义是指一种支付时间和支付金额非常规律的现金流,通俗来讲就是,每年付款一次,每次支付相同金额。

现在,年金的含义更广泛应用于一般的情形,如每季付款一次、每月付款一次,或每周付款一次都可以称作年金。

同时,支付金额也可以是按照某种特定规律变化。

年金在我们的经济生活中非常普遍,如支付房屋的租金、商品的分期付款、分期偿还贷款、发放养老金、银行存储,又或是人人热衷的投资,都属于年金。

由此可见,年金与我们的生活联系紧密。

二、货币时间价值在年金上的体现货币的时间价值,是指由于时间因素的作用而使现在一笔货币资金高于将来某个时期的同等金额的数量差额,或指货币资金随时间的推移所具有的增殖能力。

换言之,即同样数量的货币,在今天比在今后某个时期价值更高。

如果把一笔货币作为本金,经过一段时间,就会带来利润,使自身得到增殖。

比如,现在的1元,按社会利率在未来得到增殖;反过来,未来的1元要按贴现率缩小,才能得到它在现在的价值。

货币的时间价值反映的是人们对货币资金的利用效果。

货币时间价值有现在值、将来值、等年值三种形式。

这几种形式,对应到年金上,也就是我们常说的年金的现值、终值以及一定时间内以每年等额支付的费用。

三、年金的分类现实中的年金多种多样,我们可以从不同的角度对它们进行分类。

第一,确定年金和风险年金。

按照支付时间和支付金额,将两者为事先确定的年金视为确定年金;而两者都不确定则视为风险年金,而现实生活中很多情况下都是风险年金。

第二,定期年金和永续年金。

支付期限有限的年金则视为定期年金;如果支付期限无限,则为永续年金。

某些特殊情形下也可视为永续年金,如没有到期期限的西方债券或是无到期日的优先股。

第三,期初付年金和期末付年金。

在每个支付周期初支付的年金称为期初付年金;在每个支付周期末支付的年金称为期末付年金。

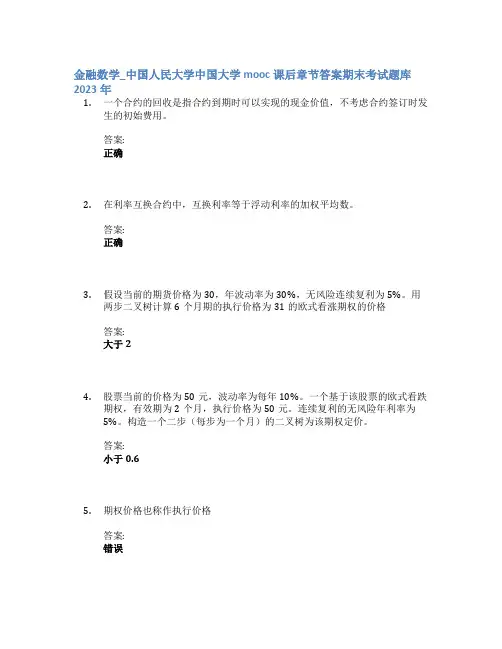

金融数学_中国人民大学中国大学mooc课后章节答案期末考试题库2023年1.一个合约的回收是指合约到期时可以实现的现金价值,不考虑合约签订时发生的初始费用。

答案:正确2.在利率互换合约中,互换利率等于浮动利率的加权平均数。

答案:正确3.假设当前的期货价格为30,年波动率为30%,无风险连续复利为5%。

用两步二叉树计算6个月期的执行价格为31的欧式看涨期权的价格答案:大于24.股票当前的价格为50元,波动率为每年10%。

一个基于该股票的欧式看跌期权,有效期为2个月,执行价格为50元。

连续复利的无风险年利率为5%。

构造一个二步(每步为一个月)的二叉树为该期权定价。

答案:小于0.65.期权价格也称作执行价格答案:错误6.美式看涨期权多头的盈利可以无限大答案:正确7.假设股票的现价为100元,一年期看涨期权的执行价格为105元,期权费为9.4元,年有效利率为5%。

如果一年后的股票价格为115元,则该看涨期权的盈亏为0.13元。

答案:正确8.假设股票的现价为100元,一年期看跌期权的执行价格为105元,期权费为8元,年有效利率为5%。

如果一年后的股票价格为105元,则该看跌期权的盈亏为3元。

答案:错误9.债券的面值为1000元,息票率为6%,期限为5年,到期按面值偿还,到期收益率为8%。

应用理论方法计算该债券在购买9个月后的账面值。

答案:大于93010.一份股票看涨期权的执行价格为40元,期权费为2元,期权的有效期是半年,无风险的连续复利为5%。

假设期权到期时的股票价格为43元,在期权到期时,多头可以达到盈亏平衡点的股票价格为多少?答案:大于40,小于5011.股票现价为60,一份2个月到期的该股票美式看涨期权的交割价格为60,连续复利为5%,股票无红利支付,波动率为30%,应用两阶段二叉树模型计算该期权的价值。

答案:2.8412.期权的回收小于期权的盈亏答案:错误13.美式看涨期权和看跌期权的价格之间存在一种平价关系答案:错误14.标的资产的现价越高,欧式看涨期权与看跌期权的价格之差越大答案:正确15.债券的面值,为1000,期限为20年,到期偿还值为1050元,每年末支付一次利息。

关于年金的总结1.单利现值P=F/(1+n*i) , 单利现值系数1/(1+n*i)。

2.单利终值F=P*(1+n*i) , 单利终值系数(1+n*i)。

3.复利现值P=F/ (1+i )n =F*(P/F ,i ,n) ,复利现值系数1/(1+i )n ,记作(P/F ,i ,n)。

4.复利终值F=P*(1+i )n =P*(F/P ,i ,n ),复利终值系数(1+i )n , 记作(F/P ,i ,n )。

结论(一)复利终值与复利现值互为逆运算。

(二)复利终值系数 1/(1+i )n 与复利现值系数 (1+i )n 互为倒数。

即 复利终值系数(F/P ,i ,n )与 复利现值系数(P/F ,i ,n)互为倒数。

可查“复利终值系数表”与“复利现值系数表”!5.普通年金终值F=A*(1)1n i i +-=A*(F/A ,i ,n) ,年金终值系数(1)1n i i+-,记作(F/A ,i ,n)。

可查“年金终值系数表”(1)在普通年金终值公式中解出A ,这个A 就是“偿债基金”。

偿债基金A=F*(1)1n i i +-=F*( A/F ,i ,n),偿债基金系数(1)1n i i +-,记作( A/F ,i ,n)。

结论(一)偿债基金 与 普通年金终值 互为逆运算。

(二)偿债基金系数(1)1n i i +-与 普通年金系数(1)1n i i +- 互为倒数。

即 偿债基金系数( A/F ,i ,n) 与 普通年金系数(F/A ,i ,n)互为倒数。

6.普通年金现值P=A*1(1)n i i --+=A*(P/A ,i ,n) , 年金现值系数1(1)n i i--+,记作(P/A ,i ,n )。

可查“年金现值系数表”(1).在普通年金现值公式中解出A ,这个A 就是“年资本回收额”。

年资本回收额A=P* 1(1)n i i --+=P*(A/P ,i ,n) , 资本回收系数1(1)ni i --+,记作(A/P ,i ,n)。

《金融数学》课程大纲教学目的:通过本课程的学习,让学生掌握利率度量的基本工具,可以计算年金的现值和累积值,熟悉收益率的计算和应用,掌握债务偿还的两种主要方法,可以计算债券的价格和账面值,理解远期、期货、互换和期权的基本概念及其基本定价方法,熟悉久期和凸度的概念及其应用。

课程简介:本课程的主要教学内容包括:利率、贴现率、利息力和累积函数等利率度量的基本工具,等额年金和变额年金的现值和累积值的计算,币值加权收益率和时间加权收益率的概念、计算及其应用,债务偿还的两种主要方法(分期偿还法和偿债基金法),债券价格和账面值的计算,远期、期货、互换和期权的基本概念及其基本的定价方法,久期和凸度的概念及其在利率风险管理中的应用。

教学进度和教学内容:第一讲利息度量累积函数和实际利率的概念,单利和复利的累积函数,实际贴现率及其与实际利率的关系。

必读文献:(1)Chris Ruckman,Joe Francis, Financial Mathematics, BPP Professional Education. 2005.Chapter 1. (2)孟生旺,《金融数学》,中国人民大学出版社,2009年版,1-17页。

第二讲利息度量和等额年金名义利率的概念及其与实际利率的关系,利息力的概念及其与实际利率和名义利率的关系,等额年金的含义及其现值的计算。

必读文献:(1)Chris Ruckman,Joe Francis, Financial Mathematics, BPP Professional Education. 2005.Chapter 1. (2)孟生旺,《金融数学》,中国人民大学出版社,2009年版,18-44页。

第三讲等额年金年金终值的计算,年金现值与终值的关系,可变利率年金的现值和终值,每年支付m次的年金的现值和终值的计算,连续年金和均值方程。

必读文献:(1)Chris Ruckman,Joe Francis, Financial Mathematics, BPP Professional Education. 2005.Chapter 1. (2)孟生旺,《金融数学》,中国人民大学出版社,2009年版,45-65页。