境外所得税抵免计算明细表

- 格式:xls

- 大小:481.50 KB

- 文档页数:1

A06594《境外所得纳税调整后所得明细表》(A108010)【分类索引】业务类别申报纳税表单类型纳税人填报设置依据(表单来源)政策规定表单【政策依据】《国家税务总局关于发布〈中华人民共和国企业所得税年度纳税申报表(A类,2014年版)〉的公告》(国家税务总局公告2014年第63号)【表单】境外所得纳税调整后所得明细表(A108010)行次国家(地区)境外税后所得境外所得可抵免的所得税额境外税前所得境外分支机构收入与支出纳税调整额境外分支机构调整分摊扣除的有关成本费用境外所得对应调整的相关成本费用支出境外所得纳税调整后所得分支机构机构营业利润所得股息、红利等权益性投资所得利息所得租金所得特许权使用费所得财产转让所得其他所得小计直接缴纳的所得税额间接负担的所得税额享受税收饶让抵免税额小计1 2 3 4 5 6 7 89(2+3+4+10 11 1213(10+11+14(9+115 16 1718(14+155+6+7+8)12)0+11)-16-17)12345678910 合计【表单说明】本表适用于取得境外所得的纳税人填报。

纳税人应根据税法、《财政部国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税〔2009〕125号)和《国家税务总局关于发布〈企业境外所得税收抵免操作指南〉的公告》(国家税务总局公告2010年第1号)规定,填报本年来源于或发生于不同国家、地区的所得按照税法规定计算的境外所得纳税调整后所得。

(一)、有关项目填报说明1.第1列“国家(地区)”:填报纳税人境外所得来源的国家(地区)名称,来源于同一个国家(地区)的境外所得可合并到一行填报。

2.第2列至第9列“境外税后所得”:填报纳税人取得的来源于境外的税后所得,其中:第3列股息、红利等权益性投资所得包含通过《受控外国企业信息报告表》(国家税务总局公告2014年第38号附件2)计算的视同分配给企业的股息。

3.第10列“直接缴纳的所得税额”:填报纳税人来源于境外的营业利润所得在境外所缴纳的企业所得税,以及就来源于或发生于境外的股息、红利等权益性投资所得、利息、租金、特许权使用费、财产转让等所得在境外被源泉扣缴的预提所得税。

案例解析《境外所得税抵免计算明细表》的填报原文地址:案例解析《境外所得税抵免计算明细表》的填报作者:注册税务师齐洪涛作者:墨育新秦文娇又是一年一度汇算清缴时,《境外所得税抵免计算明细表》作为企业年度审报表中较为复杂的一张报表,对于其与相关年度申报表中相关数字间的表间关系和表内关系,许多财税人员都莫衷一是。

本文结合案例,根据《财政部国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税[2009]125号)、《国家税务总局关于发布〈企业境外所得税收抵免操作指南〉的公告》(2010年第1号),探讨一下《境外所得税抵免计算明细表》的填报方法。

一、境外所得税抵免方式(一)境外所得税的直接抵免。

企业直接来源于境外的所得采用直接抵免方式。

企业直接来源于中国境外的应税所得分为两大类,一类是来源于设立在境外的分支机构取得的所得;一类是在境外未设立分支机构,但有来源于境外的利息、租金、特许权使用费、转让财产等所得。

即对于总分机构的境外收益,其分机构不具有分配利润职能,境外分支机构取得的各项所得,不属于投资收益,而属于经济收益,作为营业利润,应当计入所属年度的企业应纳税所得额,进行直接抵免。

(二)境外所得税间接抵免。

居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额,在抵免限额内抵免。

需要说明的是,境外所得税间接抵免的前提条件是居民企业对境外的被投资企业有直接或者间接的"控制关系",否则不能抵免。

二、"控制"关系的财税差异1、控制的范围不同。

税法上说的"控制关系"是指,各层企业直接持股、间接持股以及为计算居民企业间接持股总和比例的每一个单一持股,均应达到20%的持股比例。

会计上,在财务报告领域使用的"控制"一词,主要是指统驭企业的财务和经营政策并从中获益。

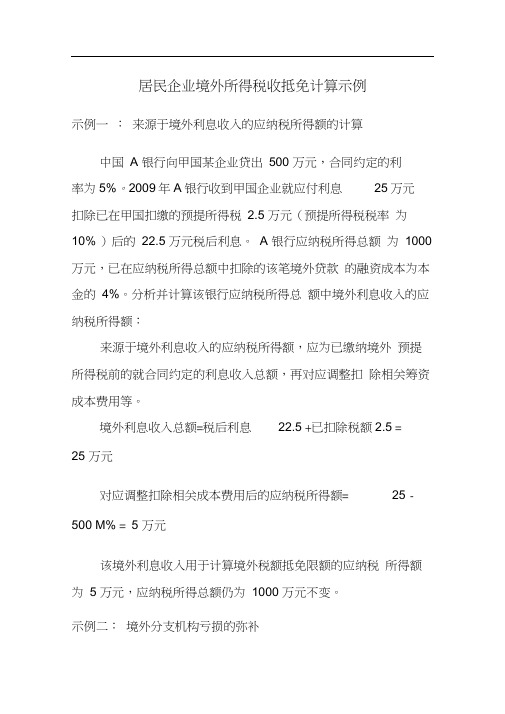

居民企业境外所得税收抵免计算示例示例一:来源于境外利息收入的应纳税所得额的计算中国A 银行向甲国某企业贷出500 万元,合同约定的利率为5%。

2009年A银行收到甲国企业就应付利息25万元扣除已在甲国扣缴的预提所得税2.5 万元(预提所得税税率为10% )后的22.5 万元税后利息。

A 银行应纳税所得总额为1000 万元,已在应纳税所得总额中扣除的该笔境外贷款的融资成本为本金的4%。

分析并计算该银行应纳税所得总额中境外利息收入的应纳税所得额:来源于境外利息收入的应纳税所得额,应为已缴纳境外预提所得税前的就合同约定的利息收入总额,再对应调整扣除相关筹资成本费用等。

境外利息收入总额=税后利息22.5 +已扣除税额2.5 =25 万元对应调整扣除相关成本费用后的应纳税所得额= 25 - 500 M% = 5 万元该境外利息收入用于计算境外税额抵免限额的应纳税所得额为 5 万元,应纳税所得总额仍为1000 万元不变。

示例二:境外分支机构亏损的弥补中国居民A企业2008年度境内外净所得为160万元其中,境内所得的应纳税所得额为300 万元;设在甲国的分支机构当年度应纳税所得额为100 万元;设在乙国的分支机构当年度应纳税所得额为-300 万元;A 企业当年度从乙国取得利息所得的应纳税所得额为60 万元。

调整计算该企业当年度境内、外所得的应纳税所得额如下:(1)A 企业当年度境内外净所得为160 万元,但依据境外亏损不得在境内或他国盈利中抵减的规定,其发生在乙国分支机构的当年度亏损额300 万元,仅可以用从该国取得的利息60 万元弥补,未能弥补的非实际亏损额240 万元,不得从当年度企业其它盈利中弥补。

因此,相应调整后A 企业当年境内、外应纳税所得额为:境内应纳税所得额=300 万元;甲国应纳税所得额=100 万元;乙国应纳税所得额=-240 万元;A 企业当年度应纳税所得总额=400 万元。

(2)A 企业当年度境外乙国未弥补的非实际亏损共240万元,允许A 企业以其来自乙国以后年度的所得无限期结转弥补。

2.1 调整及填报情况详解

境外所得纳税调整后所得明细表(A108010)表 样

行次国家(地区)境外税后所得

境外所得可抵免的所得税额境外税前所得境外分支机构收入与支出纳税调整额境外分支机构调整分摊扣除的有关成本费用境外所得对应调整的相关成本费用支出境外所得纳税调整后所得分支机构营业利润所得股息、

红利等权益性投资所得

利息所得租金所得特许权使用费所得财产转让所得其他所得小计直接缴纳的所得税额间接负担的所得税额享受税收饶让抵免税额小计1

23456789(2+…+8)10111213(10+11+12)14(9+10+11)15161718(14+15-16-17)1

- - - - 2

- - - - ...

- - - - 9

- - - - 10合计 - - - - - - - - - - - - - - - - -

2.1 调整及填报情况详解

境外所得纳税调整后所得明细表(A108010)

填报解析行次国家(地区)境外税后所得

分支机构营业利润所得股息、红利等权益性投资所得

利息所得租金所得特许权使用费所得财产转让所得其他所得小计123456789(2+…+8)第1列“国家(地区)”:填报纳税人境外所得来源的国家(地区)名称,来源于同一个国家(地区)的境外所得可合并到一行填报。

第2列至第9列“境外税后所得”:填报纳税人取得的来源于境外的税后所得,其中:第3列股息、红利等权益性投资所得包含通过《受控外国企业信息报告表》(国家税务总局公告2014年第38号附件2)计算的视同分配给企业的股息。

一年一度的企业所得税汇算清缴正在进行。

《境外所得税抵免计算明细表》作为企业年度申报表中较为复杂的一张报表,其与相关年度申报表中数字间的表间关系和表内关系,让许多财务人员苦恼不已。

本文结合案例,根据《财政部、国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税〔2009〕125号)、《国家税务总局关于发布〈企业境外所得税收抵免操作指南〉的公告》(2010年第1号),详述《境外所得税抵免计算明细表》的填报方法。

境外所得税抵免方式(一)境外所得税的直接抵免。

企业直接来源于境外的所得采用直接抵免方式。

企业直接来源于中国境外的应税所得分为两大类,一类是来源于设立在境外的分支机构取得的所得;一类是在境外未设立分支机构,但有来源于境外的利息、租金、特许权使用费、转让财产等所得。

即对于总分机构的境外收益,其分机构不具有分配利润职能,境外分支机构取得的各项所得,不属于投资收益,而属于经济收益,作为营业利润,应当计入所属年度的企业应纳税所得额,进行直接抵免。

(二)境外所得税间接抵免。

居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额,在抵免限额内抵免。

需要说明的是,境外所得税间接抵免的前提条件是居民企业对境外的被投资企业有直接或者间接的“控制关系”,否则不能抵免。

“控制”关系的会计和税务差异1.控制的范围不同。

税法上的“控制关系”,指各层企业直接持股、间接持股以及为计算居民企业间接持股总和比例的每一个单一持股,均应达到20%的持股比例。

会计上,在财务报告领域使用的“控制”一词,主要指统驭企业的财务和经营政策并从中获益。

企业通过与其他投资者之间的协议,持有50%以上的表决权,一般达到了控制的范围。

但是,判断企业对被投资单位是否形成控制时,不仅是根据50%这个量化指标,关键是综合考虑被投资单位的股权结构、董事会构成、日常经营管理特点等情况,从实质上分析“控制关系”。

2009年度《境外所得税抵免计算明细表》填表实务填报纳税人本纳税年度来源于不同国家或地区的境外所得,按照税收规定应缴纳和应抵免的企业所得税额。

一主要税收政策规定1企业在境外取得的各项所得,对已分配但尚未汇回的所得,应计入当期所得申报纳税。

2关于境内、外所得亏损弥补问题1)企业来源于境外同一地区不同项目的盈亏可以相互隬补;2)企业境内经营所得不得隬补境外经营亏损;3)境外所得可以隬补境内经营的亏损。

新填表说明中规定,依据《境外所得计征企业所得税暂行管理办法》的规定,纳税人在计算缴纳企业所得税时,其境外营业机构的盈利可以弥补境内营业机构的亏损;最大不得超过企业当年的全部境外应税所得额;3境外实际缴纳的所得税税额: 指企业来源于中国境外的所得依照境外税收法律以及相关规定应当缴纳并实际缴纳的企业所得税款。

包括:1 / 61)被投资方缴纳企业所得税中按分配额及股权比例应摊计给投资方的部分,2)投资方取得分配股息红利在来源国缴纳的预提所得税。

3)投资方从与我国政府订立税收协定的国家取得的所得,按照该国税收法律享受了减免税待遇, 应视同已缴税款进行抵免。

4)不包括以下税款:(1)按照境外所得税法律规定属于错缴或错征的税款;(2)按照税收协定规定不应征收的税款;(3)因少缴或迟缴境外所得税而追加的利息、滞纳金或罚款;4抵免限额:1)指企业来源于中国境外的所得,依照我国企业所得税法规定计算的应纳税额。

2)企业来源于中国境外的所得依照境外税收法律规定实际缴纳的企业所得税款,不足抵免限额的,按实际缴纳的企业所得税款抵免;超过抵免限额部分,按抵免限额抵免。

当年不再抵免。

可在以后5个纳税年度内,用每年抵免限额的余额进行抵补。

2 / 63)企业境内与境外所得应单独核算,年终合并申报。

企业不能准确计算境外所得税税额及在境外缴纳的税收均不得在该企业当期应纳税额中抵免,也不得结转以后年度抵免。

4)企业依照企业所得税法规定抵免企业所得税税额时,应当提供中国境外税务机关出具的税款所属年度的有关纳税凭证。

附件2个人所得税年度自行纳税申报表(B表)(居民个人取得境外所得适用)税款所属期:年月日至年月日纳税人姓名:纳税人识别号:□□□□□□□□□□□□□□□□□□- □口金额单位:人民币元(列至角分)个人所得税年度自行纳税申报表》(B 表)填表说明(居民个人取得境外所得适用)一、适用范围本表适用于居民个人纳税年度内取得境外所得,按照税法规定办理取得境外所得个人所得税自行申报。

申报本表时应当一并附报《境外所得个人所得税抵免明细表》。

二、报送期限居民个人取得境外所得需要办理自行申报的,应当在取得所得的次年3 月1 日至6 月30 日内,向主管税务机关办理纳税申报,并报送本表。

三、本表各栏填写(一)表头项目1. 税款所属期:填写居民个人取得所得当年的第1 日至最后1 日。

如:2019 年1 月1 日至2019 年12 月31 日。

2. 纳税人姓名:填写居民个人姓名。

3. 纳税人识别号:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码” ;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)基本情况1. 手机号码:填写居民个人中国境内的有效手机号码。

2. 电子邮箱:填写居民个人有效电子邮箱地址。

3. 联系地址:填写居民个人能够接收信件的有效地址。

4. 邮政编码:填写居民个人“联系地址”所对应的邮政编码。

(三)纳税地点居民个人根据任职受雇情况,在选项1 和选项2之间选择其一,并填写相应信息。

若居民个人逾期办理汇算清缴申报被指定主管税务机关的,无需填写本部分。

1. 任职受雇单位信息:勾选“任职受雇单位所在地”并填写相关信息。

(1)名称:填写任职受雇单位的法定名称全称。

(2)纳税人识别号:填写任职受雇单位的纳税人识别号或者统一社会信用代码。

2. 户籍所在地/经常居住地:勾选“户籍所在地”的,填写居民户口簿中登记的住址。

勾选“经常居住地”的,填写居民个人申领居住证上登载的居住地址;没有申领居住证的,填写居民个人实际居住地;实际居住地不在中国境内的,填写支付或者实际负担综合所得的境内单位或个人所在地。