银行保函与备用信用证

- 格式:ppt

- 大小:418.00 KB

- 文档页数:56

备用信用证与银行保证函一,定义:备用信用证( Standby letter of credit):是指不以清偿商品交易的价款为目的,而以贷款融资,或担保债务偿还为目的所开立的信用证。

它是集担保、融资、支付及相关服务为一体的多功能金融产品。

操作时会占用外债额度,需向外汇管理局申报审批,约需2-3个月。

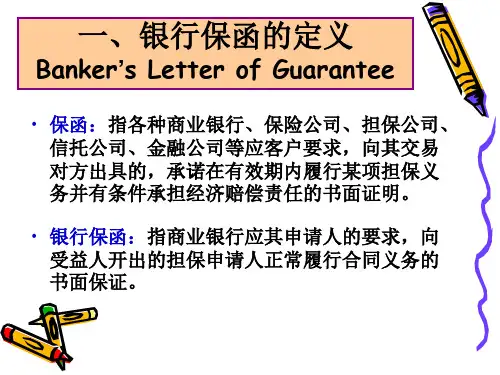

银行保证函(letter of guarantee):银行应委托人的要求,向受益人开出的担保申请人正常履行合同义务的书面保证文件。

是国际间银行办理的代客担保业务。

银行保证函的侧重点在于提供信用担保,而不在于付款。

操作时不占外债额度,无需报外汇管理局审批,约需1-2个工作日。

二,银行保函的类型:1)对合同价款支付义务的保证函包括:i) 付款保函:在一段时间内,对一定合同款支付的保证。

保函金额:合同金额;有效期:按合同期限付清价款再加半个月。

(Escad合同中,由三一重工申请,在中国银行湖南分行开具的保函)ii) 延期付款保函:分期付款中,预付定金后,买方无法按时付款,担保行代为付款。

保函金额:扣除定金后的货款金额;有效期:按保函规定最后一期货款及利息付清日期再加半个月.iii) 租赁保函:保证承租人一定按租赁合同规定交付租金。

保函金额:租金总额;有效期:按租赁合同规定之全部租金付清日期再加半个月。

2) 对合同义务履行的担保函包括:投标保函,履约保函,预付款保函,质量保函等。

i) 投标保函:投标人向招标人递交投标书时,必须随附银行的投标保函。

开标后,中标的投标人先前附来的银行投标保函立即生效。

保函金额:投标金额1%-5%;有效期:自开标日为止,有时再加3-15天索偿期。

ii) 履约保函:对当事人履行合同义务提供担保。

保函金额:一般为合同金额的5%-10%。

有效期:至合同执行完为止,有时再加3-15天索偿期。

iii) 预付款保函:担保人(银行)根据申请人的要求向受益人开立的,保证一旦申请人未能履约,或者未能全部履约,将在收到受益人提出的索赔后向其返还该预付款的书面保证承诺。

保函与备用信用证的区别

保函和备用信用证都是在国际贸易中为了保障交易双方的利益而设立的工具,但它们有以下几点不同之处:

1. 功能不同:保函是一种保证金制度,承诺在一定条件下向受益人支付一定金额。

备用信用证是一种支付工具,可以在需要时向受益人支付货款。

保函主要用于保证履约方履行合同的义务,而备用信用证主要用于支付货款。

2. 使用对象不同:保函主要用于海关、政府机构、供应商等的公司,用于保证付款的安全性。

备用信用证主要用于进出口贸易公司,用于保证收款的安全性。

3. 使用范围不同:保函可以用于各种类型的交易,包括履约保函、担保保函等。

备用信用证主要用于国际贸易中,通常与出口合同相结合使用。

4. 签发方式不同:保函可以由银行或保险公司签发。

备用信用证通常由银行签发。

总体来说,保函主要是用于保证履约方的履约能力,保障受益人的权益;备用信用证主要是用于保证支付货款的安全性,保障出口商的权益。

第六章银行保函与备用信用证一、术语解释银行保函,备用信用证,独立性保函,投标保函,履约保函,融资备用信用证二、判断题1、银行保函业务中有时涉及通知行和转开行,两者一般均为受益人所在地银行,其在保函业务中的责任也完全相同。

()2、银行保函的使用范围远大于跟单信用证。

()3、银行保函业务当中的反担保行和保兑行两者均在担保行无力付款的情况下充当第二担保行的角色。

()4、银行保函的开立方法分为直开法和转开法两种,其中直开法手续相对简便,但不易为受益人所接受,因为其保函真伪辨认困难,索偿也比较麻烦;而转开法虽涉及当事人较多,但由于有位于受益人所在地的通知行辨认保函真伪,同时还有位于受益人所在地的转开行负责担保,因此对于受益人最为有利,在实际操作中也更为普遍。

()5、出具保函的第三者即担保人可以是商业银行、保险公司、担保公司或其他金融机构,也可以是商业团体等。

()6、银行保函和备用信用证的最大区别之一在于银行责任,即银行保函当中担保行总是承担第二性付款责任,而信用证业务当中的开证行总是承担第一付款责任。

()7、付款保函、延期租金付款保函、借款保函等执行的是银行保函的付款功能,而质量保函、履约保函、维修保函等执行的是银行保函的违约赔偿担保功能。

()8、()9、备用信用证一经开立,除非有关当事人同意或备用信用证内另有规定,开证人不得撤销或修改其在该备用信用证项下的义务。

()10、备用信用证和跟单信用证的开证行都是主债务人。

()11、备用信用证与跟单信用证的最大区别在于,前者的适用范围要远远超过后者。

()12、备用信用证是信用证的一种,具有信用证的形式和内容,但实质上是银行保函。

()13、跟单信用证与银行保函的主要区别在于前者承担第一性付款责任,后者承担第二性付款责任。

()三、选择题1、在银行保函业务当中,向担保行承诺申请人违约且无法付款时,负责赔偿担保行所做出的全部支付者,称为()A、担保行B、反担保行C、保兑行D、通知行2、下列银行保函种类中,担保行承担第一性责任的是()A、从属性保函B、独立性保函C、履约保函D、以上答案都不对3、下列可成为银行保函申请人的是()。