美国保险业现状:问题及发展趋势

美国保险业概况

美国的保险业务分人寿与健康(包括人身事故)保险、财产与灾害保险两大类。截至到1997年底,全美境内有7900家保险公司,保险业从业人员230万,保险业总资产3.4万亿美元。

保险业在美国经济中占有重要地位。它为个人和团体提供规避风险的担保,又可融通大笔投资资金。保险业在金融资产中占有较重要的比例,如:1997年人寿保险资产达1万亿美元,占到私人性质养老金的1/4。

针对个人和家庭的主要险种有:人寿、退休金、健康、汽车和住房。针对团体的主要险种有:火灾、员工工伤、产品责任、员工家庭成员健康、退休金。

美国的保险市场规模世界第一。1997年保费收入6885亿美元。许多业内分析人士认为,现在的美国保险市场已趋饱和,未来保费收入增长有限。尽管环境灾害赔偿等程度严重的自然灾害可能对财产和灾害险经营效益有一些影响,但从整体上讲,美国保险业的经营效益较好。

美国保险市场竞争十分激烈。表现在银行和一些金融机构,以及国外公司都纷纷进入美国市场。激烈的竞争使从业者努力通过信息技术的应用,降低成本,提供特色服务等手段来保持市场份额。另外,保险代理商分销成本的降低对提高竞争力十分重要。

未来美国保险业的增长将主要来自海外市场。美国的保险公司不断针对保险市场增长较快的国家和地区进行投资,这些海外市场比国内市场更有利可图。国际保险市场的不断开放和破除垄断,为美国的保险公司提供了本国高度成熟市场不能提供的发展机遇。双边与多边贸易协议(如:1997年12月达成的WTO金融服务协议)对保险的发展有直接影响,并使市场开放的趋势加强。同样,欧洲等地的保险公司,通过兼并等手段进入美国保险市场,与美国的从业者竞争。

人寿保险

据1997年底的统计,美国有1620家人寿保险公司,比上年减少3.5%。大多数人寿保险公司是股份公司,其他的多为互助公司。以上两种性质的公司占到人寿保险公司总数的98.2%。这些公司的业务包括年金保险、事故、健康、养老金和信托基金管理。年金保险和传统的人寿保险项目最大的不同点在于年金是在投保者退休之后可以定期获得收入,而传统的人寿保险是在投保人死后由保险公司一次性支付一笔理赔款项。过去几年,美国人寿保险市场对年金的需求甚旺,因为许多“婴儿潮”时代出生的一代人纷纷从购买传统人寿保险改成了购买年金保险。

人寿保险公司的收入来源主要来自两方面。一是投保人交付的保费。二是投资活动的收益。1990年以来,保费收入稳步增长。2000年保费收入达4691.9亿美元。保费收入主要来自三项业务:人寿保险、年金保险和健康保险。1987年以来,年金保险收入呈增长趋势,

人寿保险收入呈下降趋势。1987年,年金保险收入占42%,人寿保险占36%,健康保险占22%。而1997年,年金保险收入占49%(1975亿美元),人寿保险占29%(1150亿美元),健康保险占23%(927亿美元)。1997年,养老金保险401(K)团体年金保险比上年增长11%,金额达1074亿美元。401(K)个人年金保险增长10%,金额达902亿美元。

1996年以来,新参加年金保险的保费增长了15%,续保收入增长10%。1997年,个人可支配收入的3.4%投向了年金保险,主要是投向了养老金保险401(K)计划。即从传统人寿保险转向年金和养老保险。从管理的角度,从原来管理人寿险转变为管理投资风险。形成了人寿保险与银行、证券、共同基金直接竞争的局面。

近几年,人寿保险公司的资产稳步增长。1997年总资产2.6万亿美元,比1996年增长11%。人寿保险融通的资金达1999亿美元,占全美资本市场总量的14%,位居第三(商业银行融资4570亿美元,共同基金融资4210亿美元)。人寿保险资产主要投向四个方面:政府和企业债券(56%)、股票(23%)、抵押和不动产持股(8%、2%)、保险单贷款(4%)。而1986年,债券占46%,抵押占23%,股票11%,其他10%,保险单贷款6%,不动产持股4%。发生变化的主要原因是偿还能力的提高和用于风险资本的资金增加较快。

1997年,从事人寿保险的人员56.19万。从事健康保险的人员34.74万,比上年增加2万人。

财产与灾害保险

财产与灾害保险属非人寿保险。为个人、团体规避财产损失或第三方造成损失提供保险。这类公司分火险、水险和其他灾害险。公司数量有3300余家,大多数属股份制,余下的多为互助制。

财产与灾害险包括个人和团体汽车、住房、团体财产(各类灾害)、医疗事故、海上保险。

1997年,财产与灾害险保费收入2761亿美元,比上年增长3%。增长的主要贡献来自汽车保险(增长5%)、住房(6%)、农场主投保(9%),美国有较完善的农作物保险体系。

1997年,净承保赔款比上年增长65.2%。财产与灾害险的损益比波动较大,主要原因是一些无法抗拒的自然灾害带来的理赔。但投资、盈余帐户、赔款准备金、末到期保费准备金使得保险公司能赢得一定比例的收入来维持其运营。

1997年,财产与灾害险公司的总投资7661亿美元,占到总资产8701亿的88%。资金投向股票和债券,希望在短期能有较稳定的回报。因财产与灾害险需随时准备用于理赔的现金。投向固定收益的项目(债券)的资金占总投资的67%,投向股票的占23%(1987年为15%),其他的投向抵押、抵押贷款、不动产和其他短期的投资。

1997年,财产与灾害险从业人员有61万,比上年增长1.5%。

主要问题和政府的作用

据商务部资深保险专家介绍,过去十年,美国保险业发展过程中面临的最主要问题是确保保险从业者的偿付能力,保护客户的权益。这个问题得到了较好的解决,现在基本上不存在无偿还能力的情况。解决这个问题的法宝是各州保监机构有一套行之有效的“报警”机制。美国是由各州负责管理保险,即管理权不在联邦政府。保险公司必须按季度和年度把财务情况报告给州保监机构,财务报表经“保险监管信息系统”进行统计处理。在处理过程中,有问题的公司则进人质量分析阶段,自动给出评级结果。另外,加上实施“早期预警技术”和“现场检查制度”可以及时发现有问题的公司,进行重点监控,防范于未然。财产和灾害保险方面的最大问题是大灾害发生频繁。飓风、洪水和暴风雪时有发生,给人们的生活、农业经营等造成直接经济损失,影响保险公司经营效益。

对保险业出现的问题,州保监机构多采用谨慎从事和严格的管理方式为主。一方面管理严格,市场井然有序。另一方面,又把市场管得太死,以至出现了后来的放松市场管制。目前,整个保险业较为成熟,企业自律能力很强,能与保监机构密切合作,共同保护客户利益。保险公司深刻认识到,对保险法规的挑战,只会是自食其果面临受罚。

影响未来美国保险业增长的五个因素

1.金融市场的一体化

随着金融业对利率控制的放松和资本市场本身的改革,20世纪30年代以来,规范银行、证券、保险业的法规渐渐随市场而变化或被法规制定者、法院和立法机构打破。人寿保险业者从经营传统的人寿险种转向了年金保险和投资型的项目。银行业扩大了经营范围,为客户提供更多更广的金融服务项目。包括投资项目、年金保险和资产管理服务。人寿保险业者、银行、证券公司及共同基金的竞争日趋白热化。争夺管理个人和团体储蓄和投资。银行业通过经营保险服务项目来增加收入。银行业的这种跨行业扩张对那些运营成本较高的保险公司形成压力。

银行业进军保险业的趋势,受到最高法院“不超过扣孤名雇员的国民银行可以从事保险业务”裁决的支持。负责管理国民银行的联邦财政部货币审计办公室推动银行从事保险业务。1997年,第106届国会和联邦行政当局批准了《金融服务竞争法》,废除了1933年通过的《格拉斯一斯蒂格尔法》有关限制银行、证券、保险三者跨业经营的条款。这给保险业带来更加激烈地竞争。

2.经济全球化

随着经济全球化,保险和金融市场同样也在全球化。在世界上的不少地区,人们的收人和储蓄增加,这部分人也在考虑如何通过保险保护自身的利益。这为人寿保险业者提供了市场机会。跨国公司和国际贸易及投资活动的增长促进了承担各种风险的非人寿保险业公司和保险代理商的发展。世界各地的保险业者愈来愈国际化。除了提供保险项目外,保险业创造就业机会、促进资本积累、转让服务和技术,如:索赔调整、风险管理、保险统计和投资服务,以及国外市场信息技术的应用。

国际化使得大多数国家保险市场愈来愈开放。经济全球化、当地保险业务资源不足和贸

易自由化推动许多国家加速保险市场改革、国有保险业私有化和对外国保险业者开放。美国认为保险市场私有化被证明是解决各国政府面临的一些棘手经济和社会问题的有效办法。包括提供养老金和退休金,资助并提供医疗保险、保障员工安全和保护环境。

多边和双边贸易协定,如:1997年达成的《服务业和金融服务业贸易总协定》,解除了限制外国保险业准入的市场壁垒。为适应国际化,减少壁垒,一个国家的政府、保险立法机构和保险公司应加强合作、健全法规、强化监管和改善市场环境。这些努力得到国际保险监督官协会的支持,如:制定统一标准,如何处理有问题的公司,防止舞弊和欺诈行为。

市场准入的壁垒仍然存在。一些国家的保险市场未对外国开放或政府对保险实行专控,对外国保险业者不能一视同仁。美国认为印度和中国均有这种情况。一些国家对外国公司所有权有限制,本国公司能享受政府采购和税收优惠,政府法规缺乏透明度。

3.兼并

众所周知,过去几年在新的全球竞争环境和追求效益的驱动下,金融业的兼并不断发生。这种趋势仍在继续。外国公司不断进入美国市场。1999年上半年,有296亿美元的外国资本承诺购买美国的金融公司,比1998年全年发生的兼并额多50%;比1998年上半年的多6倍。在保险业界已有不在国际市场占有一席之地,就不具备竞争优势的共识。

卷入保险业兼并浪潮的还有金融类公司。跨业兼并的例子有:荷兰全球集团(Aegon NV)公司以108亿美元收购TransAmerica公司,Ace公司以34亿美元收购Cigna公司财产与灾害部。据业内人士分析,外国保险业者看好美国的主要原因是这是世界上最大和效益较好的市场。2001年3月,英国普天寿宣布用223亿美元拟购并美国通用保险公司。

反之,美国公司也在不断开拓海外保险市场。1999年上半年美国金融公司在海外兼并投资120亿美元。兼并的公司数量有14家。

4.技术

信息和通讯技术的发展,极大地影响保险业的发展。保险业对信息技术投入了大量的资金,并降低了运营成本。保险业的竞争,特别是个人险运营成本的降低,为客户提供了价廉优质的服务。保监机构积极运用信息技术,降低了监管成本以及降低了监管对象的费用,如:美国有“保险监管信息系统”,为保监机构从被监管对象中发现需要重点监控的对象,规避风险提供了有效的手段。

信息技术对保险业结构调整与运营产生的影响是极其深远的。技术进步使保险公司能适应国内外市场的竞争、巩固市场份额、降低运营成本、不断开发新的服务项目。

5.电子商务和因特网

不断增长使用的因特网是保险公司降低成本的有效途径。利用网络获取信息和作为从事业务的工具应用愈来愈广。保险公司都有自己的网站,并在网上销售部分保险项目。因特网的发展可有效发布保险信息,推销产品,提供服务。总之,保险公司充分认识到因特网的潜

能,不断改进现有服务项目、开发新项目。预计到2002年,60%的保险公司都将提供在线保险服务项目。

未来美国保险业增长预测

一般说来,保险业的增长与经济增长同步。但也受到过去几年保险业经营状况的影响。成熟和竞争激烈的美国保险市场使保险费用下降、利润边际缩小。保险业应始终围绕消费者的需求。保险业者将跨业经营、提供金融服务、进一步开拓国际市场,以实现预期的营业额和利润。1999年,人寿保险保费进一步增长,但增长率仅为3%,财产和灾害保费增长1%-2%。人寿与非人寿保险收入增长的势头保持到2000年。

预计到2004年,保险业的前景仍然看好。人寿和非人寿保险保费将增长,人寿保费收入达5380亿美元,非人寿保险保费收入3000亿美元。投资活动收入也将增长。

从长远来看,影响险种的因素有人们收入的增加及财富的积累,人口与劳动力的变化,住房所有权的多样化。战后“婴儿潮”初期出生的一代人正渐步入花甲之年,对这一代人的保险业务,如:退休金、健康保险已摆上议事日程。出于对健康保健成本的考虑,必须朝着管理健康保险方向发展。

保险市场的竞争将愈来愈激烈。随着《金融服务竞争法》的实施,保险、金融和证券将跨业经营。银行、共同基金和其他金融机构提供投资和储蓄项目,直接与保险和年金保险项目竞争。银行将会加强汽车和住房保险业务。外国保险公司继续扩大在美国的业务。美国公司进一步开拓那些增长迅速的海外市场。

保险从业者将继续利用新的信息和通讯技术提高承保分销、投资、理赔和内部管理的效益。分销商依然面临降低成本的压力。因特网和电子商务等可以降低成本的技术仍将得到广泛应用。

国际保险市场概况

1997年全世界保费收入2.13万亿美元,扣除通货膨胀因素,实际比上年增长4.5%。人寿保险占总额的58%,非人寿保险占42%。人寿保险持续增长,非人寿保险几乎末增长。1997年,世界上最大的保险市场是美国。它占世界保费的32%达6885亿美元。日本第二,保费4906亿美元,占世界保费的23%。英、德、法列在其后,分别占世界保费的7.4%、6.4%和6.1%。

世界各洲的保费增长率各不相同。拉丁美洲的增长率最高达11.6%。巴西、阿根廷、墨西哥、智利、哥伦比亚和委内瑞拉在拉美保险市场规模排名列前六名,这些国家占该洲保费的90%。阿根廷、巴西、墨西哥、巴拉圭的增长率达二位数。除去厄瓜多尔、萨尔瓦多和危地马拉外,其他国家的保费均是增长的。

大洋洲的增长率为11.1%。澳大利亚的增长率为12%,保费占全洲的90%。新西兰的增长率为5%。

欧洲的增长率为6%。中东欧增长较快,非人寿保险增长15%,人寿保险增长9%。增长率达二位数的有:卢森堡49%、拉脱维亚44%、波兰28%、爱尔兰22%,土耳其20%、斯洛伐克16%、乌克兰11%。五个国家为负增长:奥地利一8%,瑞典一7%,冰岛一3%,罗马尼亚一1%,保加利亚一35%。

亚洲增长率为4%。中国的增长率最高达35%,新加坡20%、韩国20%、台湾地区14%、叙利亚13%、印尼12%、泰国—7%、阿联酋一5%、巴基斯坦一7%。日本几乎无增长。若不计日本,亚洲非人寿保费增长7%,人寿保费增长25%。

北美保费的增长率最低仅为3.3%。美国市场占94%的保费增长达2.6%。加拿大增长7%。

据瑞士再保险公司1999年的统计,国际保险市场的份额为:美洲37%、欧洲31%、亚洲29%、大洋洲2%、非洲1%。

边疆《全球科技经济瞭望》

中国保险业发展的历史和现状 摘要:保险业是我国金融业开饭时间最早、开放力度最大、发展步伐最快的行业。在党中央的关心下,在不断对外开放的过程中,保险业坚持改革创新,行业面貌放生了历史性的变化。虽然我国的保险业在近几年中发展迅速,取得了一定的成绩,但是与国外发展水平相比,仍存在较大的差距,落后于外国保险业整体水平的发展,在目前国内保险业发展中仍存在诸多问题。本文主要从中国保险业的发展历史角度入 手,以时间为线索,介绍我国保险业的发展并阐述我国现在保险业的现状。 关键字:民族保险业发展历史初级阶段

保险是以合同形式确立双方经济关系,以缴纳保险费建立起来的保险基金,对保险合同规定范围内的灾害事故所造成的损失,进行经济补偿或给付的一种经济形式。人类社会从开始就面临着自然灾害和意外事故的侵扰,在与大自然抗争的过程中,古代人们就萌生了对付灾害事故的保险思想和原始形态的保险方法。我国历代王朝都非常重视积谷备荒。春秋时期孔子的"拼三余一"的思想是颇有代表性的见解。孔子认为,每年如能将收获粮食的三分之一积储起来,这样连续积储3年,便可存足1年的粮食,即"余一"。如果不断地积储粮食,经过27年可积存9年的粮食,就可达到太平盛世。保险业作为金融的三大支柱之一,在经济发展中处于非常重要的位置。中国保险在中国已有200多年的历史,早在1805年,英国东印度公司就在广州开办了中国第一家保险机构,主要为鸦片贸易服务。但是真正意义上的民族保险业的开端还是在十九世纪后页。 一、中国保险业的发展史 (一)中国保险业的开端。 鸦片战争以后,西方列强迫使清政府签订了一系列不平等条约,加强了对我国的政治、军事、经济的侵略。外国保险公司纷纷登陆中国,中国保险市场逐渐形成。外国保险公司凭借不平等条约所持有的政治特权扩张业务领域,利用买办招揽业务,垄断了早期的中国保险市场从中,攫取了巨额利润。 面对外商独占中国保险市场,每年从中国掠夺巨额利润,致使白银大量外流这一严峻事实,中国人民振兴图强、维护民族权利、自办保险的民族意识被激起。在此情况下,1865年5月25日义和公司保险行在上海创立。义和公司保险行,是我国第一家自办的保险机构,其成立打破了外商保险公司独占中国保险市场的局面,为以后民族保险业的兴起开辟了先河。 提到保险业就不得不提到航运业,保险与贸易两者是互为表里的关系。轮船招商局于1872年在上海成立,是中国人自办的最早的轮船航运企业,也是现在的招商局集团的前身。它不仅是中国现代航运业的起点,也可以说是中国保险业的源头之一。轮船招商局自创办之日起就深刻明白保险对于航运业的重要作用。作为一种打击竞争对手的手法,早期依附于外商航运业的外资保险公司听命于上司,为了击垮轮船招商局,对其所属船舶百般刁难。收取高额保费、对中国本土产的船只不保等限制。以李鸿章为代表的洋务派,为适应航运业发展的需要,先后创办了“保险招商局”、“仁和水险公司”和“济和水火险公司”等官办保险公司,取得了较好的经营业绩,并坚持与外商保险公司进行斗争,从而在一定程度上抵制了外商对中国保险市场的控制。当然,洋务派在保险业方面的努力不能改变外商垄断中国保险市场的局面。 (二)建国前在夹缝中生存发展的民族保险业。 到民国初期,中国民族保险业获得了难得的发展机遇:一是民国初建需要刺激工商业的发展以稳定政权;二是第一次世界大战的爆发,欧美列强卷入战争,无暇东顾,大大减缓了洋商

中国保险业发展的现状 摘要:保险业是我国金融业开饭时间最早、开放力度最大、发展步伐最快的行业。在党中央的关心下,在不断对外开放的 过程中,保险业坚持改革创新,行业面貌放生了历史性的 变化。虽然我国的保险业在近几年中发展迅速,取得了一 定的成绩,但是与国外发展水平相比,仍存在较大的差距, 落后于外国保险业整体水平的发展,在目前国内保险业发 展中仍存在诸多问题。本文主要介绍现在保险业的现状。关键字:民族保险业初级阶段

保险是以合同形式确立双方经济关系,以缴纳保险费建立起来的保险基金,对保险合同规定范围内的灾害事故所造成的损失,进行经济补偿或给付的一种经济形式。人类社会从开始就面临着自然灾害和意外事故的侵扰,在与大自然抗争的过程中,古代人们就萌生了对付灾害事故的保险思想和原始形态的保险方法。我国历代王朝都非常重视积谷备荒。春秋时期孔子的 " 拼三余一" 的思想是颇有代表性的见解。孔子认为,每年如能将收获粮食的三分之一积储起来,这样连续积储3年,便可存足1年的粮食,即"余一"。如果不断地积储粮食,经过27年可积存9年的粮食,就可达到太平盛世。保险业作为金融的三大支柱之一,在经济发展中处于非常重要的位置。中国保险在中国已有200多年的历史,早在1805年,英国东印度公司就在广州开办了中国第一家保险机构,主要为鸦片贸易服务。但是真正意义上的民族保险业的开端还是在十九世纪后页。 一、目前我国保险业发展现状 (一)中国保险业的整体实力与核心竞争能力不断提升、经 济功能初步显现。 回顾保险业60年来的改革发展历程,虽然经历了曲折,但全行业始终坚持改革创新,在探索中国特色保险业发展道路上迈出了坚实的步伐,取得了令人瞩目的发展成就,特别是党的十六大以来,在“抓监管、防风险、促发展”的总体思路指导下,我国保险业保持了又好又快的发展势头,在各方面取得了突出的成绩。 1.保费收入规模迅速扩大 保险业是国民经济中增长最快的行业之一,2012年,全年保险公司原保险保费收入15488亿元,同比增长8.0%,保险业增速继续在低位徘徊,而且增速首次降为个位数,与近20年来超过20%的平均增速形成了明显反差。从外部环境看,复杂严峻的国内和国际经济形势,通过实体经济、金融市场和消费者需求等多种渠道传导至保险业,增加了保险市场稳定运行和风险防范的难度与压力。2012年,保险监管强调“风险底线”和“消费者权益”,取得积极成效。从国际

Insurance 美國的保險業務 An insurance agent called me this morning. This particular agent wanted to discuss my automobile coverage, but the next agent to call might be interested in my life insurance program, my health insurance, or fire protection for my home and furniture. The American consumer often feels constantly disturbed by insurance agents. Many agents selling many different policies call us by phone and sometimes even come to our doors. These insurance agents are always friendly, well dressed, and eager to be of help. Yet few Americans really enjoy visiting with these eager, helpful men and women. We are not happy when they call us; we are on guard when they visit our homes. They are never really our friends; at best, they are a necessary evil. Three reasons why we are unwilling to discuss insurance can be suggested. First of all, insurance is expensive. A young father who purchases a fairly small life insurance policy agrees to pay a sum of $200 every year for 40 years - a total of $8,000. Many college students pay $800 to $1,000 per year for car insurance. In effect, they pay as much for the insurance as they do for the car itself. Health insurance that pays for modern medical miracles often costs Americans as much as $2,000 every year. Adequate insurance is expensive; it is a major item for most families. Insurance also reminds us that we live in an unsafe world. We are human and we must face the possibilities of illness, injury, death, and financial loss. Our rational minds recognize the many unfortunate events that can occur, but in our hearts we hope that we might be spared. Serious injury or death is not a pleasant subject to discuss or even consider. We are afraid; we would rather talk about football or the weather or what we had for lunch. Finally, insurance is a difficult, complex subject. No one understands it completely and only a few insurance professionals really feel comfortable in a discussion of automobile, life, and major medical coverages. We feel inadequate and try to hide our ignorance by avoiding discussions of insurance. Yet these three reasons for not discussing insurance provide three excellent reasons why we should learn more about it. Insurance is expensive. In a lifetime, many of us spend as much on insurance as we do on the purchase of a home. If we are to spend our money intelligently, we need information about the products and services available. We don't depend entirely on salespeople when we buy a car, a house, or a suit of clothes. Neither should we depend entirely on the agent when we buy insurance. We need a basic knowledge of insurance coverages if we are to be intelligent consumers. The intelligent consumer looks problems in the face. Although accident, illness, and death are not pleasant subjects, each of us knows we face these possibilities. It is better that we plan for these situations by finding means to deal with them than to just hope that they will somehow go away. Although insurance can be complex, its basic concepts are neither difficult nor impossible to learn. Quite the opposite. Insurance fundamentals can be understood by those

我国保险业发展的现状及趋势 班级:投资Q1041 姓名:谭志华学号:100307025 摘要:保险从诞生到现在,已经成为现代经济社会风险管理的重要手段,成为现代金融体系和社会保障体系的重要组成部分,成为政府提高管理效能的重要市场化机制。在发达国家,保险已经渗透到社会生产生活的各个层面,为人们提供“从摇篮到坟墓”的保险服务。保险已经成为现代市场经济不可或缺的重要组成部分。 一、保险在现代经济社会中发挥着越来越重要的作用 (一)保险业是现代经济的重要产业 (二)保险业是现代金融业的重要支柱 保险业与银行业、证券业一起,共同构成现代金融业的三大支柱。 (三)保险是社会风险管理的重要手段 从发展趋势看,保险业在全球风险管理体系中将发挥更加重要的作用。 (四)保险业是社会保障体系的重要组成部分 二、我国保险业改革发展的基本情况 保险业在我国发展的时间并不长,但是发展速度惊人。作为朝阳行业,我国保险业处于快速成长期,业务扩张非常快,加上国外保险公司的涌入,行业的繁荣,市场主体的增加,人口红利期的到来,投资理财观念的更新,保险业也受到了越来越多的关注。 (一)行业规模迅速扩大 (二)保险市场体系逐步完善 我国保险市场已经形成了多种组织形式、多种所有制并存,公平竞争、共同发展的市场格局。 (三)保险改革深入推进 多家保险公司成功进行了改制上市。通过改制上市,保险公司资本实力大大增强,经营理念明显转变,为长远健康发展奠定了良好基础。 (四)服务领域不断拓宽 在传统的财产保险和人身保险业务基础上,保险业积极创新,服务领域不断拓宽。 (五)保险资金运用向多领域扩展 (六)对外开放取得积极效果 (七)保险监管与风险防范能力不断加强 (八)全社会的风险和保险意识不断增强

国内外保险业发展概况 根据最新的Sigma《世界保险业报告》,2008年中国寿险保费收入排名为全球第六,其中,前五位分别是美国、日本、英国、法国、德国,紧随中国之后的则是意大利、韩国、中国台湾和印度。 在社会福利制度较为健全、福利水平较高的发达国家或地区,商业寿险的需求仍旧保持旺盛,几乎占据了全球市场份额的67%。另外,没有人口总量优势的韩国及中国台湾地区的寿险保费收入也排在了世界前十位,且全球市场份额只比中国少%及%。这与全球老龄化社会发展趋势和当地较为发达的经济水平密不可分。 2012年,全年保险公司原保险保费收入15488亿元,同比增长%,保险业增速继续在低位徘徊,而且增速首次降为个位数,与近20年来超过20%的平均增速形成了明显反差。从外部环境看,复杂严峻的国内和国际经济形势,通过实体经济、金融市场和消费者需求等多种渠道传导至保险业,增加了保险市场稳定运行和风险防范的难度与压力。2012年,保险监管强调“风险底线”和“消费者权益”,取得积极成效。从国际比较看,2012年,中国保险业保费收入在世界排名第4位,保险密度排名第61位,保险深度排名第46位。 2013年年底我国保险公司的数量增加到165家,保费收入高达万亿元,年均增长率达到了%。目前我国已经成为全球第四大保险市场,仅次于美国、日本和英国。但我国保险深度仅为3%,保险密度仅为1300元/人,与发达国家和世界平均水平相比还存在较大差距,其中一个重要原因是我国社会公众保险知识缺乏、保险意识不足。 2014年发布的保险业“新国十条”中明确提出,2020年保险深度(保费收入/国内生产总值)提高到5%,保险密度(保费收入/总人口)达到3500元/人。 2014年,通过主动适应经济发展新常态、全面深化改革,我国保险市场保持高速增长,进入新一轮依靠市场和制度创新驱动的快速增长期。而保险监管工作也以全面深化改革为突破口,开拓创新,成效显著。展望未来,保险业还将继续在改革路上快速前进。 我国保险市场连续3年保持高速增长,2014年利润同比增长超过100%,市场规模由2012年的全球第六位跃升至全球第三位。2014年,保险业保费收入同比增长%,利润同比增长106%,利润总额创历史新高。

中国保险业发展现状 中国保险行业起步较晚,我国的现代保险业不过20多年的发展,保险市场仍处在初级发展阶段。 (一)我国保险业存在的主要问题; 第一,中国保险市场基本上还处于一种寡头垄断。从中国目前保险市场情况分析,中国人民保险公司、中国人寿保险公司、中国平安保险公司、中国太平洋保险公司四大保险公司已经占有目前中国保险市场份额的96%。这就是说,中国保险市场虽然初步形成了竞争的格局,但这种以国有独资保险公司高度垄断市场的局面,特别是以少数几家保险公司寡头垄断市场的局面,就是目前中国保险市场的特点之一。 第二,中国保险业的发展还处于一个低水平。按照保险业发展的规律,保费收入一般占当年国内生产总值的3-5%。从目前西方发达国家而论,年保费收入一般都占本国国内生产总值的8-10%左右,而我国1998年保费总收入约仅占国内生产总值的1.5%,在世界排名70位左右。从总体上来说,我们的经济还不发达,人均收入水平较低,但同时又说明在建立完善的市场经济体系过程中,中国居民的保险意识与投资意识还要有一个提高过程。 第三,中国保险市场结构分布不均衡。从目前中国保险公司机构的分布而论,30家中外保险公司的总部基本上都设置在北京和中国沿海城市。保险公司分支机构虽然在大陆已普遍设立,但多数又集中

在人口密集、经济发达的地区和城市,这就造成了保险市场发育不均衡性。这种分布上的不均衡,对中国保险业的长期发展是不利的。 第四,中国保险业的专业经营水平还不高。粗放式经营与销售方式单一,产品结构简单与供给不足,以及缺乏专业人才是经营水平较低的显著特点。这都表明了当前中国保险经营水平还处于初级发展阶段。 第五,保险市场还未形成完整体系。目前中国保险市场相对来说两头大中间小,即保险主体与保险市场发展很快,而中介组织发展缓慢。 第六,再保险市场发展滞后和保险监管亟待加强。目前监管还基本上处于被动的监管状态,监管工作的科学性、系统性、前瞻性不够。对于关系到保险行业稳定的偿付能力、资产负债质量、再保险安排等重要方面的监管力度不够。至于在法律法规建设方面,还缺乏严密、完善的成套法律法规。 (二)我国保险业发展现状 1.保费收入规模迅速扩大 保险业是国民经济中增长最快的行业之一, 2006年全国保费收入达到5,641亿元,是2002年的1.8倍,在世界排名第9位,比2000年上升了7位。也就是说,中国保险业的国际排名平均每年上升1位。截至2007年底,中国共有保险公司110家,其中外资公司43家,比2002年底的22家公司增加了21家;中国保费收入达7035.8亿元,是2002年的2.3倍,同期,外资保险公司保费收入达420亿元,是

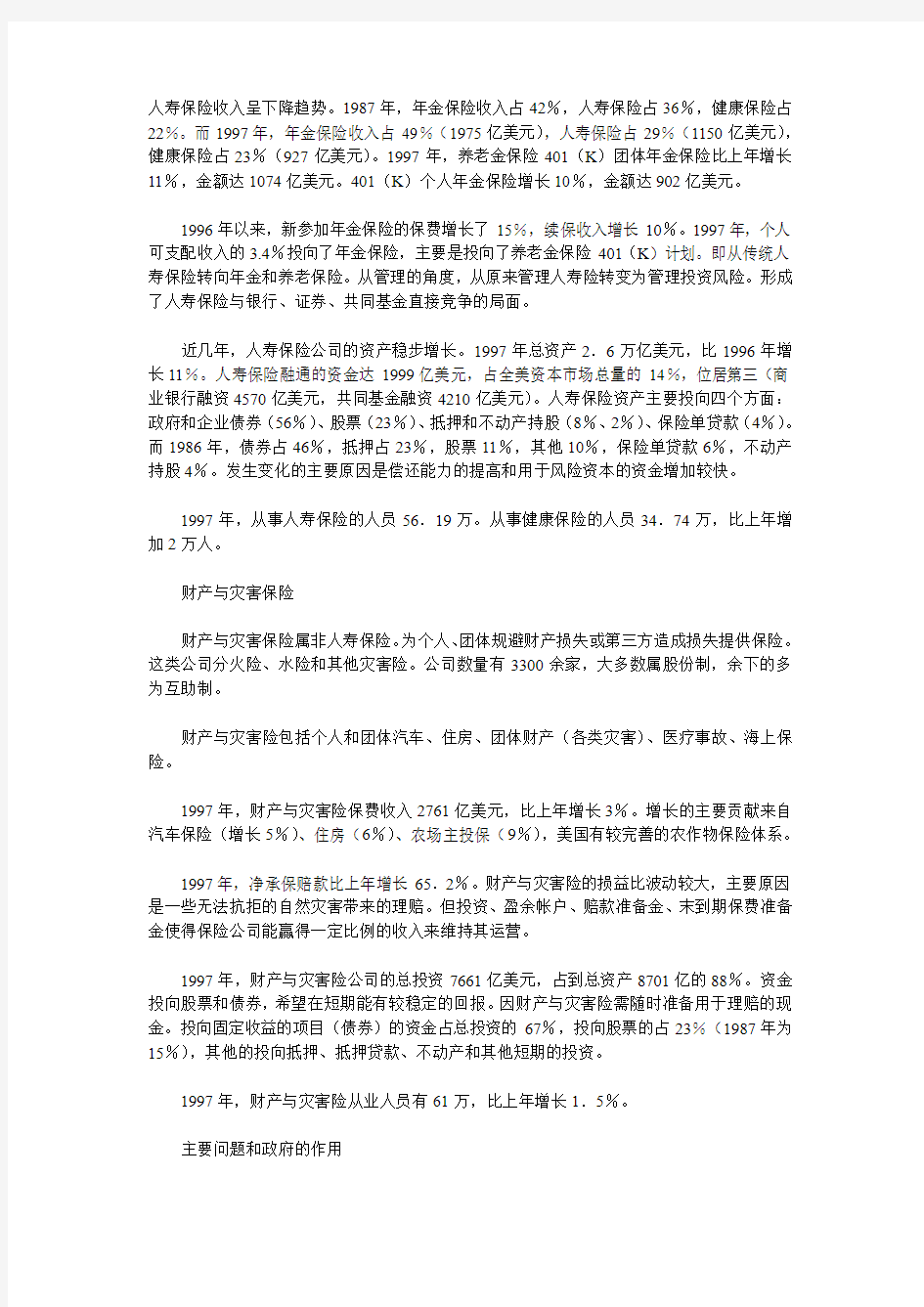

美国保险业销售渠道统计 2014 Distribution Channels LIFE INSURANCE DISTRIBUTION CHANNELS Life insurance was once sold primarily by career life agents, captive agents that represent a single insurance company, and by independent agents, who represent several insurers. Now, life insurance is also sold directly to the public by mail, telephone and through the Internet. In addition, in the 1980s insurers began to market annuities and term life insurance through banks and financial advisors, professional groups and the workplace. A large portion of variable annuities, and a small portion of fixed annuities, are sold by stockbrokers. In 2013 independent agents held 49 percent of the new individual life insurance sales market, followed by affiliated (i.e., captive) agents with 41 percent, direct marketers with 4 percent and others accounting for the remaining 6 percent, according to LIMRA. (Based on first-year collected premiums) life_ind_mark_share_by_distr_chan_05-14.gif (1) Includes brokers, stockbrokers and personal producing general agents. (2) Includes career, multiline exclusive and home service agents. (3) No producers are involved. Excludes direct marketing efforts involving agents. (4) Includes financial institutions, worksite and other channels. Source: LIMRA’s U.S. Individual Life Insurance Sales Survey and LIMRA estimates. View Archived Graphs

中国保险业发展现状与展望 摘要: 中国保险行业起步较晚,我国的现代保险业只是20多年的进展,保险市场仍处在初级进展时期。目前我国保险业面临诸多咨询题,保险市场差不多上还处于一种寡头垄断,几家独大,不利于竞争。在制度上,爱护保险市场运行的要素和环境不完善。我国保险业的市场体系不健全,制度不够完善,保险监管亟待加大。关于一般民众来讲,他们的风险及保险意识严峻滞后。老百姓关于保险的意义和功能认识还不够、人均保险费低、保险普及率专门低、保险意识极其淡薄。对此我们必须加大宣传,增加透亮度,提升全社会的对保险及其重要性的认识。而保险行业中,从业人员素养偏低、服务水平偏低。目前全球当临金融危机,这对保险行业是一个挑战,同时又是一个机遇。对此我国保险行业必须尽快进行调整,加大人员治理,尽快完善保险市场监督机制以使保险市场更加健康有序同时蓬勃进展、繁荣昌盛。 关键词:垄断,不完善,不健全,职业素养,保险意识 正文: 常言道“天有不测风云,人有旦夕祸福。”风险是客观存在的,我们只能在空间和时刻上尽量减少风险而无法排除,因此了应对这种风险而产生了保险。风险是保险的逻辑起点,没有风险也就不可能产生保险。保险学的任务确实是揭示保险经济关系得以确立的条件,形式及其本质,以阐明保险经济关系的发生,进展和变化的规律性。保险学是为了研究识不风险,测定,转嫁,分散风险,最后达到减轻排除风险的目的。从法律的意义上讲明,保险是一种合同行为,体现的是一种民事法律关系。保险关系式通过保险双方当事人以签订保险合同的方式建立起来的一种民事法律关系。从经济学的角度看,保险是一种经济关系,是分摊损害的一种融资方式。保险体现了保险双方当事人之间的一种经济关系。保险既是一种经济关系,又是一种有效的融资方式,它使少数不幸的被保险人的损害,以保险人为

美国汽车保险行业发展现状分析 作者:果仔更新时间:2011-2-24 [导读]美国被称为是“轮子上的国家”,汽车已经成为人们生活的必需品。与此相随,美国汽车保险发展迅速,在短短的近百年的时间内,汽车保险业务量已居世界第一。 有无过失,都要承担一定的法律后果。一个“纯”无过失汽车保险将完全取消受害人起诉肇事者的权利,而且将提供一系列的综合保险给予受害人全面的经济损失赔偿。当然,这种“纯”无过失保险并不存在,各州的无过失汽车保险仅部分的限制受害人起诉肇事者的权利。一旦人身伤害损失超过了某一界限,被保险人仍可通过起诉的方式要求对方赔偿。通过无过失汽车保险,汽车事故的受害人获赔更迅速、更方便。 三.美国车险科学的费率厘定和多元化的销售方式 经过多年的发展,美国形成了一套复杂但又相当科学的费率计算方法,这套方法代表了国际车险市场上的最高水平。尽管美国各州车险费率的计算方法有差异,但是它们有一个共同点,就是绝大多数的州都采用161级计划作为确定车险费率的基础。在161级计划下决定车险费率水平高低的因素有两个:主要因素和次要因素。主要因素包括被保险人的年龄、性别、婚姻状况及机动车辆的使用状况。次要因素包括机动车的型号、车况、最高车速、使用地区、数量及被保险人驾驶记录等。这两个因素加在一起决定被保险人所承担的费率水平。 除了传统的汽车销售商代理保险方式以外,直销方式在美国已很普遍。现在美国主要有三种直销方式: (1)利用互联网发展车险市场的B2C模式。美国车险业务约有30%都是通过这种网络直销方式取得的。绕过了车行代理这一鸿沟,交易费用减少了,保险费率自然就下来了,同时这也促进了保险公司的业务扩张。 (2)利用电话预约投保的直销模式。这种模式的优点在于成本较低,不需要大量的投入去构建网络平台。 (3)由保险公司向客户直销保险。保险公司的业务人员可以直接到车市或者以其他的方式,把车险产品直接送到客户的面前。这种方式的优点是省去客户的很多时间,业务人员能够面对面地解答客户对于车险产品提出的问题,挖掘市场潜力。

世界保险业排名情况 根据最新的Sigma《世界保险业报告》,2008年中国寿险保费收入排名为全球第六,其中,前五位分别是美国、日本、英国、法国、德国,紧随中国之后的则是意大利、韩国、中国台湾和印度。 在社会福利制度较为健全、福利水平较高的发达国家或地区,商业寿险的需求仍旧保持旺盛,几乎占据了全球市场份额的67%。另外,没有人口总量优势的韩国及中国台湾地区的寿险保费收入也排在了 世界前十位,且全球市场份额只比中国少1.18%及1.73%。这与全球老龄化社会发展趋势和当地较为发达的经济水平密不可分。 美国:只要客户需要保险公司就承保 第二次世界大战结束后,美国保险业进入迅猛发展阶段,仅用20年时间市场规模就跃居世界首位,非寿险市场位居世界首位,寿险市场则仅次于日本。 美国的保险业务分人寿与健康(包括人身事故)保险、财产与灾害保险两大类。如今保险已成为美国人生活中必不可少的一部分,人寿、医药、房屋、汽车、游船、家具等等都可以保险,这样就能最大程度地抵御各种潜在风险带来的灾害。 美国保险的险种数量之多、覆盖面之广令人乍舌,互联网上网保险、解聘下属员工遭报复保险、被外星人绑架保险、意外婚礼保险、流产保险、收养子女失败保险等等。美国保险业的口号是:只要客户需要,保险公司就承保。 腹有诗书气自华

目前,美国保险市场已相对成熟,保费呈稳定增长态势。从1978年至今的30年里,保费以平均4.6%的速度稳定增长。30年间,保费从4000亿美元增加到18000亿美元。 日本:不买保险被认为“不可思议” 相对欧美国家而言,日本保险业的起步较晚,但发展速度却在全球名列前茅,现已成为仅次于美国的全球第二保险大国。 上世纪50年代,随着经济复苏,日本保险业规模已恢复到二战前的水平,形成由社会保险、企业年金、商业保险三位一体的保险体系。60年代初,日本曾流行一个说法叫“国民皆年金,国民皆保险”,这体现了当时的现实情况——国民都加入了国民年金保险;部分人加入了企业年金保险;绝大多数人买了商业保险。进入80年代,日本已发展成为世界保险大国。 死亡率下降、出生率大幅下跌和平均预期寿命延长使日本成为全球经济大国中人口老龄化速度最快的国家。加上日本国土面积狭小、经济发达,使国民个个具有较高的保险意识,谁要不买会被人认为是不可思议的。保险对于日本人而言,成为仅次于银行存款之外的第二大投资方式。 (摘自《上海证券报》、《中国保险报》、新华网、中国经济网、中广网) 英国:保险业是金融出口创汇的主力军 腹有诗书气自华

中国保险市场现状及存在的主要问题 一、保险业的及演变 中国1980年恢复办理国内保险业务以来,随着的持续发展和人民生活水平的稳步提高,保险业飞速发展:1980年以来,中国保险业务以年均34%的速度增长,2001年全年保费总收入达2112.28亿元,保险深度(保费收入占GDP的比重)为2.2%,保险密度(人均年保费收入)为168.98元(1985年这两个指标分别为0.42%和3.16元);有中外保险公司53家,中国保险业总资产为4591.07亿元,较1992年增长了8倍;保险中介机构170家。此外还有19个国家和地区的112家外资保险公司在中国的14个城市设立了200余个代表处。其发展历程大致可以分为3个阶段:(1)1980~1985年的恢复阶段。中国在1980年和1982年先后恢复国内财产险业务和人身险业务。这一阶段保险市场由中国人民保险公司一家垄断,产寿统一经营,险种单一,且保费收入中财产险份额大大高于人身险;(2)1986~1991年的平稳发展阶段。以1986年新疆生产建设兵团农牧业生产保险公司(以下简称“新疆兵保”)成立为标志,区别于前一阶段的突出特征是出现了包括新疆兵保、太平洋、平安等在内的4家保险公司,中国保险市场由中国人保独家垄断的格局在形式上被打破;(3)1992年至今的快速发展阶段。以1992年中国人民银行批准首家外资保险公司——美国友邦保险公司上海分公司成立为标志。这是迄今为止中国保险市场发展最为重要的阶段,明显区别于前两个阶段的特点,集中表现在:市场主体不断增加,多元化的市场格局初步形成;保险业实现产寿分业经营,保费收入结构发生变化,人身险份额超过财产险;保险险种迅速增加,保险服务改善;保险监管的组织体系和法规体系逐步建立,中国保险市场初步形成了以国有保险公司为主,中外保险公司并存,多家保险公司竞争的寡头垄断的市场竞争新格局。 二、中国保险市场规模和构成 (一)保险市场总体规模快速增长

浅析国内外网络保险发展现状及发展前景网络保险是指保险公司(或保险中介机构)以信息技术为基础,以网络为交易平台,实现保险全过程的网络化,全过程包括投保、核保、理赔、给付或赔偿等过程。 投保过程包括网络了解保险产品;选择适合险种,根据提示输入基本信息,选择相应投保建议书,或者通过经纪人(网络)进行保险咨询;填写电子保单(是指传统纸质合同用电子数据文件来代替,投保人通过保险公司或保险中介机构提供的个人网络服务平台来查阅并核实保单内容);通过网银转账系统或信用卡、支付宝、微信支付等方式支付保险费;保险公司经核保后同意承保,并向客户确认签订合同;对整个合同的签订、划交保费过程查询、保单变更、理赔报案、理赔情况查询、验真、续保等业务,投保后客户可以通过网上售后服务系统实现。 1网络保险具有如下特点 ①代了保险销售人员在业务流程上的作用。 从业务流程角度来说,传统渠道的业务流程为:销售人员向投保人进行宣传介绍;投保人产生投保意向;联系销售人员;销售人员进行一系列的处理;投保结束。 与传统保险不同,网络保险是投保人直接通过网络保险系统进行所有业务,不用经手销售人员就能完成投保。 传统营销采用“人海战术”,找顾客上门,绝大多数人群由于对陌生人的戒备心理,会对这种登门销售比较排斥,这会导致保险公司失去部分潜在的客户。保险公司通过网络营销手段,能够在很大程度上节省管理费用、办公场地费用。 如上述由于网络保险省去了许多中间环节,保险公司运营成本的下降将会促使保险产品价格有所降低,客户可以获得比其他销售渠道低15%左右的价格,这种保费的降低,肯定会刺激客户对保险类产品的各种需求,使得消费者的风险可以更好的得到转移,得到应有的保障。 ②以更好的将潜在的保险需求转换为真实的保险消费。 据2012年6月底的政府相关统计报告调查表明,网络购物用户规模达到2.1亿,网民使用率提升至39.0%,较2011年底用户增长8.2%。 信息化时代,保险行业可以充分使用互联网平台,更深层次研究网络群体中的潜在消费群体的投保倾向和保险需求,设计出符合网络消费群体的保险相关产品,将网络平台中的潜在保险需求,转换为真实的保险消费。 ③符合当前消费者追求方便、快捷的消费心理。 现代社会节奏明显加快,大部分消费者在消费时追求方便和快捷,网络保险超越空间、超越时间限制的服务符合消费者的这种心理。 消费者可以不去保险公司营业柜台,可以24小时随时随地方便地上网,登陆保险公司的网络保险销售平台,只用几分钟就可以用网络平台完成保险产品交易。 为了更好地满足消费者的这种心理,网络保险产品的条款项目应该力求更加的通俗化,让普通人群能够轻易理解,以节省消费者的理解时间。

我国保险业的发展现状 摘要:纵观我国保险业几十年的发展,虽然取得了很大的成就,但是与西方发达国家仍然有一定差距。随着社会和经济的不断发展,保险业也面临着很多困难和挑战。本文从保险业的发展现状、问题来分析,并且期望能提出有效的发展建议。 关键词:保险;现状;问题;发展 一、我国保险业的发展现状 1、保险收入增长迅速 保险收入是衡量保险业发展状况的重要指标。因此,我们可以通过近年来我国保费收入的增速来判断保险业的发展现状。下表是我国保费收入近几年的统计 国的保险市场潜力巨大。 2、市场发展趋势 中国是一个拥有13 亿人口的大国,如此庞大的群体的生老病死,都需要保险来提供保障服务。可想而知,中国保险市场发展潜力的巨大。同时,国民经济的持续稳定增长和发展的良好态势,为保险业提供了良好的发展环境。居民财富的积累与购买力的增强,为商业保险积累了潜在的市场资源。通过以上分析我们清楚地了解到,中国保险市场的潜在价值是难以估量的。在整个国家,行业要发展的强烈呼唤下,保险市场的开发动力十足,而任务却艰巨,富有挑战。 二、我国保险业存在的问题 1、市场问题 从保险市场体系结构看,我国目前的保险市场体系结构还不够完善。我国保险的市场化程度还不够,还处于初级阶段。保险市场的集中度都较高,目前的大部分市场份额主要集中在中国人保、中国人寿、太平洋保险、平安保险四家商业保险公司。虽然较高的市场集中度有利于保险市场的稳定,但却不利于众多中小型保险公司的发展,使他们处于被大型保险公司所主导和支配的地位。同时这种发展模式也不利于保险资源的有效配置和保险市场效率的提高。 2、保险深度和保险密度 保险深度是指一国一定年份直接保费收入与国内生产总值GDP,有时是国民生产总值之比。保险密度是指一国平均每年人均保费数。保险深度和保险密度是衡量保险业发展水平的重要指标。截止2011年,我国的保险密度为1046.64(元/

论中国保险业的现状与发展

论中国保险业的现状与发展 内容摘要:近些年来我国保险业发展很快,但与发达国家相比,我国保险业的发展水平还远远不够。但是中国保险业务快速增长,服务领域不断拓宽,市场体系日益完善,法律法规逐步健全,监管水平不断提高,风险得到有效防范。本文分析我国保险业发展状况并提出建议。意在促使我国保险业更好更快的发展。 关键词:保险监管发展前景保险市场保险业发展前景高速增长 随着资本金融全球化浪潮的迅猛推进,国际间资本流通的速度不断加快,金融 业越来越受到各国政府的普遍重视。金融业的发展不仅作为我国市场经济体系中的 重要组成部分而具有重要的意义,而且对整个市场体系的发展与完善起着催化、促 进和巩固作用。而在国民经济发展中,金融的稳定或动荡,对各国经济会产生重大 影响。保险业作为其中的一个重要部分,也为国家经济的发展发挥着重要作用。 中国自1980年恢复国内保险业务以来,保险业得到了迅速发展,产寿险的比例也发 生了变化,转向了以寿险为主的格局。中国保险市场的现状呈现出了如下的状态: 一、中国保险市场的现状 (一)保险公司逐步多元化 至2001年底,我国保险公司发展到52家,其中,中资保险公司20家,外资和 中外合资保险公司32家; 2002年底,保险公司发展到54家,其中,中资保险公司 20家、中外合资和外资保险公司分公司34家;2003年底, 保险公司发展到61家, 其中,中资保险公司24家、中外合资和外资保险公司分公司37家;2004年9月底, 保险公司发展到80家。 (二) 保险收入快速增长且潜力巨大 保险黄金10年从06年就开始了,现在正是最佳时间,现在的中国保险市场还 是比较乐观的,国家的重视以及人民收入水平的提高,在加上银行利率一再下调, 保险法的完善等等因素导致人民观念增强。国外保险不断涌入中国市场啊。 (三)保险商品多样化、商品结构趋于合理 基于社会经济发展和对外开放的需要,我国陆续开办了许多新的险种,如建筑工程 险、安装工程险、海洋石油开发险、履约保险、政治风险保险、产品责任保险、卫 星发射保险、核电站保险等,到1996年底我国开办的险种已达700多个,比1980 年增长了60多倍,比1990年增加了500多个险种;在人身险业务方面,自1982年 恢复以来,其险种也不断增加,客户在保险市场上基本能买到所需要的保险商品,

一、美国保险业监管制度简介 在美国,跨州的商业活动一般由联邦政府管理,但保险业却是个例外。保险业在美国传统上一直由各州自行管理,保险公司的经营许可证也由州政府颁发。早在1850年以前,由于购买保险者较少,保险市场很小,故各州的保险管理法规很少,如对保险公司并无需要缴纳保证金,以便保证最低偿付能力的要求,而且对保险公司的投资也不作任何约束。这种松散的管理方式对保险公司的发展不利,对保险的消费者——投保人和被保险人更不利。随着美国保险业的发展,公众要求保险业加强管理的呼声日益高涨。1850年,新罕布什尔州首先设立了第一个保险委员会,对该州保险业进行监管,这可认为是美国最早的保险监督管理机构。随后,马萨诸塞州、加利福尼亚州、康乃狄克州和纽约州等纷纷效仿。到1871年,几乎所有州均建立了保险监管机构。而联邦政府仅监管具有全国性、不易由各州自我管辖的险种,如洪水保险、农作物保险、犯罪保险和变额人寿保险等险种。 美国保险监管体系分别由总统领导下的社会保障署和50个州政府的保险局构成。社会保险由社会保障署实施监管,商业保险由各州的保险局进行监督管理。为了监管的一致和分享信息的需要,由各州保险监督官组成了全国保险监督官协会,制定出全国商业保险监管模型法案,供各州立法参考。虽然不具法律效力,但确实对各州保险监管的有效实施有很大的借鉴作用。 美国商业保险监管的目的主要是保障被保险人的合法权益,保证被保险人在保险事故发生后能得到及时的赔付。美国保险监管侧重于宏观调控,注意发挥同业公会等中介组织和市场调节的作用。如对具体的费率制定多由同业公会或市场来定,可使保险监管部门将精力放在对消费者产生重要影响的偿付能力和资产负债比例等保险业务方面的监管。 总体而言,美国保险业的监管是州政府和联邦政府的双重监管体制,但以州政府的监管为主。联邦政府只能通过对州监管施加一定程序的影响和通过其直接控制的联邦政府保险组织在保险市场上发挥其应有的作用。 二、州保险业监管的模式 美国各州对其州内保险业的监督管理一般是立法、司法和行政的三方监管模式。 1、立法监督管理 美国各州立法机关均制定保险法规,以规范保险公司、保险中介人等的保险经营活动,保障被保险人的合法权益,维持保险市场的健康、有序发展。这些法律一般都对保险公司的注册和领取营业执照,业务范围,解散、清算和破产以其保险公司提取和结转准备金,费率的制定标准,资金的运用等都有严格的规定。如著名的纽约州保险法(New York State Consolidated Laws)共99条,约200万字以上,内容主要以保险业法为主,对保险企业的经营活动均有详细的规定,对其他州保险法的制定影响较大。而加利福尼亚等少数州的保险法主要以保险合同法为主,侧重于调整保险人和投保人、被保险人之间的关系,保证双方行为受到法律规范的约束。 2、司法监督管理 通过州法院在保险合同双方发生纠纷后进行判定得以实现。主要体现在法院具有保险合同条款的解释权。另外,州法院被赋予其他一些权力,如审定州保险

现代经济信息 保险业在我国发展的时间并不长,但是发展速度惊人。作为朝阳行业,我国保险业处于快速成长期,业务扩张非常快,加上国外保险公司的涌入,行业的繁荣,市场主体的增加,随着人口红利期的到来,投资理财观念的更新,保险业也将受到越来越多的关注。而目前中国保险业的现状却不尽人意,还存在诸多问题。本文立足于中国保险行业的现状,探讨存在的主要问题,并对问题的原因进行分析,试图为中国保险业的稳健发展提出一些意见和建议。 一、保险业的发展现状 自1980年中国恢复国内保险业务以来,保险行业以前所未有的速度发展,取得了令人瞩目的成就。据保监会最新公布的统计数据显示,2008年全年保险业实现原保险保费收9784.1亿元,同比增长 39.1%,是2002年以来增长最快的一年。其中,财产险业务原保险保费收入2336.7亿元,同比增长17%;寿险业务原保险保费收入6658.4亿元,同比增长49.2%;截止2008年末,中国保险市场主体由2007年的120家增加到130家,保险专业中介机构2445家,兼业代理机构136634家;保险业总资产3.3万亿元,较年初增长15.2%。保险行业在优化资产配置,化解投资运作风险,保障社会稳定,促进经济发展等方面发挥着越来越重要的作用。 1.市场垄断 中国保险市场基本上还处于一种寡头垄断。从中国目前保险市场情况分析,中国人民保险公司、中国人寿保险公司、中国平安保险公司、中国太平洋保险公司四大保险公司已经占有目前中国保险市场份额的96%.而其中,国有独资的人保、中国人寿则几乎占去保险市场份额的70%.中国人寿占去了寿险市场份额的77%,人保占去了产险市场的78%,而机动车险市场中仅中国人民保险公司一家就占82% 。这就是说,中国保险市场虽然初步形成了竞争的格局,但这种以国有独资保险公司高度垄断市场的局面,特别是以少数几家保险公司寡头垄断市场的局面,就是目前中国保险市场的特点之一。 2.基础太差 中国保险业的发展还处于一个低水平。按照保险业发展的规律,保费收入一般占当年国内生产总值的3-5%.从目前西方发达国家而论,年保费收入一般都占本国国内生产总值的8-10%左右,而我国1998年保费总收入约仅占国内生产总值的1.5%,在世界排名70位左右。按人均保费计算,仅为100元人民币,虽然较恢复保险业务初期的人均不到10元人民币已有翻天覆地的变化,但仍在世界排名第80位左右。当然,我们要达到西方发达国家人均保费2000多美元的水平还有距离。因为,从总体上来说,我们的经济还不发达,人均收入水平较低,但同时又说明在建立完善的市场经济体系过程中,中国居民的保险意识与投资意识还要有一个提高过程。 3.发展特点 中国保险业的现状有以下三个特点:第一,与世界同行相比,中国的保险市场起步较晚,开发程度较低。但发展迅速,保险市场尤其是城市保险市场的潜在需求巨大。第二,中国保险产业规模较小,有效供给不足。与风险种类繁多这一现实相比,所提供的险种单一,保险公司的业务主要集中在有限险种的经营上,保险产品同构现象十分严重。第三,中国加入WTO后,将有更多的国外保险公司以合资或独资等多种形式进入中国保险市场,国内的保险企业将面临外来竞争和自身发展的双重压力。 二、存在的问题 1.社会对保险的认知度和意识不够 2001年1月开始,由国务院发展研究中心市场经济研究所、中国保险学会共同组成的中国保险市场联合调查研究课题组对我国最具发展潜力的50个大中城市保险市场作了专项调研。该项调查涉及46个城市(有4个城市因故取消)的22182个居民家庭。调研结果显示,我国保险市场正处于培育发展阶段,消费者对保险产品的认知有限,对保险公司的信心较低。大多数居民对保险知识只有一般性的了解,只有6%的家庭认为自己对保险知识了解较多,而36%的家庭表示自己对保险知识了解甚少,甚至完全不了解。在从传统的计划经济转向市场经济的过程中,承担风险的主体逐渐从政府转移到企业和个人。实践证明,保险是应对风险的一种有效手段,但由于中国自1959年停办国内保险业务以后,在长达20年的时间里没有商业保险的实践,因此,中国人的风险意识滞后,保险观念单薄,这是保险行业所面临的一个重要问题。 2.专业人才缺乏 保险业的特殊经营方式产生了对展业、精算、承保、投资、理赔等特殊人才的需求。各种专业人才的培养是一个渐进、累积的过程。而我国停办国内保险业务达20年之久所带来的一个直接严重后果是保险人才培养的断层。保险公司的培训水平很有限,相应的院校师资力量薄弱、素质不高、教材陈旧、教学手段落后等问题,都使得保险业的人才不能很好的满足快速发展的需要。据调查,由于一些保险营销员缺乏职业道德,缺少相关知识,致使在推销保险产品时出现误导陈述、保费回扣、恶意招揽等违规、甚至违法现象,极大地损毁了中国保险业的声誉。保险公司是经营风险的公司,这种特殊的经营对象要求保险公司不仅要建立一整套风险识别与监控体系,以更好地控制自身的经营管理风险,而且还要特别善于识别和运用各种市场风险,通过对各类风险的集成和有效分散,在各类风险中寻找商机、创造价值。这就要求保险公司具备大量的、有各种专业和技术背景的人才,具体包括保险精算、风险监控、保险产品开发、市场营销、保险投资、保险法律事务管理等方面的专门人才以及战略规划与管理、人力资源开发与运用等方面的综合性人才。在保险中介市场不发达、专业化服务提供不充分的条件下,各种高素质的人才对保险公司的发展更显重要和迫切。但由于我国保险市场化的历史较短,各种人才的积累和培养不足,对于急剧发展的保险市场而言,目前国内保险公司各方面的人才都比较缺乏,特别是保险营销、产品开发和保险精算、资金运用等方面人才的缺乏,不仅使保险公司的风险控制没有可靠的基础,而且使保险公司的获利渠道也大受限制,国内保险公司的可持续 中国保险市场的发展现状分析研究 薛增奇 中国人保陕西分公司 摘要:纵观我国保险业20多年的发展,我国保险市场虽然取得了很大成绩,但是与发达国家相比仍然有一定差距。与我国经济发展和人民生活水平提高的内在需求相比,我国保险市场的发展也显得相对滞后。作为朝阳行业,我国保险业面临着难得的机遇和前所未有的挑战。本文就我国保险业的现状、发展趋势和前景作出分析,以期为我国保险市场发展提供有益的建议。 关键词:保险;现状;问题;发展 中图分类号:F840.31 文献标识码:A 文章编号:1001-828X(2012)01-0292-02