2011年 铜价走势

- 格式:pdf

- 大小:68.95 KB

- 文档页数:12

•2011年铝市场价格走势分析一、节能减排措施改善铝供应过剩状况自2009年下半年,国家产业政策调控,对电解铝、钢铁、水泥等行业进行产能限制,部分铝生产企业在电价上调等政策因素的影响下开始减产、停产。

本次节能减排行政压力较大,发改委9月中旬公布“各地区2010年1-8月节能目标完成情况晴雨表”,其中产铝大省河南、广西、青海、宁夏被列入一级预警;山东、贵州、甘肃列入二级预警。

强力的行政问责制对各地方政府提出了较高的要求和压力。

各地政府重视程度也在不断加大,纷纷出台相应政策。

截至目前,节能减排措施对原本不断扩张的铝产量的抑制作用已见成效。

国家统计局公布数据显示,2010年5月份,全国铝产量达到峰值的141.6万吨,但此后产量持续下滑,6-8月份产量分别为140.6万吨,135.2万吨和127.9万吨,增速更是从此前的43.5%快速下滑至8月份的10.9%。

国际铝业协会(IAI)近期公布的数据称,中国2010年9月日均铝产量为4.36万吨,低于8月的日均4.48万吨。

9月原铝产量为130.9万吨,低于8月的138.8万吨。

中国11月原铝产量环比下降2.5%,同比则下降14.1%,至117.8万吨。

预计这种状况或将会持续至2011年。

由于国内节能减排工作的力度加大,高耗能大户--电解铝行业大受影响。

河南是国内电解铝产能最大的地区,自10月底以来,该省节能减排力度进一步增强,电解铝减产规模不断扩大,多数企业关停产能超过50%。

市场预计,河南省在此轮减产中涉及的产能将超过100万吨。

如此庞大的减产毋庸置疑会使得市场上的供应出现紧张。

业内人士称,当前河南地区现货供应已出现紧张迹象,其它如无锡等地区则出现了缺货现象。

由此可见,一直以来国内铝市场供应过剩的状况将出现缓解。

与此同时,国内现货市场铝库存也跟随电解铝产量下降而大幅减少。

预计2010年第四季度及2011年首季度电解铝将会出现供应减少以及消费增长的难得一见的局面,从而对铝价产生支撑。

影响铜价变化的宏观因素分析张天丰【摘要】铜价走势回顾9月铜市逆季节性暴泻,铜价部分复制了今年8月及2008年10月的走势.犹似8月,铜价在第一个交易日即触及月内高点,而后价格呈现明显跳水之势;与2008年相比,铜市回撤的速度及力度则十分相似,其中伦铜价格分别在一周内跌幅达13% (2008)及16%(2011),而沪铜则下挫17.75%及13.53%.至截稿时,伦铜月跌幅至20.66%,而沪铜主力的月跌幅则达20%,从价格走势看,铜价下跌伴随着增仓及放量,市场看空氛围一致,致使任何技术面的支撑都显失效.短期内,铜仍将受宏观面和投资者心理因素的主导,即刻走出报复性反弹行情的概率不大.【期刊名称】《中国金属通报》【年(卷),期】2011(000)039【总页数】3页(P24-26)【作者】张天丰【作者单位】东兴期货研发中心【正文语种】中文9月铜市逆季节性暴泻。

金融属性致使铜市在恐慌中暴挫,但阶段性底部或现;全球消费投资信心指数略显分化,聚焦欧元区债务恐慌;全球资金面趋紧,但OT2或会对此予以改善;国内通胀压力或减缓,货币调控政策望回归常态。

9月铜市逆季节性暴泻,铜价部分复制了今年8月及2008年10月的走势。

犹似8月,铜价在第一个交易日即触及月内高点,而后价格呈现明显跳水之势;与2008年相比,铜市回撤的速度及力度则十分相似,其中伦铜价格分别在一周内跌幅达13%(2008)及16%(2011),而沪铜则下挫17.75%及13.53%。

至截稿时,伦铜月跌幅至20.66%,而沪铜主力的月跌幅则达20%,从价格走势看,铜价下跌伴随着增仓及放量,市场看空氛围一致,致使任何技术面的支撑都显失效。

短期内,铜仍将受宏观面和投资者心理因素的主导,即刻走出报复性反弹行情的概率不大。

1.金融属性致使铜市在恐慌中暴挫,但阶段性底部或现当前铜的金融属性仍处历史高点,而由于高金融属性的存在,致使铜价在全球恐慌情绪骤增下大幅回撤。

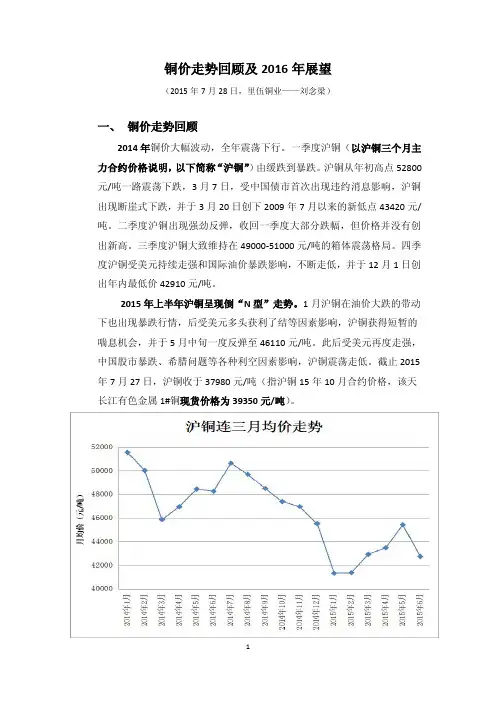

铜价走势回顾及2016年展望(2015年7月28日,里伍铜业——刘念梁)一、铜价走势回顾2014年铜价大幅波动,全年震荡下行。

一季度沪铜(以沪铜三个月主力合约价格说明,以下简称“沪铜”)由缓跌到暴跌。

沪铜从年初高点52800元/吨一路震荡下跌,3月7日,受中国债市首次出现违约消息影响,沪铜出现断崖式下跌,并于3月20日创下2009年7月以来的新低点43420元/吨。

二季度沪铜出现强劲反弹,收回一季度大部分跌幅,但价格并没有创出新高。

三季度沪铜大致维持在49000-51000元/吨的箱体震荡格局。

四季度沪铜受美元持续走强和国际油价暴跌影响,不断走低,并于12月1日创出年内最低价42910元/吨。

2015年上半年沪铜呈现倒“N型”走势。

1月沪铜在油价大跌的带动下也出现暴跌行情,后受美元多头获利了结等因素影响,沪铜获得短暂的喘息机会,并于5月中旬一度反弹至46110元/吨。

此后受美元再度走强,中国股市暴跌、希腊问题等各种利空因素影响,沪铜震荡走低。

截止2015年7月27日,沪铜收于37980元/吨(指沪铜15年10月合约价格,该天长江有色金属1#铜现货价格为39350元/吨)。

二、后期铜价展望1、宏观经济形势分析2014年全球经济增速为3.4%,中国经济增速为7.4%,2015年上半年中国经济增速为7%。

根据国际货币基金组织(IMF)在2015年7月9日发布的全球经济展望报告预测,2015年全球经济增速预计为3.3%,中国经济增速预计为7.1%。

预计2016年全球增速将提至3.8%,但新兴市场及发展中经济体的增速将继续放缓,预计中国2016年的GDP增速为6.3-7%。

由于大宗商品的消费需求主要取决于新兴经济体,故根据2015年新兴经济体经济形势分析及美元下半年加息预期的影响,料大宗商品下半年仍有二次探底的可能,但随着美元加息的靴子落地及美元多头的获利了结,大宗商品有望在2016年走出阶段性的筑底反弹行情。

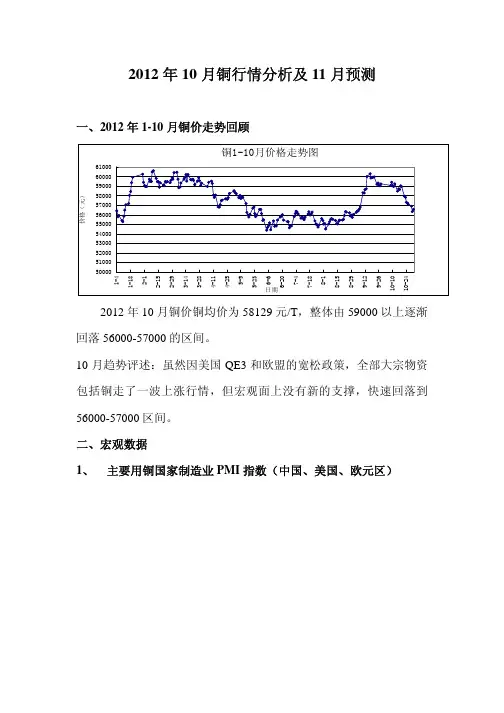

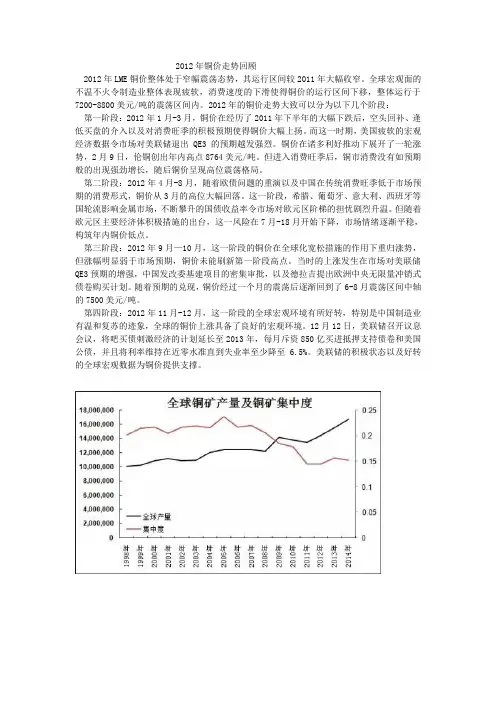

2012年铜价走势回顾2012年LME铜价整体处于窄幅震荡态势,其运行区间较2011年大幅收窄。

全球宏观面的不温不火令制造业整体表现疲软,消费速度的下滑使得铜价的运行区间下移,整体运行于7200-8800美元/吨的震荡区间内。

2012年的铜价走势大致可以分为以下几个阶段:第一阶段:2012年1月-3月,铜价在经历了2011年下半年的大幅下跌后,空头回补、逢低买盘的介入以及对消费旺季的积极预期使得铜价大幅上扬。

而这一时期,美国疲软的宏观经济数据令市场对美联储退出QE3的预期越发强烈。

铜价在诸多利好推动下展开了一轮涨势,2月9日,伦铜创出年内高点8764美元/吨。

但进入消费旺季后,铜市消费没有如预期般的出现强劲增长,随后铜价呈现高位震荡格局。

第二阶段:2012年4月-8月,随着欧债问题的重演以及中国在传统消费旺季低于市场预期的消费形式,铜价从3月的高位大幅回落。

这一阶段,希腊、葡萄牙、意大利、西班牙等国轮流影响金属市场,不断攀升的国债收益率令市场对欧元区阶梯的担忧剧烈升温。

但随着欧元区主要经济体积极措施的出台,这一风险在7月-18月开始下降,市场情绪逐渐平稳,构筑年内铜价低点。

第三阶段:2012年9月—10月,这一阶段的铜价在全球化宽松措施的作用下重归涨势,但涨幅明显弱于市场预期,铜价未能刷新第一阶段高点。

当时的上涨发生在市场对美联储QE3预期的增强,中国发改委基建项目的密集审批,以及德拉吉提出欧洲中央无限量冲销式债卷购买计划。

随着预期的兑现,铜价经过一个月的震荡后逐渐回到了6-8月震荡区间中轴的7500美元/吨。

第四阶段:2012年11月-12月,这一阶段的全球宏观环境有所好转,特别是中国制造业有温和复苏的迹象,全球的铜价上涨具备了良好的宏观环境。

12月12日,美联储召开议息会议,将吧买债刺激经济的计划延长至2013年,每月斥资850亿买进抵押支持债卷和美国公债,并且将利率维持在近零水准直到失业率至少降至 6.5%。

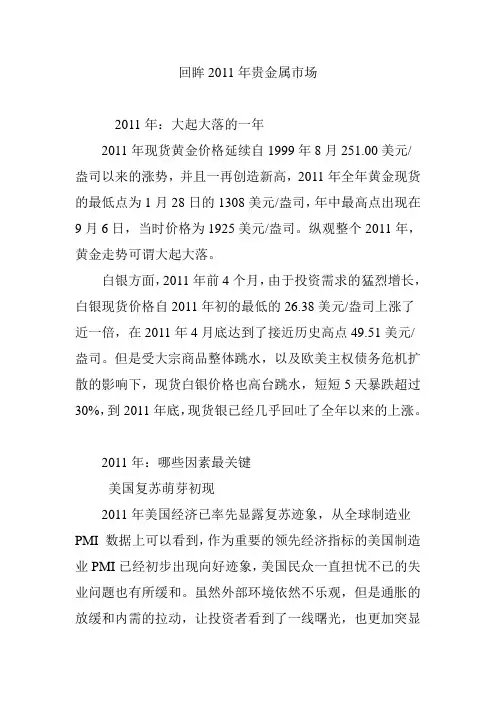

回眸2011年贵金属市场2011年:大起大落的一年2011年现货黄金价格延续自1999年8月251.00美元/盎司以来的涨势,并且一再创造新高,2011年全年黄金现货的最低点为1月28日的1308美元/盎司,年中最高点出现在9月6日,当时价格为1925美元/盎司。

纵观整个2011年,黄金走势可谓大起大落。

白银方面,2011年前4个月,由于投资需求的猛烈增长,白银现货价格自2011年初的最低的26.38美元/盎司上涨了近一倍,在2011年4月底达到了接近历史高点49.51美元/盎司。

但是受大宗商品整体跳水,以及欧美主权债务危机扩散的影响下,现货白银价格也高台跳水,短短5天暴跌超过30%,到2011年底,现货银已经几乎回吐了全年以来的上涨。

2011年:哪些因素最关键美国复苏萌芽初现2011年美国经济已率先显露复苏迹象,从全球制造业PMI 数据上可以看到,作为重要的领先经济指标的美国制造业PMI已经初步出现向好迹象,美国民众一直担忧不已的失业问题也有所缓和。

虽然外部环境依然不乐观,但是通胀的放缓和内需的拉动,让投资者看到了一线曙光,也更加突显出欧美经济的分化。

欧洲解体风险加剧欧洲方面,随着债务危机不断升级,多国国债占GDP 的比例都已超过80%,而财政赤字占GDP的比例也在不断增加,“欧猪(PIIGS)”五国的局势更加不容乐观。

欧洲债务危机最具破坏力的后果莫过于欧洲银行体系间的流动性危机,不断上升的借贷成本已经让欧洲银行出现美元流动性匮乏的迹象,所以不得不出售或借出黄金资产来兑换流动性,市场规避欧洲风险的需求也在不断增长,很大程度上造成了2011年下半年美元上涨,黄金承压的局面。

全球贵金属实物供求状况对黄金来说,尽管目前价格会远远高于生产的边际成本,但是矿石的输出增长却受到局限,高价格诱发了碎金的循环再生行业的发展,这是继矿金供给以外最大的黄金供给原料。

值得一提的是,中央银行作为黄金主要供给方忽然转变成为坚定的购买者,这种转变如此突然和坚决,使得人们有理由相信这是一个较为坚实的黄金利好因素。

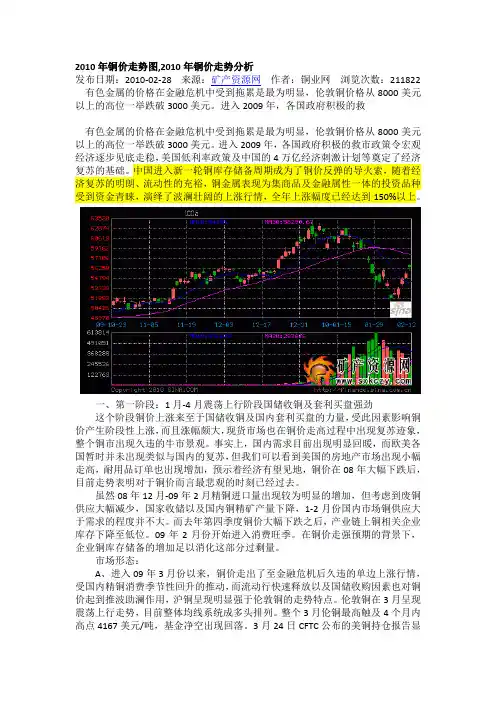

2010年铜价走势图,2010年铜价走势分析发布日期:2010-02-28 来源:矿产资源网作者:铜业网浏览次数:211822 有色金属的价格在金融危机中受到拖累是最为明显,伦敦铜价格从8000美元以上的高位一举跌破3000美元。

进入2009年,各国政府积极的救有色金属的价格在金融危机中受到拖累是最为明显,伦敦铜价格从8000美元以上的高位一举跌破3000美元。

进入2009年,各国政府积极的救市政策令宏观经济逐步见底走稳,美国低利率政策及中国的4万亿经济刺激计划等奠定了经济复苏的基础。

中国进入新一轮铜库存储备周期成为了铜价反弹的导火索,随着经济复苏的明朗、流动性的充裕,铜金属表现为集商品及金融属性一体的投资品种受到资金青睐,演绎了波澜壮阔的上涨行情,全年上涨幅度已经达到150%以上。

一、第一阶段:1月-4月震荡上行阶段国储收铜及套利买盘强劲这个阶段铜价上涨来至于国储收铜及国内套利买盘的力量,受此因素影响铜价产生阶段性上涨,而且涨幅颇大,现货市场也在铜价走高过程中出现复苏迹象,整个铜市出现久违的牛市景观。

事实上,国内需求目前出现明显回暖,而欧美各国暂时并未出现类似与国内的复苏,但我们可以看到美国的房地产市场出现小幅走高,耐用品订单也出现增加,预示着经济有望见地,铜价在08年大幅下跌后,目前走势表明对于铜价而言最悲观的时刻已经过去。

虽然08年12月-09年2月精铜进口量出现较为明显的增加,但考虑到废铜供应大幅减少,国家收储以及国内铜精矿产量下降,1-2月份国内市场铜供应大于需求的程度并不大。

而去年第四季度铜价大幅下跌之后,产业链上铜相关企业库存下降至低位。

09年2月份开始进入消费旺季。

在铜价走强预期的背景下,企业铜库存储备的增加足以消化这部分过剩量。

市场形态:A、进入09年3月份以来,铜价走出了至金融危机后久违的单边上涨行情,受国内精铜消费季节性回升的推动,而流动行快速释放以及国储收购因素也对铜价起到推波助澜作用,沪铜呈现明显强于伦敦铜的走势特点。

2011年我国铜产量同比增长14%

佚名

【期刊名称】《《中国金属通报》》

【年(卷),期】2012(000)005

【摘要】据国家统计局公布数据显示,我国2011年精炼铜产量为517.9万吨,较2010年增长14-2%。

我国2011年12月铜产量为457,000吨,同比增加8%,环比增加2%,因国内炼厂均极力实现产量目标。

这也是我国精炼铜产量自2011年8月触及518,000吨的产量纪录高位之后,我国精炼铜产量首度出现月度增幅。

【总页数】1页(P7-7)

【正文语种】中文

【中图分类】TF811

【相关文献】

1.2011年我国林产品进出口值同比增长23% [J], 杨文静

2.2011年我国奶粉产量同比增长13.7% [J],

3.2011年1—6月份主要铜企业阴极铜产量同比增长11.27% [J],

4.2011年1—8月份主要铜企业阴极铜产量同比增长13.8% [J],

5.澳大利亚2011年铜产量将增加14% [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

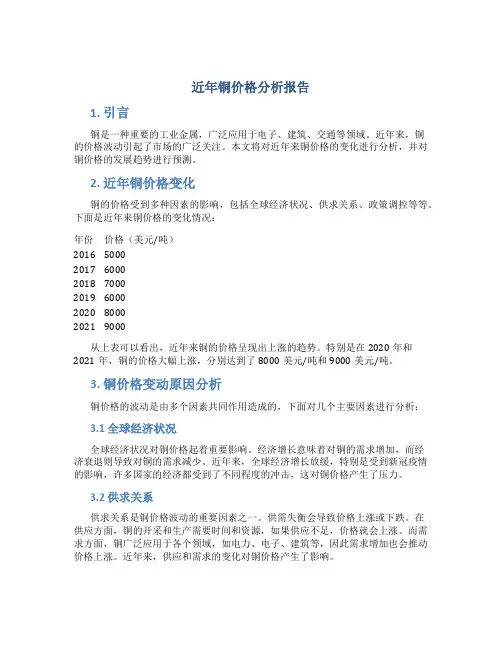

近年铜价格分析报告1. 引言铜是一种重要的工业金属,广泛应用于电子、建筑、交通等领域。

近年来,铜的价格波动引起了市场的广泛关注。

本文将对近年来铜价格的变化进行分析,并对铜价格的发展趋势进行预测。

2. 近年铜价格变化铜的价格受到多种因素的影响,包括全球经济状况、供求关系、政策调控等等。

下面是近年来铜价格的变化情况:年份价格(美元/吨)2016 50002017 60002018 70002019 60002020 80002021 9000从上表可以看出,近年来铜的价格呈现出上涨的趋势。

特别是在2020年和2021年,铜的价格大幅上涨,分别达到了8000美元/吨和9000美元/吨。

3. 铜价格变动原因分析铜价格的波动是由多个因素共同作用造成的,下面对几个主要因素进行分析:3.1 全球经济状况全球经济状况对铜价格起着重要影响。

经济增长意味着对铜的需求增加,而经济衰退则导致对铜的需求减少。

近年来,全球经济增长放缓,特别是受到新冠疫情的影响,许多国家的经济都受到了不同程度的冲击,这对铜价格产生了压力。

3.2 供求关系供求关系是铜价格波动的重要因素之一。

供需失衡会导致价格上涨或下跌。

在供应方面,铜的开采和生产需要时间和资源,如果供应不足,价格就会上涨。

而需求方面,铜广泛应用于各个领域,如电力、电子、建筑等,因此需求增加也会推动价格上涨。

近年来,供应和需求的变化对铜价格产生了影响。

3.3 政策调控政府的政策调控也会对铜价格产生影响。

政府可以通过限制进口、出口,提高关税等手段来控制铜的供应和需求。

政策的变化会影响市场的预期,从而引起价格的波动。

4. 铜价格趋势预测根据对铜价格变动原因的分析,我们可以得出以下对未来铜价格的预测:1.全球经济复苏将推动铜需求增加,预计铜价格将继续上涨。

2.供需关系将继续影响铜价格,供应不足或需求增加都可能导致价格上涨。

3.政府政策调控的变化将对铜价格产生一定影响。

综合以上因素,我们预计未来几年铜价格仍将保持上涨趋势。