第六章期权定价理论

- 格式:pptx

- 大小:768.48 KB

- 文档页数:40

第六章 布莱克-舒尔斯期权定价模型一、 影响期权价值的主要因素由前面的分析知道决定期权价值(价格)C V 的因素是到期的股票市场价格m S 和股票的执行价格X 。

但是到期m S 是未知的,它的变化还要受价格趋势和时间价值等因素的影响。

1)标的股票价格与股票执行价格的影响。

标的股票市场价格越高,则买入期权的价值越高,卖出期权的价值越低;期权的执行价越高,则买入的期权价值越低,卖出期权的价值越高。

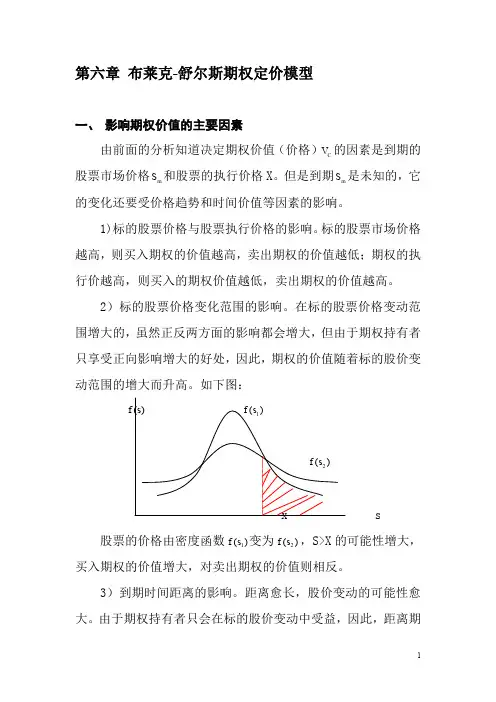

2)标的股票价格变化范围的影响。

在标的股票价格变动范围增大的,虽然正反两方面的影响都会增大,但由于期权持有者只享受正向影响增大的好处,因此,期权的价值随着标的股价变动范围的增大而升高。

如下图: )(s f )(1s f)(2s fx s股票的价格由密度函数)(1s f 变为)(2s f ,S>X 的可能性增大,买入期权的价值增大,对卖出期权的价值则相反。

3)到期时间距离的影响。

距离愈长,股价变动的可能性愈大。

由于期权持有者只会在标的股价变动中受益,因此,距离期权到期的时间越长,期权的价值就越高。

4)利率的影响。

利率越高,则到期m S 的现值就越低,使得买入期权价值提高,而卖出期权价值降低。

5)现金股利的影响。

股票期权受到股票分割或发放股票股利的保护,期权数量也适应调整,而不受影响,但是期权不受现金股利的保护,因此当股票的价格因公司发放现金股利而下降时,买入期权的价值下降,卖出期权的价值便上升。

二、布莱克-舒尔斯期权定价模型的假设条件B-S 模型是反映欧式不分红的买入期权定价模型,它的假定条件,除了市场无摩擦(例如无税、无交易成本、可以无限制自由借贷等)以外,还有:1. 股票价格是连续的随机变量,所以股票可以无限分割。

2. T 时期内各时段的预期收益率r i 和收益方差σi 保持不变。

3. 在任何时段股票的复利收益率服从对数正态分布,即在t 1-t 2时段内有:()()()2221211()ln ,()S t N t t t t S t μσ⎛⎫-- ⎪⎝⎭因为股票的价格可以用随机过程{},...2,1)(=t t S 表示,其中S (t )表示第t 日股票的价格,它是一个随机变量. 则第t 日股票的收益率(年收益率)为R t :3651)1()(t R t S t S +=-股票的年收益率(单利)R 应该是:)3651()3651)(3651()364()365()1()0()2()1()0()365(136521R R R S S S S S S S S R +++===+为了简化计算两边同时取自然对数可得:∑=+=+3651)3651()1(t tR In R In设r ,r 1,r 2,…,r 365为和R ,R 1,R 2,…,R 365相对应的连续复利。

期权的定价基本理论及特性期权是一种金融衍生工具,它赋予持有者在未来某个时间点或期间内以约定价格买入或卖出某个资产的权利,而并非义务。

期权的定价理论是为了确定期权合理的市场价格。

以下是期权定价的基本理论及特性:1. 内在价值和时间价值:期权的价格由内在价值和时间价值组成。

内在价值是期权执行时的实际价值,即与标的资产市场价格的差额。

时间价值是期权存在期限内所具备的可能增值的价值,它会随时间的推移而减少。

2. 标的资产价格的波动性:期权的价格受标的资产价格的波动性影响。

波动性越高,期权价格越高,因为更大的价格波动可能会带来更大的利润机会。

3. 行权价:期权的行权价是购买或出售标的资产的协议价格。

购买期权的持有者希望标的资产价格高于行权价,而卖出期权的持有者希望标的资产价格低于行权价。

4. 期权到期时间:期权的到期时间是期权生效的时间段。

到期时间越长,期权价格越高,因为时间价值越高。

到期时间到达后,期权将失去其价值。

5. 利率:利率对期权的价格也有影响。

高利率会提高购买期权的成本,因为持有者必须支付为期较长时间的利息。

6. 杠杆作用:期权具有较高的杠杆作用。

购买期权相对于购买标的资产的成本较低,但潜在的利润也较高。

相比之下,期权卖方承担的潜在风险较高,但收入较低。

7. 期权类型:期权可以是看涨期权(认购期权)或看跌期权(认沽期权)。

看涨期权赋予持有者以在行权日购买标的资产的权利,而看跌期权赋予持有者以在行权日以行权价格卖出标的资产的权利。

总的来说,期权定价基于标的资产价格的波动性、行权价、期权到期时间、利率等因素。

同时,期权也具有杠杆作用和灵活性,可以用来进行投机或风险管理。

对于投资者来说,理解期权定价基本理论及特性对于正确选择和定价期权合约至关重要。

期权的定价理论及特性对于投资者和交易员而言非常重要,因为它们能够帮助他们进行科学合理的决策和风险管理。

下面将进一步探讨期权定价的相关内容。

期权定价的基本理论依赖于数学建模,最著名的理论之一就是布莱克-斯科尔斯模型(Black-Scholes Model)。

期权定价理论期权定价理论是衡量期权合约价格的数学模型。

它基于一系列假设和推导出的公式,通过评估期权的相关因素来确定其合理的市场价格。

这些因素包括标的资产价格、期权执行价格、期限、波动率以及无风险利率等。

期权的定价理论中最著名的模型是布莱克-斯科尔斯模型(Black-Scholes Model)。

该模型基于以下假设:市场无摩擦,即不存在交易费用和税收;标的资产价格服从连续时间的几何布朗运动;期权可以在任意时间点以市场价格进行买卖。

布莱克-斯科尔斯模型通过以下公式计算欧式期权的价格:C = S0 * N(d1) - X * e^(-r * T) * N(d2)其中,C是期权的市场价格,S0是标的资产的当前价格,N()是标准正态分布函数,d1和d2分别是两个维度上的标准正态分布变量,X是期权的行权价格,r是无风险利率,T是期权剩余时间。

布莱克-斯科尔斯模型的原理是通过构建组合,使得期权价格与标的资产价格的变动相对冲,从而消除风险。

通过调整组合中的权重,可以确定合理的期权价格。

这一模型在市场上得到广泛应用,被视为期权定价的标准模型之一。

除了布莱克-斯科尔斯模型外,还有其他一些期权定价模型,如考虑股息的期权定价模型、跳跃扩散模型等。

这些模型在不同情况下,可以更准确地预测期权价格。

需要注意的是,期权定价理论是基于一系列假设和前提条件建立的。

市场实际情况中可能存在不符合这些假设的情况,因此实际期权价格可能与模型计算结果存在一定的差异。

此外,期权定价也受到市场供求关系、交易量以及市场情绪等因素的影响。

总之,期权定价理论是一种基于数学模型的方法,用于评估期权合约的合理价格。

布莱克-斯科尔斯模型是最著名的期权定价模型之一,通过构建相对冲抗风险的组合来确定期权价格。

然而,需要注意实际市场中的差异和其他影响因素。

期权定价理论是金融衍生品定价的核心理论之一,它对金融市场的有效运行和风险管理起着重要作用。

期权是一种约定,赋予期权持有人在未来某个特定时间以特定价格买入或卖出某个标的资产的权利,而不是义务。