证券投资分析课件第三章证券投资行业分析说课讲解

- 格式:ppt

- 大小:734.50 KB

- 文档页数:36

第三讲大体分析第一章证券投资的宏观经济分析教学目的、要求:本章是证券投资大体面分析的主要内容,主要介绍证券投资的宏观经济分析,要求掌握影响有价证券价钱走势各类宏观因素。

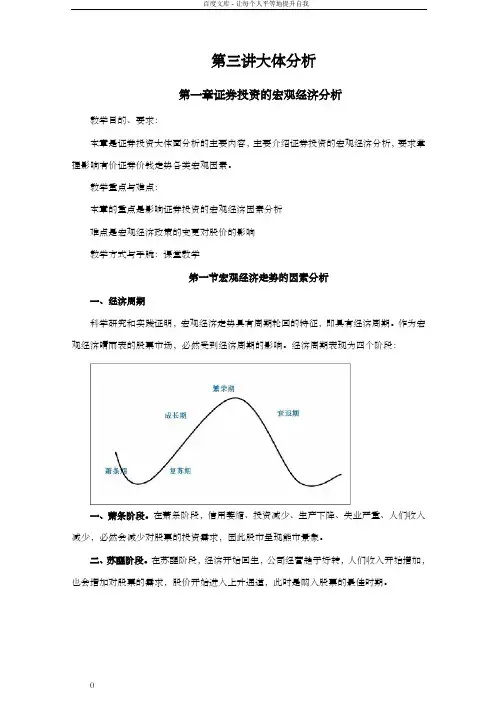

教学重点与难点:本章的重点是影响证券投资的宏观经济因素分析难点是宏观经济政策的变更对股价的影响教学方式与手腕:课堂教学第一节宏观经济走势的因素分析一、经济周期科学研究和实践证明,宏观经济走势具有周期轮回的特征,即具有经济周期。

作为宏观经济晴雨表的股票市场,必然受到经济周期的影响。

经济周期表现为四个阶段:一、萧条阶段。

在萧条阶段,信用萎缩、投资减少、生产下降、失业严重、人们收入减少,必然会减少对股票的投资需求,因此股市呈现熊市景象。

二、苏醒阶段。

在苏醒阶段,经济开始回生,公司经营趋于好转,人们收入开始增加,也会增加对股票的需求,股价开始进入上升通道,此时是购入股票的最佳时期。

3、繁荣阶段。

在繁荣阶段,信用扩张,就业水平较高,消费旺盛,收入增加,股价往往屡创新高。

但此时应注意防范由于政府实施宏观经济政策给股票市场带来的系统性风险。

4、衰退阶段。

在衰退阶段,随着经济的萎缩,股票投资者也开始退出股市,股价也会由高位回落。

此时应卖出股票。

注意:通常情况下经济周期与股价指数的变更不是同步的,而是股价指数先于经济周期一步。

即在衰退以前,股价已开始下跌,而在苏醒之前,股价已经回升;经济周期未步入顶峰阶段时,股价已经见顶;经济仍处于衰退期间,股市已开始从谷底回升。

这是因为股市股价的涨落包括着投资者对经济走势变更的预期和投资者的心理反映等因素。

美林投资时钟理论为咱们完整的展示了在一轮完整的经济周期中,经济从衰退慢慢向苏醒、过热方向循环时,债市、股市、大宗商品依次轮流领跑大类资产。

因此,大类资产在经济周期中的轮动是美林投资时钟理论的核心思想。

美国1973年至2004年的美国1973至2004年的经济金融数据可以作为美林投资时钟理论的经典案例。

运用1973年到2004年美国市场数据测试投资时钟理论可以发现,整体上看美国经济周期相当均匀。

证券投资分析全部讲义第一章债券、基金及其他有价证券的价值学习目的和要求:除了股票外,债券、证券投资基金等也是差不多的投资工具。

通过本章的学习,我们要了解几种要紧的有价证券,把握有价证券的投资价值分析的方法。

在下一章中我们再介绍股票的价值分析。

知识要点:阻碍债券价值的因素、债券价值的运算方法、证券投资基金的投资价值分析、可转换债券和认股权证的价值分析。

第一节债券的价值分析一、阻碍债券价值的因素(一)内部因素1.期限一样来说,在其他条件不变的情形下,债券的期限越长,其市场价格变动的可能性就越大,投资者要求的收益率补偿也越高。

2.票面利率债券的票面利率越低,债券价格的易变性也就越大。

在市场利率提高的时候,票面利率较低的债券的价格下降较快。

然而,当市场利率下降时,它们增值的潜力也专门大。

3.流淌性流淌性是指债券能够随时变现的性质。

流淌性好的债券与流淌性差的债券相比,前者具有较高的内在价值。

4.信用级别信用级别越低的债券,投资者要求的收益率越高,债券的内在价值也就越低。

(二)外部因素1.基础利率在证券的投资价值分析中,基础利率一样是指无风险证券利率。

一样来说,短期政府债券风险最小,能够近似看作无风险证券,其收益率可被用作确定基础利率的参照物。

此外,银行的信用度专门高,这就使得银行存款的风险较低,况且银行利率应用广泛,因此基础利率也可参照银行存款利率来确定。

2.市场利率市场利率是债券利率的替代物,是投资于债券的机会成本。

在市场总体利率水平上升时,债券的收益率水平也应上升,从而使债券的内在价值降低。

3.其他因素阻碍债券定价的外部因素还有通货膨胀水平以及外汇汇率风险等。

二、债券价值的运算公式(一)货币的终值与现值简便起见,假定债券不存在信用风险,同时不考虑通货膨胀对债券收益的阻碍,从而对债券的估价能够集中于时刻的阻碍上。

使用货币按照某种利率进行投资的机会是有价值的,该价值被称为货币的时刻价值。

假定当前使用一笔金额为P0的货币按某种利率投资一定期限,投资期末连本带利累计收回货币金额为Pn,那么称P0为该笔货币(或该项投资)的现值(即现在价值),称Pn为该笔货币(该项投资)的终值(即期末价值)。