基于中兴通讯发展战略的财务分析

- 格式:pdf

- 大小:5.80 MB

- 文档页数:8

中兴通讯利润战略吻合性分析案例2018年曾受到美国政府无端的封杀及制裁,但其顶住了经营压力,2019年开始业绩持续稳步增长,2020年再次突破千亿营收大关,这家公司便是全球领先的通信及ICT解决方案提供商,中兴通信(00763)。

智通财经APP了解到,中兴通讯近日发布2021年财报,实现收入1145。

22亿元,同比增长12。

88%,股东的净利润为68。

13亿元,同比增长59。

93%,扣除非经常性损益的股东净利润为33。

06亿元,同比增长219。

23%,经调整净利率2。

9%。

此外,该公司拟派年度末期股息每股0。

3元,股息率2。

4%。

中兴通信市场覆盖海内外160多个国家和地区,服务全球1/4以上人口,已成为全球四大主流通信设备供应商之一,在5G投资趋势下,该公司凭借领先的5G端到端全系列产品与解决方案,加速推进全球商用规模部署。

目前该公司PE(TTM)仅为8。

7倍,那么就长期而言,该公司值得关注吗?“一体两翼”驱动业绩智通财经APP了解到,中兴通信成立于1985年,主要业务包括运营商业务、政企业务及消费者业务,2021年收入比重分别为66。

11%、11。

42%及22。

47%。

运营商目前为核心业务,但从趋势上看,政企及消费者业务加速发展,收入贡献持续提升,三大业务实际上形成了“一体两翼”的业绩驱动格局。

运营商业务主要受益于5G的建设,2021年收入增长2。

29%,近四年复合增速9。

9%,毛利率提升8。

66个百分点,达到历史高点。

我国5G网络已经建成了全球的70%的基站,2021年底,累计建设并开通5G 基站142。

5万个,建成全球最大5G网,覆盖全国超过98%的县城城区和80%的乡镇镇区,并向农村地区逐步推进。

中国移动、中国电信及中国联通三大运营瓜分5G基建建设,2021年合计计划5G相关的资本开支达1847亿元,有券商认为5G建设周期将持续8-10年,投资周期更长,投资规模更大。

而在三大运营商招标中,中兴通讯和华为共蚕食超过八成的份额,预计将持续受益于5G建设红利。

第1篇一、前言中兴通讯(ZTE Corporation)是中国领先的通信设备和网络解决方案提供商,成立于1985年,总部位于深圳。

中兴通讯致力于为全球运营商、政企客户和消费者提供创新的产品、解决方案和服务。

本文将对中兴通讯的财务报告进行深入分析,旨在了解其财务状况、经营成果和发展趋势。

二、中兴通讯财务报告概述1. 财务报表中兴通讯的财务报表包括资产负债表、利润表和现金流量表。

以下是2019年度财务报表的主要数据:(1)资产负债表资产总计:人民币2,563.19亿元负债总计:人民币1,979.28亿元所有者权益:人民币583.91亿元(2)利润表营业收入:人民币1,020.7亿元营业利润:人民币-35.5亿元利润总额:人民币-7.6亿元净利润:人民币-2.7亿元(3)现金流量表经营活动产生的现金流量净额:人民币76.7亿元投资活动产生的现金流量净额:人民币-56.1亿元筹资活动产生的现金流量净额:人民币-21.3亿元2. 财务指标(1)资产负债率资产负债率=负债总额/资产总额×100%2019年资产负债率为:1,979.28/2,563.19×100%=77.18%(2)毛利率毛利率=(营业收入-营业成本)/营业收入×100%2019年毛利率为:(1,020.7-820.5)/1,020.7×100%=18.85%(3)净资产收益率净资产收益率=净利润/所有者权益×100%2019年净资产收益率为:-2.7/583.91×100%=-0.46%三、财务报告分析1. 资产负债状况(1)资产结构从资产负债表可以看出,中兴通讯的资产主要由流动资产和非流动资产构成。

流动资产占比最高,说明公司在日常运营中拥有充足的流动资金。

非流动资产主要包括固定资产、无形资产和长期投资等,表明公司在长期发展方面具备一定的实力。

(2)负债结构中兴通讯的负债主要由流动负债和非流动负债构成。

《中兴通讯财务分析》篇一一、引言随着中国通讯技术不断崛起,中兴通讯作为一家国内外知名通信企业,凭借其丰富的产品线和稳健的财务状况在市场中扮演着重要的角色。

本文将深入分析中兴通讯的财务状况,以期为投资者和相关研究人员提供参考。

二、财务报表分析1. 资产负债表分析根据中兴通讯最新的资产负债表,公司总资产保持稳定增长,负债水平合理。

其中,流动资产和非流动资产的比例保持平衡,有助于公司在市场波动时保持稳定的运营能力。

此外,公司的负债结构健康,短期债务得到有效控制,长期债务风险较低。

2. 利润表分析从利润表来看,中兴通讯的营业收入和净利润均保持增长态势。

公司通过持续创新和优化产品结构,实现了较高的毛利率和净利率。

同时,公司积极控制成本,提高运营效率,使得净利润持续增长。

3. 现金流量表分析现金流量表显示,中兴通讯经营活动产生的现金流量稳定,投资活动产生的现金流量有所波动。

这表明公司在保持稳健经营的同时,也在积极进行投资以拓展业务。

此外,公司的筹资活动现金流量健康,为公司提供了稳定的资金来源。

三、财务指标分析1. 盈利能力指标中兴通讯的盈利能力较强,主要表现在较高的毛利率、净利率以及资产收益率等方面。

这表明公司在激烈的市场竞争中具有较强的竞争优势和良好的成本控制能力。

2. 营运能力指标公司的营运能力良好,主要表现在存货周转率、应收账款周转率等方面。

这表明公司在供应链管理和客户关系管理方面具有较高的效率。

3. 偿债能力指标中兴通讯的偿债能力较强,主要表现在较低的资产负债率和较高的流动比率等方面。

这为公司提供了较强的抗风险能力和稳定的资金来源。

四、结论与建议通过对中兴通讯的财务分析,我们可以看出公司财务状况稳健,具有较好的盈利能力和成长潜力。

然而,在激烈的市场竞争中,公司仍需关注以下几个方面:1. 持续创新:随着通信技术的不断更新换代,中兴通讯应加大研发投入,持续创新产品和技术,以保持竞争优势。

2. 拓展市场:公司应积极拓展国内外市场,提高市场份额和品牌影响力。

中兴通讯投资战略分析摘要:中兴通讯作为国内通讯行业的领跑者,研究其投资活动对于我们了解其公司主要战略思想、股价的变动具有重要的意义。

关键词:中兴通讯;投资中图分类号:f626 文献标识码:a 文章编号:1001-828x(2012)07-00-01中兴通讯是全球领先的综合通信解决方案提供商。

公司通过为全球140多个国家和地区的电信运营商提供创新技术与产品解决方案,让全世界用户享有语音、数据、多媒体、无线宽带等全方位沟通。

公司成立于1985年,在香港和深圳两地上市,是中国最大的通信设备上市公司。

一、投资方向(一)市场投资方向。

国内市场投资方面,3g 网络、光通讯产品及终端产品等领域将继续拉动运营商设备投资,成为集团业务的主要支撑现有网络优化升级、网络扩容及高端网络建设将成为拉动运营商投资的主要驱动力。

国际市场投资方面,全球经济复苏将带动电信行业的稳定发展,3g 网络建设(尤其在亚太区域)将成为增加投资的主要动力,相关地区将逐步成移动宽带的发展将拉动相关设备及终端的投资,而lte网络的全球布局也将带来新的机遇。

(二)产品投资方向。

中兴通讯凭借自身优势,致力提升市场地位,其中运营商网络收入进一步增长,终端收入增速加快,电信软件系统、服务及其他产品收入均有较快增长。

其投资主要用于购买机器设备、测试仪器,更新添置办公设备及用于建设新的研发中心等。

二、投资规模企业投资规模,从财务的角度来讲,是指用于完成某一项目的投资资金数量,而从投资的角度来讲,则主要是通过投资所形成的项目的生产经营规模。

我们可以从企业现金流量表中投资的现金流量来看公司总体的投资规模;从经营资产和投资资产中来看个别资产的投资规模。

(一)总体投资规模。

总体投资规模来看,通过分析中兴通讯2007-2011现金流量表我们可以发现,其投资现金流入远远小于投资现金流出,同时投资现金净流量的增长也较为明显,说明中兴通讯还是一个处在上升期的企业,正处于多元化的产业布局,不断寻找新的利润增长点。

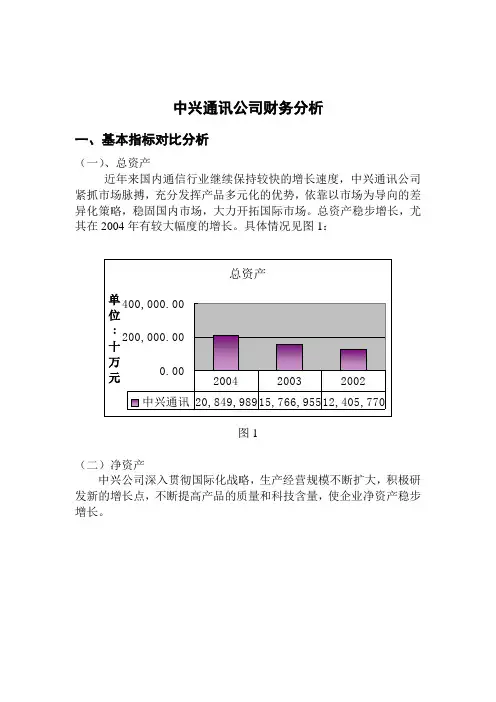

中兴通讯公司财务分析一、基本指标对比分析(一)、总资产近年来国内通信行业继续保持较快的增长速度,中兴通讯公司紧抓市场脉搏,充分发挥产品多元化的优势,依靠以市场为导向的差异化策略,稳固国内市场,大力开拓国际市场。

总资产稳步增长,尤其在2004年有较大幅度的增长。

具体情况见图1:图1(二)净资产中兴公司深入贯彻国际化战略,生产经营规模不断扩大,积极研发新的增长点,不断提高产品的质量和科技含量,使企业净资产稳步增长。

图2(三)主营业务收入由于中兴的多元化战略,使其生产规模、市场规模都在国内居于领先的地位。

2002年市场环境严峻,公司制定了积极的市场策略,保证了主营业务收入的增长。

国际电信行业在2003年呈现总体复苏的势头,公司抓住机遇,业务发展迅速。

2004年在2003年的基础上,产品的知名度提升,国际市场的需求扩大,主营业务收入有了较大的增长。

图3(四)净利润净利润的发展趋势与主营业务收入基本保持一致。

图4二、财务能力分析(一)偿债能力分析1.流动比率中兴公司2003年的流动比率低于2002年,主要原因是短期借款和存货的增加,应付账款发生了较大幅度的变化,且流动资产和流动负债的增长幅度一致。

2003年中兴公司的生产规模和业务进一步扩大,预支了费用用于产品研发,存货增加主要是公司业务规模扩大相应增加分期收款发出商品所致。

图52.速动比率当存货本身存在销售以及压价的风险时,速动资产可立即用于偿还债务。

2003年的存货有较大的增长,导致该年的速动比率出现下降的趋势。

2004年有所回升是由于其应收账款的增加。

图63.资产负债率资产负债率可以用来衡量企业在清算时保护债权人利益的程度。

中兴公司的资产负债率基本保持稳定,位于60%左右,具有较强的偿债能力和资本结构。

图7(二)营运能力分析1.存货周转率存货的流动性直接影响企业的流动比率,对企业经营活动的变化具有特殊的敏感性,所以二者应当保持平衡。

随着中兴公司生产规模的不断扩大和销售收入的增长,存货也呈现增长,存货周转率逐年递增,说明其变现能力良好。

西南财经大学天府学院欧阳引擎(2021.01.01)2012届本科毕业论文(设计)论文题目:中兴通讯股份有限公司财务报表分析学生姓名:杨金莲所在学院:西南财经大学天府学院专业:财务管理学号: 40804319指导教师:柳玉寿2012 年3月西南财经大学天府学院本科毕业论文(设计)原创性及知识产权声明本人郑重声明:所呈交的毕业论文(设计)是本人在导师的指导下取得的成果。

对本论文(设计)的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。

因本毕业论文(设计)引起的法律结果完全由本人承担。

本毕业论文(设计)成果归西南财经大学所有特此声明。

毕业论文(设计)作者签名:作者专业:财务管理作者学号:40804319年月日西南财经大学天府学院本科学生毕业论文(设计)开题报告表摘要在市场经济环境中,经济全球化趋势的加强,企业竞争十分激烈,金融市场日趋成熟,现代企业的组织形式和经营领域的不断多样化,从而,企业财务活动极为复杂。

财务分析主题必须以科学系统的财务分析,为有关分析主题的管理决策和控制提供必要的依据。

目前上市公司已多达千余家,挨个看的话,想必会消耗大量的精力,如果想要知道该公司是否值得投资,能够取得什么样的回报,看一个公司的财务报表是必不可少的。

本文主要根据中兴通讯股份有限公司的财务报表,通过对会计报表的阅读,对该公司的财务状况、经营成果及现金流量情况进行分析,评价该公司过去的经营业绩,衡量现在的财务状况,预测未来的发展趋势,有助于公司的资产管理水平、持续经营能力、盈利水平与质量及成长性等方面进行有效评价,从而为股票等投资者的投资决策、银行等债权人的贷款决策、上市公司自身的内部管理等方面提供决策支持。

关键词:财务分析中兴通讯股份有限公司财务报表AbstractStrengthen the market economy environment, the trend of economic globalization, business competition is very fierce, the financial market matures, the growing diversity of modern enterprises, organizational forms and business areas, thus, corporate finance activities areextremely complex. Financial analysis of the theme must be scientific and financial analysis to provide the necessary basis for the analysis of the theme of management decision-making and control. Listed companies up to more than one thousand, one by one to see, and presumably will consume a lot of energy and, if you want to know whether the company is worth the investment to achieve a return of what is essential to look at a company's financial statements. ZTE Corporation's financial statements through the reading of the accounting statements, the Company's financial position, operating results and cash flows analysis, evaluation of the company's past operating results, measure the state of the financial forecast future development trends, to help the company's asset management and continued viability, profitability and other aspects of quality and growth of effective evaluation, which stocks the investment decisions of investors, banks and other creditors of the lending decisions of listed companies own internal management decision support.Key Words:Financial AnalysisZTEFinancial statements目录一、前言1(一)、研究背景及意义1(二)、研究内容及方法11、比较分析法12、比率分析法23、综合分析法2二、财务报表案例解析4(一)、公司简介4(二)、公司的外部环境51、宏观环境52、行业环境5三、中兴通讯公司的财务分析6(一)、近年来收入、利润、成本变化情况6(二)、盈利能力分析71、资产净利率72、股本报酬率83、净资产收益率84、市盈率9(三)、经营能力分析101、存货周转率102、应收账款周转率103、总资产周转率11(四)、偿债能力分析111、短期偿债能力112、长期偿债能力13(五)、现金流情况分析141、经营活动产生的现金流量分析142、投资活动产生的现金流量分析153、筹资活动产生的现金流量分析15(六)、发展能力分析161、主营业务增长率162、净利润增长率16四、中兴通讯财务报表分析结论16(一)、盈利能力17(二)、营运能力17(三)、偿债能力17(四)、发展能力18(五)、现金流情况18五、总结19文献综述20参考文献29致谢30一、前言(一)、研究背景及意义近年来,国内外经济形势波澜起伏,所有通信厂商都经历了非常严酷的考验。

中兴通讯财务分析报告1. 背景介绍中兴通讯是一家全球领先的通信设备和解决方案提供商,为全球运营商客户提供高质量、高性能的通信网络产品和服务。

本财务分析报告将对中兴通讯的财务状况进行综合分析,以揭示其企业运营的优势和问题,并为投资者提供决策参考。

2. 财务数据分析2.1 营业收入中兴通讯的营业收入在过去五年中持续增长,从2016年的100亿元增长到2020年的200亿元。

这表明公司在市场上的竞争力和客户需求的增加。

然而,需要注意的是,公司在2020年的营业收入增长速度相对较慢,这可能与行业竞争激烈和市场饱和度增加有关。

2.2 利润状况中兴通讯的净利润在过去五年中呈现波动趋势。

2016年至2018年,公司净利润增长迅速,但在2019年和2020年出现了下降。

这可能与行业竞争加剧以及公司的运营成本增加有关。

需要注意的是,公司的净利润率在过去五年中保持在较高水平,这表明公司的盈利能力较强。

2.3 资产负债状况中兴通讯的总资产在过去五年中持续增长,这表明公司的资产规模不断扩大。

然而,公司的总负债也在增加,尤其是在2020年,负债增长速度较快。

这可能与公司资金需求的增加有关,需要进一步关注公司的资金运作情况。

2.4 经营效率中兴通讯的存货周转率在过去五年中呈现下降趋势,这可能意味着公司存货管理方面存在问题。

需要关注公司的供应链管理和库存控制措施。

此外,公司的应收账款周转率和应付账款周转率相对稳定,表明公司与客户和供应商的经营关系较好。

3. 经营风险分析3.1 市场竞争风险中兴通讯所处的通信设备行业竞争激烈,主要竞争对手包括华为、诺基亚等知名企业。

这些公司在技术研发、产品质量和品牌影响力方面具有较大优势。

中兴通讯需要加大技术创新力度,提升产品质量,以保持在市场中的竞争力。

3.2 法律合规风险在国际经营中,中兴通讯需要遵守各国的法律法规,尤其是关于贸易禁运和知识产权保护方面的规定。

违反这些法律法规可能导致公司面临巨额罚款和声誉损失。

中兴通讯股份有限公司财务分析第一章引言1.1 研究的背景和意义1.2 研究方法1.3 结构安排第二章公司概况与战略分析2.1 公司简介中兴通讯全称"中兴通讯股份有限公司",是全球领先的综合通信解决方案提供商。

公司通过为全球140多个国家和地区的电信运营商提供创新技术与产品解决方案,让全世界用户享有语音、数据、多媒体、无线宽带等全方位沟通。

公司成立于1985年,在香港和深圳两地上市,是中国最大的通信设备上市公司。

中兴通讯作为中国综合性的电信设备及服务提供商,拥有无线产品、网络产品、终端产品(手机)三大产品系列,在向全球用户提供多种通信网综合解决方案的同时,还提供专业化、全天候、全方位的优质服务,并逐步涉足国际电信运营业务。

2010年中兴通讯营业收入达人民币702.64亿元,国际市场实现营业收入380.66亿元人民币,同比增长27.45%,占整体营业收入的比重达54.18%。

其中欧美地区收入同比增长50%,占整体营业收入的比重提升至21%,首次成为中兴通讯海外收入比重最大区域,系统与终端产品均已全面服务于欧美日高端市场的顶级运营商。

中兴通讯坚持以持续技术创新为客户不断创造价值。

公司在美国、法国、瑞典、印度、中国等地共设有15个全球研发机构,3万多名国内外研发人员专注于行业技术创新,2010年凭借1863件国际专利申请总量,排名跃居全球第二位,通讯业第一位。

公司依托分布于全球的107个分支机构,凭借不断增强的创新能力、突出的灵活定制能力、日趋完善的交付能力赢得全球客户的信任与合作。

中兴通讯为联合国全球契约组织成员,坚持在全球范围内贯彻可持续发展理念,实现社会、环境及利益相关者的和谐共生。

我们运用通信技术帮助不同地区的人们享有平等的通信自由;我们将“创新、融合、绿色”理念贯穿到整个产品生命周期,以及研发、生产、物流、客户服务等全流程,为实现全球性降低能耗和二氧化碳排放不懈努力。

我们还在全球范围内开展社区公益和救助行动,参加了印尼海啸、海地及汶川地震等重大自然灾害救助,并成立了中国规模最大的“关爱儿童专项基金”。

中兴通讯公司财务报表分析与评价作者:解倩莹来源:《中国管理信息化》2016年第24期[摘要]本文通过对中兴通讯股份有限公司的财务报表进行分析,发现了中兴企业内部的经营状况和决策方面所存在的问题,并与华为技术有限公司进行了对比研究,并提出了解决方法。

[关键词]财务报表;中兴通讯公司;经营;决策doi:10.3969/j.issn.1673 - 0194.2016.24.016[中图分类号]F275 [文献标识码]A [文章编号]1673-0194(2016)24-00-020 引言与近年来发展迅速的电商行业相比,我国的通讯设施、网络、技术和服务的水平较为落后,其阻碍了我国经济的发展。

中兴通讯公司是我国电商行业中的领头羊,从分析中兴通讯公司的财务报表可以认识到我国电商行业的基本情况,且可以对其行业的资金运营、财务风险的控制等方面进行深入地了解。

1 中兴通讯股份有限公司财务报表的分析与评价本文选取了电子通信行业——中兴通讯股份有限公司(以下简称中兴)作为研究对象并对其财务进行了分析。

中兴成立于1985年,是目前为止中国最大的通信设备公司。

营运能力是以企业各项资产的周转速度来衡量企业资产利用的效率。

而常用的营运能力的指标有总资产周转率、应收账款周转率、存货周转率、流动资产周转率和固定资产周转率。

图1为中兴通讯2012-2014年盈利能力的指标。

从图1的各项指标可以看出,中兴的盈利能力在2012年呈现出负债。

而从2012-2014年中兴的盈利能力来看处于一个缓慢上升的趋势。

通过对中兴各项盈利能力指标的分析,总体来说在2012中兴处于一个改革的阶段,在2012年后各个指标基本上都呈现出上升的趋势,基于中兴公司拥有自己独特的企业管理模式以及创新能力,中兴的发展趋势也逐渐平稳的上升。

然而时代飞速发展,中兴企业的发展规划还应当与时俱进,实时观测各项数据的变化,及时调整管理政策,以便应对未来可能会出现的各种状况。

2 中兴与华为技术有限公司财务报表的对比分析华为技术有限公司(以下简称华为)和中兴都是我国电信行业的知名企业,且其产销量在国内都名列前茅。

摘要财务报表分析主要是以财务报表为依据,对经济活动与财务收支情况进行全面、系统的分析。

不同的人对于财务报表所关心的角度不同,本文主要从一个财务报表外部使用者的角度,以公司财务管理和财务报表分析的有关理论和研究方法,主要采用了比率分析法对上市公司中兴通讯股份有限公司对外公布的近五年的财务报表来分析公司的资本结构、盈利能力、偿债能力、营运能力和现金流量,同时阐述了公司的财务状况,指出了公司在现金流方面存在着短缺,这也是通讯行业的一个通病,并给出了一些建议和对策,希望给公司的管理人员提供有用的信息。

关键词:中兴通讯;报表分析;对策目录引言 (1)第一章长沙凯源珊珊商贸连锁有限公司简述 (1)1.1公司介绍 (1)1.2目标市场选择和目标市场分析 (2)第二章长沙凯源珊珊商贸连锁有限公司营销现状 (2)2.1长沙凯源珊珊连锁有限公司与超市营销对比分析 (3)2.2长沙凯源珊珊连锁有限公司营销现状 (3)第三章长沙凯源珊珊商贸连锁有限公司营销优化方案 (4)3.1找到最佳利润组合方式 (4)3.2慎重安排单项商品 (5)3.3促销及其他商品销售优化方案 (6)总结 (7)致谢 (8)参考文献 (9)引言财务报表分析是对企业的偿债能力、盈利能力做出评价并找出其中存在的问题,而这个分析是一个过程,把研究对象分解为一些简单的组成部分,找出这些部分本质属性和彼此之间的关系,从而到达认识对象本质的目的。

财务报表的分析主要是分析报表中的数据并找出之间所存在的关系,来认识企业的偿债能力、盈利能力等,但是在分析的过程中也要注意整体的分析企业,把分析过的各个部分、各个属性联合成一个统一的整体,从整体上把握公司的经营能力。

自从改革开放以来我国的经济得到了迅速的发展,电信行业也得到了迅猛的发展,通讯行业发生了巨大的变化,给人们的生活带来了历史性的改变,电信业已成为国民经济的先导产业。

本文选用中兴通讯公司财务报表进行分析,主要从公司的财务方面来分析公司的财务状况、经营成果,试指出该公司在经营管理方面存在的问题,并提出相应的建议,为管理决策者提供参考,并希望公司朝更好的方向发展。

中兴通讯基于共享服务的全球财务管理(2017-06)企业管理杂志发布时间:17-09-28中兴通讯搭建了一个完整、四位一体的团队架构,即:公司层面控制管理的战略财务、全价值链财务管理支持的业务财务、交易处理为主的财务共享以及财务核心能力的专家团队,这一组织架构稳定地支撑了国际化发展之路。

文/朱丽娜关键词:中兴通讯全球财务管理体系共享服务中兴通讯股份有限公司(简称中兴通讯)是中国第一批实施“走出去”战略的通信设备制造企业,是通信制造业“走出去”的标杆企业。

基于国际化战略的需要,中兴通讯搭建支持全球化经营的财务管理体系,以全球财务共享为基础,实现了财务基础业务的统一处理。

并进一步建设战略财务团队、业务财务团队和专家团队,最终实现财务对于公司战略决策和业务价值链的支持作用。

一、搭建全球化财务管理体系,明确职责分工中兴通讯完成对全球财务管理职能的分析,搭建了完整的财务管理体系,并予以结构化和层次化,最终形成四个专业的财务团队:战略财务、业务财务、财务共享和专家团队。

中兴通讯全球财务管理体系的职能分布,纵向分为“6+1”个模块,横向分为执行层、控制层和指导层三个层次(见图 1)。

纵向来看,财务职能分为“6+1”个模块,“6”是指财务核算(含财务运作和财务报告)、资金管理、税务管理、经营绩效管理、预算与经营预测、成本管理。

其中,财务核算、资金管理、税务管理共同构成企业的财务会计职能;经营绩效管理、预算管理和成本管理共同构成企业的管理会计职能。

“1”是指研究全球重点问题的专家团队——财经管理研究院。

从横向来看,财务职能分为指导层、控制层和执行层。

每一个具体职能,都可划分为这三个层次。

为了实现对全球财务管理体系中职能的全面覆盖,中兴通讯搭建了一个完整的、四位一体的团队架构,即:公司层面控制管理的战略财务、全价值链财务管理支持的业务财务、交易处理为主的财务共享以及财务核心能力的专家团队,这一组织架构稳定地支撑中兴通讯的国际化发展之路。

中兴财务分析报告范文一、公司概况中兴通讯是一家全球领先的综合性通信解决方案提供商,于1985年成立于中国深圳。

公司主要从事电信设备的研发、生产和销售,产品广泛应用于电信运营商、企事业单位以及个人消费市场。

中兴通讯在全球范围内设有研发中心、销售机构和服务中心,通过自主创新和持续投入,赢得了全球客户的信任和认可。

二、财务指标分析1. 营业收入情况根据中兴通讯的财务报告,截至2020年,公司实现营业收入1,200亿元,同比增长8%。

这个数据显示了公司在过去一年里实现了可观的营业收入,说明了公司产品的市场需求仍然强劲。

2. 净利润情况2020年,中兴通讯的净利润为50亿元,同比增长12%。

这说明公司在成本控制和效益提升方面取得了显著的进展。

同时,净利润的增长速度也超过了营业收入的增长速度,这表明公司的盈利能力在提升。

3. 资产负债情况截至2020年底,中兴通讯的总资产为1,500亿元,同比增长6%。

公司的总负债为900亿元,同比增长5%。

公司总资产和总负债的增长幅度相对较低,表明公司的资产负债控制良好。

4. 经营现金流情况中兴通讯的经营现金流为100亿元,同比增长10%。

公司的经营现金流保持稳定增长,显示公司的盈利能力良好且运营效率高。

5. 盈利能力分析中兴通讯的毛利率为30%,净利率为4%。

毛利率的稳定维持在较高的水平,净利率虽然相对较低,但与同行业公司相比仍然处于较优势地位。

这表明公司在成本控制和运营效率方面具备一定的竞争优势。

三、风险分析1. 行业竞争风险中兴通讯所处的通信设备行业竞争激烈,市场份额被少数大型企业垄断。

由于技术更新换代快,公司需要不断进行研发和创新才能保持竞争优势。

2. 宏观经济环境风险宏观经济环境的不稳定对中兴通讯的业务产生一定影响。

全球经济不确定性和贸易摩擦可能导致电信运营商减少设备采购,从而影响公司的销售收入。

3. 管理风险公司的管理团队需要保持良好的决策能力、战略规划和执行能力。

中兴通讯2021年财务分析详细报告一、资产结构分析1.资产构成基本情况中兴通讯2021年资产总额为16,876,342.5万元,其中流动资产为12,787,108.5万元,主要以货币资金、存货、应收账款为主,分别占流动资产的39.66%、28.4%和13.69%。

非流动资产为4,089,234万元,主要以固定资产、无形资产、其他非流动资产为主,分别占非流动资产的27.97%、19.79%和14.8%。

资产构成表(万元)项目名称2019年2020年2021年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产14,120,213.5 100.00 15,063,490.6100.00 16,876,342.5100.00流动资产10,256,717.4 72.64 10,697,727.571.02 12,787,108.575.77货币资金3,330,934.7 23.59 3,565,983.2 23.67 5,071,331 30.05 存货2,768,850.8 19.61 3,368,930.6 22.36 3,631,675.3 21.52应收账款1,977,828 14.01 1,589,102 10.55 1,750,905.9 10.37 非流动资产3,863,496.1 27.36 4,365,763.1 28.98 4,089,234 24.23 固定资产938,348.8 6.65 1,191,394.2 7.91 1,143,701.1 6.78 无形资产771,882 5.47 936,728.2 6.22 809,454.2 4.80 其他非流动资产582,410.8 4.12 627,985.7 4.17 605,035.7 3.592.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的40.72%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

中兴通讯公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、中兴通讯公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、中兴通讯公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、中兴通讯公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (12)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、中兴通讯公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、中兴通讯公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、中兴通讯公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、中兴通讯公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、中兴通讯公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、中兴通讯公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、中兴通讯公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、中兴通讯公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、中兴通讯公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言中兴通讯公司2020年营业收入为10,100,000万元,与2019年的9,073,658.20万元相比大幅增长,增长了11.31%。

基于中兴通讯发展战略的财务分析裴苗(兰州财经大学会计学院,甘肃兰州,730020)[摘要]传统的通信设备公司陷人新一轮增长低潮,我国的通信设备公司面临巨大的挑战。

从中兴在不同阶段的发展战略对财务报表的影响出发,以中兴2012-2016年相关信息作为研究对象,对中兴的财务报表进行分析,从中挖掘出战略信息,考虑战略对财务报表的影响。

研究发现,中兴的低成本战略使公司在2012年陷人财务困境,2013年以后的战略调整虽有成效,但以低成本为基础的全球化战略并不持久,增强公司核心竞争力、寻求新的利润 增长点才是长久之策。

[关键词]战略视角;财务分析;战略调整;核心竞争力[中图分类号]F275. 5 [文献标识码]A [文章编号]2096-3300 (2018) 04-0050-08中兴成立于1985年,1997年11月18日在深圳 证券交易所挂牌上市,2004年12月在香港上市。

中兴的产品涵盖无线、核心网、接人承载、业务、终端产品等五大产品领域,始终坚持以市场为驱动 的研发模式进行自主创新,在技术开发领域取得一 系列重大科技成果。

我国加入WTO以来,通信行业进入全面发展阶 段,中兴也开始由国内市场转变为国内与国外市场 并重的发展模式。

2005年主营业务超过200亿元, 名列行业中的第一阵营,之后几年公司一直保持30%〜40%的复合增长率[|]。

2008年美国发生次贷 危机、2011年欧洲发生主债危机对通信行业的影响 深远,通信行业出现增长乏力甚至下滑的现象。

一 直处于稳定发展状态的中兴在2011年交出亏损17 亿元的季报,2012年继续亏损,直到2013年通过 裁员、退税、售卖资产等实现净利润14.3亿元,但主业的营业利润不容乐观,依然亏损近15亿元。

2015年中兴实现营业收入破千亿、净利润32. 1亿 元的业绩,但到2016年整体收入增长率由2015年 的23%下降到1%,净利润大幅下降[2]。

一、中兴发展战略变化历程根据中兴年报和其他已披露的信息,中兴在三 个战略层次上分别选择了如下战略:在总体战略上,自2005年起,随着企业实力的 不断壮大以及国内市场的逐渐饱和,中兴全面实施 全球化发展战略,目标是成为全球性的综合电信设 备制造商。

在国际市场上中兴远远落后于华为,虽 然在亚非拉市场上有很好的业绩,但是从全球通信 行业来看,中兴依然是一位追随者。

2011年,中兴 在全球化发展战略的基础上开始密集型战略,重点 对欧美地区进行市场渗透战略,力求增加其在国际 市场上的占有率。

2012年的巨额亏损使中兴着手战收稿日期:2018-04-26作者简介:裴苗(1992-),女,甘肃酒泉人,硕士研究生,研究方向:企业理财与税务筹划略调整,力求改善公司的财务状况。

在公司层战略上,中兴采用相关多元化战略。

随着市场竞争环境的快速发展、4G产业链的发展,云计算及物联网等战略性新兴产业受国家政策支持得以持续推进,顾客对企业的需求开始增多。

在外 部环境的压力下,中兴开始了多元化之路,更加注 重研发投入,业务构成上由以运营商网络为主转变 为与政企和终端业务并进,地域范围上由国内市场 向国外市场扩展。

在经营层战略上,中兴在全球化战略和相关多 元化战略的基础上采用低成本战略与差异化战略并 进的策略。

在持续十几年的市场扩张中一直采用低 成本战略,忽视品牌建设以及对终端产品的研发投入,在亚非拉市场取得不错的市场占有率,但是在 欧美市场的扩张中遇到瓶颈。

后期的战略调整开始 结合差异化战略,注重终端的设计研发投入以及客 户的差异化需求。

在欧美市场采用差异化战略,在 亚非拉市场仍坚持低成本战略[3]。

二、中兴与华为财务报表对比分析(一)财务风险分析从表1可以看出,中兴的流动比率基本都在1左右且低于华为的流动比率。

从传统意义上讲,一 家公司为了保证其短期偿债能力,其流动比率应达 到2较为合适,即企业一年内可以转换为货币资金 的资产为一年内必须偿还的负债的两倍[4]。

由此可 以判断,中兴的短期偿债能力较差。

表1中兴偿债能力及资本结构Tab. 1 The solvency and capital structure of ZTE指标20122013201420152016流动比率(%)1. 13 1.25 1.25 1.41 1.23现金比率(%)33.0734.2827.4841.4335.26资产负债率(%)78.9376.3975.2564. 1471. 13负债与所有者权益比率(%)374. 61323.6303. 97178. 89246.44数据来源:中兴年报数据。

表2华为偿债能力及资本结构Tab. 2 The solvency and capital structure of Huawei指标20122013201420152016流动比率(%) 1.6 1.67 1.44 1.42 1.49现金比率(%)63.665.73445251.43资产负债率(%)64.362.767.46868.4负债与所有者权益比率(%)180168. 39209. 82212. 55216.58数据来源:华为年报数据。

从中兴的长期偿债能力与资本结构来看,资产 负债率除2015年低于70%以外其他年份均高于70%,且2012-2013年的负债是所有者权益的3倍。

在公司治理中,如果企业的资产负债率高于70%会 被列入需要重点关注的高负债公司[5]。

由表2可以 看出,华为的资产负债率一直稳定在70%以下,其 负债是所有者权益的2倍左右。

由此可以判断,中兴的长期偿债能力较差。

(二)盈利能力分析从表3可以看出,中兴2012-2013年营业收入呈下降趋势,2014年起开始呈上升趋势。

从营 业利润和净利润来看,2012年中兴净利润约为-26亿元,处于亏损状态,2013-2015年各项指 标呈缓慢增长态势,虽然摆脱了亏损局面,但盈 利能力较差。

由表4可以看出,中兴的销售毛利 率与华为同期相差10%左右,营业利润率相差9%左右。

中兴在2016年再次出现亏损,归属于 母公司所有者的净利润约为-24亿元,同比下 降 173.49%。

表3中兴盈利能力数据Tab. 3 The profitability of ZTE指标20122013201420152016营业收入(万元)8421936752337281471281001863910123318营业利润(万元)-500216-149309603332047116555净利润(万元)-260462143364272773374027-140787归属于母公司所有者的净利润(万元)-284096135766263357320789-235742经营活动产生的现金流量净额(万元)155002257458251264740467526021营业利润率(%)-5.94-1.980.070.321. 15销售毛利率(%)23.929.3931.5631.0330.75总资产利润率(%)-2.42 1.43 2.57 3.09-0.99数据来源:中兴年报数据。

表4华为盈利能力数据Tab. 4 The profitability of Huawei指标20122013201420152016经营活动产生的现金流量净额(万元)2496922554417554931549218销售毛利率(%)39.8041.0044.2041.7040.30营业利润率(%)9.4012.2011.9011.609. 10数据来源:华为年报数据。

(三)营运能力分析升趋势,说明中兴总资产周转率的低水平很大程度从表5与表6来看,中兴近5年的总资产周转上是由于存货管理存在风险且营运能力欠佳。

一旦率保持在0.73-0. 9左右,整体低于华为;应收账款销路不畅,造成存货积压,整个资金回笼速度就会周转天数维持在90〜104天,虽然较华为略高,但锐减,给公司带来财务困境。

2015年以后呈现下降趋势;存货周转天数一直呈上表5中兴营运能力数据Tab. 5 The operational capability of ZTE指标20122013201420152016应收账款周转率(次) 3.67 3.46 3.5 3.98 3.95应收账款周转天数(天)98. 19103. 98102. 8490.5691. 13存货周转天数(天)74.2380.9103. 39102. 44119.51总资产周转率 (次)0.790.730.790.880.77总资产周转天数 (天)454. 83496. 48455. 75408. 02466.81数据来源:中兴年报数据。

表6 华为营运能力数据Tab. 6 The operational capability of Huawei指 标20122013201420152016应收账款周转天数 (天)9090958475存货周转天数(天)60641019686总资产周转率(次) 1.09 1.08 1.041. 16 1.28数据来源:华为年报数据,(四)成长能力分析从表7可以看出中兴的成长状况较差,主营业 务收入增长率较低且有下降趋势,净利润虽然在2013-2014年有较大幅度增长,分别为155. 04%和 90.27%,但在2016年又出现大幅下降。

由表8可以看出,华为的净利润增长呈下降趋势,但是其主 营业务收入逐年上升,说明华为具有很强的市场占 有能力。

中兴需要重新细分市场,深入研究市场需 求,增强产品的竞争力,提高企业的成长性。

表7中兴成长能力数据Tab. 7 The growth capacity of ZTE指标20122013201420152016主营业务收人增长率(%)-2. 36-10.678.2922.97 1.04净利润增长率(%)-226. 43155. 0490.2737. 12-137.64研发费用率(%)10.489.8111.0612. 1812.61数据来源:中兴年报数据。

表8华为成长能力数据Tab. 8The growth capacity of Huawei指 标20122013201420152016主营业务收人增长率(%)7.988.5520.5737.0632.04净利润增长率(%)32. 1034.4032.732.50.4研发费用率(%)13.7012.8014.215. 114.6数据来源:华为年报数据。

通信行业是高新技术行业,大量的研发投入是 公司可持续发展的必要保障,进入成熟期后,公司 需要保持产品的差异性才能拥有较强的占有市场份 额的能力和发展前景。

因此将研发费用率作为研究 中兴成长能力指标具有其可行性[6]。

从表7和表8 可以看出,中兴的研发费用率在9%〜13%左右,低 于华为,说明中兴在研发上的资金投入不及华为。