《金融机构体系》习题及答案

- 格式:doc

- 大小:99.50 KB

- 文档页数:17

李健《金融学》课后习题及详解第11章金融机构体系1.为什么现代经济社会中需要存在金融机构?答:金融机构是商品经济发展的产物,因而随着商品经济的发展,其在现代经济体系中的地位和作用也越来越突出。

具体表现在如下方面:(1)金融机构是一国资金活动的总枢纽,它通过筹集和融通资金,引导资金流向并优化资源配置,提高生产要素的利用效率,促进经济发展。

(2)金融机构是金融产业的载体,它们以自有资本为基础,充分运用社会资本,吸纳各种人才就业,在为社会创造金融工具、提供金融服务的过程中创造价值,获取利润。

它们不仅是第三产业最重要的部分,也成为各国经济发展中的支柱产业。

(3)金融机构是一国政府调节、管理经济活动的主要对象,是一国经济健康、有序、稳定运行的保证。

2.请列举出金融机构有哪几个基本功能。

答:金融机构是适应商品经济发展内生的多样化金融需求而产生的,因此,金融机构在其产生时就具有服务于经济社会的多种功能。

(1)便利支付结算金融机构提供有效的支付结算服务是其适应经济发展需求而较早产生的功能。

(2)促进资金融通促进资金融通指金融机构充当专业的资金融通媒介,促进各种社会闲置资金的有效利用。

(3)降低交易成本降低交易成本是指金融机构通过规模经营和专业化运作,适度竞争,可以合理控制利率、费用、时间等成本,取得规模经济和范围经济的效果,并使得投融资活动最终以适应社会经济发展需要的交易成本来进行,从而满足迅速增长的投融资需求。

(4)改善信息不对称由于金融机构利用自身的优势能够及时搜集、获取比较真实、完整的信息,通过专业分析判断,据此选择合适的借款人和投资项目,对所投资的项目进行专业化的监控。

(5)转移与管理风险转移与管理风险是指金融机构通过各种业务、技术和管理,分散、转移、控制或减轻金融、经济和社会活动中的各种风险。

(6)创造信用与存款货币金融机构在其业务活动中可以创造各种信用工具,中央银行的资产业务可以直接授信给金融机构,负债业务可以直接发行信用货币。

金融学练习题库(附参考答案)一、单选题(共80题,每题1分,共80分)1、发行政府债券对货币供应量的影响,取决于()。

A、债券发行量的多少B、认购主体及其资金来源C、认购主体的多元化程度D、购买资金的性质正确答案:B2、我国金融业的清算中心是()。

A、工、农、中、建四大银行B、中国结算公司C、票据交换中心D、中央银行正确答案:D3、由债权人签发给债务人的付款命令书是()。

A、银行支票B、商业汇票C、商业本票D、商业期票正确答案:B4、()是商业银行筹集资金、借以形成资金来源的业务。

A、表外业务B、资产业务C、中间业务D、负债业务正确答案:D5、某股票每年分配股利0.7元,折现率为11%,该股票的当前市场价格为6元,则()。

A、该股票的市场价格被低估B、该股票的市场价格被高估C、该股票的市场价格准确反映了其内在价值D、股票市场价格与其内在价值的关系不能确定正确答案:A6、格雷欣法则起作用于()。

A、跛行本位制B、平行本位制C、单本位制D、双本位制正确答案:D7、根据我国《商业银行法》规定,在改革开放后逐步建立起来的我国现行的商业银行体系,目前采用的是()模式。

A、职能分工B、混业经营C、单元型D、全能型正确答案:A8、人民币从中国人民银行现金发行库直接进入商业银行和其他金融机构现金业务库的过程,称为()。

A、现金发行B、现金投放C、现金归还D、现金回笼正确答案:A9、直接金融市场和间接金融市场的区别在于()。

A、是否存款中介机构B、中介机构在交易中的地位和性质C、是否存款固定的交易场所D、是否存款完善的交易程序正确答案:B答案解析:直接金融市场和间接金融市场的差别在于中介机构在交易中的地位和性质。

在直接金融市场上也有中介机构,但这些机构并不作为资金的中介,而仅仅是充当信息中介和服务中介。

10、下列属于政策性银行的有()。

A、中国农业发展银行B、中国农业银行C、中国银行D、中国工商银行正确答案:A11、()是金融衍生产品中相对简单的一种,交易双方约定在未来特定日期按既定的价(格购买或出售某项资产。

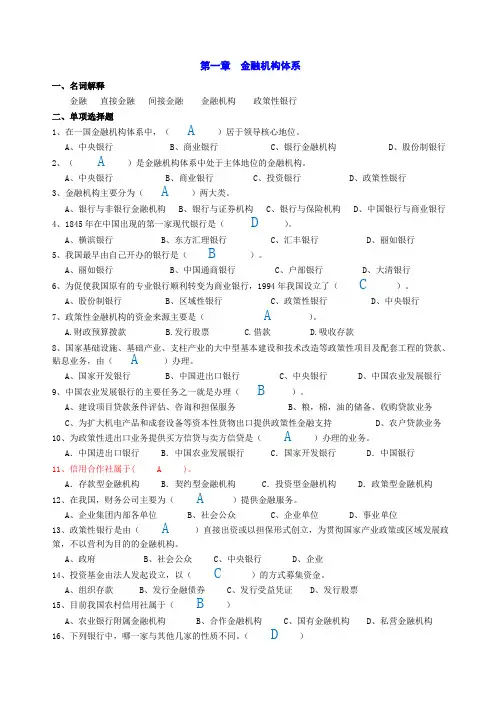

第一章金融机构体系一、名词解释金融直接金融间接金融金融机构政策性银行二、单项选择题1、在一国金融机构体系中,(A)居于领导核心地位。

A、中央银行B、商业银行C、银行金融机构D、股份制银行2、( A)是金融机构体系中处于主体地位的金融机构。

A、中央银行B、商业银行C、投资银行D、政策性银行3、金融机构主要分为(A)两大类。

A、银行与非银行金融机构B、银行与证券机构C、银行与保险机构D、中国银行与商业银行4、1845年在中国出现的第一家现代银行是( D )。

A、横滨银行B、东方汇理银行C、汇丰银行D、丽如银行5、我国最早由自己开办的银行是( B )。

A、丽如银行B、中国通商银行C、户部银行D、大清银行6、为促使我国原有的专业银行顺利转变为商业银行,1994年我国设立了( C )。

A、股份制银行B、区域性银行C、政策性银行D、中央银行7、政策性金融机构的资金来源主要是( A )。

A.财政预算拨款B.发行股票C.借款D.吸收存款8、国家基础设施、基础产业、支柱产业的大中型基本建设和技术改造等政策性项目及配套工程的贷款、贴息业务,由( A )办理。

A、国家开发银行B、中国进出口银行C、中央银行D、中国农业发展银行9、中国农业发展银行的主要任务之一就是办理(B)。

A、建设项目贷款条件评估、咨询和担保服务B、粮,棉,油的储备、收购贷款业务C、为扩大机电产品和成套设备等资本性货物出口提供政策性金融支持D、农户贷款业务10、为政策性进出口业务提供买方信贷与卖方信贷是(A)办理的业务。

A.中国进出口银行 B.中国农业发展银行 C.国家开发银行 D.中国银行11、信用合作社属于( A )。

A.存款型金融机构 B.契约型金融机构 C.投资型金融机构 D.政策型金融机构12、在我国,财务公司主要为( A )提供金融服务。

A、企业集团内部各单位B、社会公众C、企业单位D、事业单位13、政策性银行是由( A )直接出资或以担保形式创立,为贯彻国家产业政策或区域发展政策,不以营利为目的的金融机构。

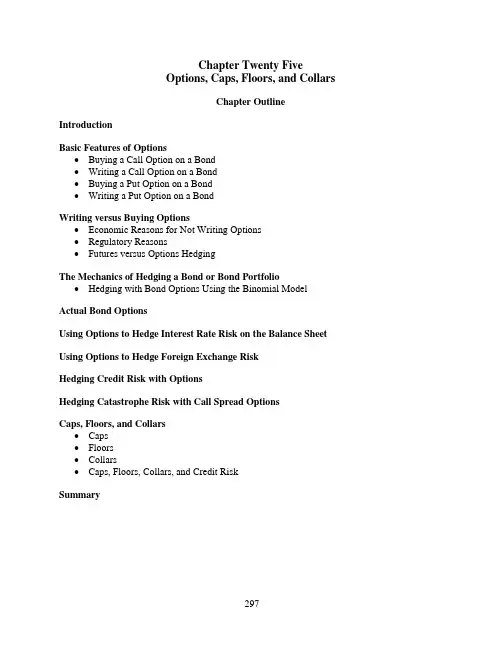

Chapter Twenty FiveOptions, Caps, Floors, and CollarsChapter Outline IntroductionBasic Features of Options∙Buying a Call Option on a Bond∙Writing a Call Option on a Bond∙Buying a Put Option on a Bond∙Writing a Put Option on a BondWriting versus Buying Options∙Economic Reasons for Not Writing Options∙Regulatory Reasons∙Futures versus Options HedgingThe Mechanics of Hedging a Bond or Bond Portfolio∙Hedging with Bond Options Using the Binomial Model Actual Bond OptionsUsing Options to Hedge Interest Rate Risk on the Balance Sheet Using Options to Hedge Foreign Exchange RiskHedging Credit Risk with OptionsHedging Catastrophe Risk with Call Spread OptionsCaps, Floors, and Collars∙Caps∙Floors∙Collars∙Caps, Floors, Collars, and Credit RiskSummarySolutions to End-of-Chapter Questions and Problems: Chapter Twenty Five1.How does using options differ from using forward or futures contracts?Both options and futures contracts are useful in managing risk. Other than the pure mechanics, the primary difference between these contracts lies in the requirement of what must be done on or before maturity. Futures and forward contracts require that the buyer or seller of the contracts must execute some transaction. The buyer of an option has the choice to execute the option or to let it expire without execution. The writer of an option must perform a transaction only if the buyer chooses to execute the option.2.What is a call option?A call option is an instrument that allows the owner to buy some underlying asset at a prespecified price on or before a specified maturity date.3.What must happen to interest rates for the purchaser of a call option on a bond to makemoney? How does the writer of the call option make money?The call option on a bond allows the owner to buy a bond at a specific price. For the owner of the option to make money, he should be able to immediately sell the bond at a higher price. Thus, for the bond price to increase, interest rates must decrease between the time the option is purchased and the time it is executed. The writer of the call option makes a premium from the sale of the option. If the option is not exercised, the writer maximizes profit in the amount of the premium. If the option is exercised, the writer stands to lose a portion or the entire premium, and may lose additional money if the price on the underlying asset moves sufficiently far.4.What is a put option?A put option is an instrument that allows the owner to sell some underlying asset at a prespecified price on or before a specified maturity date.5.What must happen to interest rates for the purchaser of a put option on a bond to makemoney? How does the writer of the put option make money?The put option on a bond allows the owner to sell a bond at a specific price. For the owner of the option to make money, he should be able to buy the bond at a lower price immediately prior to exercising the option. Thus, for the bond price to decrease, interest rates must increase between the time the option is purchased and the time it is executed. The writer of the put option makes a premium from the sale of the option. If the option is not exercised, the writer maximizes profit in the amount of the premium. If the option is exercised, the writer stands to lose a portion or the entire premium, and may lose additional money if the price on the underlying asset moves sufficiently far.6. Consider the following:a. What are the two ways to use call and put options on T-bonds to generate positive cashflows when interest rates decline? Verify your answer with a diagram.The FI can either (a) buy a call option, or (b) sell a put option on interest rate instruments, such as T-bonds, to generate positive cash flows in the event that interest rates decline. In the case of a call option, positive cash flows will increase as long as interest rates continue to decrease. See Figure 25-1 in the text as an example of positive cash flows minus the premium paid for the option. Although not labeled in this diagram, interest rates areassumed to be decreasing as you move from left to right on the x-axis. Thus bond prices are increasing.The sale of a put option generates positive cash flows from the premium received. Figure 25-4 shows that the payoff will decrease as the price of the bond falls. Of course this can only happen if interest rates are increasing. Again, although not labeled in this diagram, interest rates are assumed to be increasing as you move from right to left on the x-axis.b. Under what balance sheet conditions can an FI use options on T-bonds to hedge itsassets and/or liabilities against interest rate declines?An FI can use call options on T-bonds to hedge an underlying cash position that decreases in value as interest rates decline. This would be true if, in the case of a macrohedge, the FI's duration gap is negative and the repricing gap is positive. In the case of a microhedge, the FI can hedge a single fixed-rate liability against interest rate declines.c. Is it more appropriate for FIs to hedge against a decline in interest rates with long callsor short puts?An FI is better off purchasing calls as opposed to writing puts for two reasons. First,regulatory restrictions limit an FI's ability to write naked short options. Second, since the potential positive cash inflow on the short put option is limited to the size of the putpremium, there may be insufficient cash inflow in the event of interest rate declines tooffset the losses in the underlying cash position.7. In each of the following cases, identify what risk the manager of an FI faces and whetherthe risk should be hedged by buying a put or a call option.a. A commercial bank plans to issue CDs in three months.The bank faces the risk that interest rates will increase. The FI should buy a put option. If rates rise, the CDs can be purchased at a lower price and sold immediately by exercising the option. The gain will offset the higher interest rate the FI must pay in the spot market.b. An insurance company plans to buy bonds in two months.The insurance company (IC) is concerned that interest rates will fall, and thus the price of the bonds will rise. The IC should buy call options that allow the bond purchase at thelower price. The bonds purchased with the options can be sold immediately for a gain that can be applied against the lower yield realized in the market. Or the bonds can be kept and placed in the IC’s portfolio if they are the desired type of asset.c. A thrift plans to sell Treasury securities next month.The thrift is afraid that rates will rise and the value of the bonds will fall. The thrift should buy a put option that allows the sale of the bonds at or near the current price.d. A U.S. bank lends to a French company with a loan payable in francs.The U.S. bank is afraid that the dollar will appreciate (francs will depreciate). Thus the bank should buy a put to sell francs at or near the current exchange rate.e. A mutual fund plans to sell its holding of stock in a British company.The fund is afraid that the dollar will appreciate (£ will depreciate). Thus the fund should buy a put to sell £ at or near the current exchange rate.f. A finance company has assets with a duration of six years and liabilities with a durationof 13 years.The FI is concerned that interest rates will fall, causing the value of the liabilities to rise more than the value of the assets which would cause the value of the equity to decrease.Thus the bond should buy a call option on interest rates (bonds).8. Consider an FI that wishes to use bond options to hedge the interest rate risk in the bondportfolio.a. How does writing call options hedge the risk when interest rates decrease?In the case where the FI is long the bond, writing a call option will provide extra cash flow in the form of a premium. But falling interest rates will cause the value of the bond toincrease, and eventually the option will be exercised at a loss to the writer. But the loss is offset by the increase in value of the long bond. Thus the initial goal of maintaining the interest rate return on the long bond can be realized.b. Will writing call options fully hedge the risk when interest rates increase? Explain.Writing call options provides a premium that can be used to offset the losses in the bond portfolio caused by rising rates up to the amount of the premium. Further losses are not protected.c. How does buying a put option reduce the losses on the bond portfolio when interestrates rise?When interest rates increase, the value of the bond falls, but the put allows the sale of the bond at or near the original price. Thus the profit potential increases as interest ratescontinue to increase, although it is tempered by the amount of premium that was paid for the put.d. Diagram the purchase of a bond call option against the combination of a bondinvestment and the purchase of a bond put option.The profit payoff of a bond call option is given in Figure 25-1. If the price of the bond falls below the exercise price, the purchaser of the call loses the premium. As the price of the bond increases beyond the exercise price, the purchaser recovers the premium and thenrealizes a net profit. Figures 25-6 and 25-7 give the individual and net profit payoff ofholding a bond long and the purchase of a put option. The put option allows a profit ifbond prices drop. This profit will offset the loss on the long bond caused by the decrease in the bond value. If bond prices increase, the option will not be exercised and the investor will realize a gain from the increase in the bonds value. Thus the call option or thecombination of long bond and put option give the same value.9. What are the regulatory reasons that FIs seldom write options?Regulators often prohibit the writing of options because of the unlimited loss potential.10.What are the problems of using the Black-Scholes option pricing model to value bondoptions? What is meant by the term pull to par?The Black-Scholes model assumes unrealistically that short-term interest rates are constant. Second, the model assumes that the variance of returns on the bond is constant over time. In fact, the variance may increase in the initial life of a bond, but it must decrease during the final stages of the bond’s li fe because the bond must trade at par at maturity. The decrease in variance of returns over the final portion of a bond’s life is called the pull-to-par.11. An Fi has purchased a two-year, $1,000 par value zero-coupon bond for $867.43. The FIwill hold the bond to maturity unless it needs to sell the bond at the end of one year forliquidity purposes. The current one-year interest rate is 7 percent, and the one-year rate in one year is forecast to be either 8.04 percent or 7.44 percent with equal likelihood. The FI wishes to buy a put option to protect itself against a capital loss in the event the bond needs to be sold in one year.a. What was the yield on the bond at the time of purchase?PV0 = FV*PVIF n=2,i=?⇒ $867.43 = $1,000* PVIF n=2,i=?⇒ i = 7.37 percentb. What is the market-determined, implied one-year rate one year before maturity?E(r1) = 0.5*0.0804 + 0.5*0.0744 = 0.0774c. What is the expected sale price if the bond has to be sold at the end of one year?E(P1) = $1,000/(1.0774) = $928.16d.e. If the bank buys a put option with an exercise price equal to your answer in part (c),what will be its value at the end of one year?Put Option Value of WeightedExercise Bond Price Put Option Probability Value$928.16 - $925.58 = $2.58 * 0.5 = $1.29$928.16 - $930.75 = $0.00 * 0.5 = $0.00Total value = $1.29f. What should be the premium on the put option today?PV = $1.29/1.07 = $1.2056.g. Diagram the values for the put option on the 2-year zero-coupon bond.h.end of one year were expected to be 8.14 percent and 7.34 percent?The bond prices for the respective interest rates are $924.73 and $931.62. The expected one-year rate and the expected one-year bond price are the same. Further, the call price of the option is the same.Put Option Value of WeightedExercise Bond Price Put Option Probability Value$928.16 - $924.73 = $3.43 * 0.5 = $1.715$928.16 - $931.62 = $0.00 * 0.5 = $0.000Total value = $1.715 PV = $1.715/1.07 = $1.61.12. A pension fund manager anticipates the purchase of a 20-year, 8 percent coupon Treasurybond at the end of two years. Interest rates are assumed to change only once every year at year-end, with an equal probability of a 1 percent increase or a 1 percent decrease. TheTreasury bond, when purchased in two years, will pay interest semiannually. Currently, the Treasury bond is selling at par.a. What is the pension fund manager's interest rate risk exposure?The pension fund manager is exposed to interest rate declines (price increases).b. How can the pension fund manager use options to hedge that interest rate risk exposure?This interest rate risk exposure can be hedged by buying call options on either financialsecurities or financial futures.c. What prices are possible on the 20-year T-bonds at the end of year 1 and year 2?Currently, the bond is priced at par, $1,000 per $1,000 face value. At the end of the first year, either of two interest rates will occur.(a) Interest rates will increase 1 percent to 9 percent (50 percent probability of eitheroccurrence). The 20-year 8 percent coupon Treasury bond's price will fall to $907.9921 per $1,000 face value.(b) Interest rates will decrease 1 percent to 7 percent (50 percent probability ofoccurrence). The 20-year 8 percent coupon Treasury bond's price will increase to$1,106.7754 per $1,000 face value.At the end of two years, one of three different interest rate scenarios will occur.(a) Interest rates will increase another 1 percent to 10 percent (25 percent probability ofoccurrence). The 20 year 8 percent coupon Treasury bond's price will fall to $828.4091 per $1,000 face value.(b) Interest rates will decrease 1 percent to 8 percent or increase 1 percent to 8 percent(50 percent probability of occurrence). The 20-year 8 percent coupon Treasury bond'sprice will return to $1,000 per $1,000 face value.(c) Interest rates will decrease another 1 percent to 6 percent (25 percent probability ofoccurrence). The 20-year 8% coupon Treasury bond's price will increase to$1,231.1477 per $1,000 face value.Note: The diagram for part (d) is on the next page.e. If options on $100,000, 20-year, 8 percent coupon Treasury bonds (both puts and calls)have a strike price of 101, what are the possible (intrinsic) values of the option positionat the end of year 1 and year 2?The call option's intrinsic value at the end of one year will be either:(a) Zero if the price of a $100,000 20-year Treasury bond is $90,799.21 (in the scenariothat interest rates rise to 9 percent); or(b) $110,677.54 - $101,000 (strike price) = $9,677.54 if the price of a $100,000 20-yearTreasury bond is $110,677.54 (in the scenario that interest rates fall to 7 percent).The call option's intrinsic value at the end of two years will be either:(a) Zero if the price of a $100,000 20-year Treasury bond is $82,840.91 (in the scenariothat interest rates rise to 10 percent); or(b) Zero if the price of a $100,000 20-year Treasury bond is $100,000 (in the scenariothat interest rates stay at 8 percent); or(c ) $123,114.77 - $101,000 (strike price) = $22,114.77 if the price of a $100,000 20-year Treasury bond is $123,114.77 (in the scenario that interest rates fall to 6 percent).d.f.g.PV = $9,677.54/1.08 + $22,114.17/(1.08)2 = $10,773.25.13. Why are options on interest rate futures contracts preferred to options on cash instrumentsin hedging interest rate risk?Futures options are preferred to options on the underlying bond because they are more liquid, have less credit risk, are homogeneous, and have the benefit of mark-to-market features common in futures contracts. At the same time, the futures options offer the same asymmetric payoff functions of regular puts and calls.14. Consider Figure 25-12. What are the prices paid for the following futures options:a. June T-bond calls at 116. ⇒ $1,703.125 per $100,000 contract.b. June T-note puts at 116. ⇒ $1,468.750 per $100,000 contract.c. June Eurodollar calls at 9900 (99.00). ⇒ $1,000.000 per $1,000,000 contract.15. Consider Figure 25-12 again. What happens to the price of the following?a. A call when the exercise price increases? ⇒ The call value decreases.b. A call when the time until expiration increases? ⇒ The call value increases.c. A put when the exercise price increases? ⇒ The put value increases.d. A put when the time to expiration increases? ⇒ The put value increases.16. An FI manager writes a call option on a T-bond futures contract with an exercise price of114 at a quoted price of 0-55.a. What type of opportunities or obligations does the manager have?The manager is obligated to sell the interest rate futures contract to the call option buyer at the price of $114,000 per $100,000 contract, if the buyer chooses to exercise the option. If the writer does not own the bond at the time of exercise, the bond must be purchased in the market. The call writer received a premium of $859.38 from the sale of the option.b. In what direction must interest rates move to encourage the call buyer to exercise theoption?Interest rates must decrease so the market price of the bond increases.17. What is the delta of an option (δ)?The delta of an option measures the change in the option value for a $1 change in the value of the underlying asset. The delta of a call option always will be between 0 and 1.0, and the delta of a put option always will be between –1.0 and 0.18. An FI has a $100 million portfolio of six-year Eurodollar bonds that have an 8 percentcoupon. The bonds are trading at par and have a duration of five years. The FI wishes to hedge the portfolio with T-bond options that have a delta of -0.625. The underlying long-term Treasury bonds for the option have a duration of 10.1 years and trade at a market value of $96,157 per $100,000 of par value. Each put option has a premium of $3.25. a. How many bond put options are necessary to hedge the bond portfolio?contracts D B Value Portfolio Bond N p 82474.823157,96$*1.10*625.0000,000,100$**≈=--==δb. If interest rates increase 100 basis points, what is the expected gain or loss on the putoption hedge? A $100,000 20-year, eight percent bond selling at $96,157 implies a yield of 8.4 percent. ∆P = ∆p * N p = 824 * -0.625 * -10.1/1.084 * $96,157 * 0.01 = $4,614,028.00 gain c. What is the expected change in market value on the bond portfolio? ∆PV Bond = -5 * .01/1.08 * $100,000,000 = -$4,629,629.63 d. What is the total cost of placing the hedge?The price quote of $3.25 is per $100 of face value. Therefore the cost of one put contract is $3,250, and the cost of the hedge = 824 contracts * $3,250 per contract = $2,678,000. e. Diagram the payoff possibilities.The diagram of this portfolio position and the corresponding hedge is given in Figures 25-6 and 25-7.f. How far must interest rates move before the payoff on the hedge will exactly offset the cost of placing the hedge? Solving for the change in interest rates gives ∆R = ($3,250*1.084)/(0.625*10.1*$96,157) = 0.005804 or .58 percent.g. How far must interest rates move before the gain on the bond portfolio will exactly offset the cost of placing the hedge? Again solving for ∆R = ($3,250*824*1.08)/(5*$100,000,000) = .0057844 or .58 percent. h. Summarize the gain, loss, cost conditions of the hedge on the bond portfolio in terms of changes in interest rates.If rates increase 0.58 percent, the portfolio will decrease in value approximately equal to the gain on the hedge. This position corresponds to the intersection of the payoff function from the put and the X-axis in Figure 25-6. The FI is out the cost of the hedge, which alsowill be the case for any other increase in interest rates. In effect the cost of the hedge is the insurance premium to assure the yield on the portfolio at the time the hedge is placed.If rates decrease approximately 0.58 percent, the gain on the portfolio will offset the cost of the hedge, and the put option will not be exercised. This position is shown by theintersection of the X-axis and the net payoff function in Figure 25-7. Any increase in rates beyond 0.58 percent will generate positive profits for the portfolio in excess of the cost of the hedge.19. Corporate Bank has $840 million of assets with a duration of 12 years and liabilities worth$720 million with a duration of 7 years. The bank is concerned about preserving the value of its equity in the event of an increase in interest rates and is contemplating a macrohedge with interest rate options. The call and put options have a delta (δ) of 0.4 and –0.4,respectively. The price of an underlying T-bond is 104-34, and its modified duration is 7.6 years. a. What type of option should Corporate Bank use for the macrohedge? The duration gap for the bank is [12 – (720/840)7] = 6. Therefore the bank is concernedthat interest rates may increase, and it should purchase put options. As rates rise, the value of the bonds underlying the put options will fall, but they will be puttable at the higher put option exercise price. b. How many options should be purchased? The bonds underlying the put options have a market value of $104,531.25. Assuming an 8percent bond, these bonds are trading at a yield to maturity of 7.56 percent. Given a modified duration of 7.6, the duration of these bonds is MD*1.0756 = 8.17 years. Thuscontracts or B D A DGAP N p 754,1475.753,1425.531,104$*17.8*)4.(000,000,840$*6***=-==δc. What is the effect on the economic value of the equity if interest rates rise 50 basispoints?Assuming R for the assets is similar to R for the underlying bonds, the change in equityvalue is –DGAP*A*(∆R/(1+R)) = -6($840,000,000)(.005/1.0756) = -$23,428,784. d. What will be the effect on the hedge if interest rates rise 50 basis points? ∆P = N p (δ*-MD*B*∆R) = 14,754*-.4*-7.6*$104,531.25*0.005 = $23,442,262 gain e. What will be the cost of the hedge if each option has a premium of $0.875?A price quote of $0.875 is per $100 face value of the put contract. Therefore, the cost percontract is $875, and the cost of the hedge is $875*14,754 = $12,909,750.f. Diagram the economic conditions of the hedge.The diagram of this portfolio position and the corresponding hedge is given in Figures 25-6 and 25-7. In this particular case, the payoff function for the net long position of the bank (DGAP = 6) should be considered as the payoff function of the bond in Figure 25-6.g. How much must interest rates move against the hedge for the increased value of thebank to offset the cost of the hedge?Let ∆E = $12,909,750, and solve the equation in part (c) above for ∆R. Then∆R = $12,909,750*1.0756/($840,000,000*-6) = -0.002755 or -0.2755 percent.h. How much must interest rates move in favor of the hedge, or against the balance sheet,before the payoff from the hedge will exactly cover the cost of the hedge?Use the equation in part (d) above and solve for ∆R. Then∆R = $12,909,750/[14,754*-.4*-7.6*$104,531.25] = 0.002755 or 0.2755 percent.i. Formulate a management decision rule regarding the implementation of the hedge.If rates increase 0.2755 percent, the equity will decrease in value approximately equal to the gain on the hedge. This position corresponds to the intersection of the payoff function from the put and the X-axis in Figure 25-6. The FI is out the cost of the hedge, which also will be the case for any other increase in interest rates. In effect the cost of the hedge is the insurance premium to assure the value of the equity at the time the hedge is placed.If rates decrease approximately 0.2755 percent, the gain on the equity value will offset the cost of the hedge, and the put option will not be exercised. This position is shown by the intersection of the X-axis and the net payoff function in Figure 25-7. Any increase in rates beyond 0.2755 percent will generate positive increases in value for the equity in excess of the cost of the hedge.20. An FI has a $200 million asset portfolio that has an average duration of 6.5 years. Theaverage duration of its $160 million in liabilities is 4.5 years. The FI uses put options on T-bonds to hedge against unexpected interest rate increases. The average delta (δ) of the put options has been estimated at -0.3, and the average duration of the T-bonds is 7 years. The current market value of the T-Bonds is $96,000.a. What is the modified duration of the T-bonds if the current level of interest rates is 10percent?MD = D/1+.10 = 7/1.10 = 6.3636 yearsb. How many put option contracts should it purchase to hedge its exposure against rising interest rates? The face value of the T-bonds is $100,000.B * D * A * ]D k - D [ = N L A p-δ = [6.5 - 4.5(.80)]*$200,000,000/[(-.3)*(-7.0)*(96,000)] = 2,876.98 or 2,877 contractsc. If interest rates increase 50 basis points, what will be the change in value of the equity of the FI? Assuming R for the assets is similar to R for the underlying bonds, the change in equity value is –DGAP*A*(∆R/(1+R)) = -2.9($200,000,000)(.005/1.10) = -$2,636,363.64.d. What will be the change in value of the T-bond option hedge position? ∆P = N p (δ*-MD*B*∆R) = 2,877*-.3*-6.3636*$96,000*0.005 = $2,636,363.12 gaine. If put options on T-bonds are selling at a premium of $1.25 per face value of $100, what is the total cost of hedging using options on T-bonds? Premium on the put options = 2,877 x $1.25 x 1,000 = $3,596,250.f. Diagram the spot market conditions of the equity and the option hedge.The diagram of this portfolio position and the corresponding hedge is given in Figures 25-6 and 25-7. In this particular case, the payoff function for the net long position of the bank (DGAP = 2.9) should be considered as the payoff function of the bond in Figure 25-6. g. What must be the change in interest rates before the change in value of the balance sheet (equity) will offset the cost of placing the hedge? Let ∆E = $3,596,250, and solve the equation in part (c) above for ∆R. Then ∆R = $3,596,250*1.10/($200,000,000*-2.9) = -0.00682 or -0.68 percent.h. How much must interest rates change before the payoff of the hedge will exactly cover the cost of placing the hedge? Use the equation in part (d) above and solve for ∆R. Then∆R = $3,596,250/[2,877*-.3*-6.3636*$96,000] = 0.00682 or 0.68 percent. i. Given your answer in part (g), what will be the net gain or loss to the FI?If rates decrease by 0.68 percent, the increase in value of the equity will exactly offset the cost of placing the hedge. The options will be allowed to expire unused since the price of the bonds will be higher in the market place than the exercise price of the option.21. A mutual fund plans to purchase $10,000,000 of 20-year T-bonds in two months. Thesebonds have a duration of 11 years. The mutual fund is concerned about interest rateschanging over the next four months and is considering a hedge with a two-month option on a T-bond futures contract. Two-month calls with a strike price of 105 are priced at 1-25, and puts of the same maturity and exercise price are quoted at 2-09. The delta of the call is .5 and the delta of the put is -.7. The current price of a deliverable T-bond is 103-08 per $100 of face value, and its modified duration is nine years. a. What type of option should the mutual fund purchase? The mutual fund is concerned about interest rates falling which would imply that bondprices would increase. Therefore the FI should buy call options to guarantee a certain purchase price. b. How many options should it purchase?options call or B * MD * A* D = N p23775.236250,103$*9*5.000,000,10$*11==-δ c. What is the cost of these options? The quote for T-bond options is 1-25, or 1 + 25/64 =1.390625 per $100 face value. Thisconverts to $1,390.625 per $100,000 option contract. The total cost of the hedge is 237 * $1,390.625 = $329,578.125. d. If rates change +/-50 basis points, what will be the impact on the price of the desired T-bonds? The price on a deliverable T-bond is $103,250 which implies that the yield to maturity inthe market on a 20-year, 8 percent bond is 7.68 percent. Therefore, for a rate increase, the ∆Bond value = -11(0.005)$10,000,000/1.0768 = -$510,772.66. If rates decrease, the valueof the bonds will increase by $510,772.66. e. What will be the effect on the value of the hedge if rates change +/- 50 basis points? If rates decrease, the value of the underlying bonds, and thus the hedge, increases. ∆P = N c (δ*-MD*B*∆R) = 237*0.5*-9*$103,250*(-0.005) = $550,580.62. This occursbecause the FI can buy the bonds at the exercise price and sell them at the higher market price. If rates rise, the options will expire without value because the bonds will be priced lower in the market. f. Diagram the effects of the hedge and the spot market value of the desired T-bonds. The payoff profile of the call option hedge is given in Figure 25-1, and the profile of a longbond is shown in Figure 25-5. The payoff profile of the call option is less than the bond by the amount of the premium, but the call option profile illustrates less opportunity for loss.。

金融学各章练习题及答案Newly compiled on November 23, 2020金融学第一章货币与货币制度一、单选题1.在商品赊销、预付工资等活动中,货币执行的是()职能。

A.价值尺度B.流通手段C.支付手段D.贮藏手段2.货币职能中,最基本的两大职能为()A、价值尺度与流通手段B、价值尺度与支付手段C、流通手段与贮藏手段D、流通手段与支付手段3.历史上最早出现的货币形态是()。

A.实物货币B.代用货币C.信用货币D.电子货币4.如果金银的法定比价是1∶10,而市场比价是1∶12,那么充斥市场的将是()。

A.金币B.银币C.金币、银币共同流通,没有区别D.金币、银币都无人使用5.我国的人民币制度属于()。

A.金本位制 B.银本位制 C.金银复本位制 D.不兑现信用货币制度6.在布雷顿森林会议之后,以()为中心的布雷顿森林体系建立。

A.英镑 B.法国法郎 C.美元 D.德国马克7.货币的本质特征是充当()。

A、特殊等价物B、一般等价物C、普通商品D、特殊商品8.在下列货币制度中劣币驱逐良币现象出现在()。

A、金本位制B、银本位制C、金银复本位制D、金汇兑本位制9.对布雷顿森林体系内在矛盾的理论总结称为()。

A、特里芬难题B、米德冲突C、马歇尔—勒纳条件D、一体化三难10.欧元正式投入使用是在()A、1998年6月1日B、1999年1月1日C、2002年1月1日D、2002年7月1日二、判断题1.流通中的辅币是我国使用的信用货币之一。

()2.流通手段不是货币的最基本职能。

()3.货币的流动性是各国中央银行在确定货币层次时的标准。

()4.执行流通手段职能的货币不一定是现实的货币。

()5.国际金本位体系下由黄金充当国际货币,各国货币之间的汇率稳定,波动很小。

()6.布雷顿森林体系的制度缺陷被称为“特里芬难题”。

()7.我国现行的货币制度是人民币制度,它是一种信用货币制度。

()三、简答题1.货币制度的构成要素有哪些2.不兑现的信用货币制度有哪些特点CAABD CBCAB∨×∨×∨∨∨第二章信用一、单选题1.信用的基本特征是()。

金融机构与金融市场练习题及答案一1、()是金融市场上最重要的主体。

a.政府b.家庭c.机构投资者d.企业正确答案是:企业2、在经济系统中引导资金流向、使资金由盈余部门向短缺部门转移的市场是()。

a.资本市场b.要素市场c.产品市场d.金融市场正确答案是:金融市场3、()是指以期限在一年以内的金融工具为交易对象的短期金融市场。

a.债券市场b.货币市场c.股票市场d.资本市场正确答案是:货币市场4、()又称柜台市场,是指未上市的证券或不足一个成交批量的证券进行交易的市场。

店头市场以“柜台”和店内交易为特征。

a.议价市场b.店头市场c.公开市场d.第四市场正确答案是:店头市场5、金融工具的重要特性为期限性、收益性、流动性和安全性。

关于金融工具四个特性,下列说法错误的是()。

b.正是期限性、流动性、安全性和收益性相互间的不同组合导致了金融工具的丰富性和多样性,使之能够满足多元化的资金需求和对“四性”的不同偏好。

c.一般来说,流动性、安全性与收益性成反向相关,安全性、流动性越高的金融工具其收益性越低。

d.一般来说,期限性与收益性正向相关,即期限越长,收益越高。

正确答案是:一般来说,期限性与收益性负向相关,即期限越长,收益越低。

6、家庭在金融市场中的主要活动领域是()。

a.黄金市场b.资本市场c.货币市场d.外汇市场正确答案是:资本市场7、金融市场中最主要的经纪人有()a.货币经纪人b.证券承销人c.证券经纪人d.黄金经纪人e.外汇经纪人正确答案是:货币经纪人,证券经纪人,黄金经纪人,外汇经纪人8、证券公司具有以下职能()a.管理金融工具交易价格b.充当证券市场重要的投资人c.充当证券市场中介人d.充当证券市场资金供给者e.提高证券市场运行效率正确答案是:充当证券市场中介人,充当证券市场重要的投资人,提高证券市场运行效率9、金融工具交易或买卖过程中所产生的运行机制,是金融市场的深刻内涵和自然发展,其中最核心的是价格机制,金融工具的价格成为金融市场的要素。

第五章《金融机构体系》习题班级姓名学号一、判断题1.()金融机构体系一般可分为中央银行和商业银行两大类。

2.()在多数国家,银行类金融机构在整个金融体系中占有支配性地位。

3.()银行类金融机构与非银行类金融机构划分的最重要的依据在于是否开展证券业务。

4.()银行和非银行金融机构的区别主要在于是否吸收活期存款。

5.()金融机构体系通常包括中央银行和商业银行两类金融机构。

6()早期的高利贷信用是现代银行制度形成的重要途径之一。

7()早期银行只有信用媒介功能而没有信用创造功能。

8()哪种将自由化当做世界银行业发展趋势的说法是对银行业发展趋势的一种曲解或误判。

9()吸收活期存款并非是存款类金融机构的专利。

10.()中央银行是一国金融运作体系的主体。

11.()中央银行是一国最高的货币金融管理机构,在各国金融体系中居于的领导和核心的地位。

12.()其实中央银行并不是一家金融机构,而是国家机器的一个组成部分。

13.()随着金融自由化的发展,现在西方发达国家的中央银行已逐渐成为“金融百货公司”。

14.()其实政策性银行与中央银行一样,它们不以盈利为目的,共同制定和实施货币政策。

15.()政策性银行是重要的专业银行之一。

16.()国有企业和各级政府的存款是政策性银行最主要的资金来源。

17.()不追求盈利是政策性银行最重要的经营特点之一。

18.()中国进出口银行是直属国务院领导的政策性金融机构。

19.()专业银行是指专门经营指定范围业务和提供专门性金融服务的组织。

20.()其实专业银行也就是商业银行。

21.()投资银行是一国专门负责开发性建设项目投融资的专业银行。

22.()商人银行是商业银行早期的称谓。

23.()中国投资银行是迄今为止我国唯一的、真正的投资银行。

24.()西方国家的农业银行具有政策性银行的性质。

25()投资银行也吸收部分存款,但一般限于定期存款,不接受活期性质存款。

26.()开发银行一般都属于政策性银行。

1、商业银行从事的不列入资产负债表内但能影响银行当期损益的经营活动是商业银行的()。

A.表外业务B.资本业务C.负债业务D.资产业务正确答案:A2、标志着我国银行业商业性与政策性金融业务相分离的举措是1994年我国成立的()。

A.证券公司B.股份制商业银行C.政策性银行D.金融资产管理公司正确答案:C3、根据我国《商业银行法》规定,在改革开放后逐步建立起来的我国现行的商业银行体系,目前采用的经营模式是()。

A. 职能分工型B.控股公司制C.全能型D.连锁银行制正确答案:A4、下列属于商业银行负债业务的是()。

A.代理缴费B.购买政府债券D.发行大额可转让定期存单正确答案:D5、由于利率的波动而使商业银行蒙受损失可能性的风险是()。

A.市场风险B.信用风险C. 操作风险D.流动性风险正确答案:A6、不以盈利为目标,但坚持有偿借贷原则,依据国家宏观政策需要,以特定的业务领域为服务对象的金融机构是()。

A.政策性银行B.商业银行C.城市信用社D.投资银行正确答案:A7、商业银行通过存贷款业务所实现的独特功能是()。

A.存款货币的创造B.信息集聚与处理C.金融创新D.风险管理正确答案:A8、属于商业银行负债管理中主动负债的业务是()。

A.吸收存款C.库存现金D.发行债券正确答案:D9、我国商业银行的外部组织形式普遍采用的是()。

A. 总分行制B. 单一制C.连锁银行制D.控股公司制正确答案:A10、存放中央银行和银行同业的存款是商业银行的()。

A.现金资产B. 中间业务C. 信贷资产D.表外资产正确答案:A二、多选题1、商业银行的外部组织形式因各国政治经济制度不同而有所不同,目前主要的类型有()。

A.单一银行制B.复合制C.连锁银行制D.控股公司制正确答案:A、C、D2、商业银行的现金资产主要包括()。

A.存放同业的款项B.存放在中央银行的超额准备金C. 发行大额可转让存单D.库存现金正确答案:A、B、D3、下列有关政策性银行的表述正确的有()。

第三章金融机构与金融制度一、单项选择题1、()是专门吸收居民储蓄存款,将资金主要投资于政府债券和公司股票、债券等金融工具,并为居民提供其他金融服务的金融机构。

A、商业银行B、储蓄银行C、信用合作社D、政策性银行2、按照(),金融机构可分为银行和非银行金融机构。

A、融资方式的不同B、从事金融活动的目的不同C、金融机构业务的特征D、是否承担政策性业务3、政策性银行与商业银行的最显著不同在于()。

A、是否以盈利为目的B、是否执行国家金融政策C、是否自主经营D、是否政府出资4、如果在总行之下设立若干机构,形成以总行为中心的银行网络系统,则该商业银行组织制度是()。

A、一元式银行制度B、综合式银行制度C、分支式银行制度D、分支经营银行制度5、由某一个人或某一集团通过购买两家或更多的银行多数股票的形式,形成联合经营的银行组织制度称为()制度。

A、持股公司B、连锁银行C、分支银行D、单一银行6、世界银行集团由世界银行、国际开发协会和国际金融公司组成,向成员国提供金融服务和技术援助,本质上属于()。

A、金融监管机构B、契约性金融机构C、存款性金融机构D、开发性金融机构7、()成为新中国成立以来的第一家股份制商业银行。

A、交通银行B、深圳发展银行C、中国民生银行A、中国工商银行B、招商银行C、银河证券D、中国农业发展银行9、1999年7月以后,根据《中华人民共和国证券法》,目前我国的经纪类证券公司能从事的证券业务是()。

A、承销B、发行C、自营买卖D、交易中介10、我国为企业集团成员单位提供财务管理服务的非银行金融机构是()。

A、信托投资公司B、财务公司C、小额贷款公司D、金融租赁公司11、我国小额贷款公司从银行业金融机构获得融入资金的余额,不得超过其资本净额的()。

A、50%B、75%C、100%D、125%12、对我国期货结算机构进行监管的金融监管机构是()。

A、中国人民银行B、中国证监会C、中国保监会D、中国银监会13、()是指政策性金融机构在经营活动中要注重资产安全。

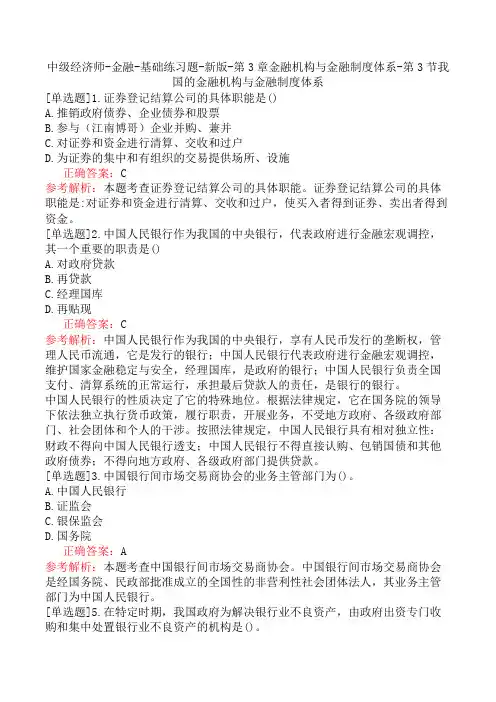

中级经济师-金融-基础练习题-新版-第3章金融机构与金融制度体系-第3节我国的金融机构与金融制度体系[单选题]1.证券登记结算公司的具体职能是()A.推销政府债券、企业债券和股票B.参与(江南博哥)企业并购、兼并C.对证券和资金进行清算、交收和过户D.为证券的集中和有组织的交易提供场所、设施正确答案:C参考解析:本题考查证券登记结算公司的具体职能。

证券登记结算公司的具体职能是:对证券和资金进行清算、交收和过户,使买入者得到证券、卖出者得到资金。

[单选题]2.中国人民银行作为我国的中央银行,代表政府进行金融宏观调控,其一个重要的职责是()A.对政府贷款B.再贷款C.经理国库D.再贴现正确答案:C参考解析:中国人民银行作为我国的中央银行,享有人民币发行的垄断权,管理人民币流通,它是发行的银行;中国人民银行代表政府进行金融宏观调控,维护国家金融稳定与安全,经理国库,是政府的银行;中国人民银行负责全国支付、清算系统的正常运行,承担最后贷款人的责任,是银行的银行。

中国人民银行的性质决定了它的特殊地位。

根据法律规定,它在国务院的领导下依法独立执行货币政策,履行职责,开展业务,不受地方政府、各级政府部门、社会团体和个人的干涉。

按照法律规定,中国人民银行具有相对独立性:财政不得向中国人民银行透支;中国人民银行不得直接认购、包销国债和其他政府债券;不得向地方政府、各级政府部门提供贷款。

[单选题]3.中国银行间市场交易商协会的业务主管部门为()。

A.中国人民银行B.证监会C.银保监会D.国务院正确答案:A参考解析:本题考查中国银行间市场交易商协会。

中国银行间市场交易商协会是经国务院、民政部批准成立的全国性的非营利性社会团体法人,其业务主管部门为中国人民银行。

[单选题]5.在特定时期,我国政府为解决银行业不良资产,由政府出资专门收购和集中处置银行业不良资产的机构是()。

A.银保监会B.证监会C.金融租赁公司D.金融资产管理公司正确答案:D参考解析:本题考查金融资产管理公司的概念。

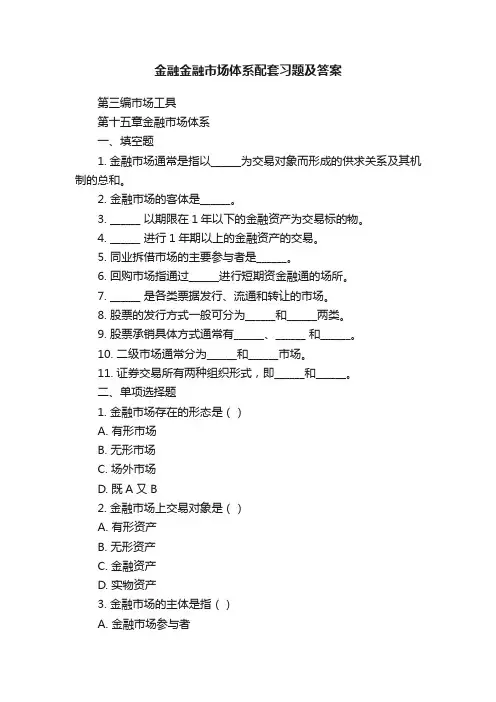

金融金融市场体系配套习题及答案第三编市场工具第十五章金融市场体系一、填空题1. 金融市场通常是指以______为交易对象而形成的供求关系及其机制的总和。

2. 金融市场的客体是______。

3. ______ 以期限在1年以下的金融资产为交易标的物。

4. ______ 进行1年期以上的金融资产的交易。

5. 同业拆借市场的主要参与者是______。

6. 回购市场指通过______进行短期资金融通的场所。

7. ______ 是各类票据发行、流通和转让的市场。

8. 股票的发行方式一般可分为______和______两类。

9. 股票承销具体方式通常有______、______ 和______。

10. 二级市场通常分为______和______市场。

11. 证券交易所有两种组织形式,即______和______。

二、单项选择题1. 金融市场存在的形态是()A. 有形市场B. 无形市场C. 场外市场D. 既A又B2. 金融市场上交易对象是()A. 有形资产B. 无形资产C. 金融资产D. 实物资产3. 金融市场的主体是指()A. 金融市场参与者B. 金融工具C. 货币D. 金融市场监管者4. 进行短期资金融通的市场是()A. 资本市场B. 货币市场C. 金融衍生产品市场D. 间接融资市场5. 商业银行等金融机构之间进行的短期、临时性头寸调剂是()A. 贷款业务B. 票据业务C. 同业拆借D. 再贴现业务6. 货币市场的基准利率是指()A. 同业拆借利率B. 存款利率C. 贷款利率D. 中央银行贴现率7. 向市场上大量的非特定的投资者公开发行股票的股票发行方式是()A. 公募B. 私募C. 直接发行D. 间接发行8. 在代销方式中,证券销售风险的承担者是()A. 承销商B. 发行人C. 监管者D. 购买者9. 证券二级市场最基本的功能是()A. 提供流动性B. 筹集资金C. 套期保值D. 提供投机场所10. 二级市场是有价证券在______之间流通的市场。

一、单选题1、按照能否吸收存款,金融机构可以分为()。

A.国有金融机构和私有金融机构B.营业性金融机构和管理性金融机构C.存款性公司和其他金融性公司D.商业性金融机构和政策性金融机构正确答案:C2、将基金分为成长型投资基金、收益型投资基金和平衡性投资基金的划分依据是()。

A.依据组织形态的不同B.依据投资风险与收益的不同C.依据基金单位是否可赎回D.依据投资对象的不同正确答案:B3、金融租赁具有的独特功能是()。

A.融资与融物相结合B.受人之托,代人理财C.集合投资,专家理财D.组合投资,分散风险正确答案:A4、下列表述能够体现信托投资公司特点的是()。

A. 与资本市场关系非常密切B.服务特征不明显C.服务对象范围相对狭窄D. 在经营中需要提取准备金正确答案:A5、由中国主导建立的新的国际金融机构是()。

A.亚洲基础设施投资银行B.国际货币基金组织C.国际清算银行D.世界银行集团正确答案:A6、以“受人之托、代人理财”为基本特征的其他金融性公司是()。

A.投资基金B. 证券公司C.保险公司D.信托投资公司正确答案:D7、当今世界号称是“中央银行的中央银行”的国际金融机构是()。

A.国际货币基金组织B.世界银行集团C.亚洲开发银行D.国际清算银行正确答案:D8、开放式基金和封闭式基金的划分依据是()。

A.依据投资对象的不同B.依据组织形态的不同C.依据投资风险与收益的不同D.依据基金单位是否可赎回正确答案:D9、缓解中小企业融资难问题中在中小企业与商业银行之间起增强中小企业信用、防范商业银行信贷风险作用的金融机构是()。

A.金融担保公司B.证券公司C.金融租赁公司D.金融资产管理公司正确答案:A10、投资基金的投资管理中核心内容是()。

A.资产缺口管理B.贷款风险管理C.期限匹配管理D.投资组合管理正确答案:D二、多选题1、现代国家金融机构体系中专业银行的类别有()。

A.进出口银行B. 产业银行和土地银行C.开发银行D.商业银行正确答案:A、B、C2、下列国际金融机构中属于区域性金融机构的是()。

一、单选题1、以下有关国际金融机构说法正确的是()。

A.国际清算银行不具备全球性的影响力B.国际清算银行、国际货币基金组织是联合国系统的一部分C.国际货币基金组织和世界银行是目前规模最大、成员最多、影响最广泛的国际金融机构D.亚洲开发银行是区域性国际金融机构正确答案:C2、以下关于我国在国际金融机构中的地位描述正确的是()。

A.目前,我国已成为亚行第一大认股国B.我国目前正在努力申请加入BISC.我国是IBRD创始成员国之一,于1980年5月15日恢复在IBRD的合法席位D.我国只是IMF的成员国之一,但并非创始国正确答案:C3、对亚洲开发银行的认识不正确的是()。

A.亚行于1966年成立,总部设在马尼拉B.自亚行成立以来,行长一直由日本人担任C.亚行的成员除了亚太地区的国家和地区,还有欧洲地区的国家D.亚行是一个类似于国际货币基金组织,但只面向亚洲和太平洋地区的国际金融机构正确答案:D4、国际金融协调成败的关键是()。

A.各国政府共同利益的大小B.各国愿意牺牲金融政策的程度以及政府愿意动用多少国内资源进行干预C.国际金融机构愿意提供贷款额度的大小以及愿意牺牲营业利润的程度D.国际金融机构协调合作的能力正确答案:B5、1988年的巴塞尔协议的不足之处不包括()。

A.没有考虑不同类资产相同信用等级的差异B.无法有效约束日益增长的国际银行界的资本套利现象C.容易导致银行过分强调资本充足D.仅仅注重到信用风险,而没有考虑到市场风险和操作风险正确答案:A6、以促进成员国货币领域合作为宗旨的国际金融机构是()。

A.IMFB.IDAC.IFCD.IBRD正确答案:A7、假定低收入国家A是世界银行集团的成员国,为了促进自身农业的发展,A可以向世界银行集团中的金融机构()申请农业优惠信贷。

A.IBRDB.IFCC.IMFD.IDA正确答案:D8、亚行的贷款可分为硬贷款、软贷款和赠款三类,其中软贷款()。

A.主要贷给人均GDP低于670美元、且偿还能力有限的低收入成员国B.收取1%的手续费C.贷款期限为10~30年,有2~7年的宽限期D.收取1%的利息正确答案:B9、发展中国家建立的第一家政府间再保险机构是()。

第一章货币与货币制度答案二、单项选择1(B);2(A);3(B);4(D);5(B);6(A);7(D);8(D);9(D);10(D);11(B);12(A);13(A);14(C);15(B);16(C);17(B);18(A);19(C);20(B);三、多项选择1(B、C、D);2(A、B);3(A、C、D);4(A、B、C);5(A、D);6(C、D);7(B、D);8(B、C);9(A、B、D);10(A、C、D)。

四、判断并改错1.(×)将“平行本位制”改为“双本位制”。

2.(×)将“铸币”改为“商品货币”。

3.(×)将“支付手段”改为“价值尺度”。

4.(×)将“银币”改为“劣币”;将“金币”改为“良币”。

5.(×)将“流量”改为“存量”。

6.(×)将“无限”改为“有限”。

7.(×)将“相互尊重”改为“需求的双重巧合”。

8.(×)将“必须”改为“不必”。

9.(×)将“支付手段”改为“交易媒介或流通手段”。

10.(×)将“一定”改为“不需要”。

11.(×)将“收益性”改为“流动性”。

12.(×)将“价值尺度”改为“交易媒介或流通手段”。

13.(×)将“越大”必为“越小”;或者将“越强”改为“越弱”。

14.(×)将“不是”改为“也是”。

15.(×)删除“和支票”。

16.(×)将“储藏手段”改为“交易媒介或流通手段”。

17.(×)将:“金汇兑本位制”改为“金块本位制”。

18.(×)将“金币本位制”改为“金块本位制”。

19.(×)将“M3”改为“M2”。

20.(×)将“金块本位制”改为“金汇兑本位制”。

五、填空题1.(流动性);2.(贵金属货币);3.(代用货币);4.(信用货币);5.(电子货币);6.(流通手段或交易媒介);7.(观念上);8.(币材或货币材料);9.(双本位制);10.(跛行本位制);第二章信用与信用工具答案二、单项选择1(D);2(D);3(B);4(B);5(B);6(B);7(C);8(A);9(A);10(C);11(A);12(C);13(A);14(B);15(B);16(A);17(C);18(C);19(D);20(C);三、多项选择1(A、B);2(A、B、C、D、E);3(A、B);4(A、B、C);5(A、B、C、D);6(A、B、D);7(A、D);8(B、C);9(A、B、D);10(A、B、C)。

金融学金融机构习题与答案一、选择题1、以下不属于金融机构的是()A 商业银行B 证券公司C 财务公司D 工商企业答案:D解析:工商企业主要从事生产经营活动,不是专门从事金融业务的机构。

商业银行、证券公司和财务公司都是以金融业务为核心的机构。

2、金融机构的核心功能是()A 风险管理B 资金融通C 信息提供D 支付结算答案:B解析:资金融通是金融机构最基本、最核心的功能,通过将资金从盈余方转移到短缺方,实现资源的优化配置。

3、以下属于存款类金融机构的是()A 投资银行B 保险公司C 储蓄银行D 信托公司答案:C解析:储蓄银行主要通过吸收公众存款来获取资金,属于存款类金融机构。

投资银行主要从事证券承销等业务,保险公司主要经营保险业务,信托公司主要从事信托业务,它们都不是以吸收存款为主要资金来源。

4、金融机构在金融市场上充当()A 资金需求者B 资金供给者C 中介机构D 以上都是答案:D解析:金融机构在金融市场上既可以是资金需求者,通过发行金融工具筹集资金;也可以是资金供给者,将资金投资于各种金融资产;同时还充当着资金融通的中介机构,促进资金的流动和配置。

5、以下关于中央银行的表述,错误的是()A 是发行的银行B 是银行的银行C 以盈利为目的D 是政府的银行答案:C解析:中央银行不以盈利为目的,而是代表国家制定和执行货币政策,维护金融稳定,为政府提供金融服务。

二、判断题1、金融机构的经营风险比一般企业小。

()答案:错误解析:金融机构经营的是货币资金,面临着信用风险、市场风险、操作风险等多种风险,其经营风险并不比一般企业小。

2、所有金融机构都受到严格的金融监管。

()答案:正确解析:金融机构的业务活动对经济和金融体系的稳定具有重要影响,因此大多数金融机构都受到严格的监管,以防范金融风险和保护投资者利益。

3、商业银行是唯一能够创造存款货币的金融机构。

()答案:错误解析:在现代金融体系中,除了商业银行,中央银行通过货币发行也能创造货币,一些具有类似银行功能的非银行金融机构在一定条件下也可能创造货币。

金融学习题(附答案)第二章货币与货币制度一、判断题(正确为√,错误为×)1、货币资产就是传统得、最基本得与最重要得金融资产。

2、中国使用最早与使用时间最长得铸币就是银币。

3、世界上最早得货币就是实物货币。

4、货币成为交易得媒介,提高了交易效率,降低了交易成本.5、电子货币不属于信用货币。

6、货币在地租、借贷以及工资等方面得支付中发挥得职能就是交易媒介。

7、本位币就是一国货币制度法定作为价格标准得基本货币,具有有限法偿效力。

8、世界上最早得纸质货币就是北宋交子。

9、金本位制又可分为金币本位、金块本位与金汇兑本位三种不同得形态,其中以金块本位为最典型得金本位制。

10、称量货币在中国得典型形态就是银两制度.11、辅币得实际价值低于名义价值,具有无限得法偿效力。

12、在现代社会,现金在社会交易额中得使用比例很小,主体就是存款货币。

13、世界各国在对货币进行层次划分时,都以其“流通性”作为依据与标准。

14、定期存款得流动性比股票弱。

15、香港地区得港币发行准备就是美元外汇。

16、世界上最早实行金本位制得国家就是美国。

17、在金本位制下,各国货币得汇率由“金平价”来决定。

18、布雷顿森林体系,实际上就是一个变相得金汇兑本位制。

19、超主权储备货币得出现,能够有效克服“特里芬难题"。

20、港币与澳门币分别由香港中央银行与澳门中央银行发行。

二、单项选择题1、在金属货币制度下,本位币得名义价值与实际价值就是()。

A、呈正比B、呈反比C、相一致D、无关2、辅币得名义价值( )其实际价值.A、高于B、低于C、等于D、不确定3、最早实行金币本位制得国家就是( )。

A、美国B、英国C、法国 D、日本4、辅币得特点( )。

A、就是一种足值货币B、不能自由铸造C、能自由熔化D、就是无限法偿货币5、世界上最早出现得货币制度就是( )。

A、金本位制B、银本位制C、不兑现本位制D、金银复本位制6、当人们在偿还债务、缴纳税赋、借贷款时所使用得货币得职能就是()。

一、单选题1、下列金融机构中属于我国管理类金融机构是()。

A.中国人民银行B.商业银行C.证券公司、保险公司及信托投资公司D.政策性银行正确答案:A2、下列机构中既属于金融管理机关又属于管理类金融机构的是()。

A.中国银行业监督管理委员会B.中国人民银行C.中国保险监督管理委员会D.中国证券监督管理委员会正确答案:B3、中国境内最早设立的本国新式银行是()。

A.中国通商银行B.户部银行C.丽如银行D.交通银行正确答案:A4、新中国金融体系开始的标志是1948年12月1日成立了()。

A.北海银行B.华北银行C.中国人民银行D.西北农民银行正确答案:C5、由中国主导建立的新的国际金融机构是()。

A.国际货币基金组织B.世界银行集团C.国际清算银行D.亚洲基础设施投资银行正确答案:D6、当今世界号称是“中央银行的中央银行”的国际金融机构是()。

A.亚洲开发银行B.世界银行集团C.国际清算银行D.国际货币基金组织正确答案:C7、金融机构划分为营业性金融机构和管理性金融机构所依据的标准是其()。

A.业务性质的不同8.经营规模的大小C.职能作用的差异D.能否吸收存款正确答案:C8、管理性金融机构与金融管理机关的最主要区别是()。

A.是否从事特定的金融业务B.是否以贯彻落实政府的经济政策为目标C,是否具有金融管理职能D.是否以营利为目的正确答案:A9、下列国际金融机构中历史最悠久、现在还在运营的国际金融机构是()。

A.亚洲基础设施投资银行B.国际清算银行C.非洲开发银行D.泛美开发银行正确答案:B10、目前港元最大的发钞银行是()。

A.中国银行B.中国工商银行C.汇丰银行D.英格兰银行正确答案:C二、多选题1、中国在1984年形成了以中国人民银行为核心,以下列四大专业银行为主体、其它各种金融机构并存和分工协作的金融机构体系()。

A.中国建设银行B.中国银行C.中国工商银行D.中国交通银行正确答案:A、B、C2、下列国际金融机构中属于区域性金融机构的是()。

《金融机构体系》习题一、判断题1.()金融机构体系一般可分为中央银行和商业银行两大类。

2.()在多数国家,银行类金融机构在整个金融体系中占有支配性地位。

3.()银行类金融机构与非银行类金融机构划分的最重要的依据在于是否开展证券业务。

4.()银行和非银行金融机构的区别主要在于是否吸收活期存款。

5.()金融机构体系通常包括中央银行和商业银行两类金融机构。

6()早期的高利贷信用是现代银行制度形成的重要途径之一。

7()早期银行只有信用媒介功能而没有信用创造功能。

8()哪种将自由化当做世界银行业发展趋势的说法是对银行业发展趋势的一种曲解或误判。

9()吸收活期存款并非是存款类金融机构的专利。

10.()中央银行是一国金融运作体系的主体。

11.()中央银行是一国最高的货币金融管理机构,在各国金融体系中居于的领导和核心的地位。

12.()其实中央银行并不是一家金融机构,而是国家机器的一个组成部分。

13.()随着金融自由化的发展,现在西方发达国家的中央银行已逐渐成为“金融百货公司”。

14.()其实政策性银行与中央银行一样,它们不以盈利为目的,共同制定和实施货币政策。

15.()政策性银行是重要的专业银行之一。

16.()国有企业和各级政府的存款是政策性银行最主要的资金来源。

17.()不追求盈利是政策性银行最重要的经营特点之一。

18.()中国进出口银行是直属国务院领导的政策性金融机构。

19.()专业银行是指专门经营指定范围业务和提供专门性金融服务的组织。

20.()其实专业银行也就是商业银行。

21.()投资银行是一国专门负责开发性建设项目投融资的专业银行。

22.()商人银行是商业银行早期的称谓。

23.()中国投资银行是迄今为止我国唯一的、真正的投资银行。

24.()西方国家的农业银行具有政策性银行的性质。

25()投资银行也吸收部分存款,但一般限于定期存款,不接受活期性质存款。

26.()开发银行一般都属于政策性银行。

27.()开发银行一般为非营利性机构。

28.()开发银行其实也就是投资银行。

29.()依靠发行股票和债券筹集资金是储蓄银行主要的资金来源。

30.()储蓄银行也就是储蓄所。

31.()储蓄银行的服务对象主要是普通居民。

32.()储蓄银行90%以上的资金来自居民的储蓄存款。

33.()在西方的银行体系中,储蓄银行主要服务于居民的资本性储备需求。

34.()英美国家通常将储蓄银行称之为“信托储蓄银行”35.()以土地为抵押的长期贷款是不动产抵押银行最主要的资金运用方式。

36()保险公司通常将投保人缴纳的保费作为投资资金运作平添了投保人的风险。

37.()信用合作社的资金运用具有封闭性的特点。

38.()租赁公司是一种通过融物形式融资的金融企业。

39.()融资租赁和经营性租赁本质上是一码事。

40.()间接融资机构主要指证券交易所、证券公司等金融中介组织。

41.()交通银行是中国早期四大银行之一。

42.()我国第一家官督商办的银行是1897年成立的交通银行。

43.()中国银行一直来是我国金融机构体系中起领导与核心作用的国家银行。

44.()中国工商银行是新中国最早设立的国家独资的专业银行。

45.()交通银行是现今中国大陆最具实力和影响力的四大国有控股商业银行之一。

46.()现行中国人民银行的分支机构是按省(市、自治区)来设置的。

47.()中国农业银行是我国改革开放后第一家恢复设立的国家级专业银行。

48.()中国民生银行是我国改革开放后第一家完全由企业法人持股的股份制银行。

49.()招商银行是中国改革开放后第一家由民间资本发起设立的股份制银行。

50.()中国历史上第一家官督商办的股份制银行是1897年设立的中国通商银行。

51.()交通银行是一家远早于中国工商银行的老牌银行。

52.()中国建设银行是新中国设立的第一家商业银行。

53.()广东发展银行我国改革开放后第一家新设立的、全国性的股份制银行。

54.()中国银行和中国工商银行是我国国有独资商业银行实施股份制改造的最早两家试点银行。

55.()中国银行曾经是新中国建国后专设的外汇专业银行。

56.()随着城市金融体制改革的深入,城市商业银行已完全取代了城市信用合作社,成为中国城市存款类金融机构中一支不可小视的新生力量。

57.()小额贷款公司的最大特点是“只贷不存”。

58.()中国银行业监督管理委员会(简称银监会)的设立,取代了中国人民银行对存款类金融机构的监管职责。

59.()证监会、银监会、保监会等三大金融监管机构的设立意味着人民银行已完成其历史使命,行将退出历史舞台。

60.()按地方行政机构设置原则设立中国人民银行的分支机构符合国际惯例,也便于金融监督管理。

61.()中国人寿保险股份公司是新中国设立的第一家保险公司。

62.()中国人寿保险股份有限公司和中国人民财产保险股份有限公司是从属于中国人民保险公司的两大分公司。

63.()信托公司也就是信托投资公司。

64.()电子化、国际化、自由化是当今国际银行业发展的基本趋势。

65.()存款类金融机构也被之为银行类金融机构。

66.()其实现在的农村合作银行也就是改革开放前的农村信用合作社。

67.()其实小额贷款公司是现阶段我国县域以下地区的新型存款类金融机构。

68.()新中国建国以来,中国人民银行一直就是我国的中央银行。

69.()中国人民银行一度曾是新中国的专业银行。

70.()上海证券交易所是一家不以盈利为目的事业制性质证券类服务机构。

二、单项选择题1. 根据现有史料,银行业起源于中世纪的()。

A. 荷兰B.意大利C. 法国D.英国2. 世界上第一家股份制银行——英格兰银行始建于公元()。

A. 1640年B.1789年C. 1694年D.1649年3. 英格兰银行的设立标志着()。

A. 银行的产生B. 商业银行制度的产生C.中央银行制度的诞生D. 股份制银行的诞生4.下列哪个国家将储蓄银行称之为信托储蓄银行( ) 。

A. 美国B. 英国C. 法国D. 意大利5.下列哪个国家是世界上邮政储贷最发达的国家。

( )A. 美国B. 英国C. 法国D. 日本6.下列哪家是中国近代史上第一家外资背景的股份制银行( ) 。

A. 麦加利银行B. 汇丰银行C. 丽如银行D. 花旗银行7. 中国近代出现的第一家具有现代意义的民族资本银行是()。

A. 中国银行B. 交通银行C. 东方银行D. 中国通商银行8. 旧中国国民党统治区“四行两局一库”中的所指的“一库”是()。

A. 中央金库B. 中央银行金库C.中国银行金库D. 中央信用合作金库9. 中国人民银行始建于()。

A. 1949年10月1日B. 1948年10月1日C. 1948年1月1日D. 1948年12月1日10. 中国人民银行诞生于()。

A. 北京B. 上海C. 南京D. 石家庄11. 下列哪家为新中国第一家商业银行。

()A. 中国银行B. 中国工商银行C. 中国建设银行D. 中国农业银行12. 下列哪家曾经是新中国历史上唯一的外汇专业银行。

()A. 中国光大银行B. 交通银行C. 招商银行D. 中国银行13. 中国工商银行于正式设立于()。

A. 1949年10月1日B. 1984年1月1日C. 1983年1月1日D. 1978年1月1日14. 中国工商银行是改革开放后从()母体中分离出来新组建的国有控股商业银行。

A. 中国银行B. 中国人民银行C. 中国建设银行D. 交通银行15. 改革开放后中国大陆第一家完全由企业法人持股的股份制商业银行是()。

A. 中信银行B. 华夏银行C. 招商银行D. 交通银行16. 下列哪家曾是新中国专门办理固定资产投资和贷款的专业银行。

()A. 中国建设银行B. 交通银行C. 国家开发银行D. 中国投资银行17. 下列哪家是我国改革开放后第一家全国性的股份制银行。

()A. 深圳发展银行B. 交通银行C. 招商银行D. 中国民生银行18. 下列哪家是改革开放后我国第一家由民间资本发起设立的全国性股份制银行。

()A. 平安银行B. 中国民生银行C. 招商银行D. 兴业银行19. 下列哪家属于我国的政策性银行。

()A. 中国投资银行B. 中国农业发展银行C. 中国进出口发展银行D. 中国农村开发银行20. 下列哪家不属于我国的政策性银行。

()A. 中国民生银行B. 国家开发银行C. 中国进出口银行D. 中国农业发展银行21. 作为新中国第一家保险机构的中国人民保险公司始建于()。

A. 1949年10月B. 1948年10月C. 1948年1月D. 1948年12月22. 不动产抵押银行资金的主要来源是()。

A. 出让土地B. 出让房屋C.发行债券D. 发行不动产抵押证券23.中国银行业监督管理委员会(简称银监会)创设于()。

A. 1949年底B. 1978年底C. 1991年底D. 2003年底24.下列哪个事件的发生,促使中国人民银行从日常监管事务中分离出来,升格为中央银行。

( )A. 《中国人民银行法》颁布B. 央行分支机构设置的改革C. 中国工商银行的创设D. 银监会的设立25.下列哪家是当今中国最主要的信托公司( ) 。

A. 中国国际金融公司B. 中国中投证券公司C. 国家投资公司D. 中国中信集团公司26.下列哪家是新中国最早创办的保险公司( ) 。

A. 中国人寿保险公司B. 中国人民保险公司C. 中国人民财产保险公司D. 中国太平洋保险公司27.基于中国大陆现有的金融体制,下列哪家不属于存款类金融机构。

( )A. 信用合作社B. 金融租赁公司C. 中央银行D. 投资银行28.基于中国大陆现有的金融体制,下列哪家不属于专业融资机构。

( )A. 金融担保公司B. 汽车金融公司C. 典当行D. 小额贷款公司29.我国创设金融资产管理机构的主要动因是( ) 。

A. 金融资产快速增长B. 外汇储备迅速膨胀C. 国有银行不良资产迅速膨胀D. 房地产信贷资产急速增长30.上世纪90年代中叶,我国创设政策性银行的最主要的动因是( )A. 外汇储备急速增长B.产业政策发展的需要C. 人民币国际化需要D.国有银行不堪沉重的政策性业务负担三、多项选择题1. 在当前中国大陆的金融体制下,银行类金融机构一般分为()。

A. 城市银行B. 商业银行C. 非专业银行D. 农村银行E. 中央银行F. 政策性银行2. 当前中国大陆金融体制下,下列哪些属于存款类金融机构。

()A. 中央银行B. 财务公司C. 信用合作社D. 小贷公司E. 金融租赁公司F. 存款保险公司3. 下列哪些属于非银行类金融机构。

()A. 期货公司B. 中国证券业协会C. 证券登记结算公司D. 担保公司E. 证券交易所F. 全国社保理事会4. 银行类金融机构的主要功能有()。

A. 发行货币B. 创造信用C. 支付结算D. 信用中介E. 证券投资F. 财务顾问5. 下列哪些属于证券类金融机构。