Non-bank-finance-in-Europe---欧洲非银行金融机构备课讲稿

- 格式:docx

- 大小:47.76 KB

- 文档页数:4

欧洲银行的名词解释在全球金融市场中,欧洲银行作为金融体系的重要组成部分,扮演着至关重要的角色。

本文将介绍一些与欧洲银行相关的重要名词,并对其进行解释。

一、欧洲央行(European Central Bank,简称ECB)欧洲央行是欧元区国家共同的中央银行,总部位于德国法兰克福。

它的主要责任是维护价格稳定和货币政策的一致性,并为欧元区内的银行系统提供监管和监督。

欧洲央行还拥有货币政策工具,如利率政策和购买政府债券等,以影响欧元区内的货币供应和经济发展。

二、欧洲银行业监管局(European Banking Authority,简称EBA)欧洲银行业监管局是一个独立的机构,负责欧洲银行业的监管和管理。

其主要职责包括确保欧洲银行业的稳定性、监督跨境银行业活动、制定银行监管规则和标准等。

EBA的使命是确保欧洲银行业的稳定性和一致性,以维护金融体系的健康和可持续发展。

三、欧洲金融稳定机构(European Financial Stability Facility,简称EFSF)欧洲金融稳定机构是一个由欧洲国家政府组成的法律实体,旨在为遇到财务困境的欧洲国家提供财政援助。

EFSF的主要任务是通过发行债券来筹集资金,并将这些资金提供给需要援助的国家,以帮助其重建经济和恢复财政健康。

通过提供财政支持,EFSF有助于维稳欧洲金融市场和巩固欧元区的稳定。

四、欧洲稳定机制(European Stability Mechanism,简称ESM)欧洲稳定机制是一个欧洲联盟基金,旨在为遇到财务危机的成员国提供财政援助。

它由欧洲国家政府共同出资组成,为欧洲国家提供长期贷款、授予债券购买权或提供其他支持。

ESM的目标是通过稳定和恢复有困难的国家的财政状况,加强欧洲的经济一体化和一致性。

五、跨境银行(Cross-Border Bank)跨境银行是指在一个国家成立并在多个国家运营的银行。

这些银行具有跨国经营的特点,通过在不同国家开设分支机构或子公司,为国际客户提供金融服务。

跨国银行与非银行跨国金融机构1. 引言跨国银行和非银行跨国金融机构是如今全球金融体系中不可或缺的重要成员。

随着全球化的推进和国际贸易的不断增长,跨国银行和非银行机构在促进跨境资金流动、提供国际金融服务以及支持经济增长等方面发挥着重要作用。

本文将对跨国银行和非银行跨国金融机构的特点、角色和挑战进行探讨。

2. 跨国银行的特点和角色跨国银行是指在多个国家运营的银行机构。

它们通常在主要国际金融中心设立办事处或分行,以便开展国际业务。

跨国银行的特点主要包括以下几个方面:2.1 全球业务网络跨国银行拥有庞大的全球业务网络,能够提供全球范围内的金融产品和服务。

通过跨国银行,企业和个人可以方便地进行国际汇款、贷款、融资以及其他金融交易。

2.2 跨境资金流动跨国银行在全球范围内的业务网络和资金渠道使其能够促进跨境资金流动。

它们能够提供跨境支付和结算服务,为企业在全球范围内进行贸易和投资提供便利。

2.3 资金风险管理跨国银行在面临跨国金融交易风险时扮演着关键的角色。

它们通过严格的风险管理和遵从国际金融监管标准,为客户提供稳健的金融服务。

跨国银行的角色主要体现在以下几个方面:2.4 对经济的支持跨国银行通过提供贷款和融资支持等金融服务,为各国经济的发展提供了资金支持。

它们能够为企业扩大业务、创造就业和推动经济增长发挥重要作用。

2.5 国际金融市场参与者跨国银行是国际金融市场的重要参与者。

它们在国际债券市场、外汇市场和金融衍生品市场等领域扮演着重要的角色,对全球金融市场的流动性和稳定性有着重要影响。

3. 非银行跨国金融机构的特点和角色非银行跨国金融机构是指在国际金融市场上扮演类似银行的角色的机构,但它们通常不具备接受存款的资格。

非银行跨国金融机构的特点和角色包括:3.1 多元化的金融服务非银行跨国金融机构提供的金融服务种类多样化,包括国际贸易融资、投资银行业务、证券承销、资产管理等。

它们以创新性的金融产品和服务满足不同客户需求。

非银行金融机构纳税评估模型及案例发布时间:2013年10月23日来源:大悟县地税局税费征管科作者:李景然点击次数:32字体:【大】【中】【小】一、行业介绍金融是货币流通和信用活动以及与之相联系的经济活动的总称,广义的金融泛指一切与信用货币的发行、保管、兑换、结算、融通有关的经济活动,甚至包括金银的买卖,狭义的金融专指信用货币的融通。

金融的内容可概括为货币的发行与回笼,存款的吸收与付出,贷款的发放与回收,金银、外汇的买卖,有价证券的发行与转让,保险、信托、国内、国际的货币结算等。

(一)行业定义。

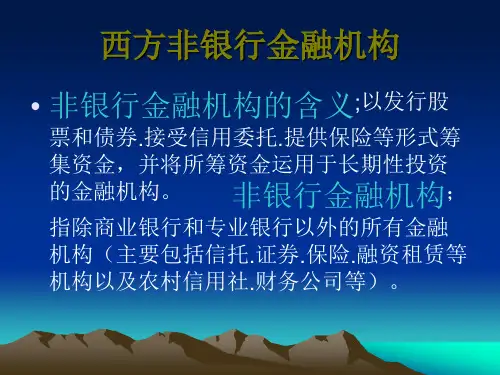

非银行金融机构(non-bank financial intermediaries)是随着金融资产多元化、金融业务专业化而产生的。

早期的非银行金融机构大多同商业银行有着密切的联系。

非银行金融机构以发行股票和债券、接受信用委托、提供保险等形式筹集资金,并将所筹资金运用于长期性投资的金融机构。

(二)行业类型划分。

非银行金融机构包括除商业银行和专业银行以外的所有从事金融业,以及相关业务的机构。

主要包括信托、证券、保险、融资租赁等机构以及财务公司等。

非银行金融机构包括存款性金融机构和非存款性金融机构。

存款性金融机构主要有储蓄信贷协会,储蓄互助银行,信用合作社。

非存款性金融机构包括金融控股公司、公募基金、养老基金、保险公司、证券公司、小额信贷公司等。

非银行类金融机构主要种类。

由于中国金融行业实行分业经营,除银监会监管的非银行金融机构外,还有证监会、保监会管理的非银行金融机构,政府相关行政主管部门批准的从事金融相关业务的经营机构。

1、银监会负责监管的非银行金融机构包括:金融资产管理公司、信托公司、企业集团财务公司、金融租赁公司、汽车金融公司、货币经济公司、境外非银行金融机构驻华代表处等机构。

2、中国证监会监管的非银行金融机构包括:证券公司、基金管理公司、期货经纪公司以及证券期货投资咨询机构等。

3、中国保监会监管的非银行金融机构包括:财产保险公司、人身保险公司、再保险公司、保险中介机构以及保险资产管理公司等。

欧洲金融业的组织结构与市场情况欧洲金融业,在全球金融业中占据着举足轻重的位置。

它的组织结构与市场情况,亦成为了业内和学术研究人员关注的焦点。

本篇文章将从几个方面来探究欧洲金融业的组织结构与市场情况,带领读者深入了解欧洲金融业。

一、金融业的组织结构欧洲金融业组织结构主要分为三个层次,分别是欧盟、国家和金融机构。

欧盟层面欧盟是欧洲金融业的重要组成部分之一。

欧盟通过多项立法和监管措施来规范金融业的运作,保证了欧洲金融业的稳定和发展。

欧洲中央银行(ECB)则是欧盟内最具权威的金融机构,在欧洲经济区内拥有货币政策和金融稳定任务。

除此之外,欧盟还设立了欧洲银行监管局(EBA)和欧洲金融市场监管局(ESMA),分别负责欧盟内的银行和金融市场监管。

国家层面在国家层面,每个国家都拥有自己的金融监管机构,并制定针对金融行业的法律法规。

例如,英国的金融行为监管局(FCA)和英格兰银行等机构,负责督促金融机构履行守则,保证用户资金安全;法国则设立了法国金融市场管理局(AMF)和法国银行监管局(ACPR)等机构,维持金融市场的稳定运行。

金融机构层面金融机构层面是欧洲金融业的核心部分之一。

欧洲金融业包括银行、保险、证券等多种类型的金融机构,这些机构把金融业的组织结构联系起来。

欧洲的银行业非常强大,其中欧洲央行是欧洲银行体系最重要的组成部分之一。

同时,欧洲还有多家大型银行,如德意志银行、巴克莱银行、法国巴黎银行等,它们为地区内的经济发展注入了巨量资金。

此外,欧洲地区的保险行业也具有广泛的市场份额和影响力。

欧洲拥有多家大型保险公司,如安联、阿克瑞托等。

二、金融业市场情况欧洲金融业市场情况可以从金融市场、银行、保险等角度来进行讨论。

金融市场欧洲金融市场主要包括公开市场和交易市场。

公开市场指的是欧洲机构在公共市场中发行证券,或直接参与政府债券等资产的发行;交易市场则是指各种交易平台,例如欧洲股票市场,其中包括欧洲证券交易所(Euronext)和德国交易所(Deutsche Boerse)等。

第一章货币与货币流通货币money法定货币fiat money铸币coin银行券banknote纸币Paper currency,paper money 货币总量monetary aggregates交易媒介medium of exchange计算单位unit of account价值贮藏store of value通货currency 支票check电子货币electronic money支付系统payment system准货币Quasi-money电子资金划拨EFT Electronic Funds Transfer 借记卡debit card信用卡credit card销售终端point-of-sale存款货币deposit money第二章货币制度货币制度monetary system本位制 standard本位币standard money辅币fractional money货币法偿能力legal tender powers复本位制 bimetallic standard银本位silver standard金币本位gold specie standard 金汇兑本位gold exchange standard 金本位制gold standard 金平价gold parity金块本位制gold bullion standard国际货币制度international monetary system 布雷顿森林体系Bretton Woods Monetary System 牙买加体系Jamaica system美元化dollarization欧元EURO欧洲货币联盟Europe Monetary Union ,EMU最优通货区理论theory of optimum currency area第三章国际交往中的货币与汇率自由外汇freely convertible currency 记帐外汇accounting foreign exchange 汇率exchange rate直接标价法direct quotation间接标价法indirect quotation可兑换convertibility不可兑换inconvertibility现汇spot exchange期汇forward exchange远期升水forward premium远期贴水forward discount远期平价forward par固定汇率fixed exchange rate浮动汇率floating rate基准汇率basic rate套算汇率cross rate买入汇率buying rate 卖出汇率selling rate中间汇率middle rate电汇汇率telegraphic transfer rate 信汇汇率mail transfer rate票汇汇率demand draft rate即期汇率spot rate远期汇率forward rate官方汇率official rate市场汇率market rate开盘汇率opening rate收盘汇率closing rate货币贬值devaluation货币升值revaluation铸币平价mint parity黄金输送点gold points购买力平价purchasing power parity第四章信用的演进信用credit债权claim债务debt, debt obligation, indebtedness 借入borrowing 贷出lending高利贷usury实物信用physical credit 货币信用monetary credit金融finance国际信用international credit 银行信用bank credit直接融资direct finance 间接融资indirect finance 信用风险credit risk泡沫经济bubble economy 信用制度credit system第五章信用形式信用形式form of credit商业信用commercial credit赊销sale on account,account sales,sale on credit,credit sales商业票据commercial paper ,commercial bill 背书endorsement银行信用bank credit政府信用sovereign credit公债public debts 国库券treasury消费信用consumer credit消费贷款consumer loans,loan for consumption 出口信贷export credit买方信贷buyer's credit卖方信贷seller's credit银团贷款consortium loan直接投资direct investment民间信用non-institutional credit第六章利息与利息率融资交易成本the cost of financing利息interest利率interest rate回报率、报酬率return rate of return资本化capitalization本金principal单利simple interest复利 compound interest年利率annual interest rate月利率monthly interest rate日利率daily interest rate官定利率,官方利率 official interest rate市场利率 market interest rate固定利率fixed interest rate浮动利率floating rate基准利率 benchmark interest rate差别利率 differential interest rate长期利率long-term interest rate短期利率 short-term interest rate名义利率 nominal interest rate实际利率real interest rate即期利率spot rate of interest远期利率forward rate of interest到期收益率yield to maturity利率的风险结构risk structure of interest rate利率的期限结构term structure of interest rate违约风险default risk风险溢价risk premium流动性风险liquidity risk税收风险tax risk预期假说expectation theory expectation hypothesis分割市场理论 market segmentation theory segmented markets theory流动性升水理论liquidity premium theory利率对储蓄的弹性interest elasticity of saving利率对投资的弹性interest elasticity of investment利率管制interest rate control利率市场化改革 market oriented reform of interest rate第七章金融机构概述金融风险financial risk金融中介机构financial intermediation跨国金融中介multinational financial intermediation 管理性金融机构managerial financial institution商业性金融机构commercial financial institution政策性金融机构policy financial institution中国人民银行People's Bank of China国际金融机构international financial institution国际货币基金组织(IMF) International Monetary Fund世界银行 The World Bank国际金融公司 (IFC) International Financial Corporation国际开发协会 (IDA) International Development Association 多边投资担保机构 (MIGA) Multi-Investment Guarantee Agency国际清算银行( BIS)Bank for International Settlements区域性金融机构regional financial institution亚洲开发银行 (ADB) Asian Development Bank非洲开发银行 (AFDB) African Development Bank泛美开发银行 (IADB) Inter-American Development Bank欧洲中央银行European Central Bank第八章银行类金融机构商业银行commercial bank专业性银行specialized bank投资银行investment bank不动产抵押银行fixed asset mortgage bank开发银行development bank储蓄银行saving bank进出口银行export-import bank政策性银行policy bank跨国银行multinational bank总分行制 branch banking system单一银行制unit banking system控股公司制share holding banking system连锁银行制chains banking system职能分工型银行functional division commercial bank全能型银行multi-function commercial bank《巴塞尔协议》“Basle Agreement”银行资产业务asset business贷款loan证券投资portfolio investment贴现discount银行负债业务liability business活期存款demand deposit定期存款time deposit储蓄存款saving银行同业拆借inter-bank offered credit发行金融债券financial bond表外业务off-balance sheet business中间业务middleman business汇兑remittance信用证letter of credit代收业务business of collection代客买卖trading agency信贷承诺credit commitment票据发行便利note issuance facility金融创新 financial innovation网络银行internet bank不良贷款bad loan存款保险制度deposit insurance system资产管理assets management负债管理liability management资产负债综合管理comprehensive management of assets and liability 风险管理risk management信用合作机构credit cooperation农村信用合作社rural credit cooperatives城市信用合作社urban credit cooperatives第九章非银行金融机构保险公司insurance company保险费insurance premium保险基金insurance funds再保险re-insurance证券公司securities company投资基金investment funds信托机构trust company代理业务agency business租赁leasing融资租赁机构 financing leasing institution转租赁sub-lease回租租赁sale and lease财务公司financial company金融资产管理公司financial assets management company邮政储蓄机构postal savings institution第十章金融市场与金融工具金融市场financial market货币市场money market资本市场capital market外汇市场foreign exchange market,exchange market现货市场spot market期货市场futures market金融工具financial instruments直接融资direct finance间接融资indirect finance原生金融工具underlying financial instruments衍生金融工具derivative financial instruments流动性liquidity商业票据commercial paper, commercial bill股票stock certificate, stocks, shares普通股股票common stock优先股股票preferred stock债券bond企业债券enterprise bond政府债券government bond金融债券financial bond投资基金investment funds公司型基金corporate type investment fund契约型基金contractual type investment fund开放型基金open-end fund封闭型基金close-end fund现货交易physicals transaction期货交易futures transaction期货合约future contract金融期货合约financial futures contract外汇期货foreign exchange futures利率期货interest rate futures股票价格指数期货stock index futures contract期权options期权合约option contract金融期权合约financial option contract看涨期权call, call option看跌期权put, put option欧式期权European type option美式期权 American type option金融互换swaps利率互换interest rate swap货币互换currency swap直接发行direct issue平价发行at par, emission, par issue溢价发行issue at a premium折价发行issue at a discount间接发行indirect issue承销价格 underwriting price认购价格subscription price证券行市 security market股票价格指数 share price index,stock index道 --琼斯股价指数 Dow Jones Stock Price Index标准 --普尔股票价格指数Standard & Pool's Composite Index《金融时报》股票价格指数 Financial Times Stock Exchange 100 Index 日经股票价格指数 Tokyo Stock Price Index恒生股票价格指数Hong Kong Heng Sheng Stock Index上证综合指数Shanghai Stock Exchange Composite Index 深圳成份股指数ShenZhen Stock Exchange Component Index 上证 180指数Shanghai Stock Exchange 180 Index上证 50指数 Shanghai Stock Exchange 50 Index资本资产定价模型capital asset pricing model, CAPM套利定价理论arbitrage pricing theory, APT期权定价理论option pricing theory, OPT收益,收益率yield名义收益率nominal yield实际收益率real yield持有期收益率yield through the whole period到期收益率yield to maturity买卖差价bid-ask spread到期日due date第十一章货币市场同业拆借inter-bank offered credit银行同业拆借市场inter-bank offered credit market短期拆借市场short-term offered market拆借期限term of inter-bank lending拆借利率interest rate of inter-bank lending 伦敦银行同业拆放利率London inter-bank offered rate, LIBOR 票据市场bill market商业票据承兑acceptance of bills贴现discount再贴现rediscount银行承兑汇票市场banker's acceptance bill market短期政府债券treasury bills回购counter purchase逆回购reverse,repurchase回购协议repurchase agreement第十二章资本市场证券发行市场security offering market证券发行人 security issuing entity证券投资者security investor证券中介机构security intermediary agency私募发行private placement公募发行public placement直接发行direct issue间接发行indirect issue代销agent承销underwriting包销stand-by underwriting初次发行primary issue增资发行capital increase issue配股prescribed purchase of shares债券发行金额bond issue amount债券期限bond duration债券偿还方式bond payment way债券票面利率bond coupon rate证券上市listing开户open an account证券经纪人stock broker证券商stock-jobber场外证券商outside stock-jobber场内证券商floor stock-jobber掮客broker场内交易floor trading场外交易over the counter trading证券交易所securities exchanges柜台交易over the counter无形市场invisible market信用交易credit trading交易成本transaction cost资本市场效率理论的假说effective market hypothesis弱势有效市场weak efficient market半强势有效市场semi-efficient market强势有效市场strong efficient market风险risk系统风险systematic risk非系统风险non-systematic risk有效资产组合portfolio产业生命周期分析industry cycle analysis技术分析 technical analysis波浪理论curve theory第十三章国际收支及其均衡国际收支balance of payments国际收支平衡表balance of payments statement经常项目current account货物goods服务services收入income经常转移current transfers资本与金融项目capital and financial account资本项目capital account金融项目financial account直接投资direct investment证券投资portfolio investment其他投资other investment储备资产reserve assets误差与遗漏errors and omissions自主性交易autonomous transactions调节性交易accommodating transactions贸易差额trade balance经常项目差额current account balance国际收支总差额overall balance国际储备international reserve黄金储备gold reserve外汇储备foreign exchange reserve储备头寸reserve position in the IMF特别提款权( SDRs)Special Drawing Rights外债foreign debt债务危机debt crisis负债率ratio of external debt to GNP债务率ratio of external debt to exports偿债率debt service ratio国际货币international currency国际结算international settlement汇票bill of exchange or draft本票promissory note支票cheque汇兑remittance托收collection信用证letter of credit旅行支票traveler's cheques银行保函letter of guarantee备用信用证standby credit letter第十四章国际资本流动与国际金融市场国际资本流动international capital flows长期资本流动long term capital flows国际直接投资international direct investment国际间接投资international indirect investment国际信贷international credit政府信贷government credit国际金融机构贷款credits from international financial institution 国际银行贷款credits from international banks出口信贷export credit短期资本流动short term capital flows对冲基金hedging fund杠杆效应leverage effection羊群效应herds effection国际金融市场international financial markets离岸金融市场offshore financial markets离岸货币市场offshore currency markets外汇银行foreign exchange bank外汇经纪商foreign exchange broker外汇交易商foreign exchange dealer即期外汇交易spot foreign exchange远期外汇交易forward foreign exchange掉期外汇交易swap套汇arbitrage国际货币市场international currency market伦敦银行同业拆借利率LIBOR(London inter-bank offered rate)辛迪加贷款Syndicated loan国际资本市场international capital market国际债券international bond外国债券foreign bond欧洲债券Euro bond国际股票international stock第十五章金融全球化经济全球化globalization of economy贸易一体化integration of trade生产一体化integration of production金融全球化financial globalization世界贸易组织WTO(World Trade Organization)纳斯达克(证券交易商自动报价系统国民协会)NASDAQ(National Association of Securities Dealers Automated Quotation) 合格境外机构投资者制度 QFII(Qualified Foreign Investment Investors)第十六章中央银行中央银行central bank一元式中央银行unit central bank system二元式中央银行dual central bank system复合中央银行制度compound central bank system 跨国中央银行制度multinational central banksystem准中央银行制度quasi central bank system欧洲中央银行European System of CentralBank , ESCB发行的银行bank of issue 银行的银行bank of bank最后贷款人lender of last resort再抵押re-mortgage ,re-collateralize国家的银行the state bank支付清算系统payment and clearing system 支付系统payment system票据交换所clearing house全额实时结算real time gross system净额批量清算bulk transfer net system第十七章货币需求货币需求demand for money货币数量论quantity theory of money货币必要量volume of money needed货币流通速度velocity of money交易方程式equation of exchange剑桥方程式equation of Cambridge现金交易说cash transaction approach现金余额说cash balance theory货币需求动机motive of the demand for money 交易动机transaction motive 预防动机precautionary motive投机动机speculative motive流动性偏好liquidity preference流动性陷阱liquidity trap平方根法则square-root rule货币主义monetarism恒久性收入permanent income名义货币需求nominal demand for money 实际货币需求real demand for money资产选择portfolio selection第十八章货币供给货币供给money supply通货currency准货币quasi money名义货币供给nominal money supply 实际货币供给 real money supply基础货币base money货币乘数money multiplier原始存款primary deposit派生存款derivative deposit 现金漏损loss of cashes提现率withdrawal rate公开市场操作 open-market operation 再贴现率rediscount rate法定准备率legal reserve rate超额准备率excess reserves rate 外生变量exogenous variable内生变量endogenous variable第十九章货币均衡均衡equilibrium通货膨胀inflation通货膨胀率inflation rate居民消费价格指数 Consume Price Index,CPI批发物价指数Wholesale Price Index,WPI国内生产总值平减指数GDP deflator需求拉上型通货膨胀demand-pull inflation成本推动型通货膨胀cost-push inflation结构型通货膨胀structural inflation爬行式通货膨胀creeping inflation温和式通货膨胀moderate inflation恶性通货膨胀rampant inflation,runaway inflation,galloping inflation,hyperinflation 公开型通货膨胀open inflation隐蔽型通货膨胀hidden inflation指数化indexation通货紧缩deflation工资——价格螺旋wage-price spiral第二十章货币政策货币政策 monetary policy货币政策目标goal of monetary policy物价稳定 objective of price stability充分就业objective of full employment经济增长 objective of economic growth国际收支平衡objective of balance of payment equilibrium货币政策中介指标 intermediate target of monetary policy货币政策工具 tools of monetary policy直接信用控制 direct credit control间接信用控制 indirect credit control信用配额 credit allocation流动性比率 liquidity ratio道义劝告 moral suasion窗口指导 window guidance货币政策传导机制 conduction mechanism of monetary policy货币政策时滞 time lag of monetary policy财政政策 fiscal policy政策协调 policy coordination第二十一章金融监管金融监管financial regulation,financialsupervision金融风险financial risk巴塞尔协议Basel Agreement资本充足率capital adequacy ratio市场纪律market discipline金融监管体系 financial regulatory system监管体制financial regulatory regime 金融监管目标objective of financial regulatory 监管方式types of financial regulatory风险管理risk management监管手段methods of financial regulatory核心资本core capital附属资本supplementary capital风险资产risk assets多米诺骨牌效应 domino effect第二十二章金融与经济发展金融压制financial repression金融深化financial deepening金融工具比率financial instrument ratio 中介比率finance intermediary ratio 金融发展financial development金融泡沫financial bubbles虚拟资本fictitious capital 金融创新financial innovation金融相关率financial interrelation ratio (FIR)分层比率gradation ratio金融自由化financial liberalizalion金融危机financial crisis。

第3单元 非存款类金融机构名词术语一、名词解释1.非存款类金融机构——指那些不以吸收存款为主要资金来源、不直接参与存款货币创造的金融机构,它们或是在证券市场提供投融资服务,或是提供各种保险保障服务,或是提供资信评估、信息咨询服务,因此统称为非存款类金融机构。

它们与存款类金融机构共同构成金融机构体系,促进经济社会的成长与发展。

2.投资类金融机构——指为企业和个人在证券市场上提供投融资服务的金融机构,主要包括投资银行或证券公司、基金管理公司。

投资类金融机构多作为直接融资中介人,开拓资金流动渠道,通过各种证券、票据等债权、产权凭证,将资金供求双方直接联系起来,有利于全社会资金的有效配置与运转。

3.证券公司——指由政府主管机关依法批准设立的在证券市场上经营证券业务的金融机构。

4.投资基金管理公司——是专门为中小投资者服务的投资机构,它通过发售基金份额,将众多投资者的资金集中起来,形成独立财产,通过专家理财,按照科学的投资组合原理进行投资,与投资者利益共享、风险共担。

5.保障类金融机构——主要指各类保险公司和社会保障机构。

保险公司与商品经济发展水平相适应,而社会保障机构的产生与国家政治有关。

作为保障类金融机构,它们的运作原理是相同的,都是集中投保人的部分资金和特定范围的风险,为投保人提供风险损失的补偿。

同时,在对保险资金运作的过程中,促进储蓄资金向投资的转化,充当金融中介。

6.保险公司——保险公司是收取保费并承担风险补偿责任,拥有专业化风险管理技术的机构组织。

7.社会保障制度——是一种具有政策性、强制性的制度安排,旨在保障生存有困难的社会成员的基本生活需要,包括为劳动者提供基本生活保障、最低生活保障和一些特殊保障等。

社会保障通常具有保障、互济及调节收入分配关系的功能。

8.信托——信托以信任为基础,信托成立的前提是委托人将自己的物权、债权、知识产权或其他无形财产权转移给受托人,受托人在管理信托财产时要履行谨慎义务。

注册金融分析师(CFA)考试专用词典-N3 non-OECD stock market非经济合作及发展组织国家的证券市场non-payment不缴付;不付款non-performing assets非营运资产non-performing loan非营运贷款;不履约贷款non-profit-distributing body非分配利润的组织non-profit-making非牟利non-proportional treaty非比例协约non-proportional treaty reinsurance非比例协约再保险non-realizable savings不可变现的节省额non-recourse debt无追索权债项non-recurrent cost非经常费用non-recurrent expenditure非经常开支non-recurrent grant非经常补助金non-recurrent revenue非经常收入non-resident corporation非本地注册的公司;非本地注册的法人团体non-resident institution非驻港机构non-subsidy principle无津贴原则non-tradables非贸易品non-unit liabilities非单位负债non-voting share无表决权股份non-works capital expenditure基本工程外的非经常开支Nordic Investment Bank北欧投资银行normal expenditure正常开支normal fidelity insurance 一般忠诚保险normal value正常价值Norwegian Krone [NOK]挪威克郎nose dive暴泻not negotiable不可转让not trading for profit非牟利notarial act of honour公证承付notary公证人note票据;纸币;钞票note issuance facility票据发行融通note issue纸币发行;发钞note issue mechanism发行钞票机制Note Security Fund纸币保证基金note-issuing bank发钞银行Notes on Computation of Salaries Tax/Personal Assessment 有关薪俸税/个人入息课税计算办法说明Notice for Payment of Provisional Tax暂缴税缴纳通知书Notice for Recovery of Tax追收税款通知书notice of a trust信托通知notice of additional assessment补加评税通知书Notice of Adjudication of Proof of Debt裁定债权通告notice of assessment评税通知书Notice of Assessment and Demand for Additional Tax 评定及缴纳补加税款通知书Notice of Assessment and Demand for Tax评税及缴纳税款通知书Notice of Assessment for Property Tax物业税评税通知书Notice of Change of Particulars更改注册事项通知书Notice of Change of Registered Office更改注册办事处通知书Notice of Correction to the Valuation List更正估价册通知书Notice of Deletion删除估价册内物业通知书notice of demand付款通知书notice of deposit有关缴存款项的通知notice of dishonour不兑现通知notice of intended dividend有关拟宣布摊还债款的通知Notice of Intended Payment to Creditors and Intended Application to Recission of Receiving Order 拟发还偿款予债权人及拟申请撤销接管令通告Notice of Intention to Amend Valuation List拟修正估价册记录通知书Notice of Intention to Assess Additional Tax拟评定补加税的通知书Notice of Interim Valuation临时估价通知书notice of objection反对通知书Notice of Personal Assessment个人入息课税通知书Notice of Rateable Value应课差饷租值通知书Notice of Revised Assessment修订评税通知书Notice of Situation公司更改地址通知书notice of transfer转让通告Notice of Valuation估价通知书notifiable interest须具报的权益notifiable transaction须予公布的交易noting of bills汇票的拒付记录notional annual mid-point salary [NAMS]按薪级中点估计的年薪值notional annual mid-point salary committed 已拨用的按薪级中点估计的年薪值notional annual mid-point salary spent已动用的按薪级中点估计的年薪值notional annual salary cost at mid-point 按薪级中点估计的年薪开支notional cost估计费用;名义成本notional mid-point cost估计的中点费用novation约务更替;债务更替文件nugatory expenditure不必要开支number of cash-sweep chances现金彩票活动的中彩机会的数目number of cash-sweep tickets sold现金彩票活动售出的彩票数目numbered ticket号码彩票各位考生,2015年CFA备考已经开始,为了方便各位考生能更加系统地掌握考试大纲的重点知识,帮助大家充分备考,体验实战,网校开通了全免费的高顿题库(包括精题真题和全真模考系统),题库里附有详细的答案解析,学员可以通过多种题型加强练习,通过针对性地训练与模考,对学习过程进行全面总结。

非银行金融机构概述除商业银行和专业银行以外的所有金融机构。

主要包括信托、证券、保险、融资租赁等机构以及农村信用社、财务公司等。

非银行金融机构是随着金融资产多元化、金融业务专业化而产生的。

早期的非银行金融机构大多同商业银行有着密切的联系。

1681年,在英国成立了世界上第一家保险公司。

1818年,美国产生了信托投资机构到1980年底,美国信托财产总计达5712亿美元。

1849年,德国创办了世界上第一家农村信用社。

20世纪初,证券业务和租赁业务迅速发展,产生了一大批非银行性的金融机构。

第二次世界大战后,非银行金融机构逐步形成独立的体系。

例如证券业,美国有7000多家证券公司,18家全国性的证券交易所。

70年代以来,金融创新活动不断涌现,非银行金融机构起了主要作用,它有力地推动了金融业务的多元化、目标化和证券化,使得各类金融机构的业务日益综合化,银行机构与非银行金融机构的划分越来越不明显,非银行金融机构自身的业务分类也日趋融合。

它们之间业务交叉进行,只是比重有所差别。

关于信托投资机构信托投资机构专门(或主要)办理金融信托业务的金融机构。

它是一种团体受托的组织形式。

信托机构的产生是由个人受托发展为团体受托。

在商品经济条件下,社会分工愈来愈细,经济上的交往愈来愈多,人事与商务关系愈来愈复杂,人们为了有效地经营和处理自己力不能及的财产及经济事务,就需要专门的信托机构为之服务。

信托机构的重要种类有:信托投资公司、信托银行、信托商、银行信托部等。

关于证券机构证券机构专门(或主要)办理证券业务的金融机构。

证券机构是随着证券市场的发展而成长起来的。

主要有证券交易所、证券公司、证券投资信托公司、证券投资基金、证券金融公司、评信公司、证券投资咨询公司等。

关于合作金融机构合作金融有着悠久的历史,在金融体系中占有重要地位。

主要有农村信用合作社、城市信用合作社、劳动金库、邮政储蓄机构、储蓄信贷协会等。

关于保险机构保险机构主要有:保险公司、国家保险局、相互保险所、保险合作社及个人保险组织等。

经济学英语词汇1、General-terms-一般术语经济学英语词汇1、General terms 一般术语economist 经济学家socialist economy 社会主义经济capitalist economy 资本主义经济collective economy 集体经济planned economy 计划经济controlled economy 管制经济rural economics 农村经济liberal economy 自由经济mixed economy 混合经济political economy 政治经济学protectionism 保护主义autarchy 闭关自守primary sector 初级成分private sector 私营成分,私营部门public sector 公共部门,公共成分economic channels 经济渠道economic balance 经济平衡economic fluctuation 经济波动economic depression 经济衰退economic stability 经济稳定economic policy 经济政策economic recovery 经济复原understanding 约定concentration 集中holding company 控股公司trust 托拉斯cartel 卡特尔rate of growth 增长economic trend 经济趋势economic situation 经济形势infrastructure 基本建设standard of living 生活标准,生活水平purchasing power, buying power 购买力scarcity 短缺stagnation 停滞,萧条,不景气underdevelopment 不发达underdeveloped 不发达的developing 发展中的2、Capital 资本initial capital 创办资本frozen capital 冻结资金frozen assets 冻结资产fixed assets 固定资产real estate 不动产,房地产circulating capital, working capital 流动资本available capital 可用资产capital goods 资本货物reserve 准备金,储备金calling up of capital 催缴资本allocation of funds 资金分配contribution of funds 资金捐献working capital fund 周转基金revolving fund 循环基金,周转性基金contingency fund 意外开支,准备金reserve fund 准备金buffer fund 缓冲基金,平准基金sinking fund 偿债基金investment 投资,资产investor 投资人self-financing 自筹经费,经费自给bank 银行current account 经常帐户(美作:checking account) current-account holder 支票帐户(美作:checking-account holder)cheque 支票 (美作:check) bearer cheque, cheque payable to bearer 无记名支票,来人支票crossed cheque 划线支票traveller's cheque 旅行支票chequebook 支票簿,支票本(美作:checkbook) endorsement 背书transfer 转让,转帐,过户money 货币issue 发行ready money 现钱cash 现金ready money business, no credit given 现金交易,概不赊欠change 零钱banknote, note 钞票,纸币(美作:bill)to pay (in) cash 付现金domestic currency, local currency] 本国货币convertibility 可兑换性convertible currencies 可自由兑换货币exchange rate 汇率,兑换率foreign exchange 外汇floating exchange rate 浮动汇率free exchange rates 自由汇兑市场foreign exchange certificate 外汇兑换券hard currency 硬通货speculation 投机saving 储装,存款depreciation 减价,贬值devaluation (货币)贬值revaluation 重估价runaway inflation 无法控制的通货膨胀deflation 通货紧缩capital flight 资本外逃securities business 证券市场stock exchange 股票市场stock exchange corporation 证券交易所stock exchange 证券交易所,股票交易所quotation 报价,牌价share 股份,股票shareholder, stockholder 股票持有人,股东dividend 股息,红利cash dividend 现金配股stock investment 股票投资investment trust 投资信托stock-jobber 股票经纪人stock company, stock brokerage firm 证券公司securities 有价证券share, common stock 普通股preference stock 优先股income gain 股利收入issue 发行股票par value 股面价格, 票面价格bull 买手, 多头bear 卖手, 空头assigned 过户opening price 开盘closing price 收盘hard times 低潮business recession 景气衰退doldrums 景气停滞dull 盘整ease 松弛raising limit 涨停板break 暴跌bond, debenture 债券Wall Street 华尔街3、Credit 信贷short term loan 短期贷款long term loan 长期贷款medium term loan 中期贷款lender 债权人creditor 债权人debtor 债务人,借方borrower 借方,借款人borrowing 借款interest 利息rate of interest 利率discount 贴现,折扣rediscount 再贴现annuity 年金maturity 到期日,偿还日amortization 摊销,摊还,分期偿付redemption 偿还insurance 保险mortgage 抵押allotment 拨款short term credit 短期信贷consolidated debt 合并债务funded debt 固定债务,长期债务floating debt 流动债务drawing 提款,提存aid 援助allowance, grant, subsidy 补贴,补助金,津贴4、Pruduction 生产output 产出,产量producer 生产者,制造者productive, producing 生产的products, goods 产品consumer goods 消费品article 物品,商品manufactured goods, finished goods 制成品,产成品raw product 初级产品semifinished goods 半成品by-product 副产品foodstuffs 食品raw material 原料supply 供应,补给input 投入productivity 生产率productiveness 赢利性overproduction 生产过剩5、Expenses 耗费cost 成本,费用expenditure, outgoings 开支,支出fixed costs 固定成本overhead costs 营业间接成本overheads 杂项开支,间接成本operating costs 生产费用,营业成本operating expenses 营业费用running expenses 日常费用,经营费用miscellaneous costs 杂项费用overhead expenses 间接费用,管理费用upkeep costs, maintenance costs 维修费用,养护费用transport costs 运输费用social charges 社会负担费用contingent expenses, contingencies 或有费用apportionment of expenses 分摊费用6、Profit 利润income 收入,收益earnings 利润,收益gross income, gross earnings 总收入,总收益gross profit, gross benefit毛利,总利润,利益毛额net income 纯收益,净收入,收益净额average income 平均收入national income 国民收入profitability, profit earning capacity 利润率,赢利率yield 产量收益,收益率increase in value, appreciation 增值,升值7、taxes 税duty 税taxation system 税制taxation 征税,纳税fiscal charges 财务税收progressive taxation 累进税制graduated tax 累进税value added tax 增值税income tax 所得税land tax 地租,地价税excise tax 特许权税basis of assessment 估税标准taxable income 须纳税的收入fiscality 检查tax-free 免税的tax exemption 免税taxpayer 纳税人tax collector 收税员8、Internal economic and trade orgnization 国际经济与贸易组织China Council for the Promotion of International Trade, C.C.P.I.T. 中国国际贸易促进委员会National Council for US-China Trade 美中贸易全国理事会Japan-China Economic Association 日中经济协会Association for the Promotion of International Trade,Japan 日本国际贸易促进会British Council for the Promotion of International Trade 英国国际贸易促进委员会International Chamber of Commerce 国际商会International Union of Marine Insurance 国际海洋运输保险协会International Alumina Association 国际铝矾土协会Universal Postal Union, UPU 万国邮政联盟Customs Co-operation Council, CCC 关税合作理事会United Nations Trade and Development Board 联合国贸易与发展理事会Organization for Economic cooperation and Development, DECD 经济合作与开发组织European Economic Community, EEC, European Common Market 欧洲经济共同体European Free Trade Association, EFTA 欧洲自由贸易联盟European Free Trade Area, EFTA 欧洲自由贸易区Council for Mutual Economic Aid, CMEA 经济互助委员会Eurogroup 欧洲集团Group of Ten 十国集团Committee of Twenty(Paris Club) 二十国委员会Coordinating Committee, COCOM 巴黎统筹委员会Caribbean Common Market, CCM, Caribbean Free-Trade Association, CARIFTA 加勒比共同市场(加勒比自由贸易同盟)Andeans Common Market, ACM, Andeans TreatyOrganization, ATO 安第斯共同市场Latin American Free Trade Association, LAFTA 拉丁美洲自由贸易联盟Central American Common Market, CACM 中美洲共同市场African and Malagasy Common Organization, OCAM 非洲与马尔加什共同组织East African Common Market, EACM 东非共同市场Central African Customs and Economic Union, CEUCA 中非关税经济同盟West African Economic Community, WAEC 西非经济共同体Organization of the Petroleum Exporting Countries, OPEC 石油输出国组织Organization of Arab Petroleum Exporting Countries, OAPEC 阿拉伯石油输出国组织Commonwealth Preference Area 英联邦特惠区Centre National du Commerce Exterieur, National Center of External Trade 法国对外贸易中心People's Bank of China 中国人民银行Bank of China 中国银行International Bank for Reconstruction and development, IBRD 国际复兴开发银行World Bank 世界银行International Development association, IDA 国际开发协会International Monetary Found Agreement 国际货币基金协定International Monetary Found, IMF 国际货币基金组织European Economic and Monetary Union 欧洲经济与货币同盟European Monetary Cooperation Fund 欧洲货币合作基金Bank for International Settlements, BIS 国际结算银行African Development Bank, AFDB 非洲开发银行Export-Import Bank of Washington 美国进出口银行National city Bank of New York 花旗银行American Oriental Banking Corporation 美丰银行American Express Co. Inc. 美国万国宝通银行The Chase Bank 大通银行Inter-American Development Bank, IDB 泛美开发银行European Investment Bank, EIB 欧洲投资银行Midland Bank,Ltd. 米兰银行United Bank of Switzerland 瑞士联合银行Dresden Bank A.G. 德累斯敦银行Bank of Tokyo,Ltd. 东京银行Hongkong and Shanghai Corporation 香港汇丰银行International Finance Corporation, IFC 国际金融公司La Communaute Financieve Africane 非洲金融共同体Economic and Social Council, ECOSOC 联合国经济及社会理事会United Nations Development Program, NUDP 联合国开发计划署United Nations Capital Development Fund, UNCDF 联合国资本开发基金United Nations Industrial Development Organization, UNIDO 联合国工业发展组织United Nations Conference on Trade and Development, UNCTAD 联合国贸易与发展会议Food and Agricultural Organization, FAO 粮食与农业组织, 粮农组织Economic Commission for Europe, ECE 欧洲经济委员会Economic Commission for Latin America, ECLA 拉丁美洲经济委员会Economic Commission for Asia and Far East, ECAFE 亚洲及远东经济委员会Economic Commission for Western Asia, ECWA 西亚经济委员会Economic Commission for Africa, ECA 非洲经济委员会Overseas Chinese Investment Company 华侨投资公司New York Stock Exchange, NYSE 纽约证券交易所London Stock Market 伦敦股票市场Baltic Mercantile and Shipping Exchange 波罗的海商业和航运交易所经济学常用英语词汇Aaccounting 会计accounting cost 会计成本accounting profit 会计利润adverse selection 逆向选择allocation 配置allocation of resources 资源配置allocative efficiency 配置效率antitrust legislation 反托拉斯法arc elasticity 弧弹性Arrow's impossibility theorem 阿罗不可能定理Assumption 假设asymetric information 非对称性信息average 平均average cost 平均成本average cost pricing 平均成本定价法average fixed cost 平均固定成本average product of capital 资本平均产量average product of labour 劳动平均产量average revenue 平均收益average total cost 平均总成本average variable cost 平均可变成本Bbarriers to entry 进入壁垒base year 基年bilateral monopoly 双边垄断benefit 收益black market 黑市bliss point 极乐点boundary point 边界点break even point 收支相抵点budget 预算budget constraint 预算约束budget line 预算线budget set 预算集Ccapital 资本capital stock 资本存量capital output ratio 资本产出比率capitalism 资本主义cardinal utility theory 基数效用论cartel 卡特尔ceteris puribus assumption “其他条件不变”的假设ceteris puribus demand curve 其他因素不变的需求曲线Chamberlin model 张伯伦模型change in demand 需求变化change in quantitydemanded 需求量变化change in quantity supplied 供给量变化change in supply 供给变化choice 选择closed set 闭集Coase theorem 科斯定理Cobb—Douglas production function 柯布--道格拉斯生产函数cobweb model 蛛网模型collective bargaining 集体协议工资collusion 合谋command economy 指令经济commodity 商品commodity combination 商品组合commodity market 商品市场commodity space 商品空间common property 公用财产comparative static analysis 比较静态分析compensated budget line 补偿预算线compensated demand function 补偿需求函数compensation principles 补偿原则compensating variation in income 收入补偿变量competition 竞争competitive market 竞争性市场complement goods 互补品complete information 完全信息completeness 完备性condition for efficiency in exchange 交换的最优条件condition for efficiency in production 生产的最优条件concave 凹concave function 凹函数concave preference 凹偏好consistence 一致性constant cost industry 成本不变产业constant returns to scale 规模报酬不变constraints 约束consumer 消费者consumer behavior 消费者行为consumer choice 消费者选择consumer equilibrium 消费者均衡consumer optimization 消费者优化consumer preference 消费者偏好consumer surplus 消费者剩余consumer theory 消费者理论consumption 消费consumption bundle 消费束consumption combination 消费组合consumption possibility curve 消费可能曲线consumption possibility frontier 消费可能性前沿consumption set 消费集consumption space 消费空间continuity 连续性continuous function 连续函数contract curve 契约曲线convex 凸convex function 凸函数convex preference 凸偏好convex set 凸集corporatlon 公司cost 成本cost benefit analysis 成本收益分cost function 成本函数cost minimization 成本极小化Cournot equilihrium 古诺均衡Cournot model 古诺模型Cross—price elasticity 交叉价格弹性Ddead—weights loss 重负损失decreasing cost industry 成本递减产业decreasing returns to scale 规模报酬递减deduction 演绎法demand 需求demand curve 需求曲线demand elasticity 需求弹性demand function 需求函数demand price 需求价格demand schedule 需求表depreciation 折旧derivative 导数derive demand 派生需求difference equation 差分方程differential equation 微分方程differentiated good 差异商品differentiated oligoply 差异寡头diminishing marginal substitution 边际替代率递减diminishing marginal return 收益递减diminishing marginal utility 边际效用递减direct approach 直接法direct taxes 直接税discounting 贴税、折扣diseconomies of scale 规模不经济disequilibrium 非均衡distribution 分配division of labour 劳动分工distribution theory of marginal productivity 边际生产率分配论duoupoly 双头垄断、双寡duality 对偶durable goods 耐用品dynamic analysis 动态分析dynamic models 动态模型EEconomic agents 经济行为者economic cost 经济成本economic efficiency 经济效率economic goods 经济物品economic man 经济人economic mode 经济模型economic profit 经济利润economic region of production 生产的经济区域economic regulation 经济调节economic rent 经济租金exchange 交换economics 经济学exchange efficiency 交换效率economy 经济exchange contract curve 交换契约曲线economy of scale 规模经济Edgeworth box diagram 埃奇沃思图exclusion 排斥性、排他性Edgeworth contract curve 埃奇沃思契约线Edgeworth model 埃奇沃思模型efficiency 效率,效益efficiency parameter 效率参数elasticity 弹性elasticity of substitution 替代弹性endogenous variable 内生变量endowment 禀赋endowment of resources 资源禀赋Engel curve 恩格尔曲线entrepreneur 企业家entrepreneurship 企业家才能entry barriers 进入壁垒entry/exit decision 进出决策envolope curve 包络线equilibrium 均衡equilibrium condition 均衡条件equilibrium price 均衡价格equilibrium quantity 均衡产量eqity 公平equivalent variation in income 收入等价变量excess—capacity theorem 过度生产能力定理excess supply 过度供给exchange 交换exchange contract curve 交换契约曲线exclusion 排斥性、排他性exclusion principle 排他性原则existence 存在性existence of general equilibrium 总体均衡的存在性exogenous variables 外生变量expansion paths 扩展径expectation 期望expected utility 期望效用expected value 期望值expenditure 支出explicit cost 显性成本external benefit 外部收益external cost 外部成本external economy 外部经济external diseconomy 外部不经济externalities 外部性FFactor 要素factor demand 要素需求factor market 要素市场factors of production 生产要素factor substitution 要素替代factor supply 要素供给fallacy of composition 合成谬误final goods 最终产品firm 企业firms’demand curve for labor 企业劳动需求曲线firm supply curve 企业供给曲线first-degree price discrimination 第一级价格歧视first—order condition 一阶条件fixed costs 固定成本fixed input 固定投入fixed proportions production function 固定比例的生产函数flow 流量fluctuation 波动for whom to produce 为谁生产free entry 自由进入free goods 自由品,免费品free mobility of resources 资源自由流动free rider 搭便车,免费搭车function 函数future value 未来值Ggame theory 对策论、博弈论general equilibrium 总体均衡general goods 一般商品Giffen goods 吉芬晶收入补偿需求曲线Giffen's Paradox 吉芬之谜Gini coefficient 吉尼系数goldenrule 黄金规则goods 货物government failure 政府失败government regulation 政府调控grand utility possibility curve 总效用可能曲线grand utility possibility frontier 总效用可能前沿Hheterogeneous product 异质产品Hicks—kaldor welfare criterion 希克斯一卡尔多福利标准homogeneity 齐次性homogeneous demand function 齐次需求函数homogeneous product 同质产品homogeneous production function 齐次生产函数horizontal summation 水平和household 家庭how to produce 如何生产human capital 人力资本hypothesis 假说Iidentity 恒等式imperfect competion 不完全竞争implicitcost 隐性成本income 收入income compensated demand curveincome constraint 收入约束income consumption curve 收入消费曲线income distribution 收入分配income effect 收入效应income elasticity of demand 需求收入弹性increasing cost industry 成本递增产业increasing returns to scale 规模报酬递增inefficiency 缺乏效率index number 指数indifference 无差异indifference curve 无差异曲线indifference map 无差异族indifference relation 无差异关系indifference set 无差异集indirect approach 间接法individual analysis 个量分析individual demand curve 个人需求曲线individual demand function 个人需求函数induced variable 引致变量induction 归纳法industry 产业industry equilibrium 产业均衡industry supply curve 产业供给曲线inelastic 缺乏弹性的inferior goods 劣品inflection point 拐点information 信息information cost 信息成本initial condition 初始条件initial endowment 初始禀赋innovation 创新input 投入input—output 投入—产出institution 制度institutional economics 制度经济学insurance 保险intercept 截距interest 利息interest rate 利息率intermediate goods 中间产品internatization of externalities 外部性内部化invention 发明inverse demand function 逆需求函数investment 投资invisible hand 看不见的手isocost line 等成本线,isoprofit curve 等利润曲线isoquant curve 等产量曲线isoquant map 等产量族Kkinded—demand curve 弯折的需求曲线Llabour 劳动labour demand 劳动需求labour supply 劳动供给labour theory of value 劳动价值论labour unions 工会laissez faire 自由放任Lagrangian function 拉格朗日函数Lagrangian multiplier 拉格朗乘数,land 土地law 法则law of demand and supply 供需法law of diminishing marginal utility 边际效用递减法则law of diminishing marginal rate of substitution 边际替代率递减法则law of diminishing marginal rate of technical substitution 边际技术替代率law of increasing cost 成本递增法则law of one price 单一价格法则leader—follower model 领导者--跟随者模型least—cost combination of inputs 最低成本的投入组合leisure 闲暇Leontief production function 列昂节夫生产函数licenses 许可证linear demand function 线性需求函数linear homogeneity 线性齐次性linear homogeneous production function 线性齐次生产函数long run长期long run average cost 长期平均成本long run equilibrium 长期均衡long run industry supply curve 长期产业供给曲线long run marginal cost 长期边际成本long run total cost 长期总成本Lorenz curve 洛伦兹曲线loss minimization 损失极小化1ump sum tax 一次性征税luxury 奢侈品Mmacroeconomics 宏观经济学marginal 边际的marginal benefit 边际收益marginal cost 边际成本marginal cost pricing 边际成本定价marginal cost of factor 边际要素成本marginal period 市场期marginal physical productivity 实际实物生产率marginal product 边际产量marginal product of capital 资本的边际产量marginal product of1abour 劳动的边际产量marginal productivity 边际生产率marginal rate of substitution 边替代率marginal rate of transformation 边际转换率marginal returns 边际回报marginal revenue 边际收益marginal revenue product 边际收益产品marginal revolution 边际革命marginal social benefit 社会边际收益marginal social cost 社会边际成本marginal utility 边际效用marginal value products 边际价值产品market 市场market clearance 市场结清,市场洗清market demand 市场需求market economy 市场经济market equilibrium 市场均衡market failure 市场失败market mechanism 市场机制market structure 市场结构market separation 市场分割market regulation 市场调节market share 市场份额markup pricing 加减定价法Marshallian demand function 马歇尔需求函数maximization 极大化microeconomics 微观经济学minimum wage 最低工资misallocation of resources 资源误置mixed economy 混合经济model 模型money 货币monopolistic competition 垄断竞争monopolisticexploitation 垄断剥削monopoly 垄断,卖方垄断monopoly equilibrium 垄断均衡monopoly pricing 垄断定价monopoly regulation 垄断调控monopoly rents 垄断租金monopsony 买方垄断NNash equilibrium 纳什均衡Natural monopoly 自然垄断Natural resources 自然资源Necessary condition 必要条件necessities 必需品net demand 净需求nonconvex preference 非凸性偏好nonconvexity 非凸性nonexclusion 非排斥性nonlinear pricing 非线性定价nonrivalry 非对抗性nonprice competition 非价格竞争nonsatiation 非饱和性non--zero—sum game 非零和对策normal goods 正常品normal profit 正常利润normative economics 规范经济学Oobjective function 目标函数oligopoly 寡头垄断oligopoly market 寡头市场oligopoly model 寡头模型opportunity cost 机会成本optimal choice 最佳选择optimal consumption bundle 消费束perfect elasticity 完全有弹性optimal resourceallocation 最佳资源配置optimal scale 最佳规模optimal solution 最优解optimization 优化ordering of optimization(social) preference (社会)偏好排序ordinal utility 序数效用ordinary goods 一般品output 产量、产出output elasticity 产出弹性output maximization 产出极大化Pparameter 参数Pareto criterion 帕累托标准Pareto efficiency 帕累托效率Pareto improvement 帕累托改进Pareto optimality 帕累托优化Pareto set 帕累托集partial derivative 偏导数partial equilibrium 局部均衡patent 专利pay off matrix 收益矩阵、支付矩阵perceived demand curve 感觉到的需求曲线perfect competition 完全竞争perfect complement 完全互补品perfect monopoly 完全垄断perfect price discrimination 完全价格歧视perfect substitution 完全替代品perfect inelasticity 完全无弹性perfectly elastic 完全有弹性perfectly inelastic 完全无弹性plant size 工厂规模point elasticity 点弹性positive economics 实证经济学post Hoc Fallacy 后此谬误prediction 预测preference 偏好preference relation 偏好关系present value 现值price 价格price adjustment model 价格调整模型price ceiling 最高限价price consumption curve 价格费曲线price control 价格管制price difference 价格差别price discrimination 价格歧视price elasticity of demand 需求价格弹性price elasticity of supply 供给价格弹性price floor 最低限价price maker 价格制定者price rigidity 价格刚性price seeker 价格搜求者price taker 价格接受者price tax 从价税private benefit 私人收益principal—agent issues 委托--代理问题private cost 私人成本private goods 私人用品private property 私人财产producer equilibrium 生产者均衡producer theory 生产者理论product 产品product transformation curve 产品转换曲线product differentiation 产品差异product group 产品集团production 生产production contract curve 生产契约曲线production efficiency 生产效率production function 生产函数production possibility curve 生产可能性曲线productivity 生产率productivity of capital 资本生产率productivity of labor 劳动生产率profit 利润profit function 利润函数profit maximization 利润极大化property rights 产权property rights economics 产权经济学proposition 定理proportional demand curve 成比例的需求曲线public benefits 公共收益public choice 公共选择public goods 公共商品pure competition 纯粹竞争rivalry 对抗性、竞争pure exchange 纯交换pure monopoly 纯粹垄断Qquantity—adjustment model 数量调整模型quantity tax 从量税quasi—rent 准租金Rrate of product transformation 产品转换率rationality 理性reaction function 反应函数regulation 调节,调控relative price 相对价格rent 租金rent control 规模报酬rent seeking 寻租rent seeking economics 寻租经济学resource 资源resource allocation 资源配置returns 报酬、回报returns to scale 规模报酬revealed preference 显示性偏好revenue 收益revenue curve 收益曲线revenue function 收益函数revenue maximization 收益极大化ridge line 脊线risk 风险Ssatiation 饱和,满足saving 储蓄scarcity 稀缺性law of scarcity 稀缺法则second—degree price discrimination 二级价格歧视second derivative --阶导数second—order condition 二阶条件service 劳务set 集shadow prices 影子价格short—run 短期short—run cost curve 短期成本曲线short—run equilibrium 短期均衡short—run supply curve 短期供给曲线shut down decision 关闭决策shortage 短缺shut down point 关闭点single price monopoly 单一定价垄断slope 斜率social benefit 社会收益social cost 社会成本social indifference curve 社会无差异曲线social preference 社会偏好social security 社会保障social welfare function 社会福利函数socialism 社会主义solution 解space 空间stability 稳定性stable equilibrium 稳定的均衡Stackelberg model 斯塔克尔贝格模型static analysis 静态分析stock 存量stock market 股票市场strategy 策略subsidy 津贴substitutes 替代品substitution effect 替代效应substitution parameter 替代参数sufficient condition 充分条件supply 供给supply curve 供给曲线supply function 供给函数supply schedule 供给表Sweezy model 斯威齐模型symmetry 对称性symmetry of information 信息对称Ttangency 相切taste 兴致technical efficiency 技术效率technological constraints 技术约束technological progress 技术进步technology 技术third—degree price discrimination 第三级价格歧视total cost 总成本total effect 总效应total expenditure 总支出total fixed cost 总固定成本total product 总产量total revenue 总收益total utility 总效用total variable cost 总可变成本traditional economy 传统经济transitivity 传递性transaction cost 交易费用Uuncertainty 不确定性uniqueness 唯一性unit elasticity 单位弹性unstable equilibrium 不稳定均衡utility 效用utility function 效用函数utility index 效用指数utility maximization 效用极大化utility possibility curve 效用可能性曲线utility possibility frontier 效用可能性前沿Vvalue 价值value judge 价值判断value of marginal product 边际产量价值variable cost 可变成本variable input 可变投入variables 变量vector 向量visible hand 看得见的手vulgur economics 庸俗经济学Wwage 工资wage rate 工资率Walras general equilibrium 瓦尔拉斯总体均衡Walras's law 瓦尔拉斯法则Wants 需要Welfare criterion 福利标准Welfare economics 福利经学Welfare loss triangle 福利损失三角形welfare maximization 福利极大化Zzero cost 零成本zero elasticity 零弹性zero homogeneity 零阶齐次性zero economic profit 零利润GRE词汇精选abandon v./n.放弃;放纵abash v.使害羞,使尴尬abate v.减轻,减少abbreviate v.缩短;缩写abdicate v.退位,辞职,放弃aberrant adj.越轨的;异常的aberrantion n.离开正路,脱离正常;变形abet v.教唆,鼓励帮助abeyance n.中止,搁置abhor v.憎恨,嫌恶abhorrent adj.可恨的,讨厌的abide v.容忍,忍受abject adj.极可怜的abjure adj.发誓放弃;弃绝ablution n.净礼,沐浴abnegate v.否认,放弃abolish v.废止,废除abolition n.废除,革除abominate v.痛恨,厌恶aboveboard adj.光明正大的abrade v.磨损,磨小abrasion n.表面磨损abrasive adj.磨损的;生硬粗暴的abreast adv.并列地,并排地abridge v.删减;缩短abrogate v.废止,废除abscission n.切除,截去;脱离abscond v.潜逃,逃亡absenteeism n.旷课,旷工absolute adj.绝对的,完全的;限制的absolve v.赦免,免除absorb v.吸收;同化;吸引...的注意abstain v.禁绝,放弃abstemious adj.有节制的,节俭的abstention n.节制abstentious adj.节制的abstract n.摘要abstruse adj.难懂的,深奥的absurd adj.荒谬的,可笑的abundance n.充裕,多量abuse v.辱骂;滥用abusive adj.漫骂的;毁谤的;虐待的abut v.接界,毗邻abysmal adj.极深的;糟透的academic adj.学院的,学术的;理论的academician n.院士;学会会员accede v.同意accelerate v.加速;促进accentuate v.重读;强调access n.通路;途径accessiable adj.易达到的;易受影响的accessory adj.附属的,次要的acclaim v.欢呼,称赞acclimate v.使服水土;使适应accolade n.推崇;赞扬accommodate v.与...一直;提供住宿accommodating adj.乐于助人的accompany v.伴随,陪伴accomplice n.同谋者,帮凶accomplish v.完成,做成功accomplished adj.完成了的;有技巧的,有造诣的accord v./n.同意;一致accost v.搭话accountability n.负有责任的accrete v.逐渐增长;添加生长;连生accretion n.自然的增长;增加物accrue v.增大;增多accumulate v.积聚,积累accuracy n.精确,准确accurate adj.精确的,准确的accuse v.谴责,指责acerbic adj.苦涩的;刻薄的acknowledge v.承认;致谢acme n.顶点,极点acolyte n.助手,侍僧acme n.橡子,橡果acoustic adj.听觉的,有关声音的acquaint v.使...熟知;通知acquaintance n.熟知;熟人acquainted adj.对某事物熟悉的,对某人认识的acquiesce v.勉强同意,默许acquired adj.后天习得的acquisitive adj.渴望得到的,贪婪的acquit v.宣告无罪;脱卸义务和责任;还清acquittal n.宣告无罪,开释acrid adj.辛辣的,刻薄的acrimonious adj.尖刻的,严厉的acrimony n.尖刻,刻薄acrobat n.特技演员,杂技演员acrophobia n.恐高症acuity n.敏锐acumen n.敏锐,精明acute adj.灵敏的;急性的adage n.格言,古训adamant adj.强硬的;固执的adapt v.使...适应;修改adaptable adj.有适应能力的;可改编的addendum n.补充,附录addict v./n.沉溺;上瘾addition n.增加,附加additive n.添加剂address v.处理,对付,着手解决adept adj.老练的,精通的adequate adj.足够的adhere v.粘着adherent n.拥护者,信徒adhesive adj.带粘性的,胶粘的adjacent adj.接近的,毗连的adjourn v.使延期,推迟;休会adjunct n.附加物,附件adjust v.整顿,整理admire v.钦佩,赞赏admission n.许可;入会费;承认admonish v.训诫;警告adobe n.泥砖,土坯adolescent adj.青春期的,青少年adopt v.收养adore v.崇拜;热爱adorn v.装饰adroit adj.熟练的,灵巧的adulate v.谄媚,奉承adulterate v.掺假adumbrate v.预示advent n.到来,来临adventtious adj.偶然的adverse adj.不利的,相反的;敌对的advertise v.做广告;通知advisable adj.适当的,可行的advocacy n.拥护,支持advocate v.拥护,支持,鼓吹;n.支持者,拥护者aegis n.盾;保护,庇护aerate v.充气,让空气进入aerial adj.空中的,空气中的aesthete n.审美家aesthetic adj.美学的,有审美感的affable adj.易于交谈的;和蔼的affectation n.做作,虚假affected adj.不自然的;假装的affection n.爱affidavit n.宣誓书affiliate v.加入affiliation n.联系,联合affinity n.密切关系affirm v.确认affic v.粘上,贴上afflict v.使痛苦,折磨affliction n.悲痛,受难的起因affluence n.充裕,富足affluent adj.富裕的,丰富的【结束语】It is love that makes the world go round.爱令世界生生不息。

net national debt 国债净额Net National Product(NNP)国民生产净值net present value 净现值net profit after tax 税后净利润net profit or loss 净损益Network 网络information network 信息网络Ninth Five-Year Plan 九五计划Nominal 名义上的nominal assets 名义资产nominal capital 名义资本Non 非……,不……non-accepted bill 不认付票据non-bank financial institution 非银行金融机构non-business property 非营业资产non-cash assets 非现金资产non-cash settlement 非现金结算non-financial business 非金融企业non-governmental entity 非政府机构non-ledger assets 帐外资产non-linear relation 非线性关系non-market factor 非市场因素non-nationalization 非国有化non-operating profit 非营业利润non-profit firm 非营利公司non-registered bond 不记名债券non-registered stock 不记名股票non-state economic sectors 非国有经济部门Noncurrent 非流动的noncurrent asset(NCA)非流动资产noncurrent liability(NCL)非流动负债Normal 正常的normal distribution curve 正态分布曲线内容来自美联学习网。

Non-bank finance in Europe 欧洲非银行金融机构Embracing the alternatives 采用新方法Banks are changing. That means other providers of capital must step forward, especially in Europe 银行有变,资本家须出手,尤其是向欧洲Fixing one problem often creates another. The financial crisis has produced a wave of regulation to make the banking system safer.Banks are being required to hold more capital. They are being pushed out of riskier areas of activity. This week regulators in Americaand Britain gave more details of plans to impose losses on bank bondholders to spare taxpayers the cost of resolvingfailing lenders(see article). Such reforms are needed. Banks must be better cushioned againstlosses and it must be possible for them to fail.左支右绌的事时常发生。

在本次金融危机的影响下,为增强银行体系安定性,银行业监管开始受到重视。

银行需要提高其资本持有量,并远离金融海啸的高危地带。

本周,英美两国的银行监管当局为避免让其纳税人来承担不良债务,就提高银行债券持有人的损失负担一事,进一步交流了该计划的细节问题。

此举必不可少。

一方面,对银行应增加保护力度以免遭亏损;而另一方面,也须置银行于破产的风险之中。

But refashioning the banks carries a cost. By making it more expensive to fund assets, both because of higher capital charges andbecause bondholders will bear more risk in future, the new rules are forcing lenders to be pickier. European banks are under particular pressure. They arehuge, accounting for most lending (compared with 25-30% in America’s more diverse system). The Europeans are more reliant on flighty wholesale funding. Before the crisis, they financed a lot of long-term assets such asinfrastructure. That has to change: funding such holdings with short-term debt is frowned on, and long-term bank debt is hard to comeby. The IMF said in October that European banks could end up shedding assets worth $2.8 trillion. Beyond such enormous number s,the simple reality is that many borrowers can no longer rely on the banks.但此般银行改革也会引起成本。

在新的监管规则下,资本费用将会增加,债权人的未来风险也将提高,因而抬高基金资产的价格。

其结果,银行借贷者在挑选银行时不得不更为挑剔。

而欧洲银行面临的压力尤为巨大。

这些银行规模庞大,占欧洲借贷业务的多数(相比之下美国借贷体系更为分散,银行借贷仅占全部的25-30%)。

欧洲对于变化无常的批发性融资依赖较大。

本次金融危机前,融资项目包括大量基础设施等长期资产。

而现在这一结构需要改变,含短期债务的资产融资无法通过的话,长期银行债务也难以获得。

国际货币基金组织(IMF)在10月份表示,欧洲银行最终将以丧失2.8万亿美元的资产收场。

除了这一巨大亏损之外,众多人无法再依靠银行借贷。

For companies with an investment-grade rating or a big brand name, there is an obvious alternative. The bond markets arehoovering up corporate debt in enormous quantities, in part because investors are desperate for a yield of any kind in an environment of ultra-low interest rates. This year is likely to be the first in which non-financial firms in Europe will have issued moredebt than financial ones.而那些被评为投资等级或驰名中外的企业,显然有其他对策。

债券市场正在大量吸收债务,其部分原因是投资者急需在极低利率的投资环境下取得回报。

今年,欧洲非金融企业可能首次比金融部门发行更多债券。

The capital markets are not for every borrower, however. That opens the door to other providers of non-bank finance. At one end of the spectrum peer-to-peer lenders are experimenting with entirely new forms of finance in which individual savers and borrowers are matched in an electronic marketplace. At the other the world’s biggest insurers and asset managers are building up their credit-analysis capabilities so that they can lend money directly to mid-marketcompanies, property developments, infrastructure schemesand the like. The banks are often part ners in this process, originating debt and then passing it on to institutional investors.然而,资本市场并非适合所有借贷者。

该市场还面向银行以外的资本家。

其中一端发生在电子化市场中的存款个体与贷款个体之间,两者相互配对形成全信的借贷模式,为P2P借贷人所尝试。

而另一端则由世界领头的保险公司和资产管理公司建立起自己的信用分析能力,借此直接向中型企业、房地产开发、基础设施建设等项目进行出资。

而银行常充当其中的合伙人,推动贷款并将资本流向机构投资者。

Light, not shade 光非影The idea that more funding activity will pass from the banks to non-banks makes many people queasy. One lesson of the financialcrisis was that systemic risks can build up outside the formal banking sector: think of AIG’s catastrophic derivatives bet. The term“shadow banking” is often used to conjure up this dark world. And anxiety is warranted when the non-banks ape the banks in takingon lots of leverage, or in using short-term liabilities to fund longer-term assets. This news paper would like to see much tougher regulation of American money-market funds, for example, which promise to pay all their investors all their money back the momentthey ask for it.越来越多的借贷活动将从银行转向非银行机构,这使人们一想到就深感感不适。

金融危机教会了人们,在正规银行部门之外,系统风险也会不断积累,美国国际集团(AIG)当初押注于金融衍生品上而引发灾难一事历历在目。

“影子银行”一词常用以联系至这些阴暗面。

而非银行机构效仿起银行,动用各种金融杠杆,或以短期债务资助长期资产,以此打消人们的担忧。

例如,本刊希望美国加强金融市场监管,以承诺投资者随时可回收全部资本。

But plenty of non-bank finance is benign. Insurers and pension funds, for example, have long-term liabilities (such as annuities andpension payments) that make them ideal candidates to invest in longer-term assets like project finance. Peer-to-peer platforms do notuse leverage. Private-debt funds lock their investors in for a defined period, which reduces the risk of a run. Firms can put the pilesof cash on their balance-sheets to good use by offering finance to their suppliers. And having diversity of supply is a good thing initself. In America’s financial system risk is spread among many more sorts of lenders, and borrowers can call on a large base ofcredit-savvy institutional investors.但非银行机构的数量增多有益无害。