北京工商大学433税务专业基础考试大纲

- 格式:pdf

- 大小:558.28 KB

- 文档页数:15

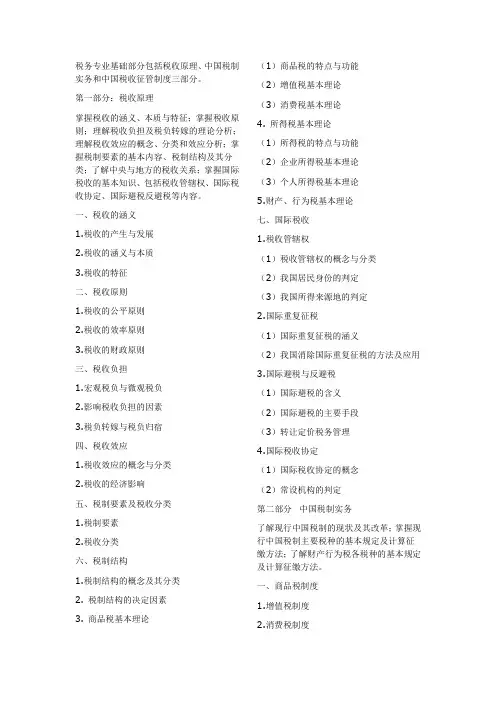

税务专业基础部分包括税收原理、中国税制实务和中国税收征管制度三部分。

第一部分:税收原理掌握税收的涵义、本质与特征;掌握税收原则;理解税收负担及税负转嫁的理论分析;理解税收效应的概念、分类和效应分析;掌握税制要素的基本内容、税制结构及其分类;了解中央与地方的税收关系;掌握国际税收的基本知识、包括税收管辖权、国际税收协定、国际避税反避税等内容。

一、税收的涵义1.税收的产生与发展2.税收的涵义与本质3.税收的特征二、税收原则1.税收的公平原则2.税收的效率原则3.税收的财政原则三、税收负担1.宏观税负与微观税负2.影响税收负担的因素3.税负转嫁与税负归宿四、税收效应1.税收效应的概念与分类2.税收的经济影响五、税制要素及税收分类1.税制要素2.税收分类六、税制结构1.税制结构的概念及其分类2. 税制结构的决定因素3. 商品税基本理论(1)商品税的特点与功能(2)增值税基本理论(3)消费税基本理论4. 所得税基本理论(1)所得税的特点与功能(2)企业所得税基本理论(3)个人所得税基本理论5.财产、行为税基本理论七、国际税收1.税收管辖权(1)税收管辖权的概念与分类(2)我国居民身份的判定(3)我国所得来源地的判定2.国际重复征税(1)国际重复征税的涵义(2)我国消除国际重复征税的方法及应用3.国际避税与反避税(1)国际避税的含义(2)国际避税的主要手段(3)转让定价税务管理4.国际税收协定(1)国际税收协定的概念(2)常设机构的判定第二部分中国税制实务了解现行中国税制的现状及其改革;掌握现行中国税制主要税种的基本规定及计算征缴方法;了解财产行为税各税种的基本规定及计算征缴方法。

一、商品税制度1.增值税制度2.消费税制度3.营业税制度4.关税制度二、所得税制度1.企业所得税制度2.个人所得税制度三、财产行为税制度房产税、城镇土地使用税、耕地占用税、城市维护建设税、教育费附加、印花税、契税、资源税、土地增值税、车船税、车辆购置税、烟叶税等第三部分中国税收征管制度掌握税收征管的概念、目的和原则;掌握税收征管制度的内容,包括税务管理制度、税款征收制度、税务检查制度、税务行政处罚制度、税务争议处理制度等;了解税务代理的主要内容。

433大纲2024年

对于433大纲2024年的考试内容,可以提供一些相关的信息。

1. 在一些高校中,税务专业的考试内容主要涵盖税收学基础、税收管理和税收经济学等方面。

例如,首都经济贸易大学2024年的税务专业基础考试大纲就包括了税收学原理、中国税制和税务管理等内容。

2. 另外,一些高校会发布考试大纲供考生参考,考生可以根据大纲内容进行复习。

例如,浙江财经大学已经发布了2024年433税务专业基础的考试大纲,其中包括了三本参考书,分别为《税收学》、《中国税制》和《税务管理》。

如果需要更详细或最新的信息,建议直接查阅相关高校的研究生招生官网或咨询相关人员。

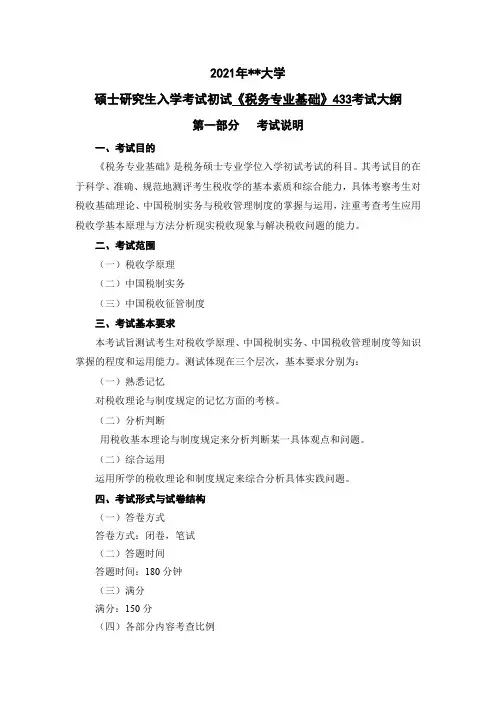

2021年**大学硕士研究生入学考试初试《税务专业基础》433考试大纲第一部分考试说明一、考试目的《税务专业基础》是税务硕士专业学位入学初试考试的科目。

其考试目的在于科学、准确、规范地测评考生税收学的基本素质和综合能力,具体考察考生对税收基础理论、中国税制实务与税收管理制度的掌握与运用,注重考查考生应用税收学基本原理与方法分析现实税收现象与解决税收问题的能力。

二、考试范围(一)税收学原理(二)中国税制实务(三)中国税收征管制度三、考试基本要求本考试旨测试考生对税收学原理、中国税制实务、中国税收管理制度等知识掌握的程度和运用能力。

测试体现在三个层次,基本要求分别为:(一)熟悉记忆对税收理论与制度规定的记忆方面的考核。

(二)分析判断用税收基本理论与制度规定来分析判断某一具体观点和问题。

(二)综合运用运用所学的税收理论和制度规定来综合分析具体实践问题。

四、考试形式与试卷结构(一)答卷方式答卷方式:闭卷,笔试(二)答题时间答题时间:180分钟(三)满分满分:150分(四)各部分内容考查比例税收学原理考核的比例为30%,分值为45分;中国税制实务考核的比例为60%,分值为90分;中国税收征管制度考核的比例为10%,分值为15分。

(五)题型及分值简答题、计算题、材料分析题、论述题共计四个题型。

1.名词解释(2小题,每小题5分,共10分)2.简答题(4小题,每小题10分,共40分)3.计算题(2小题,每小题15分,共30分)4.材料分析题(2小题,每小题15分,共30分)5.论述题(2小题,每小题20分,共40分)五、参考书目1.刘颖,何辉,孟芳娥主编,《中国税制》(第三版,2019年8月第4次印刷或2019年8月第5次印刷(2019年最新版)),电子工业出版社。

2.王玮编著,《税收学原理》(第3版,2016年8月出版),**大学出版社。

3.曹静韬,郝如玉著,《税收理论研究》(2018年3月出版),经济科学出版社。

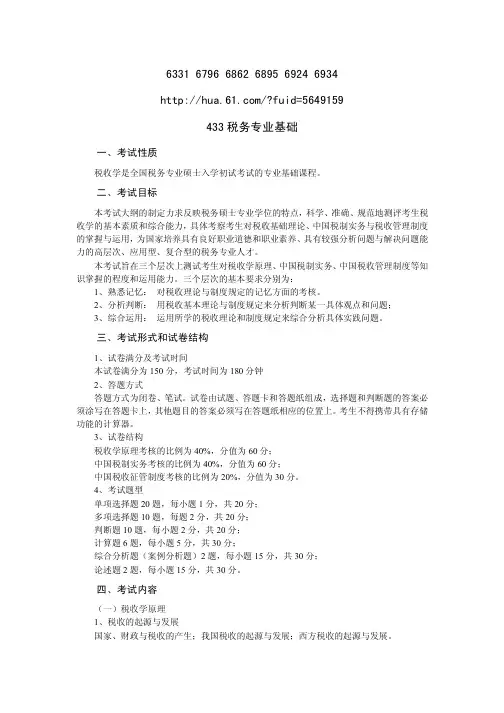

433税务专业基础考试大纲税务专业基础考试大纲主要包含以下内容:一、考试说明税务专业基础是全国税务硕士专业学位入学初试考试的专业基础课程。

考试目的在于测试申请攻读税务硕士专业学位的学生对税务专业基础理论、制度与政策的掌握程度,以及是否具备应用基本理论分析各种涉税经济现象、解决涉税问题的能力,是否具有从事税收实践工作和研究税收问题的专业基础和潜质。

考试要求达到高等学校优秀本科毕业生的水平,以保证被录取者具有较好的理论准备、科研基础与实践能力。

二、考试内容税务专业基础考试内容主要包括五个部分:税收基本理论、中国税制及其应用、国际税收、税收征管和税收政策。

1. 税收基本理论:主要考察学生对税收基本概念、税收原则、税收负担、税制结构等基本理论的掌握程度。

2. 中国税制及其应用:主要考察学生对中国现行税制的理解,包括各税种的纳税人、征税范围、税率、计税依据、税收优惠政策等,以及各税种在实践中的应用。

3. 国际税收:主要考察学生对国际税收的基本概念、国际税收协定、跨国公司税收等方面的理解。

4. 税收征管:主要考察学生对税收征管制度、税收征收管理、税务稽查等方面的理解。

5. 税收政策:主要考察学生对税收政策的基本概念、政策目标、政策手段等的理解,以及如何运用税收政策解决经济问题。

三、考试形式税务专业基础考试形式为笔试,考试时间为180分钟,满分值为150分。

考试题型包括单项选择题、多项选择题、简答题和论述题等。

具体题型和分值分配可以根据每年的考试大纲进行调整。

四、参考书目税务专业基础考试的参考书目可以根据每年的考试大纲进行选择,一般包括《税法》、《税收学原理》、《国际税收》、《中国税制》等教材。

税务硕士《433税务专业基础》专硕考研真题集第一部分税收学原理一、单项选择题1下列权利中作为国家征税依据的是()。

[中央财经大学2019研] A.管理权力B.政治权力C.社会权力D.财产权力【答案】BXXXX【解析】税收是国家为满足社会成员的共同需要,凭借政治权力无偿地获取货币或实物,以取得财政收入的一种分配关系。

2下列说法中,规定具体征税范围、体现征税广度的是()。

[中央财经大学2019研]A.税率B.纳税环节C.税目D.纳税对象【答案】CXXXX【解析】税目是在税法中对征税对象分类规定的具体的征税项目,反映具体的征税范围,是对课税对象质的界定,体现了征税的广度。

3我国现行税制中,下列属于中央税的是()。

[中国财政科学研究院2019研改编]A.资源税B.车辆购置税C.个人所得税D.企业所得税【答案】BXXXX【解析】我国的中央税具体包括消费税、关税、车辆购置税等税种。

A 项,属于地方税;CD两项,属于中央和地方共享税。

4税收管理体制的核心内容是()。

[中央财经大学2013研,四川大学2016、2015研]A.事权的划分B.财权的划分C.收入的划分D.税权的划分【答案】DXXXX【解析】税收管理体制是在各级国家机构之间划分税权的制度,故其核心是税权的划分。

正确地确定税收管理体制,划分税收收入,对于恰当分配中央与地方政府以及地方政府之间的财权和财力,调动各级政府管理税收的积极性,正确贯彻执行税收政策和税收法规等具有重要意义。

5我国中央税、中央与地方共享税以及与全国统一实行的地方税的立法权在()。

[中国财政科学研究院2019研]A.中央B.地方C.中央或地方D.中央和地方【答案】AXXXX【解析】税收管理体制上实行“统一领导,分级管理”,税种的开征与停征权力集中在中央,地方没有税收立法权。

6德国财政学家瓦格纳指出,税种的选择应考虑税负转嫁问题,尽量选择难于转嫁或转嫁方向明确的税种,这是()。

[对外经济贸易大学2018研] A.财政收入原则B.国民经济原则C.社会正义原则D.税务行政原则【答案】BXXXX【解析】A项,财政收入原则包括充分原则和弹性原则,即税收的最基本的职能是筹集财政收入。

433税务专业基础考试大纲一、引言作为一名职业写手,我将根据433税务专业基础考试大纲,为大家提供一篇内容丰富、实用性强的备考指南。

本文将详细阐述考试大纲的要求、考试形式、科目知识点、题型及答题技巧,为广大考生提供有针对性的备考建议。

二、考试大纲概述1.考试性质433税务专业基础考试旨在测试考生对税务专业基础知识的掌握程度,评价其在税收法律法规、税收制度与政策、纳税筹划与管理等方面的综合运用能力。

2.考试目标通过考试,选拔具备扎实的税务理论知识、能够熟练运用税收法律法规解决实际问题、具备一定纳税筹划与管理能力的高素质税务人才。

3.考试内容考试内容涵盖税收法律法规、税收制度与政策、纳税筹划与管理等三个方面,要求考生全面掌握税收法律法规体系、税收制度的基本原理及运作机制、纳税筹划的方法和技巧等内容。

4.考试形式考试采取笔试形式,包括客观题和主观题,客观题主要测试考生对基础知识的掌握,主观题主要测试考生的分析问题和解决问题的能力。

三、考试科目与知识点1.税收法律法规(1)税法总论:税收法律关系、税收法律渊源、税收法律体系等。

(2)税收实体法:增值税、企业所得税、个人所得税、营业税、城市维护建设税等。

(3)税收程序法:税收征收管理法、税务行政复议法、税务行政诉讼法等。

2.税收制度与政策(1)税收制度概述:税收制度的基本类型、税收制度的改革与发展等。

(2)现行税收政策解析:税收优惠政策、税收政策调整等。

3.纳税筹划与管理(1)纳税筹划方法:税收筹划的基本原理、税收筹划的技术手段等。

(2)企业税收风险管理:税收风险识别、税收风险评估、税收风险防范等。

(3)税务审计与稽查:税务审计的程序、税务稽查的程序、税务违法行为的处理等。

四、考试题型及答题技巧1.客观题:主要包括单项选择题、多项选择题、判断题等,要求考生准确掌握基础知识,具备较强的分析判断能力。

2.主观题:主要包括简答题、论述题、案例分析题等,要求考生具备扎实的理论基础和实际应用能力。

税务专业基础考试大纲一、考试目的与要求税务专业基础考试旨在评估考生对税务基础知识的掌握程度,以及运用这些知识解决实际问题的能力。

考试要求考生具备以下能力:1. 理解并掌握税收法律法规的基本原理。

2. 熟悉税种、税率、征税对象和征税范围。

3. 能够运用税务知识进行税收筹划和税务风险管理。

4. 掌握税务申报、缴纳和税务稽查的基本流程。

二、考试内容1. 税收基础知识- 税收的定义、性质、功能和作用。

- 税收的分类,包括直接税和间接税,以及各类税种的特点。

2. 税法概述- 税法的概念、特点和作用。

- 税法的构成要素,包括纳税主体、征税对象、税率、计税基础和纳税义务。

3. 主要税种介绍- 增值税:征税原理、税率设置、计税方法和税收优惠政策。

- 企业所得税:征税对象、税率、税前扣除项目和税收优惠政策。

- 个人所得税:征税对象、税率、税前扣除项目和税收优惠政策。

- 消费税:征税对象、税率和征税范围。

- 房产税、土地增值税等其他税种的基础知识。

4. 税收征管- 税收征管的基本原则和程序。

- 税务登记、纳税申报、税款征收和税务稽查。

- 税收优惠政策的申请和享受。

5. 税务筹划与风险管理- 税务筹划的概念、目标和方法。

- 税务风险的识别、评估和控制。

- 税务筹划与风险管理的实践案例分析。

6. 国际税收- 国际税收的概念、原则和国际税收协定。

- 跨国公司的税收问题,包括转移定价、国际避税和反避税措施。

7. 税务信息化与电子税务- 税务信息化的发展和电子税务的概念。

- 电子税务系统的组成和功能。

- 电子税务在税收征管中的应用。

三、考试形式与题型考试形式为闭卷笔试,题型包括:1. 单项选择题:测试考生对基础知识点的掌握。

2. 多项选择题:测试考生对复杂知识点的综合理解能力。

3. 判断题:测试考生对税务知识的辨识能力。

4. 简答题:测试考生对税务概念、原理的理解和表述能力。

5. 案例分析题:测试考生运用税务知识分析和解决问题的能力。