税收原理及其经济效应

- 格式:ppt

- 大小:996.00 KB

- 文档页数:26

税收基本原理

税收是政府为了满足公共需求而向个人和企业征收的一种财政手段。

税收的基本原理主要包括以下几点:

1. 合法性原则:税收的征收必须依法进行,税收法律规定了纳税人、纳税义务以及征收的具体程序和方式。

政府必须依法公正地进行税收征管,确保税收的合法性和公正性。

2. 公平性原则:税收应该具备公平性,即纳税人应该按照其经济能力承担相应的税收负担。

通常情况下,高收入群体往往需要承担更多的税收,而低收入群体则享受相对的减免或补贴。

3. 经济效率原则:税收应该在尽量不影响资源配置的前提下进行征收。

高效税收体系能够减少税收的扭曲效应,提高资源的有效配置和利用效率。

4. 适度原则:税收的征收应该适度,不能过高或过低。

适度的税收可以平衡政府的财政收入和纳税人的负担,同时也能够保持经济增长和社会稳定。

5. 稳定性原则:税收应该具备一定的稳定性,以确保政府财政收入的可靠性和可预测性。

稳定的税收制度能够提供一个可持续的财政基础,为政府提供持续投资和公共服务的能力。

综上所述,税收的基本原理包括合法性、公平性、经济效率、适度性和稳定性。

这些原则旨在确保税收的公正、合理和有效

执行,从而满足政府的财政需求,并促进社会经济的可持续发展。

税收经济学税收理论与税收政策税收经济学是研究税收对经济行为和经济体系影响的学科,它关注税收的原理、效应、政策和改革等方面。

税收理论是税收经济学的基础,它主要包括税收公平理论、税收效应理论、税收波动理论和税收改革理论等。

税收政策则是国家制定的用于调节和管理经济运行的税收相关的政策措施,旨在实现经济增长、社会公平和财政可持续等目标。

一、税收理论1. 税收公平理论税收公平理论主张税收应该按照个人或企业的经济能力进行征收,即所得高的个人或企业应该承担更重的税负。

这一理论主要有纵向公平和横向公平两个维度,前者强调个人或企业所得应该与其所付税款成正比,后者强调税收承担应当按照不同群体或个人的经济状况进行合理调整。

2. 税收效应理论税收效应理论关注税收对经济行为的影响,主要包括供给侧效应、需求侧效应和分配效应等。

供给侧效应指出降低税率可以激发生产和创新动力,促进经济增长;需求侧效应强调通过调节消费者的可支配收入来影响个人和企业的支出决策;分配效应则表明税收政策对财富分配有一定影响,可以通过税收政策来减轻贫富差距。

3. 税收波动理论税收波动理论研究税收对经济周期性的影响,认为税收对经济活动和经济增长具有一定的波动性。

在经济增长高速期,一方面税收收入增长,另一方面通过提高税率或扩大税基来抑制过热经济;而在经济衰退期,为了刺激经济增长,政府可能通过减税来促进消费和投资。

4. 税收改革理论税收改革理论关注如何优化税制,提高税收的效率和公平性。

常见的税收改革措施包括降低税率、扩大纳税人范围、简化税收程序等。

此外,还有一些新兴的税收改革思路,如环境税、资源税和财产税等,旨在实现资源的合理配置和环境的可持续发展。

二、税收政策1. 经济增长目标税收政策在经济增长方面的作用主要体现在通过减税、激励和扶持等手段,促进投资和创新,从而推动经济的发展和增长。

同时,税收政策也可以通过调节财政支出和财政赤字等方面来影响经济增长。

2. 社会公平目标税收政策在社会公平方面的作用主要体现在通过调整税率结构和改革进步税制等手段,实现财富公平分配和社会经济的公正。

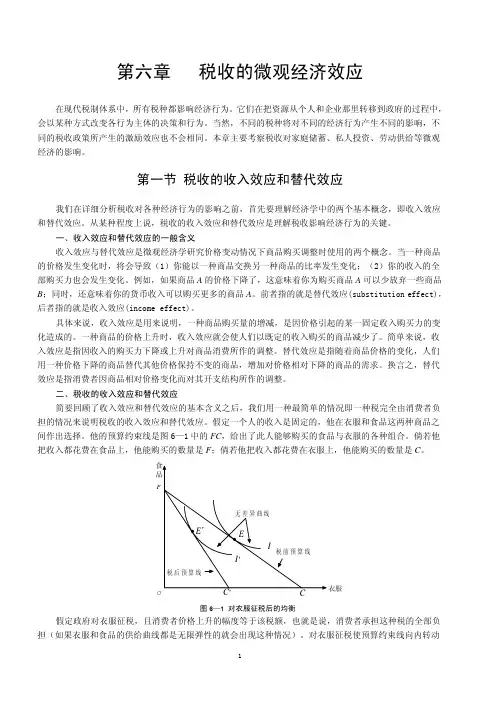

第六章 税收的微观经济效应在现代税制体系中,所有税种都影响经济行为。

它们在把资源从个人和企业那里转移到政府的过程中,会以某种方式改变各行为主体的决策和行为。

当然,不同的税种将对不同的经济行为产生不同的影响,不同的税收政策所产生的激励效应也不会相同。

本章主要考察税收对家庭储蓄、私人投资、劳动供给等微观经济的影响。

第一节税收的收入效应和替代效应我们在详细分析税收对各种经济行为的影响之前,首先要理解经济学中的两个基本概念,即收入效应和替代效应。

从某种程度上说,税收的收入效应和替代效应是理解税收影响经济行为的关键。

一、收入效应和替代效应的一般含义收入效应与替代效应是微观经济学研究价格变动情况下商品购买调整时使用的两个概念。

当一种商品的价格发生变化时,将会导致(1)你能以一种商品交换另一种商品的比率发生变化;(2)你的收入的全部购买力也会发生变化。

例如,如果商品A的价格下降了,这意味着你为购买商品A可以少放弃一些商品B;同时,还意味着你的货币收入可以购买更多的商品A。

前者指的就是替代效应(substitution effect),后者指的就是收入效应(income effect)。

具体来说,收入效应是用来说明,一种商品购买量的增减,是因价格引起的某一固定收入购买力的变化造成的。

一种商品的价格上升时,收入效应就会使人们以既定的收入购买的商品减少了。

简单来说,收入效应是指因收入的购买力下降或上升对商品消费所作的调整。

替代效应是指随着商品价格的变化,人们用一种价格下降的商品替代其他价格保持不变的商品,增加对价格相对下降的商品的需求。

换言之,替代效应是指消费者因商品相对价格变化而对其开支结构所作的调整。

二、税收的收入效应和替代效应简要回顾了收入效应和替代效应的基本含义之后,我们用一种最简单的情况即一种税完全由消费者负担的情况来说明税收的收入效应和替代效应。

假定一个人的收入是固定的,他在衣服和食品这两种商品之间作出选择。

初级经济师财政与税收考点总结财政与税收是初级经济师考试中的重要部分,涵盖了众多的知识点和考点。

以下是对初级经济师财政与税收相关考点的详细总结。

一、财政的概念与职能财政,简单来说,就是政府为了满足社会公共需要,对一部分社会产品进行的集中性分配。

财政具有资源配置、收入分配、经济稳定和发展这三大职能。

资源配置职能,是指通过财政收支活动,引导人力、物力、财力等社会经济资源在不同地区、不同部门、不同产业之间的合理流动和有效配置。

例如,政府对基础设施建设的投入,就是为了优化资源配置,促进经济发展。

收入分配职能,旨在调节收入分配,缩小贫富差距,实现社会公平。

政府通过税收、社会保障等手段,对高收入者征收较多的税款,为低收入者提供保障和福利,从而达到公平分配的目的。

经济稳定和发展职能,则是通过财政政策的运用,促进经济的稳定增长和充分就业,保持物价稳定,实现国际收支平衡。

比如,在经济衰退时,政府增加支出、减少税收,刺激经济复苏。

二、财政支出财政支出是政府为履行职能而发生的资金耗费。

按支出的经济性质分类,可分为购买性支出和转移性支出。

购买性支出是政府直接购买商品和服务的支出,对社会生产和就业有直接影响。

转移性支出则是政府将资金无偿转移给居民和企业,如社会保障支出、财政补贴等,对分配有直接影响。

按支出的功能分类,包括一般公共服务支出、国防支出、公共安全支出、教育支出、科学技术支出、文化体育与传媒支出、社会保障和就业支出、医疗卫生与计划生育支出、节能环保支出等。

财政支出规模的衡量指标有绝对规模指标和相对规模指标。

绝对规模指标是指财政支出的实际数额。

相对规模指标则通常用财政支出占国内生产总值的比重来衡量。

影响财政支出规模的因素众多,包括经济发展因素、政治因素、经济体制制度因素、社会因素等。

三、财政收入财政收入是政府为履行职能而筹集的资金。

税收是财政收入的最主要形式。

税收具有强制性、无偿性和固定性的特征。

我国现行的税收体系包括流转税、所得税、财产税、资源税和行为税等。

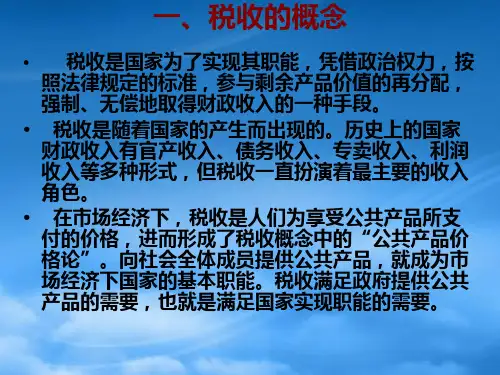

第八章税收原理第一节税收概述一、税收的含义按照法律预先规定的标准,强制地、无偿地取得财政收入的一种手段。

(一)税收性质属分配范畴,体现着特定的分配关系(二)税收是国家取得财政收入的重要方式(三)国家征税凭借的是政治权力二、税收的形式特征(一)强制性税收的强制性是指税收是国家凭借政治权力,以法令的形式强制课征的,应纳税者必须履行缴纳义务,按照税法的规定照章纳税,违反者要受到法律制裁。

(二)无偿性税收的无偿性是指国家征税后,税款即为国家所有,既不需要偿还,也不需要对直接的纳税人付出任何代价。

(三)固定性税收的固定性是指征税前就以法律形式预先规定了纳税人、征税对象和税率等税制要素,纳税人必须按规定标准纳税,政府也只能按预先的规定征税,不得随意更改。

三、税收的经济影响(一)税收对生产领域的影响1、所谓税收效应,指的是纳税人因国家课税而在其经济选择或经济行为方面做出的反应。

2、收入效应,即受税收的影响,个人可支配收入下降,为维持原有收入和消费水平,迫使人们增加劳动,减少闲暇;3、替代效应,即政府课税使劳动与闲暇的相对价格发生变化,劳动收入下降而使闲暇的相对效应增加,从而引起个人以闲暇替代的行为。

(二)税收对分配领域的影响1、对企业利润分配的调节,如通过流转课税和所得课税,使一般企业的正常生产经营都只能获得合理的适度利润;通过差别税负政策,发挥税收促进产业结构和产品结构的调节效应。

2、调节个人收入分配,在分配环节课征累进的综合个人所得税,使高收入阶层比低收入阶层承担较重的税收,并且能够随着不同个人的收入增减变化,灵活调节其收入水平,缩小收入差距。

(三)税收对经济稳定的影响1、经济危机时期,政府可以通过减税来增加人们的可支配收入,从而扩大社会总需求,刺激投资和消费;2、经济繁荣时期,政府又可以通过增税来压低人们的可支配收入,从而压缩社会总需求,抑制投资和消费。

四、税收分类(一)按课税对象的性质分类1、商品课税商品课税也称流转课税,是指对纳税人的商品和劳务的流转额课征的税;包括增值税、营业税、消费税、关税等。

经济学原理知识:税收和转移支付原理——如何通过税收和转移支付调节收入分配税收和转移支付是现代经济中非常重要的调节收入分配的手段。

通常情况下,国家通过税收来从高收入者那里征收部分收入,然后将这些收入转移给低收入者,以实现收入再分配的目的。

本文将从税收和转移支付的原理出发,阐述如何通过这两种手段来实现收入再分配。

一、税收原理税收是政府从自然人、法人或其他组织的收入、财产、交易等方面征收的一种财政收入。

税收征收是国家的一项重要政策手段,可以用于促进经济发展、调节收入分配、保障社会公共服务、实现宏观经济稳定等多方面的目的。

1.税收的目的税收的主要目的是为了获得可支配收入,进而为国家提供财政资金,以支持国家经济建设、发展社会事业等公共服务。

同时,税收也是促进收入再分配的一种手段,可以减少收入差距,提高社会公正度。

此外,税收还可以用于促进经济发展,并对经济进行调控,防止经济失衡。

此外,税收也可以用于调节生态环境,消除污染和资源浪费等负面影响。

2.税收的分类根据征收的对象和方式,税收可以分为直接税和间接税。

直接税主要是针对个人收入、企业利润等直接征税,如个人所得税、企业所得税等。

间接税是针对商品销售、交易等征收的税费,如增值税、营业税等。

此外,税收还可以根据政府目的的不同,分为收入税、福利税、消费税、财产税等。

收入税主要是针对个人收入征收;福利税主要是针对特定群体收入征税,如油气、烟酒税等;消费税是针对消费行为征收,如增值税等;财产税是针对财富或资产的征收,如房产税、土地税等。

3.税收的原理税收的基本原理是公平原则。

税收是政府收入的主要来源,并直接关系到社会公正性和公群利益。

税收的科学设计需要考虑征收标准的制定、税率的设定等因素,强调公平原则的效应,避免对不同阶层、行业征收相同的税规。

其中,征收标准通过为不同收入、不同性质的税贡献者确定不同的征税标准。

税率的设定考虑到收入分布的情况,避免高收入部分应承担的税额过于低,以及低收入部分承担的税负过重。