- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

3 . 0 q u 4 . 8 6 q d 0 . 9 2 q u 3 m 2 S 0 ( 1 u ) a 3 ( 1 d ) x S X , 0 } { 3 q u 2 q d m S 0 ( 1 u ) a 2 ( 1 d ) x{

S X , 0 } 3 q u q d 2 m S 0 ( 1 u a ) 1 d ( x ) 3 S X { , 0 q d 3 m S 0 ( 1 d a ) 4 S x X , 0 } {

上升状态价格因子和下降状态价格因子仅同股 票价格在每个阶段的上升因子、下降因子、期 权有效期(每个时段)的长短以及期权有效期内 的无风险收益率有关,而同股票价格和期权确 定的执行价格无关。

对上述例子的应用

u(erT1)0.1(e0.02 51)0.37342

ud

0.2

q ue rT (1 )e 0 .02 0 5.62 6 0 .651 81111

2 q u q d m S 0 ( 1 a u ) 1 x d ( ) 3 S { X , 0 } q d 2 m S 0 ( 1 a d ) 4 S x X , 0 } {

对于第1阶段各状态的期权价值有

1 0 . 3 q u 1 3 . 7 q d 4 . 6 9 q u 3 m a x { S 0 ( 1 u ) 4 S X , 0 } 3 q u 2 q d m a x { S 0 ( 1 u ) 3 ( 1 d ) S X , 0 } 3 q u q d 2 m S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X , { 0 } q d 3 m S 0 ( 1 u a ) 1 d ( ) x 3 S X , 0 { }

• 买权未来价值是不确定的,有风险.买权和股票组合可 以消除这种风险.同时来考虑是否能从中找到期权的 价值.

• 如果按比例持有股票和卖出相应的期权,股票上涨的 收益可能被期权的损失弥补

首先确定应买入的股票数A使得组合在期末的收益 在两种状态(价升或价降)下都相同。 如果股票价格上升至33元,组合在到期日的价值 为

7 . 1 q u m 4 S 0 ( 1 u a ) 3 ( 1 d x ) S X , 0 } { q d m S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X , 0 { } 0 . 3 q u m 3 S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X , 0 { } q d m S 0 ( 1 u a ) 1 d ( ) 3 x S X , 0 } {

erT(1u)u(erT1)

ud

ud

qu erT(`1市场) 的上升状态价格因子 qd erT市场的下降状态价格因子

CquRuqdRd

q u m S 0 ( 1 a u ) x S X , 0 } { q d m S 0 ( 1 a d ) x S X , 0 } {

2 q u q d m S 0 ( 1 u a ) 3 ( 1 d x ) S X , 0 { } q d 2 m S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X , { 0 }

4 . 6 q u 7 9 . 1 q d 0 4 . 3 q u 2 3 m S 0 ( 1 a u ) 3 ( 1 x d ) S X { , 0 }

33122719

3

3

根据无套利原理,这就要求无风险投资在期末的 收益同为9元,因而期初用于无风险投资的资金应 为

e0.10.258.78

这也应该是期初用于投资组合的资金,由此得

买入3期0权的1价C格应该8.定78为, 1.C 22元 1 0 8 .7 8 1 .2 2

(b)期权价值树

(c)无风险收益树

股票价格树: 给出股票在不同阶段不同状态确定的价 格.

期权价值树: 根据股票在不同阶段不同状态确定的价 格以及期权确定的执行价格,给出期权在相应状态 的价值,其在初始状态的价值就是要确定的期权价 格.

无风险收益树: 无风险资产在不同阶段不同状态的价 格,这是进行无套利定价的标准.

其中2是期3权3被A,执2行后投资者的付出;

如果股票价格下降至27元,期权不被执行,组合 的价值为

。

在到期日这两个2 7值A应相等,且应等于无风险投资

的收益。

令

33A2 ,27A

解之得

即该A组合1应,/由3 买入1/3股该股票和卖出一份该股票

的买入期权组成。无论股票的价格是升还是降, 组合在期末的价值

S X ,0 } q d 4 m S 0 a ( 1 d x )4 { S X ,0 }

i 4 0 4 i q u 4 iq d imS a 0(1 x u ){ 4 i(1 d )i S X ,0 }

• 期权的价格就可以利用无套利原理从这有限个确 定的股票价格(期权的收益)来进行估计.

• 表面看把股票价格的变动只有两种可能,现实中,股 票价格可是千变万化.不过我们可以通过增加期数 来扩大股票价格变动的范围. 时间区间分得越小, 在到期日确定的股票价格状态 越多, 计算越复杂,所得期权价格估计越接近于真实 的价格.

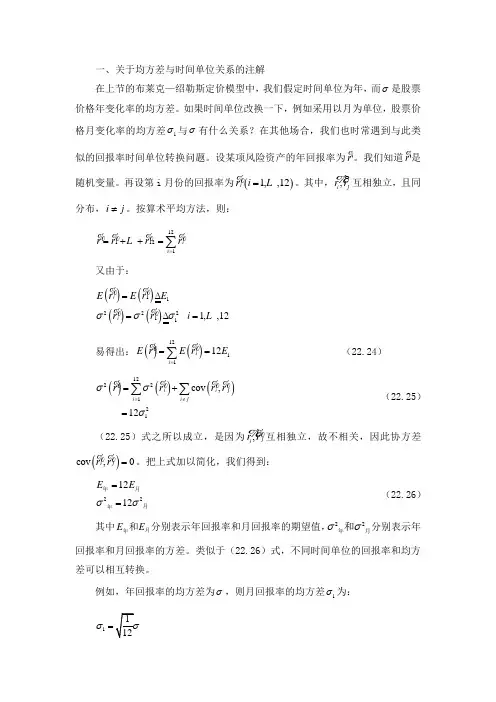

2). 二项式定价的基本过程

设有这样一个以某股票为标的资产的3月期欧式买入期权,股票 现行的市场价格为30元,期权确定的执行价格为31元。设已知3 个月后股票价格要么上升10%,要么下降10%,市场的无风险利 率为10%(年利率),试确定该期权的价格。

33

2

1.025

30

?

27

1 0

1.025

(a)股票价格树

期权定价的二项式方法

1). 定价原理 2). 二项式定价的基本过程 3). 期权定价的二项式公式 4). 二项式定价公式推导 5). 美式期权的定价

1). 定价原理 无套利定价原理:

具有相同收益不同头寸的价格应该相同。

在到期日现金流完全相同的两个组合,它们期初的 现金流必定也完全相同 (债券期货为例).

计算相关数据

u(erT1)0.1(e0.051)0.324859

ud

0.10.05

q u e r( T 1 ) e 0 .0(5 1 0 .32)4 0 .6 84 52 9214

qd erT0.309016

根据期权确定的执行价格以及股票在最后 阶段不同状态的价格,计算期权在最后阶 段各状态的价值 .

2 q u q d m S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X , { 0 } q d 2 m S 0 ( 1 u a ) 1 d ( ) x 3 S X , 0 { }

0 . 2 q u 2 0 . 3 q d 3 0 q u 2 m S 0 ( 1 a u ) 2 ( 1 x d ) 2 { S X , 0 }

期权在股票价格上升状态下的收益

期权在股票R 价u格 下m 降状S 态0 a (1 下 x 的u 收) { 益S X ,0 }

构建一个组R d 合 ,m 买a x 入{ S A0 股(1 股 d 票), S 卖X 出,0 一}份买入期权

组成,要求在期权到期日无论何种情况出现,组 合的价值相同

A 0 ( 1 S u ) R u A 0 ( 1 S d ) R d A Ru Rd

S0(u d)

根据无套利原理,买入期权的价格C应满足方程

S 0 A C [A 0 (1 S u ) R u ]e rT

将A代入得

C e r[ TR d (1)R u]

qde rTe 0 .02 5 0 .37 3 0 .3 46 2420

Ru 2,Rd 0

C q uR u q dR d 0 .61 1 2 1 1 .21 .21

在期权价值树上进行计算

qu Ru

C

2

0.61111

1.22

qd

Rd

0.3642

0

计算期权价格的价格树(二叉树)

计算期权在不同状 态的价值

13.79

18.03

22.846 10.867

10.3 7.57

3.08

7.14 4.69

0.33 0.22

0.0

期权价格树

0.5215 0 0

4). 二项式定价公式推导

对于第3阶段各状态的期权价值有

1 . 0 8 q u m 3 S 0 ( 1 u a ) 4 S X x , 0 } q d { m S 0 ( 1 u a ) 3 ( 1 d x ) S X , { 0 }

• 无风险资产在每个阶段的收益率应该根据无风险资 产的年收益率及每个阶段的时间长度来确定. 在本例 中,每阶段无风险资产的收益率为 10%/4=0.025

确定期权的价格 无套利定价: 考虑组合 买入A股该股票和卖出该股票的一份买入期权组成。

要求组合在期权到期日的收益无论股票价格是升还是 降都应同无风险投资的收益相等。

期初的价值(期权的价格)

C 7 . 5 q u 1 7 . 3 q d 0 3 . 0 q u 4 m 8 S 0 ( 1 u ) a 4 S X , 0 x } 4 q u 3 q { d m S 0 ( 1 u ) a 3 ( 1 d ) x{ S X , 0 } 6 q u 2 q d 2 m S 0 ( 1 u a ) 2 ( 1 d x ) 2 S X { , 0 } 4 q u q d 3 m S 0 ( 1 u a ) 1 d ( ) x 3 {

3

3). 期权定价的二项式公式

符号:

S 0 股票在期初的价格, S X 期权确定的执行价格,