所得税测算表

- 格式:xls

- 大小:21.00 KB

- 文档页数:2

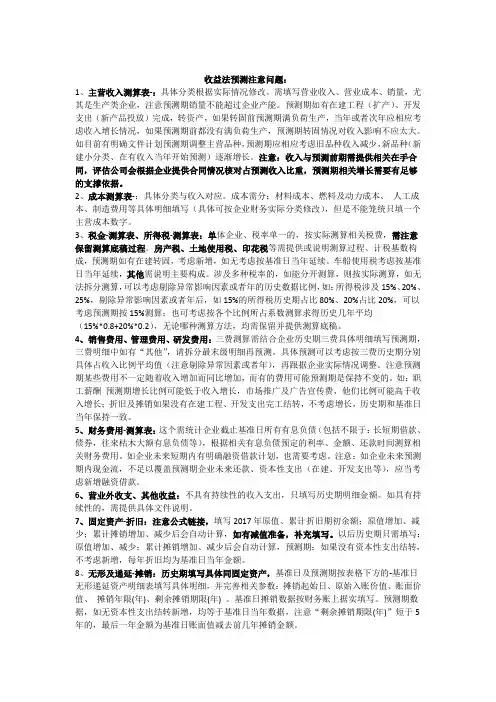

收益法预测注意问题:1、主营收入测算表-:具体分类根据实际情况修改。

需填写营业收入、营业成本、销量,尤其是生产类企业,注意预测期销量不能超过企业产能。

预测期如有在建工程(扩产)、开发支出(新产品投放)完成,转资产,如果转固前预测期满负荷生产,当年或者次年应相应考虑收入增长情况,如果预测期前都没有满负荷生产,预测期转固情况对收入影响不应太大。

如目前有明确文件计划预测期调整主营品种,预测期应相应考虑旧品种收入减少,新品种(新建小分类、在有收入当年开始预测)逐渐增长。

注意:收入与预测前期需提供相关在手合同,评估公司会根据企业提供合同情况核对占预测收入比重,预测期相关增长需要有足够的支撑依据。

2、成本测算表-:具体分类与收入对应。

成本需分:材料成本、燃料及动力成本、人工成本、制造费用等具体明细填写(具体可按企业财务实际分类修改),但是不能笼统只填一个主营成本数字。

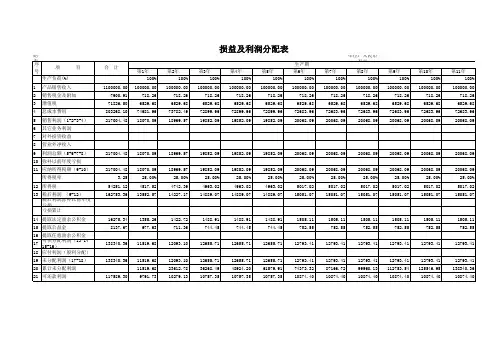

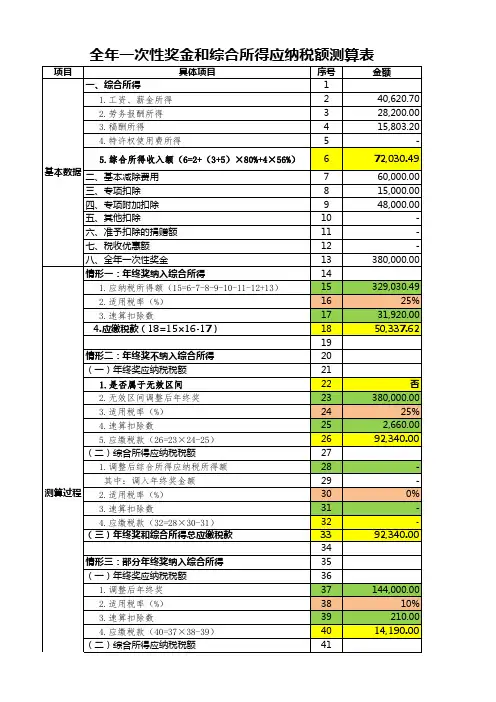

3、税金-测算表、所得税-测算表:单体企业、税率单一的,按实际测算相关税费,需注意保留测算底稿过程。

房产税、土地使用税、印花税等需提供或说明测算过程、计税基数构成,预测期如有在建转固,考虑新增,如无考虑按基准日当年延续。

车船使用税考虑按基准日当年延续,其他需说明主要构成。

涉及多种税率的,如能分开测算,则按实际测算,如无法拆分测算,可以考虑剔除异常影响因素或者年的历史数据比例,如:所得税涉及15%、20%、25%,剔除异常影响因素或者年后,如15%的所得税历史期占比80%、20%占比20%,可以考虑预测期按15%测算;也可考虑按各个比例所占系数测算求得历史几年平均(15%*0.8+20%*0.2),无论哪种测算方法,均需保留并提供测算底稿。

4、销售费用、管理费用、研发费用:三费测算需结合企业历史期三费具体明细填写预测期,三费明细中如有“其他”,请拆分最末级明细再预测。

具体预测可以考虑按三费历史期分别具体占收入比例平均值(注意剔除异常因素或者年),再跟据企业实际情况调整。

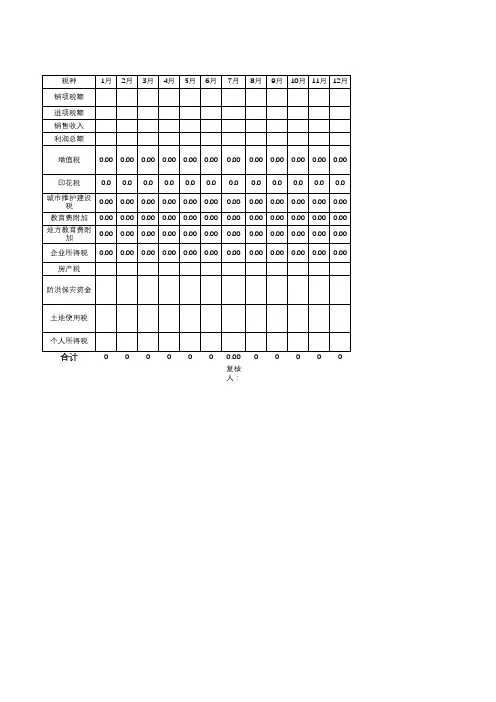

个人所得税计算方法一、每月的工资、薪金收入个人所得税1、月工资、薪金收入的内容月工资薪金收入是指工资、津贴、科研劳务、课时酬金、奖金、补贴以及在校取得的其他所得,不包含住房公积金、社会保险(工资中)。

2、个人所得税计算方法:月个人所得税=应纳税所得额×适用税率-速算扣除数=(月工资、薪金收入-费用扣除标准)*适用税率-速算扣除数=(月工资薪金收入-1600)*适用税率-速算扣除数如:某教授本月取得工资1000元,津贴2000元,课时费收入500元,科研劳务收入1000元,则本月应纳个人所得税计算如下:本月应纳个人所得税=〔(1000+2000+500+1000)-1600〕*15%-125=310(元)注:我校当月工资、薪金收入应纳个人所得税在次月的工资中代扣代缴。

二、年终一次性奖金个人所得税1、全年一次性奖金全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定计算缴纳个人所得税。

2、一次性奖金应纳税额=当月取得全年一次性奖金×适用税率-速算扣除数如:某教授12月取得全年一次性课时酬金50000元,则年终一次性酬金个人所得税计算如下:确定税率:50000/12=4166.70 则税率为15%年终奖金个人所得税=50000×15%-125=7375(元)附表:个人所得税税率表(工资、薪金所得适用)级数全月应纳税所得额税率(%)税率速算扣除数1 不超过500元的5%2 超过500元至2000元的部分10%253 超过2000元至5000元的部分15%1254 超过5000元至20000元的部分20%3755 超过20000元至40000元的部分25%13756 超过40000元至60000元的部分30%33757 超过60000元至80000元的部分35%63758 超过80000元至100000元的部分40%10375年终奖缴税算法个税法修改后,有关纳税人全年一次性奖金如何计算缴纳个税一度引发关注。

企业所得税核定征收测算表-法律文书金额单位:元

纳税人识别号

纳税人名称

法人代表

财务负责人

纳税人地址

联系电话

核定征收方式经济类型

所属行业

核定征收测算核定方式

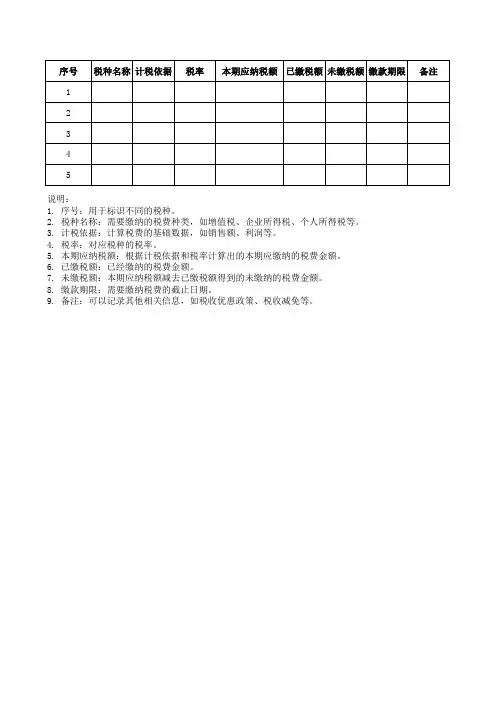

测算

因素

测算

应税所得率

应纳税所得额

税率

年应纳税额

当地同类或类似行业中经营规模和收入水平相近的纳税人税负水平销售(营业)收入或成本加合理的费用和利润

耗用的原材料、燃料、动力等

其他方式

年应纳企业所得税额

测算核定过程说明

主管地税(征收)机关:(公章)

年月日

经办人员:(签章)

年月日

县(市、区)级地税机关意见:经办人签章:

(公章)

年月日。

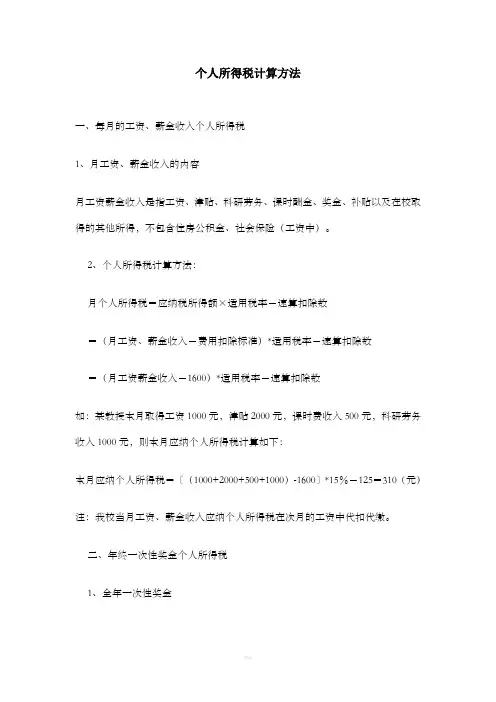

企业所得税扣除标准表企业所得税是指企业按照国家税法规定,依法缴纳的税收。

在税法中,对企业所得税的扣除标准进行了明确规定,企业需要按照规定的标准进行申报和缴纳。

在实际操作中,了解企业所得税扣除标准表对企业财务管理和税务申报具有重要意义。

下面将详细介绍企业所得税扣除标准表的相关内容。

首先,企业所得税扣除标准表主要包括应税所得、准予扣除的成本、费用、损失、准予加计扣除的项目等内容。

应税所得是指企业在一定期间内取得的应税所得额,按照国家税法规定,应税所得需要按照规定的税率进行计算缴纳企业所得税。

准予扣除的成本、费用、损失是指企业在取得应税所得时,可以在计算应税所得额时予以扣除的成本、费用、损失等项目。

准予加计扣除的项目是指国家对某些项目给予特殊政策,允许企业在计算应税所得额时加计扣除的项目。

其次,企业所得税扣除标准表根据企业所得税法律法规的规定进行制定。

企业需要按照国家税法规定的标准填写企业所得税申报表,申报企业所得税。

在填写企业所得税申报表时,企业需要按照企业所得税扣除标准表的要求,合理计算应税所得额,正确申报企业所得税。

企业所得税扣除标准表的制定,有利于规范企业的税务申报行为,保障国家税收的正常征收。

再次,企业所得税扣除标准表的内容涉及到企业的财务管理和税务申报。

企业需要认真了解企业所得税扣除标准表的相关内容,合理安排企业的财务成本、费用和损失,合理利用准予加计扣除的项目,降低企业的税负,提高企业的经济效益。

同时,企业需要严格按照企业所得税扣除标准表的要求,合规申报企业所得税,遵守国家税法规定,维护国家税收秩序。

最后,企业所得税扣除标准表是企业所得税申报和缴纳的重要依据。

企业需要认真了解企业所得税扣除标准表的相关内容,合理计算应税所得额,正确填写企业所得税申报表,依法缴纳企业所得税。

同时,企业需要加强内部管理,建立健全的财务制度和税务管理制度,规范企业的财务和税务行为,确保企业的合规经营和持续发展。

说明:

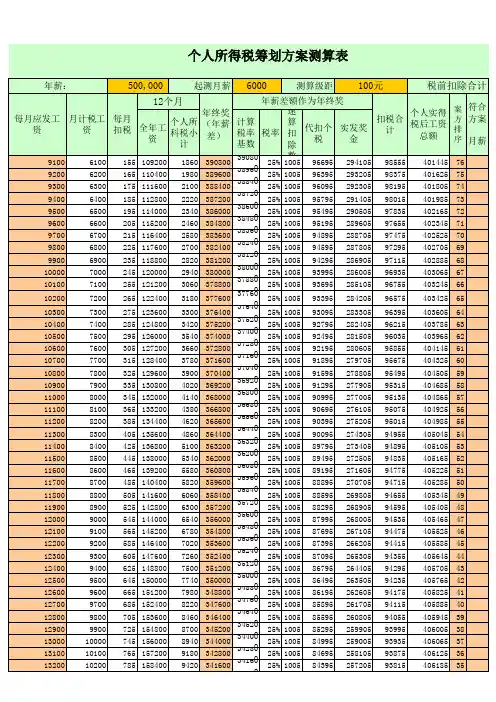

1、年薪差或年终奖18000.01元比18000元多1分钱,多交个人所得税:1156元;

年薪差或年终奖54000.01元比54000元多1分钱,多交个人所得税:4950元;

年薪差或年终奖108000.01元比108000元多1分钱,多交个人所得税:4950元;

年薪差或年终奖420000.01元比420000元多1分钱,多交个人所得税:19300元;

年薪差或年终奖660000.01元比660000元多1分钱,多交个人所得税:30200元;

年薪差或年终奖960000.01元比960000元多1分钱,多交个人所得税:88000元;

2、本测算表使用方便,全部公式设置,测算时只需输入年薪、起测月薪、测算级距、税前扣除合计四项数据。

如果最后一栏的“最佳”显示在表中最上方一行,则以千为单位改小起测月薪,如果“最佳”显示在倒数。

倒数。

递延所得税会计账务处理、附工作底稿及附注模板一、递延所得税的理论对于没学过递延所得税理论的同学,学起来可能有点吃力,因为当年学递延所得税的时候,反反复复花了好多时间。

懂理论的同学,可以直接跳到第二个标题。

不过也没关系,即使理论看的云里雾里,把后面的关于递延所得税那几种情况记住,就足以应对实务。

讲递延所得税之前,先讲几个概念:账面价值、计税基础、可抵扣暂时性差异、应纳税暂时性差异。

1、账面价值:就是资产负债表中的数。

2、计税基础:计税基础,可以理解为税法口径的资产负债表中各个科目的账面价值。

而企业对外报出的报表,是会计口径的报表。

学财务管理的时候,还会接触到管理口径的报表。

那么,税法口径的账面价值怎么确定呢?换个说法,计税基础怎么确定呢?一般来说,资产的计税基础就是购买时的付出的对价,也就是历史成本。

但在会计中,有些资产是以公允价值计量的,比如金融资产,这时候, 账面价值和计税基础就不一样了。

绝大多数情况,计税基础和账面价值是一样的,只要把不一样的地方记住就可以了。

下面会讲到计税基础和账面价值不一样的地方。

3、可抵扣暂时性差异。

资产的账面价值< 计税基础,或负债的账面价值> 计税基础,就会形成可抵扣暂时性差异。

资产的账面价值< 计税基础可以这么理解:资产会消耗掉,然后进入损益,账面价值小于计税基础,说明会计口径消耗得快,税法口径消耗得慢,税法口径会把多消耗的那部分纳税调增。

调增的这部分,以后年度还是可以抵扣的,所以叫可抵扣暂时性差异。

负债的账面价值> 计税基础可以这么理解:比如预计负债,税法规定,负债真正发生的时候才能确认,预计负债只是预提,税法不认,计税基础是0,那么账面价值就会大于计税基础。

企业确认预计负债,对应的损益科目是营业外支出,影响利润了,在计算所得税的时候调增,在真正发生的时候才可以抵扣,所以叫可抵扣暂时性差异。

4、应纳税暂时性差异:资产的账面价值> 计税基础,或者负债的账面价值<计税基础,就会形成应纳税暂时性差异。

公司所得税审定征收测算表

金额单位:元纳税人识

别名

纳税人名法人代表财务负责称人

纳税人地联系电话址

审定征收经济种类所属行业方式

审定征收测算

审定方式测算测算应税所得应纳税所税率年应纳税

要素额率得额额

当地同类或近似

行业中经营规模

和收入水平邻近

的纳税人税负水

平

销售 (营业 )收入或

成本加合理的费

用和收益

耗用的原资料、

燃料、动力等

其余方式

年应纳公司所得

税额

测算审定过程说明

主管地税 (征收 )机关: (公章 )经办人员:(签章)

年月日年月日县(市、区)级地税机关建议:

经办人签章:

(公章)

年月日。