A06216剩余财产计算和分配明细表

- 格式:doc

- 大小:30.50 KB

- 文档页数:3

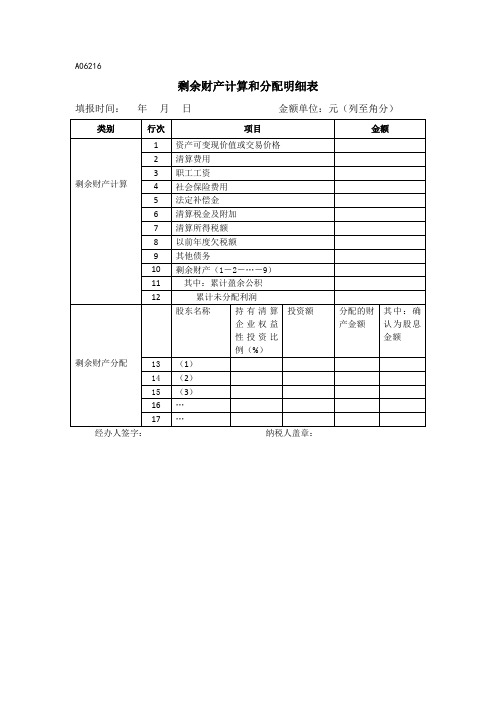

A06216剩余财产计算和分配明细表填报时间:年月日金额单位:元(列至角分)经办人签字:纳税人盖章:【表单说明】《剩余财产计算明细表》一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

剩余财产计算和分配明细表填报时间:年月日金额单位:元(列至角分)经办人签字:纳税人盖章:附表三《剩余财产计算明细表》填报说明一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

附表三剩余财产计算和分配明细表清算期间:年月日至年月纳税人识别号纳税编码填报日期:年月日纳税人名称:金额单位:元(列至角分)经办人签字:纳税人盖章:剩余财产计算明细表填报说明一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

剩余财产计算和分配明细表实例剩余财产计算和分配明细表实例一、简介剩余财产计算和分配明细表是财产分配中非常重要的一环,它可以帮助我们清晰地了解财产的情况,指导我们如何合理地进行财产分配。

今天,我们就来深入探讨剩余财产计算和分配明细表的相关内容。

二、剩余财产计算和分配明细表的基本概念1. 什么是剩余财产计算和分配明细表?剩余财产计算和分配明细表是在对财产进行合理分配后,用于记录剩余财产的详细情况的一种表格或清单。

它包括了各类财产的具体数额以及分配给每个相关方的金额,可以清晰地展现出每一笔财产的去向。

2. 剩余财产计算和分配明细表的意义和作用剩余财产计算和分配明细表的制作有利于保证财产分配的公平合理,避免因为某些财产被遗漏或计算错误而引发的矛盾和纠纷。

它也可以帮助相关方清晰地了解自己的得到的部分,在理性、合理的基础上进行申诉或者感谢。

剩余财产计算和分配明细表在财产分配过程中起到了至关重要的作用。

三、剩余财产计算和分配明细表的制作方法和流程1. 收集财产信息需要收集所有的财产信息,包括但不限于房产、汽车、存款、股票、债券等各类财产。

对于不动产和动产的财产需要进行详细的登记和核对,确保没有遗漏。

2. 计算剩余财产在分配财产给各个相关方后,剩余的财产就是要记录的对象。

需要按照一定的规则和标准对剩余的财产进行计算,并将计算结果记录在表格中。

3. 分配明细记录在剩余财产计算完毕后,需要将每一笔剩余财产的具体数额和分配给每个相关方的金额详细记录在表格中。

这一步需要格外小心,确保记录的准确性和清晰度。

四、个人观点和理解对于剩余财产计算和分配明细表,我个人认为在财产分配中起到了至关重要的作用。

它不仅可以帮助各方清晰地了解财产的分配情况,还可以作为后续财产管理和争议解决的重要依据。

在制作和记录剩余财产计算和分配明细表时,需要细心、认真,确保准确无误。

五、总结通过本文的介绍,我们可以清晰地了解到剩余财产计算和分配明细表的基本概念、制作方法和流程。

精心整理附表三

剩余财产计算和分配明细表

清算期间:年月日至年月

经办人签字:纳税人盖章:

1.

2.

3.

4.

5.

6.

7.

8.

9.

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

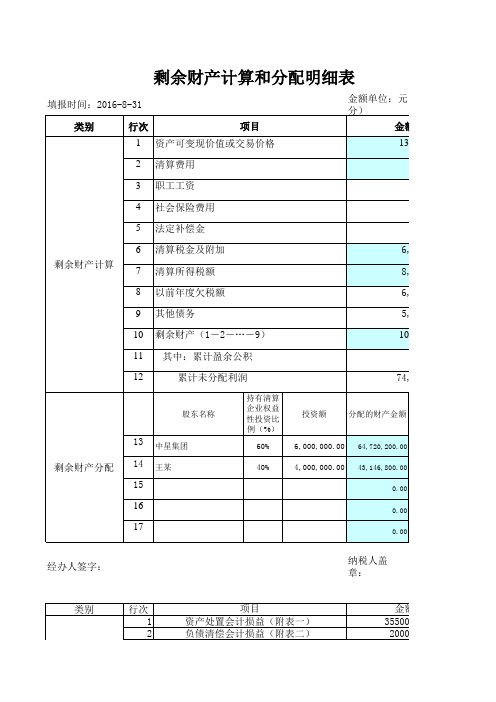

14.第13-17行“持有清算企业权益性投资比例”列:填报清算企业的各股东持有清算企业的权益性投资比例。

15.第13-17行“投资额”列:填报清算企业各股东向清算企业进行权益性投资总额。

16.第13-17行“分配的财产金额”列:填报清算企业的各股东从清算企业剩余财产中按照其持有的清算企业的权益性投资比例分得的财产金额。

17.第13-17行“其中确认为股息金额”列:填报清算企业的各股东从清算企业剩余财产分得财产中,相当于累计未分配利

润和累计盈余公积按照其持有清算企业权益性投资比例计算确认的部分。

清算企业的非企业所得税纳税人股东不填此列。

四、表内及表间关系

1.第10行=本表第1-2-…-9行。

2.第2行=主表第3行。

3.第6行=主表第4行。

4.第7行=主表第16行。

附表三剩余财产计算和分配明细表清算期间:年月日至年月纳税人识别号纳税编码填报日期:年月日剩余财产计算明细表填报说明一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

14.第13-17行“持有清算企业权益性投资比例”列:填报清算企业的各股东持有清算企业的权益性投资比例。

A06216《剩余财产计算和分派明细表》【分类索引】业务类别申报纳税表单类型纳税人填报设置依据(表单来源)政策规定表单【政策依据】《国家税务总局关于印发〈中华人民共和国企业清算所得税申报表〉的通知》(国税函〔2020〕388号)【表单】剩余财产计算和分派明细表填报时刻:年月日金额单位:元(列至角分)类别行次项目金额剩余财产计算1资产可变现价值或交易价格2清算费用3职工工资4社会保险费用5法定补偿金6清算税金及附加7清算所得税额8以前年度欠税额9其他债务10剩余财产(1-2- (9)经办人签字:纳税人盖章:【表单说明】《剩余财产计算明细表》一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据依照《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明“资产可变现价值或交易价钱”:填报纳税人全数资产的可变现价值或交易价钱金额。

“清算费用”:填报纳税人清算进程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的治理、变卖及分派所需的评估费、咨询费等费用,清算进程中支付的诉讼费用、仲裁费用及公告费用,和为保护债权人和股东的合法权益支付的其他费用。

“职工工资”:填报纳税人清算进程中归还的职工工资。

“社会保险费用”:填报纳税人清算进程中归还欠缴的各类社会保险费用。

“法定补偿金”:填报纳税人清算进程中依照有关规定支付的法定补偿金。

“清算税金及附加”:填报纳税人清算进程中发生的除企业所得税和许诺抵扣的增值税之外的各项税金及其附加。

“清算所得税额”:填报纳税人清算进程中应缴的清算企业所得税金额。

“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

“其他债务”:填报纳税人清算进程中归还的其他债务。

“剩余财产”:填报纳税人全数资产按可变现价值或交易价钱减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

1、如果公司账面还有资产或负债的数据,就按股东在公司的股份比例计算分配,填报资产处置损益明细表,剩余资产计算和分配明细表,负债清偿损益明细表;

2、如果是独资公司,就不用计算分配表。

所得税申请表要根据公司的净资产计算填报(资产--负债后的净额)。

3、如果账面上没有数据,就全部填0,但这种可能性很小,因为一个公司不可能没有一分钱的账目。

4、清算所得税申报表根据财务报表填写,资产处置损益明细表根据资产负债表左边的资产类科目填写,负债清偿、剩余财产分配根据资产负债表右边的负债类科目填写,剩余财产分配根据所有者权益科目来对应各股东的出资比例填写。

扩展资料

损益表的表内数字的填列内容及填列方法:

1、产品销售收入项目,应根据“产品销售收入”账户发生额分析填列。

2、产品销售成本项目,应根据“产品销售成本”账户发生额分析填列。

3、产品销售费用项目,应根据“产品销售费用”账户发生额分析填列。

4、产品销售税额附加项目,应根据“产品销售税金及附加”账户的发生额填列。

5、其他业务利润项目,应根据“其他业务收入”,“其他业务支出”账户的发生额分析计算填列。

6、管理费用、财务费用项目,应根据“管理费用”,“财务费用”账户发生额分析填列。

7、投资收益项目,应根据“投资收益”账户发生额分析填列。

8、营业外收入项目和营业外支出项目,应分别根据“营业外收入”和“营业外支出”账户分析填列,

9、产品销售利润、营业利润、利润总额等项目,可在表内计算填列。

10、以前年度损益调整项目,根据“以前年度损益调整”账户填列。

剩余财产计算和分配明细表填报时间:XX年XX月XX日金额单位:元(列至角分)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

14.第13-17行“持有清算企业权益性投资比例”列:填报清算企业的各股东持有清算企业的权益性投资比例。

15.第13-17行“投资额”列:填报清算企业各股东向清算企业进行权益性投资总额。

A06216《剩余财产计算和分配明细表》

剩余财产计算和分配明细表

填报时间:年月日金额单位:元(列至角分)类别行次项目金额

剩余财产计算1 资产可变现价值或交易价格

2 清算费用

3 职工工资

4 社会保险费用

5 法定补偿金

6 清算税金及附加

7 清算所得税额

8 以前年度欠税额

9 其他债务

10 剩余财产(1-2- (9)

11 其中:累计盈余公积

12 累计未分配利润

剩余财产分配

股东名称持有清算

企业权益

性投资比

例(%)

投资额分配的财

产金额

其中:确

认为股息

金额

13(1)

14(2)

15(3)

16 …

17 …

经办人签字:纳税人盖章:

【表单说明】

《剩余财产计算明细表》

一、适用范围

本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据

根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明

1.第1行“资产可变现价值或交易价格”:填报纳税人全部资产的可变现价值或交易价格金额。

2.第2行“清算费用”:填报纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清

算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。

3.第3行“职工工资”:填报纳税人清算过程中偿还的职工工资。

4.第4行“社会保险费用”:填报纳税人清算过程中偿还欠缴的各种社会保险费用。

5.第5行“法定补偿金”:填报纳税人清算过程中按照有关规定支付的法定补偿金。

6.第6行“清算税金及附加”:填报纳税人清算过程中发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。

7.第7行“清算所得税额”:填报纳税人清算过程中应缴的清算企业所得税金额。

8.第8行“以前年度欠税额”:填报纳税人以前年度欠缴的各项税金及其附加。

9.第9行“其他债务”:填报纳税人清算过程中偿还的其他债务。

10.第10行“剩余财产”:填报纳税人全部资产按可变现价值或交易价格减除清算费用、职工工资、社会保险费用、法定补偿金、清算税费、清算所得税额、以前年度欠税和企业其他债务后的余额。

11.第11行“其中:累计盈余公积”:填报纳税人截止开始分配剩余财产时累计从净利润提取的盈余公积金额。

12.第12行“其中:累计未分配利润”:填报纳税人截止开始分配剩余财产时累计的未分配利润金额。

13.第13-17行“股东名称”列:填报清算企业的各股东名称。

14.第13-17行“持有清算企业权益性投资比例”列:填报清算企业的各股东持有清算企业的权益性投资比例。

15.第13-17行“投资额”列:填报清算企业各股东向清算企业进行权益性投资总额。

16.第13-17行“分配的财产金额”列:填报清算企业的各股东从清算企业剩余财产中按照其持有的清算企业的权益性投资比例分得的财产金额。

17.第13-17行“其中确认为股息金额”列:填报清算企业的各股东从清算企业剩余财产分得财产中,相当于累计未分配利润和累计盈余公积按照其持有清算企业权益性投资比例计算确认的部分。

清算企业的非企业所得税纳税人股东不填此列。

四、表内及表间关系

1.第10行=本表第1-2-…-9行。

2.第2行=主表第3行。

3.第6行=主表第4行。

4.第7行=主表第16行。