万科2018版限额指标

- 格式:docx

- 大小:2.58 MB

- 文档页数:4

目录万科A2018年财务分析详细报告 (3)一、资产结构分析 (3)1.资产构成基本情况 (3)2.流动资产构成特点 (3)3.资产的增减变化 (4)4.资产的增减变化原因 (5)5.资产结构的合理性评价 (6)6.资产结构的变动情况 (7)二、负债及权益结构分析 (7)1.负债及权益构成基本情况 (7)2.流动负债构成情况 (8)3.负债的增减变化情况 (10)4.负债的增减变化原因 (10)5.权益的增减变化情况 (11)6.权益的增减变化原因 (12)三、实现利润分析 (12)1.利润总额 (12)2.营业利润 (13)3.投资收益 (13)4.营业外利润 (14)5.经营业务的盈利能力 (14)6.结论 (14)四、成本费用分析 (15)1.成本构成情况 (15)2.总成本变化情况及原因分析 (15)3.营业成本控制情况 (16)4.销售费用变化及合理性评价 (16)5.管理费用变化及合理性评价 (17)6.财务费用变化情况 (17)五、现金流量分析 (18)1.现金流入结构分析 (18)2.现金流出结构分析 (19)3.现金流动的稳定性 (20)4.现金流动的协调性 (21)5.现金流量的变化情况 (21)6.现金流量的充足性评价 (21)7.现金盈利情况分析 (22)8.现金流动的有效性评价 (22)9.自由现金流量分析 (22)六、偿债能力分析 (23)1.支付能力及还债期 (23)2.流动比率 (23)3.速动比率 (23)4.短期偿债能力变化情况 (24)5.短期付息能力 (24)6.长期付息能力 (25)7.负债经营可行性 (25)七、盈利能力分析 (25)1.盈利能力基本情况 (25)2.内部经营资产和对外长期投资的盈利能力 (26)3.对外投资的盈利能力 (26)4.内外部资产盈利能力比较 (26)5.净资产收益率 (26)6.净资产收益率变化原因 (27)7.总资产报酬率 (27)8.总资产报酬率变化原因 (27)9.成本费用利润率变化情况 (27)10.成本费用利润率变化原因 (28)八、营运能力分析 (28)1.存货周转天数 (28)2.存货周转天数变化原因 (28)3.应收账款周转天数变化情况 (29)4.应收账款周转天数变化原因 (29)5.应付账款周转天数变化情况 (29)6.应付账款周转天数变化原因 (30)7.现金周期 (30)8.营业周期 (30)9.营业周期结论 (31)10.流动资产周转天数 (31)11.流动资产周转天数变化原因 (31)12.总资产周转天数 (32)13.总资产周转天数变化原因 (32)14.固定资产周转天数 (32)15.固定资产周转天数变化原因 (33)九、发展能力分析 (33)1.营业收入增长率 (33)2.净利润增长率 (33)3.资本增长性 (33)4.可动用资金总额 (34)5.挖潜发展能力 (34)十、经营协调性分析 (34)1.投融资活动的协调情况 (34)2.营运资本变化情况 (35)3.经营协调性及现金支付能力 (35)4.营运资金需求的变化 (36)5.现金支付情况 (37)6.整体协调情况 (37)十一、经营风险分析 (38)1.经营风险 (38)2.财务风险 (38)万科A2018年财务分析详细报告一、资产结构分析1.资产构成基本情况万科A2018年资产总额为152,857,935.65万元,其中流动资产为129,507,185.63万元,主要分布在存货、货币资金、预付款项等环节,分别占企业流动资产合计的57.94%、14.55%和5.86%。

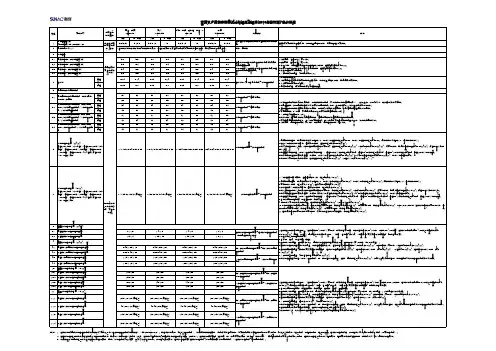

高层及多层住宅主要设计指标限额标准(2018年修订版)-华北区域

备注:1、塔楼地上和车库地下室建筑面积计算规则执行国家标准《建筑工程建筑面积计算规范》(GB/T50353-2013)。

当塔楼地上部分“可拓展建筑面积”(计算方法按规范要求,该面积须为封闭空间)占报规面积的比值超过3%且不大于15%时,可将拓展面积计入指标面积;不超过3%时,指标不调整。

塔楼地下室面积指:地上塔楼外轮廓在地下的投影面积(不是计容面积)。

2、塔楼地下室指标所涉构件指塔楼投影范围内所有构件,可不计入纯地下室外墙和纯人防墙,塔楼所属竖向构件对应基础构件如超过投影范围,均应计入。

塔楼采用筏板基础(含桩筏)时,如由于技术原因(抗倾覆、抗冲切等),筏板整体面积大于投影面积的110%时,塔楼地下室指标可不计入超出部分,超出部分钢筋和混凝土应(按面积比例)计入车库地下室部分。

3、如查本表及备注后指标无法满足塔楼地下室限额时,可按“地下室面积加权限额”复核,如能满足亦可。

地下室加权限额 =(塔楼地下室限额*塔楼地下室面积+地下车库限额*地下车库面积)/( 塔楼地下室面积+地下车库面积) 。

2018万科财务分析报告你了解万科吗?你知道2018万科财务分析报告是怎样的吗,下面给大家分享2018万科财务分析报告范本,仅供参考借鉴。

1 万科基本业务活动描述1. 1 万科简介万科企业股份有限公司( 股票代码: 000002),简称万科,成立于 1984 年 5 月,是中国目前最大的房地产开发企业。

总部设在深圳,已在全国 20 多个城市设立分公司。

公司以中国大陆市场为目标、以房地产为核心业务,涉及进出口贸易及零售投资、工业制造、娱乐及广告等业务。

投资重点主要集中在上海、北京、深圳等中国区域经济中心。

主要产品是商品住宅。

目前万科总股本为 1, 099, 521. 02 万股,其中万科最大股东华润股份有限公司持股161, 909. 48 万股,持股比例为 14. 73%。

1. 2 万科在行业内所处水平万科在领导人王石的带领下,以房地产为核心,不断发展壮大, 20XX 年品牌价值已经达到 635. 65 亿元,在房地产行业排名第一位,在中国 500 强企业中排第 19 名。

20XX 年的主营业务收入为 507 亿元,在行业内是第一位。

1. 3 万科发展状况万科主营业务为房地产开发及物业管理、零售、进出口业务、精密礼品制作、影视制作、投资、咨询等。

王石借鉴索尼的客户服务理念,在全国首创“物业管理” 概念,并形成一套物业管理体系,公司物业服务通过全国首批 ISO9002 质量体系认证。

万科 1991 年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

公司于 1988 年介入房地产领域, 1992 年正式确定大众住宅开发为核心业务,截止 2003 年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌、佛山、鞍山、大连、中山和广州 15 个城市进行住宅开发, 2004 年万科又先后进入东莞、无锡、昆山、惠州四个城市,目前万科业务已经扩展到 19 个大中城市,并确定了以珠江三角洲、长江三角洲和环渤海湾区域为中心的三大区域城市群带发展以及其它区域中心城市的发展策略。

2018年万科房地产公司财务分析报告万科A2019年财务分析报告整体情况和结论公司2019年度营业总收入3678.94亿元,同比增长率23.59%;经营活动产生的现金流金额456.87亿元,同比增长率35.9%;净利润388.72亿元,同比增长率15.10%;净资产收益率22.47%;资产负债率84.36%,净负债率(有息负债减去货币资金,除以净资产)33.9%。

公司2019年度分红派息预案:以实施分红派息时股权登记日的总股本为基数,2019年度拟合计派发现金股息人民币118亿元(含税),派息率30.38%,不送红股,不以公积金转增股本。

如以2019年末公司总股份数11,302,143,001股计算,每10股派送人民币10.45元(含税)现金股息,与去年一致。

比我预计的1.15元/股低10%,主要原因:①股息支付率从34.15%降为30.38%,②年度利润不及预期,预期400亿元,实际报表利润388.72亿元,低于预期约3%。

公司的考虑:面对疫情的不确定性环境,综合平衡决定分红总额保持不变。

股息率仍超过3.5%,还好,还好。

财报低于市场预期,肯定会因短期市场情绪因素的影响而下跌一波。

市场情绪我们无法预测,我们只要能确定公司后续年份利润是增长的,资产没有恶化,房地产调控政策不会进一步收紧,我们就可以放心持有。

我们相信久经检验的真理:短期的调整提高长期收益,短期的增长降低长期收益。

拍个脑袋,回调低于26元我就从其他开支里挤挤来加仓。

只需要看整体状况和结论,不想更多了解企业的可以返回了。

公司理念改革开放的历史机遇造就了万科,国家的繁荣和进步成就了万科。

放眼未来,只有敏锐洞察环境变化的趋势,不断拥抱变化、不断升级经营管理,万科才能在基业长青的道路上越走越远。

(我们每个成功的企业,每个成功的人,都应该感恩这个时代,感恩国家。

)万科在行业中首先提出了房地产“白银时代”的概念。

今天,白银时代已进入深水区,它的特征逐渐清晰起来。

万科A2018年经营风险报告

内部资料,妥善保管 第 1 页 共 5 页

万科A2018年经营风险报告

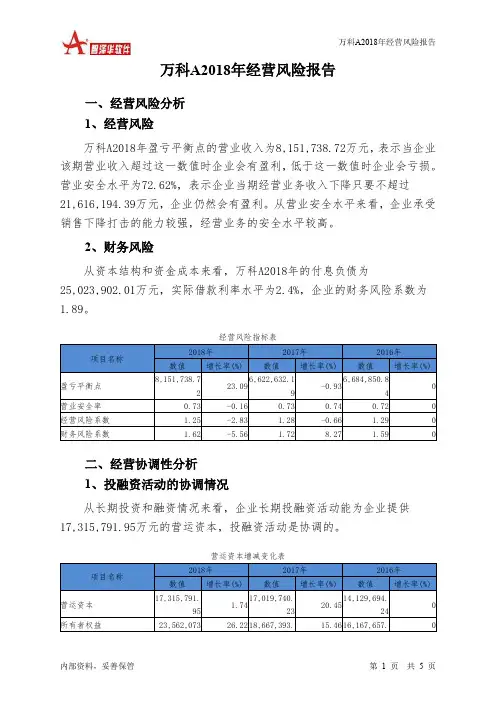

一、经营风险分析 1、经营风险

万科A2018年盈亏平衡点的营业收入为8,151,738.72万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为72.62%,表示企业当期经营业务收入下降只要不超过21,616,194.39万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,万科A2018年的付息负债为

25,023,902.01万元,实际借款利率水平为2.4%,企业的财务风险系数为1.89。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供17,315,791.95万元的营运资本,投融资活动是协调的。

营运资本增减变化表。

★精品文档★2018 万科财务分析报告你了解万科吗 ?你知道 2018 万科财务分析报告是怎样的吗,下面给大家分享2018 万科财务分析报告范本,仅供参考借鉴。

1万科基本业务活动描述1.1万科简介万科企业股份有限公司 ( 股票代码 :000002) ,简称万科,成立于 1984 年 5 月,是中国目前最大的房地产开发企业。

总部设在深圳,已在全国 20 多个城市设立分公司。

公司以中国大陆市场为目标、以房地产为核心业务,涉及进出口贸易及零售投资、工业制造、娱乐及广告等业务。

投资重点主要集中在上海、北京、深圳等中国区域经济中心。

主要产品是商品住宅。

目前万科总股本为1, 099, 521. 02最大股东华润股份有限公司持股161, 909. 万股,其中万科 48 万股,持股比例为14. 73% 。

1. 2 万科在行业内所处水平万科在领导人王石的带领下,以房地产为核心,不断发展壮大,20XX 年品牌价值已经达到635. 65 亿元,在房地产行业排名第一位,在中国500 强企业中排第19 名。

2016 全新精品资料 - 全新公文范文 -全程指导写作–独家原创1 / 19★精品文档★20XX 年的主营业务收入为507 亿元,在行业内是第一位。

1. 3 万科发展状况万科主营业务为房地产开发及物业管理、零售、进出口业务、精密礼品制作、影视制作、投资、咨询等。

王石借鉴索尼的客户服务理念,在全国首创“物业管理” 概念,并形成一套物业管理体系,公司物业服务通过全国首批ISO9002 质量体系认证。

万科 1991 年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

公司于 1988 年介入房地产领域,1992 年正式确定大众住宅开发为核心业务,截止 2003 年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌、佛山、鞍山、大连、中山和广州 15 个城市进行住宅开发, 2004 年万科又先后进入东莞、无锡、昆山、惠州四个城市,目前万科业务已经扩展到 19 个大中城市,并确定了以珠江三角洲、长江三角洲和环渤海湾区域为中心的三大区域城市群带发展以及其它区域中心城市的发展策略。

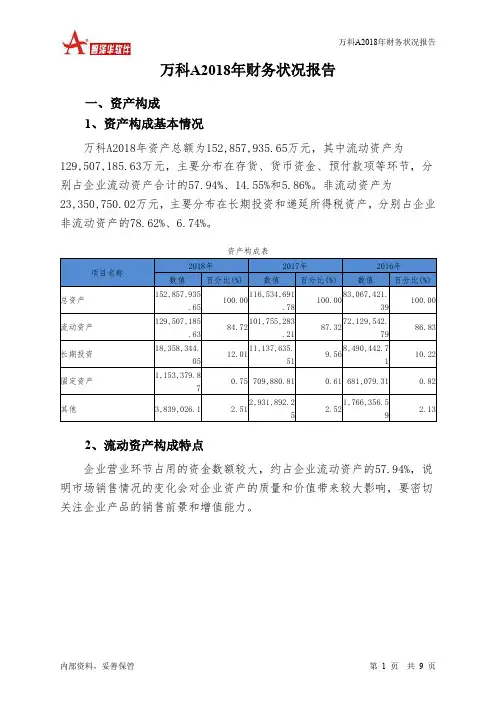

万科A2018年财务状况报告一、资产构成1、资产构成基本情况万科A2018年资产总额为152,857,935.65万元,其中流动资产为129,507,185.63万元,主要分布在存货、货币资金、预付款项等环节,分别占企业流动资产合计的57.94%、14.55%和5.86%。

非流动资产为23,350,750.02万元,主要分布在长期投资和递延所得税资产,分别占企业非流动资产的78.62%、6.74%。

资产构成表2、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.94%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3、资产的增减变化2018年总资产为152,857,935.65万元,与2017年的116,534,691.78万元相比有较大增长,增长31.17%。

4、资产的增减变化原因以下项目的变动使资产总额增加:存货增加15,221,496.98万元,长期投资增加7,220,708.54万元,货币资金增加1,429,643.76万元,其他流动资产增加1,386,576.39万元,交易性金融资产增加1,190,080.63万元,递延所得税资产增加609,820.27万元,固定资产增加443,499.06万元,无形资产增加351,508.02万元,长期待摊费用增加297,833.27万元,预付款项增加293,378.82万元,在建工程增加89,059.66万元,应收账款增加15,344.68万元,商誉增加1,076.64万元,应收票据增加255.84万元,共计增加28,550,282.55万元;以下项目的变动使资产总额减少:其他非流动资产减少711,055.48万元,其他应收款减少16,324,976.59万元,共计减少17,036,032.07万元。

增加项与减少项相抵,使资产总额增长11,514,250.48万元。

万科财务报告分析2017据表3-2显示万科的资产负债率总体发展趋势较平稳,没有要大波动,说明企业运营较稳定,一般认为资产负债率不应高于50%,而万科的资产负债率则达到78%-79%,这跟它自身的经营销售模式,和企业运营管理有关,风险较大,建议企业完善企业资金结构,多元化发展。

3.2 营运能力分析3.2.1 营运能力指标分析(1)存货周转率表3-32014 2013存货周转天数(天) 1137.24存货周转率(%) 0.32 1275.240.18(2)总资产周转率表3-4报告日期2013 2012总资产周转天数(天) 1140.47 1161.29 总资产周转率(次) 0.32 0.31(3)流动资产周转率表4-52014 2013流动资产周转率1.05 0.32流动资产周转期343.19 1126.65 (4)固定资产周转率表4-62014 2013固定资产周转率72.38 64.29固定资产周转期5.00 5.60表3-7应收账款周转率2014 2013应收账款周转率(%) 54.54 60.63应收账款周转天数6.60 6.00由表3-7的数据可知,总资产周转率非常平稳,流动资产周转率较2012年增长显著,这说明万科地产的资产运营水平比较高。

应存货周转率和固定资产周转率稳定的小幅度增长,这显示出万科地产应库存管理的压力比较小,固定资产的利用率比较高。

而应收账款周转率较2012年有所下降,说明,应收账款的回收速度有所下降,应引起管理人员的重视。

3.3.企业盈利能力分析3.3.1 资产经营盈利能力分析资本经营盈利能力,是指企业的`所有者通过投入资本经营而取得利润的能力。

反映资本经营盈利能力的基本指标是净资产收益率,即企业本期净利润与净资产的比率。

表3-8 资本经营盈利能力因素分析表金额单位:元项目2014年2013年差异平均总资产①479,205,323,490.54 378,801,615,075.37平均净资产②105,439,423,398.63 82,138,194,988.10负债373,765,900,091.91 296,663,420,087.27负债/净资产3.54 3.61 -0.07利息支出③891,715,053.49 764,757,191.68负债利息率(%) 0.24 0.26 -0.02利润总额24,291,011,249.30 21,070,185,138.11息税前利润25,182,726,302.79 21,834,942,329.79净利润18,297,549,871.24 15,662,588,423.06所得税税率(%)④25 25 0总资产报酬率(%) 5.26 5.76 -0.51净资产收益率(%) 17.27 19.21 -1.942014年总资产报酬率:=5.26%2014年净资产收益率:=17.27%根据表的资料对万科的资本经营盈利能力进行分析如下:分析对象=17.27%-19.21%=-1.94%连环替代分析:2014年:[5.76%+(5.76%-0.26%)*3.61]*(1-25%)=19.21%第一次替代(总资产报酬率):[5.26%+(5.26%-0.26%)*3.61]*(1-25%)=17.48% 第二次替代(负债利息率):[5.26%+(5.26%-0.24%)*3.61]*(1-25%)=17.54% 第三次替代(杠杆比率):[5.26%+(5.26%-0.24%)*3.54]*(1-25%)=17.27% 2014年:[5.26%+(5.26%-0.24%)*3.54]*(1-25%)=17.27%总资产报酬率变动的影响为:17.48%-19.21%=-1.73%负债利息率变动的影响为:17.54%-17.48%=0.06%资本结构变动的影响为:17.27%-17.54%=-0.27%综上,万科2013年资本经营盈利能力和2012年相比有所降低。

房地产开发质量管理体系目录一、房地产开发质量管理体系的构成 (1)(一)质量管理体系的定义 (1)(二)质量管理体系的内容 (1)(三)质量管理体系部门构成 (2)3二、部门职责 .........................................................................................................7三、工作流程 .........................................................................................................四、项目质量管理的主要内容 (7)五、开发质量管理相关制度 (11)35六、现场管理程序手册.......................................................................................七、施工过程质量控制细则 (48)八、“质量一票否决权”的使用规定 (51)一、房地产开发质量管理体系的构成(一)质量管理体系的定义管理体系是建立方针和目标并实现这些目标的体系。

质量管理体系是在质量方面指挥和控制组织的管理体系,是一个把与质量有关的组织结构、过程和资源等组织起来的有机整体,强调系统性和协调性。

(二)质量管理体系的内容(1)组织结构质量管理体系中组织结构是指企业为实现质量管理目标,在相应的管理工作中进行分工协作,在职务范围、责任、权力方面所形成的结构体系。

组织结构的本质是员工的分工协作关系。

这个结构体系的内容主要包括:职能结构即完成成本管理目标所需的各项业务工作及其关系,包括机构设臵、业务分工及相互关系。

层次机构又称组织的纵向结构,即各管理层次的构成。

在成本管理工作中,管理层次的多少,表明企业组织结构的纵向复杂程度。