协整分析与误差修正模型

- 格式:ppt

- 大小:482.50 KB

- 文档页数:50

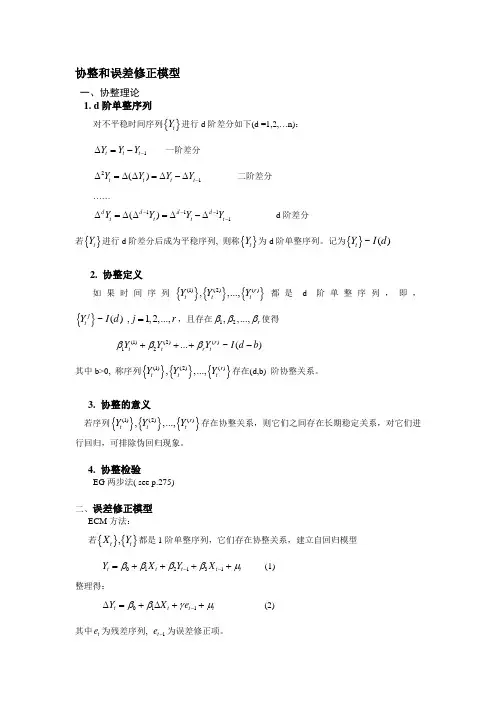

协整和误差修正模型一、协整理论 1. d 阶单整序列对不平稳时间序列{}t Y 进行d 阶差分如下(d =1,2,…n):1t t t Y Y Y -∆=- 一阶差分21()t t t t Y Y Y Y -∆=∆∆=∆-∆ 二阶差分……1111()d d d d t t t t Y Y Y Y ----∆=∆∆=∆-∆ d 阶差分若{}t Y 进行d 阶差分后成为平稳序列, 则称{}t Y 为d 阶单整序列。

记为{}~()t Y I d2. 协整定义如果时间序列{}{}{}(1)(2)(),,...,r tttY Y Y 都是d 阶单整序列,即,{}~(),1,2,...,jtY I d j r =,且存在12,,...,rβββ使得(1)(2)()12...~()r t t r t Y Y Y I d b βββ+++-其中b>0, 称序列{}{}{}(1)(2)(),,...,r t tt Y Y Y 存在(d,b) 阶协整关系。

3. 协整的意义若序列{}{}{}(1)(2)(),,...,r t tt Y Y Y 存在协整关系,则它们之间存在长期稳定关系,对它们进行回归,可排除伪回归现象。

4. 协整检验EG 两步法( see p.275)二、误差修正模型 ECM 方法:若{}{},t t X Y 都是1阶单整序列,它们存在协整关系,建立自回归模型 012131t t t t t Y X Y X ββββμ--=++++ (1) 整理得:011t ttt Y X e ββγμ-∆=+∆++ (2) 其中t e 为残差序列, 1t e -为误差修正项。

(1) 或(2) 称为ECM模型,用于短期分析。

它们的Eviews命令分别为:LS Y C X Y(-1) X(-1),或:GENR T=Y-Y(-1)GENR H=X-X(-1)GENR e= residLS T C H e(-1)三、实例根据下表,讨论时间序列的平稳性、协整关系以及它们的误差修正模型。

协整与误差修正模型的研究第一部分协整理论概述 (2)第二部分误差修正模型介绍 (4)第三部分协整与误差修正关系 (7)第四部分模型构建与检验方法 (9)第五部分实证分析应用案例 (13)第六部分结果解释与经济含义 (16)第七部分模型局限性与改进方向 (18)第八部分研究展望与未来趋势 (22)第一部分协整理论概述协整理论概述在经济学和金融学中,我们常常遇到时间序列数据之间的长期均衡关系。

然而,在实际经济活动中,这种均衡关系并不总是能够得到严格的保持,而是存在着一定程度的波动和偏差。

为了解决这一问题,经济学家们提出了协整理论。

协整理论是指两个或多个非平稳的时间序列之间存在一种长期稳定的关系。

换言之,即使各时间序列本身是随机游走的过程,它们之间也可能存在一个稳定的线性组合,使得这个组合呈现出平稳性质。

协整理论的发展为研究经济变量之间的长期动态关系提供了一个强有力的工具。

协整理论的核心思想是由 Engle 和Granger 于1987 年提出的。

他们认为,如果两个非平稳的时间序列之间存在协整关系,则这两个时间序列可以通过一个线性组合达到长期均衡状态,且这个线性组合具有零均值、有限方差和恒定自相关等特性。

在这个意义上,我们可以将协整关系看作是一种长期均衡关系的表现形式。

为了检验两个时间序列之间是否存在协整关系,Engle 和 Granger 提出了一种两步法:首先检验每个时间序列是否为非平稳过程;然后,如果这两个时间序列都是非平稳过程,再通过回归分析来检验它们之间是否存在协整关系。

这种方法被称为 Engle-Granger 两步协整检验。

除了 Engle-Granger 两步协整检验之外,还有许多其他的方法可以用来检验协整关系,例如 Johansen 检验和 Pedroni 检验等。

这些方法都可以有效地帮助我们确定不同时间序列之间的协整关系。

协整理论不仅用于检验不同时间序列之间的长期均衡关系,还可以用于构建误差修正模型。

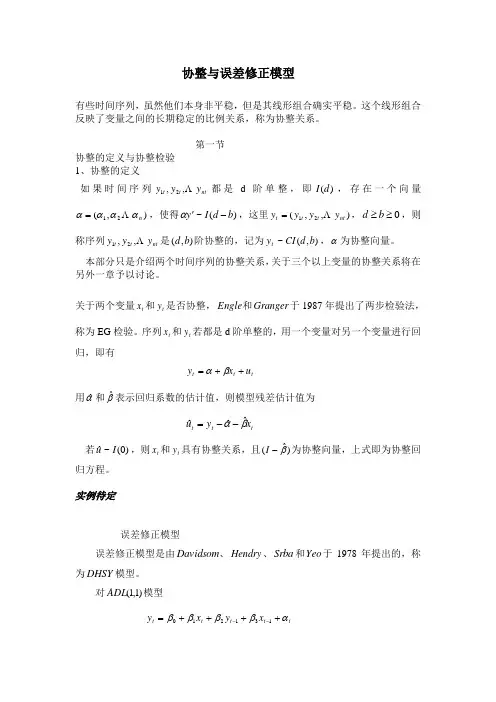

协整与误差修正模型有些时间序列,虽然他们本身非平稳,但是其线形组合确实平稳。

这个线形组合反映了变量之间的长期稳定的比例关系,称为协整关系。

第一节协整的定义与协整检验1、协整的定义如果时间序列nt t t y y y ,,21都是d 阶单整,即)(d I ,存在一个向量),(21n αααα =,使得)(~b d I y -'α,这里),,(21nt t t t y y y y =,0≥≥b d ,则称序列nt t t y y y ,,21是),(b d 阶协整的,记为),(~b d CI y t ,α为协整向量。

本部分只是介绍两个时间序列的协整关系,关于三个以上变量的协整关系将在另外一章予以讨论。

关于两个变量t x 和t y 是否协整,Engle 和Granger 于1987年提出了两步检验法,称为EG 检验。

序列t x 和t y 若都是d 阶单整的,用一个变量对另一个变量进行回归,即有t t t u x y ++=βα用αˆ和βˆ表示回归系数的估计值,则模型残差估计值为 tt t x y u βαˆˆˆ--= 若)0(~ˆI u,则t x 和t y 具有协整关系,且)ˆ(β-I 为协整向量,上式即为协整回归方程。

实例待定误差修正模型误差修正模型是由Davidsom 、Hendry 、Srba 和Yeo 于1978年提出的,称为DHSY 模型。

对)1,1(ADL 模型t t t t t x y x y αββββ++++=--131210移项后整理可得t t t t x y x y αββββββ+⎪⎪⎭⎫ ⎝⎛-+--+∆+=∆-12312101)1( 该方程即为ECM ,其中x y 2311βββ-+-是误差修正项,记为ecm 。

模型解释了因变量t y 的短期波动t y ∆是如何被决定的。

一方面,它受到自变量短期波动t x ∆的影响,另一方面,取决于ecm 。

如果变量t x 和t y 间存在着长期均衡关系,即有x y α=,式中的ecm 可以改写为x y 2311βββ-+= 可见,ecm 反映了变量在短期波动中偏离它们长期均衡关系的程度,称为均衡误差。

第6章协整和误差修正模型本章介绍含有非平稳变量结构方程或V AR的估计。

在一维模型中,我们已经看到,可以通过差分去掉一个随机趋势,得到的平稳序列,再用Box-Jenkins方法来估计模型。

在多维情况下,并不这样直接处理。

通常,整变量的线性组合是平稳的,这些变量称为协整的。

许多经济模型都有这种关系。

本章主要内容:1.介绍协整的基本概念,及在经济模型中的应用。

非平稳变量之间的均衡关系意味着它们的随机趋势是相联系的。

均衡关系意味着这些变量不能相互独立运动。

随机趋势之间的这种联系保证了这些变量是协整的。

2.考虑了协整变量的动态路径,由于协整变量的趋势是相互联系的,这些变量的动态路径反映了偏离均衡的偏差的联系。

详细分析了变量的变化与偏离均衡的偏差之间的联系。

3.讨论了协整检验的几种方法。

6.1整变量的线性组合考虑一个简单的货币需求模型:1)居民持有实际货币余额,使名义货币需求与价格水平成比例;2)当实际收入及交易次数的增加,居民希望持有更多的货币余额;3)利率是持有货币的机会成本,货币需求与利率负相关。

因而,方程设定形式(采用对数形式)如下:0123t t t t t m p y r e ββββ=++++ (6.1.1) 这里: t m =货币需求, t p =价格水平 t y =实际收入 t r =利率t e =平稳扰动项i β=待估计的参数在货币市场是均衡的条件下,可以得到货币供给、价格水平、实际收入和短期利率的时间序列数据,且要求1231,0,0βββ=><。

当然,在研究中需要检验这些限制。

货币需求的任何偏差{}t e 必须是暂时的。

如果{}t e 有随机趋势,偏离货币市场均衡的偏差不能消失。

所以,这里的关键假设是{}t e 是平稳的。

许多研究者认为,实际GDP 、货币供给、价格水平、利率都是I(1)变量。

每个变量都没有返回到长期水平的趋势。

但(6.1.1)说明:对这些非平稳变量,存在线性组合是平稳的。

协整分析与误差修正模型1.协整分析协整分析用于找到两个或多个非平稳时间序列之间的长期关系。

当两个变量之间存在协整关系时,它们的线性组合将是平稳的。

协整关系可以解释为变量之间长期的平衡关系,即存在一种平衡机制使得变量保持在一个相对稳定的范围内。

协整分析的步骤如下:1)对非平稳时间序列进行单位根检验,例如ADF检验。

2)如果两个或多个时间序列都是非平稳的,那么可以进行线性组合,得到一个平稳的时间序列,通过单位根检验确定这个线性组合是否是平稳的。

3)如果线性组合是平稳的,那么就可以认为存在协整关系。

协整分析的优点是可以探索多个非平稳时间序列之间的关系,并且提供了具体的数值关系,能够描述长期平衡关系。

但是,协整分析不能提供因果关系,只能提供关联关系。

2.误差修正模型(ECM)误差修正模型是一种用于描述非平稳变量之间长期关系的模型。

它是在协整分析的基础上发展而来的。

误差修正模型的基本思想是,如果两个变量之间存在协整关系,那么它们之间的误差会随着时间的推移逐渐修正,回归到长期平衡关系。

因此,误差修正模型可以用来分析变量之间的动态行为。

基本的误差修正模型可以表示为:△Y_t=α+βX_t-1+γE_t-1+ε_t其中,△表示时间差分,Y_t和X_t分别表示被解释变量和解释变量,E_t表示长期误差修正项,ε_t表示短期误差项。

α、β和γ分别表示模型的截距和参数。

误差修正模型的步骤如下:1)进行协整分析,确定变量之间的协整关系。

2)构建误差修正模型,通过估计模型参数来描述长期关系。

3)进行模型检验,包括参数显著性检验、拟合优度检验等。

4)根据模型结果进行解释和预测。

误差修正模型的优点是能够同时分析长期和短期关系,提供了关于变量之间回归到长期平衡的速度信息。

同时,误差修正模型还可以用于预测和政策分析等方面。

但是,误差修正模型的局限性在于假设模型中的所有变量都是线性关系,不能很好地处理非线性关系。

综上所述,协整分析和误差修正模型是非平稳时间序列分析中常用的方法,它们能够揭示非平稳变量之间的长期关系,并对其动态行为进行建模和分析。

第三节协整理论——时间序列模型的协整关系一、问题来源来源:伪回归(虚假回归)现象MC(蒙特卡罗)的模拟结果发现:利用2个相互独立的非平稳序列、或者2个都包含时间趋势但彼此无关的序列,可能建立显著的回归模型;称这种现象为“伪回归”现象,所建立的模型是伪回归模型。

伪回归现象意味着传统统计检验方法失去意义,需要重新讨论对非平稳序列能否直接建立回归模型的问题。

二、平稳性(一)平稳时间序列定义:μ=)(t y E)(),(s r y y COV s t t =- (序列的相关性只与间隔有关,与时刻无关) 推论:)0()(r y D t = = 常数图形特征:(1)在均值周围波动,频繁穿越均值;(2)波动幅度大致相同;-2-112240260340360DJ PY图1 日元兑美元差分序列 图2上证综指收益率平稳时间序列的含义:任何外来冲击(或振动)对序列变动轨迹的影响是短暂的,t时刻的振动影响在t+1期会减弱,t+2期会更弱,随着时间推移这种影响会逐渐消失,序列将恢复到其平均水平(称外来冲击影响具有“短记忆”特征)。

但是,对于非平稳时间序列,振动的影响会无限地持续下去,t时刻的振动影响不会在以后的时期中衰减,所以序列也难以恢复到一个稳定状态,外来冲击影响有长记忆性。

(二)常见平稳序列1.白噪声过程(white noise )0)(=t y E 2)(σ=t y D 0),(=-s t t y y COV记成: y t ~ i.i.d (0, σ2)古典回归模型中的随机误差项即为白噪声序列。

2.自回归过程(Auto regression —AR 过程)1t t t y y ρε-=+ ||1ρ<,εt ~ i.i.d (0, σ2)(三)常见非平稳序列1.趋势平稳过程(trend stationary)(又称为:退势平稳过程,确定趋势过程)。

y t =α + βt + εt , εt~i.i.d(0, σ2)性质:(1)E (y t )=α + βt , D (y t ) = σ2 , COV(y t ,y t-s ) = 0(2)图形:围绕趋势线等幅波动,外来冲击影响短暂;(3)可以扩展成带趋势的AR 过程:1t t t y t y αβρε-=+++ ||1ρ<特点:由于存在长期趋势使得均值不是常数,所以是非平稳序列;但是序列始终围绕着趋势线波动,外来冲击是短记忆的,所以又具备平稳序列的特征。

时间序列的协整检验与误差修正模型讲义时间序列的协整检验与误差修正模型是在经济学和金融学中广泛使用的方法,用于分析两个或多个变量之间的长期稳定关系。

本讲义将介绍协整检验的基本概念和步骤,并讨论误差修正模型的理论背景和实际应用。

一、协整检验1. 概念与原理协整是指两个或多个变量之间存在长期稳定的关系,即它们的线性组合是平稳的。

协整关系可以用来解释一个变量对另一个变量的影响,并提供长期均衡关系的信息。

协整检验的基本原理是利用单位根检验方法,测试变量是否存在单位根(非平稳性)。

如果变量存在单位根,则它们是非平稳的;如果变量不存在单位根,则它们是平稳的。

如果变量之间存在协整关系,它们的线性组合将是平稳的。

2. 协整检验的步骤协整检验的一般步骤如下:- 收集数据并绘制时间序列图,观察变量之间的趋势和关系;- 进行单位根检验,常用的方法包括ADF检验、Phillips-Perron检验等;- 如果变量存在单位根,则进行差分,直到变量变为平稳的;- 应用最小二乘法等方法,估计协整关系方程;- 进行残差平稳性检验,确保协整关系的合理性;- 如果协整关系存在,可以进行模型的进一步分析与应用。

二、误差修正模型(Error Correction Model, ECM)1. 概念与原理误差修正模型是一种动态模型,用于解释协整关系的调整速度和误差纠正机制。

在误差修正模型中,除了协整关系的线性组合外,还引入了误差修正项,用于捕捉变量之间的短期非平衡关系。

误差修正项反映了系统离开长期均衡后的调整速度,通过估计误差修正项的系数,可以判断系统是否有趋向于均衡的能力。

当误差修正项的系数为负数且显著时,表示系统具有自我修复的能力;当系数为零时,表示系统处于长期均衡状态;当系数为正数时,表示系统趋向于进一步偏离均衡。

2. ECM模型的应用误差修正模型可以用于解释和预测时间序列数据的长期和短期动态变化。

它在经济学和金融学中有广泛的应用,如货币供给与通货膨胀、利率与消费支出、汇率与经济增长等领域。

时间序列的协整检验与误差修正模型时间序列的协整检验与误差修正模型是经济学中常用的方法,用于分析两个或多个变量之间的长期关系。

协整检验是在时间序列数据中,判断变量之间是否存在长期平衡关系的一种方法。

误差修正模型是在协整关系已经验证的基础上,建立起变量之间的因果关系,对短期的偏离进行修正的模型。

协整检验的原理是基于单位根检验的思想,判断时间序列是否为平稳序列。

平稳序列是指序列的均值和方差不随时间发生变化。

如果两个变量都是非平稳序列,但它们的线性组合是平稳序列,那么可以认为这两个变量是协整的。

常用的协整检验方法有Engle-Granger方法和Johansen方法。

Engle-Granger方法是一种直观简单的协整检验方法。

它的步骤如下:首先,分别对两个变量进行单位根检验,确认它们是否为非平稳序列。

然后,对两个变量进行线性回归,得到残差序列。

接下来,对残差序列进行单位根检验,确认它是否为平稳序列。

最后,如果残差序列是平稳序列,则可以判断两个变量之间存在协整关系。

协整检验完成后,接下来可以建立误差修正模型。

误差修正模型是基于协整关系的基础上建立起来的,以短期的偏离修正为核心。

它的核心假设是,在长期平衡关系的约束下,两个变量之间的短期偏离可以通过一个修正项来消除。

误差修正模型的基本形式是多元线性回归模型,其中包含自变量、因变量以及一个误差修正项。

误差修正模型的估计和推断可以使用最小二乘法或最大似然法等统计方法进行。

通过对误差修正模型的估计和推断,可以对变量之间的因果关系进行分析。

同时,误差修正模型还可以用于预测和决策分析。

综上所述,时间序列的协整检验与误差修正模型是分析变量之间长期关系的重要工具。

协整检验可以判断变量是否具有长期平衡关系,而误差修正模型则可以分析变量之间的短期调整过程。

这些方法在经济学、金融学、管理学等领域都有广泛的应用。

时间序列的协整检验与误差修正模型是经济学中常用的方法,用于分析两个或多个变量之间的长期关系。

向量误差修正一 模型的概述1 VEC 模型向量误差修正模型VEC 是协整与误差修正模型的结合。

只要变量之间存在协整关系,就可以由自回归分布滞后模型导出误差修正模型,即VEC 模型是建立在协整基础上的V AR 模型,主要应用于具有协整关系的非平稳时间序列建模。

V AR 模型的表达式为:11=1=+++ =1, 2,, p t t i t i t t i t T ---∆∆∑y ecm y x αΓH ε式中t y 为k 维内生变量列向量,其各分量都是非平稳的()1I 变量;t x 是d 维外生向量,代表趋势项、常数项等确定性项;每个方程都是一个误差修正模型,1t -ecm 是误差修正项向量,反映变量之间的长期均衡关系;系数矩阵α反映了变量之间偏离长期均衡状态时,将其调整到均衡状态的调整速度;解释变量的差分项的系数反映各变量的短期波动对作为被解释变量的短期变化的影响;t ε是k 维扰动向量。

2 诊断检验2.1 Johansen 协整检验Johansen 协整检验基于回归系数进行检验,其基本思想为: 对()VAR p 模型11=1=+++ =1, 2,, p t t i t i t t i t T ---∆∆∑y ecm y x αΓH ε两端减去1t -y 再变形可以得到11=1=+++ =1, 2,, p t t i t i t t i t T ---∆∆∑y y y x ∏ΓH ε其中的,t ∆y t j -∆y ()=1,2,j p 都变为()0I 变量构成的向量,只要1t -∏y 是()0I 的向量,即1t -y 的各分量之间具有协整关系,就能保证t ∆y 是平稳过程,而这主要依赖于矩阵∏的秩。

设∏的秩为r ,则0<<r k 时才有r 个协整组合,其余k r -个关系仍为()1I 关系。

这种情况下,∏可以分解为两个k r ⨯阶矩阵α和β的乘积:=∏αβ'其中()()=,=r r r r αβ,则模型变为1'1=1=+++ =1, 2, , p t t i t i t t i t T ---∆∆∑y y y x αβΓH ε式中'1t -βy 为一个()0I 向量,β为协整向量矩阵,其每一列所表示的1t -y 的各分量线性组合都是一种协整形式,矩阵β决定了1t -y 的各分量之间协整向量的个数(r )与形式。

协整检验及误差修正模型设随机向量t X 中所含分量均为d 阶单整,记为t X I(d )。

如果存在一个非零向量β,使得随机向量()~t t Y X I d b =-β,0b >,则称随机向量t X 具有d ,b 阶协整关系,记为tX CI(d ,b ),向量β被称为协整向量。

特别地,t y 和t x 为随机变量,并且t y ,~(1)t x I ,当01()~I(0)t t t y x εββ=-+,即t y 和t x 的线性组合与I(0)变量有相同的统计性质,则称t y 和t x 是协整的,()01,ββ称为协整系数。

更一般地,如果一些I(1)变量的线性组合是I(0),那么我们就称这些变量是协整的。

用Eviews5.1来分析1978年到2002年中国农村居民对数生活费支出序列{ln }t y 和对数人均纯收入{ln t x }序列之间的关系。

1、对两个数据序列分别进行平稳性检验:(1)做时序图看二者的平稳性首先按前面介绍的方法导入数据,在workfile 中按住ctrl 选择要检验的二变量,击右键,选择open —as group ,此时他们可以作为一个数据组被打开。

点击“View ”―“graph ”—“line ”,对两个序列做时序图见图8-1,两个序列都呈上升趋势,显然不平稳,但二者有大致相同的增长和变化趋势,说明二者可能存在协整关系。

但若要证实二者有协整关系,必须先看二者的单整阶数,如果都是一阶单整,则可能存在协整关系,若单整地阶数不相同,则需采取差分的方式,将他们变成一阶单整序列。

图8-1 ln t x 和ln t y 时序图(2)用ADF 检验分别对序列ln t x 和ln t y 进行单整检验双击每个序列,对其进行ADF 单位根检验,有两种方法。

方法一:“view ”—“unit root test ”;方法二:点击菜单中的“quick ”―“series statistic ”―“unit root test ”。

实验四协整检验及误差修正模型实验报告一、实验目的协整检验及误差修正模型是时间序列分析中常用的方法。

本实验的目的是通过对两个时间序列数据的协整检验,并建立误差修正模型,来研究两个变量之间的长期关系以及短期波动情况。

二、实验步骤1.数据准备本实验所用数据为两个变量的时间序列数据。

我们需要确保数据的平稳性,并进行必要的数据预处理,如差分、对数化等。

2.协整检验协整检验是用来判断两个变量之间是否存在长期的关系。

本实验使用了Johansen协整检验方法。

该方法是基于向量自回归(VAR)模型的极大似然估计,用于检验多个时间序列之间的协整关系。

在进行协整检验之前,需要明确时间序列的滞后阶数,以及是否需要进行季节调整。

3.误差修正模型误差修正模型(ECM)是一种动态模型,用来描述变量之间的长期关系以及短期波动调整过程。

该模型基于协整检验的结果,使用差分变量进行建模,其中包含了误差修正项。

实验中,我们需要确定模型的滞后阶数,以及是否需要引入滞后差分变量等。

4.模型评估建立模型后,我们需要进行模型的评估与诊断,确保模型的有效性与准确性。

评估指标包括模型的拟合度、残差的正态性、自相关性以及异方差性等。

三、实验结果通过进行协整检验,我们得到了两个变量之间的协整关系。

根据检验结果,我们建立了误差修正模型,并进行参数估计与显著性检验。

最终的模型结果显示,模型的拟合效果良好,残差的正态性与自相关性得到了充分的满足。

四、实验分析根据实验结果1.两个变量存在着长期的关系,即它们在长期内呈现出稳定的均衡状态。

2.模型中的误差修正项描述了两个变量之间的短期波动调整过程,即使两个变量之间存在着均衡关系,也需要通过误差修正项来实现调整。

3.通过模型的参数估计与显著性检验,我们可以得到两个变量对于均衡关系的贡献程度,以及它们之间的动态调整速度。

五、实验总结协整检验及误差修正模型是时间序列分析中常用的方法,用于研究变量之间的长期关系以及短期波动调整过程。

时间序列的协整和误差修正模型时间序列分析中,协整和误差修正模型是两个重要的概念。

协整是指两个或多个时间序列之间的长期关系,而误差修正模型是一种用来修正时间序列中的误差的模型。

协整是经济学家提出的一个概念,用来解决时间序列数据存在的非平稳性的问题。

在实际应用中,有很多时间序列数据是非平稳的,即其均值和方差不随时间变化而保持不变。

然而,这些非平稳的时间序列之间可能存在长期的关系,也就是说它们会随着时间变化而趋于稳定。

这种关系可以通过协整分析来检验和建模。

协整模型的一种常见形式是误差修正模型(Error Correction Model,ECM)。

误差修正模型是建立在协整模型的基础上的,它可以用来描述时间序列数据之间的长期关系,并且考虑了这些时间序列数据之间的短期变动。

在误差修正模型中,如果两个时间序列之间存在协整关系,那么它们之间的生成误差(随机扰动)会导致它们之间的偏离程度逐渐回归到长期均衡的水平。

因此,误差修正模型是通过引入误差修正项来解决协整关系中存在的短期波动的问题。

误差修正模型的基本思想是,当两个时间序列之间存在协整关系时,如果它们之间的误差超过一定的阈值,那么它们之间的误差就会被修正回长期均衡的水平。

这种修正过程可以通过引入一个误差修正项来实现,从而使得模型具备误差修正的能力。

总之,协整和误差修正模型是对时间序列数据进行建模和分析的重要工具。

协整可以用来检验和描述时间序列之间的长期关系,而误差修正模型则是在协整的基础上引入修正项,用来处理时间序列之间的短期波动。

这些方法在经济学和金融学等领域中具有广泛的应用价值。

协整和误差修正模型是时间序列分析中非常重要的概念。

协整是指两个或多个非平稳时间序列之间存在的长期关系,而误差修正模型则是通过引入误差修正项来描述时间序列的短期波动。

在实际应用中,许多经济和金融时间序列是非平稳的,即它们的均值和方差会随时间变化而发生变动。

这种非平稳性可能会导致误导性的统计结果,因为传统的统计方法要求时间序列数据是平稳的。