第3章 资产组合理论(1)

- 格式:ppt

- 大小:2.19 MB

- 文档页数:59

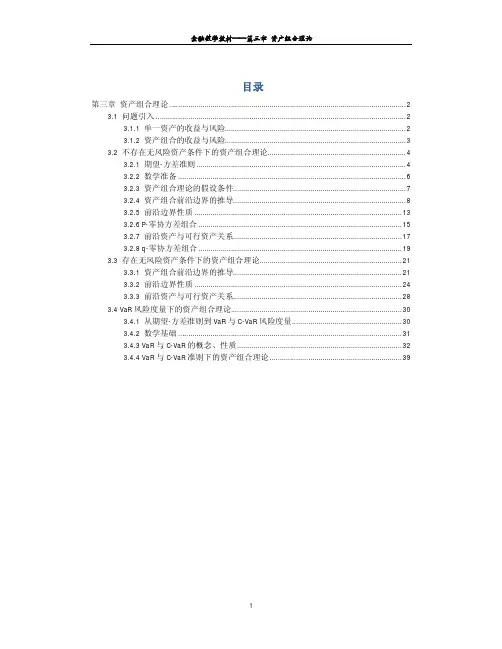

资产组合理论投资组合理论⼀、资产组合理论简介资产组合理论是与投资问题紧密联系在⼀起的,所以也被称为投资组合理论。

该理论产⽣于上世纪50年代,是财务学家们在探索如何定量风险、选择最佳资产组合以分散和控制风险的道路上逐步发展起来的。

资产组合理论学派的代表⼈物包括马克维兹、威廉·夏普、斯蒂芬·罗斯等。

其中马克维兹分别于1952和1959年发表了《资产组合选择》的论⽂和《组合选择》的专著,论述了投资收益率的⽅差确定⽅法和风险资产组合模型,成为资产组合理论学派的创始⼈。

威廉·夏普在马克维兹理论的基础上于1964年建⽴了著名的CAPM模型,并与1990年与马克维兹分享了第22界诺贝尔经济学奖。

斯蒂芬·罗斯于1976发表了题为《资本资产定价套利理论》的论⽂,对CAPM模型提出极⼤的挑战。

另外,该学派的理论还包括了单指数模型和多因素模型。

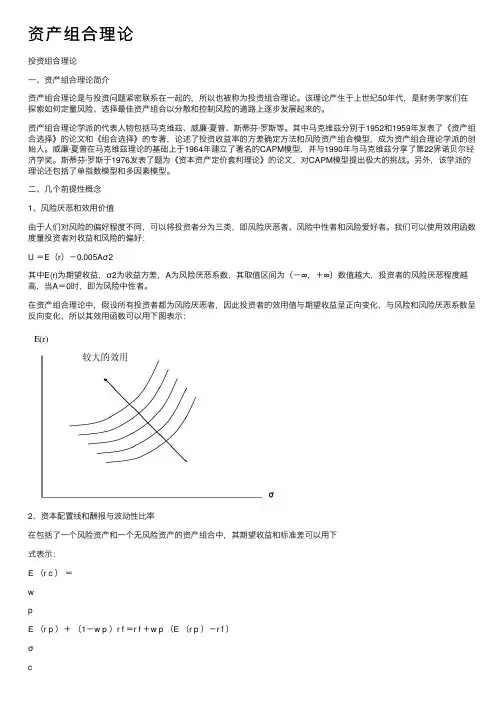

⼆、⼏个前提性概念1、风险厌恶和效⽤价值由于⼈们对风险的偏好程度不同,可以将投资者分为三类,即风险厌恶者、风险中性者和风险爱好者。

我们可以使⽤效⽤函数度量投资者对收益和风险的偏好:U =E(r)-0.005Aσ2其中E(r)为期望收益,σ2为收益⽅差,A为风险厌恶系数,其取值区间为(-∞,+∞)数值越⼤,投资者的风险厌恶程度越⾼,当A=0时,即为风险中性者。

在资产组合理论中,假设所有投资者都为风险厌恶者,因此投资者的效⽤值与期望收益呈正向变化,与风险和风险厌恶系数呈反向变化,所以其效⽤函数可以⽤下图表⽰:2、资本配置线和酬报与波动性⽐率在包括了⼀个风险资产和⼀个⽆风险资产的资产组合中,其期望收益和标准差可以⽤下式表⽰:E (r c )=wpE (r p )+(1-w p )r f =r f +w p (E (r p )-r f )σc=w pσp其中w p 为风险资产在组合中所占的⽐例,将以上两式结合可以得到: E (r c )=rf+σσpc (E (r p )-r f )⽤图形表⽰如下:图中的直线就是资本配置线(CAL ),表⽰了投资者的所有的可⾏的风险收益组合。