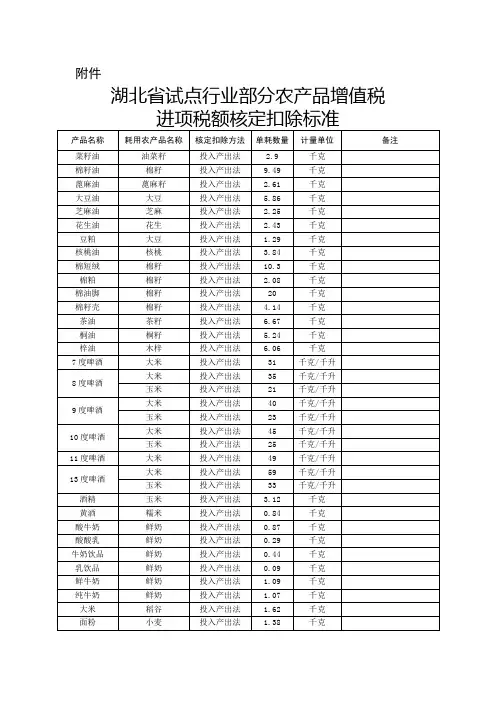

全省统一的农产品核定扣除标准

- 格式:doc

- 大小:60.00 KB

- 文档页数:2

农产品增值税进项税额核定扣除政策解析引言核定扣除办法的主要内容及基本精神一、核定扣除办法的主要内容(一)政策调整背景我国为了支持三农发展,长期以来对销售自产农产品采取免税政策,但是由于增值税链条传导机制的影响,上游销售农产品免税,下游就缺乏抵扣进项税额的有效凭证,因此又规定由农产品加工企业自行开具收购凭证来抵扣进项税额。

但凭票定率扣除的“前免后抵、自开自抵”的方式,违背了增值税征税与扣税一致的基本原则,使增值税征税与扣税链条衔接机制出现漏洞,在税制设计层面就为虚开收购发票骗税提供了操作空间。

因为“自开自抵”的方式使得税务机关对农产品收购发票无法通过稽核比对来检验收购行为的真实性,“以票控税”、“信息管税”等先进的征管措施也难以发挥作用。

同时,农产品深加工企业销售产品时,多数按照17%的税率计算销项税额,扣除却按照13%扣除率计算进项税额,造成一些纳税人误解,认为如此“高征低扣”不合理。

另外,近些年来,农产品收购发票虚开案件一直层出不穷,因为案件涉及广大农民,日常的税收征管成本和税务稽查成本都很高。

(二)主要内容2012年4月6日,《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)发布。

主要内容是:1、自2012年7月1日起,以购进农产品为原料生产销售液体乳及乳制品、酒及酒精、植物油的增值税一般纳税人,其购进农产品无论是否用于上述产品,进项税额均实行核定扣除办法。

2、试点纳税人购进农产品不再凭增值税扣税凭证抵扣进项税额,购进除农产品以外的货物、应税劳务和应税服务,进项税额仍按现行有关规定抵扣。

农产品增值税专用发票和海关进口增值税专用缴款书,按照注明的金额及增值税额一并计入成本科目;自行开具的农产品收购发票和取得的农产品销售发票,按照注明的买价直接计入成本。

3、试点纳税人以购进农产品为原料生产货物的,农产品进项税额按照投入产出法、成本法、参照法核定;购进农产品直接销售的、试点纳税人购进农产品用于生产经营且不构成货物实体的,按照销售及耗用数量核定。

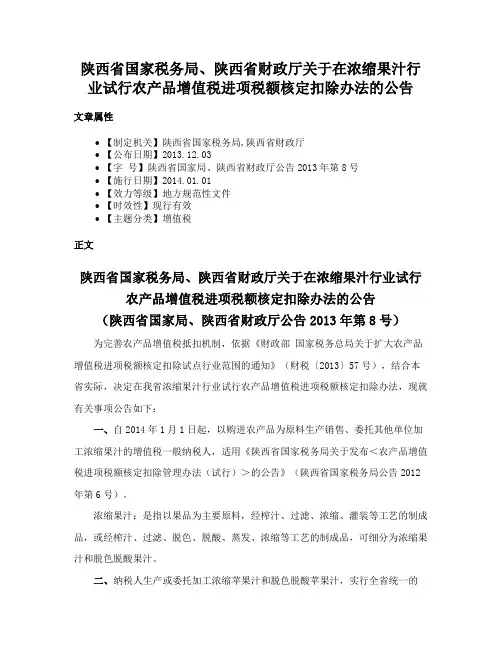

陕西省国家税务局、陕西省财政厅关于在浓缩果汁行业试行农产品增值税进项税额核定扣除办法的公告文章属性•【制定机关】陕西省国家税务局,陕西省财政厅•【公布日期】2013.12.03•【字号】陕西省国家局、陕西省财政厅公告2013年第8号•【施行日期】2014.01.01•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】增值税正文陕西省国家税务局、陕西省财政厅关于在浓缩果汁行业试行农产品增值税进项税额核定扣除办法的公告(陕西省国家局、陕西省财政厅公告2013年第8号)为完善农产品增值税抵扣机制,依据《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号),结合本省实际,决定在我省浓缩果汁行业试行农产品增值税进项税额核定扣除办法,现就有关事项公告如下:一、自2014年1月1日起,以购进农产品为原料生产销售、委托其他单位加工浓缩果汁的增值税一般纳税人,适用《陕西省国家税务局关于发布<农产品增值税进项税额核定扣除管理办法(试行)>的公告》(陕西省国家税务局公告2012年第6号)。

浓缩果汁:是指以果品为主要原料,经榨汁、过滤、浓缩、灌装等工艺的制成品,或经榨汁、过滤、脱色、脱酸、蒸发、浓缩等工艺的制成品,可细分为浓缩果汁和脱色脱酸果汁。

二、纳税人生产或委托加工浓缩苹果汁和脱色脱酸苹果汁,实行全省统一的扣除标准(见附件)。

生产或委托加工其他浓缩果汁产品的纳税人,应于2013年12月15日前向主管税务机关申请核定产品扣除标准。

三、纳税人应于2014年1月25日前,将期初库存农产品以及库存半成品、产成品耗用的农产品增值税进项税额作转出处理。

纳税人一次性转出确有困难的,可提出书面申请,经主管税务机关批准分期转出。

分期转出时间不得超过2014年6月30日。

四、本公告自2014年1月1日起施行。

特此公告。

附件:全省统一的部分农产品扣除标准陕西省国家税务局陕西省财政厅2013年12月3日附件:全省统一的部分农产品扣除标准。

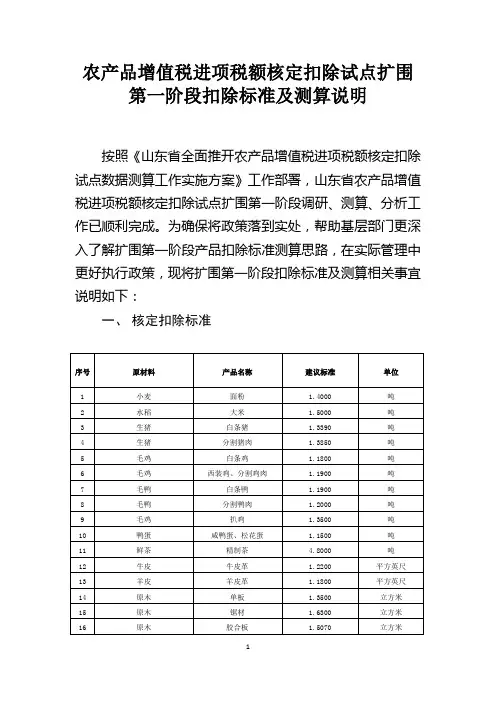

农产品增值税进项税额核定扣除试点扩围第一阶段扣除标准及测算说明按照《山东省全面推开农产品增值税进项税额核定扣除试点数据测算工作实施方案》工作部署,山东省农产品增值税进项税额核定扣除试点扩围第一阶段调研、测算、分析工作已顺利完成。

为确保将政策落到实处,帮助基层部门更深入了解扩围第一阶段产品扣除标准测算思路,在实际管理中更好执行政策,现将扩围第一阶段扣除标准及测算相关事宜说明如下:一、核定扣除标准二、测算说明(一)以购进小麦为原料生产磨制面粉1、行业描述。

以小麦为原料,经过清理、润麦、研磨、筛理、成品包装、检验等环节,最终产品为磨制面粉。

2、测算分析。

我省以小麦为原料磨制面粉的企业共计327户,选取42户作为样本企业,其中大型7户,中型13户,小型11户,微型11户。

选取的样本企业最低单耗为1.2065,最高单耗为1.5050,加权平均单耗为1.3492。

3、单耗建议。

经过企业测算及验证,建议单耗标准确定为1.4,77%样本企业低于建议单耗。

(二)以购进水稻为原料生产大米1、行业描述。

以水稻为原料,经过接收、检验、清理、去石、磁选、谷糙分离、多级轻碾、白米分级、色选、抛光、磁选、包装贮存等环节,最终产品为大米。

2、测算分析。

我省以水稻为原料生产大米的企业共计25户,有效样本企业21户企业,中型2户,小型12户,微型7户。

选取的样本企业最低单耗为1.18,最高单耗为1.73,加权平均单耗为1.4789,算术平均单耗1.44。

3、单耗建议。

经过企业测算及验证,建议单耗标准确定为1.5,16户企业单耗低于该数,占全部企业81%。

(三)以购进生猪为原料生产分割猪肉1、行业描述。

以生猪为原料,经沐浴、放血、热烫、打毛、清洗、冲洗、开胸、扒内脏、劈半、修割冲洗、过磅等环节,最终产品为分割猪肉。

2、测算分析。

我省以生猪为原料生产分割猪肉的企业共计81户,选取43户企业为样本企业,其中:大型9户,中型13户,小型12户,微型9户。

![山东省国家税务局关于部分农产品增值税进项税额实行核定扣除办法的通知-鲁国税函[2012]171号](https://uimg.taocdn.com/bee1fc37b5daa58da0116c175f0e7cd18425188b.webp)

山东省国家税务局关于部分农产品增值税进项税额实行核定扣除办法的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 山东省国家税务局关于部分农产品增值税进项税额实行核定扣除办法的通知(鲁国税函〔2012〕171号)各市国家税务局:为确保财政部、国家税务总局《关于在部分行业实行增值税进项税额核定扣除办法的通知》(财税[2012]38号)的贯彻落实,根据我省实际情况,现将有关事项通知如下。

一、试点范围及试点时间。

自2012年7月1日起,以购进农产品为原料生产销售液体乳及乳制品、酒及酒精、植物油的增值税一般纳税人,纳入农产品增值税进项税额核定扣除试点范围,试点纳税人购进农产品不再凭增值税扣税凭证抵扣增值税进项税额,购进除农产品以外的货物、应税劳务和应税服务,增值税进项税额仍按现行有关规定抵扣。

试点范围以外的纳税人,其购进农产品仍按现行增值税的有关规定抵扣农产品进项税额。

二、我省实行全国、全省统一扣除标准的行业、产品见附件1。

试点纳税人核定扣除标准,根据执行情况,每1-2年测算公布一次。

三、未列入统一扣除标准范围的试点纳税人,按财税[2012]38号文件第十二条第(三)款的规定,向主管税务机关提出扣除标准核定申请。

申请时应顺序选择投入产出法、成本法、参照法。

省级税务机关或授权的市级税务机关确定试点纳税人适用的核定扣除方法和扣除标准。

未列入统一扣除标准的试点纳税人,是指生产试点行业范围内某类产品的纳税人在全省户数较少(一般掌握低于五户)且规模较小,或虽然有一定户数,但企业间单耗数量差距较大,不适合全省统一扣除标准的情况。

四、农产品增值税进项税额核定扣除程序(一)程序1、申请核定。

乐税智库文档

财税法规

策划 乐税网

山东省国家税务局关于调整部分农产品增值税进项税额核定扣除

标准的公告

【标 签】核定扣除标准

【颁布单位】山东省国家税务局

【文 号】山东省国家税务局公告2013年第20号

【发文日期】2013-12-30

【实施时间】2013-12-30

【 有效性 】全文有效

【税 种】增值税

根据《财政部、国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)和《山东省国家税务局关于部分农产品增值税进项税额实行核定扣除办法的通知

》(鲁国税函〔2012〕171号)文件有关规定和各地上报意见,经省局实地调研测算,现对大豆油及相关产品增值税进项税扣除标准进行调整,现将有关事宜公告如下:

一、大豆油及相关产品增值税进项税扣除标准如下:

二、本公告自2014年1月1日起执行。

本次公布的一级大豆油和豆粕产品的扣除标准

自2013年1月1日起执行,对纳税人多缴的增值税税款,允许在以后增值税应纳税额中抵减。

三、对以大豆为原材料采用低温工艺生产大豆蛋白等深加工产品及副产品的纳税人适用的核定扣除标准另行公告。

关联知识:

1.山东省国家税务局关于部分农产品增值税进项税额实行核定扣除办法的通知。

农产品增值税进项税额核定扣除的核定及备案流程一、农产品增值税进项税额核定扣除政策概述批发、零售农产品或者以购进农产品为原料生产销售产品、提供餐饮服务、建筑服务,并且以农产品收购发票、销售发票、增值税专用发票或者海关进口专用缴款书抵扣进项税额的增值税一般纳税人,纳入农产品增值税进项税额核定扣除试点范围,在申报前需核定或备案。

试点纳税人购进农产品取得的农产品增值税专用发票和海关进口增值税专用缴款书,按照注明的金额及增值税额一并计入成本科目;自行开具的农产品收购发票和取得的农产品销售发票,按照注明的买价直接计入成本。

二、农产品增值税进项税额核定方法(一)试点纳税人以购进农产品为原料生产货物的,农产品增值税进项税额可按照以下方法核定:1、生产液体乳及乳制品、酒及酒精、植物油、豆制品、蜂产品、酿造产品、屠宰及肉类加工产品、和批发、零售农产品的增值税一般纳税人并兼有以购进农产品为原料生产销售产品(如超市兼营主食厨房),采取投入产出法,参照国家标准、行业标准(包括行业公认标准和行业平均耗用值)确定销售单位数量货物耗用外购农产品的数量(以下称农产品单耗数量)。

当期允许抵扣农产品增值税进项税额依据农产品单耗数量、当期销售货物数量、农产品平均购买单价(含税,下同)和农产品增值税进项税额扣除率(以下简称“扣除率”)计算。

公式为:当期允许抵扣农产品增值税进项税额=当期农产品耗用数量×农产品平均购买单价×扣除率/(1+扣除率)当期农产品耗用数量=当期销售货物数量(不含采购除农产品以外的半成品生产的货物数量)×农产品单耗数量对以单一农产品原料生产多种货物或者多种农产品原料生产多种货物的,在核算当期农产品耗用数量和平均购买单价时,应依据合理的方法归集和分配。

平均购买单价是指购买农产品期末平均买价,不包括买价之外单独支付的运费和入库前的整理费用。

期末平均买价计算公式:期末平均买价=(期初库存农产品数量×期初平均买价+当期购进农产品数量×当期买价)/(期初库存农产品数量+当期购进农产品数量)2、除适用投入产出法之外的企业以购进农产品为原料生产货物或者提供餐饮服务、建筑服务的,采取成本法核定。

农产品增值税进项税额扣除标准核定一、事项名称农产品增值税进项税额扣除标准核定二、事项类别➢发起方式:纳税人➢办结方式:限时办结➢全省通办:否➢网上办理:是➢适用层级:省、市、县(市、区)级➢最多跑一次:是三、办理条件农产品增值税进项税额扣除标准核定,是指根据《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)规定,对财政部和国家税务总局以及省财政厅、税务局纳入试点范围的增值税一般纳税人购进农产品增值税进项税额,实施核定扣除办法。

省级税务机关依据试点纳税人申请,按照《农产品增值税进项税额核定扣除办法》规定的核定程序审定仅适用于该试点纳税人的扣除标准。

试点纳税人购进农产品不再凭增值税扣税凭证抵扣增值税进项税额,购进除农产品以外的货物、应税劳务和应税服务,增值税进项税额仍按现行有关规定抵扣。

四、设定依据1.《中华人民共和国增值税暂行条例》(中华人民共和国国务院令538号)全文2.《中华人民共和国增值税暂行条例实施细则》(财政部国家税务总局令50号)全文3.《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)全文4.《国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法有关问题的公告》(国家税务总局公告2012年第35号)全文5.《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)全文6.《国家税务总局河南省税务局河南省财政厅关于在精制茶加工业试行农产品增值税进项税额核定扣除办法的公告》(国家税务总局河南省税务局河南省财政厅公告2019年第1号)全文五、办理材料填报需知:1.报送条件为未标注的,表示申请材料必须报送。

电子资料上传(适用于电子税务局办理)为未标注的,表示申请材料不通过电子税务局报送。

2.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

农产品核定扣除政策:我有一客户是一家乳制品加工企业,今年两会决定再次降低税率时候该企业财务老总向我咨询关于此次降税率(由10%将至9%)对农产品核定扣除有啥影响,另外农产品进项税核定扣除如何计算。

我们先了解一下农产品增值税进项税核定扣除,实际就是试点纳税人购进农产品由原来的凭票抵扣转变为计算抵扣,步骤:备案--进项税转出--计算抵扣。

原理凭票抵扣:取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

计算抵扣:当期允许抵扣农产品增值税进项税额=当期农产品耗用数量×农产品平均购买单价×扣除率/(1+扣除率)例:某公司2019年5月销售10000吨巴士杀菌羊乳,营业收入7500万元,农产品耗用率为70%,原乳单耗数量为1.06,原乳平均购买单价为4000元/吨。

使用投入产出法计算核定的进项税额:1.按降税率后9%计算当期允许抵扣农产品增值税进项税额=10000×1.06×0.4×9%/(1 +9%)=350.09万元。

应交增值税=7000*0.09-350.09=279.91万元2.如果按降税率之前按10%核定扣除,应计算进项税:当期允许抵扣农产品增值税进项税额=10000×1.06×0.4×10%/(1 +10%)=385.45万元。

应交增值税=6500*0.1-385.45=314.55万元3.增值税降低金额314.55-279.91=34.64注:如果此例换成生产出的产品是酸奶等13%税率的货物,则公式中的扣除率为13%。

农产品增值税进项税额核定扣除政策解读一、核定扣除办法的政策调整背景我国为了支持三农发展,长期以来对销售自产农产品采取免税政策,但是由于增值税链条传导机制的影响,上游销售农产品免税,下游就缺乏抵扣进项税额的有效凭证,因此又规定由农产品加工企业自行开具收购凭证来抵扣进项税额。

但凭票定率扣除的“前免后抵、自开自抵”的方式,违背了增值税征税与扣税一致的基本原则,使增值税征税与扣税链条衔接机制出现漏洞,在税制设计层面就为虚开收购发票骗税提供了操作空间。

因为“自开自抵”的方式使得税务机关对农产品收购发票无法通过稽核比对来检验收购行为的真实性,“以票控税”、“信息管税”等先进的征管措施也难以发挥作用。

同时,农产品深加工企业销售产品时,多数按照17%的税率计算销项税额,扣除却按照13%扣除率计算进项税额,造成一些纳税人误解,认为如此“高征低扣”不合理。

另外,近些年来,农产品收购发票虚开案件一直层出不穷,因为案件涉及广大农民,日常的税收征管成本和税务稽查成本都很高。

二、核定扣除办法政策变化情况试行核定扣除,不是不允许抵扣农产品带来的进项税额,而是改变了抵扣时间、计算方法、计算依据、扣除率。

将财税〔2012〕38号文件所附《农产品增值税进项税额核定扣除实施办法》的第四条、第七条,与《增值税暂行条例》的第八条对照,试行核定扣除前后进项税额抵扣的区别是:购进——全额——凭票(四种凭证)——13%扣除;销售——耗用——账簿记载——13%或17%扣除。

试行核定扣除,改变了《增值税暂行条例》现行规定的凭票扣税法,核定扣除这一办法的本质是“账簿法”(或者称为“查账扣除法”)。

(一)由凭票扣除改为核定扣除。

将农产品进项税额与现有抵扣凭证(如农产品收购发票)脱钩,改按纳税人每月实际耗用的农产品数量和平均购买单价确定当期可抵扣的进项税额。

但是,购进除农产品以外的货物、应税劳务和应税服务,进项税额仍按现行有关规定抵扣。

(二)进项抵扣时间购进环节改为销售环节。

附件山东省农产品增值税进项税额核定扣除试点管理办法第一章总则第一条为进一步规范农产品增值税进项税额核定扣除管理,完善政策落实,提升管理质效,根据《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)、《国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法有关问题的公告》(国家税务总局公告2012年第35号)、《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)、《财政部国家税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号)和《财政部国家税务总局关于调整增值税税率的通知》(财税〔2018〕32号)等相关规定,制定本办法。

第二条本办法所称试点纳税人,是指我省(不含青岛,下同)以购进农产品为原料,生产销售试点产品或者提供试点服务的增值税一般纳税人。

本办法所称农产品,是指按照财政部、国家税务总局有关文件规定,列入农业产品征税范围的初级农产品。

本办法所称试点产品,是指已公布农产品进项税额核定扣除标准的产品或服务。

本办法所称扣除率是试点纳税人销售货物或提供服务的适用税率,财政部和国家税务总局另有规定的除外。

本办法所称扣除标准,是指农产品增值税进项税额扣除标准,包含农产品单耗数量、农产品耗用率和损耗率。

农产品单耗数量,是指销售单位数量货物或提供服务,耗用外购农产品的数量。

农产品耗用率,是指耗用农产品的外购金额占生产成本的比例。

损耗率,是指购进农产品并直接销售,农产品损耗数量与购进数量的比例。

全国以及全省统一的扣除标准为统一扣除标准,统一扣除标准以外的扣除标准为特定扣除标准。

第三条试点纳税人购进农产品不再凭增值税扣税凭证抵扣增值税进项税额,购进除农产品以外的货物、应税劳务、应税服务、不动产和无形资产,增值税进项税额仍按现行有关规定抵扣。

第二章核定扣除方法第四条试点纳税人以购进农产品为原料生产货物或者提供服务的,农产品增值税进项税额应顺序采用投入产出法、成本法或参照法。

甘肃省国家税务局关于农产品增值税进项税核定扣除

标准新增及调整项目的公告

文章属性

•【制定机关】甘肃省国家税务局

•【公布日期】2013.04.17

•【字号】甘肃省国家税务局公告2013年第1号

•【施行日期】2013.04.01

•【效力等级】地方规范性文件

•【时效性】现行有效

•【主题分类】增值税

正文

甘肃省国家税务局关于农产品增值税进项税核定扣除标准新

增及调整项目的公告

(甘肃省国家税务局公告2013年第1号)根据各地近期上报的有关农产品增值税进项税额调整核定扣除标准及新增项目确定扣除标准的报告,经省局研究,现将新增产品扣除标准及部分产品调整扣除标准公告如下:

一、新增产品扣除标准的核定

2.期初库存转出处理:各地对试点纳税人2013年3月31日前的期初库存进行实地测算核定,形成税企意见一致的进项税额转出数据并以正式书面报告形式上报省局备案。

核定结束后,对期初库存进项税尽可能一次性转出,确有困难的,可于2013年8月1日前分期转出。

期初库存增值税进项税额转出核定工作结束后,各地应于2013年8月15日前将各本地区试点企业的转出情况以正式文件的形式逐户上报省局进行备案。

二、部分产品调整扣除标准的核定

根据各地上报意见,经省局实地调研,现对个别农产品增值税进项税扣除标准

三、本公告自2013年4月1日起执行。

甘肃省国家税务局

2013年4月17日。

甘肃省国家税务局、甘肃省财政厅关于扩大农产品增值税进项税额核定扣除试点行业范围有关事项的公告文章属性•【制定机关】甘肃省国家税务局,甘肃省财政厅•【公布日期】2016.03.30•【字号】甘肃省国家税务局甘肃省财政厅公告2016年第2号•【施行日期】2016.05.01•【效力等级】地方规范性文件•【时效性】失效•【主题分类】农业管理其他规定,增值税,税收优惠正文甘肃省国家税务局、甘肃省财政厅关于扩大农产品增值税进项税额核定扣除试点行业范围有关事项的公告为完善农产品增值税抵扣机制,依据《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)和《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)有关规定,现将我省2016年扩大农产品增值税进项税额核定扣除试点行业范围有关事项公告如下:一、推行试点行业范围此次我省推行农产品增值税进项税额核定扣除的行业试点范围是以购进农产品为原料生产销售瓜子、干果、棉纱、啤酒花、羊肠衣、马铃薯淀粉、甜玉米罐头、冰葡萄酒、皮特果原汁、玫瑰花露、苹果出口的增值税一般纳税人。

二、农产品增值税进项税额核定扣除方法纳入扩大试点范围的增值税一般纳税人,应按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)有关规定,对照相应的核定扣除方法计算确定允许抵扣的农产品增值税进项税额,购进的农产品不再凭增值税扣税凭证抵扣增值税进项税额。

此次推行的试点行业农产品增值税进项税额核定扣除方法全部采用投入产出法计算,并实行全省统一的核定扣除标准。

三、期初库存进项税额转出事项按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)规定,试点纳税人自实施核定扣除之日起,将期初库存农产品以及库存半成品、产成品耗用的农产品增值税进项税额作转出处理,试点纳税人要认真核算2016年4月30日前的库存应转出进项税额形成应纳税额一次性入库,对一次性缴纳入库确有困难的,可于2016年12月31日前将进项税应转出额分配各申报期申报缴纳,但需做好台账管理以备税务机关核查。