第九章 多元时间序列分析

- 格式:ppt

- 大小:1.05 MB

- 文档页数:21

多元时间序列分析方法在金融中的应用时间序列分析是一种研究时间上连续观测数据的方法,通过挖掘数据的内在规律和趋势,可以帮助我们理解和预测金融市场的动态变化。

在金融领域,多元时间序列分析方法被广泛应用于股票市场预测、经济决策支持和风险管理等领域。

本文将介绍多元时间序列分析方法在金融中的应用,并讨论其优势和局限性。

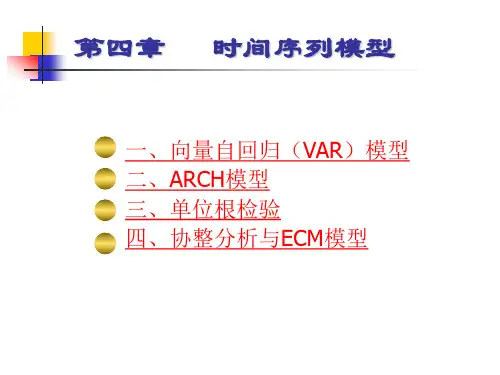

一、多元时间序列分析方法概述多元时间序列分析方法是对多个变量随时间变化的模式进行建模和分析的方法。

常见的多元时间序列分析方法包括向量自回归模型(VAR)、向量误差修正模型(VECM)和协整关系模型等。

这些方法通过考虑多个变量之间的互动关系,能够更全面地捕捉金融市场的复杂性和动态性。

二、多元时间序列分析方法在股票市场预测中的应用在股票市场预测中,多元时间序列分析方法被广泛用于建立模型并预测股票价格的走势。

以VAR模型为例,该模型通过估计变量之间的相互影响关系,可以捕捉到各种变量对股票价格的影响。

通过使用VAR模型,研究人员可以将多个宏观经济指标和金融市场指标纳入模型,以提高股票价格预测的准确性。

此外,VECM模型和协整关系模型也能够帮助我们发现股票价格与其他变量之间的长期均衡关系,为投资者提供更为可靠的决策支持。

三、多元时间序列分析方法在经济决策支持中的应用多元时间序列分析方法在经济决策支持中的应用主要体现在经济政策的制定和评估方面。

以VAR模型为例,该模型可以用于估计不同经济政策对经济增长、通货膨胀率和就业率等宏观经济变量的影响。

通过对不同政策进行模拟和分析,决策者可以更好地评估政策的潜在影响,从而制定出更为合理和有效的经济政策。

四、多元时间序列分析方法在风险管理中的应用多元时间序列分析方法在风险管理中的应用主要体现在金融市场风险的度量和预测方面。

以VAR模型为例,该模型可以通过对金融市场不同变量之间的关系进行估计,计算出各个变量的价值风险和风险敞口。

通过对风险敞口的度量和风险敞口的预测,投资者和金融机构可以更好地管理市场风险,降低投资风险。

多元时间序列分析方法在旅游经济中的应用时间序列分析是一种研究时间上的数据变化趋势、周期性及其他相关模式的统计方法。

在旅游经济领域,采用多元时间序列分析方法可以帮助我们更好地理解和预测旅游经济的发展情况。

本文将介绍多元时间序列分析方法的基本原理,并探讨其在旅游经济中的应用。

一、多元时间序列分析方法的基本原理多元时间序列分析方法主要依据时间序列数据的特点,通过建立数学模型来描述和解释时间上的变化趋势。

其中,多元时间序列分析是指有多个变量同时随时间变化的情况。

它通过建立多元时间序列模型,可以分析多个变量之间的关系,并利用过去的数据来预测未来的发展趋势。

多元时间序列分析方法有多种模型可供选择,常用的包括自回归移动平均模型(ARMA)、自回归积分移动平均模型(ARIMA)、向量自回归模型(VAR)等。

这些模型的选择取决于数据的性质、变量之间的关系以及分析的目的。

二、多元时间序列分析在旅游经济中的应用1. 旅游收入预测多元时间序列分析方法可以通过构建模型来预测旅游收入的变化趋势。

通过分析历史数据,可以发现旅游收入与各种因素(如季节性、节假日、宏观经济环境等)之间存在一定的关系。

利用这些关系,我们可以建立相应的多元时间序列模型,并通过该模型进行未来旅游收入的预测。

2. 旅游需求分析多元时间序列分析方法还可以帮助我们了解旅游需求的发展趋势。

通过分析旅游需求与各种因素(如人口、收入、价格等)之间的关系,我们可以建立多元时间序列模型,从而预测未来的旅游需求状况。

这对于旅游企业和政府制定相关政策具有重要意义。

3. 旅游市场竞争力评估多元时间序列分析方法还可以用于评估不同旅游市场的竞争力。

通过比较不同市场的旅游收入、游客数量、平均消费水平等指标的变化趋势,我们可以得出不同市场的竞争力情况,并提出相应的改进策略。

4. 旅游经济波动分析多元时间序列分析方法还可以用于研究旅游经济的波动情况。

通过建立多元时间序列模型,我们可以分析各种经济指标之间的关系,发现宏观经济波动对旅游经济的影响。

多元时间序列数据分析技术研究随着数据科学和人工智能技术的不断发展,越来越多的企业和组织开始关注多元时间序列数据分析技术,以解决他们所面临的各种挑战。

无论是金融、销售、制造业,还是医疗、气象等各种领域,时间序列数据都占据了重要的地位。

随着数据规模的增加和多元性的增强,传统的时间序列数据分析方法往往难以应对。

为此,多元时间序列数据分析技术应运而生。

这种技术的主要任务是从多维时间序列数据中提取有用的信息,以帮助企业和组织做出更好的决策,并提高他们的竞争力。

多元时间序列数据分析技术主要采用统计学、机器学习和数据挖掘等方法,以揭示时间序列数据中的潜在规律。

这种技术具有以下几个特点:1. 数据量大。

多元时间序列数据往往具有大量的维度和大量的样本,因此需要高度智能的算法来处理。

2. 数据复杂。

不同维度之间可能存在潜在的关联性,这需要深入挖掘和建模来发现。

3. 数据多样。

时间序列数据在不同领域中具有不同的特征和模式,需要针对性地制定方法。

为了满足这些要求,多元时间序列数据分析技术采用了各种算法,并建立了一套完整的流程来实现数据处理、特征提取、建模和预测。

在数据处理方面,多元时间序列数据可以采用一些特殊的技术来处理,比如多通道小波分解、时空数据转换等。

这些方法可以使得数据更好地结构化,并能够揭示潜在的空间和时间特征。

在特征提取方面,多元时间序列数据可以采用多种方法来提取各种特征,比如传统的时间序列特征,如均值、方差和自相关性等,以及更高级的特征,如滞后、趋势和周期性等。

这些特征可以辅助建模,并揭示数据中的重要特征。

在建模方面,多元时间序列数据可以采用各种算法来建立模型,比如线性回归、ARIMA、神经网络和随机森林等。

每个模型都有自己的优缺点,并在不同的场景中具有不同的适用性。

在预测方面,多元时间序列数据可以采用多种方法来预测未来趋势,比如基于模型的方法、基于距离的方法和基于神经网络的方法等。

这些方法可以帮助企业和组织更好地做出决策,并为未来做出更好的规划。

基于多元时间序列分析的股票市场趋势预测股票市场作为一个动态的市场,充满了不确定性和波动性。

为了更好地把握市场走势,股票市场的预测一直是各界研究的热点。

当今市场数据逐渐丰富,多元时间序列分析成为了股票市场预测的主要工具之一。

本文将探讨基于多元时间序列分析的股票市场趋势预测。

一、什么是多元时间序列分析多元时间序列分析是指研究多个变量之间在时间序列上的关系。

在股票市场上,我们可以将不同股票的价格、交易量等对象作为多元时间序列的研究对象。

多元时间序列分析包括了对趋势、周期性和随机波动等不同方面的研究。

在此基础上,我们可以进一步利用多元时间序列模型对股票市场的走势进行预测。

二、多元时间序列分析在股票市场预测中的应用1. 股票指数预测股票指数反映了整个股票市场的走势,预测其变化足以为投资者提供重要参考。

通过对历史指数走势进行多元时间序列分析,我们可以了解其变化趋势和周期性变化,从而对未来的股票指数变化做出更有依据的预测。

2. 股票价格预测在多元时间序列分析中,股票价格可以是一个重要的预测对象。

通过对股票价格的多元时间序列分析,我们可以了解股票价格的趋势,从而进行趋势预测;同时,也可以进行周期性变化的分析,从而预测股票价格的周期性起伏。

3. 个股预测多元时间序列分析也可以用于个体股票的预测。

通过对个股价格、交易量等指标的分析,我们可以了解该股票的特征和走势,为股票投资提供依据。

三、多元时间序列分析在股票市场预测中的误差来源虽然多元时间序列分析能够为股票市场的预测提供帮助,但是也存在着预测误差。

其中,主要的误差来源包括:1. 非预测因素股票市场的变化不仅受到内部因素的影响,还受到外部环境的影响。

比如政策变化、天气情况等都可能对股票市场造成影响,从而引起预测误差。

2. 数据质量问题多元时间序列分析需要使用大量历史数据,而历史数据的质量对预测结果有着重要影响。

如果历史数据存在错误或者缺失,那么预测结果也会受到影响。

基于多元时间序列分析的股票价格趋势预测股票价格预测一直是金融领域的研究热点。

趋势分析、基本分析、技术分析等方法已经被广泛应用于股票市场。

然而,在市场竞争加剧的背景下,传统的股票预测方法往往不能准确地反映市场的实际情况。

因此,多元时间序列分析成为一种新兴的股票预测方法,该方法在多个领域得到了广泛应用。

一、多元时间序列分析的概念多元时间序列分析是一种用于处理多个时间序列的方法,其中每个时间序列都表示不同的变量。

在金融领域,多元时间序列分析主要用于股票价格的预测。

该方法结合了时间序列分析和多元统计分析的理论和方法,通过对不同变量之间的相互作用关系进行建模,来预测股票价格的变化趋势。

二、多元时间序列分析的基本思路多元时间序列分析的基本思路是将每个变量的时间序列拆分成趋势、季节和残差三个部分,并建立一个多元回归模型以探究变量之间的相互关系。

在这种模型中,每个变量的趋势和季节项都可以被建模和预测。

残差则由其他未被建模的变量和时间噪声组成,被认为是随机误差。

三、多元时间序列分析的模型建立多元时间序列分析的模型建立直接影响到预测的准确性。

通常建立的模型包括向量自回归模型(VAR)、向量误差修正模型(VEC)、向量自回归移动平均模型(VARMA)等。

其中,VAR模型是最常用的模型之一,它将多个变量的时间序列组合成一个向量,并使用延迟变量来预测向量中的每个变量。

VEC模型则在VAR模型的基础上增加了误差修正项,修正了变量之间的短期不均衡关系。

四、多元时间序列分析的应用多元时间序列分析已经被广泛应用于股票价格的预测。

通过对多个变量之间的相互作用关系进行建模和分析,可以更准确地预测股票价格的走势。

除此之外,多元时间序列分析还可以被应用于宏观经济预测、销售预测、天气预测等领域。

结语:综上所述,多元时间序列分析是一种新兴的股票价格预测方法,该方法通过建立多元统计回归模型,准确地预测股票价格的变动趋势。

在实际应用中,需要注意选择合适的模型、建立合适的变量和样本选择等问题,以保证预测的准确性。

多元时间序列分析在股市中的应用时间序列分析是一种常用的统计方法,可以帮助我们研究和预测股市中的价格、交易量等变量。

在股市中,很多因素同时影响着股票价格的波动,因此,使用多元时间序列分析来研究股市数据可以更好地捕捉这些复杂的关系。

本文将介绍多元时间序列分析的基本概念,并探讨其在股市中的应用。

一、多元时间序列分析的基本概念多元时间序列分析是对多个相关时间序列变量进行建模和预测的一种方法。

它在传统的时间序列分析方法的基础上,引入了多个变量之间的关联,能够更全面地分析数据中的信息。

主要的多元时间序列分析方法包括向量自回归模型(VAR)、向量误差修正模型(VECM)等。

在多元时间序列分析中,首先需要检验数据是否满足平稳性的要求。

然后,通过自相关函数和偏自相关函数的图像分析,确定时间序列的阶数。

接下来,选择适当的模型进行参数估计和模型诊断。

最后,利用已建立的模型进行预测和分析。

二、多元时间序列分析在股市中的应用1. 价格相关性分析股票价格是股市中最常关注的指标之一。

通过多元时间序列分析,我们可以探究股票价格与其他因素之间的相关性。

例如,可以研究股票价格与市场指数、宏观经济指标等因素之间的关系。

通过建立合适的模型,我们可以分析各个因素对股票价格的影响程度,并进行预测。

2. 股票组合分析股票组合是指将多只股票以一定权重组合在一起进行投资。

通过多元时间序列分析,我们可以研究不同股票之间的相关性,进而选择合适的股票组合。

通过建立VAR模型,可以估计不同股票之间的联动效应,从而优化投资组合的风险和收益。

3. 市场波动分析股市波动一直是投资者关注的焦点。

通过多元时间序列分析,可以测量市场波动的影响因素以及不同因素之间的关联性。

例如,可以研究股票价格与交易量、波动率、市场情绪指标等因素之间的关系。

通过建立VECM模型,可以分析各个因素对市场波动的长期和短期影响。

4. 预测模型建立股市价格的预测一直是投资者和分析师关注的问题。

多元时间序列的特征分析与建模日期:•引言•多元时间序列基础•多元时间序列的特征提取•多元时间序列的模型构建•实验与结果分析•总结与展望目录CONTENTS01引言0102研究背景与意义准确分析和预测多元时间序列对于决策和规划具有重要意义。

多元时间序列在金融、经济、环境等多个领域有广泛应用,如股票价格、气候变化等。

研究内容与方法研究内容本文旨在探讨多元时间序列的特征提取、模型选择与优化等问题。

研究方法采用理论分析、实证研究和数值模拟相结合的方法,对多元时间序列进行深入分析。

02多元时间序列基础多元时间序列定义多元时间序列定义01多元时间序列是多个时间序列的组合,每个时间序列代表一个特定的特征或变量。

它们通常在相同的时间点上进行同步观测,用于研究多个变量随时间的变化情况。

多元时间序列的组成02一个多元时间序列包括多个时间序列,每个时间序列包含时间点和对应的观测值。

这些观测值可以是连续的(如股票价格、气候变化等)或离散的(如交通流量、人口普查数据等)。

多元时间序列的应用领域03多元时间序列广泛应用于金融、经济、社会学、生物医学、环境科学等领域,用于分析多个变量之间的关联和影响,以及预测未来的变化趋势。

数据清洗和整理数据清洗多元时间序列数据通常存在缺失值、异常值和噪声,需要进行清洗和修正。

缺失值可以通过插值、回归等方法进行填充,异常值则需要进行识别和剔除。

数据整理多元时间序列数据需要进行整理,以消除数据格式、单位和量纲等方面的差异,便于后续的特征提取和模型构建。

为了消除不同变量之间的量纲和取值范围差异,需要对多元时间序列数据进行标准化处理。

常用的方法包括最小-最大归一化、Z-score归一化等。

数据标准化多元时间序列数据通常存在波动和噪声,需要进行平滑处理以减少噪声干扰。

常用的平滑方法包括移动平均滤波、低通滤波等。

数据平滑数据变换欧几里得距离欧几里得距离是最常用的距离度量之一,它计算两个向量之间的直线距离。

应用时间序列分析实验报告实验过程记录〔含程序、数据记录及分析和实验结果等〕:时序图如下:单位根检验输出结果如下:序列*的单位根检验结果:序列y的单位根检验结果:序列y和序列*之间的相关图如下:残差序列自相关图:自相关图显示。

延迟6阶之后自相关系数都在2倍标准差围之,可以认为残差序列平稳。

对残差序列进展2阶自相关单位根检验,检验结果显示残差序列显著平稳,如以下图:残差序列单位根检验结果:残差序列平稳,说明序列Y 与序列*之间具有协整关系,我可以大胆的在这两个序列之间建立回归模型而不必担忧虚假回归问题。

考察残差序列白噪声检验结果,如以下图:残差序列白噪声检验结果:输出结果显示,延迟各阶LB 统计量的P 值都大于显著水平0.05,可以认为残差序列为白噪声检验结果,完毕分析。

出口序列拟合的模型为:ln*t ~ARIMA(1,1,0),具体口径为:1ln 0.1468910.38845t t x Bε∇=+-进口序列拟合的模型为 lny t ~ARIMA(1,1,0) ,具体口径为:1ln 0.1467210.36364t t y ε∇=+-lny t 和ln*t 具有协整关系。

协整模型为:1ln 0.99179ln 0.69938t t t t y x εε-=+-误差修正模型为:1ln 0.9786ln 0.22395t t t y x ECM -∇=∇-SAS 程序如下:data e*ample6_4; input * y; t=_n_; cards ;1950 20.0 21.3 1951 24.2 35.3 1952 27.1 37.5 1953 34.8 46.1 1954 40.0 44.7 1955 48.7 61.1 1956 55.7 53.01957 54.5 50.01958 67.0 61.71959 78.1 71.21960 63.3 65.11961 47.7 43.01962 47.1 33.81963 50.0 35.71964 55.4 42.11965 63.1 55.31966 66.0 61.11967 58.8 53.41968 57.6 50.91969 59.8 47.21970 56.8 56.11971 68.5 52.41972 82.9 64.01973 116.9 103.61974 139.4 152.81975 143.0 147.41976 134.8 129.31977 139.7 132.81978 167.6 187.41979 211.7 242.91980 271.2 298.81981 367.6 367.71982 413.8 357.51983 438.3 421.81984 580.5 620.51985 808.9 1257.8 1986 1082.1 1498.3 1987 1470.0 1614.2 1988 1766.7 2055.1 1989 1956.0 2199.9 1990 2985.8 2574.3 1991 3827.1 3398.7 1992 4676.3 4443.3 1993 5284.8 5986.2 1994 10421.8 9960.1 1995 12451.8 11048.1 1996 12576.4 11557.4 1997 15160.7 11806.5 1998 15223.6 11626.1 1999 16159.8 13736.5 2000 20634.4 18638.8 2001 22024.4 20159.2 2002 26947.9 24430.3 2003 36287.9 34195.6 2004 49103.3 46435.8 2005 62648.1 54273.72006 77594.6 63376.92007 93455.6 73284.62008 100394.9 79526.5run;proc gplot;plot **t=1 y*t=2/overlay;symbol1c=black i=join v=none; symbol2c=red i=join v=none w=2l=2; run;proc arima data=e*ample6_4; identify var=* stationarity=(adf=1); identify var=y stationarity=(adf=1); run;proc arima;identify var=y crrosscorr=*; estimate methed=ml input=* plot; forecast lead=0id=t out=out;proc aima data=out;identify varresidual stationarity=(adf=2); run;。

多元时间序列分析与汇率随着全球经济的不断发展和国际贸易的日益频繁,不同国家之间货币的汇率成为一个重要的研究领域。

汇率在很大程度上影响着国家的经济状况和国际贸易的收支平衡。

为了更好地了解和预测汇率的走势,多元时间序列分析成为一种重要的工具。

首先,我们需要了解什么是时间序列。

时间序列是按照时间顺序排列的一组数据或观测结果的集合。

在金融领域中,时间序列通常用来研究汇率、股票价格等具有时间属性的数据。

多元时间序列分析则是基于时间序列的数据进行研究和分析。

多元时间序列分析是指同时考虑多个时间序列变量之间的关系,以及它们与时间的关系。

在汇率研究中,通常会涉及多个国家或地区的货币汇率。

通过分析多个汇率之间的关系,可以更好地了解这些国家之间的经济联系和互动。

多元时间序列分析的方法主要包括自回归移动平均模型(ARMA)、自回归条件异方差模型(ARCH)、向量自回归模型(VAR)等。

这些方法可以用来分析汇率变动的规律和影响因素,进而预测未来的汇率走势。

在进行多元时间序列分析时,需要考虑一些因素。

首先,数据的选择和处理非常重要。

对于汇率数据,应选择适当的时间段和频率,确保数据的准确性和可靠性。

其次,需要对变量之间的关系进行建模,例如使用VAR模型来描述不同汇率之间的联动效应。

此外,还需要考虑外生变量的影响,如宏观经济指标、政策变化等。

多元时间序列分析的结果可以帮助我们更好地理解汇率的波动和变动趋势。

通过对过去的汇率数据进行分析,可以发现某些经济因素对汇率的影响程度和方向。

这些分析结果可以为政府决策和投资策略提供参考。

同时,多元时间序列分析也存在一定的局限性。

首先,时间序列数据通常具有非线性和非平稳性。

这就要求在建模过程中引入相应的处理方法,如差分和转换等。

其次,多元时间序列分析需要考虑大量的参数估计和模型检验,对数据的要求较高。

总之,多元时间序列分析是研究汇率和其他时间序列数据的重要工具。

它可以帮助我们更好地了解汇率走势和影响因素,提供参考和预测未来的汇率变动。