奥飞动漫财务分析

- 格式:ppt

- 大小:876.35 KB

- 文档页数:34

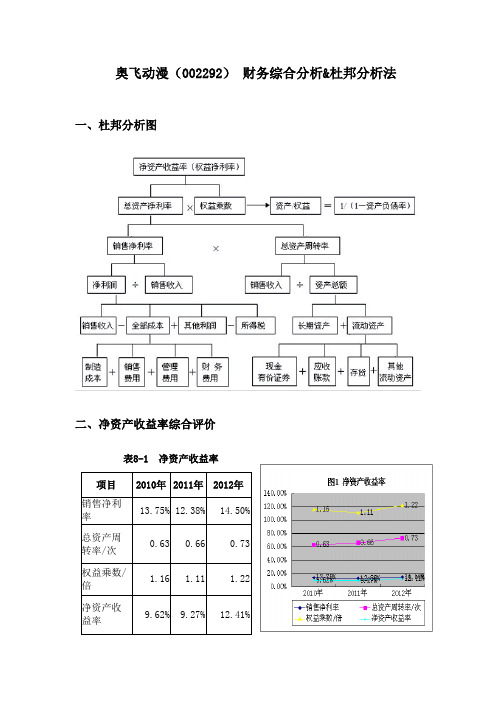

奥飞动漫(002292) 财务综合分析&杜邦分析法一、杜邦分析图二、净资产收益率综合评价表8-1 净资产收益率三、各因素分解分析表8-2 销售净利率奥飞动漫公司2010年——2012年的销售净利率分别为13.75%、12.38%和14.50%将2011年与2010年的数据进行比较,2011年的销售净利率较上年降低1.37%,具体情况是销售毛利率、营业净利率、营业利润率和营业成本费用利润率较上年均有所降低,可能是产品定价不合理、成本未进行有效控制、营业费用或管理费用控制不力等原因造成。

将2012年与2011年的数据进行比较,2012年的销售净利率较上年上升2.12%,具体情况是销售毛利率发展平稳,说明企业加强了成本控制、合理定价的措施;可能是因为财务费用、营业费用或管理费用控制合理造成。

表8-3总资产周转率分析:奥飞动漫公司2010年——2012年的总资产周转率分别为0.63%、0.66%和0.73%。

将2011年与2010年的数据进行比较,2011年的总资产周转率较上年增加了0.03%,从固定资产的周转率来看,固定资产周转次数较上年增加2.47次,说明总资产利用效率有所提高,但是流动资产周转次数也在增加,比上年增加了0.11%,因而共同作用导致总资产周转率增加。

应收账款周转率均较上年有所增加,增加了1.15次。

可见应收账款回收速度在加快。

将2012年与2011年的数据进行比较,2012年的总资产周转率较上年上升了0.07%,应收账款周转率较上年降低了0.65次,但是存货周转率、流动资产周转率和股东资产周转率都有不同程度的增加,分别增加0.18%、0.15%和1.88%,说明总资产利用效率提高的原因不在于应收账款的回收情况,而是存货周转率、流动资产周转率和股东资产周转率的增加引起的。

表8-4权益乘数分析:奥飞动漫2010年——2012年的权益乘数分别为1.16、1.11和1.22将2011年与2010年的数据进行比较,2011年的权益乘数较上年下降了0.05倍,虽然资产负债率下降了3.87%,但是流动比率和速动比率分别上升了118.3%、19.56%,表明公司充分发挥了财务杠杆作用。

第1篇一、引言奥飞娱乐(股票代码:002292)是一家专注于儿童娱乐产业的上市公司,主营业务包括动画制作、游戏研发与发行、玩具设计制造以及版权运营等。

自2009年上市以来,奥飞娱乐凭借其丰富的儿童娱乐产业链和强大的品牌影响力,在我国动漫产业中占据重要地位。

本文将通过对奥飞娱乐财务报告的分析,对其财务状况、盈利能力、偿债能力、运营能力和成长能力等方面进行深入探讨。

二、财务状况分析1. 资产负债表分析(1)资产规模从奥飞娱乐近几年的资产负债表来看,公司资产规模逐年增长。

截至2020年底,公司总资产为65.27亿元,较2019年底增长15.95%。

这表明公司在资产规模上取得了较好的发展。

(2)负债情况奥飞娱乐的负债主要包括流动负债和长期负债。

从负债结构来看,流动负债占比相对较高,长期负债占比相对较低。

截至2020年底,公司流动负债为33.87亿元,长期负债为6.85亿元。

流动负债占比为51.85%,长期负债占比为10.46%。

这说明公司负债结构较为合理。

(3)所有者权益奥飞娱乐的所有者权益逐年增长,截至2020年底,公司所有者权益为27.50亿元,较2019年底增长18.53%。

这表明公司盈利能力较强,为股东创造了良好的回报。

2. 利润表分析(1)营业收入奥飞娱乐的营业收入逐年增长,截至2020年底,公司营业收入为43.58亿元,较2019年底增长22.48%。

这表明公司在主营业务上取得了较好的发展。

(2)营业成本奥飞娱乐的营业成本也逐年增长,截至2020年底,公司营业成本为33.73亿元,较2019年底增长21.48%。

营业成本的增长速度略低于营业收入,说明公司在成本控制方面取得了一定成效。

(3)毛利率奥飞娱乐的毛利率逐年提高,截至2020年底,公司毛利率为21.85%,较2019年底提高1.38个百分点。

这说明公司在提高产品附加值和降低成本方面取得了一定成效。

(4)净利率奥飞娱乐的净利率也逐年提高,截至2020年底,公司净利率为7.53%,较2019年底提高0.85个百分点。

奥飞数据2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年上半年利润总额为8,317.66万元,与2022年上半年的8,512.86万元相比有所下降,下降2.29%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)奥飞数据2023年上半年的营业利润率为12.31%,总资产报酬率为3.26%,净资产收益率为4.95%,成本费用利润率为14.28%。

企业实际投入到企业自身经营业务的资产为608,150.42万元,经营资产的收益率为2.70%,而对外投资的收益率为0.32%。

2023年上半年营业利润为8,213.02万元,与2022年上半年的8,677.81万元相比有所下降,下降5.36%。

以下项目的变动使营业利润增加:公允价值变动收益增加137.23万元,管理费用减少11.09万元,研发费用减少390.82万元,共计增加539.14万元;以下项目的变动使营业利润减少:其他收益减少155.27万元,信用减值损失减少728.72万元,投资收益减少993.85万元,营业税金及附加增加63.86万元,销售费用增加79.2万元,财务费用增加924.64万元,营业成本增加9,929.79万元,共计减少12,875.32万元。

各项科目变化引起营业利润减少464.79万元。

三、偿债能力分析偿债能力指标表项目名称2021年上半年2022年上半年2023年上半年流动比率0.6 0.57 0.63速动比率0.59 0.57 0.63利息保障倍数 3.08 3 2.582023年上半年流动比率为0.63,与2022年上半年的0.57相比略有增长。

2023年上半年流动比率比2022年上半年提高的主要原因是:2023年上半年流动资产为130,943.53万元,与2022年上半年的108,064.42万元相比有较大增长,增长21.17%。

!"#$%&'(#&')%*北方经一、奥飞娱乐简介奥飞娱乐股份有限公司(以下简称“奥飞娱乐”)是中国目前最具实力和发展潜力的动漫及娱乐文化产业集团公司之一,以发展民族动漫文化产业,让快乐与梦想无处不在为使命,致力构筑“东方迪士尼”,营业包括内容创作、影视、游戏、媒体、消费品、主题业态等。

奥飞娱乐作为我国首家上市的动漫企业,如今已形成一个环环相扣、优势互补的产业链,是国内动漫行业中具有代表意义的企业。

二、奥飞娱乐财务分析(一)盈利能力趋势向好本文选取净利润率、销售毛利率、净资产收益率、成本费用利润率来衡量奥飞娱乐的盈利能力水平,并结合行业平均数据对比分析奥飞娱乐在2016—2019年间盈利能力的变化。

1.净利润率的比较。

奥飞娱乐2016—2019年净利润率分别为14.2%、1.88%、-59.57%和3.82%,前三年呈直线下降的趋势,而后有回升趋势。

与行业均值相比,奥飞娱乐三年间的净利润率均低于行业平均水平。

根据奥飞娱乐的财务报表可知,在2016—2018年,其净利润逐年下降,导致该公司净利润率下降的主要原因是公司应收账款余额的增长,导致计提的坏账准备和资产减值损失随之增加。

而公司在2019年业务架构体系调整,战略性调整玩具业务品类结构,采取人才激励政策及组织优化等多项变革,使公司业绩反转,净利润率有所回升,盈利能力有所提升。

2.销售毛利率的比较。

奥飞娱乐2016—2019年销售毛利率分别为48.06%、42.54%、40.14%和46.59%,前三年逐年下降,2019年有所提升。

根据奥飞娱乐的财务报表可知,其主营业务收入在2016—2017年存在迎来小幅度上涨,而在2018年,却大幅度下跌,营业成本变动较小,导致销售毛利率下降。

而在2019年,公司主动调整业务结构,销售毛利率较2018年有所回升。

3.净资产收益率的比较。

奥飞娱乐2016—2019年的净资产收益率分别为10.39%、1.89%、-41.59%和2.98%。

第1篇一、概述随着我国动漫产业的快速发展,动漫企业已经成为文化产业的重要组成部分。

本报告以某动漫企业为例,对其财务状况进行深入分析,旨在揭示该企业的发展现状、盈利能力、偿债能力、运营效率以及成长性等方面的情况,为相关决策者提供参考。

二、企业基本情况某动漫企业成立于2005年,主要从事动画制作、发行、衍生品开发及版权运营等业务。

经过多年的发展,该公司已成为国内知名动漫企业之一,拥有多个知名动漫品牌。

三、财务报表分析1. 资产负债表分析(1)资产结构分析截至2023年12月31日,该企业总资产为10000万元,其中流动资产为8000万元,占总资产的比例为80%。

流动资产主要包括现金、应收账款、存货等。

非流动资产为2000万元,主要包括固定资产、无形资产等。

(2)负债结构分析截至2023年12月31日,该企业总负债为5000万元,其中流动负债为3000万元,占总负债的比例为60%。

流动负债主要包括短期借款、应付账款等。

非流动负债为2000万元,主要包括长期借款、长期应付款等。

(3)所有者权益分析截至2023年12月31日,该企业所有者权益为5000万元,占总资产的比例为50%。

所有者权益主要包括实收资本、资本公积、盈余公积等。

2. 利润表分析(1)营业收入分析2023年,该企业营业收入为8000万元,同比增长15%。

其中,动画制作收入为3000万元,衍生品开发收入为2000万元,版权运营收入为3000万元。

(2)营业成本分析2023年,该企业营业成本为5000万元,同比增长10%。

其中,动画制作成本为2000万元,衍生品开发成本为1500万元,版权运营成本为1500万元。

(3)毛利率分析2023年,该企业毛利率为37.5%,较上年同期提高5个百分点。

这主要得益于公司对成本的有效控制以及产品结构的优化。

(4)净利润分析2023年,该企业净利润为3000万元,同比增长20%。

这表明公司盈利能力持续增强。

3. 现金流量表分析(1)经营活动现金流量分析2023年,该企业经营活动现金流量净额为2000万元,同比增长30%。

奥飞娱乐2022年财务分析综合报告一、实现利润分析2022年利润总额为负17,690.38万元,与2021年负45,830.9万元相比亏损有较大幅度减少,下降61.40%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

二、成本费用分析2022年营业成本为183,228.02万元,与2021年的195,003.91万元相比有所下降,下降6.04%。

2022年销售费用为33,309.9万元,与2021年的41,329.93万元相比有较大幅度下降,下降19.4%。

从销售费用占销售收入比例变化情况来看,2022年销售费用出现较大幅度下降,但营业收入并没有多大变化,表明企业销售费用控制良好,销售策略正确。

2022年管理费用为40,411.19万元,与2021年的39,809.09万元相比有所增长,增长1.51%。

2022年管理费用占营业收入的比例为15.21%,与2021年的15.05%相比变化不大。

2022年财务费用为2,309.57万元,与2021年的7,457.8万元相比有较大幅度下降,下降69.03%。

三、资产结构分析2022年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2022年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,奥飞娱乐2022年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析奥飞娱乐2022年的营业利润率为-7.18%,总资产报酬率为-2.12%,净资产收益率为-5.32%,成本费用利润率为-6.38%。

企业实际投入到企业自身经营业务的资产为491,427.39万元,经营资产的收益率为-3.88%,而对外投资的收益率为-0.61%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部经营资产的收益率,说明对外投资的盈利能力高于内部资产,但内外部资产的收益率均小于企业实际贷款利率,内外部资产的盈利能力均是不能令人接受的。

奥飞娱乐2021年一季度财务分析报告一、上市公司基本信息机构简介:公司前身为成立于1993年12月17日的澄海县奥迪玩具实业有限公司,1997年7月31日更名为广东奥迪玩具实业有限公司。

奥迪实业以截至2007年4月30日经正中珠江审计的净资产12,840万元为基准,按1.07:1的比例折为12,000万股,整体变更为广东奥飞动漫文化股份有限公司;并于2007年6月27日在汕头市工商行政管理局核准登记,工商注册号为440500000004759,注册资本为12,000万元。

主营业务:衍生品设计、生产及销售,内容创作与管理,婴童用品,电视媒体,互动娱乐业务经营范围:制作、复制、发行:广播剧、电视剧、动画片(制作须另申报)、专题、专栏(不含时政新闻类),综艺;设计、制作、发布、代理国内外各类广告;利用互联网经营游戏产品(含网络游戏虚拟货币发行)、动漫产品;从事投资管理及相关咨询服务;制造、加工、销售:玩具,工艺品(不含金银首饰),数码电子产品,文具用品,塑料制品,五金制品,精密齿轮轮箱,童车,电子游戏机,婴童用品;销售:家用电器,服装,日用百货,化工原料(危险化学品除外),塑料原料。

经营本企业自产产品及相关技术的出口业务;经营本企业生产、科研所需的原辅材料、机械设备、仪器仪表、零配件及相关技术的进口业务,电子产品,体育用品;经营本企业的进料加工和“三来一补”业务。

二、财务报表分析(一)利润数据2021-03-312020-12-312020-09-302020-06-302020-03-31同比环比营业总收入(元)672,596,253.03606,374,575.4673,717,899.53590,508,507.91497,597,981.1735.17%10.92%营业收入(元)672,596,253.03606,374,575.4673,717,899.53590,508,507.91497,597,981.1735.17%10.92%营业总成本(元)648,475,022.48815,117,454.42663,351,494.17598,275,470.3540,462,018.919.99%-20.44%营业成本(元)417,055,898.78505,428,170.68428,655,374.4371,641,872.67320,327,225.5230.20%-17.48%营业税金及附加(元)2,665,129.032,805,753.113,398,112.023,317,795.663,842,869.85-30.65%-5.01%销售费用(元)85,481,982.69116,037,260.9586,155,969.8380,951,098.7582,762,564.83 3.29%-26.33%管理费用(元)82,229,273.17106,871,663.7477,232,402.480,197,784.2478,292,133.12 5.03%-23.06%财务费用(元)21,665,026.4719,169,897.1121,751,463.7516,290,389.3720,134,457.37.60%13.02%投资收益(元)-5,220,062.71-15,926,676.4-8,844,597.41-29,040,758.31-2,912,580.8679.22%-67.22%对联营企业和合营-5,389,051.08-16,041,180.38-9,001,414.14-14,351,255.75-3,673,880.8646.69%-66.40%企业的投资收益(元)营业利润(元)26,084,495.08-404,533,289.212,725,392.32-11,665,211.88-53,797,283.34-148.49%-106.45%营业外收入(元)2,165,545.223,899,575.551,344,705.085,239,555.71,305,002.2965.94%-44.47%营业外支出(元)136,348.074,172,831.83505,481.2666,756.55975,265.81-86.02%-96.73%利润总额(元)28,113,692.23-404,806,545.493,564,616.14-6,492,412.73-53,467,546.86-152.58%-106.94%所得税费用(元)-549,572.543,608,779.48192,949.16-1,260,884.66-13,705,893.69-95.99%-115.23%净利润(元)28,663,264.77-408,415,324.973,371,666.98-5,231,528.07-39,761,653.17-172.09%-107.02%归属于母公司股东27,292,709.93-403,930,536.583,599,298.24-10,654,628.39-39,302,985.13-169.44%-106.76%的净利润(元)少数股东损益(元)1,370,554.84-4,484,788.39-227,631.265,423,100.32-458,668.04-398.81%-130.56%基本每股收益(元)0.02-0.29580.0027-0.01-0.03-166.67%-106.76%稀释每股收益(元)0.02-0.29580.0027-0.01-0.03-166.67%-106.76%其他综合收益(元)3,607,214.82-212,274,817.68-97,442,687.04-48,440,087.4328,196,079.17-87.21%-101.70%综合收益总额(元)32,270,479.59-620,690,142.65-94,071,020.06-53,671,615.5-11,565,574.0-379.02%-105.20%归属于母公司所有者的综合收益总额(元)32,172,148.74-617,288,060.19-93,325,502.96-59,800,973.47-9,739,881.18-430.31%-105.21%归属于少数股东的综合收益总额(元)98,330.85-3,402,082.46-745,517.16,129,357.97-1,825,692.82-105.39%-102.89%利润分析:2021年一季度利润总额为2811.37万元,与2020年一季度的-5346.75万元相比,增长-152.58%;环比2020年四季度的-40480.65万元相比,增长-106.94%,利润总额主要来源于主营业务。

对于奥飞动漫财务报表的分析,主要主要资料来源为该公司的以下报告:2009年第三季度报告,2009年年度报告;2010年第一季度报告,2010年半年度报告,2010年第三季度报告以及其他动漫公司同期的报告。

另外可能会参考一些其他的报告和公告以了解该公司的其他情况。

现将我们将如何进行分析的一个提纲写出,请刘老师斧正。

一、对2009年该公司的财务状况进行分析,已确定该公司以往的市场竞争力及基本情况,获得堆高公司的大致了解并形成初步印象。

(一)通过该公司的官方网站了解该公司的历史和基本情况,整理出该公司的大事记以了解其基本走向和运作方式,盈利来源,核心竞争力。

(二)通过2009年第三季度报告及2009年年度报告的分析获得对该公司基本资产状况以及各种财务数据的了解。

主要分析以下几个方面:1.分析公司的股权构成以及实际控制人;2.对资产负债表进行分析,以了解其资产负债水平、资产负债结构、资产负债趋势。

然后对流动资产项目、非流动金融资产项目、固定资产项目、在建工程无形资产、负债项目以及所有者权益项目进行分析以找出其中存在的问题,发现其拥有的优势。

3.对利润表决进行分析,以了解其利润表水平、利润的来源结构、利润的发展趋势。

然后主要分析营业收入质量、营业成本、销售费用、管理费用、财务费用、投资净收益、营业外收支和每股收益以了解其运作过程中存在的问题以及营业模式的优化方案。

同时参考一下迪斯尼的利润情况进行对比,寻找差距,提出改进方案。

4.对现金流量表的分析以了解其现金流量趋势、现金流量结构、现金流量质量。

然后主要对经营活动的现金流量、投资活动的现金流量、筹资活动的现金流量以及其补充资料进行分析已确定其在现金周转过程中是否存在问题。

5.对所有者权益变动表进行分析,以了解其变动及原因。

主要对净利润项目、所有者投入和减少资本、利润分配配项目以及所有者权益内部结转进行分析。

(三)结合报表对以下几个方面进行进一步分析其精确了解该公司的财务状况及竞争力。