紫金矿业-度财务报告分析1共44页

- 格式:ppt

- 大小:936.50 KB

- 文档页数:44

紫金矿业2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为576,579.08万元,2020年三季度已经取得的短期带息负债为2,687,243.24万元。

2.长期资金需求

该企业长期资金需求为6,732,337.32万元,2020年三季度已有长期带息负债为3,985,445.86万元。

3.总资金需求

该企业的总资金需求为7,308,916.4万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为680,206.81万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,762,589.65万元,实际已经取得的短期带息负债为2,687,243.24万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,357,265.04万元,企业有能力在3年之内偿还的贷款总规模为1,627,860.75万元,在5年之内偿还的贷款总规模为2,169,052.16万元,当前实际的带息负债合计为6,672,689.1万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为1,145,145.16万元。

不过,该资金缺口在企业持续经营3.08个分析期之后可被盈利填补。

该企业投资活动存在资

内部资料,妥善保管第1 页共5 页。

年度财务报告分析范本1份年度财务报告分析 11、公司简介紫金矿业是以黄金及基本金属矿产资源勘查和开发为主的高技术效益型国际矿业集团,全球500强企业。

2003年12月成功登陆__股票市场(股票代码:2899),2008年4月回归A股(股票代码:__),成为A股市场首家以0.1元面值发行股票的企业。

2、公司股本结构第一篇财务报告分析1.资产负债表1.1资产负债表水平分析首先,根据上表,可以对紫金矿业公司总资产变动情况做出以下分析评价:该公司总资产本期减少456,031,921元,下降幅度为0.68%,说明紫金矿业公司本年资产规模有小幅度的减少。

进一步分析可以发现:(1)流动资产本期减少6,401,911,394元,下降幅度为26.31%,使总资产规模减少了9.50%。

非流动资产本期增加了5,945,879,473 元,增长幅度为13.82%,使总资产规模增长了8.83%,两者合计使总资产减少了456,031,921 元,增长幅度为0.68%。

(2)本期总资产的增长主要体现在非流动资产的增长上。

其增长主要体现以下在四个方面:一是投资性房地产的大幅度增长。

可供出售金融资产本期增长63,378,755元,增长幅度为129.17%,对总资产的影响为0.09%,说明紫金矿业公司本期增加了投资性房地产的持有。

通过分析公司在报告期内的主要财务数据变动,可以得知紫金矿业公司本年增持了投资性房地产。

二是在建工程的较大幅度增长。

在建工程本期增长了1,591,597,106元,增长幅度为18.96%,对总资产的影响为2.36%。

结合资产负债表项目分析可知,在建工程的增长主要是由于公司扩大了生产规模,增加了工程投入。

三是固定资产的较大幅度增长。

固定资产本期增长了3,757,868,796元,增长幅度为24.10%,对总资产的影响为5.58%。

从在建工程和固定资产的较大幅度增长,可以看出紫金矿业公司本期主要增加对在建工程和固定资产的投资。

目录一、背景介绍 (2)(一)公司情况介绍。

(2)(二)公司主营业务分析和政策分析 (3)(三)控股情况 (4)(四)企业的发展历程 (4)(五)审计意见: (5)二、财务比率分析 (6)(一)企业偿债能力的分析 (6)(二)企业盈利能力的分析。

(7)(三)企业营运能力的分析 (8)(四)企业发展能力的分析 (9)三、对四张报表进行分析项目质量和整体质量分析 (10)(一)资产负债表分析 (11)(二)利润表及利润质量的分析 (16)(三)对企业现金流量表分析 (21)(四)所有者权益变动表分析 (22)四、对合并报表与母公司报表的分析 (23)(一)资产负债表: (23)(二)利润表 (24)(三)现金流量表分析 (24)五.对企业财务状况质量的总体评价 (25)六、附注 (26)(一)利润表 (26)(二)资产负债表 (27)紫金矿业2010年度报表分析题记:最近黄金板块受到热捧,而紫金矿业处在市盈率被低估的状态,更为主要的是本小组成员购买了紫金矿业的股票,有更加浓厚的兴趣,迫切希望能通过全方位的分析对该只股票有更加全面的掌握。

我们对该公司从背景介绍,比率分析,报表分析等六个方面进行分析,内容如下:一、背景介绍(一)公司情况介绍。

紫金矿业主要从事以黄金为主导产业的矿产资源的勘探、采矿、冶炼及矿产品销售。

按2007年黄金产量排名,公司在世界主要黄金矿业公司中位居第10位。

除黄金外,公司还拓展了铜、锌等其他有色金属领域,其子公司阿舍勒铜业已经成为中国第5大铜精矿生产商。

截至2007年紫金矿业的黄金、铜、锌和铁储量分别为638.19吨、937万吨、319万吨和1.68亿吨。

2008年4月,公司在上交所首次公开发行并上市面值为0.1元的A股,发行价为7.13元,较其同日H股价格溢价4%,市盈率高达40倍,甚至高出截至发行日沪市二级市场平均37.45倍的市盈率,如此高的发行价并没有削弱投资者对其股票的热捧,首日上市交易最高股价一度达到21.6元,成为我国名副其实的“黄金第一股”。

紫金矿业2019年一季度财务分析综合报告紫金矿业2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为143,026.58万元,与2018年一季度的168,934.91万元相比有较大幅度下降,下降15.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2019年一季度营业成本为2,532,083.92万元,与2018年一季度的1,935,260.24万元相比有较大增长,增长30.84%。

2019年一季度销售费用为30,341.04万元,与2018年一季度的22,848.56万元相比有较大增长,增长32.79%。

2019年一季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年一季度管理费用为89,611.51万元,与2018年一季度的66,450.89万元相比有较大增长,增长34.85%。

2019年一季度管理费用占营业收入的比例为3.09%,与2018年一季度的2.91%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

2019年一季度财务费用为54,980.43万元,与2018年一季度的62,112.77万元相比有较大幅度下降,下降11.48%。

三、资产结构分析与2018年一季度相比,2019年一季度其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2018年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,紫金矿业2019年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

紫金矿业上市公司的财务分析一、公司概况紫金矿业是一家在A股市场上市的矿业公司,成立于2000年,总部位于中国。

该公司主要从事金矿开采、加工和销售业务,是国内率先的黄金生产企业之一。

紫金矿业拥有多个金矿项目,分布在不同地区。

二、财务指标分析1. 资产负债表分析根据最新的财务报表,紫金矿业的总资产为X亿元,其中包括流动资产和非流动资产。

流动资产主要包括现金、应收账款和存货等,非流动资产主要包括固定资产和投资性房地产等。

总负债为X亿元,包括流动负债和非流动负债。

流动负债主要包括对付账款和短期借款等,非流动负债主要包括长期借款和对付债券等。

根据资产负债表数据,可以计算出紫金矿业的资产负债率、流动比率和速动比率等指标。

2. 利润表分析根据最新的财务报表,紫金矿业的营业收入为X亿元,主要来自金矿销售。

净利润为X亿元,税前利润为X亿元。

利润表还包括其他收入和其他费用等项目。

通过利润表可以计算出紫金矿业的毛利率、净利率和营业利润率等指标。

3. 现金流量表分析现金流量表反映了公司的现金流入和流出情况。

根据最新的财务报表,紫金矿业的经营活动现金流入为X亿元,主要来自销售收入。

投资活动现金流出为X亿元,主要用于购买固定资产和支付投资款项。

筹资活动现金流入为X亿元,主要来自股票发行和借款。

通过现金流量表可以计算出紫金矿业的经营活动现金流量净额、投资活动现金流量净额和筹资活动现金流量净额等指标。

三、财务比率分析1. 偿债能力比率偿债能力比率反映了公司偿还债务的能力。

常用的指标包括流动比率和速动比率。

流动比率等于流动资产除以流动负债,速动比率等于流动资产减去存货后除以流动负债。

根据最新的财务报表,紫金矿业的流动比率为X,速动比率为X,说明公司具有较强的偿债能力。

2. 盈利能力比率盈利能力比率反映了公司盈利能力的强弱。

常用的指标包括毛利率、净利率和营业利润率。

毛利率等于毛利润除以营业收入,净利率等于净利润除以营业收入,营业利润率等于营业利润除以营业收入。

紫金矿业财务报告分析(一)公司简介1.基本情况紫金矿业是一家从上杭紫金山金矿开发起步,走向全国、面向全球的,以黄金及其它有色金属矿产资源勘查和开发为主的大型矿业集团。

目前控股子公司已分布在全国20多个省区和海外7个国家。

2003年12月成功登陆香港股票市场,2008年4月以0.1元人民币面值股票回归A股,开创先河。

2004年12月20日,紫金矿业被列入FTSE矿山指数;2006年3月20日,紫金矿业被纳入道琼斯中国海外50指数。

2006年位居《福布斯》中国顶尖企业排行榜第17位、最具有投资价值的海外上市公司第16位(矿业企业第1位);2007年位居福布斯中国顶尖企业榜第二位。

2007年10月,国家统计局公布:紫金矿业名列2006年“中国大企业集团竞争力十强”第7位。

2008年3月,中国黄金协会授予紫金山金铜矿“中国第一大金矿”称号。

2.发展历程发展历程(一)1993 年,紫金山金矿一期建设完成,建设规模为年采选能力 5 万吨。

1997 年,紫金山金矿成为国内年产黄金万两以上矿山,年产黄金 22726 两,占福建省黄金产量的 64.1% ,在全国 92 个年产万两以上黄金矿山中名列第 25 位。

1999 年,紫金山金矿生产黄金 2968 公斤,利润突破 5000 万元,采选规模、单位基建投资、吨矿石成本实现全国第一。

2000 年,紫金山金矿四期技改完成,全面实行露天开采,采选指标取得重大突破,成为中国单体矿山保有可利用储量最大、采选规模最大、黄金产量最大、矿石入选品位最低、单位矿石处理成本最低、经济效益最好的黄金矿山。

发展历程(二)2001 年 2 月 15 日,厦门紫金科技股份有限公司成立。

2002 年初,紫金通过收购成功入主新疆阿舍勒铜业股份有限公司。

2003 年 1 月,紫金通过收购对严重亏损、濒临破产的国有矿山——珲春金铜矿进行改组,吉林珲春紫金矿业有限公司成立。

2004 年底,巴彦淖尔紫金有色金属有限公司注册成立。

紫金矿业2020年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为944,590.76万元,2020年一季度已经取得的银行短期借款为1,736,988.86万元。

2.长期资金需求

该企业长期资金需求为4,880,458.61万元,2020年一季度已经发生的非流动负债合计为4,003,116.75万元。

3.总资金需求

该企业的总资金需求为5,825,049.37万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为914,938.73万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,445,505.54万元,实际已经取得的短期贷款金额为1,736,988.86万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,180,222.14万元,企业有能力在3年之内偿还的贷款总规模为1,312,863.84万元,在5年之内偿还的贷款总规模为1,578,147.24万元,当前实际的长短期借款合计为5,845,796.51万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为822,050.12万元。

不过,该资金缺口在企业持续经营4.39个分析期之后可被盈利填补。

企业负债水平较高,且经

内部资料,妥善保管第页共1 页。

紫金矿业上市公司的财务分析紫金矿业上市公司的财务分析一.公司概况1.1 公司简介紫金矿业是一家在上市公司的全球领先的金矿资源开发与加工企业。

公司主要从事金矿资源的开采、选厂、冶炼和销售等业务。

1.2 公司历史紫金矿业成立于2000年,经过多年的发展和扩张,已经成为国内外金矿产业的重要参与者。

1.3 公司治理结构紫金矿业采用现代企业治理模式,设有董事会、监事会和高级管理层,以确保公司的有效运营和财务监督。

二.财务分析2.1 财务指标分析通过对紫金矿业的财务指标进行分析,可以评估公司的财务状况和经营绩效。

包括财务比率分析、盈利能力分析、偿债能力分析等。

2.2 资产负债表分析资产负债表是评估公司资产和负债情况的重要工具,可以分析公司的资产结构、资本结构和债务情况等。

2.3 利润表分析利润表可以分析公司的收入来源、成本结构和盈利能力等。

通过对利润表的分析,可以评估公司的盈利能力和经营风险。

2.4 现金流量表分析现金流量表可以分析公司的现金流入和流出情况,评估公司的现金流动性和运营能力。

三.行业分析3.1 行业概况对金矿行业整体发展趋势进行概述,包括市场规模、竞争格局、供需关系等。

3.2 竞争对手分析分析金矿行业的主要竞争对手,评估其市场地位、业务模式和竞争优势。

3.3 市场前景分析根据当前行业发展情况,分析金矿行业的市场前景和趋势。

四.风险与机会分析4.1 公司内部风险分析紫金矿业自身存在的风险,包括管理风险、市场风险和技术风险等。

4.2 外部环境风险分析紫金矿业所处的宏观经济环境、政策环境和市场竞争环境等可能带来的影响和风险。

4.3 市场机会分析金矿行业可能存在的市场机会,如国内外市场的扩张、新技术应用等。

五.附件本文档涉及的附件如下:附件一:紫金矿业近三年财务报表附件二:行业研究报告附件三:市场调研数据六.法律名词及注释本文所涉及的法律名词及其相应注释如下:1.上市公司:指股票已被上交所、深交所等主板交易所或创业板交易所正式上市的公司。

紫金矿业2020年一季度财务分析综合报告紫金矿业2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为180,987.02万元,与2019年一季度的143,026.58万元相比有较大增长,增长26.54%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年一季度营业成本为3,223,667万元,与2019年一季度的2,532,083.92万元相比有较大增长,增长27.31%。

2020年一季度销售费用为15,247.47万元,与2019年一季度的30,341.04万元相比有较大幅度下降,下降49.75%。

2020年一季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年一季度管理费用为92,233.57万元,与2019年一季度的89,611.51万元相比有所增长,增长2.93%。

2020年一季度管理费用占营业收入的比例为2.55%,与2019年一季度的3.09%相比有所降低,降低0.54个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年一季度财务费用为40,546.04万元,与2019年一季度的54,980.43万元相比有较大幅度下降,下降26.25%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2019年一季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,紫金矿业2020年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

目录1公司简介及主要业绩 (3)2报表及项目分析 (3)2.1筹资活动分析 (3)2.1.1筹资规模及变动情况分析 (2)2.1.2筹资规模趋势分析 (5)2.1.3筹资结构分析 (6)2.1.4筹资结构变动趋势分析表 (7)2.1.5所有者权益水平分析表 (7)2.1.6所有者权益垂直分析表 (8)2.2投资活动分析 (9)2.2.1资产规模及变动分析 (7)2.2.2资产结构分析 (8)2.2.3货币资金 (8)2.2.4应收账款 (9)2.2.5存货 (9)2.3经营活动分析 (13)2.3.1利润额增减变动分析 (10)2.3.2利润结构分析 (11)2.3.3收入分析 (12)2.3.4成本费用分析 (13)2.3.5综合分析 (13)3财务状况综合分析 (17)3.1盈利能力 (17)3.1.1盈利能力各项指标 (14)3.1.2指标分析 (14)3.2偿债能力 (15)3.2.1偿债能力各项指标 (15)3.2.2短期偿债能力 (15)3.2.3长期偿债能力 (15)3.3经营管理能力 (16)3.3.1经营管理能力各项指标 (16)3.3.2指标分析 (16)3.4现金流量分析 (17)3.4.1现金流量表同比变动情况表 (20)3.4.2现金流量分析指标 (21)3.4.3指标分析 (21)3.5杜邦财务分析 (22)4行业地位及相关指标比较 (24)5附录:财务报表 (26)5.1资产负债表 (21)5.2利润表 (23)5.3现金流量表 (29)1公司简介及主要业绩1.1公司简介紫金矿业集团股份有限公司标志:紫金矿业是以黄金及基本金属矿产资源勘查和开发为主的高技术效益型国际矿业集团,全球500强企业。

2003年12月成功登陆香港股票市场(股票代码:2899),2008年4月回归A股(股票代码:601899),成为A股市场首家以0.1元面值发行股票的企业。

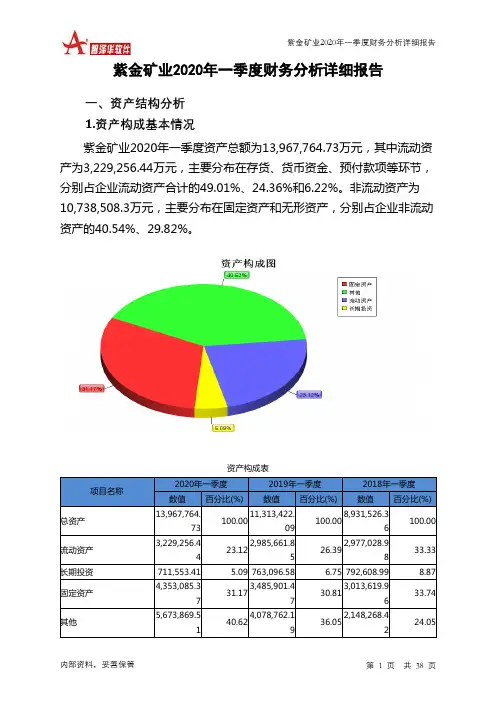

公司从1993年介入紫金山金矿开发,目前控股子公司已分布在全国20多个省区和海外7个国家。