FI_4-利率期限结构:静态模型-2016

- 格式:pptx

- 大小:4.65 MB

- 文档页数:109

中国市场利率期限结构的静态估计在金融领域,利率期限结构是指同一借款人在不同期限内借款的利率水平。

它是衡量市场对未来经济发展和通胀预期的一种指标。

了解利率期限结构对于制定金融政策、投资决策和风险管理都具有重要意义。

本文将探讨中国市场利率期限结构的静态估计。

一、利率期限结构的定义利率期限结构通常采用年化利率来表示,是不同到期日的债券或贷款的利率之间的比较。

由于市场对未来经济状况的预期和风险因素的考虑,不同期限的借款利率往往存在差异。

研究利率期限结构可以帮助我们理解市场对未来经济发展的预期和对风险的评估。

二、中国市场利率期限结构的特点中国市场利率期限结构在一定程度上受到宏观经济因素和政府干预的影响。

经济增长、通胀率、货币政策和市场流动性等因素都会对利率期限结构产生影响。

此外,政府在货币市场的干预也会对利率形成产生一定的影响。

三、利率期限结构的静态估计方法静态估计是指一次性对利率期限结构进行估计,通常使用拟合现有利率数据的数学模型来实现。

在中国市场,常用的静态估计方法包括线性插值法、平均值法和平滑曲线法。

这些方法可以根据市场上的利率数据,对不同期限的利率进行估计,以获得整体的利率期限结构。

四、中国市场利率期限结构的实证研究许多学者对中国市场的利率期限结构进行了实证研究。

这些研究通过对历史的利率数据进行建模和分析,旨在揭示市场对未来经济走势的预期。

实证研究的结果显示,中国市场的利率期限结构具有一定的特点,例如常常出现上升的利率期限结构、长期利率较高等。

五、利率期限结构的影响因素中国市场利率期限结构的形成受到多种因素的影响。

宏观经济因素如经济增长、通胀率等是影响利率期限结构的重要因素。

货币政策和市场流动性也会对利率形成产生影响。

此外,市场预期和投资者风险偏好也是决定利率期限结构的重要因素。

六、利率期限结构的应用利率期限结构可以为金融机构和投资者提供重要参考信息。

它不仅可以用于制定货币政策、评估利率风险,还可以用于决策债券投资和利率衍生品交易。

2016年南开大学金融硕士(MF)金融学综合真题试卷(题后含答案及解析)全部题型 2. 名词解释3. 计算题4. 简答题5. 论述题名词解释1.自由现金流正确答案:自由现金流是一种财务方法,用来衡量企业实际持有的能够回报股东的现金。

自由现金流指在不危及公司生存与发展的前提下可供分配给股东(和债权人)的最大现金额。

自由现金流量=经营性现金流量一资本性支出一净营运资本增加。

2.利率期限结构正确答案:任何一种利率大多对应着不同期限,如存款利率、国债利率等。

同一品类的不同期限的利率构成该品类的利率期限结构。

期限结构是利率与期限相关关系的反映,只能就某种信用品质的债务或者统一发行人发行的债务来讨论,加入信用品质等其他因素,期限则无可比性。

3.利率平价正确答案:凯恩斯首次系统地阐述了利率与汇率之间的关系,初步建立了古典利率平价理论。

他认为套利性的短期资本流动会驱使高利率国家的货币在远期外汇市场上贴水,而低利率国家货币将在远期外汇市场上升水,并且升贴水率等于两国问的利率差。

英国学者艾因其格对其进行了发展,从动态角度考察了远期汇率与利率之间的关系,提出了动态的利率平价理论,其认为远期汇率与利率等变量之间存在相互影响关系。

4.货币乘数正确答案:货币乘数也称为货币扩张系数,是指在基础货币(高能货币)基础上货币供给量通过商业银行的创造存款货币功能产生的信用扩张倍数,是货币供给扩张的倍数。

在实际经济生活中,银行提供的货币和贷款会通过数次存款、贷款等活动产生出数倍于它的存款,即通常所说的派生存款。

货币乘数的大小决定了货币供给扩张能力的大小。

5.核心资本正确答案:核心资本又叫一级资本或产权资本,是指权益资本和公开储备,它是银行资本的构成部分,至少要占资本总额的50%,不得低于兑现金融资产总额的4%。

核心资本是商业银行资本中最稳定、质量最高的部分,银行可以永久性占用.可以长期用来吸收银行在经营管理过程中所产生的损失,是银行资本的核心,从而获得了核心资本的名称。

![22构建静态利率期限结构模型[金融计算与建模]精品PPT课件](https://uimg.taocdn.com/7f62d39abd64783e08122b76.webp)

第2章利率的期限结构在经济全球化,金融一体化的今天,利率同我们中的大多数人息息相关,向银行贷款需要根据利率支付利息,在银行存款或购买债券以获取利息收益。

我们还知道,存款或贷款由于种类和期限(短期,长期)的不同有不同的利率,这些利率的不同不仅替现在数量上,而且还替现在计算的方法上。

同时利率由于受到经济环境(全球的或局部的),政府政策等因素的影响,利率是在不断变化的。

利率的期限结构反映了利率(或收益率)和期限之间的对应关系,在期限——收益率的坐标平面上它是一条收益率曲线,根据利率的期限结构,可以了解远期利率(将来某个时间的利率)和即期利率之间的关系.本章以债券的收益率为工具说明利率的期限结构,内容有第2.1节的固定收益证券的介绍,第2.2节讨论即期利率的计算,第2。

3节分析利率的期限结构的构建方法和即期利率曲线,第2.4节介绍远期利率以及远期利率曲线同期利率曲线之间的关系.§2.1 固定收益证券本小节对在金融市场作为融资工具的固定收益证券作一个简单的介绍。

固定收益证券(Fixed-income Securities)是借方在特定的时间内按预先规定的时间和方式向证券持有者支付利息和本金所发行的证券,也称固定收入债券。

债券的持有期一般比较长,持有者收入的现金流是固定的,其价值要随利率的波动而变化,因此具有利率风险。

债券定期支付利息,有半年支付一次的(如美国),一年支付一次的(如欧洲国家),还有按季度支付的。

对于一个确定的固定收益债券,有三个基本特征是投资者所关心的,它们是到期日(Maturity)、票面利率(Coupon Rate),每年付息次数和面值(Par Value,又称本金,Principle)。

到期日反映了证券的期限的长短,在到期日借方应按时向证券持有者归还证券所确定的利息和本金.票面利率又称息票率,它一般指的是年利率,票面利率和每年付息次数决定了每次付息时的付息率。

面值是指证券的票面价值,是借方在到期日或之前应该支付给证券持有者的不包含利息的金额.假设已知某固定收益证券的面值为V,息票率为r,每年付息次数为m,则每次支付利息为/Vr m。

国债收益率的利率期限结构模型作者:戚长友来源:《知识文库》2020年第06期本文分别用静态模型和动态模型来对市场国债价格进行模拟,分析比较了各种模型的特点和缺陷,并给出了这些模型的理论国债价格和实际国债价格对比图,通过对这些理论价格和实际价格的数值比较分析,找出4種最优模型。

为了克服单一模型的缺陷,本文将组合优化思想引入到模型的构建中,以上述的4种最优模型为基础进行组合优化,通过理论分析证明了组合优化模型比单一模型在国债拟合方面更具优势,给出了组合最优解,并作实证分析,发现组合优化模型在利率期限结构拟合方面确实比单一模型效果更好,能够更加准确地反映债券市场的变化情况。

最后,将模拟出的中国国债利率曲线和美国国债利率曲线进行比较,分析两国国债市场的不同,对中国国债市场的缺陷给出解释并提出解决的策略。

1 研究背景利率期限结构描述的是品种相同的债券在某一时刻,到期收益率与到期期限之间的关系,它反映了事件因素与利率的之间的联系,可以用以下方式表示:贴现函数,零息票债券收益率曲线或瞬时远期利率曲线。

收益率曲线是债券定价,利率产品设计,无风险套利,金融风险控制及投资理财等的理论基石,所以,在经济学中人们一直对利率投入极大的精力进行深入的研究。

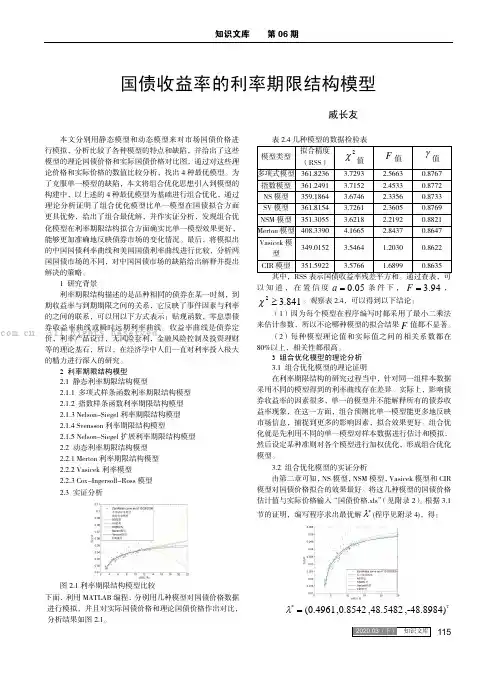

2 利率期限结构模型2.1 静态利率期限结构模型2.1.1 多项式样条函数利率期限结构模型2.1.2 指数样条函数利率期限结构模型2.1.3 Nelson-Siegel利率期限结构模型2.1.4 Svensson利率期限结构模型2.1.5 Nelson-Siegel扩展利率期限结构模型2.2 动态利率期限结构模型2.2.1 Merton利率期限结构模型2.2.2 Vasicek利率模型2.2.3 Cox-Ingersoll-Ross模型2.3 实证分析下面,利用MATLAB编程,分别用几种模型对国债价格数据进行模拟,并且对实际国债价格和理论国债价格作出对比,分析结果如图2.1。

115国债收益率的利率期限结构模型戚长友本文分别用静态模型和动态模型来对市场国债价格进行模拟,分析比较了各种模型的特点和缺陷,并给出了这些模型的理论国债价格和实际国债价格对比图,通过对这些理论价格和实际价格的数值比较分析,找出4种最优模型。

为了克服单一模型的缺陷,本文将组合优化思想引入到模型的构建中,以上述的4种最优模型为基础进行组合优化,通过理论分析证明了组合优化模型比单一模型在国债拟合方面更具优势,给出了组合最优解,并作实证分析,发现组合优化模型在利率期限结构拟合方面确实比单一模型效果更好,能够更加准确地反映债券市场的变化情况。

最后,将模拟出的中国国债利率曲线和美国国债利率曲线进行比较,分析两国国债市场的不同,对中国国债市场的缺陷给出解释并提出解决的策略。

1 研究背景利率期限结构描述的是品种相同的债券在某一时刻,到期收益率与到期期限之间的关系,它反映了事件因素与利率的之间的联系,可以用以下方式表示:贴现函数,零息票债券收益率曲线或瞬时远期利率曲线。

收益率曲线是债券定价,利率产品设计,无风险套利,金融风险控制及投资理财等的理论基石,所以,在经济学中人们一直对利率投入极大的精力进行深入的研究。

2 利率期限结构模型2.1 静态利率期限结构模型2.1.1 多项式样条函数利率期限结构模型 2.1.2 指数样条函数利率期限结构模型 2.1.3 Nelson-Siegel 利率期限结构模型 2.1.4 Svensson 利率期限结构模型2.1.5 Nelson-Siegel 扩展利率期限结构模型 2.2 动态利率期限结构模型 2.2.1 Merton 利率期限结构模型 2.2.2 Vasicek 利率模型2.2.3 Cox-Ingersoll-Ross模型2.3 实证分析图2.1利率期限结构模型比较下面,利用MATLAB 编程,分别用几种模型对国债价格数据进行模拟,并且对实际国债价格和理论国债价格作出对比,分析结果如图2.1。

利率期限结构(Term Structure of Interest Rates)林海(厦门大学金融系,361005)2002年09月06日内容提要:本文主要对目前利率期限结构的研究状况进行一个评述性的研究,并在此基础上对中国的利率期限结构进行估计,为中国利率期限结构的模型研究以及中国衍生证券的定价作一些基础性研究。

内容总共分为五个部分:第一个部分是利率的一般概述,简单介绍一些利率的基本知识;第二部分是利率的估计,对利率期限结构的估计进行描述;第三部分则主要介绍一些利率期限结构模型并推导他们的求解过程;第四部分则是对国内外相关文献进行一个比较详细的评述;第五部分则是根据中国的银行同业债券市场对中国的利率期限结构进行估计。

一、利率的一般概述利率是因为出让货币资金在一定时期内的使用权而给货币资金所有者的报酬。

在金融工程领域,它被广泛地应用于衍生产品(fixed-income security)的定价以及分析中。

因为在风险中性定价(risk-neutral pricing)原理中,标的资产的收益率的漂移率必须根据无风险利率进行计算。

所以,对利率的分析和估计是金融工程领域一个十分基本的问题。

一个最基本的一期利率的等式就是:,对于固定收益证券而言,一般期末现金流量是固定的,因此更为一般化的等式是将这个等式扩展到多期,就有两种可能性:一、只有在多期(用n表示)的期末获得一个固定的现金流量——零息票债券二、在每一期都能获得一个的现金流量——息票债券。

所谓的利率期限结构就是指在某个时点不同时期的零息票债券的利率的集合。

因为,在零息票债券条件下,债券的到期收益率和利率相等,所以利率期限结构也可以成为到期收益率的集合,或者是到期收益率曲线(yield curve)。

假设零息票债券到期获得的现金流量都为1,则期限为n的零息票债券的价格可以表示为:以连续复利收益率表示则为:比如,在某个时点t, 市场有的零息票债券的市场价格,我们就可以通过上式分别计算出,这就是一个时点t的利率期限结构。