澳大利亚关税政策

- 格式:ppt

- 大小:475.00 KB

- 文档页数:42

专注中国到澳大利亚和东南亚海运空运 澳大利亚进口关税多少,澳大利亚进口关税怎么计算澳大利亚进口关税多少,澳大利亚进口关税怎么计算?所有进口到澳大利亚的商品,无论是空运、海运还是邮政传递,都要通过海关。

澳大利亚政府向大部分进口商品征收关税和商品和服务税。

关税的税率取决于许多因素,一般普通商品税率都是5%。

现在就跟着小编一起来看看“澳大利亚进口关税多少,澳大利亚进口关税怎么计算”这个问题吧。

澳大利亚进口关税税率列于海关关税法(Customs Tariff Act 1995)中,联邦政府根据变化了的情况随时对税率进行修改。

进口关税税率表可登陆澳海关网站查阅,网址是: .au 。

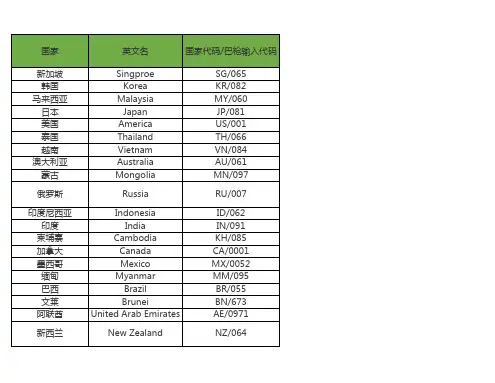

关于澳大利亚进口关税税率种类,由广州澳天国际货运代理有限公司整理如下:1、特别税率:不同类别的国家和地区,享有不同的特别税率,此外,根据双边贸易协定的规定,对新西兰、巴布亚新几内亚原产的大多数商品免税,对加拿大原产的某专注中国到澳大利亚和东南亚海运空运 些货物也给予优惠税率;根据与新加坡的自由贸易协定,对新加坡原产的货物给予免税待遇。

2、一般税率:一般税率适用于所有其他国家和地区、以及关税税率表中未给予特殊优惠但属于特别税率项下的进口。

3、商品关税减让制度:该制度允许某些商品进口实行减让关税,但这些商品都是澳大利亚国内没有同类产业、对其国内产业没有竞争的、或对其工业不会产生不利影响的商品。

4、手工艺品优惠:某些特定的手工艺品的进口可以免征关税。

但必须经澳海关认定这些产品是属于澳大利亚法律定义的手工艺品。

澳大利亚进口关税计算,由广州澳天国际货运代理有限公司整理如下:关税=货物价值x税率(一般普通商品都是5%)海关估价:进口到澳大利亚商品的进口价格是由澳海关按照世界贸易组织的定价协议来计算的。

这一定价系统由世界上大多数国家所采纳。

1.最普通的定价方法是交易价格法 (Transaction Value method) 。

它是以交易的实际支付金额为基础的。

澳大利亚进口关税简介

展开全文

【概览】

无论个人或商业实体在澳大利亚从事商品进口,均须缴纳进口关税和其他税费。

进口税费全部以货值,即离岸价格(FOh5)计算。

同时,进口商品还须征收增值税(消费税+服务税)和海关服务费。

【关税】

澳大利亚关税税率在0%和10%之间,平均关税税率为4.6%。

某些商品免征关税,如笔记本电脑、其他电子产品。

【增值税】

增值税针对多数进口商品征收,但是特定产品免征增值税,如特定食品、某些医疗救助品和有资格享受特定关税优惠的进口商品。

消费税是在海关完税价格、适用关税、运费、保险费、葡萄酒平衡税(特定产品征收)总和的基础上,征收税率为10%的税费。

【起征点】

进口商品货值不超过1000澳元,免征关税、消费税和进口商品加工费。

【其他】

进口商品加工费:针对所有进口商品,且货值超过1000澳元的进口商品征收的费用。

进口商品加工费取决于入境方式和进口报关种类。

如进口商品货值在1000澳元和10000澳元之间:通过空运或邮寄的电子进口报关,征收40.20澳元;通过海运的电子进口报关,征收50澳元;通过空运或邮寄的文件进口报关,征收48.85澳元;通过海运的文件进口报关,征收65.75澳元。

进口商品货值超过10000澳元:通过空运或邮寄的电子或文件进口报关,征收122.1澳元;通过海运的电子或文件进口报关,征收152.60澳元。

葡萄酒平衡税是针对葡萄酒和其他含酒精成分的饮料征收税率为29%的税费。

豪华车税是针对特定的机动车辆(价值超过指定门槛)征收税率为33%的税费。

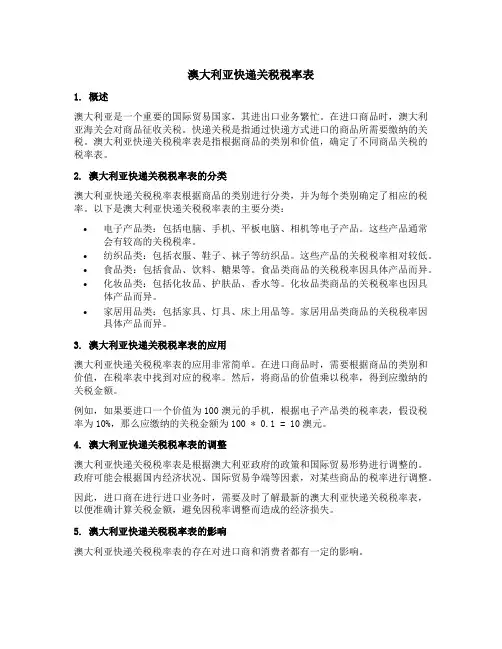

澳大利亚快递关税税率表1. 概述澳大利亚是一个重要的国际贸易国家,其进出口业务繁忙。

在进口商品时,澳大利亚海关会对商品征收关税。

快递关税是指通过快递方式进口的商品所需要缴纳的关税。

澳大利亚快递关税税率表是指根据商品的类别和价值,确定了不同商品关税的税率表。

2. 澳大利亚快递关税税率表的分类澳大利亚快递关税税率表根据商品的类别进行分类,并为每个类别确定了相应的税率。

以下是澳大利亚快递关税税率表的主要分类:•电子产品类:包括电脑、手机、平板电脑、相机等电子产品。

这些产品通常会有较高的关税税率。

•纺织品类:包括衣服、鞋子、袜子等纺织品。

这些产品的关税税率相对较低。

•食品类:包括食品、饮料、糖果等。

食品类商品的关税税率因具体产品而异。

•化妆品类:包括化妆品、护肤品、香水等。

化妆品类商品的关税税率也因具体产品而异。

•家居用品类:包括家具、灯具、床上用品等。

家居用品类商品的关税税率因具体产品而异。

3. 澳大利亚快递关税税率表的应用澳大利亚快递关税税率表的应用非常简单。

在进口商品时,需要根据商品的类别和价值,在税率表中找到对应的税率。

然后,将商品的价值乘以税率,得到应缴纳的关税金额。

例如,如果要进口一个价值为100澳元的手机,根据电子产品类的税率表,假设税率为10%,那么应缴纳的关税金额为100 * 0.1 = 10澳元。

4. 澳大利亚快递关税税率表的调整澳大利亚快递关税税率表是根据澳大利亚政府的政策和国际贸易形势进行调整的。

政府可能会根据国内经济状况、国际贸易争端等因素,对某些商品的税率进行调整。

因此,进口商在进行进口业务时,需要及时了解最新的澳大利亚快递关税税率表,以便准确计算关税金额,避免因税率调整而造成的经济损失。

5. 澳大利亚快递关税税率表的影响澳大利亚快递关税税率表的存在对进口商和消费者都有一定的影响。

对于进口商来说,快递关税是一项必要的成本,会直接影响商品的进口成本和利润率。

因此,进口商需要在商品定价时充分考虑关税成本,以保证商品的竞争力和盈利能力。

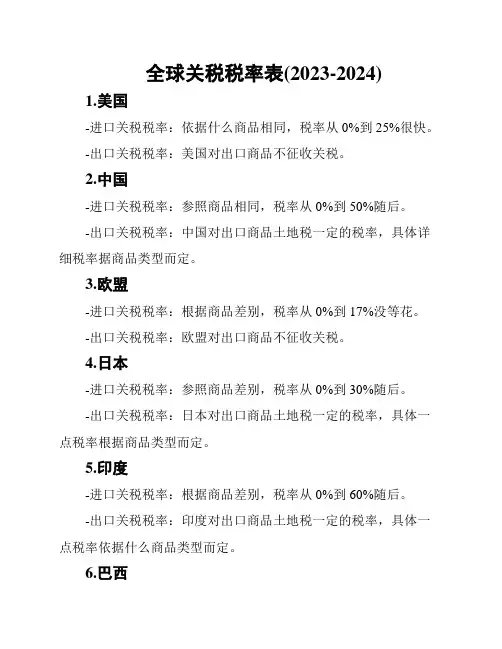

全球关税税率表(2023-2024)1.美国-进口关税税率:依据什么商品相同,税率从0%到25%很快。

-出口关税税率:美国对出口商品不征收关税。

2.中国-进口关税税率:参照商品相同,税率从0%到50%随后。

-出口关税税率:中国对出口商品土地税一定的税率,具体详细税率据商品类型而定。

3.欧盟-进口关税税率:根据商品差别,税率从0%到17%没等花。

-出口关税税率:欧盟对出口商品不征收关税。

4.日本-进口关税税率:参照商品差别,税率从0%到30%随后。

-出口关税税率:日本对出口商品土地税一定的税率,具体一点税率根据商品类型而定。

5.印度-进口关税税率:根据商品差别,税率从0%到60%随后。

-出口关税税率:印度对出口商品土地税一定的税率,具体一点税率依据什么商品类型而定。

6.巴西-进口关税税率:依据商品不同,税率从0%到35%这时。

-出口关税税率:巴西对出口商品土地税一定的税率,详细税率根据商品类型而定。

7.澳大利亚-进口关税税率:根据商品差别,税率从0%到10%很快。

-出口关税税率:澳大利亚对出口商品不征收关税。

8.加拿大-进口关税税率:依据商品完全不同,税率从0%到18%随后。

-出口关税税率:加拿大对出口商品不征收关税。

9.韩国-进口关税税率:据商品完全不同,税率从0%到20%很快。

-出口关税税率:韩国对出口商品征收一定的税率,详细税率依据商品类型而定。

以上是一些通常国家的关税税率表,详细税率可能会参照国家政策的变化而有不调整。

请在实际操作中参考哪个网站的法律法规和相关政策。

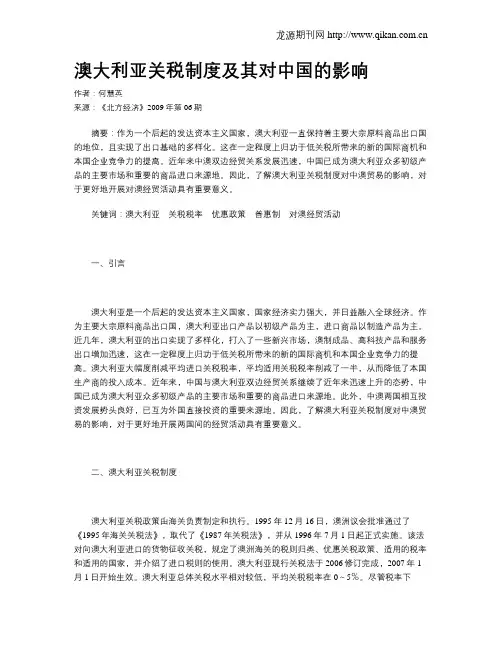

澳大利亚关税制度及其对中国的影响作者:何慧英来源:《北方经济》2009年第06期摘要:作为一个后起的发达资本主义国家,澳大利亚一直保持着主要大宗原料商品出口国的地位,且实现了出口基础的多样化。

这在一定程度上归功于低关税所带来的新的国际商机和本国企业竞争力的提高。

近年来中澳双边经贸关系发展迅速,中国已成为澳大利亚众多初级产品的主要市场和重要的商品进口来源地。

因此,了解澳大利亚关税制度对中澳贸易的影响,对于更好地开展对澳经贸活动具有重要意义。

关键词:澳大利亚关税税率优惠政策普惠制对澳经贸活动一、引言澳大利亚是一个后起的发达资本主义国家,国家经济实力强大,并日益融入全球经济。

作为主要大宗原料商品出口国,澳大利亚出口产品以初级产品为主,进口商品以制造产品为主。

近几年,澳大利亚的出口实现了多样化,打入了一些新兴市场,澳制成品、高科技产品和服务出口增加迅速,这在一定程度上归功于低关税所带来的新的国际商机和本国企业竞争力的提高。

澳大利亚大幅度削减平均进口关税税率,平均适用关税税率削减了一半,从而降低了本国生产商的投入成本。

近年来,中国与澳大利亚双边经贸关系继续了近年来迅速上升的态势,中国已成为澳大利亚众多初级产品的主要市场和重要的商品进口来源地。

此外,中澳两国相互投资发展势头良好,已互为外国直接投资的重要来源地。

因此,了解澳大利亚关税制度对中澳贸易的影响,对于更好地开展两国间的经贸活动具有重要意义。

二、澳大利亚关税制度澳大利亚关税政策由海关负责制定和执行。

1995年12月16日,澳洲议会批准通过了《1995年海关关税法》,取代了《1987年关税法》,并从1996年7月1日起正式实施。

该法对向澳大利亚进口的货物征收关税,规定了澳洲海关的税则归类、优惠关税政策、适用的税率和适用的国家,并介绍了进口税则的使用。

澳大利亚现行关税法于2006修订完成,2007年1月1日开始生效。

澳大利亚总体关税水平相对较低,平均关税税率在0~5%。

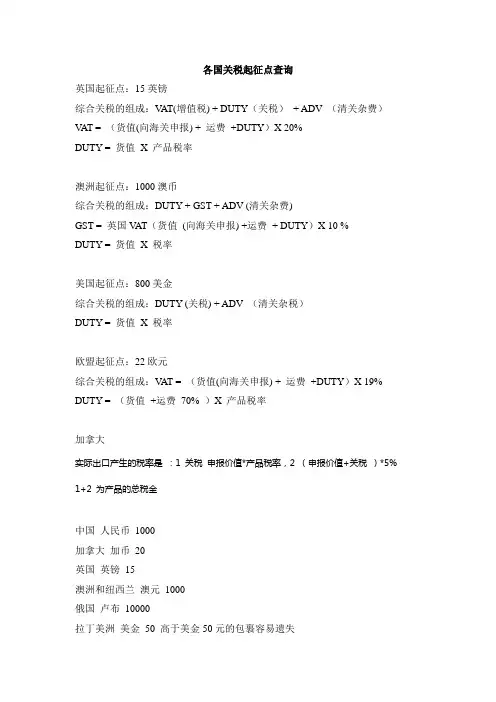

各国关税起征点查询英国起征点:15英镑综合关税的组成:V AT(增值税) + DUTY(关税)+ ADV (清关杂费)V AT = (货值(向海关申报) + 运费+DUTY)X 20%DUTY = 货值X 产品税率澳洲起征点:1000澳币综合关税的组成:DUTY + GST + ADV (清关杂费)GST = 英国V AT(货值(向海关申报) +运费+ DUTY)X 10 %DUTY = 货值X 税率美国起征点:800美金综合关税的组成:DUTY (关税) + ADV (清关杂税)DUTY = 货值X 税率欧盟起征点:22欧元综合关税的组成:V AT = (货值(向海关申报) + 运费+DUTY)X 19% DUTY = (货值+运费70% )X 产品税率加拿大实际出口产生的税率是:1 关税申报价值*产品税率,2 (申报价值+关税)*5% 1+2 为产品的总税金中国人民币1000加拿大加币20英国英镑15澳洲和纽西兰澳元1000俄国卢布10000拉丁美洲美金50 高于美金50元的包裹容易遗失日本美金130新加坡美金307巴西美金46新西兰美金308(包括运费)西班牙美金30(温馨提示:以下国家,请长按复制链接,粘贴到浏览器查询即可)欧盟http://ec.europa.eu/taxation_customs/dds/tarhome_en.htm日本http://www.customs.go.jp/tariff/2010/index.htm加拿大(中国适用GPT税率)http://cbsa-asfc.gc.ca/trade-commerce/tariff-tarif/2010/01-99/tblmod-eng.html挪威http://www.toll.no/templates_TAD/Tolltariffen/StartPage.aspx?id=164540&epslangua ge=EN瑞士http://xtares.admin.ch/tares/home/homeFormHandler.do;jsessionid=Lc9xQFwJhKcm 2T012NBNqCFBw1hsxmvjBf5CMMx6GsNDqYP06yLh!-1750961295?俄罗斯/澳大利亚(中国适用DCS税率).au/site/page5663.asp#tariff490新西兰/library/Working+Tariff+of+New+Zealand/default.htm巴基斯坦.pk/newcu/TARIFF/Tarrif20082009.asp孟加拉国/nbrweb/TariffPdfs/马来西亚.my/越南.vn/importers/how_to_import/tax/folder_listing/?set_lang uage=en印度.in/customs/cst-0910/cst-main.htm斯里兰卡.lk/tariff.htm韩国http://english.customs.go.kr/kcsweb/user.tdf?a=user.customtariff.CustomTariffApp&c =1001&mc=ENGLISH_INFORMATION_KOREA泰国http://igtf.customs.go.th/igtf/en/main_frame.jsp智利/chile/guanshuichaxun.shtml文莱.bn/organisasi/Tariff.htm东盟国家对中国降税表/Wikipedia/list-3326.html中国自由贸易区服务网(东盟。

外国税制概览(一)税制概况澳大利亚属于高收入国家,1993年人均国民生产总值为1.751万美元。

澳大利亚实行联邦、州和地方三级课税制度,税收立法权和征收权主要集中在联邦。

1994年,澳大利亚国内生产总值(GDP)为4260.25亿澳元,全国税收收入总额为1236.2亿澳元,税收收入占GDP的29%(其中联邦税收收入占GDP的21.9%,州税收收入占GDP的6%,地方税收收入占GDP的1.1%),大大低于该类收入水平国家36.6%的平均税负水平。

此外,澳大利亚还征收相当于GDP7.9%的非税收入,税收收入与非税收收入之和占GDP的36.9%。

澳大利亚现行的主要税种有:公司所得税、个人所得税、销售税、消费税、关税、附加福利税、金融交易税、工薪税、印花税、土地税和资源税等。

据国际货币基金组织的分类综合统计,在1994年澳大利亚的全国税收收入中,联邦税收收入占75.3%,州税收收入占20.8%,地方税收收入占3.9%。

各类税收收入在全国税收收入总额中所占比重依次是:所得、利润、资本收益税占53.5%,国内货物与劳务税占27.5%,财产税占10.3%,国际贸易与交易税占2.7%,工薪税占1.1%,其他税占4.9%。

澳大利亚是以直接税为主的国家。

在该国1994年的税收收入中,直接税占64.9%,间接税只占35.1%。

(二)主要税种1.公司所得税(1)纳税人澳大利亚公司所得税的纳税人分为居民公司和非居民公司。

居民公司是指在澳大利亚组建或在澳大利亚从事经营活动的公司,并且其管理和控制中心在澳大利亚,或控制表决权的股东是澳大利亚居民。

居民公司和非居民公司又都被划分为公营公司和私营公司。

广义地说,公营公司是指其股票在世界任何证券交易所上市的公司,或者是上市公司的子公司;并且这些公司75%的实收资本、表决权和股息权,在全年中,被20个以上的人所持有。

除此以外的公司都是私营公司。

(2)课税对象、税率居民公司的应纳税所得包括来源于国外的所得和净资本利得。

鑫侨国际官方网站:简介澳大利亚的税务澳大利亚联邦政府主要征收的税有个人所得税,销售税,关税,国内消费税及银行账户借方税等。

个人所得税是联邦政府的主要财政来源1 营业所得税在澳大利亚成立的公司,依照法律就应该将其所有来源的交纳所得税,不论其所得来自澳洲境内还是境外。

一般而言公司所得税是依照其净所得来征收。

除营业所得外,公司买卖所得的利润也应纳税。

公司所得税的税率是30%,公司亏损,可以从当年所得税中抵减。

2 个人所得税澳大利亚居民依照其所有的收入来源包括境内外的纳税。

非澳大利亚居民,如果是生活在澳大利亚境内也必须按照要求纳税。

居民的个人所得税从0到47%不等。

如果居民的年收入不超过8000澳元,则不需要缴纳个人所得税,年收入在125001以上的收入者,需缴纳47%的个人所得税。

澳大利亚的个人所得税是安年收入的不同点缴纳的。

另外澳大利亚居民还需要向澳大利亚政府缴纳1.5%的医疗保险费。

3 利息预扣税如果一个澳大利亚公司获得来源于非澳大利亚居民的贷款,其支付给改非澳大利亚居民的利息,应在澳大利亚缴纳10%的利息预扣税。

4 资本收益税又称财产交易税。

澳大利亚税法规定,在1985年9月19日以后购买的资产,鑫侨国际官方网站: 出售所得应缴纳资本收益税。

5 股息收入税澳大利亚1987年7月1日起对股息收入征税。

股东可以就公司对该收益已经支付的所得税得到抵免。

但诺股东是外国公司,在发放红利时,如果已经证明所得税已付,外国股东就勿需再缴纳预扣税,但是如果没有缴纳所得税,外国股东则要负担预扣税。

澳大利亚和中国政府签订的避免双重征税的条约规定,该预扣税的税率是15%。

6 销售税销售税是对批发销售或进口的货物征税。

征税的货物,包括在澳大利亚制造或澳大利亚进口的货物。

法律规定,制造商及批发商均应向税务部门注册取得销售税号码。

但进口商如本身非制造或批发商,则不须注册,但仍然依法对进口的货物缴纳销售税。

7 印花税印花税属于州税,凡是贷款抵押,证劵买卖,不动产买卖等均应缴纳印花税。

澳大利亚(一)税制基本情况1、管理机构澳大利亚的税法属于联邦法,由联邦政府财政部负责执行。

联邦政府主要征收的税有所得税(包括公司所得税、个人所得税、资本收益税和职工福利税)、销售税、关税、国内税、及银行帐户借方税等。

所得税是政府财政收入的主要来源,负责征收的主管机关是澳大利亚税务局(ATO)。

州政府征收的税种有印花税、土地税、工资税及某些商业买卖的交易税等。

澳大利亚的财政年度为每年7月1日到次年的6月30日,外国公司及其子公司也允许按本国财政年度填报税单。

2、纳税人澳大利亚税务居民需就其在全球范围内所有来源的所得纳税,但有可能享受澳洲当地的各项税收优惠;非税务居民需就来自澳大利亚的所得纳税,但适用相关避免双重征税协定(DTA)。

3、澳大利亚税法的特点⑴纳税人自愿、自行申报,税务局保留核查、稽核的权利(5年以内的任何税种);⑵税法条款的判定主要基于存在的客观事实;⑶对于一些特殊问题,纳税人可以根据自己对税法的理解行事,但需有充分的税法依据能够说服税务局。

(可事前、也可事后。

)(二)外国投资企业在澳大利亚遇到的主要税种1、非澳大利亚税务居民—外国投资者⑴征税范围。

没有法定的定义,其潜在的含义也非常广泛,通常包括:①利息。

②特许权使用费。

③股息。

④资本收益,仅限于“澳大利亚应纳税财产”。

通常有:澳大利亚常设机构用于业务运作的资产、澳大利亚应纳税不动产、间接的不动产权益。

这里要特别指出的是:海外母公司集团重组多数会涉及到此税。

⑤源自澳大利亚的业务性收入和服务性收入。

⑶澳大利亚税务居民的代扣代缴代扣代缴为收款人纳税义务,代扣代缴税款是付款人的责任:①未代扣代缴的付款人附有法律上的偿付责任;②对于迟代缴的款项处于罚款和罚息;③如果没有代缴税款,利息、特许权使用费不能作相应税务抵扣;④反避税法;⑤相应地增加了融资成本。

2、澳大利亚税务居民—外国投资者在澳子公司会遇到的征税范围⑴商品服务税(GST)与其他国家征收VAT(VALUE ADDED TAX)营业附加税类似。

澳洲是全球征税么?

世界上多数国家都实行”全球征税“政策,包括中国也是这样。

当然澳大利亚、美国、加拿大等国也是如此。

所谓”全球征税“,是指当地税务部门会要求你就你在全球范围内的收入申报并交纳个人所得税。

这里的”个人收入“,包括你的工资收入、利息、投资回报、租金收入等等。

简单说,如果你移民澳大利亚后,你就是澳大利亚的税务居民了,那么你在全世界的收入,都要在澳大利亚报税和交税。

如果你在中国的收入已经在中国纳过税了,那么你在澳大利亚纳税时,如果澳大利亚的税率更高,他们在征税时会减去你已经在中国交纳过的税款。

至于说到个人所得税税率,这个很难讲,收入越高税率越高。

总的来说澳洲的个税税率肯定比国内高。

网上总有人羡慕国外的高福利,其实稍稍有脑子就知道,高福利是建立在高税收基础之上的,不然政府哪来的钱发福利?

但是,国际间为了避免双重征税,一些国家与国家之间签有”税务互免协议“,这个属于国际法范畴。

比如A国与B国签有这类协议,如果某人既在A国纳税又在B国纳税,那么根据这个协议就要判断他到底属于哪国的“税务居民”,判断清楚后他就只需在一个国家报税了。

中国与澳大利亚之间即签有这个协议。

但是判断你是中国税务居民还是澳大利亚税务居民,这是一个复杂的法律问题,你得在澳大利亚找当地的税务律师帮助你做判断,并为你出具法律文件,澳洲的税务局才会认可。

澳大利亚快递关税税率表摘要:I.澳大利亚快递关税税率表概述A.澳大利亚快递行业简介B.澳大利亚快递关税税率表的重要性C.澳大利亚快递关税税率表的基本内容II.澳大利亚快递关税税率表具体内容A.进口税B.消费税C.系统费D.检疫费E.其他相关费用III.澳大利亚快递关税税率表的应用A.企业和个人如何使用税率表B.澳大利亚快递行业如何应对税率表C.税率表对澳大利亚经济的影响IV.结论A.澳大利亚快递关税税率表的总结B.对澳大利亚快递行业未来发展的展望正文:I.澳大利亚快递关税税率表概述澳大利亚快递行业随着电商的发展日益繁荣,为了更好地规范快递业务,澳大利亚政府制定了快递关税税率表。

该表对于了解澳大利亚快递业务的税收规定具有重要意义。

本文将详细介绍澳大利亚快递关税税率表的基本内容。

II.澳大利亚快递关税税率表具体内容澳大利亚快递关税税率表包括多种税收项目,主要分为进口税、消费税、系统费、检疫费等。

A.进口税:进口税是根据货物的类别和原产国制定的,大部分商品的适用税率在0% 到5% 之间。

某些商品如酒精饮品、烟草、纺织品、服装、鞋类等适用更高的关税税率。

B.消费税:消费税是对进口货物征收的,其税率为10%,适用于关税税额、海运费和其他相关费用的总和。

C.系统费:系统费为43 澳元。

D.检疫费:检疫费为50 澳元。

此外,还有其他一些相关费用,如燃油附加费、货币转换费等。

III.澳大利亚快递关税税率表的应用企业和个人可以通过澳大利亚快递关税税率表了解进口货物的税收情况。

在实际操作中,企业和个人需要根据税率表计算相关费用,以确保合法合规地进行快递业务。

同时,澳大利亚快递行业需要应对税率表带来的影响,通过优化运输线路、提高效率等措施降低成本。

IV.结论总的来说,澳大利亚快递关税税率表为澳大利亚快递行业提供了一个明确的税收标准。

通过对该表的了解,企业和个人可以更好地规划快递业务,促进澳大利亚快递行业的健康发展。

澳大利亚快递关税税率表摘要:I.澳大利亚快递关税税率表简介A.澳大利亚快递行业概述B.澳大利亚快递关税税率表的重要性C.澳大利亚快递关税税率表的基本内容II.澳大利亚快递关税税率表的主要内容A.进口税B.消费税C.系统费D.检疫费III.澳大利亚快递关税税率表的影响因素A.货值B.商品类型C.原产国IV.澳大利亚快递关税税率表的优惠政策A.自由贸易协定B.中澳自由贸易协定C.税收优惠的具体措施V.澳大利亚快递关税税率表的未来展望A.税率的变化趋势B.可能的影响C.未来发展的建议正文:I.澳大利亚快递关税税率表简介澳大利亚快递行业在近年来发展迅速,为澳大利亚经济做出了巨大贡献。

对于从事澳大利亚快递业务的企业和消费者来说,了解澳大利亚快递关税税率表至关重要。

该表不仅列出了进口商品和出口商品所需缴纳的关税税率,还包括了其他相关费用,如消费税、系统费和检疫费等。

II.澳大利亚快递关税税率表的主要内容澳大利亚快递关税税率表主要包括四个部分:进口税、消费税、系统费和检疫费。

其中,进口税是根据商品的货值和税率计算的,消费税则是根据关税货值、海运费和其他费用的总和计算的。

系统费和检疫费则是固定的费用。

III.澳大利亚快递关税税率表的影响因素澳大利亚快递关税税率表中的税率受到多种因素的影响,包括货值、商品类型和原产国等。

不同的商品可能适用不同的税率,而原产国的不同也可能导致税率的变化。

因此,在计算关税时,需要充分考虑这些因素。

IV.澳大利亚快递关税税率表的优惠政策为了促进国际贸易,澳大利亚政府与其他国家签订了一系列自由贸易协定。

这些协定为某些商品提供了税收优惠政策,如中澳自由贸易协定。

根据该协定,许多中国商品在进入澳大利亚市场时可以享受较低的关税税率。

V.澳大利亚快递关税税率表的未来展望随着全球经济的发展和贸易政策的调整,澳大利亚快递关税税率表也将发生变化。

在未来,我们可能会看到税率的变化趋势,以及这些变化可能对澳大利亚快递行业产生的影响。

澳大利亚快递关税税率表

摘要:

1.澳大利亚快递关税税率表概述

2.澳大利亚快递关税的具体税率

3.澳大利亚快递关税的免税政策

4.澳大利亚快递关税的计算示例

5.澳大利亚快递关税的影响和注意事项

正文:

一、澳大利亚快递关税税率表概述

澳大利亚的关税税率表是针对进口商品征收的关税,根据商品的类别和原产国等因素制定。

大部分商品的适用税率在0% 到5% 之间,部分商品如酒精饮品、烟草、纺织品、服装、鞋类等可能会适用更高的关税税率。

二、澳大利亚快递关税的具体税率

1.进口税:货值的百分之5~10

2.消费税:关税货值海运费所有发生过的费用的百分之10

3.系统费:43AUD

4.检疫费:50AUD

三、澳大利亚快递关税的免税政策

根据《海关总署公告(2010 年第43 号)》规定,应征进口税税额在50 元及以下时,将予以免税。

四、澳大利亚快递关税的计算示例

以一部手机为例,其关税为150 元。

假设该手机的完税价格为2000

元,那么其进口关税税率为150/2000=7.5%。

五、澳大利亚快递关税的影响和注意事项

1.澳大利亚的关税税率对商品的价格有一定影响,消费者在购买进口商品时需考虑关税成本。

2.在向澳大利亚发送包裹时,务必向快递公司提供海关发票,以确保包裹能够顺利通关。

3.对于澳大利亚的关税税率,消费者需要关注政策变化,以便及时调整购买策略。

总之,澳大利亚的关税税率表对进口商品征收一定的关税,但同时也存在免税政策。

专注中国到澳大利亚和东南亚海运空运

澳大利亚海运有什么要求,澳大利亚海运哪家好相信在澳大利亚生活的华裔都知道,国内的很多东西都会比澳洲的要物美价廉得多,会想把国内的这些东西运过去澳洲自己使用或者做生意,像是开餐厅,网吧,宾馆等等!但是又苦于不知如何从中国运过去,也不清楚中国货物进口澳洲需注意的事项。

现在广州澳天国际货运代理有限公司就可以帮你解决这个苦恼。

1.进口澳洲货物货值超过1000AUD,海关会收取货物货值5%-10%的关税,货物货值10%的进口增值税,我司可提供办理中澳优惠关税证书,可帮客户减免货值5%的关税。

2.进口的货物如是实木,或者是木质包装,货物出口前必须经过熏蒸处理,出具熏蒸证书,否则不能进到澳洲。

木质包装不要采用原木包装,木质包装不能有树皮,虫眼,发霉。

3.另外海关规定进口物品必须拥有且使用超过一年,关于这个问题广州澳天国际货代有限公司同样也可以帮你解决,因为如果是新的物品,我们会拆去原包

专注中国到澳大利亚和东南亚海运空运 装,然后再由我们公司的专业包装材料重新包装,这样一来就可以以用过的私人物品申报了,且不用缴纳任何关税了。

4.其次,到澳洲的旧货物是每票必查的,但是海关查货是不会拆开包装来查的,经过我们重新包装的物品即使是新的,海关也是没办法查出来的,如果是原包装的,海关一查就知道了。

但是,如果是原包装的,被海关查了,不仅需要缴纳比较高的关税和消费税,还会面临被罚款的危险,所以走私人物品千万不能用原包装的。

以上就是对澳大利亚海运有什么要求,澳大利亚海运哪家好的内容。

欢迎致电广州澳天,澳天物流专业客服将以专业的态度为您服务。