第3章投资决策2009本科

- 格式:pptx

- 大小:208.14 KB

- 文档页数:27

投资决策与管理参考书(一) 《投资学》朱宝宪著清华大学出版社(二)《证券投资学》吴晓求主编人民大学出版社(三)《笑看风云》趙笑云著青年出版社(四) 《波浪理论》第一章美丽的梦想一、投资学性质的界定投资是指在金融市场中进行各种金融工具交易营利或保值的活动。

二、金融资产金融资产是建立在债权债务关系基础之上,具有所有权和索取报偿的财富。

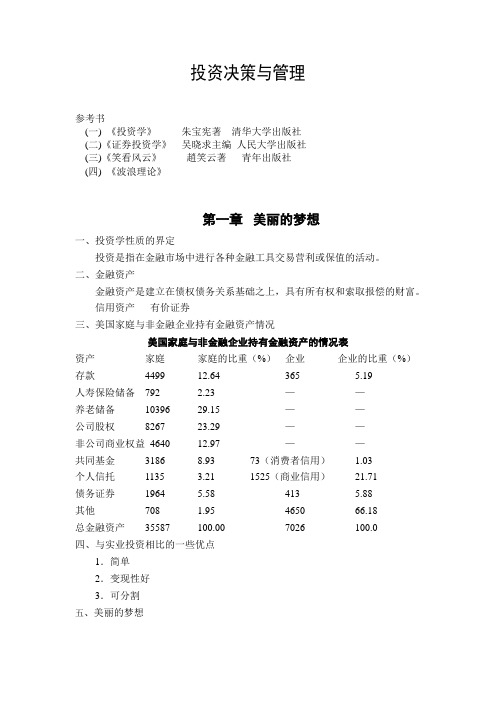

信用资产有价证券三、美国家庭与非金融企业持有金融资产情况美国家庭与非金融企业持有金融资产的情况表资产家庭家庭的比重(%)企业企业的比重(%)存款4499 12.64 365 5.19人寿保险储备792 2.23 ——养老储备10396 29.15 ——公司股权8267 23.29 ——非公司商业权益4640 12.97 ——共同基金3186 8.93 73(消费者信用) 1.03个人信托1135 3.21 1525(商业信用)21.71债务证券1964 5.58 413 5.88其他708 1.95 4650 66.18总金融资产35587 100.00 7026 100.0四、与实业投资相比的一些优点1.简单2.变现性好3.可分割五、美丽的梦想第二章市场有风险,投资需谨慎一、金融市场功能(一)金融市场金融市场是有价证券发行与流通以及与此相适应的组织与管理方式的总称。

(二)基本特征1交易对象是有价证券2融资投资3所有权转让的市场评估4影响因素复杂、风险大(三)功能1筹集资金的重要渠道2是一国央行宏观调控的场所3资源合理配置4统一定价融资与投资是股市的一对基本矛盾大斗进小斗出,不分配竭潭而渔,增发配股二、投资的工具社会公众普通可参与的(一)债券债券,又称固定利息的证券。

是社会各类主体为筹措资金,承诺一定利率定期支付利息和到期偿还本金的债权凭证。

(二)股票及种类1、股票(1)定义:股票是一种有价证券,它是股份有限公司公开发行的用以证明投资者的股东身份和权益,并据以获得权息和红利的凭证。

第三章 不确定项下的投资决策风险和不确定性风险、不确定性与确定的定义金融决策是时序决策,它们包括:选择,选择的结果向将来延伸。

由于将来是未知的,金融决策不可避免的在不确定条件下进行。

为了开始我们对投资决策准则的研究,必须对“确定”、“风险”和“不确定”进行概念上的区分。

在此基础上,我们然后才能构筑在不确定条件下决策的标准上层结构。

奈特(Knight )《风险、不确定性与利润》(1921) Frank H. Knight (1885-1972)Knight 不承认“风险=不确定性”,提出“风险(risk)”是有概率分布的随机性(randomness with knowableprobabilities ) ,而“不确定性(uncertainty)”是不可能有概率分布的随机性(randomness with unknowable probabilities )。

Knight 的观点被普遍接受。

但是这一观点成为研究方法上的区别。

风险来自于未来结果的不确定性,但是风险又与不确定性不同。

确定性排除了任何随机事件发生的可能性,它是哲学意义上的前因后果必然关系的体现. 风险则意味着我们对未来可能发生的所有事件,以及他们发生概率的大小有准确地认识,但是对于究竟哪一种事件会发生一无所知.换句话说,我们知晓未来的概率分布,这种概率分布也许来自于经验或者客观事物本身的规律不确定性意味着即便我们能够知道未来世界的可能状态(结果), 但是它们发生的概率仍然是不清楚的。

风险与不确定性在实际应用中的区别对于风险形象的理解是:想象我们在掷一枚质地均匀的硬币,我们知道只会出现字或者花两种结果,而且其可能性各为50%,但是在硬币落地前,我们不会知道究竟哪一种结果会出现,这实际上是一个古典概率随机试验模型。

注意到这与我们在日常生活中,赋予风险这个词的明显负面意义有所不同。

而不确定性则意味着:即便是我们能够知道未来世界的可能状态(结果),它们发生的概率大小仍然是不清楚的,但是如果引入主观概率(subjective probability ),即人为的为每一种状态分配一个概率,则风险与不确定性的界限就变得模糊起来。

【主要考点】1.资本成本(仅中级)2.投资现金流量3.证券投资决策4.项目投资决策(仅中级)以下知识点,中级资格与初级资格的考试要求不同:知识点中级初级债券投资现金流量的计算与运用掌握熟悉股票投资现金流量的估计方法掌握熟悉项目投资现金流量的计算与运用熟悉了解第一节资本成本知识点:资本成本的作用1.资本成本的含义(1)资本成本是投资资本的机会成本;(2)资本成本可看成投资者(或证券购买者)应得的必要报酬(率);(3)资本成本决定于资本市场;(4)企业风险越大、投资者应得的必要报酬越高,从而资本成本也越高。

【提示】资本成本通常用相对数表示。

2.资本成本的作用——投资决策、筹资决策(1)评价投资项目和进行投资决策的依据——预期报酬率(内部报酬率)>资本成本,项目可行;(2)选择筹资方式、进行资本结构决策和选择最佳筹资方案的依据。

【例题·单项选择题】下列关于资本成本的表述中,错误的是:A.资本成本是投资资本的机会成本B.资本成本决定于资本市场C.企业风险越大,则承担的资本成本越低D.资本成本是评价投资项目和进行投资决策的依据『正确答案』C『答案解析』资本成本可看成投资者(或证券购买者)应得的必要报酬(率),企业风险越大、投资者应得的必要报酬越高,从而资本成本也越高。

知识点:个别资本成本测算(一)公司债券与银行借款的资本成本【示例】甲企业按1050万元发行债券1000万元,筹资费用率2%,期限3年,债券票面利率8%,假设所得税税率为25%。

则:如果借款手续费率忽略不计,则:银行借款资本成本=借款利率×(1-所得税税率)【示例】甲企业向银行借款1000万元,手续费率为1%,期限3年,借款利率为6%,假设所得税率为25%。

则:(二)普通股的资本成本1.股利估价模式(“股票投资收益率”公式的应用)(1)固定股利政策(零增长股票):K e=D0/P0【提示】P0不是发行价格(筹资总额),是净筹资额(发行价格-筹资费用)。

投资学第3章参考答案1.在投资领域中的风险是指金融资产价格波动给投资者收益率带来的不确定性,也就是说,风险的存在意味着尽管投资者一项投资(事后)的最终结果是唯一的,但在事前看来,由于各种影响因素的不确定性,投资者的投资可能会产生一个以上的结果。

一般来讲,金融领域关注的风险既包括损失发生的可能,也包括盈利发生的可能,而并不只是单纯考虑损失的情况。

投资风险具体来说,主要包括以下几方面内容。

(1)投资盈利和损失的概率,即盈利和损失各自发生的可能性。

(2)盈利和损失的程度,即盈利或损失发生后,各自的数量和幅度有多大。

(3)盈利和损失的易变形性,即在盈利和损失的范围内各自的易变程度。

2.金融市场上风险者面临的风险有多种分类方法,按风险来源可分为市场风险、通货膨胀风险、利率风险、汇率风险、信用风险、流动性风险、经营风险和政治风险;按能否分散可以分为系统性风险和非系统性风险。

3.在金融市场中,投资者对待风险的态度可以分为三类:风险厌恶型、风险中性型和风险偏好型。

风险厌恶型的投资者在面对相同的预期收益时,总是偏好风险较小的进行交易。

对于这类投资者来说,如果想使之接受交易中的风险,就必须在价格上给予足够的补偿,有风险交易的收益从结构上看应该是无风险交易的收益加上一个风险补偿额,而且风险补偿额与风险成正比。

风险中性型投资者并不关心风险的高低,他们只根据预期收益率的高低来进行决策,这意味着对这种投资者来说,风险并不是影响决策的障碍。

风险中性的投资者对自己承担的风险不要求风险补偿。

此类型的投资者投资决策的原则是:当预期收益相同时,他们偏好风险更大的资产,因为这会给他们带来更大的效用。

不同风险态度的效用函数如图:第3章 资产组合理论对于风险厌恶者,随着收益的增加效用提高,但效用提高的程度呈递减趋势。

风险厌恶者的效用函数是凹函数,即期望的效用大于效用的期望,表示为)]([)]([X U E X E U >。

对于风险中性者,收益增加为投资者带来的边际效用是一个常数,因此,这种类型投资者的效用函数是线性的,即期望的效用等于效用的期望,表示为)]([)]([X U E X E U =。