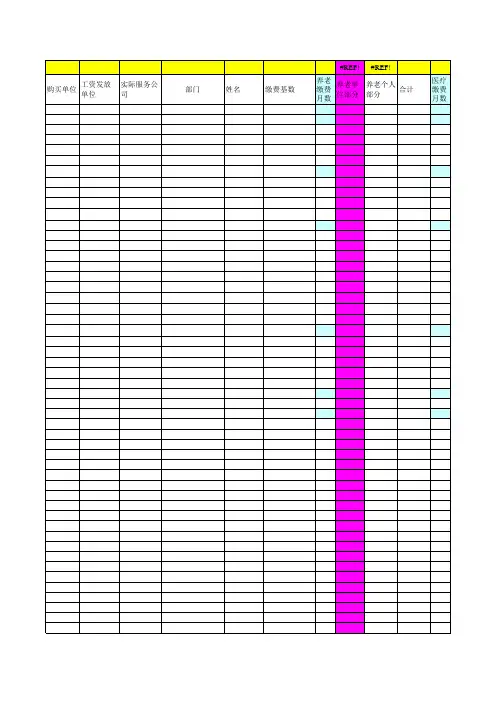

社保缴费计算表

- 格式:xls

- 大小:178.00 KB

- 文档页数:6

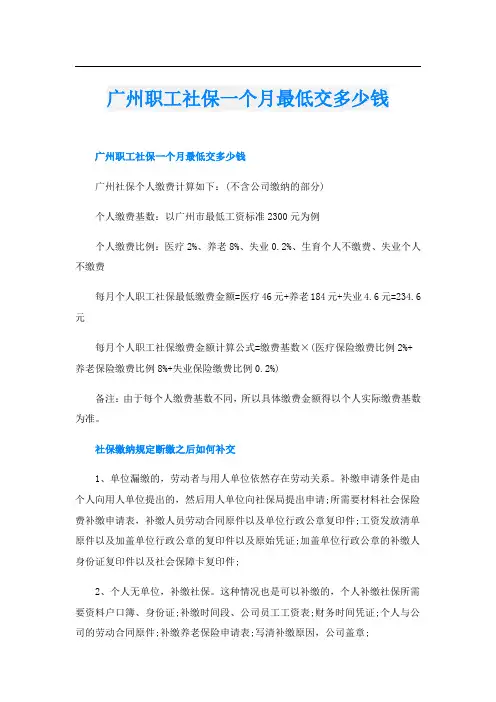

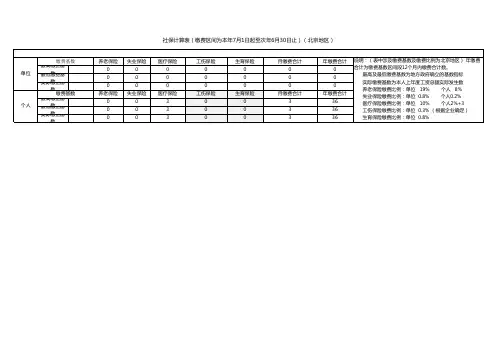

广州职工社保一个月最低交多少钱广州职工社保一个月最低交多少钱广州社保个人缴费计算如下:(不含公司缴纳的部分)个人缴费基数:以广州市最低工资标准2300元为例个人缴费比例:医疗2%、养老8%、失业0.2%、生育个人不缴费、失业个人不缴费每月个人职工社保最低缴费金额=医疗46元+养老184元+失业4.6元=234.6元每月个人职工社保缴费金额计算公式=缴费基数×(医疗保险缴费比例2%+养老保险缴费比例8%+失业保险缴费比例0.2%)备注:由于每个人缴费基数不同,所以具体缴费金额得以个人实际缴费基数为准。

社保缴纳规定断缴之后如何补交1、单位漏缴的,劳动者与用人单位依然存在劳动关系。

补缴申请条件是由个人向用人单位提出的,然后用人单位向社保局提出申请;所需要材料社会保险费补缴申请表,补缴人员劳动合同原件以及单位行政公章复印件;工资发放清单原件以及加盖单位行政公章的复印件以及原始凭证;加盖单位行政公章的补缴人身份证复印件以及社会保障卡复印件;2、个人无单位,补缴社保。

这种情况也是可以补缴的,个人补缴社保所需要资料户口簿、身份证;补缴时间段、公司员工工资表;财务时间凭证;个人与公司的劳动合同原件;补缴养老保险申请表;写清补缴原因,公司盖章;3、社保转移,想补缴之前断缴的。

这种情况通常发生在更换公司的时候,社保已经转移到新的单位,想要补缴之前断缴的社保,可以新公司咨询能否补缴,如果离开原来工作城市,就需要带好资料到社保中心办理社保转移,新的城市继续参保。

社保缴纳规定试用期内是否享有保险在试用期内也应该有享受保险,因为试用期是合同期的一个组成部分,它不是隔离在合同期之外的。

所以在试用期内也应该上保险。

另外,企业给员工上保险是一个法定的义务,不取决于当事人的意思或自愿与否,即使员工表示不需要交保险也不行,而且商业保险不能替代社会保险。

缴费多少年可享受养老保险养老保险的享受待遇累计缴纳养老保险15年以上,并达到法定退休年龄,可以享受养老保险待遇。

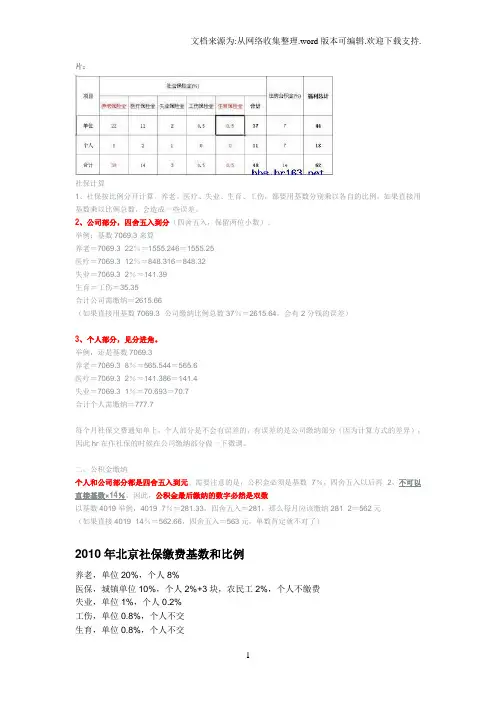

片:社保计算1、社保按比例分开计算。

养老、医疗、失业、生育、工伤,都要用基数分别乘以各自的比例,如果直接用基数乘以比例总数,会造成一些误差。

2、公司部分,四舍五入到分(四舍五入,保留两位小数)。

举例:基数7069.3来算养老=7069.3×22%=1555.246=1555.25医疗=7069.3×12%=848.316=848.32失业=7069.3×2%=141.39生育=工伤=35.35合计公司需缴纳=2615.66(如果直接用基数7069.3×公司缴纳比例总数37%=2615.64,会有2分钱的误差)3、个人部分,见分进角。

举例,还是基数7069.3养老=7069.3×8%=565.544=565.6医疗=7069.3×2%=141.386=141.4失业=7069.3×1%=70.693=70.7合计个人需缴纳=777.7每个月社保交费通知单上,个人部分是不会有误差的,有误差的是公司缴纳部分(因为计算方式的差异),因此hr在作社保的时候在公司缴纳部分做一下微调。

二,公积金缴纳个人和公司部分都是四舍五入到元。

需要注意的是,公积金必须是基数×7%,四舍五入以后再×2,不可以直接基数×14%,因此,公积金最后缴纳的数字必然是双数以基数4019举例,4019×7%=281.33,四舍五入=281,那么每月应该缴纳281×2=562元(如果直接4019×14%=562.66,四舍五入=563元,单数肯定就不对了)2010年北京社保缴费基数和比例养老,单位20%,个人8%医保,城镇单位10%,个人2%+3块,农民工2%,个人不缴费失业,单位1%,个人0.2%工伤,单位0.8%,个人不交生育,单位0.8%,个人不交外埠农村失业不需要个人负担,其他的和城镇户口一样外埠农村劳动力养老基数1490,失业缴费基数2236,工伤2236,医疗是2236外埠农民工今年1月开始,养老是1490,工伤固定是2236,失业固定是800一、社会保险缴费计算方法2010/7/9来源:诸葛八戒商机网社会保险缴费计算方法及缴费比例如下所示:社会保险缴费公式是:社会保险缴费额=企业社会保险缴费基数*社会保险缴费比例,其中:社会保险缴费标准是(假设社会保险缴费基数1000为例):1、养老保险企业缴费额=1000*20%=200;养老保险个人缴费额=1000*8%=802、工伤保险企业缴费额=1000*1%=103、医疗保险企业缴费额=1000*8%=80;医疗保险个人缴费额=1000*2%=204、生育保险企业缴费额=1000*0.7%=75、失业保险企业缴费额=1000*2%=20;失业保险个人缴费额=1000*1%=10注:1、社会保险缴费基数稽核:每年1月至3月各参保单位按医保中心的要求如实申报上年度工资总额(缴费基数)。

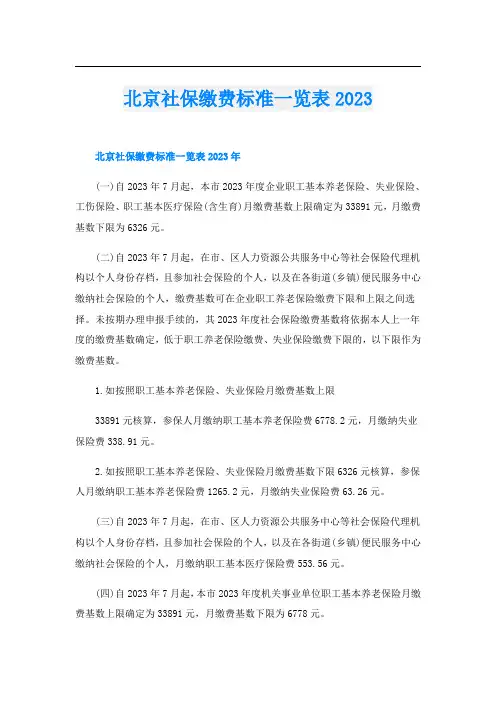

北京社保缴费标准一览表2023北京社保缴费标准一览表2023年(一)自2023年7月起,本市2023年度企业职工基本养老保险、失业保险、工伤保险、职工基本医疗保险(含生育)月缴费基数上限确定为33891元,月缴费基数下限为6326元。

(二)自2023年7月起,在市、区人力资源公共服务中心等社会保险代理机构以个人身份存档,且参加社会保险的个人,以及在各街道(乡镇)便民服务中心缴纳社会保险的个人,缴费基数可在企业职工养老保险缴费下限和上限之间选择。

未按期办理申报手续的,其2023年度社会保险缴费基数将依据本人上一年度的缴费基数确定,低于职工养老保险缴费、失业保险缴费下限的,以下限作为缴费基数。

1.如按照职工基本养老保险、失业保险月缴费基数上限33891元核算,参保人月缴纳职工基本养老保险费6778.2元,月缴纳失业保险费338.91元。

2.如按照职工基本养老保险、失业保险月缴费基数下限6326元核算,参保人月缴纳职工基本养老保险费1265.2元,月缴纳失业保险费63.26元。

(三)自2023年7月起,在市、区人力资源公共服务中心等社会保险代理机构以个人身份存档,且参加社会保险的个人,以及在各街道(乡镇)便民服务中心缴纳社会保险的个人,月缴纳职工基本医疗保险费553.56元。

(四)自2023年7月起,本市2023年度机关事业单位职工基本养老保险月缴费基数上限确定为33891元,月缴费基数下限为6778元。

温馨提示:1.此表表述为职工基本养老保险、失业保险、工伤保险、职工基本医疗保险(含生育)。

2.按照最新的基数下限计算,企业职工最低的社保缴费为每月每人2343.62元,其中单位缴费合计1676.39元,个人合计667.23元。

3.相比上一基数年度,社保最低缴费有所上涨,请用人单位注意提前做好资金计划,足额、按时存入扣缴账户,避免扣款失败哦!北京参保单位五险缴费标准温馨提示:1、2023年度企业职工五项社会保险月缴费基数下限为6326元,五项社会保险月缴费基数上限为33891元;2、失业保险:缴纳时不区分城镇户口和农业户口,个人负担部分均按照0.5%的比例缴纳;3、工伤保险:表格中以0.2%费率为例,各单位根据实际费率计算。

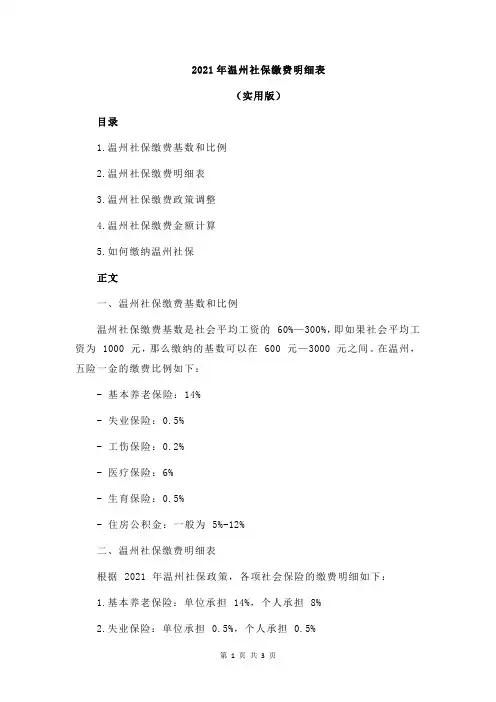

2021年温州社保缴费明细表(实用版)目录1.温州社保缴费基数和比例2.温州社保缴费明细表3.温州社保缴费政策调整4.温州社保缴费金额计算5.如何缴纳温州社保正文一、温州社保缴费基数和比例温州社保缴费基数是社会平均工资的 60%—300%,即如果社会平均工资为 1000 元,那么缴纳的基数可以在 600 元—3000 元之间。

在温州,五险一金的缴费比例如下:- 基本养老保险:14%- 失业保险:0.5%- 工伤保险:0.2%- 医疗保险:6%- 生育保险:0.5%- 住房公积金:一般为 5%-12%二、温州社保缴费明细表根据 2021 年温州社保政策,各项社会保险的缴费明细如下:1.基本养老保险:单位承担 14%,个人承担 8%2.失业保险:单位承担 0.5%,个人承担 0.5%3.工伤保险:单位承担 0.2%,个人无需承担4.医疗保险:单位承担 6%,个人承担 2%5.生育保险:单位承担 0.5%,个人无需承担6.住房公积金:单位和个人分别承担 5%-12%三、温州社保缴费政策调整自 2021 年 1 月起,温州市养老保险、失业保险、工伤保险的单位缴费比例恢复至原缴费比例,即养老保险为 14%,失业保险为 0.5%,工伤保险为 0.2%。

同时,温州市医疗保险、生育保险和住房公积金的缴费比例保持不变。

四、温州社保缴费金额计算以最低缴费基数为例,假设社会平均工资为 1000 元,那么最低缴费基数为 600 元。

根据缴费比例,各项社保费用如下:1.基本养老保险:600 元× 14% = 84 元2.失业保险:600 元× 0.5% = 3 元3.工伤保险:600 元× 0.2% = 1.2 元4.医疗保险:600 元× 6% = 36 元5.生育保险:600 元× 0.5% = 3 元6.住房公积金:600 元× 5% = 30 元因此,最低缴费金额为:84 元 + 3 元 + 1.2 元 + 36 元 + 3 元 + 30 元 = 187.2 元。

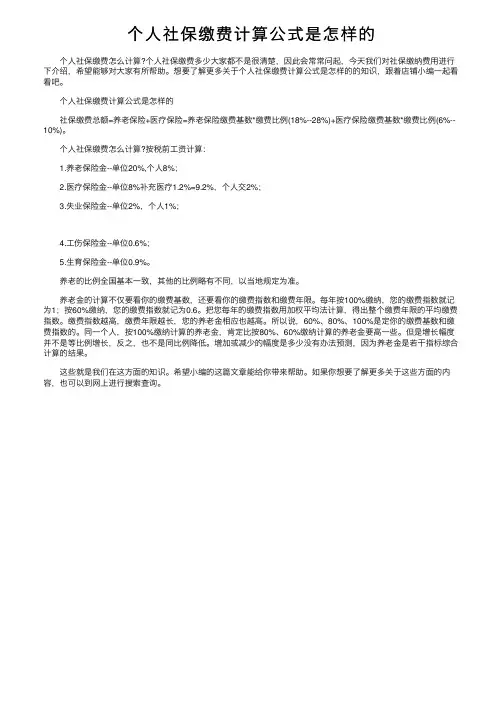

个⼈社保缴费计算公式是怎样的个⼈社保缴费怎么计算?个⼈社保缴费多少⼤家都不是很清楚,因此会常常问起,今天我们对社保缴纳费⽤进⾏下介绍,希望能够对⼤家有所帮助。

想要了解更多关于个⼈社保缴费计算公式是怎样的的知识,跟着店铺⼩编⼀起看看吧。

个⼈社保缴费计算公式是怎样的社保缴费总额=养⽼保险+医疗保险=养⽼保险缴费基数*缴费⽐例(18%--28%)+医疗保险缴费基数*缴费⽐例(6%--10%)。

个⼈社保缴费怎么计算?按税前⼯资计算:1.养⽼保险⾦--单位20%,个⼈8%;2.医疗保险⾦--单位8%补充医疗1.2%=9.2%,个⼈交2%;3.失业保险⾦--单位2%,个⼈1%;4.⼯伤保险⾦--单位0.6%;5.⽣育保险⾦--单位0.9%。

养⽼的⽐例全国基本⼀致,其他的⽐例略有不同,以当地规定为准。

养⽼⾦的计算不仅要看你的缴费基数,还要看你的缴费指数和缴费年限。

每年按100%缴纳,您的缴费指数就记为1;按60%缴纳,您的缴费指数就记为0.6。

把您每年的缴费指数⽤加权平均法计算,得出整个缴费年限的平均缴费指数。

缴费指数越⾼,缴费年限越长,您的养⽼⾦相应也越⾼。

所以说,60%、80%、100%是定你的缴费基数和缴费指数的。

同⼀个⼈,按100%缴纳计算的养⽼⾦,肯定⽐按80%、60%缴纳计算的养⽼⾦要⾼⼀些。

但是增长幅度并不是等⽐例增长,反之,也不是同⽐例降低。

增加或减少的幅度是多少没有办法预测,因为养⽼⾦是若⼲指标综合计算的结果。

这些就是我们在这⽅⾯的知识。

希望⼩编的这篇⽂章能给你带来帮助。

如果你想要了解更多关于这些⽅⾯的内容,也可以到⽹上进⾏搜索查询。

社保缴费基数及比例及

计算表

文件管理序列号:[K8UY-K9IO69-O6M243-OL889-F88688]

2019年5月起上海社保缴费基数表一、2019年上海社保缴费基数

从今年4月1日开始上海市职工社会保险缴费基数的上限从16821调整到23496元,缴费基数的下限由4279调整到4699元,相比2018年,上海社保缴费基数标准有所上调。

5月1日上海社保缴费基数又进行了调整,上下限分别为24633元和4927元。

上海市社会保险的缴费基数是按照上一年度上海市社会平均工资来计算的,社保的最低缴费基数不低于社会月平均工资的60%,最高缴费基数不高于社会平均工资的300%。

二、2019年城镇职工社保个人和单位缴费比例

1、养老保险:个人缴费8%,单位缴费16%;

2、医疗保险:个人缴费2%,单位缴费9.5%;

3、生育保险:个人不交费,单位缴费1%;

4、工伤保险:个人不交费,单位缴费0.1%;

5、失业保险:个人缴费0.5%,单位缴费0.5%;

2019年5月起上海社保缴费金额计算。

本人指数化月平均缴费工资=退休时上年在岗职工月平均工资*缴费指数。

缴费指数=(a1/A1+a2/A2+a3/A3.....+n)/Na=缴费基数A=对应的在岗职工月平均工资N=缴费年限举例:参保人XXX,2011年到达法定退休年龄缴费年限18年其中按100%为缴费基数的共5年、按80%为缴费基数的共6年、按60%为缴费基数的共7年,当地2010年在岗职工月平均工资是3000元,则本人指数化月平均缴费工资计算如下:缴费指数=(5*1+6*0.8+7*0.6)/18=0.7778本人指数化月平均缴费工资=3000*0.7778=2333.4元。

追问如按上面数据算,工龄31年,女性,55岁退休,他的养老金应该是多少?回答上面的数据是18年,31年的缴费指数不知道,算不出的。

追问账户金额20000,按18年算的话,应该是多少?回答本人指数化月平均缴费工资就按2333.4元算31年的养老金=(3000+2333.4)/2*31*1%+20000/170 自己算下。

个人账户累计存储额只有20000元?如果只有20000说明缴费基数较低,当地的社平工资也不高,本人指数化月平均缴费工资到不了2333.4元1995年12月之前的还要加“视同缴费年限”的过渡性养老金。

公式:本人指数化月平均缴费工资*视同缴费年限*1.3(有的地方1.2或1.4)/120.养老金计算比较复杂,要有很多数据,自己很难算清。

追问指数高低,对养老金影响大吗?0.7与1.7能差多少?回答指数高低,对养老金影响是比较大的。

缴费指数1.7的基础养老金大约比缴费指数0.7的基础养老金高60%左右。

假设退休时上年在岗职工月平均工资3000元,缴费年限30年,基础养老金按缴费指数0.7和1.7的分别计算如下:缴费指数0.7的(3000+3000*0.7)/2*30*1%=765元缴费指数1.7的(3000+3000*1.7)/2*30*1%=1215元个人账户养老金按实际金额计算,缴1.7的当然比缴0.7的要高很多。