最新投资估值第五讲折现现金流估值法

- 格式:ppt

- 大小:4.70 MB

- 文档页数:85

折现现金流估值计算公式折现现金流估值计算公式是一个重要的金融工具,用于确定一个投资或项目的价值。

它基于预期的未来现金流,并将这些现金流折现到现在的价值。

这个计算公式被广泛应用于投资决策、企业估值、并购交易和资本预算等领域。

下面是一个常用的折现现金流估值计算公式:PV=CF1/(1+r)^1+CF2/(1+r)^2+...+CFn/(1+r)^n其中PV代表现值(Present Value),表示将未来现金流折现到现在的价值;CF代表现金流(Cash Flow),表示未来每年的现金流量;r代表折现率(Discount Rate),表示预期收益率或投资回报率;n代表现金流的年数。

这个计算公式将每年的现金流除以相应的折现率,并将结果累加起来。

最后得到的现值即为项目或投资的估值。

需要注意的是,折现率是一个关键参数,它反映了投资的风险和收益预期。

折现率越高,对未来现金流的价值越低,投资的估值也就越低。

因此,确定合适的折现率是一个重要的决策问题。

折现率的选择通常考虑相关的市场利率、投资风险以及项目的特定情况。

折现现金流估值计算公式的优点是能够全面考虑现金流的时间价值,具有较高的精确性。

它可以避免简单地将未来现金流相加,而忽视了时间价值的影响。

同时,这个计算公式也适用于不同的投资周期和现金流模式,能够灵活应用于不同的财务分析场景。

然而,折现现金流估值计算公式还有一些局限性。

它依赖于未来现金流的准确预测,如果预测不准确或存在不确定性,将会对估值结果产生较大的影响。

此外,折现现金流估值计算公式无法考虑其他因素的影响,如市场竞争、行业趋势和管理能力等。

总结起来,折现现金流估值计算公式是一个重要的金融工具,可以用于确定投资或项目的价值。

它考虑了现金流的时间价值,并允许投资者根据预期回报和风险选择合适的折现率。

然而,这个计算公式也有一些局限性,需要在实际应用中谨慎使用,并综合考虑其他因素的影响。

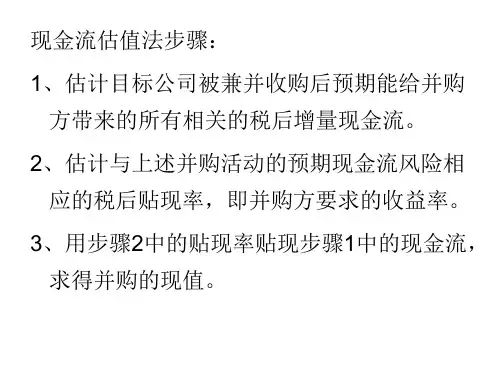

折现现金流估值方法现金流估值方法是一种经济学上常用的评估企业价值的方法,它主要是通过预测未来现金流量,并利用现金流折现模型进行估值。

在金融投资领域,现金流估值方法被广泛应用于评估股票、债券和其他金融工具的价值。

本文将重点介绍折现现金流估值方法的原理和应用。

折现现金流估值方法基于现金流的时间价值,它认为未来的现金流比现在的现金流更有价值。

因此,在进行估值时,需要将未来的现金流折现到现在的价值。

这就需要确定一个适当的贴现率,以反映时间价值的变化。

为了进行现金流估值,首先需要预测未来的现金流。

这需要对企业的财务状况、市场环境以及行业前景进行深入分析和研究。

通过对这些因素的综合考虑,可以建立一个合理的预测模型,预测未来的现金流。

一种常用的预测模型是利用历史财务数据进行趋势分析,预测未来的现金流。

这种方法通过对过去几年的财务数据进行分析,找出一些规律和趋势,并将其延续到未来,从而得出未来现金流的预测。

当然,这种方法有一定的假设和局限性,因为它基于历史数据,无法完全预测未来的变化。

另一种常用的预测模型是基于行业和市场的分析。

这种方法通过对行业和市场的动态变化进行研究,结合企业的核心竞争力和竞争优势,得出未来现金流的预测。

这种方法相对于趋势分析更加灵活和准确,但也更加复杂和困难。

在得出未来现金流的预测之后,就可以开始进行估值了。

折现现金流估值方法主要是利用现金流折现模型进行估值。

现金流折现模型是一个数学模型,它通过将未来现金流以贴现率的方式进行折现,从而得出现在的价值。

常用的现金流折现模型有几种,如股息贴现模型(DCF)、可持续增长模型以及风险调整现金流模型(APV)等。

股息贴现模型(DCF)是现金流折现模型中应用最广泛的一种。

它假设企业未来的现金流主要是来自股息,通过将未来的股息折现到现在的价值,从而得出企业的估值。

在进行股息贴现时,需要确定一个适当的贴现率,以反映股息的时间价值。

贴现率的选择与风险程度和投资回报有关。

现金流估值法

现金流估值法是企业估值分析中被广泛使用的一种方法,它是以企业未来现金净流入作为估值标准,通过对公司未来经济条件的预测,按照折现原理,计算出企业估值的重要方法。

现金流估值法的基本思想是现金是有价值的,而未来的现金流量应该比现在的流量值得更多,因此这种估值方法是以未来现金流的价值作为估值的基础。

它把公司的未来现金流当成企业价值的基本因素,认为未来现金流的未来值比现在的值更加重要,因此,将未来现金流做一定程度的折现,就得到企业未来现金流的价值,通过综合考虑,就可以得到企业的未来价值。

现金流估值法的估值模型包括静态估值模型和动态估值模型两种。

静态估值模型假定投资者期望获得企业静态期估值。

它把现金流量当做一个中心的指标,是把企业的收益剩余折现到现在的价值,把未来现金流量等分布在每个未来时间点的价值通过折现率折现到现

在的价值,两者加总求得企业估值的。

动态估值模型是一种改变折现率的模型,它假设投资者应该考虑未来现金流量的动态变化,因此其应当考虑企业未来从现金流量而来的收益。

它以未来现金流量和现金流量的变化趋势作为估值的基础,即将未来现金流量的预期收益折现回今天,再考虑投资的风险折现率折现到现在的价值,以此算出企业估值。

现金流估值法不仅可以应用于企业估值,还可以用于个人资产估值和投资决策,还可以用于企业购买、出售和兼并,有助于企业更有

效地规划发展战略,提高企业的经营效益。

总之,现金流估值法是一种综合考虑未来现金流量和投资风险的估值方法,其能够准确地反映企业价值,是企业估值分析中使用最广泛的方法之一。

折现现金流量计算方法

(1)原理:任何资产的价值都是其产生的未来现金流量的现值。

依据这个原理我们可知;企业的股权价值=股权现金流量现值合计(折现系数,股权资本成本)。

企业的实体价值=实体现金流量现值合计(折现系数,加权平均资本成本)。

企业的债权价值=债权现金流量现值合计(折现系数,债权资本成本)。

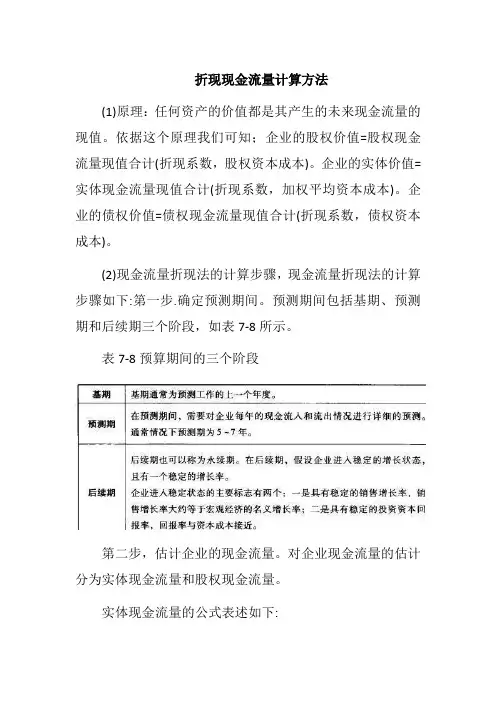

(2)现金流量折现法的计算步骤,现金流量折现法的计算步骤如下:第一步.确定预测期间。

预测期间包括基期、预测期和后续期三个阶段,如表7-8所示。

表7-8预算期间的三个阶段

第二步,估计企业的现金流量。

对企业现金流量的估计分为实体现金流量和股权现金流量。

实体现金流量的公式表述如下:

实体现金流量=税后经营利润+折旧与摊销-经营营运资本增加-资本支出=经营现金毛流量-经营营运资本增加-资本支出=经营现金净流量-资本支出=税后经营利润+折旧与摊销-本期总投资。

为了保持现金流与相应风险的统一,当我们估算企业实体现金流量的现值时,使用加权平均资本成本;当我们估算企业股权现金流量的现值时,使用股权资本成本。

现金流折现法估值模型

现金流折现法(DCF)是一种用于估值的财务模型,它基于现金流的时间价值原理。

该模型的核心思想是将未来的现金流量通过折现的方式转化为当前值,以确定资产或项目的合理估值。

现金流折现法的基本步骤如下:

1. 确定预测期:确定需要进行估值的资产或项目的预测期限,通常包括多个年度。

2. 估计未来现金流:根据预测期内的经营活动和投资决策,估计每年的现金流量。

这些现金流量可以包括净利润、折旧和摊销、资本支出、运营资本变动等。

3. 确定折现率:确定适当的折现率,也称为资本成本率或加权平均资本成本。

折现率是投资者要求的回报率,它考虑了资本的时间价值、风险和市场条件等因素。

4. 折现现金流:使用折现率将每年的未来现金流量进行折现,得出每年的折现现金流量。

5. 计算净现值:将折现后的现金流量相加,得出净现值(NPV),即项目或资产的当前估值。

如果净现值为正数,

则表示项目具有经济意义;如果净现值为负数,则表示项目不具备经济意义。

现金流折现法的优点在于它将未来的现金流量考虑在内,并考虑了时间价值的概念。

然而,该方法的准确性依赖于对未来现金流量和折现率的准确估计,因此在使用该模型时需要仔细评估和预测这些因素。

现金流折现估值五步算法的内容步骤第一步,决定未来各期,通常是五年或者十年的自由现金流;第二步,决定贴现率;第三步,把第一步估计出来的五年中或十年中每一年的自由现金流,用第二步估计出来的贴现率贴现;第四步,计算永久价值,并且贴现;第五步,把第三步和第四步的结果加总,得出公司总的现值,然后除以总的在外股票数,得出股票的内在价值。

现在我们从第一步开始。

第一步,决定未来各期现金流。

要估计将来的现金流,最好的办法是看过去的现金流,也就是看看过去4-5年这个公司的三大财务报表。

通过你对这个公司的业务和它的竞争优势的了解,根据它的历史数据和趋势,就估计出它在未来的现金流。

你的一些看法,比如你估计公司的利润率会扩大,或者你觉得它的销售增长速度会显著降低,又或者公司需要增加投入来保养现有的设备厂房等等,都可以把它们反映在你对未来现金流的估计中。

让我们从一个实例开始,假设凤凰自行车集团去年的自由现金流是500万,销售前景不错,通过一番研究,我们认为它的自由现金流在未来5年会以每年15%的增幅增长,然后因为竞争会变得激烈,所以5年后它的自由现金流增长速度降为5%,在这里我们算10年的现金流,从第11年开始算为永久价值,你会在底三步计算中看到。

那么根据以上信息,我们列出从第1年到第10年的实际现金流:去年基数: $500.00 万第1年: 575.00 万第2年: 661.25 万3: 760.444: 874.505: 1005.686: 1055.967: 1108.768: 1164.209: 1222.4110: 1283.53第二步,决定贴现率。

怎么决定贴现率呢?我们在前面已经讲过了加权平均资本成本的算法,在晨星,简化起见,我们把美国股市的股票贴现率的平均值定为10.5%,其中5%是短期国债的收益率,也就是所谓无风险的收益率,剩下的5.5%,表示投资者为了承担超过无风险投资的那部分风险,所要求的对应该部分风险的回报,平均为5.5%。

现金流估值法

现金流估值法是财务估值领域中一种重要的估值方法。

它与其他估值方法不同,从不能够准确预测未来市场变化和趋势,而是以当前市场价值为基础,根据企业目前或未来经营流量和现金流量来定价。

现金流估值法是根据现金流量来评估一个企业价值的估值方法,它是目前使用最多的估值方法。

现金流估值法可以用来评估一家企业的价值,也可以用来评估一项资产或一项项目的价值。

它把未来经营现金流量以今天的现值计算出来,然后用相应折现率加权,将其累计起来就可以得出企业或项目的价值。

现金流估值法的基础是资本规律,其中提出的假设是:“一家企业的价值被确定为它未来的现金流量的现值”。

因此,为了计算出企业或项目的价值,首先需要确定其未来的现金流量,然后再根据不同的折现率将其加权汇总,从而得出一个价值数字。

现金流估值法主要依据的是未来经营现金流,它是一种比较强调实质而非虚拟的估值方法。

它从本质上讲是通过现金流量来评估企业或项目价值的,因此它可以给予投资者更加准确的评估信息。

然而,现金流估值法有其局限性,它把未来现金流量假定为恒定的,而且它不能精确地预测市场趋势,因此只能作为一种参考价值,以供投资者参考。

本文主要介绍了现金流估值法,以及它与其他估值方法的区别。

现金流估值法以当前市场价值为基础,根据企业目前或未来经营流量

和现金流量来定价。

它虽然可以给予投资者比较准确的估值信息,但也有其局限性,因此只能作为参考价值,以供投资者参考。

折现现金流估值方法折现现金流估值方法是一种常用的企业价值评估方法,它基于企业未来的现金流入和现金流出来评估企业的价值。

本文将介绍折现现金流估值方法的基本原理、计算步骤以及应用范围。

一、折现现金流估值方法的基本原理折现现金流估值方法的基本原理是将企业未来的现金流量通过折现率进行调整,得出企业的现值,从而评估企业的价值。

它认为现金流入和现金流出是评估企业价值的关键因素,而且未来的现金流量具有时间价值,即相同金额的现金流在不同时间点的价值是不同的。

1. 确定评估的时间范围:通常将评估的时间范围设定为未来几年,一般为3-5年。

2. 预测未来现金流量:根据企业的财务报表和市场情况,预测未来几年的现金流入和现金流出的金额。

3. 选择折现率:折现率是根据投资的风险和预期回报率来确定的,通常使用加权平均资本成本(WACC)作为折现率。

4. 计算折现现金流量:将未来的现金流量按照折现率进行调整,得出每年的折现现金流量。

5. 计算现值:将每年的折现现金流量相加,得出企业的现值。

三、折现现金流估值方法的应用范围折现现金流估值方法可以应用于各种类型的企业,包括上市公司、私营企业、初创企业等。

它可以用于评估企业的整体价值,也可以用于评估单个项目或投资的价值。

折现现金流估值方法还可以用于决策分析,比如评估投资项目的可行性或选择最优投资方案。

四、折现现金流估值方法的优缺点1. 优点:折现现金流估值方法考虑了现金流的时间价值,更加准确地评估了企业的价值。

它还可以提供决策分析的依据,帮助企业做出合理的投资决策。

2. 缺点:折现现金流估值方法需要对未来的现金流进行预测,对预测的准确性要求较高。

同时,折现现金流估值方法对折现率的选择也有一定的主观性,不同的折现率可能得出不同的估值结果。

五、折现现金流估值方法的局限性折现现金流估值方法在应用过程中存在一定的局限性。

首先,它假设企业的现金流量是稳定的,不考虑经济周期和市场波动对现金流的影响。