万华化学2019年经营风险报告

- 格式:rtf

- 大小:165.01 KB

- 文档页数:4

证券代码:600309 证券简称:万华化学公告编号:临2019-87号万华化学集团股份有限公司2019年三季度主要经营数据公告本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

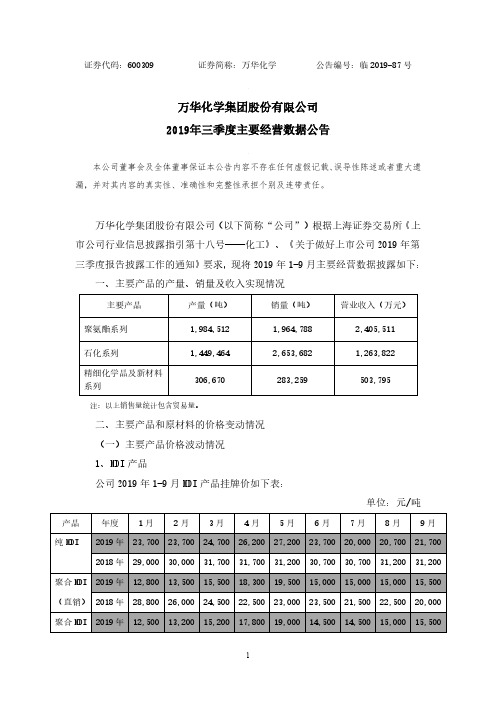

万华化学集团股份有限公司(以下简称“公司”)根据上海证券交易所《上市公司行业信息披露指引第十八号——化工》、《关于做好上市公司2019年第三季度报告披露工作的通知》要求,现将2019年1-9月主要经营数据披露如下:一、主要产品的产量、销量及收入实现情况注:以上销售量统计包含贸易量。

二、主要产品和原材料的价格变动情况(一)主要产品价格波动情况1、MDI产品公司2019年1-9月MDI产品挂牌价如下表:单位:元/吨2019年三季度石化产品价格虽然较二季度出现明显反弹,但产品价格同比仍有明显下滑。

三季度山东丙烯价格7749元/吨,同比下跌14.7%;山东PO价格9851元/吨,同比下跌18.9%;山东丙烯酸价格7336元/吨,同比下跌15.7%;山东丁醇价格6423元/吨,同比下跌18.35%;山东丙烯酸丁酯价格8562元/吨,同比下跌19.1%;NPG华东加氢价格8951元/吨,同比下跌35.2%;山东MTBE价格5874元/吨,同比下跌7.2%。

(二)主要原料价格波动情况1、纯苯受内外盘纯苯倒挂、地缘性因素影响,纯苯供需偏紧、港口库存持续下降,2019年三季度纯苯均价5393元/吨,较去年同期下跌21.6%。

2、煤炭主产地区煤炭企业产量稳定增加,但煤炭下游需求偏弱,市场采购消极,2019年三季度,煤炭整体震荡下行走势,CCI5500大卡均价591元/吨,较去年同期下跌7.4%。

3、LPG2019年三季度,Brent原油价格从70美元/桶迅速回落,而且亚洲进口商液化气库存较高,市场供应过剩,丙丁烷价格连续下行。

三季度CP丙烷均价365美元/吨,同比下降36.89%;CP丁烷均价358美元/吨,同比下降40.28%。

公司代码:600309 公司简称:万华化学万华化学集团股份有限公司2019年度内部控制评价报告万华化学集团股份有限公司全体股东:根据《企业内部控制基本规范》及其配套指引的规定和其他内部控制监管要求(以下简称企业内部控制规范体系),结合万华化学集团股份有限公司(以下简称公司)内部控制制度和评价办法,在内部控制日常监督和专项监督的基础上,我们对公司2019年12月31日(内部控制评价报告基准日)的内部控制有效性进行了评价。

一.重要声明按照企业内部控制规范体系的规定,建立健全和有效实施内部控制,评价其有效性,并如实披露内部控制评价报告是公司董事会的责任。

监事会对董事会建立和实施内部控制进行监督。

经理层负责组织领导企业内部控制的日常运行。

公司董事会、监事会及董事、监事、高级管理人员保证本报告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对报告内容的真实性、准确性和完整性承担个别及连带法律责任。

公司内部控制的目标是合理保证经营管理合法合规、资产安全、财务报告及相关信息真实完整,提高经营效率和效果,促进实现发展战略。

由于内部控制存在的固有局限性,故仅能为实现上述目标提供合理保证。

此外,由于情况的变化可能导致内部控制变得不恰当,或对控制政策和程序遵循的程度降低,根据内部控制评价结果推测未来内部控制的有效性具有一定的风险。

二.内部控制评价结论1.公司于内部控制评价报告基准日,是否存在财务报告内部控制重大缺陷□是√否2.财务报告内部控制评价结论√有效□无效根据公司财务报告内部控制重大缺陷的认定情况,于内部控制评价报告基准日,不存在财务报告内部控制重大缺陷,董事会认为,公司已按照企业内部控制规范体系和相关规定的要求在所有重大方面保持了有效的财务报告内部控制。

3.是否发现非财务报告内部控制重大缺陷□是√否根据公司非财务报告内部控制重大缺陷认定情况,于内部控制评价报告基准日,公司未发现非财务报告内部控制重大缺陷。

4.自内部控制评价报告基准日至内部控制评价报告发出日之间影响内部控制有效性评价结论的因素□适用√不适用自内部控制评价报告基准日至内部控制评价报告发出日之间未发生影响内部控制有效性评价结论的因素。

万华化学集团股份有限公司2019年度社会责任报告烟台2020年3月目录前言 ............................................................................................................................................. - 1 -1公司介绍.............................................................................................................................. - 3 -2科技万华,卓越创新.......................................................................................................... - 3 -2.1科技创新.................................................................................................................. - 3 -2.2科技投入.................................................................................................................. - 4 -2.3知识产权保护.......................................................................................................... - 4 -3绿色万华,碧水蓝天.......................................................................................................... - 4 -3.1废弃物管理.............................................................................................................. - 5 -3.2能源效率.................................................................................................................. - 5 -4安全万华,和谐家园.......................................................................................................... - 6 -4.1责任关怀体系.......................................................................................................... - 6 -4.2职业健康安全.......................................................................................................... - 6 -4.3产品监管.................................................................................................................. - 6 -4.4过程安全.................................................................................................................. - 7 -4.5物流安全.................................................................................................................. - 7 -4.6应急管理和消防安全建设...................................................................................... - 8 -5责任万华,合规经营.......................................................................................................... - 9 -5.1合规管理.................................................................................................................. - 9 -5.2合规教育................................................................................................................ - 10 -6诚信万华,协作互助........................................................................................................ - 10 -7人文万华,共创发展........................................................................................................ - 11 -7.1利益相关方参与.................................................................................................... - 11 -7.2人文关怀................................................................................................................ - 11 -8结束语................................................................................................................................ - 12 -前言心存高远,朝着既定目标奋勇向前2019年,在“化学,让生活更美好”的新使命感召下,我们以“抓改革、夯基础、控成本、谋未来”为工作思路,围绕安全生产、科研创新、工程建设、全球布局、营销协同、组织体系、人才工程等工作持续发力,公司的高质量发展又迈出了坚实一步。

万华化学经营分析报告2020年12月巩固聚氨酯板块的护城河乙烯二期产出芳烃配套聚氨酯产业链一体化自产乙烯、环氧乙烷、环氧丙烷等本身成本低于外购,同时还可节约运费、交易费用等。

据估计,即使不考虑成本优势,万华石化项目自建比外购仅在运费和交易费用上可节约7亿元左右。

为新材料大厦打造地基万华化学的核心竞争力在于技术创新,石化项目仅仅是万丈高楼的第一步,在强有力的激励政策下,公司有望迎来持续不断技术突破,将低成本的石化产品转变为高附加值的新材料产品。

公司的乙烯下游可用于生产POE、高端聚烯烃3预计2021-2023年,石化板块贡献净利润分别为28/34/36亿元,营收为302/338/375亿元,ROA大于10%。

经我们测算,按照2018年市场价格计算,万华化学乙烯项目一期净利润大约为34亿元;按照2019年市场价格计算,净利润大约为25亿元;按照2020年H1市场价格计算,净利润大约为14亿元。

石化项目优势显著万华化学百万吨乙烯项目以丙烷及少量万华工业园一期丙烷脱氢制丙烯装置副产的乙烷为原料,丙烷用作裂解原料时,乙烯、丙烯和丁二烯三烯收率较高,能够满足万华化学实现一体化发展对聚氨酯产业链和新材料产业链的协同发展需求。

定价权:万华化学具备庞大的LPG贸易体系,拥有LPG采购话语权,综合采用合同价、固定价、浮动价等多种采购模式,与海外主流LPG供应商开展稳定合作,LPG来源稳定。

2019年万华化学LPG采购量388万吨,贸易量246万吨。

物流:万华化学和烟台港在烟台港西港区建设和运营10万吨级液体化工码头。

同时,万华合资企业拥有LPG船队,进一步为公司原材料的稳定供应提供支持。

仓储:万华化学拥有天然洞库资源储存LPG资源。

在海平面110米以下建成一期118万立方米洞库,4万吨LPG码头配套,其中,丁烷、LPG洞库位于地下90米深处,库容均为25万立方米;丙烷洞库位于地下12米以下,库容为50万立方米。

万华化学准备二期建设120万立方米洞库。

股市分析:浅谈万华化学可能存在的不足和风险!前言:本人今年最大盈利的个股是万华化学,目前持仓占比最高的也是万华,占比约26-27%。

随着万华今年走出波澜壮阔的单边行情,对于万华利好的分析也到处都是,但任何事情都有两面性,本文就姑且算是十一冷静下来思考的关于万华化学的潜在不足和风险吧。

1、MDI的未来价格波动①万华中短期的营收/利润波动仍继续和MDI价格强相关。

先前基于万华10月MDI的3.5万元直销分销价,乐观向的预估了4季度和明年的可能收益,简而言之,3季度预估累计利润80-85亿,四季度保持3.5万元价格预估120-130亿,明年全年保持3.5万元,预估180-200亿年化利润。

非常美好的预期和非常理想化的MDI 价格捆绑在了一起。

②MDI的价格暴涨主要受旺季时间窗口叠加其他厂商出现不可抗力导致的全球供应缺口。

MDI下游旺季多位于每年的9-12月,换言之进入明年1、2季度后MDI价格势必承压回落。

近期各供应商不可抗力清单(进口侧货源):韩国锦湖三井20万吨装置因炼油厂爆炸导致原料供应不足而低负荷运转(预计维持到明年3月);日本东曹40万吨装置于9月10日开始检修(计划一个月);陶氏中东货源多次推延后(且预计即使到货总量也有限);近期各供应商不可抗力清单(国际自用货源):9月以来受哈维飓风影响,科思创美国Baytown的32万吨装置不可抗力;陶氏美国Freeport的33万吨装置相继宣布不可抗力(于9月18日宣布解除不可抗力);科思创德国Brunsbuttel的20万吨装置由9月1日开始的停产检修(预计5周)上述装置约占全球除中国外地区总产能的17%左右,全球MDI供应紧张的态势显著加剧,我国MDI出口因此大幅增长(据海关总署数据,今年1~7月我国MDI出口量同比增长约33.5%至39.51万吨),一定程度上也限制了国内供给量的增加。

显然不能因为今年同时出现了较多的的不可抗力,就预期接下来几年仍能有如此众多的不可抗力来保证MDI的价格保持高价,更无法以此推断能持续保持环比去年同期的价格持续增长。

万华化学2019年三季度财务分析综合报告万华化学2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为301,216.67万元,与2018年三季度的338,058.74万元相比有较大幅度下降,下降10.90%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2019年三季度营业成本为1,243,391.93万元,与2018年三季度的1,101,847.08万元相比有较大增长,增长12.85%。

2019年三季度销售费用为67,806.39万元,与2018年三季度的43,025.5万元相比有较大增长,增长57.6%。

2019年三季度在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年三季度管理费用带来收益28,848.62万元,2019年三季度融资活动由创造收益转化为支付费用,支付34,476.34万元。

2019年三季度管理费用占营业收入的比例为2.03%,2018年三季度为-1.82%。

但经营业务的盈利水平反而大幅度下降,管理费用的大幅度增加并不合理。

2019年三季度财务费用为19,172.4万元,与2018年三季度的23,167.29万元相比有较大幅度下降,下降17.24%。

三、资产结构分析与2018年三季度相比,2019年三季度应收账款出现过快增长。

从流动资产与收入变化情况来看,与2018年三季度相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,万华化学2019年三季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共4 页。

万华化学2019年财务分析综合报告万华化学2019年财务分析综合报告一、实现利润分析2019年实现利润为1,226,035.76万元,与2018年的1,597,778.02万元相比有较大幅度下降,下降23.27%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2019年营业成本为4,899,761.05万元,与2018年的4,011,435.69万元相比有较大增长,增长22.14%。

2019年销售费用为278,290.81万元,与2018年的172,146.42万元相比有较大增长,增长61.66%。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为143,385.04万元,与2018年的100,150.56万元相比有较大增长,增长43.17%。

2019年管理费用占营业收入的比例为2.11%,与2018年的1.65%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

2019年财务费用为107,974.82万元,与2018年的79,501.99万元相比有较大增长,增长35.81%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,万华化学2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

万华化学资产质量与财务风险分析尚小娟摘要:本文通过对万华化学2016年至2020年的财务报告进行仔细研读,对万华化学的货币资金、在建工程、固定资产、无形资产等重要资产以及偿债能力、营运能力、盈利能力和发展能力的分析,探索万华化学在近年来势头强劲的发展中存在的问题以及未来的发展能力和趋势,更好的了解万华化学在未来发展中所面临的挑战和机遇。

关键词:万华化学;资产质量;财务指标一、公司简介1.万华化学基本信息及发展历史万华化学集团股份有限公司(以下简称“万华化学”)前身是成立于1978年的烟台合成革厂,承接了中国现代工业史上第一个聚氨酯工业基地的建设。

1980年烟台合成革厂完成了股份制改造,成立烟台万华聚酯氨股份有限公司。

2001年1月5日,该公司在上海证券交易所正式挂牌上市。

2013年,烟台万华聚酯氨股份有限公司正式更名为“万华化学集团股份有限公司”。

万华化学在上市的初期其营收不足6亿元,但是经过这20年的长足发展,公司已经成长为营业收入超过600亿元的世界聚酯氨龙头企业,其业务范围广泛,已经拓展到了欧洲、美国、日本等十余个国家和地区。

2.公司股权结构万华化学自其上市以来的实际控股人一直是烟台市国资委。

2018年,公司的股权架构发生了一次重大的调整:2018年2月,公司控股股东万华实业以存续分立的方式分立为万华实业(存续企业)和万华化工(新设企业)两家企业。

其中,与化工关联度不高的业务如煤炭开采、房地产开发等业务由万华实业承接负责,而新设企业万华化工则承接化工类业务,变更后,万华化工承继持有万华化学47.92%的股份,公司的实际控制人没变,仍为烟台国资委。

2018年5月,万华化学发布了并购重组预案,并以每股30.42元的股价向国丰投资(烟台国资委100%控股)、合成国际、中诚投资、中凯信、德杰汇通五名万华化工的控股股东发行了共计17.16亿元的股份,吸收合并了万华化工。

在此次的合并完成后,万华化工持有的13.10亿股万华化学股票会被注销,本次交易实际新增股数4.06亿股,按停牌前的收盘价36.44元计算,市值增长约150亿元。

万华化学

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 万华化学2019年现金流量报告

一、现金流入结构分析

2019年现金流入为15,000,118.03万元,与2018年的11,884,245.81万元相比有较大增长,增长26.22%。

企业通过销售商品、提供劳务所收到的现金为8937908.41万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的59.59%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加2593294.12万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的33.55%。

但企业增加的负债仍然不足以偿还已到期旧债。

2019年经营现金收益率为38.11%,与2018年的31.77%相比有较大幅度的提高,提高6.34个百分点。

二、现金流出结构分析

2019年现金流出为15,166,813.92万元,与2018年的11,784,031.42万元相比有较大增长,增长28.71%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的36.09%。

万华化学[600309]年2季度财务分析报告(word可编辑版)目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况万华化学2019年2季度末资产总额为96,013,385,013.91元,其中流动资产为32,122,722,030.32元,占总资产比例为33.46%;非流动资产为63,890,662,983.59元,占总资产比例为66.54%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,万华化学2019年的流动资产主要包括应收票据及应收账款、存货以及应收票据,各项分别占比为40.19%,28.87%和25.52%。