案例18西门子财务公司共41页文档

- 格式:ppt

- 大小:2.95 MB

- 文档页数:41

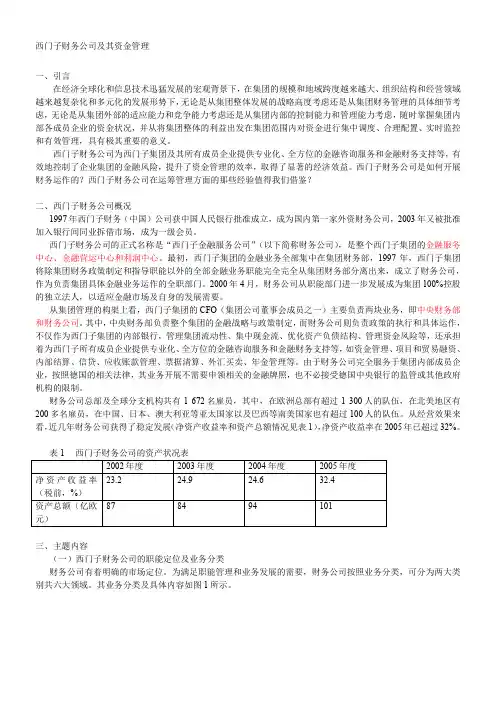

西门子财务公司及其资金管理一、引言在经济全球化和信息技术迅猛发展的宏观背景下,在集团的规模和地域跨度越来越大、组织结构和经营领域越来越复杂化和多元化的发展形势下,无论是从集团整体发展的战略高度考虑还是从集团财务管理的具体细节考虑,无论是从集团外部的适应能力和竞争能力考虑还是从集团内部的控制能力和管理能力考虑,随时掌握集团内部各成员企业的资金状况,并从将集团整体的利益出发在集团范围内对资金进行集中调度、合理配置、实时监控和有效管理,具有极其重要的意义。

西门子财务公司为西门子集团及其所有成员企业提供专业化、全方位的金融咨询服务和金融财务支持等,有效地控制了企业集团的金融风险,提升了资金管理的效率,取得了显著的经济效益。

西门子财务公司是如何开展财务运作的?西门子财务公司在运筹管理方面的那些经验值得我们借鉴?二、西门子财务公司概况1997年西门子财务(中国)公司获中国人民银行批准成立,成为国内第一家外资财务公司,2003年又被批准加入银行间同业拆借市场,成为一级会员。

西门子财务公司的正式名称是“西门子金融服务公司”(以下简称财务公司),是整个西门子集团的金融服务中心、金融营运中心和利润中心。

最初,西门子集团的金融业务全部集中在集团财务部,1997年,西门子集团将除集团财务政策制定和指导职能以外的全部金融业务职能完全完全从集团财务部分离出来,成立了财务公司,作为负责集团具体金融业务运作的全职部门。

2000年4月,财务公司从职能部门进一步发展成为集团100%控股的独立法人,以适应金融市场及自身的发展需要。

从集团管理的构架上看,西门子集团的CFO(集团公司董事会成员之一)主要负责两块业务,即中央财务部和财务公司。

其中,中央财务部负责整个集团的金融战略与政策制定,而财务公司则负责政策的执行和具体运作,不仅作为西门子集团的内部银行,管理集团流动性、集中现金流、优化资产负债结构、管理资金风险等,还承担着为西门子所有成员企业提供专业化、全方位的金融咨询服务和金融财务支持等,如资金管理、项目和贸易融资、内部结算、信贷、应收账款管理、票据清算、外汇买卖、年金管理等。

西门子财务公司的资金管理2009-07-13 09:11:31| 分类:案例研究| 标签:|字号大中小订阅一、西门子财务公司的基本情况西门子成立于1847年,总部设在德国柏林和慕尼黑,经过160多年的发展,业务已经遍及世界190多个国家,是世界上最大的电气工程和电子公司之一。

西门子将核心业务全面整合为工业、能源、医疗、权益投资、跨部门经营和跨部门服务六大板块。

其中,跨部门经营板块主要包括西门子财务公司(SFS)与IT解决方案和服务集团(SIS),跨部门服务板块主要由西门子房地产公司构成。

西门子财务公司的正式称谓是“西门子金融服务公司(Siemens Financial Services Ltd., SFS)”,它最早是1997年从西门子集团财务部(又称中央财务部,GF)分离出来,全职负责西门子集团具体金融业务运作的一个职能部门。

2000年,该职能部门进一步发展成为集团100%控股的独立法人即SFS,为工业、能源和医疗三大业务提供跨部门金融服务,目前在全球雇员数已超过1900人。

组织架构上,作为西门子集团的全资子公司,SFS接受集团CFO(也是西门子集团公司董事会成员)的直接领导,主要负责集团金融政策的执行和金融业务运作,而西门子集团CFO直管的另一部门CF则负责整个集团的金融战略与政策制定(见图1)。

图1:西门子集团组织架构SFS主要履行两大职能:一是为集团成员单位提供专业化的融资服务与安排,即“内部银行”职能;二是以满足集团成员企业需求为导向,为他们提供全方位的财务管理咨询与金融支持。

概括起来,SFS业务可以分为四大类 (见表1)。

表1: SFS主要业务基本情况过去五年,SFS为西门子集团贡献了大量资产和稳定的高盈利:运作的资产平均在100亿欧元,2008年达到113.3亿欧元,占西门子集团总资产的12%;税前收益保持在3亿欧元左右,2008年为2.9亿元,占西门子集团全部税前收益的10%;ROE 平均29.4%(见图2),2008年达到31.4%。

西门子财务公司及其资金管理一、引言在经济全球化和信息技术迅猛开展的宏观背景下,在集团的规模和地域跨度越来越大、组织结构和经营领域越来越复杂化和多元化的开展形势下,无论是从集团整体开展的战略高度考虑还是从集团财务管理的具体细节考虑,无论是从集团外部的适应能力和竞争能力考虑还是从集团内部的控制能力和管理能力考虑,随时掌握集团内部各成员企业的资金状况,并从将集团整体的利益出发在集团范围内对资金进行集中调度、合理配置、实时监控和有效管理,具有极其重要的意义。

西门子财务公司为西门子集团及其所有成员企业提供专业化、全方位的金融咨询效劳和金融财务支持等,有效地控制了企业集团的金融风险,提升了资金管理的效率,取得了显著的经济效益。

西门子财务公司是如何开展财务运作的?西门子财务公司在运筹管理方面的那些经验值得我们借鉴?二、西门子财务公司概况1997年西门子财务〔中国〕公司获中国人民银行批准成立,成为国内第一家外资财务公司,2003年又被批准参加银行间同业拆借市场,成为一级会员。

西门子财务公司的正式名称是“西门子金融效劳公司〞〔以下简称财务公司〕,是整个西门子集团的金融效劳中心、金融营运中心和利润中心。

最初,西门子集团的金融业务全部集中在集团财务部,1997年,西门子集团将除集团财务政策制定和指导职能以外的全部金融业务职能完全完全从集团财务局部离出来,成立了财务公司,作为负责集团具体金融业务运作的全职部门。

2000年4月,财务公司从职能部门进一步开展成为集团100%控股的独立法人,以适应金融市场及自身的开展需要。

从集团管理的构架上看,西门子集团的CFO〔集团公司董事会成员之一〕主要负责两块业务,即中央财务部和财务公司。

其中,中央财务部负责整个集团的金融战略与政策制定,而财务公司那么负责政策的执行和具体运作,不仅作为西门子集团的内部银行,管理集团流动性、集中现金流、优化资产负债结构、管理资金风险等,还承当着为西门子所有成员企业提供专业化、全方位的金融咨询效劳和金融财务支持等,如资金管理、工程和贸易融资、内部结算、信贷、应收账款管理、票据清算、外汇买卖、年金管理等。

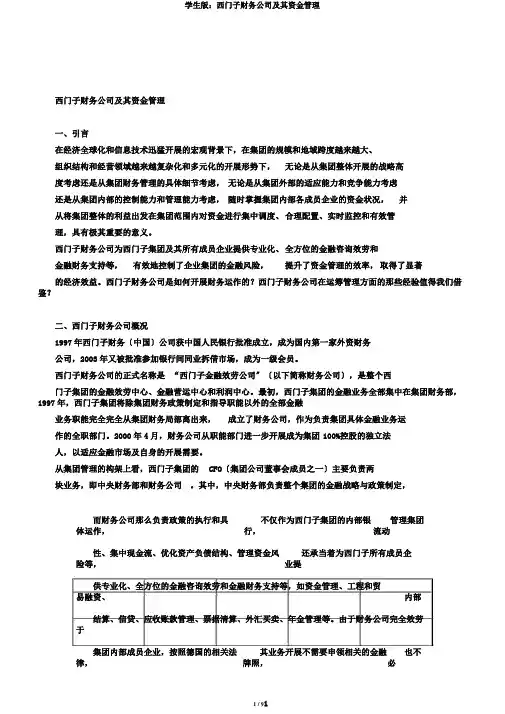

西门子财务公司及其资金管理一、引言在经济全球化和信息技术迅猛发展的宏观背景下,在集团的规模和地域跨度越来越大、组织结构和经营领域越来越复杂化和多元化的发展形势下,无论是从集团整体发展的战略高度考虑还是从集团财务管理的具体细节考虑,无论是从集团外部的适应能力和竞争能力考虑还是从集团内部的控制能力和管理能力考虑,随时掌握集团内部各成员企业的资金状况,并从将集团整体的利益出发在集团范围内对资金进行集中调度、合理配置、实时监控和有效管理,具有极其重要的意义。

西门子财务公司为西门子集团及其所有成员企业提供专业化、全方位的金融咨询服务和金融财务支持等,有效地控制了企业集团的金融风险,提升了资金管理的效率,取得了显著的经济效益。

西门子财务公司是如何开展财务运作的?西门子财务公司在运筹管理方面的那些经验值得我们借鉴?二、西门子财务公司概况1997年西门子财务(中国)公司获中国人民银行批准成立,成为国内第一家外资财务公司,2003年又被批准加入银行间同业拆借市场,成为一级会员。

西门子财务公司的正式名称是“西门子金融服务公司”(以下简称财务公司),是整个西门子集团的金融服务中心、金融营运中心和利润中心。

最初,西门子集团的金融业务全部集中在集团财务部,1997年,西门子集团将除集团财务政策制定和指导职能以外的全部金融业务职能完全完全从集团财务部分离出来,成立了财务公司,作为负责集团具体金融业务运作的全职部门。

2000年4月,财务公司从职能部门进一步发展成为集团100%控股的独立法人,以适应金融市场及自身的发展需要。

从集团管理的构架上看,西门子集团的CFO(集团公司董事会成员之一)主要负责两块业务,即中央财务部和财务公司。

其中,中央财务部负责整个集团的金融战略与政策制定,而财务公司则负责政策的执行和具体运作,不仅作为西门子集团的内部银行,管理集团流动性、集中现金流、优化资产负债结构、管理资金风险等,还承担着为西门子所有成员企业提供专业化、全方位的金融咨询服务和金融财务支持等,如资金管理、项目和贸易融资、内部结算、信贷、应收账款管理、票据清算、外汇买卖、年金管理等。

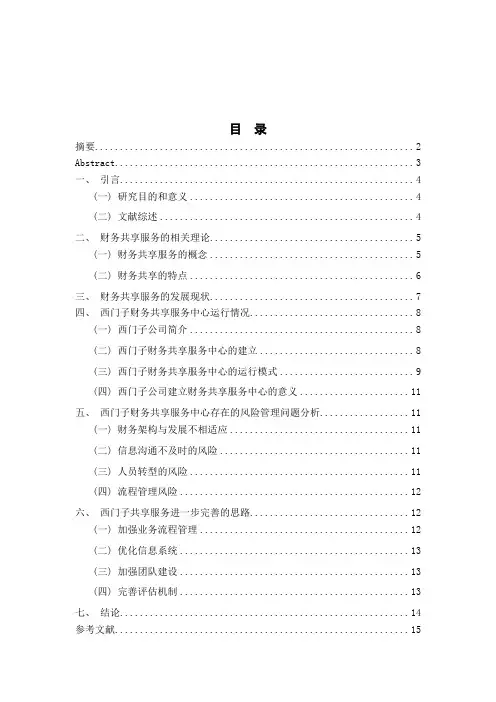

目录摘要 (2)Abstract (3)一、引言 (4)(一) 研究目的和意义 (4)(二) 文献综述 (4)二、财务共享服务的相关理论 (5)(一) 财务共享服务的概念 (5)(二) 财务共享的特点 (6)三、财务共享服务的发展现状 (7)四、西门子财务共享服务中心运行情况 (8)(一) 西门子公司简介 (8)(二) 西门子财务共享服务中心的建立 (8)(三) 西门子财务共享服务中心的运行模式 (9)(四) 西门子公司建立财务共享服务中心的意义 (11)五、西门子财务共享服务中心存在的风险管理问题分析 (11)(一) 财务架构与发展不相适应 (11)(二) 信息沟通不及时的风险 (11)(三) 人员转型的风险 (11)(四) 流程管理风险 (12)六、西门子共享服务进一步完善的思路 (12)(一) 加强业务流程管理 (12)(二) 优化信息系统 (13)(三) 加强团队建设 (13)(四) 完善评估机制 (13)七、结论 (14)参考文献 (15)致谢................................................ 错误!未定义书签。

财务共享服务中心风险管理研究——以西门子公司为例摘要在信息技术迅猛发展,以及经济全球化影响逐渐加深的经济背景下,各个企业的市场竞争愈趋激烈。

在这个大环境下,财务共享服务体系应运而生,它的出现满足了企业全球化、精益化管理,以及提高工作效率的需求,为企业变革转型贡献一份力,备受企业的青睐。

由于该项技术属于新的财务管理模式,其各方面仍然存在许多风险问题。

本文在前人研究基础上,采用案例分析法与规范研究方法,先对财务共享服务的概念与信息化的技术,专业化的服务、标准化的流程三个特点进行阐述。

再以西门子作为例子,分析研究其财务共享系统的组织结构,工作流程,结合市场环境,找到存在的四个风险问题:财务架构与发展不相适应、信息沟通不及时、人员转型、流程管理。

著名的逃税案例著名的逃税案例-Siemens案导语:逃税现象在全球范围内都存在,各个国家都希望尽量遏制该行为以维护税收公平。

而Siemens案作为世界五百强企业之一,却卷入大规模逃税丑闻,成为国际金融界的重大案例之一。

本文章将就Siemens案的背景、逃税手法和对策以及案件的影响进行分析。

一、Siemens案的背景Siemens是德国的一家跨国公司,成立于1847年,总部位于慕尼黑。

该公司在全球范围内经营多个领域,包括工业、能源、医疗设备等,是全球五百强企业之一。

然而,Siemens却因为逃税行为而备受争议。

二、Siemens案的逃税手法Siemens案涉及的逃税手法主要包括以下几个方面:1. 虚开发票:Siemens利用虚开发票的方式将利润转移到低税率地区,以减少税务负担。

他们与一些合作伙伴合谋,通过伪造交易和虚构服务来产生虚假的成本,进而获得逃税的机会。

2. 离岸公司:Siemens在一些离岸地区成立了子公司,用来隐匿或转移利润。

这些离岸公司属于低税收的地区,通过将利润转移到这些地区来减少税务负担。

3. 价格转移:Siemens通过将产品价格在不同国家之间进行转移,来实现逃税。

他们将高利润产品的价格提高,在高税收的地区销售,而将低利润产品的价格降低,在低税收的地区销售。

4. 财务异常:Siemens通过操纵会计数据,进行财务造假。

他们通过虚假报告利润、操纵资产负债表等方式来隐藏真实的利润和税务应付。

三、Siemens案的对策Siemens案曝光之后,各国政府和国际组织都出台了一系列对策,以应对该案:1. 合作打击:各国政府在逃税行为方面加强合作,共同打击跨国企业的逃税行为。

例如,经济合作与发展组织(OECD)推动了国际税收信息交换标准的制定,各国在税收信息方面进行合作和共享。

2. 加强监管:各国政府对企业逃税行为进行严格监管,加大对金融机构的行业监管力度,确保金融体系的公正和透明。

3. 税收立法改革:各国政府修改税收法规,缩小逃税漏洞。