再保险案例分析

- 格式:ppt

- 大小:58.00 KB

- 文档页数:22

(金融保险)保险学案例分析(最全)可保风险条件对保险运行的意义:对于那些潜在损失程度较高的风险事件,如火灾、盗窃等,一旦发生,就会给人们造成极大的经济困难。

对此类风险事件,保险便成为一种有效的风险管理手段。

可保风险还要求损失发生的概率较小。

这是因为损失发生概率很大意味着纯保费相应很高,加上附加保费,总保费与潜在损失将相差无几。

显然,这样高的保费使投保人无法承受,而保险也失去了转移风险的意义。

损失具有确定的概率分布是进行保费计算的首要前提。

计算保费时,保险人对客观存在的损失分布要能作出正确的判断。

具有一定的“时效性”,像这种经验数据,保险人必须不断作出相应的调整。

存在大量具有同质风险的保险标的,一方面可积累足够的保险基金,使受险单位能获得十足的保障;另一方面可使风险发生次数及损失值在预期值周围能有一个较小的波动范围。

这样,集中起来的巨额风险在全国甚至国际范围内得以分散,被保险人受到的保障度和保险人经营的安全性都得到提高。

损失的发生必须是意外的。

如果由于投保人的故意行为而造成的损失也能获得赔偿,将会引起道德风险因素的大量增加,违背了保险的初衷。

此外,要求损失发生具有偶然性(或称为随机性)也是“大数法则”得以应用的前提。

损失是可以确定和测量的是指损失发生的原因、时间、地点都可被确定以及损失金额可以测定。

因为在保险合同中,对保险责任、保险期限等都作了明确规定,只有在保险期限内发生的、保险责任范围内的损失,保险人才负责赔偿,且赔偿额以实际损失金额为限,所以,损失的确定性和可测性尢为重要。

重要性:保险作为微观经济主体转嫁风险的一种重要手段,其经营承保的对象是风险,而风险损失的可能性和不确定性,使加强保险经营风险防范和管理成为必要。

围绕保险经营的主要环节,如展业、承保、理赔、风险自留额的确定和再保险安排、积累保险资金的运用等等,相应伴随着危及保险经营稳定的各种风险,而承保风险是所有保险经营风险的起点。

按照近因原则,如果是单一原因导致保险损失的,则只需判断该原因是否为保险合同所约定的保险事故,适用较为容易。

2、田某为其妻子钱某投保了一份人寿保险,保险金额为10万元,田某为受益人。

··因此保险金应该由他们以继承人的身份作为遗产领取。

您认为这种说法正确吗?为什么?答:①人身保险合同订立时要求投保人必须具有投保利益,而发生保险事故时,或发生保险事故给付时,则不追究具有保险利益。

原因在于人身保险的保险标的是人的生命和身体,同时人寿保险具有储蓄性。

②保险金应为受益人田某。

26、于某投保了一份保额10万意外伤害保险。

于某被车撞死司机赔偿8万元,您认为这种说法正确吗?为什么?答案:不正确。

人身保险合同不适用代位求偿原则。

因为人身保险的保险金额是根据投保人支付保险费的能力与保险人双方约定的,在发生保险事故时根据约定的保险金额进行给付。

其保险价值无法衡量,只存在保险金的给付。

27、王某因父母病故,妻子带儿住别处。

后王某投保了意外伤害保险其妹妹为受益人。

··保险公司应如何处理?答案:根据受益权的特点,如果受益人先于被保险人死亡时,由被保险人的法定继承人领取保险金,并作为遗产处理。

在本案例中,受益人王妹在被保险人王某中毒死亡前半月已经病故。

因此,保险金只能由王某的法定继承人即其妻儿作为遗产领取。

2、王某,男,24岁。

2000年12月1日他的姐姐王艳为其在县保险公司投保了5份简易人身保险,指定受益人是王艳。

投保时王艳在填写"健康"二字,投保后,王艳每月按时交费。

后发现,王某于上年10月医生诊断他患有癌症,病情得到缓解。

此案如何处理?答案:投保人故意隐瞒事实,不履行如实告知义务的,保险人有权解除合同。

6、王某陪其姐到医院检查身体,得知其姐已怀孕。

王某在未经其姐同意下花钱为其姐购买一份"母婴安康保险"以示庆祝。

问保险公司是否承保?为什么?答案:保险公司不能承保,因为在未经其姐同意的情况下,王某与其姐没有法律承认的保险利益。

在我国《保险法》规定:本人;配偶、子女、父母;前项以外与投保人有抚养、赡养或者扶养关系的家庭其他成员、近亲属;除前款规定外,被保险人同意投保人为其订立合同的,视为投保人对被保险人具有保险利益。

超赔再保险理论与实务贺毅中央财经大学保险学院摘要再保险是“保险人的保险”,是为保险人没有足够财务实力安全承保的风险安排的保险。

尽管保险公司一直都在面对这类情况,但在当今社会中再保险却显得尤为重要,部分原因是恐怖主义对风险和成本的影响,另一方面是气候、社会和经济变化等因素造成的影响。

关键词:巨灾;再保险;比例再保险;非比例再保险正文:再保险是再保险人与保险人之间的一种合同安排,根据这种安排,原保险合同导致的风险,将由再保险人和保险人共同分担。

再保险有临时和契约两种方式,但再保险的形式却只有比例和非比例这两种。

比例再保险指分出人将他所承保的单个或一系列风险责任按比例转移给再保险接受人, 并按照这个比例支付原保险的保费; 当损失发生时, 再保险人将按照所接受的比例, 弥补分出人所遭受的那部分损失。

非比例再保险是以超额损失为基础进行安排,保险人只赔付一定数额的损失,超过该数额的损失由再保险人赔付。

非比例再保险的主要功能是在特殊事件或巨灾等事件导致单独财产风险和责任风险时,可以消除保险人财务方面的顾虑,从而使其财务实力更加稳定。

一、超额赔款再保险简介(Excess of Loss Reinsurance)当最终的损失超过合同约定的数额时,超出的部分由再保险人负担。

由分出人负担的那部分数额分别称为:免赔额(deductible)、自留额(retention)、起赔点(the excess)或有时称为第一损失(first loss)。

再保险人负担的那部分损失成为保障限额(limit of cover ),该额度为超过分出人自负责任限额后的那部分约定的金额。

(一)分类及定义1.险位超赔再保险(Per risk excess of loss reinsurance)以每一危险单位所发生的赔款金额来计算自负责任限额和分保限额。

险位超赔是为分散单独风险的赔款数额而购买的保障,比较适合于保障涵盖险种复杂的业务。

此种再保险安排方式仅适用于单独风险,而非地震、台风等巨灾风险组,后一种情况请参照以下定义。

可保风险条件对保险运行的意义:对于那些潜在损失程度较高的风险事件,如火灾、盗窃等,一旦发生,就会给人们造成极大的经济困难。

对此类风险事件,保险便成为一种有效的风险管理手段。

可保风险还要求损失发生的概率较小。

这是因为损失发生概率很大意味着纯保费相应很高,加上附加保费,总保费与潜在损失将相差无几。

显然,这样高的保费使投保人无法承受,而保险也失去了转移风险的意义。

损失具有确定的概率分布是进行保费计算的首要前提。

计算保费时,保险人对客观存在的损失分布要能作出正确的判断。

具有一定的“时效性”,像这种经验数据,保险人必须不断作出相应的调整。

存在大量具有同质风险的保险标的,一方面可积累足够的保险基金,使受险单位能获得十足的保障;另一方面可使风险发生次数及损失值在预期值周围能有一个较小的波动范围。

这样,集中起来的巨额风险在全国甚至国际范围内得以分散,被保险人受到的保障度和保险人经营的安全性都得到提高。

损失的发生必须是意外的。

如果由于投保人的故意行为而造成的损失也能获得赔偿,将会引起道德风险因素的大量增加,违背了保险的初衷。

此外,要求损失发生具有偶然性(或称为随机性)也是“大数法则”得以应用的前提。

损失是可以确定和测量的是指损失发生的原因、时间、地点都可被确定以及损失金额可以测定。

因为在保险合同中,对保险责任、保险期限等都作了明确规定,只有在保险期限内发生的、保险责任范围内的损失,保险人才负责赔偿,且赔偿额以实际损失金额为限,所以,损失的确定性和可测性尢为重要。

重要性:保险作为微观经济主体转嫁风险的一种重要手段,其经营承保的对象是风险,而风险损失的可能性和不确定性,使加强保险经营风险防范和管理成为必要。

围绕保险经营的主要环节,如展业、承保、理赔、风险自留额的确定和再保险安排、积累保险资金的运用等等,相应伴随着危及保险经营稳定的各种风险,而承保风险是所有保险经营风险的起点。

按照近因原则,如果是单一原因导致保险损失的,则只需判断该原因是否为保险合同所约定的保险事故,适用较为容易。

案例分析题2007 年 4 月37.案例:A公司为防止其采暖锅炉发生爆炸造成巨额财产损失,遂于2003年 11 月向甲保险公司投保了为期一年的财产保险,保险金额1亿元,相等于保险价值。

甲保险公司承保后,将保险金额的40%向乙保险公司再保险。

公司投保后,A担心甲保险公司赔付能力不足,又于2003年12月向丙保险公司投保了为期一年的财产保险,保险金额仍为 1 亿元。

丙保险公司承保后,将保险金额的 20%向丁保险公司再保险。

A 公司在丙保险公司投保时,向其说明了已向甲保险公司投保的事实,随后又向甲保险公司说明了向丙保险公司投保的事实,甲保险公司与丙保险公司均未表示反对。

2004 年 5 月,A 公司的锅炉果然发生爆炸,造成严重经济损失。

于是,A 公司要求甲、乙、丙、丁四家保险公司支付保险金。

问:本案应如何处理?为什么? 答:甲保险公司和丙保险公司应当按他们各自承担的保险金额与保险金额总和的比例向A公司支付保险赔偿金,此后再依据各自的再保险合同约定的责任范围向乙保险公司和丁保险公司索赔。

答:(1)A公司与甲保险公司、丙保险公司之间订有财产保险合同,同时又与丙保险公司订有保险合同,A 公司分别于甲保险公司及丙保险公司有法律保险关系。

(2) A 公司与甲保险公司、丙保险公司分别订立的保险合同,是就同一保险标的、同一保险利益、同一保险事故分别向两个以上保险公司投保,故属于重复保险。

(3)因为 A 公司已将重复保险的事实分别向甲保险公司和丙保险公司两个保险人告知,并没有遭到甲保险公司和丙保险公司的反对表示,故A公司与甲保险公司、丙保险公司签订的保险合同,甲保险公司和丙保险公司无权单方解除。

在保险事故发生后,也无权以A公司重复保险为由拒绝赔偿。

(4)甲保险公司与乙保险公司之间、丙保险公司与丁保险公司之间存在再保险合同关系。

在再保险合同关系中,当事人为甲保险公司与乙保险公司、丙保险公司与丁保险公司,A 公司并非再保险合同的当事人,因此,A 公司无权直接向乙保险公司或丁保险公司索赔。

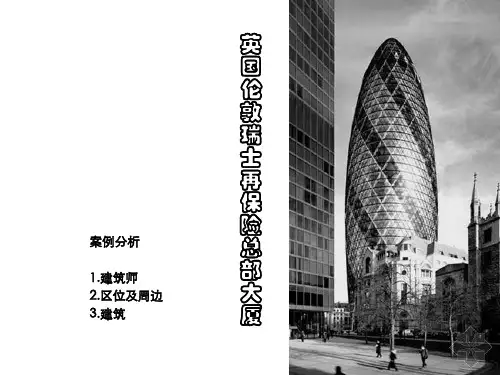

生态建筑瑞士再保险塔——建筑案例分析2015年06月16日生态建筑瑞士再保险塔建筑案例分析简介:现名瑞士再保险塔,别称“腌黄瓜”,“子弹头”官方名称:30 St. Mary Axe 圣玛丽斧街30号建于2001年竣工于2004年,高度179.8m 层数50层建筑面积51483m*m 建筑造价13亿荣获2004年RIBA斯特林大奖。

建筑师简介:诺曼·福斯特,毕业于曼彻斯特大学,在耶鲁大学获得建筑学硕士学位,皇家建筑师协会成员、皇家艺术学会成员、英格兰皇家院士、美国建筑师协会名誉会员;皇家工业设计师;特许设计师协会荣誉会员。

是高技派(High-tech)建筑师的代表人物。

诺曼·福斯特特别强调人类与自然的共同存在,而不是互相抵触,强调要从过去的文化形态中吸取教训,提倡那些适合人类生活形态需要的建筑方式。

一生的荣誉很多,作品很多。

建筑简介:瑞士再保险塔是伦敦的摩天大楼,也是伦敦第一座高层生态建筑,位于伦敦市区的中心,大厦的设计表达了高度激进的高层生态建筑意识,借助空气动力学的研究,大厦取得了最大程度的自然采光和通风,并将建筑运转的能耗降至最低。

在大范围的测试之后,可以确定此大厦的能耗不会超过那些传统设计中的办公大楼能耗的50%。

像烟囱一样的流线型螺旋视觉效果的中庭,给大厦带来了良好的自然通风,把其对人工制冷和取暖系统设备的依赖降到了最低。

设计中同样的重大亮点是福斯特对工作环境的改善,为每个人都提供了更好的视野。

这一建筑的建造是对伦敦市区城市景观组合的一种冲击和大胆尝试,促成了一个由大厦和周围的商店、咖啡厅、餐馆等一系列错落不一的建筑相协调的极具活力的景观。

瑞士再保险总部大楼位于伦敦市的中心地带。

总体环境布局:瑞士再保险总部大楼位于伦敦市的中心地带,不远处就是由查德·罗杰斯设计的劳埃德大厦。

这座建筑位于圣玛丽阿克斯大街30号,城市次干道,距离城市主干道90m。

它重新诠释了城市远眺景观的规划,促成了一个大厦和周围的商店,咖啡厅,餐馆等一系列错落不一的建筑相协调的极具活力的景观。

合约再保险案例分析报告一、背景再保险是保险行业中的一种重要领域,它旨在通过转移风险,使保险公司能够更好地管理其风险资本。

合约再保险是再保险领域中的一种常见形式,它通过合约的方式规定了再保险公司对承保风险的责任和对保费的支付等事项。

本文通过分析一则合约再保险案例,来探讨合约再保险的应用和影响。

二、案例描述保险公司A是一家全球知名的财产保险公司,其业务遍布全球各个国家。

为了降低自己的风险承受能力,保险公司A决定将一部分风险通过合约再保险的方式转移给再保险公司B。

根据双方签订的合约,保险公司A将所承保的风险分摊给再保险公司B,并支付一定比例的保费作为回报。

该合约期限为一年,保险公司A对再保险公司B提供了详细的风险资料和保单信息。

在合约生效的第三个月,一场大型自然灾害发生,导致保险公司A承保的众多财产遭受损失。

根据合约规定,保险公司A需要向再保险公司B提供详细的损失报告,并要求再保险公司B按照合约约定的比例承担损失的部分。

保险公司A及时向再保险公司B提供了相关的信息,经过双方协商,再保险公司B同意承担相应的损失。

三、案例分析1. 合约再保险的优势通过合约再保险,保险公司A成功将一部分风险转移给了再保险公司B,降低了自身的风险承受能力。

当灾害发生导致损失时,再保险公司B按照合约约定的比例承担损失责任,为保险公司A提供了必要的支持。

2. 合约再保险的风险虽然合约再保险能够降低保险公司的风险承受能力,但在选择合作伙伴和签订合约时仍需谨慎。

保险公司A需要对再保险公司B的实力和信用进行充分评估,确保再保险公司B有足够的资金和能力承担风险。

3. 合约再保险的沟通与协调合约再保险涉及多方之间的协作和沟通。

在案例中,保险公司A及时向再保险公司B提供损失报告和相关信息,再保险公司B根据此信息作出合理的决策。

双方经过充分协商,并依据合约约定的比例分担了损失。

这体现了合约再保险中各方之间的良好沟通与协调的重要性。

4. 合约再保险的合规管理合约再保险涉及合约的签订和执行过程。

保险代理人考试指导:关于保险合同案例分析题一、案例分析案例1:未缴足保险费怎么赔?某地个体运输户王某,于1998年12月份将一辆16座面包车向当地保险公司投保车辆损失险和第三者责任险。

保险金额为12万元,应付保费2850元。

当保险单填妥向王收费时,王声称钱未带够,因急于出车,要求先将保险单给他,下午再将其余的钱交来,接着在征得经办人同意后,便交了保费1000元,将保险单带走。

但事后王某并未如约补交保险费,保险经办人曾多次催收,并表示如再拖欠不交,出事后就不负责赔偿,均被其敷衍搪塞,一直未收到余款。

次年4月,保险车辆在行驶途中翻车,造成6万余元的损失,投保人向保险公司提出索赔。

第一种观点:拒赔。

王某拖欠保险费,应该拒赔。

根据权利与义务对等原则,按照保险公司短期保费计算方法,王某所交纳的1000元保险费,保险公司只能承担其从投保起前三个月的保险责任。

保险标的在起保第五个月出险时,因王某其余保费拖欠没交。

所以,保险公司不负赔偿责任。

第二种观点:比例赔付。

合同为双务合同,保险人与被保险人既享有权利,又要承担义务,权利与义务是对等的。

根据《民法通则》有价有偿的原则,王某交纳了1000元保险费,履行了一定的义务,理所当然要享有一定的保障权利。

第三种观点:全额赔偿。

保险公司对王某拖欠保费行为没有采取有效的措施,例如及时终止合同。

所以,根据权责发生制,该保险合同自始至终都是成立有效的,保险公司应对王某的损失给予足额赔偿。

分析:(1)缴纳保险费与保险合同成立的关系?(2)保险合同成立是否等于保险责任开始?(3)缴纳保险费是投保人的义务。

(4)违反交纳保险费的义务要承担违约责任。

违反支付保险费义务表现为:在保险合同期限内完全不支付保险费;在保险合同期限内只支付部分保险费。

(5)投保人或被保险人违反义务,保险人有权拒绝赔偿或解除合同。

(6)保险人有过错责任。

对于投保人不按约支付保险费,保险人应依法采取以下措施:(1)催收;(2)终止保险合同。

摘要自20世纪70年代以来,全球重大灾害的发生次数和损失程度均呈明显的上升趋势。

中国是世界上自然灾害频发、巨灾损失最为严重的国家之一,自然灾害已经成为制约我国经济社会发展的重要因素之一。

然而,我国现有的巨灾风险管理主要依靠政府救济和慈善捐助,保险公司的积极作用还远未发挥出来。

作者在慕尼黑再保险公司北京分公司近一年的实践中了解到很多慕再巨灾风险管理方面的信息,通过调研分析,本文从提高风险识别和风险评估能力、深化传统再保险业务、巨灾风险证券化等三个方面总结归纳出慕再巨灾风险管理的经验。

通过借鉴慕再的先进经验,并结合我国的国情,提出了我国保险公司参与巨灾风险管理的总体思路和实施方案。

关键词:巨灾风险管理,慕尼黑再保险公司,调研分析AbstractSince1970s,the occurrence and destructiveness of major natural catastrophes in the world is increasing significantly.China is one of the few countries which suffer serious loss and the natural catastrophes have become one of the important factors restricting China's economic and social development.However,the natural catastrophe risk management in our country is mainly relying on the support of national finance and charitable donation,the role of insurance companies is far from played out.Thanks to nearly one year’s practice experience in Munich Reinsurance Company,Beijing Branch,I have got a lot of information about Munich Re’s experience on Cat risk management.In this article,I have summarized the experience from three aspects:improving the ability of risk assessment and risk identification,deepening the traditional reinsurance business and catastrophe risk securitization.Finally,taking both Munich Re’s experience and China's specific conditions into consideration,I put forward specific catastrophe risk management implementation plan for insurance companies in our nation.Key words:Catastrophe Risk Management,Munich Reinsurance Company, Research目录第1章前言 (1)第2章我国的巨灾风险及其管理现状 (5)2.1我国的巨灾风险现状 (5)2.1.1我国巨灾损失频次分析 (5)2.1.2我国巨灾损失程度分析 (6)2.2我国的巨灾风险管理现状 (7)2.2.1“举国体制”盛行 (7)2.2.2保险的经济补偿作用甚微 (8)第3章慕再巨灾风险管理经验之提高风险识别和评估的能力 (11)3.1NatCatSERVICE项目收集巨灾数据 (11)3.2Hot Spot Analysis项目编制巨灾地图 (12)3.2.1Hot Spot Analysis项目背景 (12)3.2.2Hot Spot Analysis项目初步成果展示 (12)3.3慕尼黑气候保险倡议组织关注气候变化 (14)3.3.1气候变化对巨灾风险的影响 (14)3.3.2MICC关注气候变化 (14)3.4开发巨灾模型 (15)第4章慕再巨灾风险管理经验之深化传统再保险业务 (16)4.1再保险在巨灾风险管理中的作用 (16)4.2慕再对于自然灾害的承保之道 (16)4.3慕再应对自然灾害的理赔管理 (17)4.3.1慕再直接参与巨灾保险赔付 (17)4.3.2慕再对直接保险公司理赔管理的几点建议 (19)4.4慕再与直保人合作发挥巨灾保险防灾减损职能 (20)4.4.1防灾减损的必要性 (20)4.4.2防灾减损的有效措施 (20)第5章慕再巨灾风险管理经验之巨灾风险证券化 (23)5.1慕再发行巨灾证券的背景 (23)5.1.1巨灾保险要求稳定持久的巨额资本 (23)5.1.2传统再保险管理巨灾的局限性 (24)5.1.3巨灾风险证券化的相对优势 (25)5.2案例分析 (25)5.3理性看待巨灾证券 (26)第6章我国保险业参与巨灾风险管理的思路 (28)6.1我国保险市场分析 (28)6.2保险公司参与巨灾风险管理的优势 (29)6.3我国保险公司参与巨灾风险管理的总体思路 (30)6.3.1提高风险识别和风险评估的能力 (30)6.3.2充分发挥风险控制的职能 (32)6.3.3制定科学合理的风险转移方案 (32)第7章结语 (34)参考文献 (35)致谢 (36)个人简历在校期间发表的学术论文与研究成果 (37)第1章前言巨灾,顾名思义就是巨大的灾害。

保险精算案例保险精算是指利用数理统计、概率论等数学方法,对保险业务的风险、损失和收益进行评估和预测的一门学科。

在保险精算中,精算师需要根据历史数据和风险模型,对保险产品的定价、赔付率、准备金和再保险进行合理的计算和分析,以保障保险公司的可持续发展和风险管理。

下面我们通过一个实际的保险精算案例来深入了解保险精算的具体应用。

假设某保险公司推出了一款新的医疗保险产品,保险期限为一年,保险金额为10万元。

为了确定该产品的保险费率,精算师首先需要对相关的医疗数据进行分析。

通过对历史的医疗保险理赔数据进行统计和分析,精算师得出了该产品的平均理赔率为20%。

接下来,精算师需要根据理赔率和风险模型来确定保险费率。

在这个案例中,精算师采用了频率-严重性模型来进行风险评估。

通过对历史数据的分析,精算师发现该产品的理赔频率为10%,平均理赔金额为1万元。

因此,精算师可以利用频率-严重性模型来计算出该产品的期望理赔率,即10%的理赔频率乘以1万元的平均理赔金额,得出期望理赔率为1,000元。

在确定了期望理赔率之后,精算师还需要考虑到公司的运营成本、利润率和再保险成本等因素。

通过综合考虑这些因素,精算师最终确定了该产品的保险费率为1,200元。

这个保险费率不仅可以覆盖理赔成本,还可以为公司带来一定的利润。

除了保险费率的确定,精算师还需要对该产品的准备金进行评估。

准备金是指保险公司为满足未来的理赔责任而预先设置的资金。

通过对风险模型和历史数据的分析,精算师确定了该产品的准备金率为30%。

这意味着保险公司需要为每份保单的保险金额的30%设置为准备金,以应对未来的理赔风险。

最后,精算师还需要考虑到再保险的问题。

再保险是指保险公司向其他保险公司购买保险的行为,以分散风险和降低自身的风险承受能力。

通过对市场的再保险报价和再保险合同的条款进行分析,精算师确定了适合该产品的再保险方案,并计算出了再保险成本。

通过以上案例,我们可以看到保险精算在保险产品定价、准备金评估和再保险选择等方面的重要作用。

再保险责任恢复条款案例第一篇案例分析:从患病获赔11万看保险合同效力恢复的法律认定基本案情:XXXX年X月X日,朱某作为投保人为其妻邹某购买A保险公司两全保险,附加重大疾病保险。

XXXX年X月XX日保险合同生效,XXXX年保费按时交纳。

XXXX年X月XX日交费日到期时,朱某没有交费。

A保险公司工作人员电话提醒朱某交费,并告知XX日为宽限期,在XXXX年X月XX日之前交纳保费,否则保单会变为失效状态。

XXXX年X月XX日,朱某才交纳保费及复效利息。

XXXX年X月XX日,朱某又交一期保费。

XXX年X月XX日,邹某被诊断为慢性髓细胞白血病。

随后邹某向A保险公司申请重大疾病保险金。

A保险公司拒赔,理由为保险合同于XXXX年X月XX日复效,发病时仍处于复效观察期,不属于保险责任。

邹某起诉至法院。

裁判结果:一审判决A保险公司支付重大疾病保险金11万余元。

二审驳回起诉,维持原判。

裁判理由:1、保险合同复效后,合法有效,对双方当事人均有约束力。

2、保险公司在保险合同复效时,未充分履行告知义务,应承担不利责任。

法律依据:《合同法》第三十九条【格式合同条款定义及使用人义务】采用格式条款订立合同的,提供格式条款的一方应当遵循公平原则确定当事人之间的权利和义务,并采取合理的方式提请对方注意免除或者限制其责任的条款,按照对方的要求,对该条款予以说明。

案例分析:分析本案需要明确以下三方面的问题:1、正确理解观察期、宽限期与保险合同复效的含义保险合同,尤其是健康保险合同中通常都会约定观察期,亦称为等待期,指保单生效后的约定期间内对于被保险人所遭受的损失,保险公司不承担赔付责任。

这一约定的存在主要是为了防止道德风险,先生病后买保险获取保险金。

宽限期是续交保费时,保险人为投保人保留的资金周转期间,通常为XX日。

在这个期间,保险合同依然有效,发生事故的,属于保险责任的范畴内。

《保险法》第三十六条为其法律依据。

保险合同的复效这一概念,是根据《保险法》第三十七条的规定衍生而来的。

保险理财案经典案例保险理财案例案例一:风险与保险【案情介绍】一场工业意外事故造成死103人、伤数百人的惨剧。

其中两人生前购买了某保险公司的“分期支付储蓄终身寿险”和“综合个人意外保险”,其家属分别得到了人民币24万元和13万元的保险赔偿和给付。

而其他不幸者因为没买过任何保险,只能得到有关部门有限的抚恤金。

【案例分析】当风险事故发生时,保险公司的赔偿虽然不能给死者家属多少精神上的安慰,但在经济上却是一种恰逢其时的帮助。

相比之下,没有购买保险的死难者家属不得不承受精神与经济上的双重打击。

【启示】任何人在其一生中都有可能遇到意外事故甚至灾难,其后果可能是轻微的,也可能是严重的,严重时,不但引起伤害,也可能丧失生命,并使依靠其生活的家人失去生活来源。

这种经济上的不稳定性需要得到保障。

保险就是一种有效的保障方式。

保险虽然不能事先化解风险,但是却能在较大程度上减轻或消除风险事故的损害。

案例二:保险与储蓄【案情介绍】在中国,保险与银行储蓄对客户的吸引程度存在差别。

一个调查表明,被调查者的家庭收入中,有30%用于购买金融产品,而在这些金融产品中,银行储蓄占50%,保险占18%,股票也占18%。

这说明,银行储蓄在我国国民心目当中还占有很重要的地位,保险等金融产品的重要性还没有被国民所完全认识。

【案例分析】“把钱存银行好,要用时随时可以领取,而若购买保险,则没有这么方便。

”这是很多中国人对保险的看法。

事实上,这种看法是不全面的。

从预防风险上看,保险和银行储蓄都可以为将来的风险做准备,但它们之间有很大的区别:用银行储蓄来应付未来的风险,是一种自助的行为,并没有把风险转移出去;而保险则能把风险转移给保险公司,实际上是一种互助合作行为。

从预期收益上看,银行储蓄的收益包括本金和利息,它是确定的;购买保险后得到的“收益”表面上看是不确定的(它取决于保险事故是否发生),但实际上是确定的:购买保险即意味着得到了风险的保障,而且这种保障的保障程度非银行储蓄所能相比:只要缴纳了足额的保险费,就能得到完全的、充分的保障。

中财金融硕士考研:金融学保险学案例解析要想全面系统的学会保险学,就必须要学会计算保险题,还要会对具体的案例进行分析。

争取把每一刻都学精。

今天,就为大家介绍一下金融学考研保险学案例分析题。

一、超额赔付率再保险计算题有一超额赔付率再保险合同,分入人承担的责任是超过80%赔付率或赔款数字200万元以内的责任。

当分出人已得保费分别为200万元、600万元时,请问分出人和分入人的赔款责任分别是多少?再保险人的起赔点是多少?“考金融,选凯程”!凯程2014中财金融硕士保录班录取8人,专业课考点全部命中,凯程在金融硕士方面具有独到优势,全日制封闭式高三集训,并且在金融硕士方面有独家讲义\独家课程\独家师资\独家复试资源,确保学生录取.其中8人中有4人是二本学生,1人是三本学生,3人是一本学生,金融硕士只要进行远程+集训,一定可以取得成功.二、最大诚信原则1、被保险人刘某,男,56岁。

1988年5月由其所在单位投保了(团体)“老年平安保险”一年期3份,计保险金额1500元。

1988年10月,刘某因肺心病死亡。

据保险公司查证:被保险人1988年1月到9月,一直患肺心病在家吃药疗养。

刘某投保时未向保险公司陈述其身体健康状况。

2、王先生前年给三间老房子投保了财产险,后来把其中两间租给别人居住。

去年年底,因为老房子电线线路老化引起火灾,一间房子被烧毁,另一间也损失惨重。

他向保险公司要求赔偿,保险公司却以未经保险公司同意而把房子出租,保险责任已经停止为由拒绝赔偿。

三、人身保险利益案例1、1982年有个叫马丁.鲁滨逊的出版商向英国劳合社的承保人申请投保,以当时的苏共总书记安德罗波夫为被保险人的生命和任期保险。

鲁滨逊诉说的投保理由是因为他正在计划出版一本由他女儿撰写的书,书名叫《安德罗波夫在台上》。

劳合社的承保人接受了这一投保申请,双方订立了人身保险合同。

这份特约的保险合同规定的保险期限自投保之日起至1984年6月止,保险事件为被保险人安德罗波夫在保险期限内死亡、辞职或被驱赶下台。

2025年经济师考试保险高级经济实务自测试题(答案在后面)一、案例分析题(本大题有3个案例题,第一题20分,其他每题25分,共70分)第一题【案例背景】某市某知名企业A,成立于2005年,主要从事电子产品研发、生产和销售。

近年来,随着市场竞争的加剧,企业A面临着来自国内外企业的激烈竞争。

为了提高企业的核心竞争力,企业A决定进行一次全面的战略调整。

以下是企业A战略调整的相关情况:1.企业A计划投资2亿元,用于研发新一代电子产品,预计研发周期为3年,研发成功后,预计市场占有率将提高20%。

2.企业A决定对现有生产线进行升级改造,预计投资1.5亿元,升级改造后,生产效率将提高30%,产品成本将降低15%。

3.企业A计划在国内外市场进行大规模的广告宣传,预计广告费用为1亿元。

4.企业A计划招聘一批高技能人才,预计招聘费用为5000万元。

5.企业A计划设立风险基金,用于应对市场风险,预计风险基金规模为5000万元。

【案例分析】1、(1)根据案例,分析企业A进行战略调整的内外部环境。

(2)根据案例,评估企业A战略调整的风险。

(3)针对企业A的战略调整,提出相应的风险管理措施。

第二题【案例材料】某保险公司为提升服务质量,决定对其理赔流程进行全面优化。

根据公司内部数据统计,在过去的一年内,客户对理赔过程的满意度较低,主要反映在理赔速度慢、手续繁琐等问题上。

为了改善这一状况,公司决定从以下几个方面入手:1.引入智能理赔系统,提高自动化处理水平;2.加强与客户的沟通,提升服务体验;3.对理赔人员进行培训,提高其业务能力和服务意识;4.优化内部审批流程,减少不必要的审核环节。

经过三个月的实施,该保险公司发现客户满意度有所上升,但仍有部分客户反映理赔过程中存在一些问题,如信息不对称、处理时间长等。

假设你是该公司的一名经济分析师,请根据上述案例材料回答以下问题:1、结合案例中的措施,分析这些措施如何具体影响了理赔效率,并指出可能存在的不足之处。