人保商业险费率表

- 格式:xls

- 大小:44.00 KB

- 文档页数:2

人保企业财产综合险保险费率表人保企业财产综合险保险费率表在企业经营中,保险是非常重要的一环。

特别是对于财产综合险,它可以为企业在意外损失时提供保障,减轻经营风险。

而在购买财产综合险时,保险费率表就显得尤为重要,它直接关系到企业的成本和保障范围。

人保企业财产综合险保险费率表是指我国人民财产保险股份有限公司所提供的企业财产综合险产品的费率表,它是企业购买保险时参考的重要依据。

在本文中,我将从多个层面对人保企业财产综合险保险费率表进行全面评估,以便读者更全面地了解这个主题。

一、什么是企业财产综合险保险费率表人保企业财产综合险保险费率表是指人保公司所提供的企业财产综合险产品的费率表。

在企业购买该保险产品时,费率表可以帮助企业了解到具体的保险费率标准,即在不同的保险风险下,需要支付的保险费用。

该费率表通常会根据企业的具体情况(比如行业、资产规模、风险等级等)进行定制,以确保企业可以得到最合适的保险保障。

二、为何要关注人保企业财产综合险保险费率表关注人保企业财产综合险保险费率表是非常重要的,它直接关系到企业的保险成本。

了解费率表可以帮助企业根据自身情况选择最合适的保险方案,可以最大程度地降低保险成本,提高保障效益。

费率表也是企业了解保险保障范围的重要途径,可以帮助企业选择最适合自己的保险产品,确保企业在面临意外风险时可以得到最全面的保障。

三、如何理解人保企业财产综合险保险费率表在理解人保企业财产综合险保险费率表时,有几个关键点需要着重考虑。

需要结合企业的实际情况来进行理解,比如企业所处的行业、其资产规模、经营地区等。

不同的企业可能会有不同的风险特点,需要结合企业的实际情况来确定最合适的保险费率。

需要理解不同风险等级下的费率标准,一般来说,风险越高的地区或行业,对应的保险费率也会相对较高。

需要结合企业的财务状况来进行综合考虑,确保保险费率既能满足保障需求,又不至于造成过大的经济负担。

......结语通过对人保企业财产综合险保险费率表的深入评估与理解,我们可以更全面、深刻地了解到这个主题。

![人保(备案)[2009]N259号-风电企业建筑、安装工程一切险附加险条款(2009版)的费率](https://uimg.taocdn.com/ce91cc05fc4ffe473268ab10.webp)

中国人民财产保险股份有限公司

风电企业建筑、安装工程一切险附加险费率表

一、扩展类

1、“建筑、安装施工机具、设备扩展条款”的年费率不得低于0.6%。

2、“清除残骸费用扩展条款”的费率以物质损失部分费率为准,该项费用赔偿限额为保险金额的10%或RMB100万,以低者为准。

3、“特别费用扩展条款”的费率以物质损失部分费率为准,同时按照如下调整因子调整。

该项费用赔偿限额为保险金额的5% 或损失金额的20%,以低者为准。

4、“扩展责任保证期扩展条款”的保险费不低于主险保险费的5%,可以根据具体情况上浮,但不得下浮。

5、“设计师风险扩展条款”的保险费不低于主险保险费的2%,可以根据具体情况上浮,但不得下浮。

6、其他扩展类附加条款最低收费为主险保费的0.5%,具体数值可由承保人酌情确定。

二、限制类

使用地震、海啸除外条款、暴雨洪水除外条款、风灾除外条款时,扣减相应的表定费率;使用其他限制类条款时,每条最多可以按主险保费减少0.5%,具体数值可由承保人酌情确定。

除地震、海啸、暴雨洪水、风灾除外条款外,其他无论使用多少条限制性扩展条款,所有限制类附加条款的最大减费幅度不得超过主险保费的5%。

三、规范类

此类条款的目的是为了规范主险条款,避免争议,因此不需收费。

1。

人保车险费率浮动规则车险是车主们必不可少的一项保险,可以有效地保护车辆和车主的利益。

而人保车险作为中国最大的保险公司之一,其车险费率浮动规则备受关注。

本文将从不同角度来探讨人保车险费率浮动规则,以便更好地了解该规则的具体内容和影响。

人保车险费率浮动规则的核心在于保费的调整。

根据不同的因素,如车辆价值、车主年龄、车辆品牌等,人保会对车险费率进行浮动调整。

这意味着车主需要根据具体情况来决定是否购买车险以及购买何种类型的车险。

一方面,车主可以根据车辆价值和车主年龄等因素来判断是否有必要购买车险,以及购买何种类型的车险。

另一方面,车主在购买车险时需要考虑车险费率的浮动调整,以便选择最适合自己的保险方案。

人保车险费率浮动规则的调整是根据市场需求和风险评估来进行的。

保险公司需要根据市场需求和风险评估来确定车险费率的浮动范围。

如果市场需求较大,风险评估较高,那么车险费率可能会相应上涨。

相反,如果市场需求较小,风险评估较低,那么车险费率可能会相应下降。

这种调整可以使车险费率更加符合市场需求,也可以更好地保护车主的利益。

人保车险费率浮动规则还需要考虑到不同地区的差异。

中国地域辽阔,不同地区的车辆保险风险不一样,因此人保车险费率浮动规则也会因地区而异。

例如,一些发展较好的地区车辆保险风险相对较低,所以车险费率可能会相对较低;而一些发展较差的地区车辆保险风险相对较高,所以车险费率可能会相对较高。

这样的差异化调整可以更好地满足各地区的需求,也可以更好地保护车主的利益。

人保车险费率浮动规则还需要考虑到不同车辆类型的差异。

不同类型的车辆保险风险也不同,因此人保车险费率浮动规则也会因车辆类型而异。

例如,一些高价值的豪华车辆保险风险相对较高,所以车险费率可能会相对较高;而一些低价值的普通车辆保险风险相对较低,所以车险费率可能会相对较低。

这样的差异化调整可以更好地满足不同车辆类型的需求,也可以更好地保护车主的利益。

总的来说,人保车险费率浮动规则是根据多种因素来进行调整的,旨在更好地满足市场需求,提供更好的保险服务。

第三者责任险保费持续下调继交强险责任限额和费率调整之后,保监会又于近期公布了《关于中国保险行业协会修订机动车第三者责任商业保险行业费率的批复》,同意对人保财险、平安财险和太保财险所代表的A、B、C三款商业车险条款中的商业三责险费率进行不同程度地下调。

据悉,新版第三者责任险将与调整后的交强险一起在2月1日起实行。

商业三责险仍有承保必要性新商业三责险保费下调约3%左右。

从人保财险A款产品的情况来看,上海地区保额5万元、10万元、15万元、20万元、30万元对应的原先保费分别是692元、968元、1093元、1176元、1314元,调整后分别为626元、903元、1031元、1120元、1264元,下调幅度在%至%不等。

平安保险的B款和太平洋保险C款商业险原先的保费均比人保的A款产品略低,此次调整后,两家公司新的三责险保费水平基本与人保持平,因此,B款和C款产品的保费下调幅度略小。

交强险调整后,商业三责险的费率下调已是必然。

昨天,业内有关分析人士表示,此次商业三责险的调整符合市场预期。

交强险实行的是强制投保,商业三责险是车主自愿投保,但两种保险在承保范围上有很大的相似性。

在交强险费率下降保额提升的情况下,商业三责险费率不进行相应的调整,必然会受到冲击。

但实际上,商业三责险仍然具有承保的必要性。

目前机动车在交通事故中造成人员伤亡,赔偿金额往往高于万元(目前交强险的最高保额)。

仅仅依靠交强险并不能完全覆盖交通事故中的意外。

另外,物损、医疗费用补偿等等,都需要商业三责险来补充。

投保人可能弃“旧”投“新”在下调商业三责险费率的同时,为防止保险公司降低保障责任,保监会发布《关于做好机动车商业三责险费率调整工作有关要求的紧急通知》,通知指出:本次商业车险的调整仅限于商业三责险费率的调整,商业三责险的条款以及其他险种的条款、费率维持不变。

新的商业三责险方案实施后,业内广泛预计,有可能出现一些先期投保的第三者责任险退保的情况。

人保雇主责任险保费标准,人保雇主责任险条款与费率表人保雇主责任险保费标准,人保雇主责任险条款与费率表一、人保雇主责任险保费标准1.1 保费计算方法人保雇主责任险的保费计算方法主要是根据被保险人的实际用工情况来确定的。

具体来说,保险公司会根据被保险人的用工规模、职业风险、历史赔付情况等因素来确定保险费率,并按照每百元保额收取一定的保费。

1.2 影响保费的因素在确定人保雇主责任险的保费时,保险公司会考虑多种因素,包括但不限于被保险人的行业风险、用工规模、历史赔付情况等。

这些因素对保费的影响会比较复杂,需要保险公司进行综合评估后才能确定最终的保费标准。

1.3 保费调整由于被保险人的用工情况会随着时间而变化,因此保险公司在合同有效期内可能会对保费进行调整。

这种保费调整是根据被保险人的实际情况来确定的,并且需要提前通知被保险人。

二、人保雇主责任险条款与费率表2.1 保险责任在人保雇主责任险的条款中,一般包括保险公司对于被保险人因雇佣劳动者发生意外伤害事故所承担的保险责任。

具体而言,保险公司会对被保险人在法定范围内的赔偿责任进行赔付,并根据实际情况提供相应的理赔服务。

2.2 保险范围人保雇主责任险的保险范围一般包括被保险人在用工过程中因雇佣劳动者发生的意外伤害事故所产生的民事赔偿责任。

这些赔偿责任可能包括因雇佣劳动者的伤残、逝去或者其他意外伤害而产生的赔偿费用。

2.3 费率表人保雇主责任险的费率表一般是由保险公司根据被保险人的实际情况确定的。

具体来说,费率表会包括不同用工规模、行业风险等因素对应的保费标准,被保险人可以根据自己的实际情况来选择合适的费率标准。

三、个人观点和理解人保雇主责任险保费标准和条款与费率表的确定是受到多种因素的影响的,保险公司需要充分考虑被保险人的实际情况,以确保保费的合理性和公平性。

在选择人保雇主责任险时,被保险人需要对保费和条款进行全面评估,从而选择出最适合自己的保险方案。

总结回顾在人保雇主责任险的保费标准和条款与费率表确定过程中,保险公司会根据被保险人的实际情况来确定最终的保费和保险责任范围,以确保保费的合理性和公平性。

2023年最新的8月1号保险涨价8月1号保险涨价赶紧定下来吧,8月1号车险就涨价了! 最近,相信很多车险即将到期的车主,都收到了类似保险推销电话。

据了解,这都和今年6月末,中国银保监会发布的《关于商业车险费率监管有关要求的通知》有关。

目前,浙江地区9家主要的保险公司正式明确,将从8月1日起执行新的商业车险手续费率。

一句话简单来说,就是从8月1日起,购买商业车险时,消费者将拿不到以往那么多优惠,实际支付的保费将有所增加。

商业车险将统一手续费率这些优惠是什么呢老司机可能不会陌生,给车子投完保后,会收到一些诸如返还的若干现金,或者油卡、车辆保养等礼品或服务,折算下来,相当于投保的成本降低了。

此前,银保监会官网公布的《中国银保监会办公厅关于商业车险费率监管有关要求的通知》显示,除试点的广西、陕西、青海以外的所有地区,各财产保险公司在报送商业车险费率方案时,不得以任何形式开展不正当竞争;要报送新车业务费率折扣系数的平均使用情况;应报送手续费的取值范围和使用规则;原有商业车险产品最迟可销售至9月30日。

报行合一是指报给银保监会的手续费用需要与实际使用的费用保持一致。

根据上述通知,手续费为财产保险公司向保险中介机构和个人代理人(营销员)支付的所有费用,包括手续费、服务费、推广费、薪酬、绩效、奖金、佣金等,其中新车业务手续费的取值范围和使用规则应单独列示。

这是银保监会首次明确要求保险公司报送商业车险手续费率。

也许有消费者不明白,商业车险的手续费是给中介或者代理人的,不是给消费者的,手续费与保费支出能有什么联系呢实际上,返还给消费者的现金、礼品等优惠恰恰是来自手续费。

手续费率为何要统一保险公司出手续费,其中一部分能辗转回到支付保费的消费者手中,听起来对消费者是好事,监管部门为什么要盯着这个呢据业内人士透露,商车费改启动以来,为了抢占市场份额,保险公司的手续费率水涨船高,特别是中小险企,不少存在着以补贴换市场。

手续费明着是给中介和代理人,但是为了揽住客户,部分手续费变成了返现、油卡等优惠。

人保雇主责任险保费标准,人保雇主责任险条款与费率表

摘要:

1.人保雇主责任险的保险对象和保险期限

2.人保雇主责任险的保险责任和免除责任

3.人保雇主责任险的费率和赔偿标准

4.人保雇主责任险的附加险种和保险条款

正文:

人保雇主责任险是一种为企业提供雇员意外伤害保障的保险产品。

该保险的保险对象广泛,包括三资企业、私营企业、国内股份制公司、国有企业等。

保险期限为一年,自起保日的零时起到期满日的二十四时止。

人保雇主责任险的保险责任主要包括伤亡责任和医疗保险责任。

其中,伤亡责任是指被保险人的雇员在保险期间内因意外伤害导致伤残、死亡或者疾病;医疗保险责任则是指被保险人的雇员因疾病需要医疗治疗时,保险人按照约定承担的医疗费用。

在保险合同中,保险人对某些特定情况不负赔偿责任,如战争、军事行动、罢工、暴动、民众骚乱或由于核子辐射所致被保险人所聘用员工伤残、死亡或疾病;被保险人所聘用员工由于职业性疾病以外的疾病、传染病、分娩、流产以及因这些疾病而施行内外科治疗手术所致的伤残或死亡;由于被保险人所聘用员工自加伤害、自杀、违法行为所致的伤残或死亡。

人保雇主责任险的费率根据所适用行业在费率栏中选定所用费率,再视具体风险及赔偿限额的不同最终确定承保费率。

计算保费时,直接用费率乘以赔

偿限额即可。

其中,死亡伤残费率为0.5%-1%,医疗费率为0.9%,诉讼费用的费率为0.20%。

此外,人保雇主责任险还提供了附加险种,如误工费用调整责任,伤残比例调整责任等。

这些附加保险责任可以根据企业的实际需求进行选择和投保。

总的来说,人保雇主责任险为企业提供了全面的雇员意外伤害保障,且保险费率较为合理。

人保企业财产综合险是一种为企业提供全方位财产保障的保险产品。

它涵盖了企业在经营过程中可能遭受的各种损失,包括火灾、爆炸、盗窃、水渍、风灾等意外事件。

保险费率表则是确定企业购物该保险产品时需要支付的保险费用的依据。

通过对人保企业财产综合险保险费率表的深度评估,我们可以更好地了解这一保险产品的特点和费用构成。

我们需要明确保险费率表的作用和意义。

保险费率表是保险公司根据被保险物的价值、风险程度等因素编制的费率表,用于确定被保险人需要支付的保险费用。

在人保企业财产综合险中,保险费率表的编制涉及到多种因素,如被保险物的价值、所在地区的自然灾害风险、企业的行业特点等。

保险费率表的制定是一项复杂而又细致的工作,是保险公司对风险的评估和定价的结果。

人保企业财产综合险保险费率表的内容应当包括哪些方面呢?一般来说,保险费率表会详细列出不同种类被保险物的保险费率,以及不同风险等级下的费率浮动情况。

在实际的保险费率表中,可能会包括建筑物的价值、各类设备、原材料、库存商品等的价值,以及不同自然灾害发生的可能性和损失程度等数据。

保险费率表中还可能会包括不同行业、不同地区的风险调整系数,以便精确地确定不同企业的保险费率。

在进行深度评估时,我们还需要考虑到保险费率表的实际应用情况。

在实际购物保险时,企业可能需要根据自己的具体情况进行保险费率表的调整,在保险公司的指导下进行保险费率的计算。

保险费率表中的各项数据也需要定期进行更新和调整,以反映市场的最新情况和风险评估的变化。

从个人的观点来看,我认为人保企业财产综合险保险费率表的编制是一项极具挑战性和责任感的工作。

保险公司需要在充分考虑到风险的基础上,确定合理的费率水平,既要保证企业的保险需求得到满足,又要保证保险公司的风险可控。

作为企业购物保险的一方,我也希望能够通过深度了解保险费率表的内容和构成,更好地选择适合自己企业的保险产品,并理性合理地进行保险费用的支出。

人保企业财产综合险保险费率表是一份具有重要意义的文件,它的编制涉及到多种因素,需要进行深度评估和细致分析。

机动车商业保险示范产品基准纯风险保费表

(原创版)

目录

1.机动车商业保险示范产品基准纯风险保费表的概念

2.基准纯风险保费的计算公式

3.基准纯风险保费与其他保费的区别

4.机动车商业保险行业的基本条款与附加险

正文

机动车商业保险示范产品基准纯风险保费表是指保险公司根据不同

的车辆类型、用途、年限等因素,制定出的具有行业参考意义的保费计算标准。

基准纯风险保费是商业车险保费中的一部分,它是指保险公司为支付预期的保险赔偿金而收取的保费,不包括附加费用和利润。

基准纯风险保费的计算公式如下:

基准纯风险保费 = 商业车险保费基准保费费率调整系数 * 基准纯风险保费(1-附加费用率)

其中,基准纯风险保费为投保各主险与附加险基准纯风险保费之和,附加费用率则包括费用附加、风险附加和利润附加。

基准纯风险保费与其他保费的区别在于,它是保险公司根据车辆风险等级和行业数据计算出的预期赔偿金额,而其他保费则包括保险公司为满足风险管理要求、支付经营管理费用、获取正常利润等目的而收取的保费。

机动车商业保险行业的基本条款对包括车辆损失险以及商业第三者

责任保险等基本险的保险责任、责任免除、保险金额、赔偿处理等方面做了详细的规定。

附加险则由各险企自行研发,以满足不同客户的需求。

总之,机动车商业保险示范产品基准纯风险保费表为保险公司和消费者提供了一个公平、透明的保费计算标准,有助于维护市场的稳定和消费

者的权益。

人保车险费率浮动规则1. 引言人保车险费率浮动规则是指中国人民财产保险股份有限公司(以下简称“人保公司”)针对车险费率制定的一套规则。

车险费率是人保公司根据保险合同约定对车辆所有人收取的一定金额,用于保险公司承担赔付风险和提供保险服务。

本文将对人保车险费率浮动规则进行全面、详细、完整且深入的探讨,包括费率浮动的原因、浮动规则的制定过程以及对投保人的影响等方面。

2. 费率浮动原因车险费率的浮动通常受到多种因素的影响,包括但不限于以下几个方面:2.1. 历史赔付数据人保公司会根据历史赔付数据进行统计分析,了解不同类型的车辆在不同地区的保险事故发生频率以及赔付金额。

基于这些数据,可以评估不同车辆的风险程度,从而调整相应的费率。

2.2. 整体赔付压力人保公司需要考虑整体赔付压力和赔付的可持续性。

如果某一年度保险赔付金额较高,公司可能会进行费率上调,以保持稳定的赔付能力。

2.3. 市场竞争情况车险市场竞争激烈,各家保险公司都希望通过降低费率来吸引更多的客户。

人保公司也需要考虑市场竞争的压力,适时对费率进行调整,以保持竞争优势。

3. 费率浮动规则的制定过程人保车险费率浮动规则的制定过程涉及多个环节,从数据收集到最终浮动规则的发布。

以下是制定过程的主要步骤:3.1. 数据收集和分析人保公司会收集大量的车险赔付数据,针对不同车辆类型、地区、年限等特征进行统计和分析。

通过对数据的挖掘和分析,可以找出相关因素,为后续浮动规则的制定提供依据。

3.2. 评估和模型建立基于数据分析结果,人保公司会进行评估和模型建立工作。

这一步骤主要是根据统计分析的结果确定相关的风险因素,并建立相应的数学模型用于费率的计算和浮动规则的制定。

3.3. 内部审查和讨论制定浮动规则的过程中,人保公司会组织内部的审查和讨论。

包括精算师、风险管理部门、市场营销团队等相关人员的参与,确保浮动规则的科学性和合理性。

3.4. 外部公示和反馈人保公司会将制定好的浮动规则进行外部公示,并接受相关利益相关者的反馈意见。

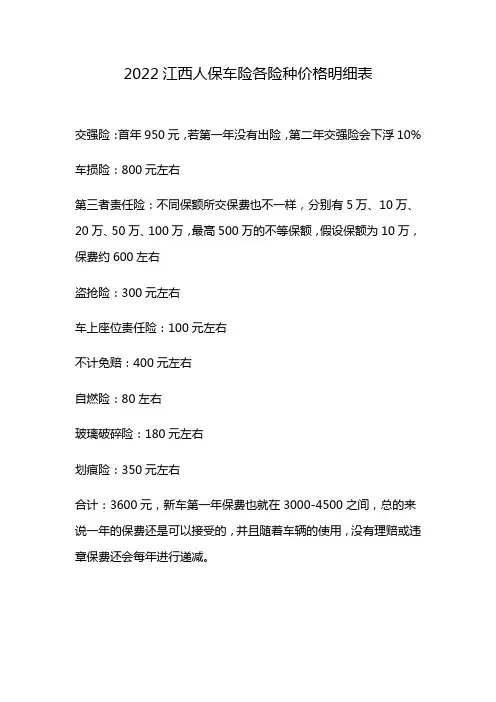

2022江西人保车险各险种价格明细表

交强险:首年950元,若第一年没有出险,第二年交强险会下浮10% 车损险:800元左右

第三者责任险:不同保额所交保费也不一样,分别有5万、10万、20万、50万、100万,最高500万的不等保额,假设保额为10万,保费约600左右

盗抢险:300元左右

车上座位责任险:100元左右

不计免赔:400元左右

自燃险:80左右

玻璃破碎险:180元左右

划痕险:350元左右

合计:3600元,新车第一年保费也就在3000-4500之间,总的来说一年的保费还是可以接受的,并且随着车辆的使用,没有理赔或违章保费还会每年进行递减。

中国人民财产保险股份有限公司机动车辆保险费率表编号:SZ-2005深圳分公司费率表(适用范围:深圳地区)目录使用说明 (5)机动车辆第三者责任保险费率表 (9)家庭自用汽车损失保险费率表 (20)非营业用汽车损失险费率表 (21)营业用汽车损失险费率表 (24)特种车辆保险费率表 (28)摩托车保险费率表 (30)拖拉机保险费率表 (31)附加险费率表 (32)风险修正系数表 (38)使用说明一、保费计算方法(一)第三者责任保险1、按照投保人类别、车辆用途、座位数/吨位数、车辆使用年限、责任限额直接查找保费;2、挂车保险费按2吨以下货车计收(责任限额统一为5万元)。

(二)车辆损失保险1、按照投保人类别、车辆用途、座位数/吨位数、车辆使用年限、新车购置价所属档次查找基础保费和费率;保费= 基础保费+ (实际新车购置价–新车购置价所属档次的起点)×费率;以下表为例,表中横栏第一行为新车购置价档次,共分5个档次:5万以下、5-10万,10-15万、15-20万、20-30万。

每个档次对应的基础保费是该档次的最低保费(档次起点对应的保费),费率是实际新车购置价与档次起点的差额部分的费率。

家庭自用汽车损失保险费率表(局部)保费的计算方法举例说明如下:例1、假定某投保车辆的车龄为4-5年、新车购置价为20万元,则其所属的新车购置价档次为20-30万元档(档次分段含起点不含终点),在费率表上查得对应的基础保费为2619元,而实际新车购置价恰好为档次的起点(20万元),则该车辆的保费就是2619元。

例2、假定另一投保车辆的车龄为4-5年、新车购置价为25万元,则其所属的新车购置价档次同样为20-30万元档;在费率表上查得对应的基础保费为2619元,费率为1.379%;保费= 2619+(25万-20万)×1.379%=3308.5元。

2、如果投保人选择不足额投保,即保额小于新车购置价,保费应作相应调整,公式为:保费=(0.05+0.95×保额/ 新车购置价)×足额投保时的标准保费;3、36座以上营业客车新车购置价低于20万元的,按照20-36座营业客车对应档次的保险费计收;4、挂车保险费按同吨位货车对应档次保险费的50%计收。

中国人民财产保险股份有限公司机动车辆保险费率表编号:SZ-2005深圳分公司费率表(适用范围:深圳地区)目录使用说明 (5)机动车辆第三者责任保险费率表 (9)家庭自用汽车损失保险费率表 (20)非营业用汽车损失险费率表 (21)营业用汽车损失险费率表 (24)特种车辆保险费率表 (28)摩托车保险费率表 (30)拖拉机保险费率表 (31)附加险费率表 (32)风险修正系数表 (38)使用说明一、保费计算方法(一)第三者责任保险1、按照投保人类别、车辆用途、座位数/吨位数、车辆使用年限、责任限额直接查找保费;2、挂车保险费按2吨以下货车计收(责任限额统一为5万元)。

(二)车辆损失保险1、按照投保人类别、车辆用途、座位数/吨位数、车辆使用年限、新车购置价所属档次查找基础保费和费率;保费= 基础保费+ (实际新车购置价–新车购置价所属档次的起点)×费率;以下表为例,表中横栏第一行为新车购置价档次,共分5个档次:5万以下、5-10万,10-15万、15-20万、20-30万。

每个档次对应的基础保费是该档次的最低保费(档次起点对应的保费),费率是实际新车购置价与档次起点的差额部分的费率。

家庭自用汽车损失保险费率表(局部)保费的计算方法举例说明如下:例1、假定某投保车辆的车龄为4-5年、新车购置价为20万元,则其所属的新车购置价档次为20-30万元档(档次分段含起点不含终点),在费率表上查得对应的基础保费为2619元,而实际新车购置价恰好为档次的起点(20万元),则该车辆的保费就是2619元。

例2、假定另一投保车辆的车龄为4-5年、新车购置价为25万元,则其所属的新车购置价档次同样为20-30万元档;在费率表上查得对应的基础保费为2619元,费率为1.379%;保费= 2619+(25万-20万)×1.379%=3308.5元。

2、如果投保人选择不足额投保,即保额小于新车购置价,保费应作相应调整,公式为:保费=(0.05+0.95×保额/ 新车购置价)×足额投保时的标准保费;3、36座以上营业客车新车购置价低于20万元的,按照20-36座营业客车对应档次的保险费计收;4、挂车保险费按同吨位货车对应档次保险费的50%计收。

中国人寿财税家庭自用汽车与非营运第三者责任险用车5万10万15万20万30万50万100万家庭自用汽6座以下703 1015 1158 1258 1421 1705 22206—10座652 918 1037 1119 1253 1491 1943 车10座以上652 918 1037 1119 1253 1491 19436座以下709 999 1129 1217 1363 1623 2113 企业非营运6—10座657 935 1061 1147 1288 1539 2004 客车10—20座775 1107 1257 1361 1531 1831 2384 20座以上856 1262 1449 1585 1799 2172 2829 党政机关、6座以下575 810 916 988 1106 1317 17166—10座552 777 878 946 1060 1261 1644 事业团体非10—20座658 926 1046 1129 1264 1505 1960 营运客车20座以上905 1274 1441 1552 1739 2070 26962吨以下723 1019 1152 1242 1391 1656 21572-5 吨947 1369 1561 1697 1917 2300 2996 非营运货车5-10 吨1193 1699 1929 2088 2348 2806 365410吨以上1646 2319 2622 2827 3166 3770 4908低速载货汽614 866 979 1055 1182 1408 1833 车第三者责任险营业用车与特种用车5万10万15万20万30万50万100万6座以下1633 2464 2864 3134 3637 4608 6061 出租、租赁6—10座1540 2324 2701 2956 3429 4346 571710—20座1628 2497 2918 3209 3743 4768 6272 营业客车20-36座2189 3457 4078 4526 5325 6843 900136座以上3155 4874 5707 6292 7355 9389 123496—10座1509 2278 2648 2897 3361 4260 5604城市公交营10—20座1682 2538 2950 3227 3745 4745 6243 业客车20-36座2332 3584 4191 4614 5385 6865 902936座以上2890 4565 5384 5976 7031 9035 118846—10座1477 2229 2592 2835 3289 4169 5483公路客运营10—20座1645 2484 2887 3159 3665 4645 6109业客车20-36座2422 3655 4248 4649 5394 6835 8992 36座以上3260 4921 5721 6259 7261 9203 121062吨以下1248 1945 2289 2521 2967 3720 48592-5 吨2008 3132 3684 4057 4776 5988 7821 营业货车5-10 吨2305 3595 4230 4657 5484 6874 8978 10吨以上3159 4925 5795 6381 7512 9417 12300低速载货汽1060 1654 1945 2142 2523 3162 4130 车特种车辆一2901 4645 5513 6123 7270 9190 12003特种车特种车辆二1393 1793 2025 2240 2715 3557 5242 特种车辆三637 834 947 1052 1279 1683 2466特种车辆四2756 4413 5238 6123 7634 9650 12603 车身划痕损失险不计免赔率特新车购置价(元)适用险种费率适用险种车龄保额30万元以下30-50 万50万元以上每三者责任险15% 机动车损失险2年以下2000 400 585 850注:1,车辆损失险及全车盗抢险保费=固定保费 +保险金额 * 费率( %)2,商业第三者责任险 100万元以上限额保费计算公式 =(N-2)*(A-50 万限额保费) * (1-N*0.005)+A 式中A指同档次限额为 100万元时的每3,特种车一:油罐车、汽罐车、液罐车;特种车二:专用净水车、特种车一以外的罐式货车,以及用于清障、清扫、清洁、起重、装卸财税保险股份有限公司机动车辆商业保险行业基本费率表(中国保险行业协会制定2008年)机动车损失保险1年以下1-2 年2-6 年6年以上车上人员责基础保费费率基础保费费率基础保费费率基础保费费率驾驶人630 1.50% 600 1.43% 594 1.41% 612 1.46% 0.41%756 1.50% 720 1.43% 713 1.41% 735 1.46% 0.39%756 1.50% 720 1.43% 713 1.41% 735 1.46% 0.39%385 1.28% 367 1.21% 363 1.20% 374 1.24% 0.41%462 1.21% 440 1.15% 436 1.14% 449 1.18% 0.39%462 1.30% 440 1.24% 436 1.23% 449 1.26% 0.39%481 1.30% 459 1.24% 454 1.23% 468 1.26% 0.41%298 0.99% 284 0.94% 281 0.93% 290 0.96% 0.40%358 0.94% 341 0.90% 337 0.89% 348 0.91% 0.36%358 0.99% 341 0.94% 337 0.93% 348 0.96% 0.38%373 0.99% 355 0.94% 352 0.93% 362 0.96% 0.39%274 1.05% 261 1.00% 259 0.99% 267 1.02% 0.46%354 1.36% 337 1.30% 334 1.28% 344 1.32% 0.46%387 1.49% 369 1.42% 365 1.40% 376 1.44% 0.46%255 1.81% 243 1.72% 241 1.70% 248 1.76% 0.46%233 0.90% 222 0.85% 220 0.85% 227 0.87% 0.46%机动车损失保险2年以下2-3 年3-4 年4年以上车上人员责基础保费费率基础保费费率基础保费费率基础保费费率驾驶人950 2.86% 940 2.83% 931 2.80% 950 2.88% 0.50% 1015 2.06% 1005 2.04% 995 2.02% 1015 2.06% 0.40% 1042 1.88% 1032 1.86% 1021 1.84% 1042 1.88% 0.42% 913 1.77% 904 1.76% 895 1.74% 913 1.77% 0.42% 2560 2.06% 2534 2.04% 2509 2.02% 2560 2.06% 0.42% 866 1.71% 857 1.69% 849 1.68% 866 1.71% 0.42% 889 1.56% 880 1.54% 871 1.53% 889 1.56% 0.44% 782 1.47% 774 1.46% 766 1.44% 782 1.47% 0.50% 2159 1.71% 2137 1.69% 2115 1.67% 2159 1.71% 0.50% 980 1.98% 970 1.96% 960 1.94% 980 1.98% 0.42% 1006 1.80% 996 1.79% 986 1.77% 1006 1.80% 0.44% 882 1.70% 874 1.69% 865 1.67% 882 1.70% 0.50% 2465 1.98% 2441 1.96% 2416 1.94% 2465 1.98% 0.50% 827 1.88% 819 1.86% 811 1.84% 827 1.88% 0.77% 1080 2.11% 1069 2.09% 1059 2.07% 1080 2.11% 0.77% 1262 2.19% 1250 2.16% 1237 2.14% 1262 2.19% 0.77% 1903 2.22% 1984 2.20% 1865 2.18% 1903 2.22% 0.77%703 1.59% 696 1.58% 689 1.56% 703 1.59% 0.77%1080 2.11% 1069 2.09% 1059 2.07% 1080 2.11% 0.58% 406 0.75% 402 0.75% 398 0.74% 406 0.75% 0.58% 351 0.66% 347 0.65% 344 0.64% 351 0.66% 0.58%890 1.67%881 1.65%872 1.63%890 1.67%0.58% 赔率特约条款费率适用险种费率车上人员责任15%15%险时的每三者险保费; N=限额/50 万元,限额必须是 50万元的整数。

以下保费计算金额仅供参考,实际交费以保单金额为准,本表提供者不付任何经济法律责任座位数5险种类别保额第一年第二年第三年一个月两年合计两年零一个月合计148800.002730.842613.562577.8030万1345.001345.001345.00驾驶人(保额/人)1万40.0040.0040.00乘客(保额/人)1万104.00104.00104.00500.00500.00500.00744.96703.71658.72国产282.72282.72282.72300.00223.20250.16256.53409.63392.03386.67车辆损失险409.63392.03386.67第三者责任险201.75201.75201.75车上人员座位险驾驶人 6.00 6.00 6.00车上人员座位险乘客15.6015.6015.60全车盗抢险148.99140.74131.74国家法定保险12.2950.00代收代缴30/月60.008472.316987.32565.0215459.6316024.65车船使用税(元)合计不计免赔率特约全车盗抢险(万)车上人员责任险补充意外险(25万)随车行李险(3万)交通事故责任强制保险(万)基本险附加险玻璃单独破碎险(万)自燃损失险新车购置价148800.00指定专修厂特约险投保险别车辆损失险(元)第三者责任险(万元)车上人员责任险(万)人保车险保费计算表家庭自用汽车(6座以下)6662.31 6329.1983 8139.20131 229 331 430 531630 731831 930 1031 1130 123130。

驾驶人保费 = 每次事故责任限额 × 费率乘客保费 = 每次事故每人责任限额 × 费率 × 投保乘客座位数(四)机动车盗抢险按照被保险人类别、车辆用途、座位数查找基础保费和费率。

保费 = 基础保费 + 保险金额 × 费率挂车根据实际的使用性质并按照对应吨位货车的50%计算。

(五)机动车提车保险保险期间分为30天或10天。

保险期间为30天时,按照费率表对应险种直接查找费率;保险期间为10天时,费率为费率表对应险种费率的50%。

其中:第三者责任险保险费按照机动车种类和三者险责任限额直接查找;机动车损失险保险费按照机动车种类和新车购置价直接查找;车上人员责任险按照机动车种类和责任限额查找每座保费,保费 = 每座保费×投保座位数。

机动车提车暂保单的费率表费率为同时投保机动车损失险和第三者责任险的费率。

机动车提车暂保单的机动车损失险保额为机动车的新车购置价,第三者责任险责任限额为5万元。

(六)不计免赔率特约条款按照适用的险种查找费率。

保费 = 适用本条款的险种标准保费 × 费率不计免赔率特约条款费率表适用险种中未列明的险种,不可投保不计免赔率特约条款。

机动车提车保险、机动车提车暂保单可以投保不计免赔率特约条款,其保费依据不计免赔率特约条款费率表对应的适用险种的费率计算。

(七)玻璃单独破碎险按照被保险人类别、座位数、投保国产/进口玻璃查找费率。

保费 = 新车购置价 × 费率注:对于特种车,防弹玻璃等特殊材质玻璃标准保费上浮10%。

(八)可选免赔额特约条款按照选择的免赔额、新车购置价查找费率折扣系数。

约定免赔额之后的机动车损失保险保费 = 机动车损失保险保费 × 费率折扣系数(九)车身划痕损失险按车龄、新车购置价、保额所属档次直接查找保费。

(十)火灾、爆炸、自燃损失险固定费率。

保费 = 保险金额 × 费率(十一)机动车停驶损失险固定费率。