第一章 税务筹划概述

- 格式:ppt

- 大小:606.50 KB

- 文档页数:69

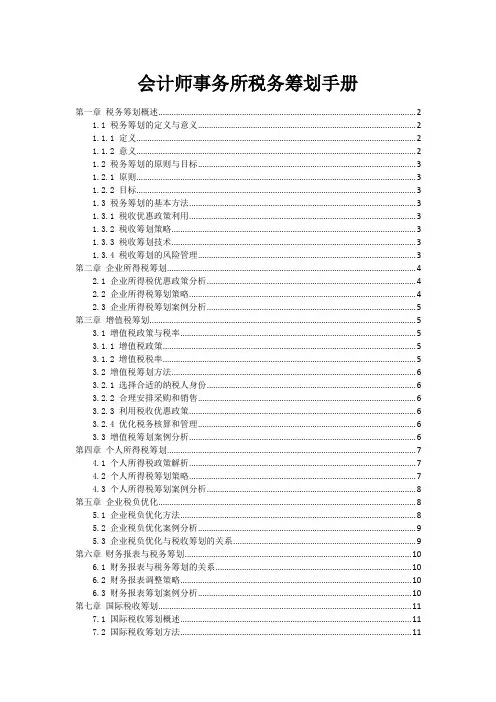

会计师事务所税务筹划手册第一章税务筹划概述 (2)1.1 税务筹划的定义与意义 (2)1.1.1 定义 (2)1.1.2 意义 (2)1.2 税务筹划的原则与目标 (3)1.2.1 原则 (3)1.2.2 目标 (3)1.3 税务筹划的基本方法 (3)1.3.1 税收优惠政策利用 (3)1.3.2 税收筹划策略 (3)1.3.3 税收筹划技术 (3)1.3.4 税收筹划的风险管理 (3)第二章企业所得税筹划 (4)2.1 企业所得税优惠政策分析 (4)2.2 企业所得税筹划策略 (4)2.3 企业所得税筹划案例分析 (5)第三章增值税筹划 (5)3.1 增值税政策与税率 (5)3.1.1 增值税政策 (5)3.1.2 增值税税率 (5)3.2 增值税筹划方法 (6)3.2.1 选择合适的纳税人身份 (6)3.2.2 合理安排采购和销售 (6)3.2.3 利用税收优惠政策 (6)3.2.4 优化税务核算和管理 (6)3.3 增值税筹划案例分析 (6)第四章个人所得税筹划 (7)4.1 个人所得税政策解析 (7)4.2 个人所得税筹划策略 (7)4.3 个人所得税筹划案例分析 (8)第五章企业税负优化 (8)5.1 企业税负优化方法 (8)5.2 企业税负优化案例分析 (9)5.3 企业税负优化与税收筹划的关系 (9)第六章财务报表与税务筹划 (10)6.1 财务报表与税务筹划的关系 (10)6.2 财务报表调整策略 (10)6.3 财务报表筹划案例分析 (10)第七章国际税收筹划 (11)7.1 国际税收筹划概述 (11)7.2 国际税收筹划方法 (11)7.3 国际税收筹划案例分析 (12)第八章跨区域税收筹划 (12)8.1 跨区域税收筹划概述 (12)8.2 跨区域税收筹划策略 (12)8.3 跨区域税收筹划案例分析 (13)第九章税收优惠与补贴政策 (13)9.1 税收优惠政策概述 (13)9.2 税收优惠政策的利用 (14)9.3 税收筹划与补贴政策 (14)第十章税务筹划风险与防范 (15)10.1 税务筹划风险类型 (15)10.2 税务筹划风险防范策略 (15)10.3 税务筹划风险案例分析 (15)第十一章企业重组与税务筹划 (16)11.1 企业重组概述 (16)11.2 企业重组税务筹划方法 (16)11.3 企业重组税务筹划案例分析 (16)第十二章税务筹划与合规 (17)12.1 税务筹划合规性分析 (17)12.2 税务筹划合规策略 (17)12.3 税务筹划合规案例分析 (18)第一章税务筹划概述1.1 税务筹划的定义与意义1.1.1 定义税务筹划是指在法律、法规和税收政策允许的范围内,通过对企业或个人经济活动的合理安排,达到减轻税负、提高经济效益的一种合法行为。

税务师事务所税务筹划模板第一章税务筹划概述 (2)1.1 税务筹划的基本概念 (2)1.1.1 税务筹划的原则 (3)1.1.2 税务筹划的方法 (3)第二章企业所得税筹划 (3)1.1.3 税收减免 (4)1.1.4 税率优惠 (4)1.1.5 税前扣除 (4)1.1.6 加速折旧 (4)1.1.7 收入筹划 (4)1.1.8 成本费用筹划 (4)1.1.9 资产重组筹划 (4)1.1.10 税率优惠利用 (5)1.1.11 税率差异利用 (5)1.1.12 税率调整预期 (5)1.1.13 税收减免利用 (5)1.1.14 税率优惠利用 (5)1.1.15 税前扣除利用 (5)1.1.16 加速折旧利用 (5)第三章增值税筹划 (5)1.1.17 增值税优惠政策概述 (5)1.1.18 减免税政策 (6)1.1.19 抵扣税政策 (6)1.1.20 退税政策 (6)1.1.21 纳税筹划概述 (6)1.1.22 纳税筹划方法 (6)第四章个人所得税筹划 (7)第五章企业并购重组税务筹划 (8)1.1.23 税收政策概述 (9)1.1.24 税收政策对企业并购重组的影响 (9)1.1.25 税务筹划概述 (9)1.1.26 税务筹划方法 (9)第六章企业投资税务筹划 (10)1.1.27 税收政策概述 (10)1.1.28 我国企业投资税收政策的主要内容 (10)1.1.29 税收政策对企业投资的影响 (11)1.1.30 税务筹划的基本原则 (11)1.1.31 企业投资税务筹划的主要方法 (11)第七章企业融资税务筹划 (12)1.1.32 税收政策对企业融资的影响 (12)1.1.33 我国企业融资税收政策的主要内容 (12)1.1.34 选择合适的融资方式 (13)1.1.35 利用税收优惠政策 (13)1.1.36 合理安排融资时间 (13)1.1.37 合理利用税收筹划工具 (13)第八章企业资产重组税务筹划 (13)1.1.38 税收政策概述 (14)1.1.39 税收政策分析 (14)1.1.40 税收筹划基本原则 (15)1.1.41 税收筹划方法 (15)第九章企业注销税务筹划 (15)1.1.42 企业注销税收政策概述 (16)1.1.43 企业注销税收政策的主要内容 (16)1.1.44 企业注销税收政策的变化趋势 (16)1.1.45 企业注销税务筹划的原则 (16)1.1.46 企业注销税务筹划的主要方法 (16)第十章企业税收筹划风险管理 (17)1.1.47 税收筹划风险的概念 (17)1.1.48 税收筹划风险识别方法 (18)1.1.49 税收筹划风险评估指标 (18)1.1.50 税收筹划风险评估方法 (18)1.1.51 税收筹划风险防范措施 (18)1.1.52 税收筹划风险防范策略 (19)第十一章税务筹划与税收法规的关系 (19)第十二章税务筹划案例分析 (20)1.1.53 案例一:A公司利用税收优惠政策进行税务筹划 (20)1.1.54 案例二:B公司利用混合销售进行税务筹划 (21)1.1.55 案例一:C公司利用虚假报销进行税务筹划 (21)1.1.56 案例二:D公司利用股权转让进行税务筹划 (22)第一章税务筹划概述1.1 税务筹划的基本概念税务筹划,是指在法律规定许可的范围内,通过对经营活动和财务活动的精心安排,以减轻税收负担的行为。

《税务筹划教案》word版第一章:税务筹划概述1.1 税务筹划的定义1.2 税务筹划的目的和意义1.3 税务筹划的基本原则1.4 税务筹划的分类及方法第二章:企业税务筹划2.1 企业税务筹划的基本概念2.2 企业税务筹划的主要内容2.3 企业税务筹划的程序与步骤2.4 企业税务筹划的策略与技巧第三章:个人税务筹划3.1 个人税务筹划的基本概念3.2 个人税务筹划的主要内容3.3 个人税务筹划的程序与步骤3.4 个人税务筹划的策略与技巧第四章:税务筹划的风险与合规4.1 税务筹划风险的概念与分类4.2 税务筹划风险的识别与评估4.3 税务筹划风险的防范与应对4.4 税务筹划的合规要求与监管第五章:税务筹划案例分析5.1 企业税务筹划案例分析5.2 个人税务筹划案例分析5.3 税务筹划案例的启示与总结5.4 税务筹划案例的拓展与思考第六章:税收政策与税务筹划6.1 税收政策概述6.2 税收政策对税务筹划的影响6.3 税收政策的运用与解读6.4 税收政策的变动与税务筹划的调整第七章:税种筹划7.1 所得税筹划7.2 增值税筹划7.3 营业税筹划7.4 其他税种筹划方法及案例分析第八章:财务会计与税务筹划8.1 财务会计信息在税务筹划中的作用8.2 财务报表与税务筹划8.3 成本费用管理与税务筹划8.4 资产负债表与税务筹划第九章:跨国税务筹划9.1 跨国税务筹划概述9.2 跨国税务筹划的策略与方法9.3 国际税收协定与税务筹划9.4 跨国税务筹划的风险与合规第十章:税务筹划的实际应用10.1 企业设立与运营的税务筹划10.2 投资与融资的税务筹划10.3 企业重组与并购的税务筹划10.4 个人财富管理与税务筹划第十一章:税务筹划与税法遵循11.1 税法基本原则与税务筹划11.2 税法遵从义务与税务筹划11.3 税务筹划中的合法性考量11.4 税务审计与税务筹划的风险应对第十二章:税务筹划与财务管理12.1 税务筹划与财务管理的关系12.2 税务筹划在财务管理中的作用12.3 财务决策与税务筹划12.4 财务风险管理中的税务筹划第十三章:税务筹划与商业策略13.1 税务筹划与商业模式设计13.2 税务筹划与市场策略13.3 税务筹划与竞争策略13.4 税务筹划与创新策略第十四章:税务筹划与法律风险控制14.1 税务筹划与法律环境14.2 税务筹划与合同管理14.3 税务筹划与知识产权保护14.4 税务筹划与合规体系建设第十五章:税务筹划的未来发展趋势15.1 税务筹划的发展趋势概述15.2 数字经济背景下的税务筹划15.3 与大数据在税务筹划中的应用15.4 税务筹划的国际合作与发展前景这些后续章节进一步深入探讨了税务筹划在不同领域的应用,包括与税法遵循、财务管理、商业策略、法律风险控制以及未来发展趋势的关系。

《税务筹划教案》word版第一章:税务筹划概述一、教学目标1. 了解税务筹划的定义和作用2. 掌握税务筹划的基本原则和策略3. 理解税务筹划的风险和限制二、教学内容1. 税务筹划的定义和作用2. 税务筹划的基本原则和策略3. 税务筹划的风险和限制三、教学方法1. 讲授法:讲解税务筹划的定义、作用、基本原则和策略2. 案例分析法:分析税务筹划的成功案例和失败案例,引导学生理解税务筹划的风险和限制四、教学评估1. 课堂讨论:学生能够参与课堂讨论,分享对税务筹划的理解和经验2. 小组报告:学生分组进行税务筹划案例分析,提交报告并进行汇报第二章:税务筹划的基本原则一、教学目标1. 掌握税务筹划的基本原则2. 理解税务筹划原则在实际中的应用二、教学内容1. 税务筹划的基本原则2. 税务筹划原则在实际中的应用案例三、教学方法1. 讲授法:讲解税务筹划的基本原则及应用2. 案例分析法:分析实际案例,让学生理解税务筹划原则的应用四、教学评估1. 课堂讨论:学生能够参与课堂讨论,分享对税务筹划原则的理解和应用经验2. 小组报告:学生分组进行案例分析,提交报告并进行汇报第三章:税务筹划的策略和方法一、教学目标1. 掌握税务筹划的常用策略和方法2. 了解不同策略和方法的适用情况二、教学内容1. 税务筹划的常用策略和方法2. 不同策略和方法的适用情况分析三、教学方法1. 讲授法:讲解税务筹划的策略和方法2. 案例分析法:分析实际案例,让学生理解不同策略和方法的适用情况四、教学评估1. 课堂讨论:学生能够参与课堂讨论,分享对税务筹划策略和方法的理解和应用经验2. 小组报告:学生分组进行案例分析,提交报告并进行汇报第四章:税务筹划的风险和限制一、教学目标1. 理解税务筹划的风险2. 掌握税务筹划的限制条件二、教学内容1. 税务筹划的风险2. 税务筹划的限制条件三、教学方法1. 讲授法:讲解税务筹划的风险和限制条件2. 案例分析法:分析实际案例,让学生理解税务筹划的风险和限制四、教学评估1. 课堂讨论:学生能够参与课堂讨论,分享对税务筹划风险和限制的理解2. 小组报告:学生分组进行案例分析,提交报告并进行汇报第五章:税务筹划的实际操作一、教学目标1. 掌握税务筹划的实际操作流程2. 学会运用税务筹划策略和方法解决实际问题二、教学内容1. 税务筹划的实际操作流程2. 运用税务筹划策略和方法解决实际问题三、教学方法1. 讲授法:讲解税务筹划的操作流程及应用策略和方法2. 案例分析法:分析实际案例,让学生运用税务筹划策略和方法解决问题四、教学评估1. 课堂讨论:学生能够参与课堂讨论,分享实际操作经验和解决问题的方法2. 小组报告:学生分组进行案例分析,提交报告并进行汇报第六章:企业税务筹划案例分析一、教学目标1. 能够分析企业税务筹划的案例2. 理解并应用税务筹划策略解决企业实际问题二、教学内容1. 企业税务筹划案例介绍2. 应用税务筹划策略解决企业实际问题三、教学方法1. 案例分析法:分析企业税务筹划案例2. 小组讨论法:分组讨论如何应用税务筹划策略解决实际问题四、教学评估1. 小组报告:学生分组进行案例分析,提交报告并进行汇报2. 课堂讨论:学生能够参与课堂讨论,分享解决实际问题的方法第七章:个人税务筹划案例分析一、教学目标1. 能够分析个人税务筹划的案例2. 理解并应用税务筹划策略解决个人实际问题二、教学内容1. 个人税务筹划案例介绍2. 应用税务筹划策略解决个人实际问题三、教学方法1. 案例分析法:分析个人税务筹划案例2. 小组讨论法:分组讨论如何应用税务筹划策略解决实际问题四、教学评估1. 小组报告:学生分组进行案例分析,提交报告并进行汇报2. 课堂讨论:学生能够参与课堂讨论,分享解决实际问题的方法第八章:税务筹划的法律风险与合规一、教学目标1. 理解税务筹划可能面临的法律风险2. 掌握税务筹划的合规要求二、教学内容1. 税务筹划可能面临的法律风险2. 税务筹划的合规要求三、教学方法1. 讲授法:讲解税务筹划的法律风险和合规要求2. 小组讨论法:分组讨论如何降低税务筹划的法律风险,确保合规四、教学评估1. 小组报告:学生分组进行案例分析,提交报告并进行汇报2. 课堂讨论:学生能够参与课堂讨论,分享降低法律风险和确保合规的方法第九章:税务筹划的道德与职业操守1. 理解税务筹划的道德原则2. 掌握税务筹划职业操守的要求二、教学内容1. 税务筹划的道德原则2. 税务筹划职业操守的要求三、教学方法1. 讲授法:讲解税务筹划的道德原则和职业操守要求2. 小组讨论法:分组讨论如何遵守税务筹划的道德和职业操守四、教学评估1. 小组报告:学生分组进行案例分析,提交报告并进行汇报2. 课堂讨论:学生能够参与课堂讨论,分享遵守道德和职业操守的方法第十章:税务筹划的未来发展趋势一、教学目标1. 了解税务筹划的发展历程2. 掌握税务筹划的未来发展趋势二、教学内容1. 税务筹划的发展历程2. 税务筹划的未来发展趋势三、教学方法1. 讲授法:讲解税务筹划的发展历程和未来发展趋势2. 小组讨论法:分组讨论如何应对税务筹划的未来发展趋势1. 小组报告:学生分组进行案例分析,提交报告并进行汇报2. 课堂讨论:学生能够参与课堂讨论,分享应对未来发展趋势的方法重点和难点解析1. 税务筹划的定义和作用:理解税务筹划的基本概念,以及它在企业和个人财务管理中的重要性。