天士力2020年三季度财务分析结论报告

- 格式:rtf

- 大小:16.62 KB

- 文档页数:3

天士力2020年三季度现金流量报告

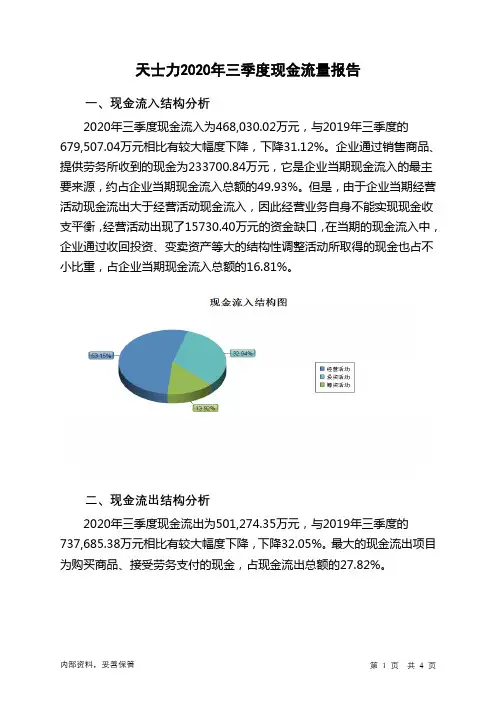

一、现金流入结构分析

2020年三季度现金流入为468,030.02万元,与2019年三季度的679,507.04万元相比有较大幅度下降,下降31.12%。

企业通过销售商品、提供劳务所收到的现金为233700.84万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的49.93%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了15730.40万元的资金缺口,在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的16.81%。

二、现金流出结构分析

2020年三季度现金流出为501,274.35万元,与2019年三季度的737,685.38万元相比有较大幅度下降,下降32.05%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的27.82%。

内部资料,妥善保管第1 页共4 页。

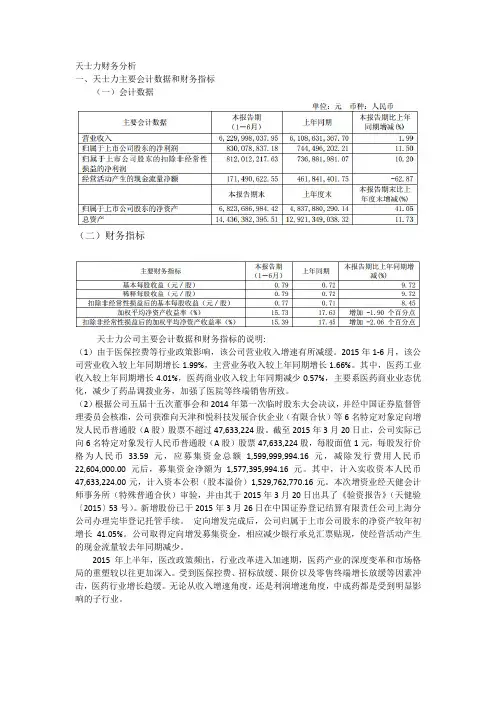

天士力财务分析一、天士力主要会计数据和财务指标(一)会计数据(二)财务指标天士力公司主要会计数据和财务指标的说明:(1)由于医保控费等行业政策影响,该公司营业收入增速有所减缓。

2015年1-6月,该公司营业收入较上年同期增长1.99%,主营业务收入较上年同期增长1.66%。

其中,医药工业收入较上年同期增长4.01%,医药商业收入较上年同期减少0.57%,主要系医药商业业态优化,减少了药品调拨业务,加强了医院等终端销售所致。

(2)根据公司五届十五次董事会和2014年第一次临时股东大会决议,并经中国证券监督管理委员会核准,公司获准向天津和悦科技发展合伙企业(有限合伙)等6名特定对象定向增发人民币普通股(A股)股票不超过47,633,224股。

截至2015年3月20日止,公司实际已向6名特定对象发行人民币普通股(A股)股票47,633,224股,每股面值1元,每股发行价格为人民币33.59元,应募集资金总额1,599,999,994.16元,减除发行费用人民币22,604,000.00元后,募集资金净额为1,577,395,994.16元。

其中,计入实收资本人民币47,633,224.00元,计入资本公积(股本溢价)1,529,762,770.16元。

本次增资业经天健会计师事务所(特殊普通合伙)审验,并由其于2015年3月20日出具了《验资报告》(天健验〔2015〕53号)。

新增股份已于2015年3月26日在中国证券登记结算有限责任公司上海分公司办理完毕登记托管手续。

定向增发完成后,公司归属于上市公司股东的净资产较年初增长41.05%。

公司取得定向增发募集资金,相应减少银行承兑汇票贴现,使经营活动产生的现金流量较去年同期减少。

2015 年上半年,医改政策频出,行业改革进入加速期,医药产业的深度变革和市场格局的重塑较以往更加深入。

受到医保控费、招标放缓、限价以及零售终端增长放缓等因素冲击,医药行业增长趋缓。

天士力2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为658,224.8万元,2020年三季度已经取得的短期带息负债为230,865.88万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供520,235.93万元的营运资本。

3.总资金需求

该企业的总资金需求为137,988.87万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为190,976.3万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是358,642.38万元,实际已经取得的短期带息负债为230,865.88万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为274,809.34万元,企业有能力在3年之内偿还的贷款总规模为316,725.86万元,在5年之内偿还的贷款总规模为400,558.9万元,当前实际的带息负债合计为313,518.64万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

该企业资产负债率较低,盈利水平在提高,当前不存在资金链断裂风险。

资

内部资料,妥善保管第1 页共5 页。

天士力2020年三季度财务分析综合报告

一、实现利润分析

2020年三季度利润总额为57,399.92万元,与2019年三季度的

30,032.53万元相比有较大增长,增长91.13%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析

2020年三季度营业成本为146,253.27万元,与2019年三季度的337,581.27万元相比有较大幅度下降,下降56.68%。

2020年三季度销售费用为53,601.99万元,与2019年三季度的60,746.74万元相比有较大幅度下降,下降11.76%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2020年三季度管理费用为12,404.53万元,与2019年三季度的13,386.42万元相比有较大幅度下降,下降7.33%。

2020年三季度管理费用占营业收入的比例为4.48%,与2019年三季度的2.86%相比有所提高,提高1.62个百分点。

企业经营业务的盈利水平也有所提高,管理费用支出比较合理。

2020年三季度财务费用为4,186.63万元,与2019年三季度的11,993.49万元相比有较大幅度下降,下降65.09%。

三、资产结构分析

2020年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,天士力2020年三季度是有现金支付能力的,其现金支付能力为101,562.84万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。