(完整版)期货套期保值比率绩效评估

- 格式:doc

- 大小:364.10 KB

- 文档页数:19

套期保值的比率和套期保值的绩效摘要:套期保值是期货合约产生和发展的主要原因和动力。

我国燃料油期货合约上市已逾4年,其套期保值功能实现的效果如何?本文利用OLS和GARCH模型,通过比较中国与美国、新加坡市场上套期保值比率的差别,找出我国与其他两个市场的差距,同时可以为政府制定规范发展期货市场的政策提供实证依据。

关键词:燃料油期货;套期保值比率;套期保值绩效一、引言现阶段讨论期货合约的套期保值功能具有重要的意义。

Silber[1]认为期货市场的两个主要功能是风险转移和价格发现。

从期货合约的产生的原因和发展的成功经验来看,套期保值是期货市场生存与发展的基础,期货合约的设计首先应最大限度地满足潜在套期保值的交易需求。

但是,一些研究表明我国期货市场中真正的套期保值者数量少、规模小,期货市场的套期保值功能发育不足。

目前,我国期货市场正处于重要的发展时期,自从恢复了对新品种的上市审批制以来,新的合约陆续挂牌交易,并且期货合约的一些大品种也呼之欲出。

在这关键时刻,期货合约的功能备受政府、交易所和投资者的关注。

政府希望建设一个效率高、风险小的期货市场,交易所期望能够经营成功的期货交易品种,期货合约的使用者则指望期货交易能够真正改善自身的效用。

期货市场的发展必然要求期货交易能够发挥应有的套期保值功能。

但是,现有的套期保值分析大多偏重于套期保值理论方面的阐述,缺乏相关的实证分析,已不能满足理论与实践发展的需要。

期货市场风险转移的功能主要通过套期保值策略实现。

套期保值策略主要有三个:传统的套期保值策略、beta套期保值策略和最小方差套期保值策略。

传统的套期保值理论假定套期保值的数量与标的资产的数量是相等的,即套期保值比率为1。

由于期货价格与现货价格的变动并不完全一致,所以传统的套期保值策略隐含着很大的基差风险。

因此,套期保值比例为1就极有可能不是最优的。

Ederington[2]根据组合理论首次提出了最小方差套期保值策略,该策略在一定程度上弥补了传统套期保值策略的不足。

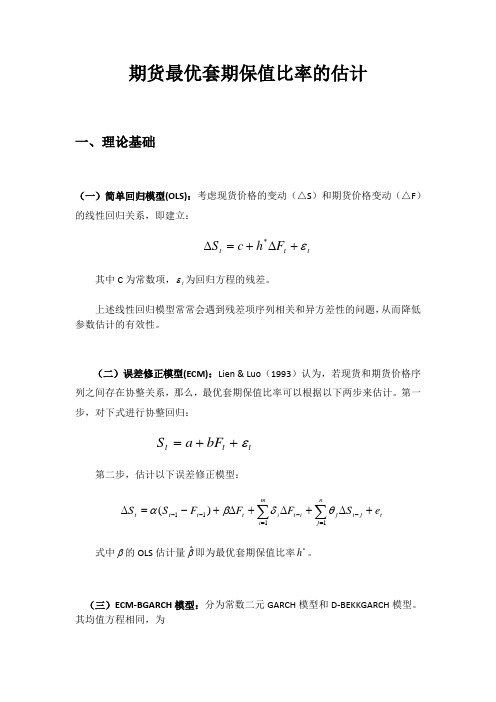

期货最优套期保值比率的估计一、理论基础(一)简单回归模型(OLS):考虑现货价格的变动(△S )和期货价格变动(△F )的线性回归关系,即建立:t t t F h c S ε+∆+=∆*其中C 为常数项,t ε为回归方程的残差。

上述线性回归模型常常会遇到残差项序列相关和异方差性的问题,从而降低参数估计的有效性。

(二)误差修正模型(ECM):Lien & Luo (1993)认为,若现货和期货价格序列之间存在协整关系,那么,最优套期保值比率可以根据以下两步来估计。

第一步,对下式进行协整回归:t t t bF a S ε++=第二步,估计以下误差修正模型:∑∑=--=--+∆+∆+∆+-=∆nj t j t j i t m i i t t t t e S F F F S S 1111)(θδβα式中β的OLS 估计量βˆ即为最优套期保值比率*h 。

(三)ECM-BGARCH 模型:分为常数二元GARCH 模型和D-BEKKGARCH 模型。

其均值方程相同,为,111,1111ˆˆ()s t s S t t f f t f t t t t t C z S C z F z S F εδδεαβ-------⎡⎤∆⎡⎤⎡⎤⎡⎤=++⎢⎥⎢⎥⎢⎥⎢⎥∆⎢⎥⎣⎦⎣⎦⎣⎦⎣⎦=-+(2-8)(其中即上文提到的误差修正项)1~(0,)t t t N H ε-Ω(四)期货套期保值比率绩效的估计我们考虑一包含1 单位的现货多头头寸和h 单位的期货空头头寸的组合。

组合的利润H V ∆为:t f t s H F C S C V ∆-∆=∆ (2-10)套期保值组合的风险为:),(2)()()(22F S Cov C C F Var C S Var C V Var f s f s H ∆∆-∆+∆=∆ (2-11)由于现货的持有头寸在期初即为已知,因此,可以视之为常数,等式两边同除2s C ,得:),(2)()()()(*2*2F S Cov h F Var h S Var C V Var sH ∆∆-∆+∆=∆ (2-12) 对于不同方法计算出的最优套期保值比率*h ,我们可以通过比较(2-12)来对它们各自套期保值的保值效果进行分析。

GAN SHANG22一、 研究综述学者杨招军和贺鹏在研究沪深300股指期货的套期保值绩效时,考虑了投资者风险厌恶系数对模型选取的影响。

学者周士俊发现,使用高频的已实现波动率并把隔夜收益的影响考虑在内构建的Copula-Realized-GARCH 模型可以用更少的期货合约达到与二元GARCH 模型和Copula-GARCH 族模型相同的套保效果。

学者程鑫在计算沪深300股指期货套期保值比率时,构建了OLS、VAR、VECM 和DCC-GARCH 四种模型,Ederington 法计算的风险最小化模型是DCC-GARCH 模型,隔月合约的套期保值效果要优于其余几种。

学者周慧在研究沪深300股指期货套期保值策略时,考虑了多种跳跃信息对指数已实现波动率的影响,使用多元VecHAR 模型进行研究,结果显示VecHAR-RVRCOV-CJICJ 模型更优越。

文章总结了较为常见的模型并沿用较成熟的理论结合实证分析对不同模型估计的套期保值比率进行研究,讨论如何确定最优的套期保值比率,即一单位现货资产需要匹配多少单位期货合约才能达到最佳的效果。

二、 套期保值模型分析(一) 普通最小二乘法模型(OLS)最小二乘法是单一方程线性回归模型中最基本的估计方法,由于其优良的线性无偏特性,被广泛应用于诸多学科领域。

与其他方法相比,普通最小二乘法求得的线性无偏估计量是最佳的。

沪深300指数期货于2010年4月16日正式上市,为证券市场提供了更为丰富的投资策略,投资者可利用股指期货与股票现货之间的走势基本一致这一特点,通过在期货市场建立相反的头寸来管理现货市场的价格风险,该操作最关键的是确定合理的套保比率。

文章从实证分析的角度出发,选取了OLS、VAR、ECM 和GARCH 四个模型对套期保值比率进行计算,并使用绩效评价指标对模型效果进行评估。

选取了2020年2月7日至2023年2月7日间的沪深300指数收盘价作为现货价格,同时间段内的沪深300股指期货当月连续(IF00)作为对应的期货价格。

附件3期货业机构绩效考核评价指标备注:若公司营业收入增长率和净利润增长率为负值,该项指标得分为零。

期货业机构绩效考核评价指标解释一、对地方经济发展的贡献情况1、客户保证金总额相对指数客户保证金总额相对指数=本公司客户保证金总额/考评范围内各公司最高客户保证金总额2、交易总金额相对指数交易总金额相对指数=本公司交易总金额/考评范围内各公司该项指标最高值3、创新业务相对指数创新业务:是指期货监管部门及其他相关部门批准开展的创新业务。

此项为加分因素,每获得一项由证监会认可的创新业务资格,加3分。

4、就业及新增就业人数相对指数就业人数相对指数=本公司就业人数/考评范围内各公司就业人数最高值新增就业人数相对指数=本公司新增就业人数/考评范围内各公司新增就业人数最高值5、缴纳地方税收相对指数缴纳地方税收相对指数=本公司当年实际纳税总额/考评范围内各公司当年实际纳税总额最高值6、贯彻全省重点发展战略和重要决策部署情况指标此项为定性评分,根据各机构贯彻全省重点发展战略和重要决策部署情况按照百分制打分。

二、经营发展情况1、总资产相对指数总资产相对指数=本公司总资产/考评范围内各公司总资产最高值2、净资本相对指数净资本相对指数=本公司净资本/考评范围内各公司净资本最高值3、营业收入增长率相对指数营业收入增长率相对指数=本公司营业收入增长率/考评范围内各公司营业收入增长率最高值4、净利润增长率相对指数净利润增长率相对指数=本公司净利润增长率/考评范围内各公司净利润增长率最高值三、金融风险管理情况此项为扣分因素,根据山东证监局等监管部门出具的监管措施决定书和立案稽查次数进行扣分。

期货最优套期保值比率的估计一、理论基础(一)简单回归模型(OLS):考虑现货价格的变动(△S )和期货价格变动(△F )的线性回归关系,即建立:t t t F h c S ε+∆+=∆*其中C 为常数项,t ε为回归方程的残差。

上述线性回归模型常常会遇到残差项序列相关和异方差性的问题,从而降低参数估计的有效性。

(二)误差修正模型(ECM):Lien & Luo (1993)认为,若现货和期货价格序列之间存在协整关系,那么,最优套期保值比率可以根据以下两步来估计。

第一步,对下式进行协整回归:t t t bF a S ε++=第二步,估计以下误差修正模型:∑∑=--=--+∆+∆+∆+-=∆nj t j t j i t m i i t t t t e S F F F S S 1111)(θδβα式中β的OLS 估计量βˆ即为最优套期保值比率*h 。

(三)ECM-BGARCH 模型:分为常数二元GARCH 模型和D-BEKKGARCH 模型。

其均值方程相同,为,111,1111ˆˆ()s t s S t t f f t f t t t t t C z S C z F z S F εδδεαβ-------⎡⎤∆⎡⎤⎡⎤⎡⎤=++⎢⎥⎢⎥⎢⎥⎢⎥∆⎢⎥⎣⎦⎣⎦⎣⎦⎣⎦=-+(2-8)(其中即上文提到的误差修正项)1~(0,)t t t N H ε-Ω(四)期货套期保值比率绩效的估计我们考虑一包含1单位的现货多头头寸和h 单位的期货空头头寸的组合。

组合的利润H V ∆为:t f t s H F C S C V ∆-∆=∆ (2-10)套期保值组合的风险为:),(2)()()(22F S Cov C C F Var C S Var C V Var f s f s H ∆∆-∆+∆=∆(2-11)由于现货的持有头寸在期初即为已知,因此,可以视之为常数,等式两边同除2s C ,得:),(2)()()()(*2*2F S Cov h F Var h S Var C V Var sH ∆∆-∆+∆=∆ (2-12) 对于不同方法计算出的最优套期保值比率*h ,我们可以通过比较(2-12)来对它们各自套期保值的保值效果进行分析。

“保险+期货”的套期保值比率和绩效评估研究--以黄玉米为

例

姚定俊;张路;程恭品

【期刊名称】《金融理论与实践》

【年(卷),期】2022()5

【摘要】以2015年1月5日至2020年2月28日大连商品交易所黄玉米期货合约和三级黄玉米现货为样本,使用OLS、B-VAR、GARCH等模型计算套期保值绩效,确定最优套期保值比率。

研究发现:保险公司只要参加套期保值,皆可降低风险;OLS模型确定的套期保值比率具备最佳的套期保值效果;延长套期保值期限可获得更强的套期保值效果;农业保险对应“保险+期货”的套期保值期限远长于经销商等主体时,风险降低效果显著;我国期货市场的有效性还有待提高,保险公司在参与“保险+期货”时须保持谨慎。

【总页数】9页(P10-18)

【作者】姚定俊;张路;程恭品

【作者单位】南京财经大学金融学院;南京财经大学经济学院

【正文语种】中文

【中图分类】F840.66

【相关文献】

1.石油期货最优套期保值比率及套期保值绩效的实证研究

2.股指期货最优套期保值比率的测算与绩效评价——基于沪深300股指期货的实证研究

3.豆粕期货最优套

期保值比率估计及绩效研究4.套期保值期限、期货合约选择与最优套期保值比率--基于中国铜、铝期货市场的实证研究5.人民币期货套期保值比率及有效性测度研究——以HKE人民币期货为例

因版权原因,仅展示原文概要,查看原文内容请购买。

中国期货市场套期保值比率及其绩效的实证研究摘要:本文介绍了国内外期货市场套期保值模型基本思想,以中国期货市场的燃油、铜、铝和白糖期货品种为例,用OLS、ECM和CCC-BGARCH模型分别计算套期保值比率,并对不同模型下的套期保值绩效进行比较。

结果表明,石油化工类期货的套期保值比率和绩效都较大,而农产品期货套期保值比率和绩效都较小。

关键词:套期保值比率;绩效;OLS;ECM;CCC-BGARCHEmpirical Study about Hedging Ratios and Performance ofChinese Futures MarketAbstract:This paper introduces the basic ideas of hedging model of futures market. Taking the example of oil, copper, aluminum and sugar futures in futures market of China , this paper calculates the hedge ratios though the models of OLS, ECM and CCC-BGARCH and compares the hedging performance of different model. The results show that hedging ratios and performance of petrochemical futures are great, and hedge ratios and performance of agricultural futures are relatively small.Key words:Hedging Ratios;Hedging Performance;OLS;ECM;CCC-BGARCH一、引言期货套期保值是指以回避现货价格风险为目的的期货交易行为。

(完整版)期货最优套期保值⽐率的估计⼀、实验名称:期货最优套期保值⽐率的估计⼆、理论基础1. 期货套期保值⽐率概述期货,⼀般指期货合约,作为⼀种套期保值⼯具被⼴泛使⽤。

进⾏期货套期保值交易过程中⾯临许多选择,如合约的选取,合约数量的确定。

如果定义套期保值⽐h 为期货头⼨与现货头⼨之商的话,在上⾯的讨论中⼀直假设期货头⼨和现货头⼨相同,即套期保值⽐h 为1,但这不⼀定是最优的套期保值策略。

如果保值者的⽬的是最⼤限度的降低风险,那么最优套期保值策略就应该是让套保者在套保期间内的头⼨价值变化最⼩,也就是利⽤我们如下所说的头⼨组合最⼩⽅差策略。

考虑⼀包含s C 单位的现货多头头⼨和f C 单位的期货空头头⼨的组合,记t S 和t F 分别为t 时刻现货和期货的价格,该套期保值组合的收益率h R 为:f s t s t f t s h hR R S C F C S C R -=?-?=(2-1)式中: s f C C h =为套期保值⽐率,t t s S S R ?=,t t f F F R ?= 1--=?t t t S S S ,1--=?t t t F F F 。

收益率的⽅差为:),(2)()()(2f s f s h R R hCov R Var h R Var R Var -+= (2-2)(2)式对h 求⼀阶导数并令其等于零,可得最⼩⽅差套期保值⽐率为: fs f f s R Var R R Cov h σσρ==)(),(* (2-3)其中:ρ为s R 与f R 的相关系数,s σ和f σ分别为s R 与f R 的标准差。

2. 计算期货套期保值⽐率的相关模型虽然上述的介绍中的*s f h σρσ=可以求解最优套期保值⽐,但其操作性不强,其先要分别求三个量然后再计算*h ,显然误差较⼤,下⾯为⼏种常见的关于求解最优套期保值⽐率的时间序列模型。

1) 简单回归模型(OLS )考虑现货价格的变动(△S )和期货价格变动(△F )的线性回归关系,即建⽴: t t t F h c S ε+?+=?* (2-4)其中C 为常数项,t ε为回归⽅程的残差。

期货套期保值比率绩效的评估

金融工程一班 2012312570014 毛钰婷

一、实验目的

利用简单回归模型(OLS)模型、误差修正模型(ECM)模型和ECM-BGARCH 模型估计中国期货交易所交易的期货合约的最优套期保值比

率并对保值效果进行绩效评估,说明期货套期保值在经济生活中的重要作用,并找出绩效评估最佳的套期保值比率模型。

二、实验内容

在实验过程中使用时间序列分析的方法对整理后的价格时间序列按照上面的理论基础模型进行建立模型以得到最优套期保值比率系数,其中涉及时间序列分析中的方法有:模型参数估计,参数的显著性检验,变量平稳性检验(含单位根检验),回归残差项的ARCH效应检验等,这些过

程都将在EVIEWS软件中进行。

三、实验步骤

(一)数据的搜集

由于期货合约在交割前两个月最活跃,使得其价格信息释放较为充分,更能反映期货合约的真实价值,所以中国企业多用距离交

割月份较近的期货合约进行保值,因此我们选择了在任何一个时点

的后一个月进入交割月的期货合约的中间价格作为分析对象。

所以

每次取期货合约时都只用它到期前倒数第二个月的数据,现货数据

与期货数据按时间对应。

若哪一天现货或期货有其中一数据缺失,

则去掉该数据以达到一一对应。

本实验从上海金属网上把AL的11

年4月18号到13年4月18号的现货数据截取下来,按上段的方

法在同花顺平台上得到相应的期货数据并在EXCEL中进行整理,整

理后我们得到含有488对期货(f)、现货(s)数据的EXCEL文件,

并命名为FS. 由于数据量较多,具体数据见附录1。

(二)用OLS模型估计最优套期保值比率

先调整样本期以便建立F和S的差分序列,再建立F和S的差分序列的回归方程。

结果显示该方程整体上显著的且解释变量系数很显著(p值为0),

故基本认可该回归模型。

回归结果表明每一单位的现货头寸要用

0.931627位相反的期货头寸进行对冲,即最优套期保值比为

0.931627。

(三)用ECM模型估计最优套期保值比率

1、期货价格序列即f序列的平稳性检验

从序列的自相关系数没有很快的趋近与0,说明原序列是非平稳的序列。

下面对其进行进一步的单位根检验。

由于资产价格序列往往具有一定的趋势和截距,因此在include in test equation中我们选择同时具有趋势项和常数项,即Trend and intercept,得:

从结果可以看出ADF检验值大于各显著水平临界值,且犯第一类错误的概率大于0.1,说明我们不能拒绝原序列存在一个单位根的假设。

接着我们对其一阶差分序列进行检验:

从结果中可以看出ADF统计量小于临界值,犯第一类错误概率接近为0,说明一阶差分序列不存在单位根。

综上两次检验我们可以肯定期货序列f是一阶单整的。

2、现货价格序列即s序列的平稳性检验

从序列的自相关系数没有很快的趋近与0,说明原序列是非平稳的序列。

下面对其进行进一步的单位根检验。

由于资产价格序列往往具有一定的趋势和截距,因此在include in test equation中我们选择同时具有趋势项和常数项,即Trend and intercept,得:

从结果可以看出ADF检验值大于各显著水平临界值,且犯第一类错误的概率大于0.1,说明我们不能拒绝原序列存在一个单位根的假设。

接着我们对其一阶差分序列进行检验:

从结果中可以看出ADF统计量小于临界值,犯第一类错误概率接近为0,说明一阶差分序列不存在单位根。

综上两次检验我们可以肯定现货价格序列s也不平稳,它与期货价格一样也是一阶单整的。

3、对现货价格序列s和期货价格序列f的协整检验

由于期货价格序列与现货价格序列是同阶单整的,故满足协整检验前提。

接下来我们用现价格对期货价格做回归,用其残差来检验期货价格序列与现货价格序列是否存在协整关系。

现货价格对期货价格的回归结果:

再对残差e序列进行单位根检验:

结果显示在5%的置信区间内可以接受残差序列 e不含单位根的假设。

这说明两序列协整关系存在,因此这里的残差项e可以当作误差修正项用作建立误差修正模型。

4、建立含有误差修正项的△F 和△S 间的误差修正模型

从F统计量看出该方程整体上是系数显著的,自变量系数和误差修正项系数的 t 统计量都很显著,故该回归模型拟合的较好。

回归结果表明每一单位的现货头寸要用0.924849单位相反的期货头寸进行对冲,即最优套期保值比为0.924849。

(四)用ECM-BGARCH模型估计最优套期保值比率

1、A RCH效应检验

从图中可以看出,F统计量和LM统计量都是显著的,说明方程残差项具有ARCH 效应。

2、对△S做单方程的GARCH估计

3、对△F做单方程的GARCH估计

4、计算动态最优套期保值比率

对两个GARCH模型的残差进行比较

得到动态最优套期保值比率,具体数据见附录2

还可得最优套期保值序列的均值和标准差

(五)对利用最小方差套期比的套保组合进行绩效评估

通过OLS ,ECM模型估计出的最优套期保值比分别为0.931627 ,0.924849,ECM-BGARCH模型计算出的最优套期保值比率均值为0.912039。

现在我们用上述三个套期保值比套期保值的组合和没有经过套期保值的现货收益率进行方差比较,这里收益用价格相对变化表示。

OLS下套期保值效果的统计性描述:

由Std.Dev.后面的数据0.039302,说明序列P1标准差=0.039302 ECM下套期保值效果的统计性描述:

由Std.Dev.后面的数据0.088666,说明序列P2标准差=0.088666 无保值组合的统计性描述:

由Std.Dev.后面的数据0.010985,说明序列P3标准差=0.010985

将上述所得结果列入下表中进行比较,如下所示:

表2-1 不同方法下套期保值效果比较

从表2-1中可以看出,(1)经过套期保值的组合收益率方差都比未经过套期保值的收益率,说明用期货套期保值是有效的;(2)利用ECM-BGARCH模型进行套期保值的组合收益率的方差最小,能最大限度的降低价格风险,在用于测算最优套期保值比时更精确。

四、实验总结

上机让我更深入的想去理解套期保值,如果进行套期保值,可以在期货市场上做一定比例的反向操作,期货市场上价格波动带来的收益用以弥补现货市场上由于价格波动所造长的亏损,从而达到控制成本、锁定利润的效果。

五、附录

附录2:。