第20章国际税收关系

- 格式:ppt

- 大小:998.00 KB

- 文档页数:33

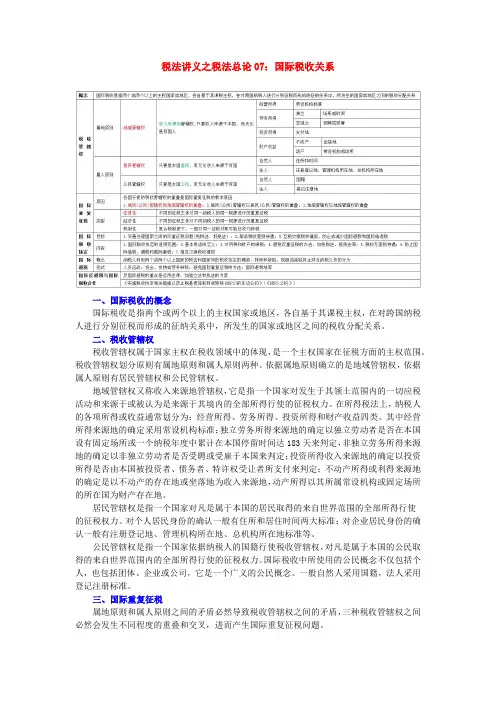

税法讲义之税法总论07:国际税收关系一、国际税收的概念国际税收是指两个或两个以上的主权国家或地区,各自基于其课税主权,在对跨国纳税人进行分别征税而形成的征纳关系中,所发生的国家或地区之间的税收分配关系。

二、税收管辖权税收管辖权属于国家主权在税收领域中的体现,是一个主权国家在征税方面的主权范围。

税收管辖权划分原则有属地原则和属人原则两种。

依据属地原则确立的是地域管辖权,依据属人原则有居民管辖权和公民管辖权。

地域管辖权又称收入来源地管辖权,它是指一个国家对发生于其领土范围内的一切应税活动和来源于或被认为是来源于其境内的全部所得行使的征税权力。

在所得税法上,纳税人的各项所得或收益通常划分为:经营所得、劳务所得、投资所得和财产收益四类。

其中经营所得来源地的确定采用常设机构标准;独立劳务所得来源地的确定以独立劳动者是否在本国设有固定场所或一个纳税年度中累计在本国停留时间达183天来判定,非独立劳务所得来源地的确定以非独立劳动者是否受聘或受雇于本国来判定;投资所得收入来源地的确定以投资所得是否由本国被投资者、债务者、特许权受让者所支付来判定;不动产所得或利得来源地的确定是以不动产的存在地或坐落地为收入来源地,动产所得以其所属常设机构或固定场所的所在国为财产存在地。

居民管辖权是指一个国家对凡是属于本国的居民取得的来自世界范围的全部所得行使的征税权力。

对个人居民身份的确认一般有住所和居住时间两大标准;对企业居民身份的确认一般有注册登记地、管理机构所在地、总机构所在地标准等。

公民管辖权是指一个国家依据纳税人的国籍行使税收管辖权,对凡是属于本国的公民取得的来自世界范围内的全部所得行使的征税权力。

国际税收中所使用的公民概念不仅包括个人,也包括团体、企业或公司,它是一个广义的公民概念。

一般自然人采用国籍,法人采用登记注册标准。

三、国际重复征税属地原则和属人原则之间的矛盾必然导致税收管辖权之间的矛盾,三种税收管辖权之间必然会发生不同程度的重叠和交叉,进而产生国际重复征税问题。

国际税收第一章1.什么是国际税收?它的本质是什么?国际税收是指两个或两个以上的国家政府凭借其政治权力,对跨国纳税人的跨国所得或财产进行重叠交叉课税,以及由此所形成的国家之间的税收分配关系。

国际税收促进国际流动资本在国家和地区的有效配置,符合资本自由流动的经济规律。

是国家与国家之间的税收分配关系。

2.国际税收与国家税收的联系与区别是什么?国际税收与国家税收的联系:1.它们都是以政治权力为后盾所进行的一种特殊分配;2.国家税收是一国政府与它政治权力管辖范围内的纳税人之间所发生的征纳关系;而国际税收讲的是国家与国家之间在税收分配方面所发生的双边或多边关系。

当这种关系反映为有关国家政府之间财权利益分配的矛盾时,就超出了某一国的国家税收范围,不可能由一国政府独自解决,必须由有关国家政府共同去求得解决。

因此,国家税收就衍化为国际税收。

国际税收与国家税收的区别:1.国家税收是以国家政治权力为依托的强制课征形式,而国际税收是在国家税收的基础上产生的种种税收问题和税收关系,不是凭借某种政治权力进行的强制课征形式;2.国家税收涉及的是国家在征税过程中形成的国家与纳税人之间的利益分配关系,而国际税收涉及的是国家间税制相互作用所形成的国与国之间的税收分配关系和税收协调关系;3.国家税收按课税对象的不同可以分为不同税种,而国际税收不是一种具体的课征形式,所以没有自己单独的税种。

3税收对国际经济活动的影响有哪些?1)商品课税对国际贸易的影响P7~8①关税与国际贸易1)关税的壁垒作用2)关税对国际贸易条件的影响②国内商品税与国际贸易2)所得税对国际投资的影响P 9~10①所得税对国际直接投资的影响1)东道国2)居住国②所得税对国际间接投资的影响1)东道国2)居住国3)财产税对国际投资的影响P10~114.国家之间的税收分配关系是如何产生的?P11~15商品课税、所得课税、财产课税。

5,未来国际税收的发展趋势是什么?P15~241)商品课税领域增值税和消费税的国际协调将逐步取代关税的国际协调成为商品课税国际协调的核心内容。

国际税收的分析体系国际税收体系是指各个国家和地区之间的税收政策和规定,以及这些政策和规定对跨国公司和个人的影响。

它涉及税收的各个方面,包括税法、税收政策、双重税收协定和税收合作等。

1.国际税收法律框架:国际税收法是指国际组织和国家之间制定的关于跨国税收的法律框架,包括国际税收协定和国际税收准则。

国际税收法律框架的核心原则是税收排他权原则和税收合作原则。

税收排他权原则指每个国家拥有对本国领土和本国居民征税的权力,国际收入不应被多个国家同时征税;税收合作原则指各个国家应该在税收领域进行合作,避免双重征税和税收逃避。

2.双重税收协定:双重税收协定是两个国家之间签署的协定,旨在避免双重征税和税收逃避。

双重征税是指同一收入在两个国家之间被同时征税的情况,而税收逃避是指通过各种手段规避纳税义务。

双重税收协定通过调整和规范税权划分、税基划分和税收规则等方面来解决双重征税和税收逃避的问题。

3.避税与反避税:避税是指合法利用税法规定降低纳税义务的行为,而反避税是指国家通过立法和执法手段限制和打击非法避税行为。

避税是合法的,但是过度和滥用避税行为可能会引起国家的关注和干预。

国际避税与反避税是跨国公司和个人在国际层面上进行的,涉及多个国家和地区的税收计划和安排。

4.税收合作与信息交换:税收合作是各国合作打击国际税收犯罪和避税行为的行动。

信息交换是税收合作的核心内容,通过信息交换可以实现各国之间的税务信息共享和合作。

对于跨国公司和个人来说,税收合作和信息交换可以提供更加透明和公平的税收环境,减少双重征税和税收逃避的风险。

5.税收政策与竞争力:税收政策是国家通过税收制度和税收政策来影响经济发展和吸引外国投资的手段。

税收政策对企业的利润率和国际竞争力有直接影响。

一些国家通过降低税率和提供税收优惠等措施来吸引外国投资和增加跨国公司的利润。

同时,国际税收竞争也可能导致税基侵蚀和利润转移等问题。

综上所述,国际税收的分析体系包括国际税收法律框架、双重税收协定、避税与反避税、税收合作与信息交换,以及税收政策与竞争力等方面。

国际税收关系概述国际税收关系是国际经济关系中一个重要的组成部分,尤其是自19世纪末至20世纪初开始,随着国际经济交往的不断发展,资本的国际性流动、劳务的提供及科学技术和交流等,都会引起各种投资所得和营业所得的实现越来越多地超越国家的范围。

由于国家之间税收关系的存在,而且超越了原来意义的税收分配范围,所以引起了许多国家之间的税收权益的协调问题。

而各个国家所选择的税收管辖权又不尽相同,导致这种关系更为复杂。

下面对国际税收关系的分析,重点是国家与国家之间税收分配关系的处理;及各国政府与跨国纳税人关系的处理。

一、国际税收是超越国家范畴的分配关系国际税收与税收是既有联系,又有区别的两个范畴。

国际税收首先是作为税收来存在的,具有税收的一般特征。

但国际税收涉及的领域要广于税收,它所反映的是在经济交往过程中,国家与国家之间因行使各自的征税权力而发生的税收分配关系。

因此,国际税收本质是:两个以上的国家,在对跨国纳税人行使各自的征税权力的过程中,所发生的国家与国家之间的税收分配关系,它是一种超越国境的税收分配。

进一步分析,国际税收至少包括如下三层含义:第一,国际税收同税收一样,必须凭借政治权力来进行分配。

如果没有各国政府同它们各自管辖范围下纳税人所形成的征纳关系,那么也就无从产生国家之间的税收分配关系。

第二,国际税收以国际间的经济贸易交往为存在的前提。

如果不存在跨国纳税人,国际税收关系也就无从谈起。

因为一般意义上的纳税人,只承担一个国家的纳税义务,而只有跨国的纳税人同时承担几个国家纳税义务时,才可能引起几个国家之间的税收分配问题。

第三,国际税收同税收是有区别的两个范畴。

其根本区别在于国际税收只涉及国家之间的财权利益分配,而不涉及其他的的经济分配关系或社会关系。

二、国际税收关系的产生国际税收比税收的历史要短得多,它是国际经济交往发展到一定历史阶段的产物。

原始的关税是国际税收起源的典型形态,在货物进出国境时它承担了国家之间税收分配的功能。

税务师《税法一》知识点:国际税收协定

税务师《税法(一)》知识点:国际税收协定

2015年税务师备考已经开始,为了帮助参加2015年税务师考试的学员巩固知识,提高备考效果,精心为大家整理了税务师《税法(一)》相关知识点,希望对广大考生有所帮助。

税务师《税法(一)》知识点:国际税收协定

知识点——国际税收协定

(一)国际税收协定的概念

国际税收协定,是指两个或两个以上的主权国家或地区,为了协调相互之间的'税收分配关系,本着对等的原则,在有关税收事务方面通过谈判所签订的一种书面协议。

【提示】在国际税收实践活动中,缔结的国际税收协定绝大多数是双边税收协定。

(二)国际税收协定的基本内容

1.税收管辖权的问题

2.避免或消除国际重复征税的问题

3.避免税收歧视,实行税收无差别待遇

4.加强国际税收合作,防止国际避税和逃税

(三)对外签订的税收协定与国内税法的关系

1.税收协定具有高于国内税法的效力

2.税收协定不能干预有关国家自主制定或调整、修改税法

3.税收协定不能限制有关国家对跨国投资者提供更为优惠的税收待遇

说明:因考试政策、内容不断变化与调整,提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!。

第一章国际税收本质:国际税收问题作为开放经济条件下的种种税收现象,其背后隐含着的是国与国之间的税收关系。

这种国家之间的税收关系是国际税收的本质所在。

国家之间的税收关系主要表现在:1.国与国之间的税收分配关系(1)居住国与来源国之间(2)进口国与出口国之间(3)高税国与低税国之间2.国与国之间的税收协调关系(1)合作性协调(2)非合作性协调电子商务对其带来的新问题:(1)电子商务交易中客户所在国(所得来源国)是否应对国外销售商的经营所得征税(2)在电子商务交易中交易所得的性质和类别有时会难以确定,从而给在相关国家之间区分征税权带来一定困难(3)电子商务条件下纳税人的国际偷税和避税活动会更加隐蔽,从而要求国际社会尽快研究制止纳税人偷税和避税行为的办法国际税收的发展趋势:1.在商品课税领域,增值税和消费税的国际协调将逐步取代关税的国际协调成为商品课税国际协调的核心内容2.在所得课税领域,国与国之间的税收竞争将更为激烈,为了防止“财政降格”的情况发生,国际社会有必要对各国资本所得的课税制度进行协调3.随着地区性国际经济一体化的不断发展,区域性的国际税收协调将会有更为广阔的前景4.各国之间将加强税收征管方面的国际合作,共同对付跨国纳税人的国际避税和偷税行为5.随着电子商务的发展,国际税收领域将出现许多新的课题,亟待各国政府和国际社会加以研究解决第二章税收管辖权是一国政府在征税方面的主权,它表现在一国政府有权决定对哪些人征税、征哪些税以及征多少税等方面,一般遵循属地原则和属人原则所得税的管辖权类型:(1)地域管辖权,又称来源地管辖权,即一国要对来源于本国境内的所得行使征税权(2)居民管辖权,即一国要对本国税法中规定的居民(包括自然人和法人)取得的所得行使征税权(3)公民管辖权,即一国要对拥有本国国籍的公民所取得的所得行使征税权所得税的管辖权现状:既然税收管辖权属于国家主权,因而每个主权国家都有权根据自己的国情选择适合自己的税收管辖权类型。