Black-Scholes期权定价模型的数值求解-梅树立庞守林

- 格式:pptx

- 大小:1.30 MB

- 文档页数:132

Black-Scholes 期权定价模型我们在第五章用二叉树定价方法介绍了动态无套利均衡分析方法并引入了风险中性假设。

本章将通过介绍Black-Scholes 期权定价模型来深化这些概念。

在该模型中我们假设标的资产遵循几何布朗随机过程(这是一个特殊的马尔可夫过程)。

因此在讨论之前,我们必须作一些有关概念和数学知识的准备。

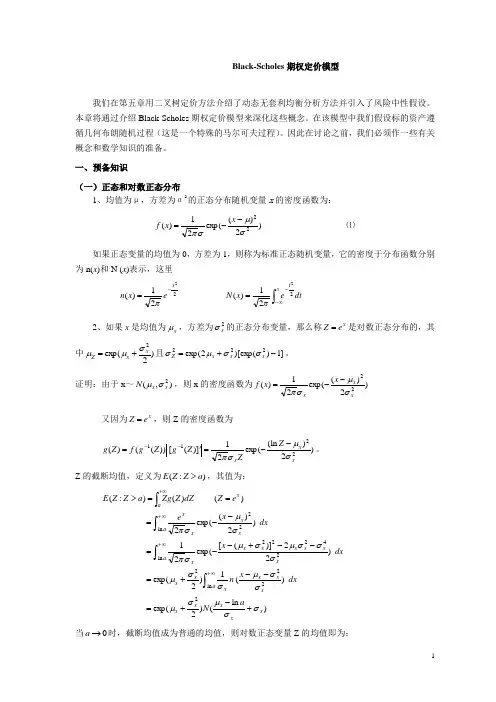

一、预备知识(一)正态和对数正态分布1、均值为μ,方差为σ2的正态分布随机变量x 的密度函数为:)2)(exp(21)(22σμσπ--=x x f ⑴ 如果正态变量的均值为0,方差为1,则称为标准正态随机变量,它的密度于分布函数分别为n(x )和N (x )表示,这里2221)(x ex n -=π dt e x N x t ⎰∞--=2221)(π2、如果x 是均值为x μ,方差为2x σ的正态分布变量,那么称x e Z =是对数正态分布的,其中)2exp(2xx Z σμμ+=且]1))[exp(2exp(222-+=x x x Z σσμσ。

证明:由于x ~),(2x x N σμ,则x 的密度函数为)2)(exp(21)(22xx xx x f σμσπ--=又因为x e Z =,则Z 的密度函数为 )2)(ln exp(21])([ ))(()(2211xx x Z ZZ g Z g f Z g σμσπ--='=--。

Z 的截断均值,定义为):(a Z Z E >,其值为:)ln ()2exp()(1)2exp( )22)]([exp(21)2)(exp(2 )( )():(2ln 222ln 24222ln 22x xx xx a xxx xxx axxx x x x xa xx x x x aaN dx x n dx x dx x e e Z dZ Z Zg a Z Z E σσμσμσσμσσμσσσμσμσπσμσπ+-+=--+=--+--=--===>⎰⎰⎰⎰∞+∞+∞++∞当0→a 时,截断均值成为普通的均值,则对数正态变量Z 的均值即为:)2exp(2xx Z σμμ+= (2)其中)()(x N x n 和分别表示为标准正态分布的密度和分布函数。

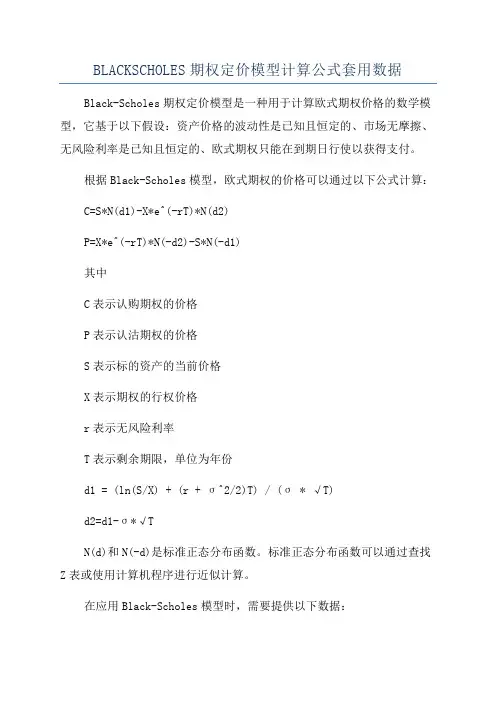

BLACKSCHOLES期权定价模型计算公式套用数据Black-Scholes期权定价模型是一种用于计算欧式期权价格的数学模型,它基于以下假设:资产价格的波动性是已知且恒定的、市场无摩擦、无风险利率是已知且恒定的、欧式期权只能在到期日行使以获得支付。

根据Black-Scholes模型,欧式期权的价格可以通过以下公式计算:C=S*N(d1)-X*e^(-rT)*N(d2)P=X*e^(-rT)*N(-d2)-S*N(-d1)其中C表示认购期权的价格P表示认沽期权的价格S表示标的资产的当前价格X表示期权的行权价格r表示无风险利率T表示剩余期限,单位为年份d1 = (ln(S/X) + (r + σ^2/2)T) / (σ * √T)d2=d1-σ*√TN(d)和N(-d)是标准正态分布函数。

标准正态分布函数可以通过查找Z表或使用计算机程序进行近似计算。

在应用Black-Scholes模型时,需要提供以下数据:1.标的资产的当前价格(S)2.期权的行权价格(X)3.无风险利率(r)4.剩余期限(T)(以年为单位)5.标的资产的波动率(σ)下面举一个实例来说明如何使用Black-Scholes模型计算期权价格。

假设只股票的当前价格为100美元,期权的行权价格为105美元,无风险利率为5%,剩余期限为6个月(0.5年),股票的波动率为20%。

首先,根据给定的数据,计算d1和d2:d1 = (ln(100/105) + (0.05 + 0.2^2/2) * 0.5) / (0.2 * √0.5) d2=d1-0.2*√0.5然后,使用标准正态分布函数计算N(d1)、N(d2)、N(-d1)和N(-d2)的值。

假设N(d1)=0.6、N(d2)=0.5、N(-d1)=0.4和N(-d2)=0.3接下来,根据公式可计算出认购期权和认沽期权的价格:C=100*0.6-105*e^(-0.05*0.5)*0.5=7.16美元P=105*e^(-0.05*0.5)*0.3-100*0.4=3.84美元因此,在给定的条件下,该认购期权的价格为7.16美元,认沽期权的价格为3.84美元。

毕业论文欧式期权定价理论及其数值计算方法摘 要随着全球金融市场的迅猛发展,期权也越来越受到很多人的关注,有必要对期权进行更加深入的研究。

前人已经对欧式期权定价进行了很深入的研究,在1973年Fischer Black 和Myron Scholes 建立了看涨期权定价公式并因此获得诺贝尔学奖。

本文对欧式期权的定价的讨论主要在其定价模型和数值计算方法两个方面,探讨其理论知识和进行实例分析,并得出简单的结论。

本文将从以下六个方面讨论。

第一:介绍问题的背景和意义,先前的研究成果以及本文框架;第二:讨论期权的基础知识,了解期权损益和定价界限;第三:研究二项式模型,由浅入深的分别给出股价运动一期、二期和多期的欧式期权定价公式;第四:研究Black-Scholes 模型,通过求解Black-Scholes 方程得到Black-Scholes 公式()12(,)()()r T t C S t SN d Xe N d --=-,并探讨Black-Scholes 模型和二项式模型的联系,即得到波动率σ,就可以求出与之相匹配的二项式模型中的u ,d 和q ;关键词 欧式期权定价 二项式模型 Black-Scholes 模型 有限差分 二叉树图目 录毕 业 论 文 (1)1 前言 (1)1.1 选题的背景和意义 ............................................................................................................ 1 期权交易的出现已达几个世纪之久。

在17世纪30年代的“荷兰郁金香热”时期,郁金香的一些品种堪称欧洲最为昂贵的稀世花卉。

1635年,那些珍贵品种的郁金香球茎供不应求,加上投机炒作,致使价格飞涨20倍,成为最早有记载的泡沫经济。

同时,这股投机狂潮却开启了期权交易的大门。

郁金香交易商向种植者收取一笔费用,授予种植者按约定最低价格向该交易商出售郁金香球茎的权利。

第三节Black-Scholes期权定价模型一与期权定价有关的根本假设:〔一〕.关于金融市场的根本假设市场无摩擦的假设在于简化金融资产定价的分析过程,其主要理由有以下两点:第一,对于大的金融机构来说,这一假设是一个较好的近似,因为他们的交易本钱很低,他们在保证金要求和卖空方面受的约束很少,他们能够以买卖差的中间价进行交易等.由于金融机构是市场价格的制定者,所以从描述性角度出发,上述假设是一个较为现实的假设.第二,对于小的市场参与者来说,他们首先需要了解的是无摩擦条件下金融市场将如何运作.在此根底上,才能对复杂场合下的市场规律进行进一步深入分析.因此,从标准性角度出发,上述假设也是绝对必要的. 假设二:市场参与者不承当对家风险.这就是说,对于市场参与者所涉及的任何一个金融合同交易,合同对家不存在违约的可能.假设三:市场是完全竞争的这就是说,金融市场上任何一位参与者都是价格的承受者,而不是价格的制定者.此假设被现代财务金融学普遍采纳,相当于一条标准的公理.任何参与者都可以根据自己的愿望买入和卖出任何数量的证券,而不至于影响该证券的市场价格.显然市场规模越大,竞争性市场假设就越接近于现实.假设四:市场参与者厌恶风险,而且希望财富越多越好.假设五:市场不存在套利时机.如果市场上存在套利的时机,价格会迅速准确的进行调整,使得这种套利时机很快消失.〔二〕.关于股利的假设股利是影响期权价值的一个重要因素.不过,在研究期权定价问题时,股利是一个广义概念.首先,这一概念包含了通常意义上的股利,即发行标的股票公司向其股东定期支付的现金股利,我们称之为离散股利对于标的资产为股票的合同其大小一般用D 表示.一般来说,离散股利的支付发生在期权有效期内某些特定的时刻,它们往往是可以预先知道的.例如,公司将在每个季度末或每隔半年发放一定的股利.另一方面,对于标的资产为货币,股票指数,期货等的非股票期权来讲,所谓的的股利是指标的资产所有者在一段时间内,按一定的收益率所得到的报酬,如利息收入,因此它是一种连续的支付,我们称之为连续股利,其大小通常用股利支付率二 模型假设与概述〔一〕模型假设Black 和Scholes 在推导B-S 模型时做了以下假设:(1)无风险利率r ,且为一个常数,不随时间变化.(2)标的资产为股票,其价格t s 的变化为一几何布朗运动,即t t t t ds s dt s dz μσ=+或者说, t s 服从正态分布21/20exp{(0.5)},0t t s s t t e t T μσσ=-+<<……… 由(18)式容易得到 其中t e 为标准正态分布N(0,1),且不同时刻的t e 相互独立.(3)标的股票不支付股利.(4)期权为欧式期权(5)对于股票市场,期权市场和资金借贷市场来说,不存在交易费用,且没有印花税.(6)投资者可以自由借入或贷出资金,借入利率与贷出的利率相等,均为无风险利率.而且,所有证券交易可以无限制细分,即投资者可以购置任意数量的标的股票.(7)对卖空没有任何限制(如不设保证金),卖空所得资金可由投资者自由使用.〔二〕模型的概述在上述假设下,假设记t s 为定价日标的股票的价格,X 为看涨期权合同的执行价格,r 是按连续复利计算的无风险利率,T 为到期日,t 为当前定价日,T t -是定价日距到期日的时间(单位为年),σ是标的股票价格的波动率,那么可得到B-S 模型如下:(1) 在定价日t (t T <),欧式看涨期权的价值t c 为()12()()r T t t t c s N d Xe N d --=- (22)式中:21/21[ln(/)(/2)()]/[()]t d s X r T t T t σσ=++-- (23)1/221()d d T t σ=-- (24)而()N x 是标准正态变量的累积分布函数,即()N x {}p X x =<其中X 服从(0,1)N .(2) 由看涨期权-看跌期权平价公式:()r T t t t t p c s Xe --=-+,且注意到()N x 的性质()N x +()N x -1=,欧式看跌期权在定价日t 的价值t p 为t p ()12()()r T t t s N d Xe N d --=--+- (25)三 模型的推导与推广〔一〕 Black 和Scholes 的推导假设期权当前时刻的价值为t F ,显然t F 是标的股票当前市场价格t s 的函数. Black 和Scholes 首先构造了如下套期组合:即在当前t 时刻,以t s 买入标的股票/t t F s ∂∂股,同时以t F 卖空一份期权.显然,该组合的构造本钱(/)t t t t t A F s s F =∂∂-.当时间变化一个微小区间t (即从t 到t t +),/t t F s ∂∂可近似看成是一个常数,那么该组合价值t A 的变动t dA 为:t t t tF dA ds dF s ∂=-∂…………………………(26) 注意到,由B-S 模型的假设t t t t ds s dt s dz μσ=+又由伊藤引理(11)式,期权价值t F 作为t s 的函数,应满足以下公式2222(0.5)t t t t t t t t t t t tF F F F dF s s dt s dz t s s s μσσ∂∂∂∂=+++∂∂∂∂ 将上述两式代入(26)式得2222[0.5]t t t t tF F dA s dt t s σ∂∂=-+∂∂………………………(27) 在(27)式中随机项t dz 已经不存在,这说明在[,]t t t +这段时间上,该套期组合价值的变动是确定的,不存在风险.因此,根据无套利定价原那么,不考虑交易本钱等因素,在该时间段组合的收益应当是无风险利率r ,即()t t t t t tF dA rA dt r s F dt s ∂==-∂…………………(28) 将(27),(28)结合化简得:22220.5t t t t t t t tF F F rs s rF t s s σ∂∂∂++=∂∂∂………………(29) 此式就是著名的B-S 微分方程,它构成的包括期权在内的任何一种衍生工定价模型的根底.这就是说,B-S 方程可以用于任何一种衍生工具的定价,只要该衍生工具的标的资产价格变化服从几何布朗运动.对于不同类型的衍生工具来说,其价值t F 有不同的边界条件.给定这些特定的边界条件,就可以通过求解上述偏微分方程,得到该衍生工具的定价模型.对于欧式看涨期权来说,其价值t F t c =在到期日T 的边界条件为: max(0,)T T T F c s X ==-而对于欧式看跌期权来说,其价值max(0,)T T T F p X s ==-根据上述边界条件,Black 和Scholes 得到了B-S 方程的解,它们就是B-S 期权定价模型。

期权定价模型【学习目标】本章是期权部分的重点内容之一。

本章要紧介绍了闻名的Black-Scholes期权定价模型和由J. Cox、S. Ross和M. Rubinstein三人提出的二叉树模型,并对其经济明白得和应用进行了进一步的讲解。

学习完本章,读者应能把握Black-Scholes期权定价公式及其差不多运用,把握运用二叉树模型为期权进行定价的差不多方法。

自从期权交易产生以来,专门是股票期权交易产生以来,学者们即一直致力于对期权定价问题的探讨。

1973年,美国芝加哥大学教授Fischer Black和Myron Scholes发表《期权定价与公司负债》1一文,提出了闻名的Black-Scholes期权定价模型,在学术界和实务界引起强烈的反响,Scholes并由此获得1997年的诺贝尔经济学奖。

在他们之后,其他各种期权定价模型也纷纷被提出,其中最闻名的是1979年由J. Cox、S. Ross和M. Rubinstein三人提出的二叉树模型。

在本章中,我们将介绍以上这两个期权定价模型,并对其进行相应的分析和探讨2。

1Black, F., and Scholes (1973) “The Pricing of Options and Corporate Liabilities”, Journal of Political Economy, 81( May-June), p. 637-6592从本书难度的设定动身,本章只介绍期权定价模型的差不多内容及其明白得,而不具体推导模型,更深入的内容可参见郑振龙. 金融工程. 北京: 高等教育出版社, 2003. 第六章第一节 Black-Scholes 期权定价模型一、Black-Scholes 期权定价模型的假设条件Black-Scholes 期权定价模型的七个假设条件如下:1. 期权标的资产为一风险资产(Black-Scholes 期权定价模型中为股票),当前时刻市场价格为S 。