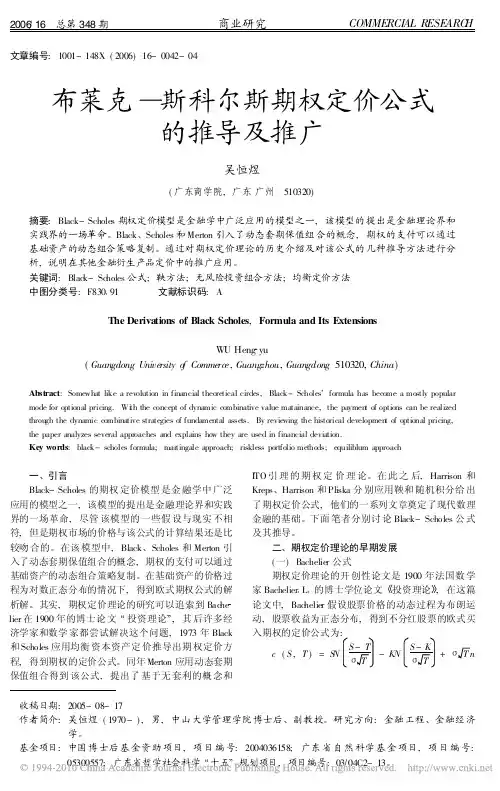

B-S期权定价模型的推导过程

- 格式:doc

- 大小:69.00 KB

- 文档页数:4

B-S期权定价模型(以下简称B-S模型)及其假设条件(一)B-S模型有7个重要的假设1、股票价格行为服从对数正态分布模式;2、在期权有效期内,无风险利率和金融资产收益变量是恒定的;3、市场无摩擦,即不存在税收和交易成本,所有证券完全可分割;4、金融资产在期权有效期内无红利及其它所得(该假设后被放弃);5、该期权是欧式期权,即在期权到期前不可实施。

6、不存在无风险套利机会;7、证券交易是持续的;8、投资者能够以无风险利率借贷。

(二)荣获诺贝尔经济学奖的B-S定价公式[1]C = S * N(d1) − Le− rT N(d2)其中:C—期权初始合理价格L—期权交割价格S—所交易金融资产现价T—期权有效期r—连续复利计无风险利率Hσ2—年度化方差N()—正态分布变量的累积概率分布函数,在此应当说明两点:第一,该模型中无风险利率必须是连续复利形式。

一个简单的或不连续的无风险利率(设为r0)一般是一年复利一次,而r要求利率连续复利。

r0必须转化为r方能代入上式计算。

两者换算关系为:r = ln(1 + r0)或r0=Er-1。

例如r0=0.06,则r=ln(1+0.06)=0.0583,即100以5.83%的连续复利投资第二年将获106,该结果与直接用r0=0.06计算的答案一致。

第二,期权有效期T的相对数表示,即期权有效天数与一年365天的比值。

如果期权有效期为100天,则。

B-S定价模型的推导与运用[1](一)B-S模型的推导B-S模型的推导是由看涨期权入手的,对于一项看涨期权,其到期的期值是:E[G] = E[max(St− L,O)]其中,E[G]—看涨期权到期期望值St—到期所交易金融资产的市场价值L—期权交割(实施)价到期有两种可能情况:1、如果St > L,则期权实施以进帐(In-the-money)生效,且max(S t− L,O) = S t− L2、如果St < L,则期权所有人放弃购买权力,期权以出帐(Out-of-the-money)失效,且有:max(St− L,O) = 0从而:其中:P:(St > L)的概率E[S t | S t > L]:既定(S t > L)下S t的期望值将E[G]按有效期无风险连续复利rT贴现,得期权初始合理价格:C = Pe− rT(E[S t | S t > L] − L)这样期权定价转化为确定P和E[S t | S t > L]。

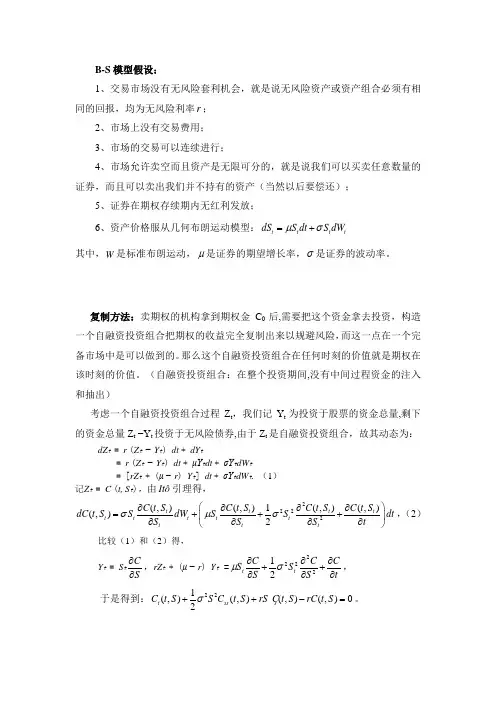

B-S 模型专门用来解决期权或权证这类衍生品的定价问题。

模型的假设条件主要有:

(1)资产价格的运动可以用对数正态分布描述;

(2)资产收益率的变化属于正态分布;

(3)模型使用的无风险利率在相应投资期内为常数;

(4)市场没有摩擦,无需支付税收或交易成本;

(5)期权为欧式期权,除非在到期日才能执行;

(6)投资者在市场中不能进行无风险套利;

(7)市场允许投资者根据个人选择进行卖空。

从这些假设出发,B-S 模型推导出期权价格是股票价格、股价波动率、无风险利率、期权执行价格和距到期曰剩余时间这五个变量的函数,并得出适用于无收益资产欧式看涨期权的一个微分方程:

rf S

f S S f rS t f =∂∂+∂∂+∂∂222221σ (3-3)

f:期权价格;S:当前时刻股票价格;r 无风险利率;t:当前时刻

求解该微分方程,即可得到在无收益条件下买入期权的定价公式: (3-

4)

c:期权理论价格;X:期权执行价格;T:到期时刻

其中,服从标准正态分布的d 1、d 2的数值由下列公式确定,公式中字母含义与上文一致。

t T d t

T t T r X S d t T t T r X S d --=---+=--++=

σσσσσ12221))(2/()/ln())(2/()/ln( (3-5)

)()(2)(1d N Xe d SN c t T r ---=。

B-S模型在资产评估中的应用主讲老师赵强一、Black-Scholes模型介绍(一)Black-Scholes模型介绍Black-Scholes模型是Fisher Black和Myron Scholes首先提出了一种估算期权价值的方法:Black-Scholes模型(即:B-S模型)。

除此之外,期权价值还可以采用以下方法估算:(1)二项式定价模型方法;(2)风险中性定价方法。

期权定价存在多种方法中,B-S模型最为常用。

(二)B-S模型的适用前提B-S模型是建立在以下假设基础上的:(1)股票价格是一个随机变量服从对数正态分布;(2)在期权有效期内,无风险利率是恒定的;(3)市场无摩擦,即不存在税收和交易成本,所有证券完全可分割;(4)该期权是欧式期权,即在期权到期前不可实施;(5)不存在无风险套利机会;(6)证券交易是持续的;(7)投资者能够以无风险利率借贷。

设:μ为股票每年投资回报率期望值;σ为股票价格的年波动率。

在t时刻股票价格为S,则在t+dt时刻股票的价格应该为S+μS,如果用微分方程描述就是:上述推导过程说明,股票价格与时间之间的关系服从指数函数的关系。

进一步推导,可以得出结论:即:Ln(S T)-Ln(S0)=Ln(S T/S0)~N((μ-σ2/2)T,σ2T)。

其中:S0:股票初始价格;T:是初始时间距目前阶段的时间。

进一步:Ln(S T)~N(Ln(S0)+(μ-σ2/2)T,σ2T)如果设S T是股票在T时刻的价值,则看涨期权的价值应该可以用下列函数表述:如果S T是一个随机变量,满足S T≥X的概率为P,则满足S T<X的概率就是1-P,这样投资者获利的数学期望值就是:E(S T)=(S T-X)×P+0×(1-P)这就是看涨期权C的价值估算。

对于看跌期权P:如果满足S T<X的概率为P,则满足S T≥X的概率就是1-P,这样投资者获利的数学期望值就是:E(S T)=(X-S T)×P+0×(1-P)这就是看跌期权P的价值估算。

BS公式即Black-Scholes公式,是一种用于计算欧式期权价格的数学模型。

它的原理基于一系列金融理论和数学知识,包括概率论、随机过程、微分方程等。

BS公式假设股票价格服从几何布朗运动,即股票价格的变动是一个连续的随机过程,其未来的变化受到当前价格和无风险利率的影响。

通过这个假设,BS公式推导出了一个偏微分方程,描述了股票价格和期权价格之间的关系。

然后,BS公式通过求解这个偏微分方程,得出欧式期权的价格。

它考虑了期权的到期时间、行权价格、无风险利率、标的资产的波动率和连续红利率等因素。

总体来说,BS公式是一种基于概率论和随机过程的数学模型,用于计算欧式期权的价格。

它的原理是通过建立股票价格和期权价格之间的数学关系,来预测期权的价值。

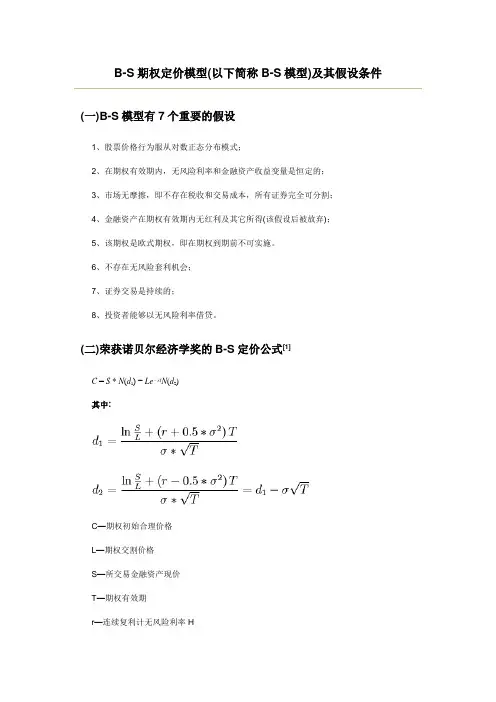

B-S期权定价模型(以下简称B-S模型)及其假设条件

(一)B-S模型有7个重要的假设

1、股票价格行为服从对数正态分布模式;

2、在期权有效期内,无风险利率和金融资产收益变量是恒定的;

3、市场无摩擦,即不存在税收和交易成本,所有证券完全可分割;

4、金融资产在期权有效期内无红利及其它所得(该假设后被放弃);

5、该期权是欧式期权,即在期权到期前不可实施。

6、不存在无风险套利机会;

7、证券交易是持续的;

8、投资者能够以无风险利率借贷。

(二)荣获诺贝尔经济学奖的B-S定价公式[1]

C = S * N(d

1) − Le− rT N(d2)

其中:

C—期权初始合理价格

L—期权交割价格

S—所交易金融资产现价

T—期权有效期

r—连续复利计无风险利率H

σ2—年度化方差

N()—正态分布变量的累积概率分布函数,在此应当说明两点:

第一,该模型中无风险利率必须是连续复利形式。

一个简单的或不连续的无风险利率(设为r0)一般是一年复利一次,而r要求利率连续复利。

r0必须转化为r方能代入上式计算。

两者换算关系为:r = ln(1 + r

0)或r0=Er-1。

例如r0=0.06,则r=ln(1+0.06)=0.0583,即100以5.83%的连续复利投资第二年将获106,该结果与直接用r0=0.06计算的答案一致。

第二,期权有效期T的相对数表示,即期权有效天数与一年365天的比值。

如果期权有效期为100天,则。

B-S定价模型的推导与运用[1]

(一)B-S模型的推导B-S模型的推导是由看涨期权入手的,对于一项看涨期权,其到期的期值是:

E[G] = E[max(S

t− L,O)]

其中,E[G]—看涨期权到期期望值

S

t—到期所交易金融资产的市场价值

L—期权交割(实施)价

到期有两种可能情况:

1、如果S

t > L,则期权实施以进帐(In-the-money)生效,且max(S t− L,O) = S t− L

2、如果S

t < L,则期权所有人放弃购买权力,期权以出帐(Out-of-the-money)失效,且有:

max(S

t− L,O) = 0

从而:

其中:P:(S

t > L)的概率E[S t | S t > L]:既定(S t > L)下S t的期望值将E[G]按有效期无风险连续复利rT贴现,得期权初始合理价格:

C = Pe− rT(E[S t | S t > L] − L)这样期权定价转化为确定P和E[S t | S t > L]。

首先,对收益进行定义。

与利率一致,收益为金融资产期权交割日市场价格(S

t)与现价(S)比

值的对数值,即收益= lnS

t / S = ln(S t / L)。

由假设1收益服从对数正态分布,即ln(S t / L)~

,所以E[lN(S

t / S] = μt,S t / S~可以证明,相对价格期望值大于eμt,为:E[S t / S] = eμt+ σ2T2 = e rT从而,μt = T(r− σ2),且有σt= σT

其次,求(S

t > L)的概率P,也即求收益大于(LS)的概率。

已知正态分布有性质:Pr06[ξ > x] = 1 − N(x− μσ)其中:

ζ:正态分布随机变量

x:关键值

μ-ζ的期望值

σ-ζ的标准差

所以:P = Pr06[S

t > 1] = Pr06[lnS t / s] > lnLS = :LN− lnLS− (r− σ2)TσTnc4由对称性:1 − N(d) = N( − d)P = NlnSL + (r− σ2)TσTarS。

第三,求既定S

t > L下S t的期望值。

因为E[S t | S t > L]处于正态分布的L到∞范围,所以,E[S t | S t] > = Se rT N(d1)N(d2)

其中:

最后,将P、E[S

t | S t] > L]代入(C = Pe− rT(E[S t | S t > L] − L))式整理得B-S定价模型:C = SN(d1) − Le− rT N(d2)

(二)看跌期权定价公式的推导

B-S模型是看涨期权的定价公式,根据售出—购进平价理论(Put-callparity)可以推导出有效期权的定价模型,由售出—购进平价理论,购买某股票和该股票看跌期权的组合与购买该股票同等条件下的看涨期权和以期权交割价为面值的无风险折扣发行债券具有同等价值,以公式表示为:

S + P

e(S,T,L) = C e(S,T,L) + L(1 + r) − T

移项得:

P

e(S,T,L) = C e(S,T,L) + L(1 + r) − T− S,

将B-S模型代入整理得:

此即为看跌期权初始价格定价模型。

(三)B-S模型应用实例

假设市场上某股票现价S为164,无风险连续复利利率γ是0.0521,市场方差σ2为0.0841,那么实施价格L是165,有效期T为0.0959的期权初始合理价格计算步骤如下:

①求d

1:

=0.0328

②求d

2:

③查标准正态分布函数表,得:N(0.03)=0.5120N(-0.06)=0.4761

④求C:

C=164×0.5120-165×e-0.0521×0.0959×0.4761=5.803

因此理论上该期权的合理价格是5.803。

如果该期权市场实际价格是5.75,那么这意味着该期权有所低估。

在没有交易成本的条件下,购买该看涨期权有利可图。