事件研究法——CAR得四种计算方法 PPT

- 格式:ppt

- 大小:307.00 KB

- 文档页数:13

事件研究法的计算步骤1.定义事件期考察并购事件对上市公司股票价格影响的首要工作是确立一个事件期。

事件期包括:事前估计期与事后观察期。

事前估计期,又称清洁期,其作用在于估计正常收益率,本文所选用的清洁期为[-30,-10],即公告前的前30 到前10 个交易日,共20 个交易日;事后观察期,又称时间窗,用于研究事件发生后股价的异常变化,探讨并购重组绩效的变化,确定事件窗的目的是为了获得并购重组事件对股票价格的全部影响.事件窗的长短可以根据研究需要自行设定,就短期绩效研究般为[-10, 10]。

本文事件研究选择的事件窗是[-1 5. 15]. 即从事件宣布日起的前15后15 个交易日,共31 个交易日 .2.计算事件期[-30,-10]内的样本公司股票价格和市场指数{沪、深指数)日收益率rm,t 和ri,t(百分比收益率).rm,t= (Pm,t– Pm,t-1)/Pm,t-1ri,t= (Pi,t– Pi,t-1)/Pi,t-1在本文计算中将百分比收益率转换股票连续复利收益率和市场指数连续复利收益率.R m,t = In (rm,t+1)R i,t = In (ri,t+1)3.计算预期正常收益率建立在假设资本资产定价模型(CAPM) 成立的情况下,根据证券资本资产定价理论模型来计算正常收益率.选择并购事件公告宣布H 前段期间为事前估计期,以该期数据为样本,以市场指数收益率为解释变量,以个股收益率为被解释变量,进行回归得R i,t =αi+ βiRm,i+ εi,t其中Ri,t Rm,i分别为个股和市场指数的日收益率,且是股票的收益率对市场指数收益率的回归系数,εi,t 代表回归残差.回归后得到的αi,βi,如果αi,βi,在估计期内保持稳定,则可算出预期正常收益率为:R i,t =αi+ βiRm,i4.计算每只股票在[-15,15]内每日超常收益率(AR)。

股票i在第t日的超长收益率为:ARi,t = Ri,t– Rm,t5.计算所有股票在[-15,15]内每日的超常平均收益率(Average AgnominalReturn). 就是计算所有股票超常收益率的算术平均值.所有股票在第t 日的平均收益率为:6.计算累积平均超常收益率CARt( CumulativeAverage Retum) 计算所有并购重组公司股票在[-15,15] 内每日的累积超额收益率,第t 日的CAR 为:7.检验假设为了检验以上结果是否由股价随机波动引起的,对结果要作显著性统计验.即检验CAR 与0 是否有显著差异. 本文对,是否显著区别于0进行统计检验。

事件研究法的计算步骤1.定义事件期考察并购事件对上市公司股票价格影响的首要工作是确立一个事件期。

事件期包括:事前估计期与事后观察期。

事前估计期,又称清洁期,其作用在于估计正常收益率,本文所选用的清洁期为[-30,-10],即公告前的前30 到前10 个交易日,共20 个交易日;事后观察期,又称时间窗,用于研究事件发生后股价的异常变化,探讨并购重组绩效的变化,确定事件窗的目的是为了获得并购重组事件对股票价格的全部影响.事件窗的长短可以根据研究需要自行设定,就短期绩效研究般为[-10, 10]。

本文事件研究选择的事件窗是[-1 5. 15]. 即从事件宣布日起的前15后15 个交易日,共31 个交易日 .2.计算事件期[-30,-10]内的样本公司股票价格和市场指数{沪、深指数)日收益率rm,t 和ri,t(百分比收益率).rm,t= (Pm,t– Pm,t-1)/Pm,t-1ri,t= (Pi,t– Pi,t-1)/Pi,t-1在本文计算中将百分比收益率转换股票连续复利收益率和市场指数连续复利收益率.R m,t = In (rm,t+1)R i,t = In (ri,t+1)3.计算预期正常收益率建立在假设资本资产定价模型(CAPM) 成立的情况下,根据证券资本资产定价理论模型来计算正常收益率.选择并购事件公告宣布H 前段期间为事前估计期,以该期数据为样本,以市场指数收益率为解释变量,以个股收益率为被解释变量,进行回归得R i,t =αi+ βiRm,i+ εi,t其中Ri,t Rm,i分别为个股和市场指数的日收益率,且是股票的收益率对市场指数收益率的回归系数,εi,t 代表回归残差.回归后得到的αi,βi,如果αi,βi,在估计期内保持稳定,则可算出预期正常收益率为:R i,t =αi+ βiRm,i4.计算每只股票在[-15,15]内每日超常收益率(AR)。

股票i在第t日的超长收益率为:ARi,t = Ri,t– Rm,t5.计算所有股票在[-15,15]内每日的超常平均收益率(Average AgnominalReturn). 就是计算所有股票超常收益率的算术平均值.所有股票在第t 日的平均收益率为:6.计算累积平均超常收益率CARt( CumulativeAverage Retum) 计算所有并购重组公司股票在[-15,15] 内每日的累积超额收益率,第t 日的CAR 为:7.检验假设为了检验以上结果是否由股价随机波动引起的,对结果要作显著性统计验.即检验CAR 与0 是否有显著差异. 本文对,是否显著区别于0进行统计检验。

事件研究法研究步骤①定义事件、事件日事件研究的第一步是明确所研究的具体事件(event)。

例如,并购事件研究首先要明确“并购”的定义。

并购包括兼并(merger or statutory merger,或称吸收合并)、合并(consolidation,新设合并)和收购(acquisition),还可以包括其他一些获取公司控制权的方式,如代理权争夺。

每一种并购类型还可根据不同标准进行细分。

你想研究哪一种口径的“并购”?光确定了“并购”的口径还不够,任何一次并购都是由一系列具体事件构成的一个过程,因此,并购事件研究还要确定研究的是哪一次具体事件及其日期。

例如,是并购的首次宣布日、股东大会批准日,还是并购完成之日。

事件(event day)的定义对事件研究的成败有时是决定性的。

许多学者(如Brown and Warner,1980,1985;Jensen and Ruback,1983)强调了正确识别事件日的重要性。

在美国早期的并购事件研究中(如Mandelker,1974; Ellert,1976;Langetieg, 1978), 多采用并购生效日(目标公司股东最终批准日)作为事件日,结果未能发现预期的显著报酬①。

后来的研究改用并购计划宣布日,结果大不一样。

一般来说,我们以并购计划的首次宣布日为事件日。

②确定收益率间隔区间和事件窗口股价收益率的间隔区间(sampling interval)意味着采用日收益率、周收益率还是月收益率作为股价波动的计量标准。

这与事件窗口的长短有关。

采用日收益率能够精确地观察到事件对每一日影响力的大小。

如果事件窗口较短,例如两三个月,那么最好采用日收益率(如果时间窗口太短,甚至不可能采用周或月收益率)。

此外,从统计检验的功效(power)看,间隔越短,检验功效越高。

但是,考虑到收益率逐期累加(CAR法)可能带来的误差,股价波动较大的长窗口事件研究或许采用周收益率或月收益率更为合适。

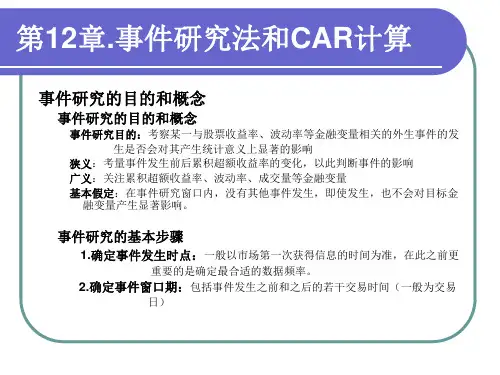

事件研究法(event study)是一种经济学和金融学领域常用的研究方法,用于评估特定事件对资产价格或市场绩效的影响。

这种方法通常通过分析事件前后的股票收益率变动来研究事件的冲击和市场反应。

在事件研究法中,最常用的公式是市场调整模型(market model)。

市场调整模型描述了资产价格的预期收益与市场整体表现之间的关系。

常见的市场调整模型如下:Rit = αi + βiRmt + εit其中,Rit代表资产i在t时刻的收益率,Rmt代表市场整体的收益率,αi代表资产i的超额收益率,βi代表资产i的系统风险系数,εit表示误差项。

通过事件研究法,可以计算出特定事件前后的累积平均超额收益率(CAR)或累积平均累积超额收益率(CAAR),以评估事件对资产价格的影响。

以下是一个事件研究法的案例:假设某公司宣布并购了另一家公司,研究者想要了解该事件对该公司股票价格的影响。

研究者可以选择一个适当的事件窗口,比如选择在事件公告前后的5个交易日内进行分析。

1. 收集数据:收集并整理事件公告日期、股票价格、市场整体收益率等数据。

2. 计算超额收益率:计算公司股票的超额收益率,即实际收益率减去市场整体收益率。

3. 估计市场调整模型:通过回归分析计算出每只股票的系统风险系数(βi)和超额收益率(αi)。

4. 计算累积平均超额收益率(CAR)或累积平均累积超额收益率(CAAR):根据事件窗口内的超额收益率计算CAR或CAAR。

5. 统计检验:通过统计方法检验CAR或CAAR是否显著不等于零,从而验证事件对股票价格的影响是否显著。

通过事件研究法的案例分析,研究者可以评估该并购事件对该公司股票价格的影响,并进一步理解市场对该事件的反应。

事件研究法的计算步骤1.定义事件期考察并购事件对上市公司股票价格影响的首要工作是确立一个事件期。

事件期包括:事前估计期与事后观察期。

事前估计期,又称清洁期,其作用在于估计正常收益率,本文所选用的清洁期为[-30,-10],即公告前的前30 到前10 个交易日,共20 个交易日;事后观察期,又称时间窗,用于研究事件发生后股价的异常变化,探讨并购重组绩效的变化,确定事件窗的目的是为了获得并购重组事件对股票价格的全部影响.事件窗的长短可以根据研究需要自行设定,就短期绩效研究般为[-10, 10]。

本文事件研究选择的事件窗是[-1 5. 15]. 即从事件宣布日起的前15后15 个交易日,共31 个交易日 .2.计算事件期[-30,-10]内的样本公司股票价格和市场指数{沪、深指数)日收益率rm,t 和ri,t(百分比收益率).rm,t= (Pm,t– Pm,t-1)/Pm,t-1ri,t= (Pi,t– Pi,t-1)/Pi,t-1在本文计算中将百分比收益率转换股票连续复利收益率和市场指数连续复利收益率.R m,t = In (rm,t+1)R i,t = In (ri,t+1)3.计算预期正常收益率建立在假设资本资产定价模型(CAPM) 成立的情况下,根据证券资本资产定价理论模型来计算正常收益率.选择并购事件公告宣布H 前段期间为事前估计期,以该期数据为样本,以市场指数收益率为解释变量,以个股收益率为被解释变量,进行回归得R i,t =αi+ βiRm,i+ εi,t其中Ri,t Rm,i分别为个股和市场指数的日收益率,且是股票的收益率对市场指数收益率的回归系数,εi,t 代表回归残差.回归后得到的αi,βi,如果αi,βi,在估计期内保持稳定,则可算出预期正常收益率为:R i,t =αi+ βiRm,i4.计算每只股票在[-15,15]内每日超常收益率(AR)。

股票i在第t日的超长收益率为:ARi,t = Ri,t– Rm,t5.计算所有股票在[-15,15]内每日的超常平均收益率(Average AgnominalReturn). 就是计算所有股票超常收益率的算术平均值.所有股票在第t 日的平均收益率为:6.计算累积平均超常收益率CARt( CumulativeAverage Retum) 计算所有并购重组公司股票在[-15,15] 内每日的累积超额收益率,第t 日的CAR 为:7.检验假设为了检验以上结果是否由股价随机波动引起的,对结果要作显著性统计验.即检验CAR 与0 是否有显著差异. 本文对错误!未找到引用源。