事件研究法——CAR的四种计算方法 ppt课件

- 格式:ppt

- 大小:400.50 KB

- 文档页数:12

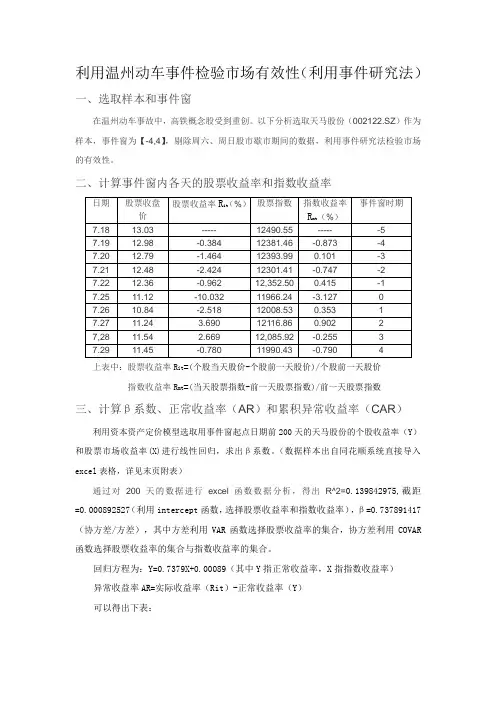

CAR 的度量(1)定义事件日。

要衡量一个“事件”对股价是否产生影响,首先需要确定事件发生的日期——事件日。

事件日是指市场接收到该事件即将发生或可能发生的时间点,该时间点可能不同于该事件实际上发生的时间点,通常以事件首次对外宣告的时期为准,本文的事件日即为海外并购公告日,并定义事件日(公告日)为0t =。

事件日确定的合适与否,将直接影响到研究结果的准确性。

(2)定义事件窗口。

在确定事件日的基础上,确定事件发生作用的时间段,即事件窗口(Event Window)。

事件窗口是指以事件日为中心,选择一个时间跨度,在这个跨度内,特定事件持续影响股价波动。

在事件研究过程中,事件窗口的确定至关重要,如果事件窗口选择过长,那么由于较长的时间跨度往往伴随着较多的外在干扰因素,就会导致研究结果缺乏意义。

反之,如果事件窗口选择过短,那么研究结果可能无法全面反映海外并购对股票价格的全部影响。

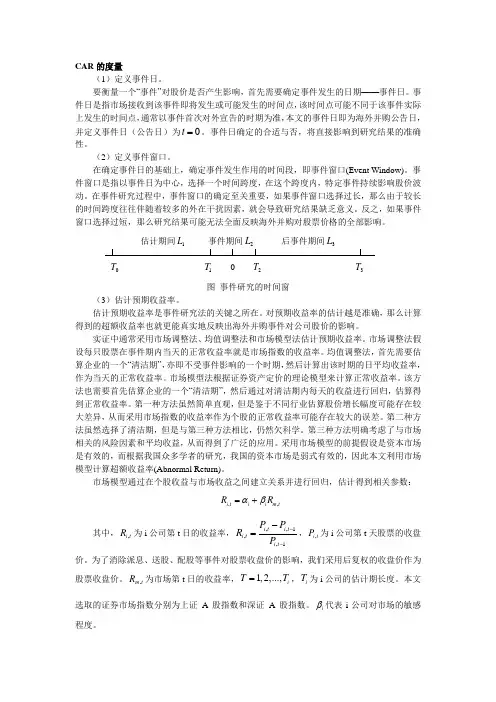

估计期间1L 事件期间2L 后事件期间3L0T 1T 0 2T 3T图 事件研究的时间窗(3)估计预期收益率。

估计预期收益率是事件研究法的关键之所在。

对预期收益率的估计越是准确,那么计算得到的超额收益率也就更能真实地反映出海外并购事件对公司股价的影响。

实证中通常采用市场调整法、均值调整法和市场模型法估计预期收益率。

市场调整法假设每只股票在事件期内当天的正常收益率就是市场指数的收益率。

均值调整法,首先需要估算企业的一个“清洁期”,亦即不受事件影响的一个时期,然后计算出该时期的日平均收益率,作为当天的正常收益率。

市场模型法根据证券资产定价的理论模型来计算正常收益率。

该方法也需要首先估算企业的一个“清洁期”,然后通过对清洁期内每天的收益进行回归,估算得到正常收益率。

第一种方法虽然简单直观,但是鉴于不同行业估算股价增长幅度可能存在较大差异,从而采用市场指数的收益率作为个股的正常收益率可能存在较大的误差。

第二种方法虽然选择了清洁期,但是与第三种方法相比,仍然欠科学。

![人教版必修1 2.1实验 探究小车速度随时间变化的规律(共30张PPT)[优秀课件资料]](https://uimg.taocdn.com/34ff9069856a561253d36f5d.webp)

事件时间法中CAR和BHAR的⽐较2019-10-08摘要:对新股长期绩效进⾏研究时,事件时间法是衡量其长期绩效的重要⽅法。

其本⾝分为CAR和BHAR两种计量模型。

不同模型有种不同的内在逻辑。

本⽂剖析了两者之间的异同。

关键词:事件时间法;CAR;BHAR⼀、理论分析事件时间法是新股长期绩效的研究⽅法中极为重要的⽅法之⼀,属于横截⾯分析⽅法的⼀种。

我们假定整个市场运⾏有效,能够对相关事件迅速做出反应。

当出现具有重⼤影响⼒的经济事件时,股票价格也会随之发⽣变化。

我们可以收集事件发⽣前后的相关市场数据,通过⼀定的模型对其进⾏量化,从⽽考察这⼀经济事件产⽣的具体影响。

Fama等(1969)最早开始利⽤事件时间法来研究盈利预测的长期股价效应。

随后事件时间法被相继应⽤于并购重组等事件的相关研究。

Ritter(1991)在其论⽂中⾸次将此⽅法应⽤于对IPO长期绩效的研究之中,并且在之后的新股长期绩效研究中得到普遍应⽤。

将事件时间法应⽤于新股长期绩效的研究时,正常收益率是⼀个很关键的概念。

⼀般将其定义为在某⼀重⼤事项没有发⽣的条件下,我们所能够得到的收益率,即期望收益率。

⽽异常收益率就是在这⼀事项发⽣的条件下,实际收益率与期望收益率两者之差:其中,为股票i在t时期的实际收益率,为股票i在t时期对应的期望收益率,即我们⽤于⽐较的作为基准的正常收益率。

事件时间法中选择适当的期望收益率作为正常收益率相当重要,不同的期望收益率的选择,会产⽣不同的异常收益率的计算模型,不同的模型往往会得出完全不同的实证结果。

⼀般⽽⾔,主要使⽤同期市场收益率、⾏业可配⽐公司和规模可配⽐公司收益率作为模型中的期望收益率。

除此之外,在计算股票组合的长期异常收益率时,有两种加权⽅法:等权平均和市值加权平均。

等权平均即简单平均,它将股票组合中所有股票赋予相同的权重,将所有股票的收益率加总后进⾏简单的算术平均,基于“每种股票买⼀元”的投资思想,能够反映组合中股票的平均⽔平。

![高中物理必修1第2章第1节实验:探究小车速度随时间变化的规律 (1)(共20张PPT)[优秀课件][优秀课件]](https://uimg.taocdn.com/361a7321a98271fe910ef95f.webp)